Анализ рынка топлива для коммерческих самолетов в Европе

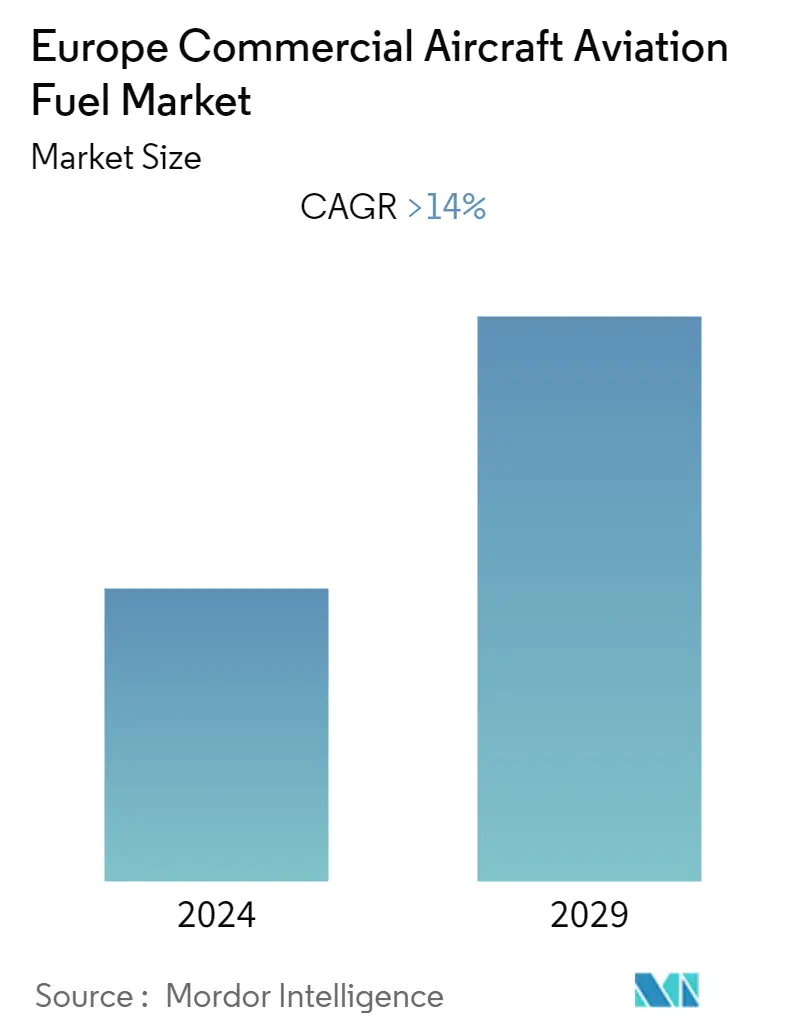

Ожидается, что рынок топлива для коммерческих самолетов в Европе будет расти в среднем на 14% в течение прогнозируемого периода 2020-2025 годов. Растущее число авиапассажиров из-за удешевления стоимости авиабилетов в последнее время, улучшения экономических условий и увеличения располагаемого дохода являются лишь немногими основными движущими факторами для рынка. Однако недавняя вспышка COVID-19 существенно повлияла на потребление авиационного топлива в регионе. Ожидается, что в связи с закрытием международных и внутренних авиалиний для сдерживания распространения вируса спрос на авиационное топливо во время пандемии снизится.

- Авиационное турбинное топливо (ATF) является наиболее распространенным топливом, используемым для коммерческих рейсов, и доминирует на рынке авиационного топлива в регионе.

- Европейская комиссия стремится увеличить долю экологически чистого авиационного топлива (SAF) до 40% к 2040 году, чтобы сократить выбросы парниковых газов. Ожидается, что эта инициатива создаст значительные возможности на рынке топлива для коммерческих самолетов.

- Обладая крупнейшим размером рынка в Европе, Россия лидирует на рынке в регионе и, вероятно, продолжит свое доминирование и в течение прогнозируемого периода.

Тенденции рынка топлива для коммерческих самолетов в Европе

Топливо для воздушных турбин будет доминировать на рынке

- Значительно увеличиваются авиаперевозки пассажиров в странах Европы. Германия сообщила о около 227 миллионах пассажиров по воздуху в 2019 году. С ростом авиапассажиров спрос на ATF значительно растет.

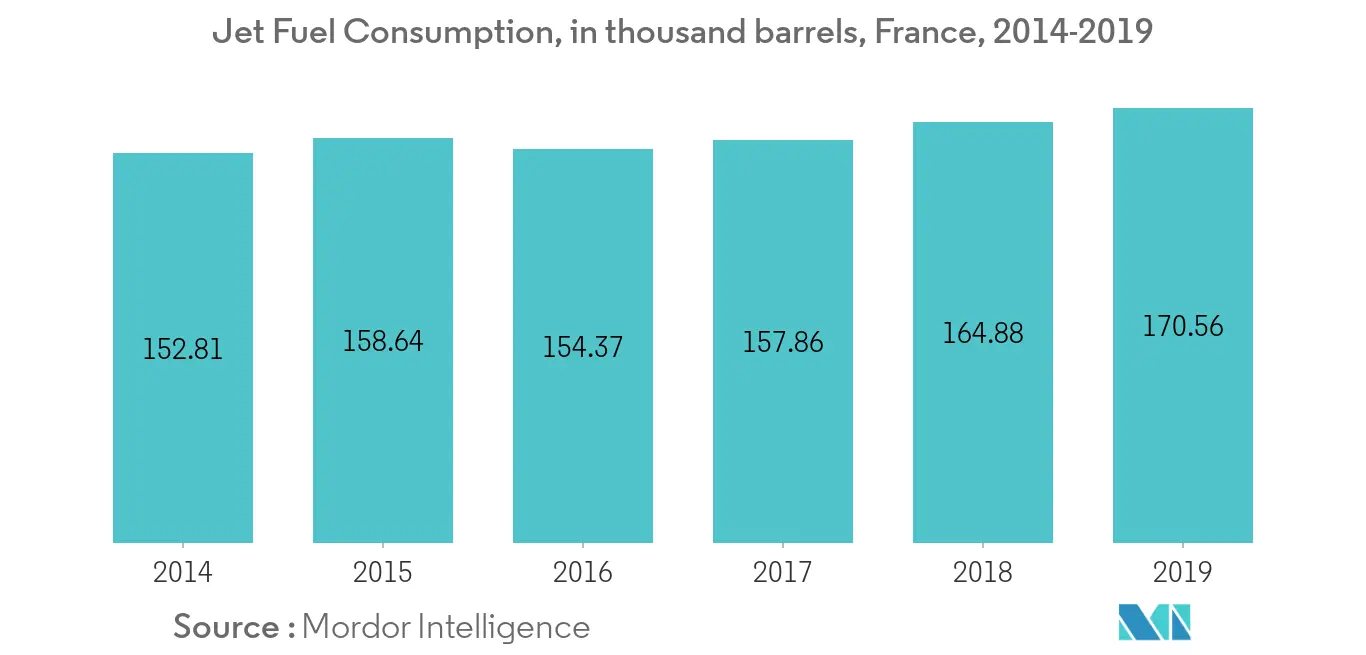

- Потребление авиатоплива в европейских странах существенно возрастает. Франция зафиксировала потребление 170 тысяч баррелей авиакеросина в 2019 году. Однако в 2020 году спрос упал из-за вспышки COVID-19.

- Воздушный транспорт является важнейшим видом экономической деятельности в Соединенном Королевстве, на его долю приходится около 4,5% ВВП Соединенного Королевства в 2018 году (IATA). Страна имеет самое значительное воздушное сообщение в Европе, которое выросло на 36% в период с 2013 по 2018 год (IATA).

- В 2019 году общее количество пассажиров, перевезенных коммерческими авиакомпаниями во всем мире, выросло примерно до 4,54 миллиарда, что на 5,58% выше, чем в предыдущие годы. На долю Европы в 2018 году пришлось 26,4% общего мирового авиаперевозок.

- Страны постепенно ослабляют карантин и вновь открывают рынки авиаперевозок, особенно в странах Европы и Азии. Ожидается, что это приведет к увеличению спроса на ATF с низких уровней, зарегистрированных в первом и втором кварталах 2020 года, а потребление ATF, вероятно, увеличится после 2021 года.

Россия будет доминировать на рынке

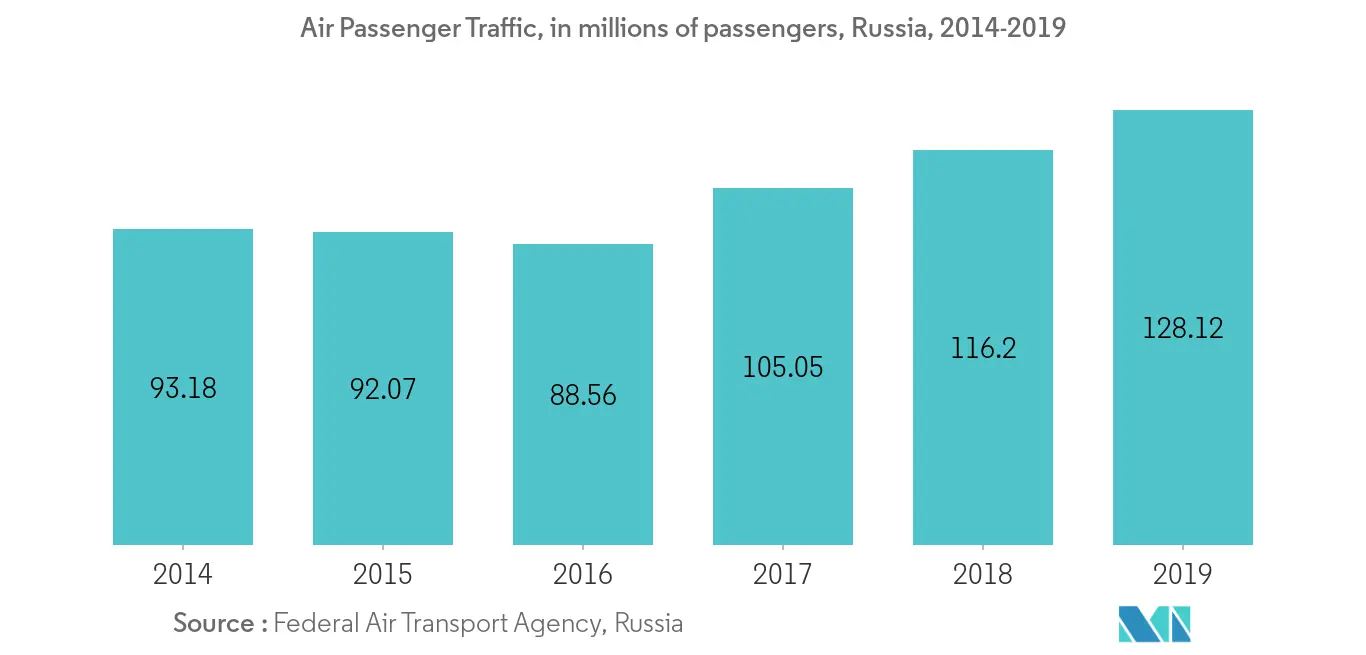

- В 2019 году авиакомпании России совокупно перевезли рекордное количество пассажиров — 128,12 млн пассажиров, что на 10,2% больше, чем в предыдущем году (Росавиация, Россия).

- По данным Boeing, России и другим странам СНГ потребуется в общей сложности 1300 самолетов в ближайшие два десятилетия из-за увеличения количества авиапассажиров и воздушного сообщения. Учитывая ожидаемое увеличение количества самолетов, рынок, вероятно, значительно вырастет.

- Кроме того, количество пассажиров на внутренних маршрутах стабильно росло в среднем на 11% с 2011 по 2018 год (IATA). С 2012 года доля внутренних маршрутов на рынке авиапассажирских перевозок растет, что способствует росту спроса на авиатопливо в стране.

- В 2014-2018 годах благодаря программам субсидирования среднегодовой темп прироста авиапассажиров, несмотря на влияние кризиса 2014 года, сохранился на уровне 9,6 % в 2016 году и около 10 % в 2018 году.

- Однако из-за пандемии COVID-19 до конца 2021 года ожидается сдержанность исследуемого рынка, после чего, с увеличением спроса на пассажиров и авиаперевозки, рынок авиационного топлива, как ожидается, будет расти до конца прогноза. период.

Обзор топливной отрасли для коммерческих самолетов в Европе

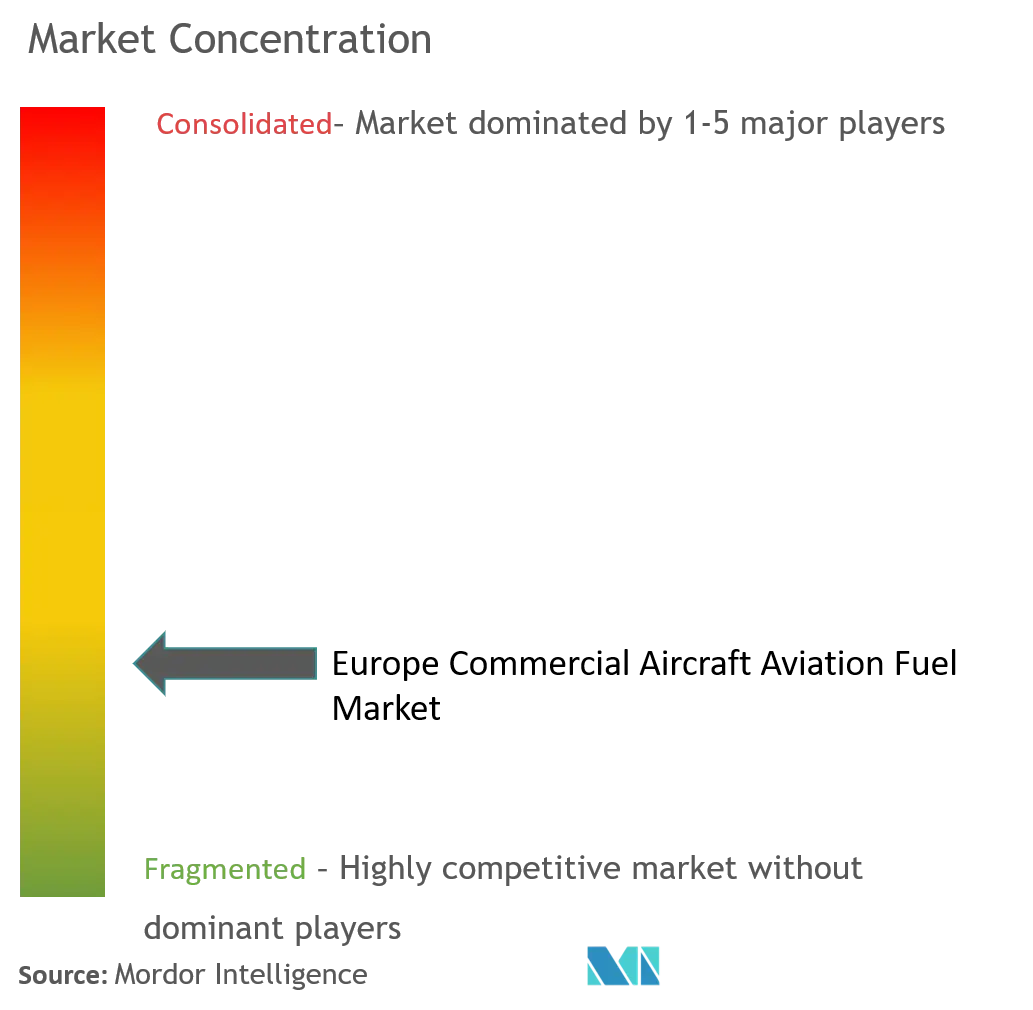

Европейский рынок топлива для коммерческих самолетов умеренно фрагментирован. В число крупнейших компаний входят ПАО Газпром, BP PLC, Royal Dutch Shell PLC, Total SA, Neste Oyj.

Лидеры рынка топлива для коммерческих самолетов в Европе

Gazprom Neft PJSC

Neste Oyj

BP PLC

Royal Dutch Shell PLC

Total SA

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Сегментация топливной отрасли коммерческой авиации в Европе

Отчет о рынке топлива для коммерческих самолетов Европы включает в себя:.

| Топливо для воздушных турбин (ATF) |

| Авиационное биотопливо |

| ВЫХЛОП |

| Объединенное королевство |

| Германия |

| Франция |

| Россия |

| Остальная Европа |

| Тип топлива | Топливо для воздушных турбин (ATF) |

| Авиационное биотопливо | |

| ВЫХЛОП | |

| География | Объединенное королевство |

| Германия | |

| Франция | |

| Россия | |

| Остальная Европа |

Часто задаваемые вопросы по исследованию рынка топлива для коммерческих самолетов в Европе

Каков текущий размер европейского рынка топлива для коммерческих самолетов?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) на европейском рынке топлива для коммерческих самолетов среднегодовой темп роста составит более 14%.

Кто являются ключевыми игроками на европейском рынке топлива для коммерческих самолетов?

Gazprom Neft PJSC, Neste Oyj, BP PLC, Royal Dutch Shell PLC, Total SA — крупнейшие компании, работающие на европейском рынке топлива для коммерческих самолетов.

Какие годы охватывает европейский рынок топлива для коммерческих самолетов?

В отчете рассматривается исторический размер рынка топлива для коммерческих самолетов в Европе за 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка топлива для коммерческих самолетов в Европе на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Последнее обновление страницы:

Отчет о топливной промышленности коммерческих самолетов в Европе

Статистические данные о доле, размере и темпах роста доходов на рынке топлива для коммерческих самолетов в Европе в 2024 году, составленные Mordor Intelligence™ Industry Reports. Анализ топлива для коммерческой авиации Европы включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.