Размер и доля рынка готовых к употреблению протеиновых напитков

Анализ рынка готовых к употреблению протеиновых напитков от Mordor Intelligence

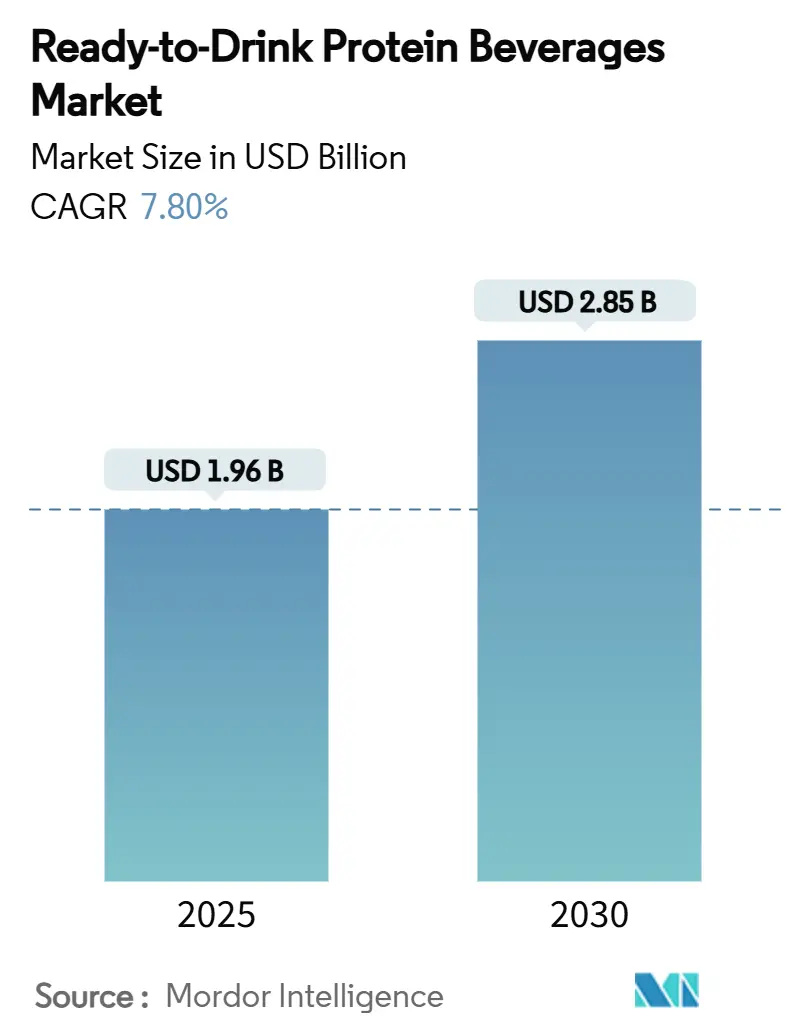

Мировой рынок готовых к употреблению (RTD) протеиновых напитков достиг 1,96 млрд долл. США в 2025 году и, как ожидается, вырастет до 2,85 млрд долл. США к 2030 году со среднегодовым темпом роста 7,80%. Данный рост обусловлен изменением потребительских предпочтений, сочетающих заботу о здоровье с потребностью в удобных вариантах питания в современном образе жизни. Потребители все чаще предпочитают портативные решения для питания, которые поддерживают фитнес, восстановление мышц и общее самочувствие, сохраняя при этом вкус и качество. Факторы роста рынка включают расширение мировой фитнес-культуры, урбанизацию и растущий спрос на растительные и не содержащие аллергенов белки. Белки животного происхождения, особенно сывороточные, остаются доминирующими благодаря развитой молочной инфраструктуре и доверию потребителей. Однако растительные альтернативы, такие как гороховый и соевый белки, завоевывают долю рынка благодаря экологическому сознанию и предпочтениям устойчивого питания. Северная Америка доминирует на рынке благодаря прочной розничной инфраструктуре, принятию премиальных продуктов и устоявшейся фитнес-культуре. Азиатско-Тихоокеанский регион демонстрирует самые высокие темпы роста при поддержке экономического развития, повышения осведомленности о здоровье среди потребителей среднего класса и благоприятного регулирования.

Ключевые выводы отчета

- По типу протеина сывороточный белок удерживал 61,38% доли рынка готовых к употреблению протеиновых напитков в 2024 году; прогнозируется, что гороховый белок будет расширяться со среднегодовым темпом роста 9,1% до 2030 года.

- По источнику протеина животные белки составляли 71,2% доли размера рынка готовых к употреблению протеиновых напитков в 2024 году, в то время как растительные белки развиваются со среднегодовым темпом роста 8,6% до 2030 года.

- По типу упаковки бутылки захватили 46,8% доли выручки в 2024 году; прогнозируется, что картонная упаковка и пакеты будут расти со среднегодовым темпом роста 7,96% в период 2025-2030 годов.

- По каналам сбыта супермаркеты и гипермаркеты заняли 53,65% доли размера рынка готовых к употреблению протеиновых напитков в 2024 году; онлайн-ритейл демонстрирует самый высокий прогнозируемый среднегодовой темп роста 10,15% до 2030 года.

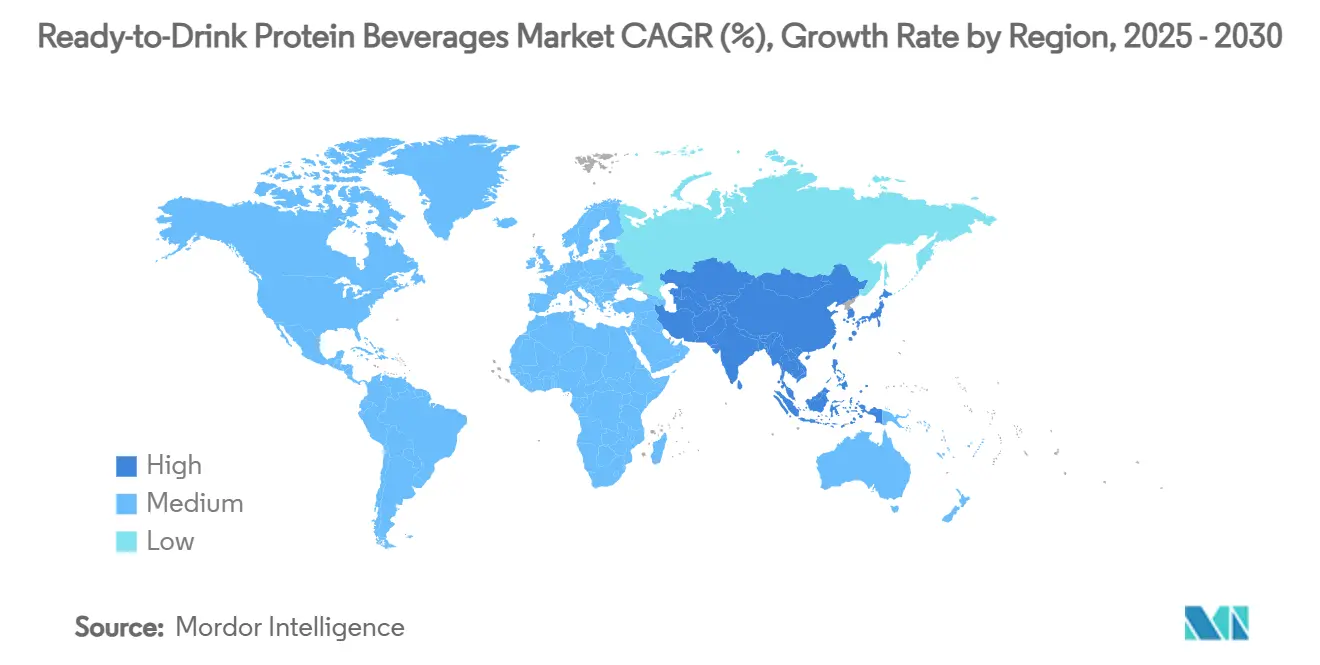

- По географическому признаку Северная Америка лидировала с 38,76% доли выручки в 2024 году, тогда как Азиатско-Тихоокеанский регион готов зарегистрировать самые быстрые региональные темпы со среднегодовым темпом роста 9,16% до 2030 года.

Тенденции и аналитика мирового рынка готовых к употреблению протеиновых напитков

Анализ воздействия драйверов

| Драйвер | (~) % воздействие на прогноз CAGR | Географическая значимость | Временные рамки воздействия |

|---|---|---|---|

| Растущая забота о здоровье и осведомленность о благополучии среди потребителей | +1.8% | Глобально, с наиболее сильным воздействием в Северной Америке и Европе | Среднесрочная перспектива (2-4 года) |

| Увеличение принятия фитнеса и активного образа жизни | +1.5% | Основа в Северной Америке и Азиатско-Тихоокеанском регионе, распространение в Европу | Долгосрочная перспектива (≥ 4 лет) |

| Растущий спрос на удобные и мобильные питательные решения | +1.2% | Глобально, особенно в городских центрах | Краткосрочная перспектива (≤ 2 лет) |

| Расширение потребительской базы растительного и веганского питания | +0.9% | Северная Америка и Европейский союз, развивающийся в Азиатско-Тихоокеанском регионе | Среднесрочная перспектива (2-4 года) |

| Непрерывные продуктовые инновации на рынке | +0.8% | Глобально, с наиболее сильным воздействием в Северной Америке | Долгосрочная перспектива (≥ 4 лет) |

| Растущий спрос на продукты для замены пищи и управления весом | +1.0% | Глобально, сосредоточено в развитых рынках | Среднесрочная перспектива (2-4 года) |

| Источник: Mordor Intelligence | |||

Растущая забота о здоровье и осведомленность о благополучии среди потребителей

Забота о здоровье и осведомленность о благополучии среди потребителей стимулируют рост рынка готовых к употреблению (RTD) протеиновых напитков. Потребители все больше информированы о своем здоровье из-за обеспокоенности заболеваниями, связанными с образом жизни, такими как ожирение, диабет и сердечно-сосудистые заболевания. Эта осведомленность ведет к более здоровым пищевым привычкам и увеличению потребления функциональных продуктов питания и напитков, которые поддерживают управление весом, здоровье мышц и общее благополучие. Согласно данным Центров по контролю и профилактике заболеваний США (CDC), распространенность ожирения среди взрослых составляла 40,3% с августа 2021 года по август 2023 года [1]Источник: Центры по контролю и профилактике заболеваний (CDC), "Распространенность ожирения и тяжелого ожирения среди взрослых", www.cdc.gov. Этот высокий уровень ожирения, особенно среди взрослых в возрасте 40-59 лет, демонстрирует потребность в продуктах, ориентированных на благополучие, и повышает интерес потребителей к готовым к употреблению протеиновым напиткам. Стабильные показатели ожирения, несмотря на инициативы общественного здравоохранения, указывают на продолжающийся спрос на удобные питательные продукты, которые поддерживают управление весом, здоровье мышц и общее благополучие.

Увеличение принятия фитнеса и активного образа жизни

Увеличение принятия фитнеса и активного образа жизни стимулирует рост рынка готовых к употреблению (RTD) протеиновых напитков. Более высокое участие в структурированных упражнениях и членство в спортивных залах создает спрос на удобные питательные продукты, которые поддерживают восстановление мышц, восполнение энергии и физическую работоспособность. Готовые к употреблению (RTD) протеиновые напитки предлагают доступный источник высококачественного белка, удовлетворяя потребности энтузиастов фитнеса, которым требуется эффективное питание во время тренировок. Согласно данным Ассоциации здоровья и фитнеса (HFA), в 2024 году примерно 77 миллионов американцев в возрасте шести лет и старше - представляющих 25% населения США - имели членство в спортивных залах, студиях или фитнес-центрах. Рост фитнес-студий, спортивных залов и многофункциональных клубов в сочетании с увеличением посещаемости генерирует более высокий спрос на белковые добавки, которые поддерживают наращивание мышечной массы, управление весом и восстановление. Готовые к употреблению (RTD) протеиновые напитки особенно привлекают активных потребителей, которым нужны питательные решения, совместимые с их напряженным графиком.

Растущий спрос на удобные и мобильные питательные решения

Растущий потребительский спрос на удобные и мобильные питательные решения служит основным фактором роста рынка готовых к употреблению (RTD) протеиновых напитков. Современная рабочая сила, характеризующаяся интенсивными графиками, продолжительными периодами поездок на работу и временными ограничениями, требует питательных альтернатив пище, требующих минимального времени приготовления. Готовые к употреблению (RTD) протеиновые напитки удовлетворяют данное рыночное требование, предлагая портативные, предварительно упакованные источники белка, подходящие для потребления в различных условиях, включая рабочие места, периоды восстановления после упражнений и во время транзита. В мае 2023 года Danone стратегически расширила свое рыночное присутствие за пределами традиционных молочных продуктов путем введения Oikos Protein Shakes в сегменте RTD напитков длительного хранения. Спецификации продукта включают 30 граммов белка, 5 граммов пребиотической клетчатки для улучшения пищеварительной функции, 1 грамм сахара без дополнительных подсластителей и основные витамины А и D для иммунологической поддержки на порцию в 12 унций. Данное стратегическое внедрение продукта отвечает рыночному спросу на функциональные продукты с чистой этикеткой, которые учитывают строгие ежедневные графики, обеспечивая при этом долговременную энергию и чувство сытости.

Расширение потребительской базы растительного и веганского питания

Растущее потребительское предпочтение растительного и веганского питания стимулирует рынок готовых к употреблению (RTD) протеиновых напитков. Этот рост обусловлен повышенной осведомленностью об экологической устойчивости, обеспокоенностью благополучием животных и пользой для здоровья растительного питания. Потребители ищут альтернативы белкам животного происхождения из-за обеспокоенности изменением климата, нехваткой ресурсов и этическим производством пищи. Распространенность диетических ограничений, включая непереносимость лактозы и аллергии на молочные продукты и сою, увеличивает спрос на растительные источники белка, такие как горох, рис и конопля. Производители отвечают введением высокобелковых растительных напитков. Например, в январе 2024 года Suja Organic запустила Suja Organic Protein Shakes, содержащие 16 граммов растительного белка из гороха, риса и конопли. Линейка продуктов включает вкусы ванили с корицей, шоколада и кофейных зерен, отвечая потребительскому спросу на питательные растительные варианты. Данный запуск продукта демонстрирует реакцию рынка на потребительские требования к растительным белковым продуктам с органической сертификацией и прозрачной маркировкой ингредиентов.

Анализ воздействия ограничений

| Ограничение | (~) % воздействие на прогноз CAGR | Географическая значимость | Временные рамки воздействия |

|---|---|---|---|

| Волатильность цен и высокие затраты на сырье | -1.2% | Глобально, особенно влияющие на развивающиеся рынки | Краткосрочная перспектива (≤ 2 лет) |

| Доступность заменителей и интенсивная рыночная конкуренция | -0.8% | Глобально, наиболее интенсивно на зрелых рынках | Среднесрочная перспектива (2-4 года) |

| Строгие регулятивные требования и стандарты соответствия | -0.5% | Преимущественно Северная Америка и Европейский союз | Долгосрочная перспектива (≥ 4 лет) |

| Проблемы разработки продуктов в оптимизации вкуса и текстуры | -0.3% | Глобально, больше затрагивающие растительные сегменты | Среднесрочная перспектива (2-4 года) |

| Источник: Mordor Intelligence | |||

Волатильность цен и высокие затраты на сырье

Волатильность цен сырья и высокие затраты ограничивают рост мирового рынка готовых к употреблению (RTD) протеиновых напитков. Отрасль зависит от основных ингредиентов, таких как сыворотка, соя и молочные производные, цены на которые колеблются из-за климатических условий, нарушений цепочки поставок и изменения торговой политики. Эти ценовые колебания увеличивают производственные затраты, затрудняя производителям поддержание конкурентоспособных цен при обеспечении качества продукции. Согласно данным Министерства сельского хозяйства США (USDA), прогнозируемая цена на все молоко составляет 22,00 долл. США за центнер в 2025 году и 21,65 долл. США за центнер в 2026 году. Эти высокие цены на молоко напрямую влияют на структуру затрат производителей протеиновых напитков, использующих молочные ингредиенты. Нестабильность цен влияет на рост рынка, снижая маржу прибыли, вынуждая производителей либо повышать розничные цены, потенциально ограничивая доступ потребителей, либо поглощать более высокие затраты, влияя на их финансовые показатели. Кроме того, производители сталкиваются с проблемами в планировании поставок и стратегических операциях из-за трудностей точного прогнозирования затрат.

Доступность заменителей и интенсивная рыночная конкуренция

Мировой рынок готовых к употреблению (RTD) протеиновых напитков сталкивается со значительными ограничениями, связанными с замещением продуктов и рыночной конкуренцией. Сегмент испытывает прямую конкуренцию с альтернативными форматами доставки белка, включая протеиновые батончики, порошки и традиционные молочные продукты, такие как молоко и йогурт. Эти заменители конкурируют по множественным параметрам, включая ценовые точки, доступность, органолептические свойства и питательный состав, впоследствии влияя на маржу прибыли производителей готовых к употреблению (RTD) напитков. Распространение фрагментов источников белка влияет на потребительские расходы и распределение рынка, создавая барьеры для отдельных брендов в установлении доминирования на рынке. Традиционные молочные продукты сохраняют значительную потребительскую лояльность как фундаментальные источники белка, особенно в регионах с устоявшимися паттернами потребления молочных продуктов. Данный конкурентный ландшафт требует непрерывных инициатив развития продуктов и стратегических маркетинговых инвестиций для поддержания потребительского вовлечения и рыночного позиционирования.

Сегментный анализ

По типу протеина: доминирование сыворотки стимулирует зрелость рынка

Сывороточный белок сохраняет свое рыночное лидерство в 2024 году с долей 61,38%, поддерживаемый устоявшейся инфраструктурой молочной промышленности и потребительской знакомостью с белками молочного происхождения. Министерство сельского хозяйства США сообщает, что молочное производство в США достигло 227,2 миллиарда фунтов, обеспечивая стабильную доступность сывороточного белка через более высокое содержание жира и сухих веществ обезжиренного молока в молоке [2]Министерство сельского хозяйства США (USDA), "Прогноз по животноводству, молочной продукции и птицеводству: январь 2025", www.usda.gov. Эта основа молочного производства позволяет производителям надежно удовлетворять спрос. Рыночная позиция сывороточного белка обусловлена его питательным профилем, высокой биодоступностью и преимуществами восстановления мышц, которые привлекают энтузиастов фитнеса и заботящихся о здоровье потребителей.

Гороховый белок демонстрирует наивысший потенциал роста с прогнозируемым среднегодовым темпом роста 9,1% с 2025 по 2030 год. Этот рост является результатом повышенного принятия растительных диет и его гипоаллергенных характеристик, которые привлекают потребителей с чувствительностью к молочным продуктам и непереносимостью лактозы. Получаемый из желтого полевого гороха, этот белок предлагает незаменимые аминокислоты в гипоаллергенной форме, предоставляя альтернативу распространенным аллергенам, таким как молочные продукты и соя. Расширение веганских, вегетарианских и флекситарианских диет в сочетании с экологическими и этическими соображениями увеличивает спрос на гороховый белок как устойчивый вариант. Потребители выбирают гороховый белок из-за его преимуществ для сердечно-сосудистого здоровья, свойств управления весом и способностей сохранения мышц.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По источнику протеина: животные белки лидируют несмотря на растительный импульс

Белки животного происхождения удерживают 71,2% доли рынка в 2024 году, в первую очередь благодаря устоявшимся цепочкам поставок и потребительскому принятию ингредиентов молочного происхождения. Инфраструктура молочной промышленности обеспечивает стабильные поставки высококачественных белков, таких как сыворотка и казеин. Эти белки предлагают полные аминокислотные профили, высокую биодоступность и доказанные преимущества для наращивания мышц и восстановления. Потребительское предпочтение этих традиционных источников белка обусловлено их знакомостью, научно подтвержденными преимуществами для здоровья и доступностью в различных форматах, включая порошки, готовые к употреблению напитки и пищевые добавки. Рыночная позиция укрепляется далее через инновации в чистых этикетках, травяном откорме и органических вариантах.

Растительные белки переживают быстрый рост со среднегодовым темпом роста 8,6% с 2025 по 2030 год, движимые эволюционирующими диетическими предпочтениями и экологической осведомленностью. Белки, полученные из гороха, сои, чечевицы и риса, растут в популярности благодаря их гипоаллергенным свойствам и совместимости с веганскими, вегетарианскими и флекситарианскими диетами. Потребительская обеспокоенность экологическим воздействием животноводства, включая выбросы парниковых газов, использование земли и потребление воды, поддерживает расширение растительных альтернатив. Более того, согласно данным Agriculture and Agri-Food Canada, производство соевого молока в Индии использовало 19,5 метрических тонн растительных белковых ингредиентов в 2023 году, подчеркивая важность соевого белка на рынке растительных молочных альтернатив [3]Источник: Agriculture and Agri-Food Canada, "Анализ отраслевых тенденций - Тенденции растительной белковой пищи и напитков в Индии", https://agriculture.canada.ca.

По типу упаковки: устойчивость стимулирует инновации форматов

Бутылки составляют 46,8% доли рынка упаковки в 2024 году, что объясняется устоявшимся потребительским признанием и преимуществами розничного мерчандайзинга, которые повышают видимость продукта. Традиционный формат бутылок обеспечивает точный контроль порций и доступность, особенно преимущественный в фитнес-центрах и профессиональных средах, где необходима упаковка на одну порцию. Стеклянные бутылки обслуживают премиальные сегменты рынка, в то время как пластиковые альтернативы обеспечивают экономическую эффективность и долговечность для потребителей с активным образом жизни. Производители используют устоявшуюся инфраструктуру производства и наполнения бутылок для оптимизации управления объемом производства.

Картонная упаковка и пакеты демонстрируют прогнозируемый темп роста 7,96% среднегодового темпа роста с 2025-2030 годов, в первую очередь обусловленный преимуществами экологической устойчивости и технологическими усовершенствованиями упаковки. Экологическое сознание среди потребителей и организационные цели устойчивости влияют на покупательское поведение в различных демографических сегментах. Эти гибкие конфигурации упаковки минимизируют транспортные расходы и максимизируют эффективность хранения, генерируя операционные преимущества, которые переводятся в улучшенные потребительские ценностные предложения. Внедрение асептических технологий обработки в картонной упаковке и пакетах облегчает хранение при температуре окружающей среды, расширяя возможности распределения и снижая требования к инфраструктуре холодной цепи в различных географических регионах.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По каналам сбыта: цифровая трансформация изменяет розничный доступ

Супермаркеты и гипермаркеты удерживают 53,65% доли сбыта в 2024 году. Эти традиционные розничные форматы выигрывают от устоявшихся потребительских покупательских привычек и создают возможности кросс-мерчандайзинга, которые поощряют импульсивные покупки и открытие брендов. Эти каналы предлагают видимость продукта и возможности дегустации, необходимые для развития бренда, особенно для запусков новых продуктов и обучения потребителей преимуществам протеиновых напитков. Добавление секций здоровья и благополучия в традиционных розничных магазинах предоставляет выделенное пространство для протеиновых напитков, повышая видимость категории и потребительское рассмотрение. Охват сбыта расширяется через розничные партнерства с фитнес-центрами и ритейлерами, ориентированными на здоровье, соединяясь с ключевыми потребительскими сегментами.

Онлайн-ритейл прогнозируется расти со среднегодовым темпом роста 10,15% с 2025-2030 годов, что делает его самым быстрорастущим каналом сбыта. Этот рост отражает увеличение принятия электронной коммерции в продуктах питания и напитках, поддерживаемого моделями подписки, которые генерируют повторные покупки. Цифровые каналы обеспечивают прямые отношения с потребителями, предоставляя производителям данные о потребителях и обратную связь для разработки продуктов и улучшения маркетинга. Онлайн-заказы и доставка на дом удовлетворяют потребности занятых потребителей, поддерживая при этом массовые покупки, которые улучшают экономику как для покупателей, так и для производителей. Платформы электронной коммерции поддерживают решения о покупке через подробную информацию о питательности и отзывы клиентов, особенно важные для функциональных напитков, где преимущества требуют объяснения.

Географический анализ

Северная Америка лидирует на мировом рынке протеиновых напитков в 2024 году, удерживая значительную долю 38,76%. Данное лидерство обусловлено устоявшейся фитнес-культурой и потребительским принятием премиальных функциональных напитков, которые стимулируют более высокие показатели потребления на душу населения. Развитая розничная инфраструктура региона поддерживает разнообразные каналы сбыта, в то время как потребители демонстрируют готовность платить премиальные цены за продукты, ориентированные на здоровье. Данная рыночная среда поддерживает непрерывное развитие брендов и продуктовые инновации, особенно в чистых этикетках, растительных и пониженно-сахарных формулировках. США и Канада доминируют на североамериканском рынке с растущими фитнес-тенденциями, заботой о здоровье и высокими показателями членства в оздоровительных клубах, стимулирующими принятие протеиновых напитков.

Азиатско-Тихоокеанский регион выделяется как самый быстрорастущий регион с прогнозируемым среднегодовым темпом роста 9,16% с 2025 по 2030 год. Экономическое развитие и расширяющееся население среднего класса стимулируют этот рост. Повышенная забота о здоровье, принятие фитнеса и богатых белком диет, а также урбанизация в Китае, Индии, Японии и Австралии поддерживают расширение рынка. Производители отвечают на региональные предпочтения разработкой протеиновых напитков с местными вкусами, включая растительные варианты и варианты с чистой этикеткой. Правительственные программы благополучия, увеличение членства в спортивных залах и потребительский интерес к устойчивому образу жизни далее ускоряют рост рынка.

Европа поддерживает зрелый и стабильный рынок с устоявшимися регулятивными рамками и высокой потребительской осведомленностью о функциональных напитках и их преимуществах для здоровья. Южная Америка и Ближний Восток и Африка демонстрируют развивающийся потенциал роста, стимулируемый урбанизацией, растущими располагаемыми доходами и увеличивающейся осведомленностью о здоровье. Растущий спрос на богатые белком продукты и расширяющиеся пищевые и напитковые отрасли поддерживают развитие рынка наряду с растущим интересом к спортивному питанию и добавкам.

Конкурентная среда

Рынок готовых к употреблению протеиновых напитков демонстрирует умеренную фрагментацию с конкуренцией между устоявшимися напитковыми компаниями, специализированными фирмами питания и развивающимися растительными производителями. Концентрация рынка отражает существенные капитальные требования для производственных операций и сетей сбыта. Требования регулятивного соответствия создают входные барьеры, которые выгодны компаниям с устоявшимися системами качества и экспертизой соответствия. Основные игроки на рынке включают Glanbia PLC, PepsiCo Inc., The Coca-Cola Company, Danone SA и Nestlé S.A.

Компании фокусируются на дифференциации ингредиентов, учетных данных устойчивости и возможностях омниканального сбыта для получения конкурентных преимуществ. Инновации в источниках белка и функциональных ингредиентах стимулируют дифференциацию продуктов. Приобретение OWYN компанией The Simply Good Foods Company в июне 2024 года представляет стратегическую консолидацию в сегменте растительных готовых к употреблению протеиновых напитков, нацеленную на использование сетей сбыта и расширение охвата потребителей.

Принятие технологий улучшает эффективность цепочки поставок и вовлечение потребителей с цифровыми платформами, обеспечивающими прямые отношения с потребителями и модели подписки, которые увеличивают удержание клиентов. Компании с надежными системами управления качеством и возможностями регулятивного соответствия получают преимущества через улучшенную безопасность пищи и профилактические меры контроля.

Лидеры отрасли готовых к употреблению протеиновых напитков

-

Glanbia PLC

-

PepsiCo Inc.

-

The Coca-Cola Company

-

Danone SA

-

Nestlé S.A.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние разработки в отрасли

- Август 2025: Vital Proteins запустила свой первый готовый к употреблению протеиновый коктейль. Напиток со вкусом шоколада содержит 30 граммов белка и 10 граммов коллагеновых пептидов на порцию для поддержания целей здоровья и благополучия.

- Июль 2025: Not Rocket Science представила готовый к употреблению протеиновый коктейль, содержащий 26г белка для ежедневного потребления. Продукт Protein Punch обеспечивает питательные преимущества для регулярной ежедневной деятельности. Коктейль не содержит лактозы, глютена и добавленного сахара.

- Июнь 2025: BioSteel, канадский бренд спортивного питания, вышел на рынок протеиновых напитков, запустив свой первый готовый к употреблению (RTD) протеиновый напиток. Каждая бутылка BioSteel Protein RTD объемом 330мл содержит 30 граммов белка и не содержит добавленного сахара, консервантов и лактозы.

- Апрель 2025: Nestle запустила новую линейку протеиновых напитков, нацеленную на потребителей программ снижения веса, конкретно тех, кто использует препараты GLP-1, такие как Ozempic. Продукты включают технологию сывороточного белкового микрогеля.

Область охвата отчета по мировому рынку готовых к употреблению протеиновых напитков

Готовые к употреблению протеиновые напитки - это продукты, произведенные с использованием различных высокобелковых веществ для удовлетворения ежедневных потребностей в питательных веществах людей и считающиеся удобным способом потребления питательных веществ на ходу. Рынок готовых к употреблению протеиновых напитков сегментирован по источнику, типу упаковки, каналу сбыта и географии. Рынок далее сегментирован по источнику: сыворотка, казеин, соя и другие источники. По типу упаковки рынок сегментирован как бутылки, банки и другие. По сбыту рынок сегментирован как супермаркеты/гипермаркеты, аптеки/аптечные сети, специализированные ритейлеры, онлайн-ритейл и другие каналы. По географии рынок сегментирован на Северную Америку, Европу, Азиатско-Тихоокеанский регион, Южную Америку, Ближний Восток и Африку. Размер рынка для каждого сегмента основан на стоимости (млн долл. США).

| Сывороточный |

| Казеин |

| Соевый |

| Гороховый |

| Другие источники |

| На основе животного белка |

| На растительной основе |

| Бутылки |

| Банки |

| Картонная упаковка/пакеты |

| Другие |

| Супермаркеты/гипермаркеты |

| Аптеки/аптечные сети |

| Специализированные ритейлеры |

| Онлайн-ритейл |

| Другие каналы |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Остальная Северная Америка | |

| Европа | Германия |

| Великобритания | |

| Италия | |

| Франция | |

| Испания | |

| Нидерланды | |

| Польша | |

| Бельгия | |

| Швеция | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Австралия | |

| Индонезия | |

| Южная Корея | |

| Таиланд | |

| Сингапур | |

| Остальная Азиатско-Тихоокеанская область | |

| Южная Америка | Бразилия |

| Аргентина | |

| Колумбия | |

| Чили | |

| Перу | |

| Остальная Южная Америка | |

| Ближний Восток и Африка | Южная Африка |

| Саудовская Аравия | |

| Объединенные Арабские Эмираты | |

| Нигерия | |

| Египет | |

| Марокко | |

| Турция | |

| Остальной Ближний Восток и Африка |

| По типу протеина | Сывороточный | |

| Казеин | ||

| Соевый | ||

| Гороховый | ||

| Другие источники | ||

| По источнику протеина | На основе животного белка | |

| На растительной основе | ||

| По типу упаковки | Бутылки | |

| Банки | ||

| Картонная упаковка/пакеты | ||

| Другие | ||

| По каналам сбыта | Супермаркеты/гипермаркеты | |

| Аптеки/аптечные сети | ||

| Специализированные ритейлеры | ||

| Онлайн-ритейл | ||

| Другие каналы | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Остальная Северная Америка | ||

| Европа | Германия | |

| Великобритания | ||

| Италия | ||

| Франция | ||

| Испания | ||

| Нидерланды | ||

| Польша | ||

| Бельгия | ||

| Швеция | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Австралия | ||

| Индонезия | ||

| Южная Корея | ||

| Таиланд | ||

| Сингапур | ||

| Остальная Азиатско-Тихоокеанская область | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Колумбия | ||

| Чили | ||

| Перу | ||

| Остальная Южная Америка | ||

| Ближний Восток и Африка | Южная Африка | |

| Саудовская Аравия | ||

| Объединенные Арабские Эмираты | ||

| Нигерия | ||

| Египет | ||

| Марокко | ||

| Турция | ||

| Остальной Ближний Восток и Африка | ||

Ключевые вопросы, на которые отвечает отчет

Каков размер рынка готовых к употреблению протеиновых напитков в 2025 году и какой рост ожидается к 2030 году?

Стоимость достигла 1,96 млрд долл. США в 2025 году и прогнозируется на уровне 2,85 млрд долл. США к 2030 году, отражая среднегодовой темп роста 7,8%, стимулируемый тенденциями здоровья и удобства.

Какой регион покупает больше всего готовых к употреблению протеиновых напитков сегодня?

Северная Америка лидирует с 38,76% мировой выручки благодаря укоренившейся фитнес-культуре и принятию премиальных продуктов.

Какой источник протеина расширяется быстрее всего?

Растительные напитки, особенно те, которые используют гороховый белок, прогнозируются расти со среднегодовым темпом роста 8,6% в период 2025-2030 годов.

Как онлайн-платформы влияют на продажи категории?

Онлайн-ритейл демонстрирует среднегодовой темп роста 10,15%, поскольку подписки и модели прямых продаж потребителям стимулируют повторные покупки и персонализацию на основе данных.

Последнее обновление страницы: