Размер и доля рынка страхования имущества и ответственности Новой Зеландии

Анализ рынка страхования имущества и ответственности Новой Зеландии от Mordor Intelligence

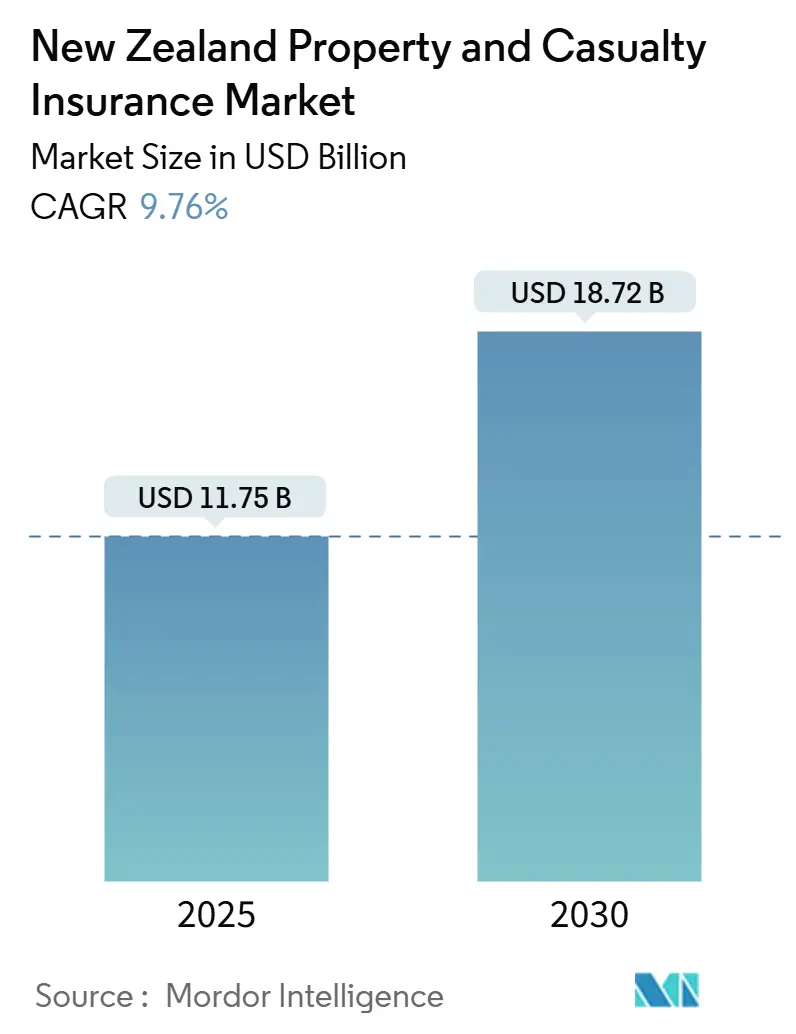

Рынок страхования имущества и ответственности Новой Зеландии оценивается в 11,75 млрд долларов США в 2025 году и, согласно прогнозам, достигнет 18,72 млрд долларов США к 2030 году, развиваясь со среднегодовым темпом роста 9,76%. Широкий рост премий возникает из-за роста стоимости недвижимости, повышенных потерь, связанных с климатом, регулятивного импульса для ценообразования на основе рисков и быстрого внедрения цифровых технологий в андеррайтинге и распространении. Валовые заработанные премии достигли 12,7 млрд долларов США в последнем отчете о доходах страхования Резервного банка, подтверждая здоровую доходную базу сектора. Инфляция расходов на перестрахование, особенно после циклона Габриэль стоимостью 930 млн долларов США, приводит к среднему росту премий на 23%. Инфляция недвижимости, повышенная осведомленность малого и среднего бизнеса о рисках и регулятивные призывы к прозрачности позиционируют хорошо капитализированных страховщиков для захвата доли, заставляя более мелких перевозчиков пересматривать стратегии ценообразования и капитала. В целом, рынок страхования имущества и ответственности Новой Зеландии продолжает демонстрировать устойчивость, несмотря на растущие риски катастроф и давление затрат на капитал.

Ключевые выводы отчета

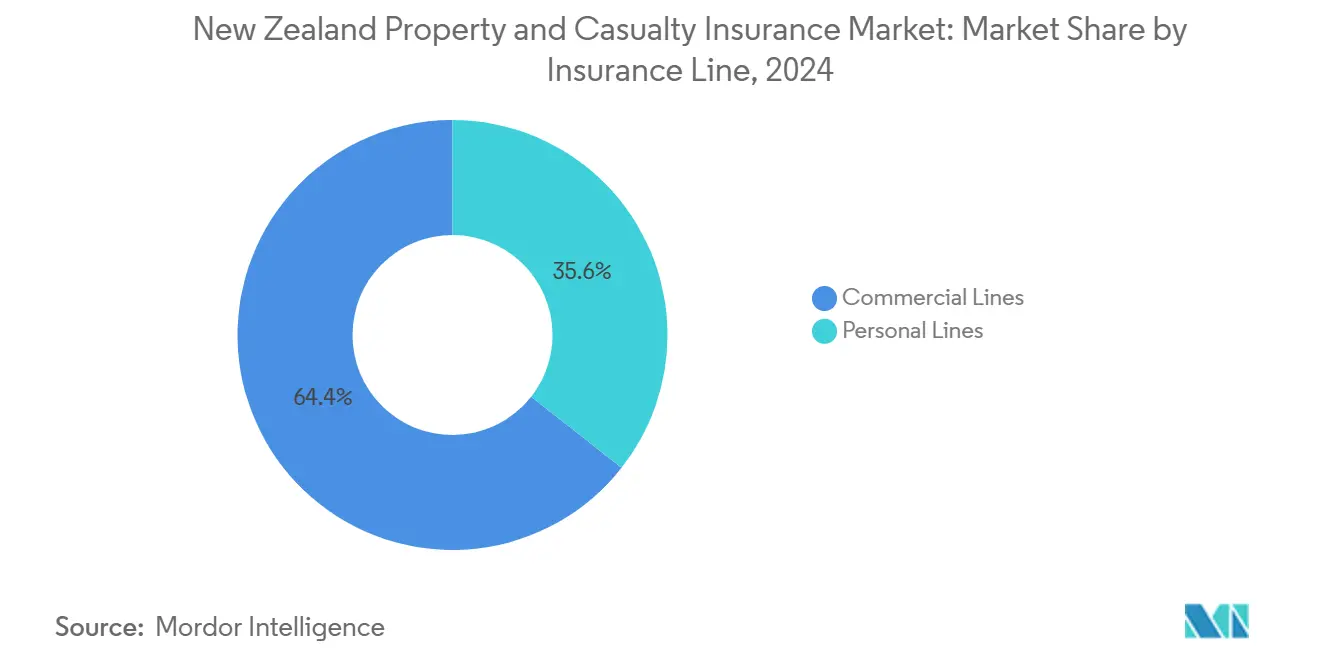

- По линиям страхования личные линии лидировали с долей выручки 35,6% в 2024 году, в то время как коммерческие линии показали самый быстрый среднегодовой темп роста 8,97% до 2030 года.

- По типу покрытия имущество захватило 54,3% доли рынка страхования имущества и ответственности Новой Зеландии в 2024 году; специальные и развивающиеся типы покрытия готовы к расширению со среднегодовым темпом роста 12,32% к 2030 году.

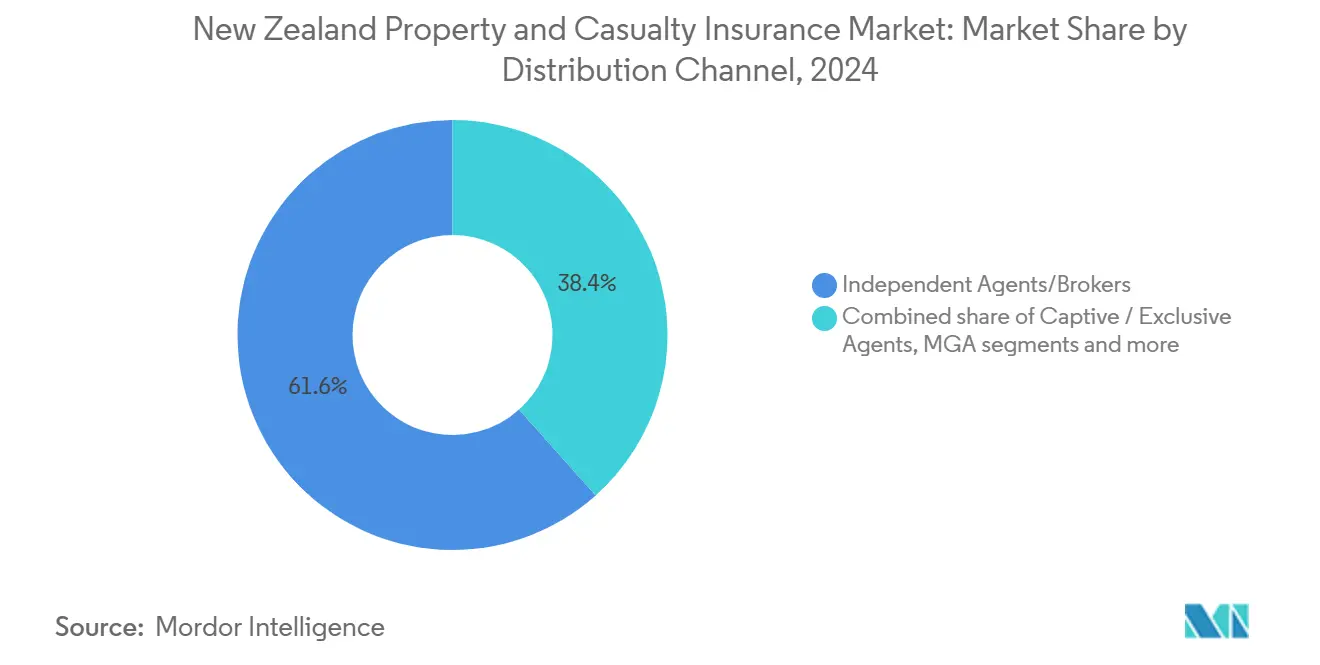

- По каналам распространения независимые агенты/брокеры контролировали 61,6% премий 2024 года, тогда как встроенные/партнерские платформы прогнозируются к росту со среднегодовым темпом роста 7,87% к 2030 году.

- По конечным пользователям частные лица составили 53,2% размера рынка страхования имущества и ответственности Новой Зеландии в 2024 году; крупные корпорации прогнозируются к развитию со среднегодовым темпом роста 9,21% между 2025 и 2030 годами.

- По географии Северный остров командовал 53,2% премии в 2024 году и готов зарегистрировать самый быстрый среднегодовой темп роста 7,41% до 2030 года.

Тенденции и аналитические данные рынка страхования имущества и ответственности Новой Зеландии

Анализ воздействия драйверов

| Драйвер | (~) % воздействие на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Рост стоимости недвижимости и строительных затрат | +2.1% | Окленд, Веллингтон, Крайстчерч | Среднесрочный период (2-4 года) |

| Растущая осведомленность о страховании среди домовладельцев и МСП | +1.8% | Городские центры по всей стране | Долгосрочный период (≥4 лет) |

| Регулятивное продвижение к ценообразованию на основе рисков и прозрачности | +1.4% | Национальный | Краткосрочный период (≤2 лет) |

| Увеличение частоты и серьезности климатических событий | +2.3% | Более высокое воздействие на прибрежные регионы Северного острова | Долгосрочный период (≥4 лет) |

| Расширение микропокрытия с поддержкой InsurTech | +0.9% | Национальный, раннее внедрение в крупных городах | Среднесрочный период (2-4 года) |

| Параметрические продукты для сельскохозяйственных и климатических рисков | +0.7% | Сельские регионы, особенно фермерские районы Южного острова | Среднесрочный период (2-4 года) |

| Источник: Mordor Intelligence | |||

Рост стоимости недвижимости и строительных затрат

Инфляция строительных затрат опережала общую инфляцию, поскольку возникли узкие места в цепочке поставок и нехватка рабочей силы. Отчет Резервного банка о финансовой стабильности отметил, что жилищные премии растут быстрее, чем базовый ИПЦ, потому что более высокие затраты на замену и ставки перестрахования повысили застрахованные суммы[1]Reserve Bank of New Zealand, "Financial Stability Report May 2025," rbnz.govt.nz. Рост недвижимости в Окленде и Веллингтоне поддерживал давление на рост премий даже в более мягком цикле недвижимости. Страховщики с sophisticated аналитикой оценки переоценивают полисы чаще, защищая платежеспособность при выполнении договорных обязательств. Динамичные положения о застрахованных суммах становятся обычными, позволяя автоматические корректировки покрытия при движении индексов восстановления. Коммерческие застройщики, возвращающиеся после пандемии, также стимулируют объем премий, особенно для специфических проектных покрытий и полисов строителей.

Растущая осведомленность о страховании среди домовладельцев и МСП

COVID-19 изменил бизнес-модели, оставив многие МСП недострахованными - пробел, который страховщики теперь устраняют через информационно-разъяснительную работу и упрощенную цифровую регистрацию. Правительственные и отраслевые программы, подчеркивающие кибер-, прерывание бизнеса и подверженность ответственности, подпитывают растущий спрос, особенно в городских центрах, где группируются стартапы. Цифровые брокеры и прямые порталы сокращают бумажную работу и обеспечивают мгновенные котировки, привлекая покупателей впервые на рынок страхования имущества и ответственности Новой Зеландии. Повышенная осведомленность о кибер-угрозах удаленной работы поощряет объединенные полисы, которые сочетают защиту имущества, ответственности и кибербезопасности. Эти тенденции коллективно добавляют импульс премиям, расширяя пул рисков рынка.

Регулятивное продвижение к ценообразованию на основе рисков и прозрачности

Обзор Резервного банка Закона о страховании (пруденциальный надзор) и предстоящий режим поведения финансовых институтов требуют детального ценообразования, отражающего основной риск. Перевозчики теперь дифференцируют премии по сейсмическим, наводненческим и строительным характеристикам, ведя к региональному разбросу ставок[2]New Zealand Treasury, "Monitoring of Residential Building Insurance," treasury.govt.nz. Мандат честного поведения требует более ясных раскрытий, улучшая понимание потребителей и способствуя конкурентным преимуществам для страховщиков, разбирающихся в данных. Расходы на соблюдение требований давят на более мелких игроков, поощряя технологические партнерства и капитальную поддержку от перестраховщиков. В тандеме надзор казначейства за премиями жилищного строительства укрепляет прозрачность, влияя на поведение клиентов и стратегию страховщиков.

Увеличение частоты и серьезности климатических событий

Циклон Габриэль и наводнения на Северном острове привели к застрахованным убыткам свыше 1,38 млрд долларов США, подчеркивая уязвимость[3]Artemis, "North Island flood insured loss estimate NZ$2.23bn," artemis.bm. Совет по страхованию зарегистрировал рост претензий по суровой погоде на 402%. Перевозчики инвестируют в модели катастроф, системы раннего предупреждения и параметрические триггеры, которые быстро выплачивают после событий. Результаты sigma Swiss Re подчеркивают сдвиг к событиям средней тяжести, приносящим непропорционально большие потери. Комиссия по землетрясениям повысила перестрахование до 5,70 млрд долларов США, сдерживая системный риск. Андеррайтинг, устойчивый к климату, и параметрические покрытия урожая теперь формируют критические столпы роста на рынке страхования имущества и ответственности Новой Зеландии.

Анализ воздействия ограничений

| Ограничение | (~) % воздействие на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Катастрофические стихийные бедствия, влияющие на прибыльность | −1.9% | Сейсмически и подверженные наводнениям области по всей стране | Краткосрочный период (≤2 лет) |

| Разрыв доступности и ограничения конфиденциальности данных | −1.2% | Прибрежные зоны и национальная регулятивная среда | Среднесрочный период (2-4 года) |

| Эскалация перестрахования и капитальных затрат | -1.6% | Национальный, все страховщики с международным перестраховочным воздействием | Среднесрочный период (2-4 года) |

| Препятствия конфиденциальности данных, ограничивающие внедрение телематики и IoT | -0.8% | Национальный, с требованиями регулятивного соблюдения | Среднесрочный период (2-4 года) |

| Источник: Mordor Intelligence | |||

Катастрофические стихийные бедствия, влияющие на прибыльность

Циклон Габриэль причинил около 620 млн долларов США ущерба в Нортленде, с подачей 4000 домашних претензий. Резервный банк предупредил, что правительство может нести большие бремена в экстремальных событиях. Tower ожидает, что больше слоев перестрахования будут срабатывать. Концентрированное воздействие в высокоценных городских коридорах ограничивает преимущества диверсификации и усиливает давление на платежеспособность, когда множественные опасности поражают в том же сезоне. Глобальные рынки перестрахования отреагировали резкими ограничениями мощности и ростом ставок, сжимая маржи андеррайтинга.

Разрыв доступности и ограничения конфиденциальности данных

Скачки премий, иногда выше 30% в подверженных опасности пригородах, рискуют недострахованием и прекращением полисов. Домохозяйства и малые фирмы в прибрежных и сейсмических зонах сокращают покрытие или повышают франшизы, расширяя разрыв защиты. Полисы на основе телематики и с поддержкой IoT обещают детальное ценообразование, но сталкиваются с проблемами управления данными в соответствии с законом о конфиденциальности Новой Зеландии, замедляя принятие. Для страховщиков более низкие показатели принятия среди более высоких капитальных затрат создают риски неблагоприятного отбора, влияя на потенциал роста на рынке страхования имущества и ответственности Новой Зеландии.

Сегментный анализ

По линиям страхования: коммерческие линии стимулируют цифровые инновации

Коммерческие линии внесли среднегодовой темп роста 8,97% в течение 2025-2030 годов, опережая общий рынок страхования имущества и ответственности Новой Зеландии. Объем премий растет наряду с осведомленностью о кибер-рисках и более строгими требованиями к договорной ответственности. Размер рынка страхования имущества и ответственности Новой Зеландии для коммерческих линий прогнозируется достичь 6,1 млрд долларов США к 2030 году при указанном темпе роста. В рамках коммерческих линий кибер-, профессиональная ответственность и покрытия директоров и должностных лиц привлекают двузначные прибыли, поскольку корпорации укрепляют рамки управления. Страховщики встраивают многофакторные платформы оценки рисков, обеспечивая динамичные лимиты и одобрения, которые реагируют на развивающиеся регулятивные требования.

Личные линии остаются якорем доходов, удерживая долю 35,6% в 2024 году из-за обязательного автострахования и широкого проникновения домашних полисов. Чувствительные к цене потребители поворачиваются к более высоким франшизам или покрытию автомобилей третьей стороны, поскольку премии растут. Автополисы на основе использования, запущенные через мобильные приложения, находят тягу с технически подкованными автомобилистами. Портфели коммерческого автострахования расширяются, поскольку логистические операторы оцифровывают флоты и ищут покрытие, связанное с телематикой. Специальные микропокрытия, нацеленные на работников гиг-экономики и индивидуальных предпринимателей, подчеркивают адаптируемость сектора.

По типу покрытия: доминирование имущества среди климатических давлений

В 2024 году сектор имущества захватил 54,3% премии, подчеркивая надежные показатели домовладения и связанные с ипотекой страховые обязательства. К 2030 году сегмент имущества рынка страхования имущества и ответственности Новой Зеландии прогнозируется превысить 10 млрд долларов США, растущий почти с 10% среднегодовым темпом роста. Повышение ставок, вызванное катастрофами, адаптивные положения о застрахованных суммах и детальное ценообразование на основе рисков стимулируют рост. Страховщики используют передовые модели наводнений и землетрясений для сегментации портфеля, ведущей к региональным вариациям в премиях и стимулам для снижения рисков. Дополнительно, увеличивающаяся частота стихийных бедствий и регулятивный акцент на управлении рисками заставляют страховщиков принимать инновационные практики андеррайтинга и улучшать процессы управления претензиями.

Специальные и развивающиеся линии, возглавляемые параметрическими продуктами от землетрясений, покрытиями погодного индекса для сельского хозяйства и кибер-дополнениями, являются самым быстрорастущим сегментом, расширяющимся с среднегодовым темпом роста 12,32%. Эти продукты решают специфические и развивающиеся риски, предлагая индивидуальные решения для нишевых рынков. Поскольку осведомленность о судебных разбирательствах возрастает, линии ответственности/возмещения ущерба испытывают стабильный однозначный рост, стимулируемый повышенным правовым контролем и растущей потребностью бизнеса в защите от потенциальной ответственности. Для улучшения удержания клиентов и упрощения размещений страховщики объединяют публичную ответственность с покрытием имущества для МСП. Эта стратегия объединения не только упрощает процесс страхования, но и укрепляет долгосрочные отношения с клиентами. Продолжающиеся инфраструктурные инициативы и перестройка жилья поддерживаются связанными со строительством покрытиями строителей и гарантий, которые играют критическую роль в снижении рисков, связанных с крупномасштабными проектами, и обеспечении соблюдения регулятивных стандартов.

По каналам распространения: цифровая трансформация ускоряется

В 2024 году независимые агенты/брокеры удерживали доминирующую долю 61,6%, отражая сложный риск-ландшафт Новой Зеландии. Канал встроенных/партнерских платформ, растущий с надежным среднегодовым темпом роста 7,87%, безупречно вплетает страхование в ипотечные, недвижимые и электронные коммерческие транзакции, привлекая клиентов, которые приоритизируют удобство. Хотя прямые онлайн-продажи видят рост в личных линиях, автомобильном и туристическом секторах, брокеры продолжают играть решающую роль в коммерческих размещениях. Гибридные модели распространения на рынке страхования имущества и ответственности Новой Зеландии позволяют консультантам использовать порталы страховщиков для немедленных котировок и электронных подписей, эффективно упрощая процесс продаж.

Управляющие генеральные агенты расширяют свой охват, направляя специальные мощности от глобальных перестраховщиков в локализованные ниши, включая морской груз и профессиональную ответственность. Эти агенты играют ключевую роль в наведении мостов между глобальными перестраховщиками и локальными рынками, предлагая индивидуальные решения для удовлетворения специфических региональных потребностей. Банкострахование находится под микроскопом режима поведения финансовых институтов, ведущего банки к точной настройке своих консультативных и комиссионных рамок. Этот регулятивный контроль стимулирует банки к принятию более прозрачных практик и улучшению доверия клиентов. На технологическом фронте страховые брокеры экспериментируют с системами рекомендаций на базе ИИ, позволяя им кросс-продавать разнообразные покрытия, используя единый ввод данных. Эти достижения в технологии улучшают операционную эффективность и улучшают клиентский опыт, предоставляя персонализированные страховые решения.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По конечным пользователям: крупные корпорации лидируют в росте

В 2024 году частные лица составили 53,2% премий. Эта группа разделяется между состоятельными домохозяйствами, выбирающими комплексное покрытие всех рисков, и бюджетно-сознательными семьями, сокращающими дополнения для управления расходами. Индивидуальный сегмент продолжает доминировать на рынке, стимулируемый растущей осведомленностью о преимуществах страхования и доступностью настраиваемых полисов, удовлетворяющих разнообразные потребности. Крупные корпорации, стимулируемые сложностями регулятивного соблюдения и кибер-угрозами, испытывают среднегодовой темп роста 9,21%, подчеркивая их спрос на индивидуальные решения. К 2030 году доля корпораций на рынке страхования имущества и ответственности Новой Зеландии готова приблизиться к 28%, сокращая разрыв с индивидуальными покупателями, поскольку бизнесы все больше приоритизируют управление рисками и операционную устойчивость.

Хотя МСП остаются недострахованными, они представляют многообещающую возможность, поскольку цифровая регистрация и модульные продукты преодолевают разрывы доступности и покрытия. Ожидается, что внедрение технологий в страховой процесс дополнительно облегчит доступ для МСП, позволяя им эффективно решать свои уникальные риски. Среди растущих ожиданий управления учреждения государственного сектора и некоммерческие организации принимают более обширные программы ответственности для обеспечения соблюдения и снижения потенциальных рисков. Поскольку климатическая изменчивость все больше влияет на планирование денежных потоков, ожидается, что микропредприятия, особенно в сельском хозяйстве и туризме, повысят свое принятие параметрического погодного страхования. Этот сдвиг, вероятно, будет поддержан растущей осведомленностью о климатических рисках и разработкой инновационных страховых продуктов, адаптированных к потребностям мелкомасштабных операторов.

Географический анализ

Северный остров составил 53,2% премии в 2024 году и готов показать среднегодовой темп роста 7,41% до 2030 года. Бурный рост стоимости недвижимости в Окленде повышает застрахованные суммы, в то время как сейсмический профиль Веллингтона стимулирует sophisticated андеррайтинг коммерческой недвижимости. Недавние наводнения на Северном острове и циклон Габриэль привели к застрахованным убыткам выше 1,38 млрд долларов США, усиливая осведомленность о катастрофических рисках. Дифференциация ставок по почтовым индексам расширяется, поскольку перевозчики включают данные о наводнениях и нестабильности почвы в модели ценообразования. Рынок страхования имущества и ответственности Новой Зеландии на Северном острове получает дополнительный объем от встроенных покрытий, объединенных с городскими апартментными застройками и приложениями финтех-кредитования.

Южный остров представляет 46,75% премии 2024 года, поддерживаемый сельскохозяйственной и туристической экономиками. Глубокий сельский след FMG и переход к Guidewire Cloud позиционируют его для масштабирования параметрических и климатических индексных продуктов. Восстановление Крайстчерча после землетрясения продолжает влиять на национальные строительные кодексы и стратегии снижения потерь страховщиков. Альпийский климат приносит подверженность наводнениям и снегопадам, отличающуюся от циклонов Северного острова, побуждая региональные структуры франшиз. Сельские корпорации принимают покрытия погодного индекса для хеджирования рисков цены молока и пастбищ, повышая импульс специальных линий.

Межостровные контрасты распространяются на распространение. Брокеры имеют более твердую хватку в сельском Южном острове, в то время как цифровые каналы быстрее проникают в Окленд и Веллингтон. Мониторинг казначейства показывает снижение премий в сейсмических зонах, таких как Веллингтон, после уточнений ценообразования на основе рисков, тогда как подверженные наводнениям пригороды с низкой высотой сталкиваются с двузначным ростом. Правительственные дебаты вокруг управляемого отступления из прибрежных районов высокого риска могут изменить будущий спрос. В совокупности региональные нюансы закрепляют диверсифицированный рост рынка страхования имущества и ответственности Новой Зеландии.

Конкурентная среда

Рынок показывает умеренную концентрацию. В 2025 году IAG New Zealand возглавляет чарт с самой высокой валовой написанной премией и страховой прибылью, укрепляя свою лидирующую позицию. Близко следуют Vero от Suncorp, AA Insurance (совместное предприятие с Suncorp), Tower, FMG и нишевые игроки, такие как Delta и Ando. FMG хвастается надежной базой лояльности с 70000 сельских членов и сертификацией B Corp, что укрепляет его конкурентное преимущество. Тем временем облачная система Tower захватывает 60% долю цифрового нового бизнеса, значительно ускоряя привлечение клиентов и улучшая операционную эффективность.

Стратегические маневры подчеркивают технологический сдвиг по всему рынку. Внедрение IAG аналитики претензий FRISS повысило производительность на 47%, демонстрируя потенциал передовой аналитики в упрощении процессов претензий. Переход FMG к Guidewire Cloud улучшает его возможности реагирования на события, позволяя ему лучше управлять крупномасштабными событиями и улучшать обслуживание клиентов. Международные игроки усиливают конкуренцию: поглощение Nippon Life Resolution Life Asia родило Acenda, вливая новый капитал в арену партнерства жизни и общего страхования и расширяя конкурентную среду; Market Lane Insurance Group дебютировал андеррайтинговое агентство в Крайстчерче, дополнительно диверсифицируя рынок. Партнерство InsurTech Cove с Greenlight Reinvestment подчеркивает растущий интерес инвесторов к цифровым MGA, отражая более широкую тенденцию к цифровой трансформации в страховой индустрии.

Тенденции перестрахования формируют рыночные стратегии и влияют на операционные решения. Впечатляющая башня перестрахования Комиссии по землетрясениям ~5,7 млрд долларов США устанавливает стандарт для частных перевозчиков, обеспечивая эталон для управления рисками. Однако глобальное ужесточение ставок создает вызовы для более мелких субъектов, давя на них адаптироваться или исследовать альтернативные стратегии. Некоторые корпорации обращаются к каптивам, самофинансируя сверх первичных покрытий - тенденция, которую консультанты по рискам внимательно наблюдают, поскольку она набирает обороты. В то время как более крупные игроки получают преимущество с соблюдением CoFI благодаря их масштабу и ресурсам, более мелкие взаимные компании рассматривают партнерства или слияния для распределения расходов на управление и сохранения конкурентоспособности. Инновации формируют будущее рынка страхования имущества и ответственности Новой Зеландии в параметрических триггерах и встроенных покрытиях, которые все больше рассматриваются как критические драйверы дифференциации продуктов и вовлечения клиентов.

Лидеры отрасли страхования имущества и ответственности Новой Зеландии

-

IAG New Zealand Ltd

-

Suncorp Group - Vero Insurance NZ Ltd

-

Tower Ltd

-

FMG Insurance Ltd

-

AA Insurance Ltd

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние разработки в отрасли

- Февраль 2025: PPS Mutual, нацеленная на расширение своего присутствия на рынке Новой Зеландии, назначила Уильяма Линча генеральным директором и Лена Элихиса операционным директором. Эти назначения подлежат одобрению Резервного банка, поскольку компания ожидает необходимых лицензий для начала операций.

- Январь 2025: Envest Group приобрел долю в местном управляющем генеральном агенте, подчеркивая свой стратегический фокус на укреплении позиции на рынке. Этот шаг отражает продолжающуюся тенденцию консолидации в сегменте посредников, поскольку компании стремятся улучшить свое конкурентное преимущество.

- Январь 2025: Protecta завершил ребрендинг в Assurant и запустил Assurant Vehicle Care по всему Азиатско-Тихоокеанскому региону. Эта инициатива знаменует значительный шаг в расширении предложений продуктов и усилении присутствия бренда в регионе.

- Декабрь 2024: Nippon Life согласился приобрести Resolution Life Australasia и 20% MLC Life, создав новый бренд Acenda. Были объявлены RBNZ и FMA, включая корректировки CoFI.

Область охвата отчета по рынку страхования имущества и ответственности Новой Зеландии

Данный отчет направлен на предоставление детального анализа рынка страхования имущества и ответственности в Новой Зеландии. Он фокусируется на динамике рынка, возникающих тенденциях в сегментах и региональных рынках, а также аналитических данных о различных типах продуктов и приложений. Также он анализирует ключевых игроков и конкурентную среду на рынке страхования имущества и ответственности в Новой Зеландии. Рынок сегментирован по типу страхования, который включает дом, автомобиль, другие, такие как морское, профессиональная ответственность и т.д., и по каналу распространения, который включает прямой, агентство, банки, другие, такие как банкострахование, связанные агенты и отделения и т.д.

Отчет предлагает размер рынка и прогнозы для рынка страхования имущества и ответственности в Новой Зеландии в терминах выручки (долл. США) для всех вышеуказанных сегментов.

| Личные линии | Частное пассажирское автострахование | |

| Домовладельцы | ||

| Личная ответственность/зонтик | ||

| Другое личное | ||

| Коммерческие линии | Коммерческая недвижимость | |

| Коммерческое автострахование | ||

| Общая ответственность | ||

| Компенсация работникам | ||

| Специальные линии | Кибер | |

| Морское и авиационное | ||

| Профессиональная ответственность | ||

| Строительство/инжиниринг | ||

| Директора и должностные лица | ||

| Имущество |

| Ответственность |

| Специальные и развивающиеся |

| Независимые агенты/брокеры |

| Эксклюзивные агенты |

| Прямой отклик и онлайн |

| Банкострахование и аффинити |

| Управляющие генеральные агенты (MGA)/оптовики |

| Встроенные/партнерские платформы |

| Частные лица |

| Микро- и малые предприятия |

| Предприятия среднего рынка |

| Крупные корпорации |

| Государственный сектор и некоммерческие организации |

| Северный остров |

| Южный остров |

| По линиям страхования (стоимость) | Личные линии | Частное пассажирское автострахование | |

| Домовладельцы | |||

| Личная ответственность/зонтик | |||

| Другое личное | |||

| Коммерческие линии | Коммерческая недвижимость | ||

| Коммерческое автострахование | |||

| Общая ответственность | |||

| Компенсация работникам | |||

| Специальные линии | Кибер | ||

| Морское и авиационное | |||

| Профессиональная ответственность | |||

| Строительство/инжиниринг | |||

| Директора и должностные лица | |||

| По типу покрытия (стоимость) | Имущество | ||

| Ответственность | |||

| Специальные и развивающиеся | |||

| По каналам распространения (стоимость) | Независимые агенты/брокеры | ||

| Эксклюзивные агенты | |||

| Прямой отклик и онлайн | |||

| Банкострахование и аффинити | |||

| Управляющие генеральные агенты (MGA)/оптовики | |||

| Встроенные/партнерские платформы | |||

| По конечным пользователям (стоимость) | Частные лица | ||

| Микро- и малые предприятия | |||

| Предприятия среднего рынка | |||

| Крупные корпорации | |||

| Государственный сектор и некоммерческие организации | |||

| По географии (стоимость) | Северный остров | ||

| Южный остров | |||

Ключевые вопросы, рассматриваемые в отчете

Каков текущий размер рынка страхования имущества и ответственности Новой Зеландии?

Рынок составляет 11,75 млрд долларов США в 2025 году и прогнозируется вырасти до 18,72 млрд долларов США к 2030 году при среднегодовом темпе роста 9,76%.

Какой сегмент растет быстрее всего на рынке страхования имущества и ответственности Новой Зеландии?

Специальные и развивающиеся типы покрытия, включая параметрические и кибер-продукты, расширяются со среднегодовым темпом роста 12,32% до 2030 года.

Как недавние климатические события повлияли на страховые премии в Новой Зеландии?

Потери от катастроф из-за циклона Габриэль и наводнений на Северном острове подтолкнули средние премии вверх на 23% и более чем на 30% в некоторых районах высокого риска.

Какие каналы распространения набирают тягу на рынке страхования имущества и ответственности Новой Зеландии?

Встроенные и партнерские платформы растут со среднегодовым темпом роста 7,87%, поскольку страховщики интегрируют покрытие в недвижимые и финтех-путешествия.

Как регулирование влияет на стратегии ценообразования?

Толчок Резервного банка к ценообразованию на основе рисков и режим поведения финансовых институтов требуют, чтобы премии отражали специфические риски наводнений, сейсмики и строительства, ведя к более резкой региональной дифференциации ставок.

Последнее обновление страницы: