Размер и доля рынка страхования имущества и от несчастных случаев в Индии

Анализ рынка страхования имущества и от несчастных случаев в Индии от Mordor Intelligence

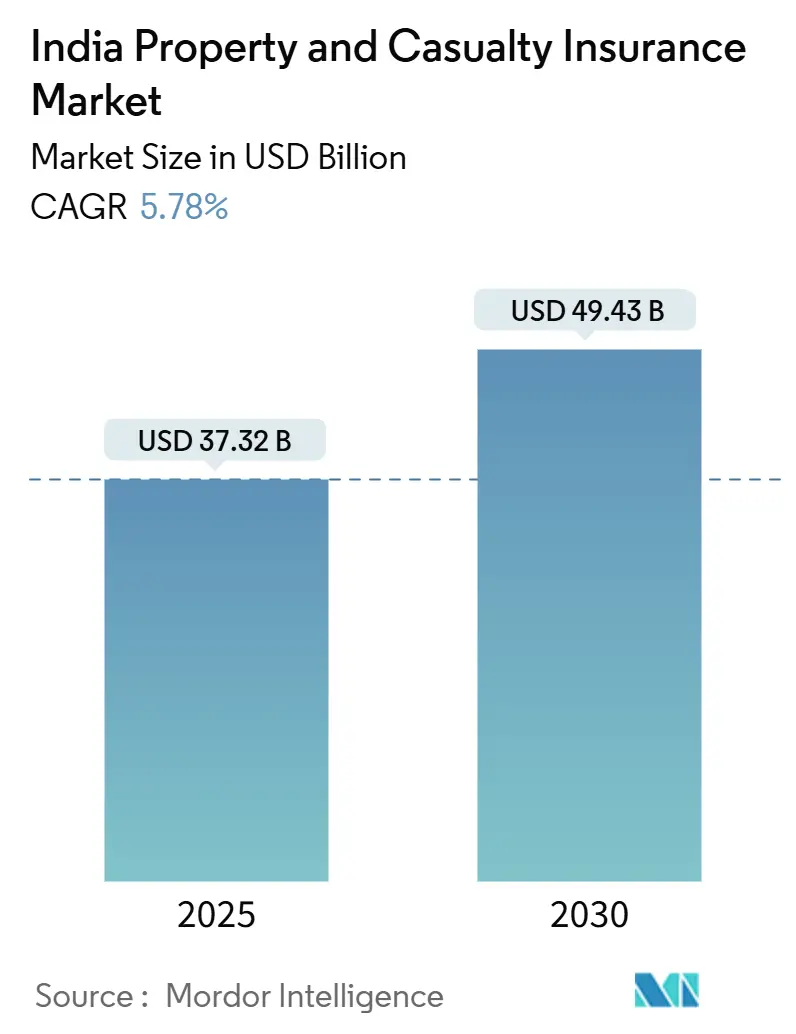

Рынок страхования имущества и от несчастных случаев в Индии оценивается в 37,32 млрд долларов США в 2025 году и прогнозируется к достижению 49,43 млрд долларов США к 2030 году, что означает среднегодовой темп роста 5,78% за период. Устойчивый рост премий обусловлен увеличением регистраций транспортных средств, расширением государственных программ и 100%-ным лимитом ПИИ, который направляет свежий капитал и глобальную экспертизу в отечественные операции. Растущие потери от стихийных бедствий, обязательное оформление электронных полисов и продолжающаяся цифровизация подталкивают страховщиков к передовым моделям андеррайтинга, параметрическим решениям и взаимодействию с клиентами на основе данных. Конкуренция усиливается по мере реструктуризации государственных гигантов, масштабирования технологических инвестиций частными игроками и использования цифровыми страховщиками низкозатратных операционных моделей для завоевания доли рынка. Дисциплина андеррайтинга остается ключевой, поскольку агрессивная ценовая конкуренция продолжает давить на комбинированные коэффициенты, особенно в автомобильном и коммерческом сегментах.

Ключевые выводы отчета

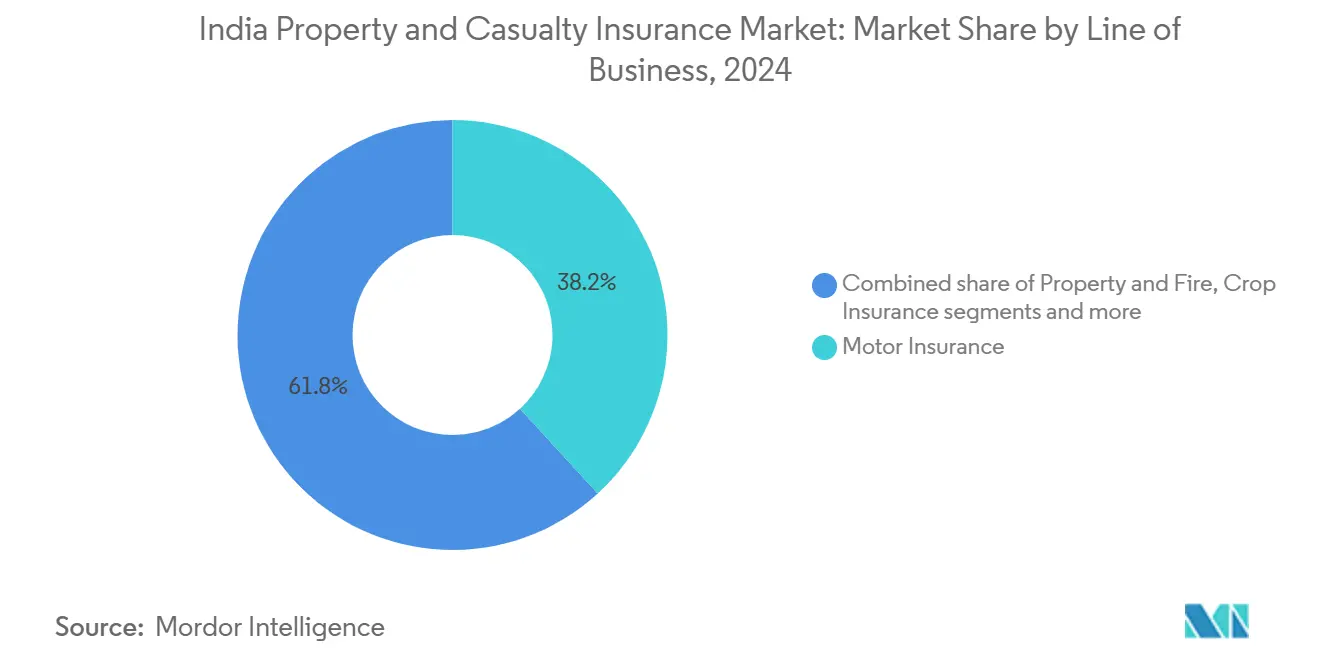

По направлениям деятельности автомобильное страхование лидировало с 38,2% доли рынка страхования имущества и от несчастных случаев в Индии в 2024 году; ожидается, что страхование ответственности покажет среднегодовой темп роста 8,00% до 2030 года.

По типу клиентов частные лица составляли 54,5% доли размера рынка страхования имущества и от несчастных случаев в Индии в 2024 году, в то время как прогнозируется расширение ММСП со среднегодовым темпом роста 7,00% в 2025-2030 годах.

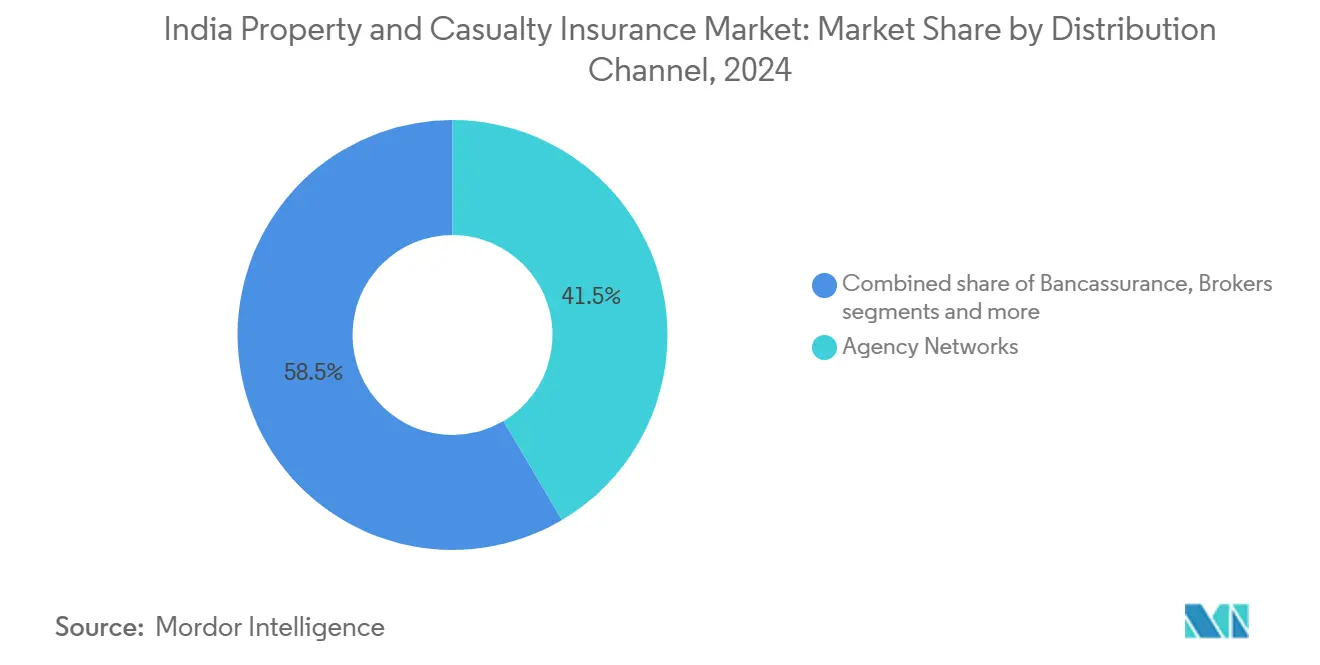

По каналам распространения агентские сети занимали 41,5% рынка страхования имущества и от несчастных случаев в Индии в 2024 году; прогнозируется развитие цифровых/веб-агрегаторов со среднегодовым темпом роста 9,34% к 2030 году.

По географии Западная Индия представляла 23,3% общих премий в 2024 году, в то время как Северо-Восточная Индия готовится зафиксировать самый быстрый рост со среднегодовым темпом роста 6,50% к 2030 году.

По типу провайдера государственные страховщики общего профиля занимали долю 48,4% в 2024 году, однако ожидается рост цифровых страховщиков со среднегодовым темпом роста 10,12% в прогнозный период.

Тенденции и аналитика рынка страхования имущества и от несчастных случаев в Индии

Анализ влияния драйверов

| Драйвер | (~) % Влияние на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Растущая автомобилизация и обязательное страхование третьих лиц | +1.2% | Национальный, сконцентрированный в Западной и Южной Индии | Средний срок (2-4 года) |

| Государственные программы здравоохранения, расширяющие пул страхования от несчастных случаев | +0.8% | Национальный, более высокое влияние в Северной и Центральной Индии | Долгий срок (≥ 4 лет) |

| Цифровое распространение Insurtech, снижающее стоимость привлечения клиентов | +0.9% | Национальный, раннее внедрение в Западной и Южной Индии | Короткий срок (≤ 2 лет) |

| Осведомленность о климатических катастрофах, стимулирующая страхование имущества | +0.7% | Национальный, более высокая релевантность в прибрежных регионах | Средний срок (2-4 года) |

| Снятие 100%-ного лимита ПИИ, открывающее иностранный капитал и экспертизу | +1.1% | Национальный, немедленный эффект в западноиндийских финансовых центрах | Короткий срок (≤ 2 лет) |

| Песочница IRDAI 'Страхование для всех 2047' и продвижение микропродуктов | +0.6% | Национальный, фокус на Северо-Восточной Индии и сельских районах | Долгий срок (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Растущая автомобилизация и обязательное страхование третьих лиц

Высокий двузначный рост регистраций транспортных средств в сочетании с более строгими лимитами ответственности поднял премиальные тарифы на 15-20% в 2025 году, обеспечив немедленный рост доходов для автомобильных андеррайтеров[1]PersonalFN Editorial, "Motor Insurance Premium Revision," personalfn.com. Страховщики дополнительно выигрывают от снятия регулятором франшиз, что улучшает удержание по каждому полису и снижает утечку убытков. 23%-ный скачок ICICI Lombard в премиях по новым автомобилям и улучшение коэффициента убытков по автомобилям на 7,2 процентных пункта демонстрируют, как масштабные перевозчики конвертируют регуляторные попутные ветра в расширение маржи. Данные телематики подключенных автомобилей теперь подаются в механизмы ценообразования, позволяя сегментацию рисков в реальном времени и помогая компенсировать риски неблагоприятного отбора по мере ускорения внедрения электромобилей. Также появляются комплексные райдеры защиты батарей, создающие возможности перекрестных продаж и углубляющие плотность полисов на транспортное средство. Эти многоуровневые рычаги дохода совместно укрепляют положительный вклад драйвера в 1,2% среднегодового темпа роста на средний срок.

Государственные программы здравоохранения, расширяющие пул страхования от несчастных случаев

Зачисление 56,80 крор фермеров в Pradhan Mantri Fasal Bima Yojana и выплаты в размере 18,79 млрд долларов США дают страховщикам от несчастных случаев стабильную, поддерживаемую государством премиальную основу[2]IBEF Analysts, "Insurance Penetration in India," ibef.org. Спутниковые снимки и дроны, принятые в рамках схемы, сокращают циклы урегулирования убытков с месяцев до дней, устанавливая подтверждение концепции для параметрических триггеров в более широких портфелях имущества. Тем не менее, актуарные стресс-тесты выявляют районы повышенного риска, где коэффициенты убытков превышают 130%, вынуждая дебаты о перестройке премий в сторону рискованного ценообразования. Многолетний бюджет в 8,38 млрд долларов США защищает краткосрочную видимость доходов, но также стимулирует частных перевозчиков к совместному созданию микропокрытий, которые сочетаются с государственными пулами. Успешные пилоты в Одише теперь объединяют погодно-индексное покрытие урожая с дополнениями личного страхования от несчастных случаев, подталкивая сельские домохозяйства к многолинейному принятию. В долгосрочной перспективе ожидается, что эти гибридные модели поднимут абсолютную пенетрацию при сохранении фискальной устойчивости для казны.

Цифровое распространение Insurtech, снижающее стоимость привлечения клиентов

Мандат на электронные полисы от апреля 2024 года исключил бумажное оформление, сократив затраты на адаптацию на 25-35% и предоставив цифровым агрегаторам структурное преимущество[3]Business Standard Bureau, "India Embraces e-Insurance Policies," business-standard.com. Планы торговой площадки открытой архитектуры BimaSugam, финансируемые первоначальными 0,60 млн долларов США от ведущих перевозчиков, направлены на стандартизацию API для ценообразования, оформления и урегулирования претензий по линиям жизни и не-жизни. Insurtech на раннем этапе использует эту связность для запуска ситуационных микропокрытий, таких как ежедневное туристическое страхование поездок, продаваемое полностью через потоки платежей UPI. Игроки сообщают, что цифрово приобретенные клиенты демонстрируют в 1,4 раза более высокую конверсию перекрестных продаж, поскольку поведенческие и транзакционные данные уточняют модели склонности в реальном времени. Тем не менее, песочница регулятора предоставляет только условные лицензии, ограничивая лимиты полисов и размеры премий до созревания контролей рисков, что сдерживает краткосрочные скачки объемов. В целом драйвер поддерживает положительный подъем на 0,9%, но остается зависимым от скорости одобрения полноценных лицензий.

Осведомленность о климатических катастрофах, стимулирующая страхование имущества

Счет за климатический ущерб Индии в размере 180 млрд долларов США с 1993-2022 годов повысил восприятие рисков корпораций и домохозяйств, подняв тарифы страхования имущества на 3% в IV квартале 2024 года. Перестраховщики ужесточили мощности в зонах, подверженных наводнениям, заставляя цедентов диверсифицироваться путем покупки параметрических слоев, которые запускают выплаты, когда индексы осадков или речных датчиков нарушают установленные пределы. Отечественные перевозчики сотрудничают с Индийским метеорологическим департаментом для приема детальных погодных потоков, обеспечивая моделирование катастроф на километровом уровне, ранее недоступное на рынке. Микро-, малые и средние предприятия, часто незастрахованные, теперь нацелены на параметрические райдеры от наводнений по цене 1200-1500 рупий в год, обеспечивающие мгновенные выплаты в течение 72 часов после сертификации события. Хотя принятие находится в зачаточном состоянии, ранние последователи в Ченнаи и Гувахати сообщили о снижении потерь от прерывания бизнеса на 18-22% во время наводнений муссона 2024 года, подтверждая предложение продукта. Эти разработки укрепляют среднесрочный 0,7% прирост драйвера к рыночному среднегодовому темпу роста.

Анализ влияния ограничений

| Ограничение | (≈) % Влияние на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Постоянная ценовая конкуренция поддерживает высокие комбинированные коэффициенты | -0.9% | Национальный, усиленный в Западной и Южной Индии | Средний срок (2-4 года) |

| Низкая пенетрация в городах 3-4 уровня ограничивает масштаб | -0.6% | Сельские районы и города 3-4 уровня | Долгий срок (≥ 4 лет) |

| Недооценка развивающихся киберрисков | -0.4% | Национальный, серьезный в технологических центрах | Короткий срок (≤ 2 лет) |

| Ограниченная отечественная перестраховочная мощность для событий NatCat | -0.7% | Национальный, выраженный в прибрежных районах | Средний срок (2-4 года) |

| Источник: Mordor Intelligence | |||

Постоянная ценовая конкуренция поддерживает высокие комбинированные коэффициенты

Хотя отраслевые комбинированные коэффициенты улучшились до 103,3% в 2024 году, безубыточность остается неуловимой для многих игроков среднего уровня, особенно тех, кто зависит от товарных автомобильных и пожарных линий[4]Rediff Staff, "General Insurers' Profitability and Motor Segment Trends," rediff.com. Предлагаемое слияние трех государственных страховщиков может спровоцировать агрессивное дисконтирование, поскольку новое предприятие использует цену для защиты своей 31%-ной доли при рационализации перекрывающихся филиалов. Частные многолинейные перевозчики дают отпор, объединяя услуги велнеса или придорожной помощи по предельной стоимости, разбавляя дисциплину чистого рискового ценообразования. Цифровые участники усугубляют давление, используя системы администрирования полисов, работающие с удельными затратами 10-12 базисных пунктов, допуская более тонкие маржи без ущерба для рентабельности собственного капитала. Перестраховщики, опасаясь продолжительной недооценки, уже подняли затраты на договоры о катастрофах на 4-6%, сжимая нетто-удержания. Если тарифы не будут повторно введены или пороги платежеспособности ужесточены, ограничение будет продолжать сбривать 0,9% с прогнозируемого среднегодового темпа роста.

Низкая пенетрация в городах 3-4 уровня ограничивает масштаб

Плотность страхования составляет 3,7% от ВВП, и во многих районах 4-го уровня пенетрация падает ниже 2%, подчеркивая скрытый рыночный потенциал, но также трения в распространении. Высокий отток агентов и низкие размеры билетов делают традиционную экономику филиалов неустойчивой; полевые офисы часто выходят на безубыточность только при продаже 11-го полиса в месяц. Хотя страховщики жизни изменили сокращение эпохи COVID, добавив торговые точки в малых городах, игроки GI отстают, ссылаясь на ограниченное соответствие продуктов и громоздкие нормы KYC. Эксперименты с микропокрытиями на основе WhatsApp показывают перспективу в оформлении полисов менее чем за три минуты и на 40% более низкие затраты на обслуживание, однако регулятивные ограничения на застрахованную сумму ограничивают масштабируемость доходов. Показатели финансовой грамотности остаются упорно низкими; информационные кампании IRDAI в Трипуре и Ассаме нацелены на 100%-ное охват, но требуют устойчивого финансирования на протяжении как минимум пяти лет. Пока располагаемые доходы и уровни образования не поднимутся существенно, ожидается, что разрыв вычтет 0,6% из общего среднегодового темпа роста.

Сегментный анализ

По направлениям деятельности: Лидерство автомобильного сегмента и подъем страхования ответственности

Автомобильное страхование занимает долю 38,2% рынка страхования имущества и от несчастных случаев в Индии, поддерживаемое устойчивым спросом на транспортные средства и регулятивными изменениями, которые подняли потолки премий. Сегмент захватил увеличение премий на 15-20% в 2025 году, демонстрируя гибкость ценообразования, встроенную в регулирование обязательного покрытия. Страхование ответственности масштабируется быстрее всего со среднегодовым темпом роста 8,00% на фоне растущих требований корпоративного управления и эскалации затрат на кибератаки, прогнозируемых в 10,5 трлн долларов США к 2025 году. Линии имущества и пожарного страхования выигрывают от промышленного расширения и повышенной осведомленности о климатических рисках, тогда как морской рост остается приглушенным из-за мелких объемов отечественного судоходства.

Поддерживаемое государством страхование урожая получает финансирование в размере 8,38 млрд долларов США, которое закрепляет приток премий. При инвестициях в инфраструктуру, достигающих 134,94 млрд долларов США, спрос на инженерные покрытия продолжает значительно расти. Проекты газопроводов, поддерживаемые поручительными облигациями в диапазоне от 0,18 до 6,02 млн долларов США, дополнительно расширяют ландшафт андеррайтинга, обеспечивая финансовые гарантии завершения проектов. По мере поддержания государственными расходами на инфраструктурные проекты своего импульса, инженерные страховщики все больше используют эти возможности для укрепления своего рыночного присутствия и капитализации на растущих проектных конвейерах.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По типу клиентов: Импульс ММСП

На индийском рынке страхования имущества и от несчастных случаев частные лица занимают долю 54,5%, в основном благодаря обязательному автомобильному страхованию и растущему акценту на медицинское покрытие. Это доминирование объясняется растущей осведомленностью о преимуществах страхования и правительственным стимулированием более широкой пенетрации медицинского страхования. Микро-, малые и средние предприятия (ММСП) демонстрируют самый быстрый рост, хвастаясь среднегодовым темпом роста 7,00%, подпитываемым упрощенными процессами соблюдения требований, государственными стимулами и появлением цифрового премиального финансирования, которое повышает доступность. Растущее принятие цифровых инструментов и платформ ММСП дополнительно поддерживает эту траекторию роста. Хотя крупные корпорации представляют опытный сегмент рынка, они все больше ищут передовые решения, включая кэптивные программы и параметрические триггеры, навигируя через сложные регулятивные ландшафты. Эти корпорации требуют инновационных стратегий управления рисками для решения сложных операционных рисков. Государственные предприятия, с другой стороны, обеспечивают стабильные объемы, но склонны фокусироваться больше на тендерном ценообразовании, чем на широте покрытия, часто приоритизируя cost efficiency над comprehensive protection.

С цифровым распространением страховщики могут тонко настраивать продукты в соответствии с паттернами денежных потоков ММСП, достигая снижения затрат на приобретение почти на треть по сравнению с традиционными агентскими моделями. Этот подход повышает доступность и улучшает доступность для малых предприятий. Дополнительно, потенциальный сдвиг в композитном лицензировании может дать страховщикам возможность объединять продукты жизни и не-жизни, тем самым усиливая их долю в расходах клиентов по различным когортам. Такие регулятивные изменения могут проложить путь для более интегрированных и клиентоцентричных страховых предложений.

По каналам распространения: Вес агентств встречает цифровую скорость

В 2024 году агентские сети занимали долю рынка 41,5%, подчеркивая их ключевую роль в воспитании доверия в ландшафте, ориентированном на отношения. Эти сети продолжают быть краеугольным камнем для личных взаимодействий, которые остаются критическими в построении долгосрочных клиентских отношений. Заметный 62%-ный скачок в числах женщин-POSP катализировал 15%-ный рост премий, полученных от агентств, демонстрируя растущий вклад женщин в этой сфере. Банкострахование, проиллюстрированное партнерствами как Bajaj Allianz с Axis Bank, использует силу 5250 филиалов для эффективной пенетрации сельских рынков. Этот канал остается инструментальным в преодолении разрыва между страховщиками и недообслуживаемыми регионами, обеспечивая более широкое financial inclusion.

Цифровые и веб-агрегаторы, хвастаясь среднегодовым темпом роста 9,34%, сияют в областях прозрачности, быстрого оформления и минимизированных затрат на приобретение. Эти платформы получили признание благодаря своей способности предлагать мгновенное оформление полисов и cost-effective solutions. Стимул к обязательным форматам электронных полисов усиливает экономические преимущества для агрегаторов, позволяя им эффективно масштабировать операции. Тем временем брокеры вырезают специализированные ниши в сложных коммерческих линиях, решая сложные страховые потребности, требующие tailored expertise. По мере того как страховщики смешивают традиционное присутствие филиалов с app-driven services, "фигитальные" стратегии прокладывают путь для плавного омниканального опыта, повышая удобство и вовлеченность клиентов.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По типу страхового провайдера: Разрушение только цифровых

Государственные страховщики общего профиля занимают 48,4% общего премиального рынка. Однако они борются с вызовами платежеспособности и эффективности, включая устаревшие операционные рамки и ограниченное принятие технологий. Это привело к предложенному слиянию, нацеленному на консолидацию 31%-ной доли рынка, хотя с острой необходимостью технологических обновлений для повышения конкурентоспособности и операционной эффективности. Тем временем игроки частного сектора, как ICICI Lombard с его Project Orion, улучшают свои комбинированные коэффициенты через автоматизацию и оптимизацию процессов, которые улучшают управление затратами и клиентское обслуживание.

Только цифровые страховщики, хвастаясь среднегодовым темпом роста 10,12%, используют облачные ядра, андеррайтинг на основе ИИ и стратегии прямых продаж потребителям для значительного сокращения операционных расходов, предлагая персонализированные страховые решения. Автономные медицинские страховщики рассматривают консолидацию, особенно с LIC, рассматривающей стратегические доли для входа в сегмент, что может изменить конкурентный ландшафт. Подчеркивая потенциал сегмента, предстоящее IPO Niva Bupa установлено на фоне валовой написанной премии в 675,6 млн долларов США за FY 2024, отмечая впечатляющий среднегодовой темп роста 41,27% за два года и сигнализируя о робастных возможностях роста на рынке медицинского страхования.

Географический анализ

В 2024 году Западная Индия составляла 23,3% премий рынка страхования имущества и от несчастных случаев в Индии, поддерживаемая динамичной финансовой экосистемой Мумбаи и его разнообразной промышленной базой. С повышенной осведомленностью страховщики теперь используют рискованное ценообразование, как видно из 3%-ного роста тарифов на имущество в IV квартале 2024 года, несмотря на взлетающие затраты на перестрахование. Присутствие многонациональных компаний в регионе и сложные цепочки поставок подпитывают стабильный спрос на кибер-решения и покрытие ответственности директоров и должностных лиц. Южная Индия процветает на основе технологических центров в Бангалоре и Хайдарабаде, наряду с автомобильными кластерами около Ченнаи. С высоким уровнем цифровой готовности регион пилотирует прямые потребительские порталы и телематические автомобильные продукты. Более того, продолжающиеся инфраструктурные коридоры и расширения портов оживляют спрос на морские и инженерные страховые линии.

Северная Индия получает выгоды от обширных схем сельскохозяйственного страхования и государственных медицинских инициатив. Тем не менее, рост премий чувствителен к ценообразованию, отражение относительно скромных уровней располагаемых доходов региона. Зависимость региона от спонсируемых государством программ подчеркивает необходимость для частных страховщиков инновировать доступные продукты, приспособленные к сельскому и полугородскому населению. Дополнительно, большая популяционная база региона предлагает значительный неиспользованный потенциал для продуктов микрострахования, которые могли бы стимулировать будущий рост при эффективной реализации.

Тем временем Центральная Индия набирает импульс благодаря своим развивающимся промышленным коридорам и логистическим паркам, которые усиливают спрос на коммерческое страхование. Рост климатических экспозиций дополнительно поддерживает этот спрос. Стратегическое расположение региона как логистического центра, в сочетании с растущими инвестициями в складскую и транспортную инфраструктуру, создает возможности для страховщиков расширить свои портфели. Кроме того, рост климатических рисков, таких как наводнения и экстремальные погодные события, толкает предприятия искать comprehensive coverage, тем самым способствуя росту премий региона.

Восточная Индия представляет смешанную картину: Хотя Колката поддерживает давнюю страховую традицию, соседние штаты борются с более медленным экономическим ростом. Однако туристический бум в Одише и Бихаре стимулирует повышенный спрос на туристическое и гостиничное страхование. Культурные и природные достопримечательности региона привлекают как отечественных, так и международных туристов, создавая нишевый рынок для страховщиков для предложения tailored travel policies. Начиная со скромной базы, Северо-Восточная Индия находится на траектории роста, хвастаясь самым высоким среднегодовым темпом роста 6,50%, прогнозируемым до 2030 года. Этот скачок объясняется агрессивными кампаниями финансового включения и каналами мобильного распространения, достигающими доселе неиспользованных рынков. Примечательно, что инициативы грамотности IRDAI в Трипуре, нацеленные на 100%-ную финансовую осведомленность, намекают на обещающее будущее для роста премий. Уникальные географические вызовы региона, включая удаленные локации и ограниченную инфраструктуру, решаются через инновационные мобильные решения, позволяя страховщикам проникать глубже в недообслуживаемые районы.

Конкурентный ландшафт

Пять ведущих игроков составляют близко к большинству общих валовых написанных премий, указывая на умеренно концентрированную, но конкурентную среду. Государственные страховщики используют обширные сети и государственную поддержку, обеспечивая стабильность и широкий охват. Частные страховщики, с другой стороны, фокусируются на повышении операционной эффективности через стратегии, основанные на данных, позволяя им оставаться конкурентоспособными. Тем временем только цифровые вызывающие нарушают рынок, быстро масштабируя свои операции с гибкими и технологическими ядрами, нацеливаясь на нишевые клиентские сегменты. В 2024 году ICICI Lombard, Bajaj Allianz и New India Assurance возглавили чарты прибыльности, публикуя чистые прибыли 231,3 млн долларов США, 186,7 млн долларов США и 136,1 млн долларов США соответственно.

После увеличения потолка ПИИ до 100% иностранное участие взлетело, подчеркнутое инвестициями Zurich в 670 млн долларов США в Kotak General Insurance. Этот ход отражает растущую уверенность в потенциале индийского страхового рынка. Предстоящее совместное предприятие Allianz с Jio Financial подчеркивает сливающиеся области страхования и цифровых платформ, сигнализируя о сдвиге к интегрированным финансовым экосистемам. Ключевые технологические фокусы включают андеррайтинг на основе ИИ, который повышает точность оценки рисков, блокчейн для автоматизации претензий для улучшения прозрачности и эффективности, и IoT для мониторинга рисков в реальном времени, обеспечивая проактивное управление рисками.

Страховщики создают экосистемные партнерства для укрепления своих ценностных предложений. Сотрудничество с больницами нацелено на расширение безналичных медицинских услуг, улучшая удобство и удовлетворенность клиентов. Партнерства с производителями электромобилей фокусируются на предложении комплексного автомобильного и батарейного покрытия, решая растущий спрос на электромобили. Эта эволюция от продуктоцентричной к платформо-ориентированной конкуренции изменяет ожидания клиентов, заставляя страховщиков инвестировать в взаимосвязанные и клиентоцентричные ценностные предложения, которые соответствуют более широкой цифровой трансформации индустрии.

Лидеры индустрии страхования имущества и от несчастных случаев в Индии

-

New India Assurance Co. Ltd.

-

ICICI Lombard General Insurance

-

Bajaj Allianz General Insurance

-

HDFC ERGO General Insurance

-

United India Insurance

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Июнь 2025: Авиакатастрофа Air India приводит к страховым претензиям, приближающимся к 475 млн долларов США, подчеркивая волатильность в авиационном покрытии. Этот инцидент подчеркивает финансовые риски, связанные с авиационным страхованием, и вызовы, с которыми сталкиваются страховщики при управлении такими высокостоимостными претензиями.

- Апрель 2025: TATA AIG запускает Medicare Select, нацеливаясь на повышение доли рынков 2-го и 3-го уровня до 35% медицинских премий к 2027 году. Продукт разработан для удовлетворения специфических потребностей здравоохранения этих регионов, отражая стратегию компании по расширению своего присутствия в недообслуживаемых рынках.

- Март 2025: LIC интенсифицирует обсуждения для обеспечения крупной доли в независимом медицинском страховщике. Этот ход соответствует более широкой стратегии LIC по диверсификации своего портфеля и укреплению присутствия на растущем рынке медицинского страхования.

- Март 2025: Allianz партнерствует с Jio Financial, заключая предварительную сделку для предприятия медицинского и общего страхования в Индии. Это сотрудничество нацелено на использование глобальной экспертизы Allianz и обширной местной сети Jio Financial для проникновения на расширяющийся страховой рынок Индии.

- Март 2024: New India Assurance и Niva Bupa каждый инвестируют 0,60 млн долларов США в Bima Sugam India Federation, разжигая дебаты о управлении. Инвестиции поднимают вопросы о операционной прозрачности федерации и роли ключевых заинтересованных сторон в процессах принятия решений.

Объем отчета по рынку страхования имущества и от несчастных случаев в Индии

Страхование имущества и от несчастных случаев (P&C) защищает активы страхователей, охватывая дома, транспортные средства и личные вещи. Оно распространяется на покрытие ответственности, защищая лиц, признанных юридически ответственными за несчастные случаи, приводящие к травмам или материальному ущербу. Этот отчет углубляется в подробное изучение рынка страхования имущества и от несчастных случаев в Индии, охватывая рыночную динамику, сегментные тенденции, будущие прогнозы рынка и product insights. Дополнительно он рассматривает выдающихся игроков и конкурентный ландшафт в индустрии страхования имущества и от несчастных случаев в Индии.

Индийский рынок страхования имущества и от несчастных случаев сегментирован по типу продукта и каналу распространения. По типу продукта рынок сегментирован на пожарное, морское, авиационное, инженерное, автомобильное, страхование ответственности и другие типы продуктов. По каналу распространения рынок сегментирован на прямые предприятия, агентов, банки, брокеров, агентов микрострахования и другие каналы распространения. Отчет предлагает размеры рынка и прогнозы в стоимостном выражении (доллары США) для всех вышеуказанных сегментов.

| Автомобильное страхование |

| Страхование имущества и от пожара |

| Сельскохозяйственное страхование |

| Морское страхование |

| Страхование ответственности |

| Инженерное страхование |

| Туристическое страхование |

| Частные лица |

| Микро-, малые и средние предприятия (ММСП) |

| Крупные корпорации |

| Государственные и общественные организации |

| Агентские сети |

| Банкострахование |

| Брокеры |

| Прямые внутренние продажи |

| Цифровые/веб-агрегаторы |

| Каналы аффинити и партнерства |

| Государственные страховщики общего профиля |

| Частные страховщики общего профиля |

| Автономные медицинские страховщики |

| Только цифровые страховщики |

| Северная Индия |

| Южная Индия |

| Восточная Индия |

| Западная Индия |

| Центральная Индия |

| Северо-Восточная Индия |

| По направлениям деятельности (стоимость) | Автомобильное страхование |

| Страхование имущества и от пожара | |

| Сельскохозяйственное страхование | |

| Морское страхование | |

| Страхование ответственности | |

| Инженерное страхование | |

| Туристическое страхование | |

| По типу клиентов (стоимость) | Частные лица |

| Микро-, малые и средние предприятия (ММСП) | |

| Крупные корпорации | |

| Государственные и общественные организации | |

| По каналам распространения (стоимость) | Агентские сети |

| Банкострахование | |

| Брокеры | |

| Прямые внутренние продажи | |

| Цифровые/веб-агрегаторы | |

| Каналы аффинити и партнерства | |

| По типу страхового провайдера (стоимость) | Государственные страховщики общего профиля |

| Частные страховщики общего профиля | |

| Автономные медицинские страховщики | |

| Только цифровые страховщики | |

| По регионам - Индия (стоимость) | Северная Индия |

| Южная Индия | |

| Восточная Индия | |

| Западная Индия | |

| Центральная Индия | |

| Северо-Восточная Индия |

Ключевые вопросы, освещенные в отчете

Каков текущий размер рынка страхования имущества и от несчастных случаев в Индии?

Рынок составляет 37,32 млрд долларов США в 2025 году и прогнозируется к достижению 49,43 млрд долларов США к 2030 году.

Какое направление деятельности имеет наибольшую долю рынка страхования имущества и от несчастных случаев в Индии?

Автомобильное страхование лидирует с долей 38,2% в 2024 году, поддерживаемое реформами обязательного покрытия третьих лиц.

Как быстро ожидается рост сегмента ответственности?

Прогнозируется расширение страхования ответственности со среднегодовым темпом роста 8,00% между 2025 и 2030 годами.

Какой канал распространения растет быстрее всего?

Цифровые/веб-агрегаторы демонстрируют самый высокий среднегодовой темп роста 9,34% благодаря обязательному оформлению электронных полисов и более низким затратам на приобретение.

Почему Северо-Восточная Индия является самым быстрорастущим региональным рынком?

Кампании финансового включения, улучшение связности и программы грамотности IRDAI поднимают пенетрацию, приводя к среднегодовому темпу роста 6,50% до 2030 года.

Как новый 100%-ный лимит ПИИ влияет на конкуренцию?

Лимит позволяет иностранным страховщикам создавать дочерние компании в полной собственности, вливая капитал и технологии и интенсифицируя конкурентную динамику по сегментам.

Последнее обновление страницы: