Анализ рынка фармацевтической контрактной упаковки

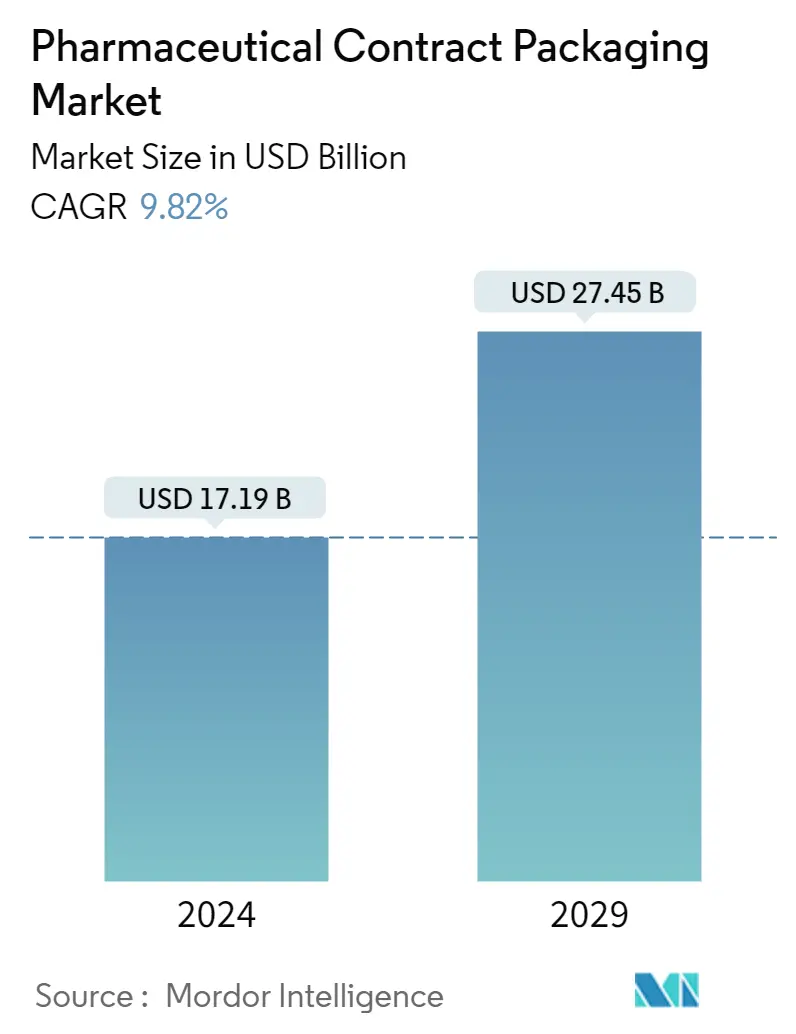

Объем рынка фармацевтической контрактной упаковки оценивается в 17,19 млрд долларов США в 2024 году и, как ожидается, достигнет 27,45 млрд долларов США к 2029 году, при этом среднегодовой темп роста составит 9,82% в течение прогнозируемого периода (2024-2029 гг.).

Поскольку COVID-19 повлиял на значительный рост спроса на флаконы, лекарства и другие лекарственные средства, производители отрасли мобилизовали свои ресурсы и настаивали на ускорении процессов производства и упаковки. В первые месяцы пандемии на рынке ощущалась значительная нехватка материалов как для директоров по маркетингу, так и для CPO; из-за проблем с цепочкой поставок, с которыми столкнулись в Азиатско-Тихоокеанском регионе, который занимает видное положение, когда речь идет о фармацевтическом сырье, а также о сырье для упаковочной промышленности, что привело к замедлению производства и упаковки.

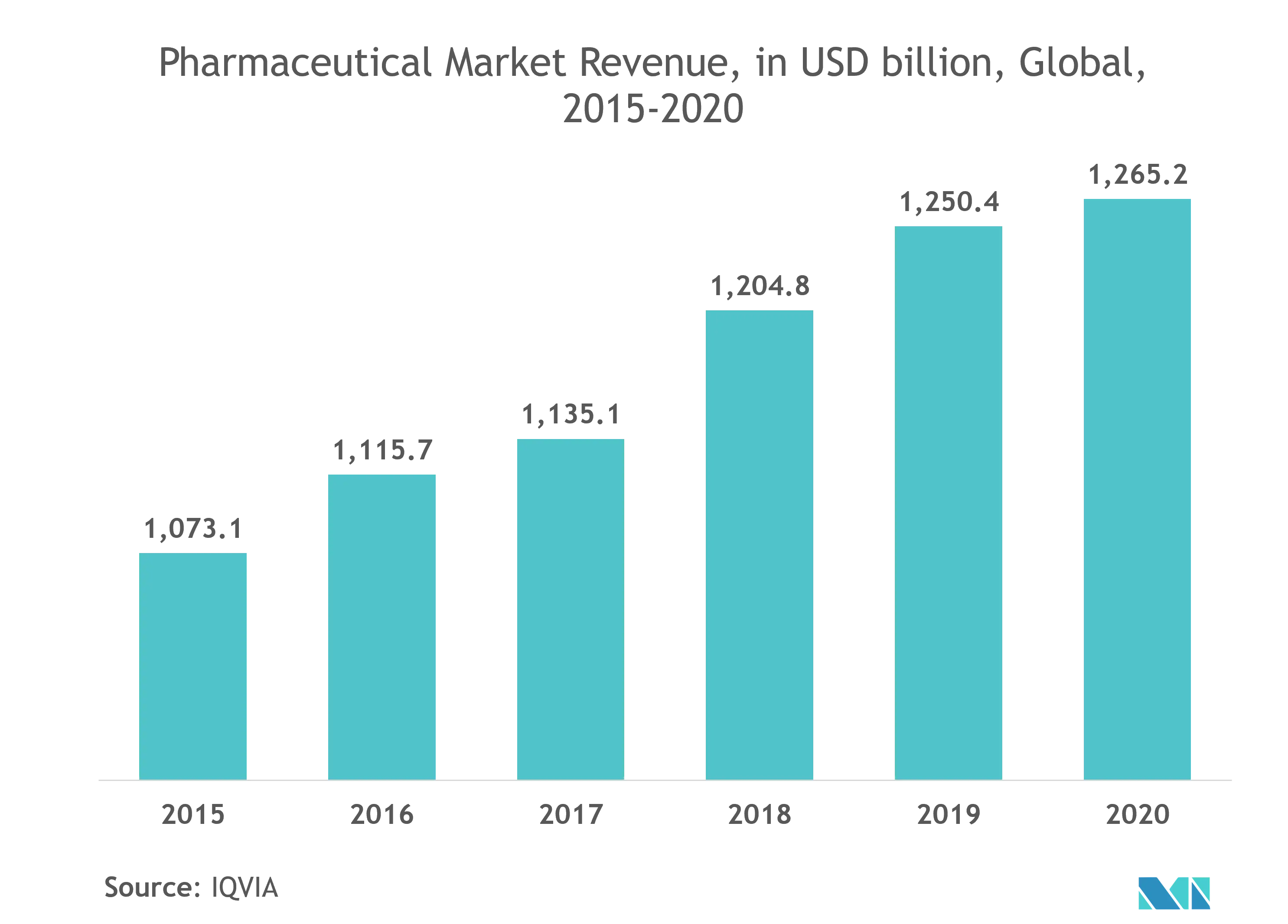

- Мировая фармацевтическая промышленность растет в геометрической прогрессии, чему способствуют глобальный экономический рост, растущее и стареющее население, а также запуск новых продуктов. По данным IQVIA, выручка мирового фармацевтического рынка в 2020 году составила $1 265,2 млрд и растет устойчивыми темпами. Поскольку многие фармацевтические поставщики осознали, что прибыль можно увеличить, передав коммерческую и клиническую упаковку фармацевтическому подрядчику, контрактная упаковка в отрасли расширяется.

- За последние несколько лет произошло значительное увеличение числа новых лекарств, одобренных FDA США. Например, по данным Управления по контролю за продуктами и лекарствами (Центр оценки и исследования лекарств (CDER)), общее количество новых лекарств, одобренных CDER в 2020 году, составило 53, тогда как в предыдущем году их было 48. Кроме того, в течение года в рамках программы непатентованных лекарств было одобрено или предварительно одобрено 948 заявок на непатентованные лекарства. Увеличение количества новых лекарств, одобренных FDA, положительно повлияло на мировой рынок фармацевтической контрактной упаковки.

- Кроме того, ожидается, что в ближайшие годы доля рынка инъекционных препаратов увеличится, опередив другие пути введения, такие как пероральный; Благодаря этому спрос на инъекционные растворы в контрактной упаковке, вероятно, увеличится, и ожидается, что крупные фармацевтические поставщики расширят свои возможности в этой области.

- Например, в январе 2021 года Novartis осуществила стратегическую инвестицию в компанию по доставке лекарств Credence MedSystems; Ожидается, что инвестиции помогут продвинуть развитие и масштабирование систем доставки лекарств Credence, с первоначальным акцентом на систему безопасных шприцев Credence Companion.

- Более того, ожидается, что спрос на аутсорсинг услуг по розливу на более крупном рынке будет стабильным. Ожидается, что потребность в услугах по блистерной упаковке и розливу будет обусловлена поддерживающими препаратами и спросом на эффективные варианты упаковки для вывода на рынок новых продуктов с упором на 30-60-90-дневную презентацию поддерживающих препаратов.

- Кроме того, правила ЕС обязывают всех фармацевтических производителей соблюдать правила надлежащей производственной практики ЕС (GMP), если они хотят поставлять продукцию в ЕС. Затем производители и импортеры должны быть авторизованы и зарегистрированы компетентным органом государства-члена. Производители и импортеры регулярно проверяются компетентным органом ЕС или другим утвержденным органом на предмет соблюдения GMP ЕС. Этот процесс применяется везде, где находится производитель. Если конкретная компания импортирует продукцию, импортер несет ответственность за обеспечение соответствия GMP. Законодательство ЕС, регулирующее фармацевтическую продукцию, изложено в Правилах, регулирующих лекарственные средства в Европейском Союзе.

Тенденции рынка фармацевтической контрактной упаковки

Ожидается, что фармацевтическая упаковка в бутылках будет стимулировать рост рынка

- Первичная упаковка ЛП во флаконы предполагает розлив флаконов. Услуги по наполнению бутылок занимают значительную долю рынка на изучаемом рынке, поскольку многие фармацевтические компании зависят от контрактных упаковочных компаний, которые участвуют в процедуре наполнения.

- Ожидается, что в течение прогнозируемого периода объем розлива в пластиковые бутылки значительно вырастет благодаря различным преимуществам, включая малый вес, который еще больше экономит пространство и транспортировку, а также расходы на транспортировку. В отличие от фармацевтических препаратов, разлитых в стеклянные бутылки, пластиковые бутылки не склонны к поломке и помогают обеспечить необходимую экономию средств, связанную со стеклянными бутылками.

- Как твердые дозировки, так и жидкие и жидкие суспензии, расфасовывающие фармацевтические препараты в стеклянные, металлические и пластиковые бутылки, отмечены деятельностью по расширению, поскольку контрактные упаковочные компании сосредотачиваются на добавлении линий розлива для увеличения производственных мощностей.

- Например, Aphena Pharma Solutions, организация, предоставляющая услуги по контрактной упаковке фармацевтических препаратов, объявила в январе 2021 года, что компания добавила десять высокоскоростных линий розлива, используя свои инвестиции в размере 21 миллиона долларов США в контрактную упаковку твердых дозировок. Компания также намерена установить еще 30 высокоскоростных линий на своем недавно приобретенном предприятии площадью 500 000 кв. футов, чтобы увеличить ежемесячную производительность до более чем 80 миллионов бутылок и ориентироваться на фармацевтическую промышленность по упаковке твердых доз.

- Более того, растущий спрос на инъекционные фармацевтические препараты в значительной степени стимулирует рост использования стеклянных бутылок в фармацевтическом секторе. Ожидается, что устойчивый рынок онкологических и других высокоэффективных препаратов (таких как конъюгаты антител, стероиды и жидкости для внутривенного вливания, требующие быстрого начала действия) станет ключевым драйвером роста.

- Кроме того, растущее число людей, страдающих диабетом, в значительной степени способствует росту производства стеклянных бутылок для инъекционных фармацевтических препаратов. По данным Всемирной организации здравоохранения (ВОЗ), около 422 миллионов человек во всем мире страдают диабетом. Изменение этого количества увеличивает спрос на пенициллин, что, тем самым, способствует росту рынка.

На Северную Америку приходится наибольшая доля рынка

- На рынке фармацевтической контрактной упаковки в Северной Америке быстро растет внедрение различных методов упаковки, чтобы удовлетворить ожидания меняющихся потребительских предпочтений. Растущие экологические проблемы стимулировали спрос на экологичную контрактную упаковку в фармацевтической промышленности.

- В дополнение к этому, растущее внедрение автоматизации в фармацевтическую контрактную упаковку свело к минимуму ошибки человеческого обращения, тем самым стимулируя рост рынка в регионе. Помимо этого, рост располагаемых доходов и повышение осведомленности потребителей о здоровье стимулируют спрос на контрактную фармацевтическую упаковку в этом регионе.

- Многие контрактные упаковочные компании инвестируют в расширение своих мощностей и клиентской базы, а также в расширение своего географического присутствия посредством приобретений и партнерских отношений. В сентябре 2020 года Essentra Packaging объявила о покупке 3C! Компания Packaging, расположенная в Северной Каролине, является разработчиком и производителем картонных коробок, литературы, этикеток и упаковки, главным образом для фармацевтической промышленности. Такие приобретения позволяют таким компаниям, как Essentra Packaging, укрепить свои позиции в сфере фармацевтической упаковки и предоставляют возможности для роста в центре фармацевтического производства в Северной Америке, США.

- Кроме того, ожидается, что расширение производства биологических препаратов окажет значительное влияние на региональный рынок. Например, в апреле 2021 года Catalent завершила расширение стоимостью 14 миллионов долларов США для увеличения возможностей и мощностей по упаковке биологических препаратов на своем предприятии в Блумингтоне, штат Индиана.

- Более того, Северная Америка является домом для некоторых из наиболее известных поставщиков фармацевтической продукции и упаковочных решений; Одной из ключевых тенденций роста является то, что CPO в регионе расширяют свое предложение услуг за счет услуг 3PL.

- Например, в сентябре 2020 года компания Legacy Pharmaceutical Packaging расширила свои услуги, включая услуги 3PL, охватывающие решения по прозрачности цепочки поставок и розничные закупки фармацевтической продукции для безрецептурных лекарств. В дополнение к этому компания также расширила площадь своего объекта открытого пространства возле штаб-квартиры в Сент-Луисе, штат Миссури, с 215 000 кв. футов до 500 000 кв. футов.

Обзор отрасли фармацевтической контрактной упаковки

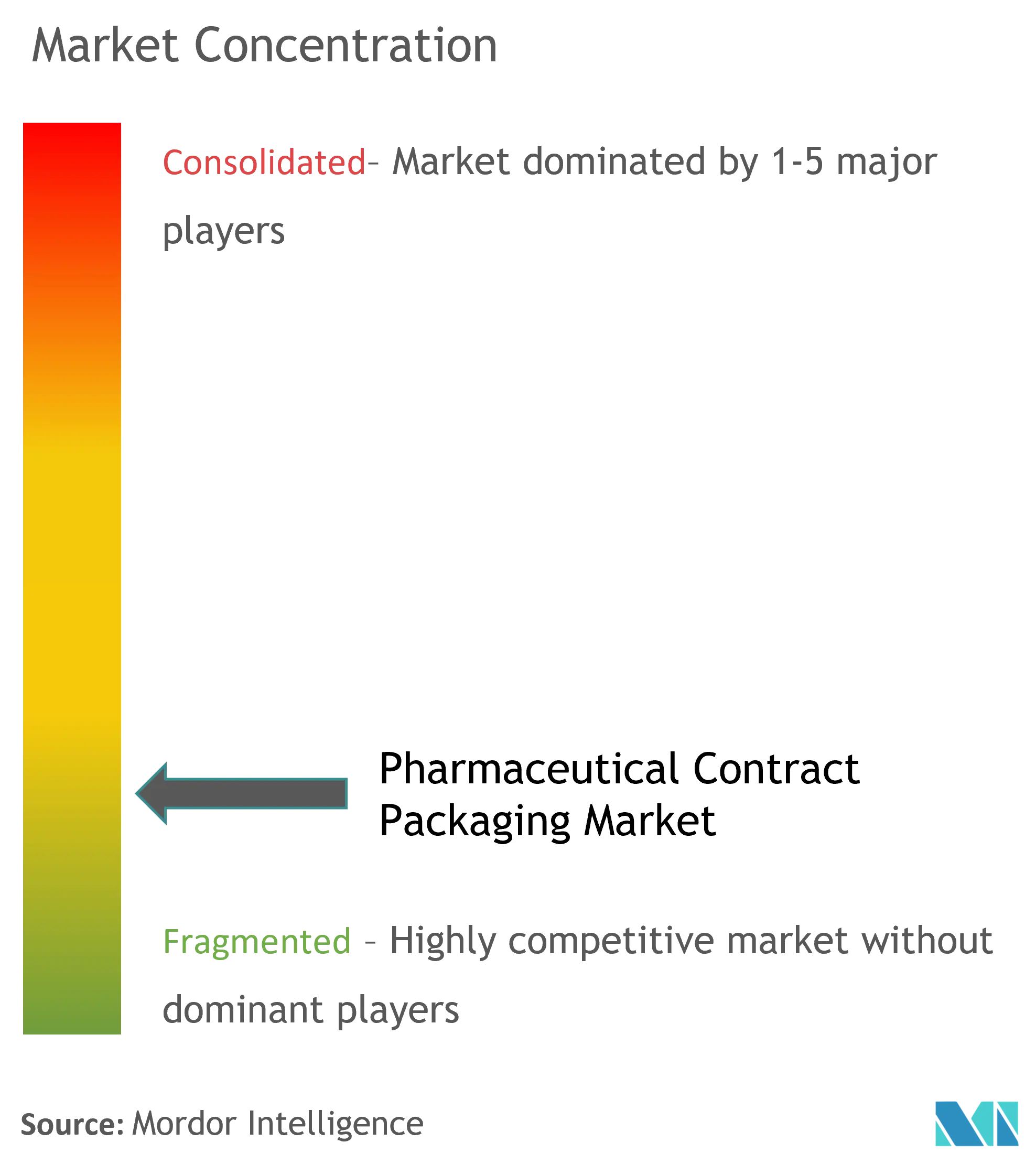

Конкурентная среда на мировом рынке контрактной фармацевтической упаковки, по-видимому, фрагментирована из-за присутствия большого количества поставщиков. Крупнейшие игроки, занимающие значительную долю рынка, расширяют свою клиентскую базу в различных регионах. Кроме того, многие компании формируют стратегические и совместные инициативы с несколькими компаниями для увеличения своей доли рынка и прибыльности. Некоторые из последних событий на рынке:.

- Май 2021 г. - Sharp, компания по контрактной упаковке и оказанию медицинских услуг, принадлежащая UDG Healthcare plc, приобрела новую землю в рамках инвестиций в размере 17 миллионов долларов США в своем офисе в Коншохокене, штат Пенсильвания. Эта покупка земли позволит Sharp в будущем увеличить мощности по оказанию услуг по упаковке cGMP и является частью более масштабных инвестиций в размере 43 миллионов долларов США в ее операции в Пенсильвании, увеличивая мощности компании по производству блистерной упаковки более чем на 35%.

- Июнь 2020 г. - PCI Pharma объявила о заключении партнерского соглашения с Experic, контрактной производственной организацией и компанией, предоставляющей фармацевтические услуги, для изучения услуг клинического и коммерческого производства, упаковки и цепочки поставок, способствующих коллективному росту для обеих сторон.

Лидеры рынка фармацевтической контрактной упаковки

Ropack Inc.

Sharp (UDG Healthcare)

Reed-Lane Inc.

PCI Pharma Services

UNICEP Packaging LLC

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка фармацевтической контрактной упаковки

- Январь 2021 г. — PCI Pharma объявила о расширении своего нового Центра передового опыта в области биотехнологической упаковки в Филадельфии, штат Пенсильвания, а также о значительных новых инвестициях в расширение своих глобальных возможностей биотехнологической упаковки в Ирландии.

- Декабрь 2020 г. - Tjoapack объявила об инвестициях в размере более 10 миллионов евро в свое предприятие по упаковке и цепочке поставок в Эттен-Лёре, Нидерланды, в течение следующих двух лет. В результате инвестиций площадь завода Tjoapack увеличится с 8 400 кв. м до 11 500 кв. м, и на нем появятся восемь новых производственных линий, которые удвоят мощность первичной упаковки твердых веществ для перорального применения и превысят более четырех миллиардов таблеток в год. Кроме того, компания также будет инвестировать значительные средства в свои возможности складирования и холодовой цепи, чтобы удовлетворить растущий спрос клиентов на логистические услуги с добавленной стоимостью.

Сегментация отрасли фармацевтической контрактной упаковки

Объем исследования мирового рынка фармацевтической контрактной упаковки отслеживает доходы, полученные от упаковочных услуг, предоставляемых в основных сегментах, таких как первичный, вторичный и третичный. В исследовании отслеживаются важные тенденции, нормативно-правовая база и критические факторы, определяющие тенденции контрактного и внутреннего фармацевтического сегмента. Кроме того, в исследовании представлена подробная оценка влияния COVID-19 на рынок фармацевтической контрактной упаковки. Кроме того, в исследовании анализируются основные контрактные упаковщики фармацевтической продукции, работающие в основных регионах мира.

| Начальный | Бутылки |

| Флаконы | |

| Ампулы | |

| Блистерные упаковки | |

| Другие | |

| вторичный | |

| Третичный |

| Северная Америка |

| Европа |

| Азиатско-Тихоокеанский регион |

| Латинская Америка |

| Ближний Восток и Африка |

| По типу услуги | Начальный | Бутылки |

| Флаконы | ||

| Ампулы | ||

| Блистерные упаковки | ||

| Другие | ||

| вторичный | ||

| Третичный | ||

| По географии | Северная Америка | |

| Европа | ||

| Азиатско-Тихоокеанский регион | ||

| Латинская Америка | ||

| Ближний Восток и Африка |

Часто задаваемые вопросы по исследованию рынка фармацевтической контрактной упаковки

Насколько велик рынок фармацевтической контрактной упаковки?

Ожидается, что объем рынка фармацевтической контрактной упаковки достигнет 17,19 млрд долларов США в 2024 году, а среднегодовой темп роста составит 9,82% и достигнет 27,45 млрд долларов США к 2029 году.

Каков текущий размер рынка фармацевтической контрактной упаковки?

Ожидается, что в 2024 году объем рынка фармацевтической контрактной упаковки достигнет 17,19 млрд долларов США.

Кто являются ключевыми игроками на рынке фармацевтической контрактной упаковки?

Ropack Inc., Sharp (UDG Healthcare), Reed-Lane Inc., PCI Pharma Services, UNICEP Packaging LLC — основные компании, работающие на рынке фармацевтической контрактной упаковки.

Какой регион на рынке фармацевтической контрактной упаковки является наиболее быстрорастущим?

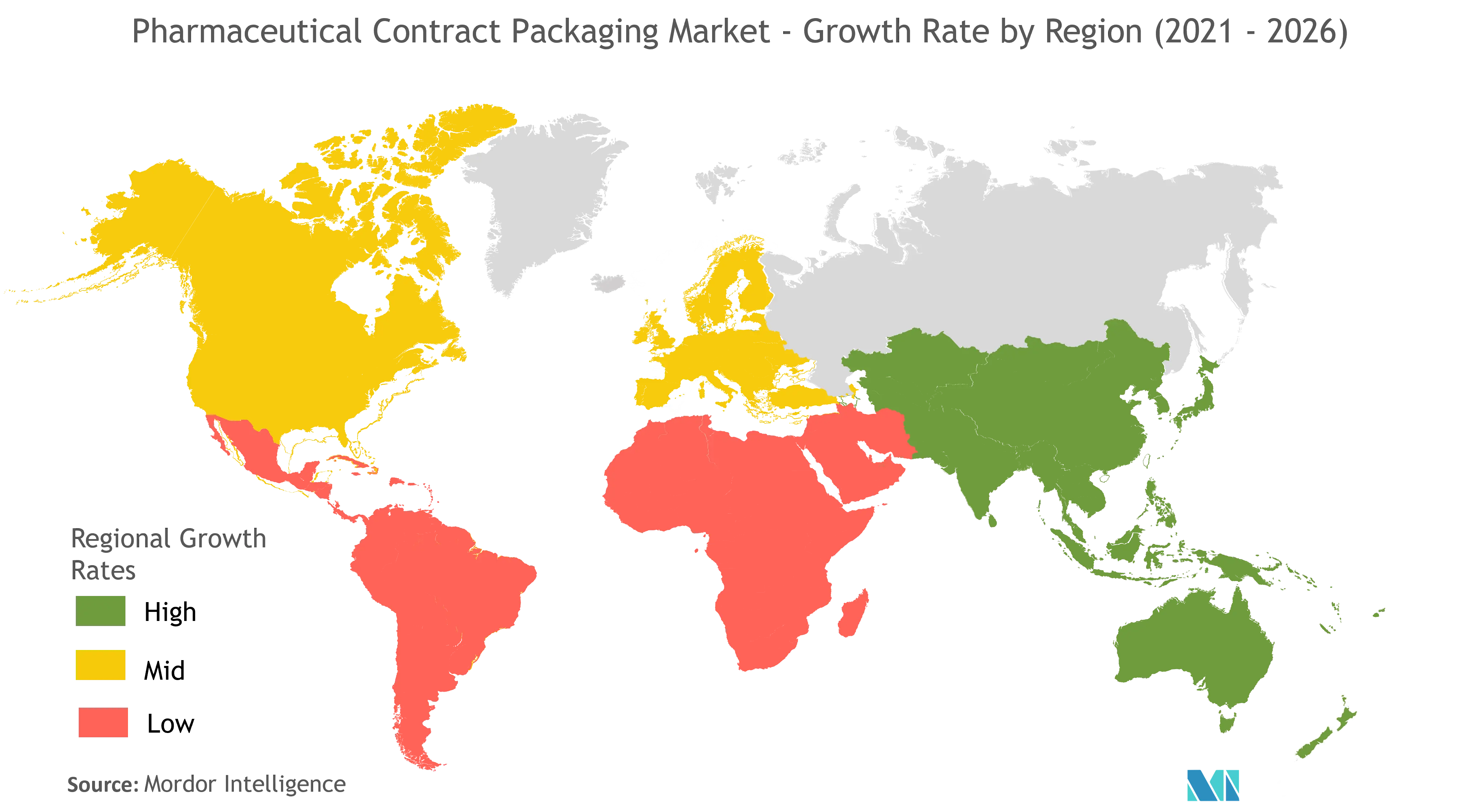

По оценкам, в Азиатско-Тихоокеанском регионе темпы роста будут самыми высокими в среднем за прогнозируемый период (2024–2029 гг.).

Какой регион занимает наибольшую долю на рынке фармацевтической контрактной упаковки?

В 2024 году на Северную Америку будет приходиться наибольшая доля рынка фармацевтической контрактной упаковки.

Какие годы охватывает рынок фармацевтической контрактной упаковки и каков был размер рынка в 2023 году?

В 2023 году объем рынка фармацевтической контрактной упаковки оценивается в 15,65 млрд долларов США. В отчете рассматривается исторический размер рынка фармацевтической контрактной упаковки за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка фармацевтической контрактной упаковки на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли фармацевтической контрактной упаковки

Статистические данные о доле, размере и темпах роста доходов на рынке фармацевтической контрактной упаковки в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ фармацевтической контрактной упаковки включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.