Размер и доля рынка велосипедов Северной Америки

Анализ рынка велосипедов Северной Америки от Mordor Intelligence

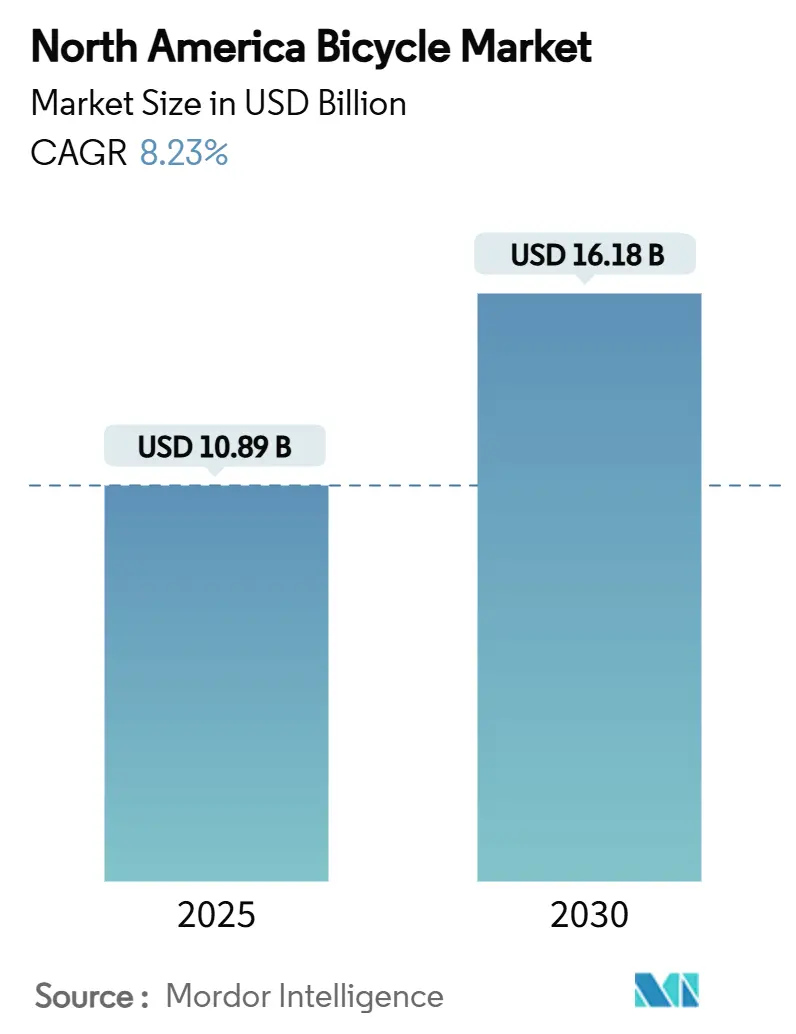

Размер североамериканского рынка велосипедов составляет 10,89 млрд долларов США в 2025 году и, по прогнозам, достигнет 16,18 млрд долларов США к 2030 году, увеличиваясь на 8,23% в год. Инвестиции государственного сектора, корпоративные закупки в рамках ESG и приближение цепочек поставок способствуют этому оптимистичному прогнозу. В США примечательное выделение 44,5 млн долларов США на активный транспорт подчеркивает видимость спроса, поддерживая развитие инфраструктуры и поощряя принятие велосипедов как устойчивого вида транспорта. Компании, придерживающиеся научно обоснованных климатических целей, все чаще принимают велосипедные парки для сокращения выбросов Scope 3, которые включают косвенные выбросы от их цепочек поставок и использования продукции. Эта тенденция значительно способствует росту североамериканского рынка велосипедов за счет добавления институционального спроса. Между тем, появление моделей "батарея как услуга" снижает расходы на владение, предлагая гибкие решения на основе подписки для использования батарей, делая электровелосипеды более доступными для потребителей. Эта инновация помогает североамериканскому рынку велосипедов оставаться устойчивым, поскольку первоначальный энтузиазм к велосипедному спорту, вызванный пандемией, нормализуется. Кроме того, сборочные узлы в Мексике сокращают время выполнения заказов и снижают тарифные риски, предоставляя производителям новые преимущества по затратам. Эти узлы не только повышают операционную эффективность, но и укрепляют позицию региона как конкурентоспособной производственной базы, усиливая долгосрочную конкурентоспособность на рынке.

Ключевые выводы отчета

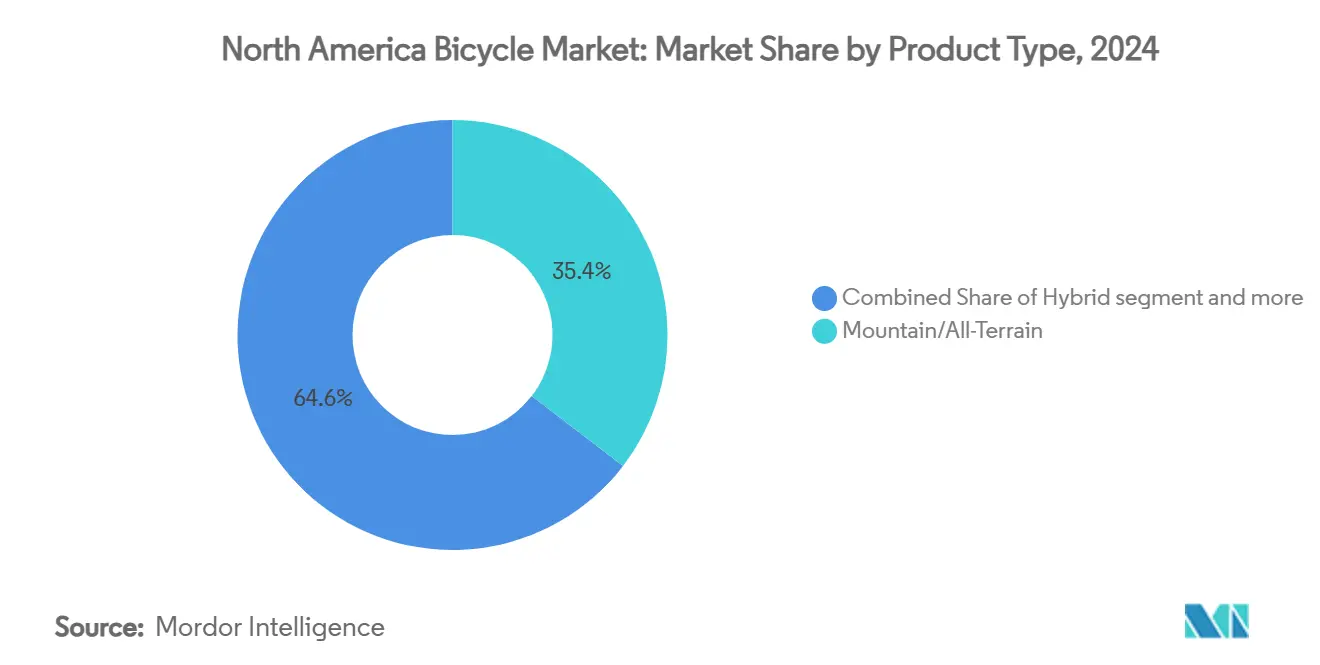

- По типу продукции горные/внедорожные модели лидировали с 35,42% доли рынка велосипедов Северной Америки в 2024 году, тогда как гибридные модели, по прогнозам, продемонстрируют среднегодовой темп роста 6,86% в период 2025-2030 годов.

- По конструкции обычные рамы занимали 92,37% размера рынка велосипедов Северной Америки в 2024 году, а складные конструкции на пути к среднегодовому темпу роста 10,38% до 2030 года.

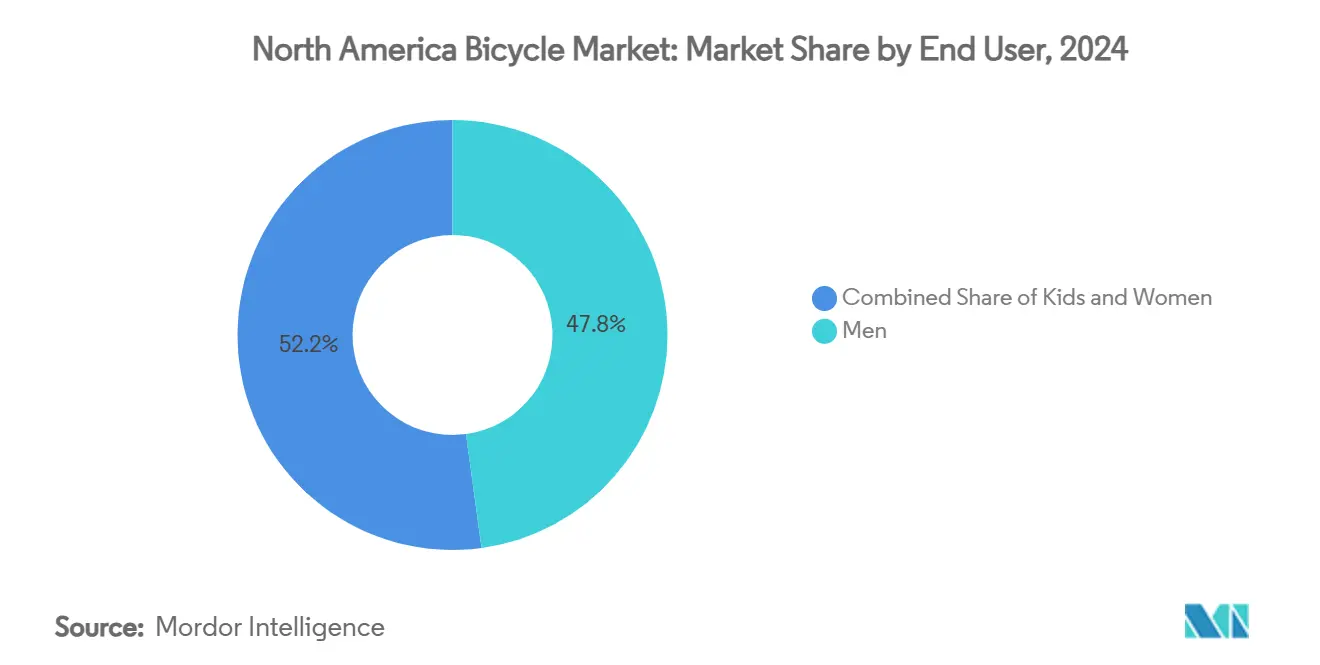

- По конечным пользователям мужчины составили 47,84% выручки 2024 года, тогда как категория детей, как ожидается, будет расти со среднегодовым темпом роста 8,84% в прогнозируемом периоде.

- По каналам сбыта офлайн-торговые точки удерживали 67,38% продаж 2024 года, а онлайн-платформы, по прогнозам, зафиксируют среднегодовой темп роста 5,84% в период между 2025 и 2030 годами.

Тенденции и аналитика рынка велосипедов Северной Америки

Анализ воздействия драйверов

| Драйвер | (~) % воздействие на прогноз среднегодового темпа роста | Географическая значимость | Временные рамки воздействия |

|---|---|---|---|

| Программы финансирования городской мобильности | +1.8% | Соединенные Штаты, Канада, распространение на Мексику | Средний срок (2-4 года) |

| Расширение подписок на микромобильность | +1.2% | Крупные североамериканские мегаполисы | Краткий срок (≤ 2 года) |

| Инвестиции OEM в сборку электровелосипедов в Мексике | +0.9% | Производство в Мексике, региональная дистрибуция | Долгий срок (≥ 4 лет) |

| Заказы корпоративных парков, обусловленные ESG | +0.7% | Корпоративные центры США и Канады | Средний срок (2-4 года) |

| Ценообразование "батарея как услуга" | +1.1% | Городские коридоры доставки | Средний срок (2-4 года) |

| Изменения в образе жизни, ориентированном на фитнес | +1.5% | Пригородные и рекреационные зоны | Краткий срок (≤ 2 года) |

| Источник: Mordor Intelligence | |||

Программы финансирования городской мобильности стимулируют спрос, обусловленный инфраструктурой

В Северной Америке рынок велосипедов процветает не только благодаря потребительскому энтузиазму, но и значительно благодаря надежным инфраструктурным грантам. В рамках Закона США об инвестициях в инфраструктуру и рабочие места примечательные 44,5 млн долларов США выделены на проекты активного транспорта в 2025 году, сосредоточившись на защищенных полосах, зеленых маршрутах и узлах совместной мобильности[1]Источник: Министерство транспорта США,"ИНВЕСТИРУЯ В АМЕРИКУ: Администрация Байдена-Харрис объявляет о выделении почти 45 миллионов долларов в виде грантов на проекты подключенной активной транспортной инфраструктуры", highways.dot.gov. Эти проекты направлены на улучшение городской мобильности, сокращение транспортных пробок и продвижение экологически устойчивых вариантов транспорта. Канада усиливает эту инициативу своим Фондом активного транспорта на 400 млн долларов США, выделяя 19 млн долларов США специально для Британской Колумбии[2]Источник: Правительство Канады,"Инвестиции в активный транспорт по всей Британской Колумбии", www.canada.ca. Этот фонд поддерживает развитие велосипедной инфраструктуры, включая выделенные велосипедные дорожки и пешеходные зоны, для поощрения активных поездок на работу. Штаты также играют ключевую роль; например, Калифорния направляет существенные 930 млн долларов США в течение четырех лет на велосипедные и пешеходные коридоры. Ожидается, что эти инвестиции значительно улучшат связность и безопасность для велосипедистов и пешеходов. Такие комплексные инвестиции возводят велосипеды в статус квази-инфраструктурных активов, при этом муниципальные агентства и корпоративные парки приобретают их на предсказуемой основе. По мере развития этих транспортных сетей североамериканский рынок велосипедов видит стабильный спрос, обусловленный программами замещения, расширением парков и контрактами на техническое обслуживание, все синхронизированные с графиками государственного бюджетирования.

Платформы подписки на микромобильность меняют городской транспорт

Услуги подписки делают премиальное оборудование более доступным и генерируют стабильные потоки доходов. Эти услуги снижают финансовый барьер для потребителей, позволяя им получать доступ к высококачественным продуктам без значительных первоначальных затрат. В крупных городах США операторы микромобильности теперь регистрируют более 150 миллионов поездок в год, что является четким признаком массового принятия и растущей зависимости от решений совместной мобильности. Города все чаще включают совместное использование электровелосипедов в свои стратегии по борьбе с заторами и сокращению выбросов, направляя пассажиров от автомобилей с одним водителем и продвигая устойчивый городской транспорт. Этот сдвиг позволяет производителям велосипедов переходить от непредсказуемых разовых продаж к стабильным многолетним договорам лизинга, укрепляя их денежный поток и создавая предсказуемые модели доходов. В результате происходит постоянный приток восстановленных единиц в хорошо управляемые каналы второй жизни, не только продлевая жизнь продукта, но и укрепляя повествования об устойчивости, которые привлекают инвесторов ESG. Эти каналы второй жизни обеспечивают эффективное использование восстановленных продуктов, сокращая отходы и соответствуя экологическим целям.

Производственные инвестиции OEM в Мексике создают альтернативы цепочки поставок

Антидемпинговые пошлины США на китайские велосипеды, варьирующиеся от 50,5% до 56%, требуют срочного внимания. Эти высокие тарифы побудили OEM искать альтернативные стратегии для поддержания конкурентоспособности на рынке. В результате многие переключают свое внимание на сборочные операции в Мексике. Этот шаг соответствует регулированиям USMCA, которые позволяют готовым товарам, собранным в регионе, поступать в США беспошлинно, обеспечивая значительное преимущество по затратам. Новый завод Yadea в Окойоакаке, представляющий инвестицию в 78,6 млн долларов США и годовую производственную мощность 30 000 двухколесных транспортных средств, является примером этой тенденции решоринга. Это предприятие подчеркивает растущую важность региональных производственных узлов в снижении зависимости от дальневосточного производства. Близость к североамериканскому рынку не только смягчает колебания океанских грузоперевозок, но и упрощает пополнение запасных частей для обслуживания, обеспечивая более надежную цепочку поставок. Эти преимущества позволяют рынку велосипедов Северной Америки быстро реагировать на колебания в запасах розничных продавцов, улучшая общую эффективность рынка. В долгосрочной перспективе ожидается, что база поставщиков критически важных компонентов, таких как трансмиссии, рамы и электроника, будет совместно размещаться рядом с этими сборочными узлами. Такое совместное размещение, вероятно, будет способствовать кластерной экономике, снижая производственные затраты за счет общих ресурсов и эффективности. Такие события могут позиционировать региональное производство как экономически эффективную альтернативу дальневосточному производству, даже с учетом тарифов. Этот сдвиг подчеркивает стратегическую важность решоринга в укреплении устойчивости и конкурентоспособности рынка велосипедов Северной Америки.

Корпоративные закупки парков, обусловленные ESG, институционализируют спрос

Корпоративные углеродные цели теперь категоризируют поездки сотрудников на работу под учетом Scope 3. В результате организации могут обосновать свое решение субсидировать аренду велосипедов как осязаемые инструменты декарбонизации. Эти субсидии не только соответствуют целям устойчивости, но и способствуют снижению общего углеродного следа предприятий. Стало стандартом для компаний Fortune 500 выделять среднемесячную субсидию в 125 долларов США на райдера в своих бюджетах устойчивости. Эта последовательная финансовая приверженность помогает изолировать рынок велосипедов Северной Америки от колебаний располагаемого дохода домохозяйств, обеспечивая устойчивый спрос на велосипеды. Кроме того, предлагаемое законодательство США о налогах, вдохновленное европейскими стимулами для пассажирских велосипедов, направлено на признание этих субсидий как вычитаемых расходов. При реализации это законодательство может значительно повысить доступность и привлекательность пассажирских велосипедов, тем самым усиливая спрос в различных секторах, от технологий до логистики, и дополнительно поддерживая корпоративные инициативы устойчивости.

Анализ воздействия ограничений

| Ограничение | (~) % воздействие на прогноз среднегодового темпа роста | Географическая значимость | Временные рамки воздействия |

|---|---|---|---|

| Пробелы в страховании от кражи велосипедов | -0.8% | Плотные городские центры | Краткий срок (≤ 2 года) |

| Хрупкость цепочки поставок компонентов | -1.2% | Североамериканские производственные сети | Средний срок (2-4 года) |

| Антидемпинговые пошлины на китайский импорт | -1.1% | Импортеры США и Канады | Краткий срок (≤ 2 года) |

| Растущая каннибализация рынка подержанных товаров | -0.6% | Регионы с высоким уровнем владения | Долгий срок (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Пробелы в страховании от кражи велосипедов подрывают городское принятие

Активные райдеры сталкиваются с годовыми уровнями краж около 4,2%, что приводит к потерям в 1,4 млрд долларов США. Покрытие этих потерь непоследовательно; многие страховщики имущества исключают велосипеды стоимостью свыше 1 000 долларов США, если только страхователи не выберут дорогие дополнительные полисы. Это отсутствие покрытия непропорционально влияет на районы с низкими доходами, где более высокие риски краж создают значительные барьеры для владения и использования велосипедов. Эти барьеры препятствуют общественным агентствам эффективно обслуживать ключевые демографические группы, ограничивая потенциал для справедливого роста рынка. Проблема особенно остра в сегменте электровелосипедов, где розничные цены начинаются с 2 000 долларов США, делая их еще менее доступными для уязвимых групп. Без более широких страховых предложений или городских инвестиций в безопасную парковочную инфраструктуру опасения по поводу краж будут продолжать подрывать доверие потребителей и препятствовать росту рынка велосипедов Северной Америки.

Хрупкость цепочки поставок компонентов создает производственные узкие места

Азиатские фабрики доминируют в производстве зубчатых систем, тормозных систем и моторов средних приводов, делая их критически важными узлами для этих компонентов. Стоимость грузоперевозок выросла в три раза по сравнению с уровнями 2019 года, значительно влияя на цепочку поставок. Поставщики все чаще отдают приоритет высокомаржинальным автомобильным контрактам в периоды ограниченных мощностей, что еще больше усугубляет ограничения поставок для других отраслей. Эта волатильность во времени выполнения заказов заставляет OEM укреплять свои буферы запасов для снижения рисков, но такой подход связывает значительный оборотный капитал и задерживает введение новых моделей, препятствуя отзывчивости рынка. Хотя растет стремление к ближнему шорингу для снижения зависимости от зарубежных поставщиков, масштабирование производства прецизионных компонентов внутри страны - сложный процесс, требующий лет инвестиций в инфраструктуру, технологии и квалифицированную рабочую силу. Следовательно, рынок велосипедов Северной Америки остается подверженным нехватке деталей и скачкам цен, при этом эти проблемы, вероятно, будут сохраняться до тех пор, пока усилия по диверсификации мощностей не достигнут зрелости.

Сегментный анализ

По типу продукции: устойчивость горных против импульса гибридных

В 2024 году горные и внедорожные велосипеды занимают 35,42% долю рынка велосипедов Северной Америки, подпитываемые всплеском потребительского энтузиазма к наружным приключениям и внедорожной езде на велосипеде. Укрепленные грантами на строительство троп и инвестициями, этот сегмент расширил доступные зоны катания, усиливая привлекательность горного велосипедизма среди различных демографических групп. Энтузиасты, привлеченные к прочной универсальности и долговечности этих велосипедов, отдают приоритет производительности на сложных местностях. Поскольку райдеры все больше ищут премиальные рамы, продвинутые системы подвески и специализированные аксессуары для троп, дискреционные расходы на горные велосипеды остаются сильными. Производители тонко настраивают продуктовые линейки, подчеркивая баланс между прочностью и весом для соответствия изменяющимся требованиям райдеров. Хотя другие категории набирают обороты, горные велосипеды сохраняют преданную аудиторию, укрепляя свой статус как основной источник доходов для ведущих велосипедных брендов.

Гибридные велосипеды готовы превзойти все остальные категории, хвастаясь прогнозируемым среднегодовым темпом роста 6,86%, позиционируя их как самый быстрорастущий сегмент Северной Америки. Этот всплеск обусловлен растущей волной пассажиров и райдеров досуга, тяготеющих к универсальным велосипедам, искусным как на асфальтированных, так и на неасфальтированных поверхностях. Улучшения инфраструктуры, такие как слияние защищенных полос с гравийными соединителями, позволяют гибридным райдерам навигировать по различным местностям без хлопот смены велосипедов. С их смесью комфорта, долговечности и адаптируемости гибриды идеально подходят для городских райдеров, отдающих приоритет практичности. В ответ ведущие производители улучшают продуктовые диапазоны и направляют исследования и разработки в создание рам, которые достигают баланса между прочностью и легким дизайном. Поскольку гибриды укрепляют свой статус как утилитарная основа рынка, их восхождение подчеркивает более широкий потребительский сдвиг к универсальной мобильности и активной жизни.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По конструкции: доминирование обычных на фоне роста складных

В 2024 году обычные велосипедные рамы занимают доминирующую долю в 92,37% от общих поставок. Их установленная алмазная геометрия обеспечивает постоянный комфорт езды и легкое обслуживание. Эти традиционные конструкции, предпочитаемые как в досуговом, так и в спортивном велосипедизме, хвастаются прямолинейными конструкциями. Эта простота переводится в доступность, делая обычные рамы особенно привлекательными для покупателей впервые, семей и случайных райдеров. Производители сосредотачиваются на деликатном балансе долговечности, веса и стоимости, обеспечивая, что эти велосипеды остаются широко доступными. Готовая доступность запасных частей и знакомые процессы ремонта дополнительно укрепляют их популярность на различных рынках. По сути, велосипеды с обычными рамами стоят как краеугольный камень рынка велосипедов Северной Америки, отмечаемые за их универсальность как в рекреационных, так и в спортивных сферах.

Складные велосипеды появляются как самый быстрорастущий сегмент рынка, хвастаясь надежным прогнозируемым среднегодовым темпом роста 10,38%. Этот всплеск в значительной степени подпитывается городскими центрами, борющимися с ограничениями пространства. Их компактный, переносной дизайн идеально подходит для жителей квартир и тех, кто перемещается по мультимодальным поездкам в оживленных городах. Крупные столичные транспортные власти, включая те, что в Нью-Йорке, Торонто и Ванкувере, ослабили ограничения на перевозку складных велосипедов в часы пик, дополнительно укрепляя их привлекательность в общественном транспорте. Хотя они в настоящее время удерживают скромную долю рынка Северной Америки, складные велосипеды свидетельствуют о заметном подъеме, поскольку городские жители охотятся за удобными решениями мобильности. Примечательная тенденция видит, как пассажиры будних дней выбирают складные велосипеды для практичных поездок, затем переходят к обычным или электрическим велосипедам для досуговых поездок выходного дня, подчеркивая растущую тенденцию двойного владения. Эта адаптируемость подчеркивает ключевую роль складных велосипедов в навигации по вызовам городской мобильности и соответствии современным предпочтениям образа жизни.

По конечным пользователям: устоявшаяся мужская база встречает быстрорастущий молодежный сегмент

В 2024 году мужчины составили 47,84% от общей выручки рынка велосипедов Северной Америки, подчеркивая свою позицию как доминирующий потребительский сегмент. Их лидерство происходит от склонности к премиальным велосипедам и аксессуарам, часто приводящей к более высоким средним продажным ценам. Мужчины-потребители часто выбирают ориентированные на производительность велосипеды и инвестируют в снаряжение, такое как шлемы, одежда и продукты обслуживания, усиливая их общие расходы. Надежная покупательная способность этого сегмента способствовала созданию разнообразной розничной и сервисной экосистемы, адаптированной к их потребностям. Игроки отрасли реагируют выпуском высококачественных, специализированных моделей, нацеленных на мужчин-энтузиастов, которые жаждут инноваций и передовых функций. Даже при развитии демографических тенденций мужчины продолжают быть ключевыми движущими силами доходов, поддерживая рост рынка как через новые покупки, так и через замещения.

Сегмент детей готов появиться как самая быстрорастущая категория рынка велосипедов Северной Америки, хвастаясь примечательным среднегодовым темпом роста 8,84%. Этот всплеск в значительной степени приписывается школьным программам безопасных маршрутов и инициативам велосипедных поездов, которые продвигают велосипедизм как основной вид транспорта для маленьких детей. Такое раннее принятие не только культивирует пожизненные велосипедные привычки, но и способствует лояльности бренда. Сооружения, такие как парки навыков и внешкольные велосипедные клубы, питают это новое поколение райдеров, стимулируя спрос на велосипеды, модели производительности, запасные части и даже цифровые подписки на обучение. Розничные продавцы развиваются, переосмысливая планировки магазинов и улучшая услуги подбора размеров, чтобы привлекать семьи и оставаться конкурентоспособными в все более онлайновом торговом ландшафте. Одновременно улучшения инфраструктуры, направленные на укрепление безопасности, повышают уровни участия среди детей и женщин. Осознавая долгосрочные преимущества раннего принятия, игроки отрасли делают стратегические инвестиции в молодежное вовлечение, нацеливаясь на устойчивый рост рынка.

По каналам сбыта: выносливость физических магазинов наряду с цифровым восхождением

В 2024 году физические дилерские центры доминировали в продажах велосипедов Северной Америки, составляя 67,38% от общего объема. Их преимущество исходит от предоставления жизненно важных услуг, таких как точный подбор размеров, тест-драйвы и сборка велосипедов, все ключевые в формировании потребительских покупательских решений. Такие практические опыты укрепляют доверие и удовлетворенность клиентов, особенно для покупателей впервые и тех, кто нуждается в специализированном совете. Традиционные торговые точки также способствуют персонализированным взаимодействиям, позволяя клиентам глубоко погружаться в продуктовые диапазоны. Многие дилерские центры развиваются, добавляя услуги, ориентированные на ценность, такие как подписки, общественные поездки и гибкое финансирование, все направленные на обогащение клиентского опыта. Даже с цифровым всплеском эти торговые узлы остаются жизненно важными точками соприкосновения, поддерживая сильную лояльность и доверие к бренду.

Электронная коммерция появилась как самый быстрорастущий канал для продаж велосипедов в Северной Америке, хвастаясь надежным среднегодовым темпом роста 5,84%. Этот рост подпитывается логистическими достижениями в обработке крупногабаритных продуктов. Инновации, такие как услуги "клик-до-кирпича", позволяют клиентам заказывать онлайн и получать сборку или настройку последней мили в физических магазинах, сливая удобство с экспертизой. Бренды также представляют виртуальные инструменты подгонки, позволяя потребителям выбирать правильный размер велосипеда из дома, тем самым упрощая онлайн-покупки. С региональными складами и центрами распределения, облегчающими двухдневную доставку для полных велосипедов, скорость доставки и удовлетворенность клиентов получили толчок. Это цифровое расширение соответствует гибридному потребительскому пути: покупатели часто разведывают продукты онлайн, посещают дилерские центры для подбора размеров, завершают покупки цифрово и даже планируют послепродажное обслуживание через мобильные приложения. Взаимодействие между онлайн и офлайн каналами позволяет рынку велосипедов Северной Америки использовать омниканальную эффективность, обеспечивая при этом премиальный клиентский опыт.

Географический анализ

На рынке велосипедов Северной Америки США выступают как ключевой игрок, поддерживаемый федеральными грантами на активный транспорт и поддерживающими государственными инициативами. Двухпартийный закон об инфраструктуре теперь определил совместную микромобильность как валидного получателя фондов CMAQ, направляя инвестиции как в оборудование, так и в цифровые платформы. Государственные инициативы, такие как обязательство Калифорнии в 930 млн долларов США в течение четырех лет на велосипедную и пешеходную инфраструктуру, создают региональные узлы спроса, обслуживающие как рекреационные, так и пассажирские потребности[3]Источник: Штат Калифорния,"Калифорния инвестирует почти 1 миллиард долларов в велосипедную и пешеходную инфраструктуру в течение следующих четырех лет", dot.ca.gov. Прибрежные мультинациональные компании, базирующиеся в мегаполисах, принимают велосипедные стипендии для достижения целей по выбросам, что, в свою очередь, подпитывает последовательный цикл замещения для флотских операторов. Однако перспективная тарифная политика играет решающую роль, поскольку пошлины, варьирующиеся от 50,5% до 56% на китайские велосипеды и 45% на электровелосипеды, оказывают давление на потребительские цены.

Канада усиливает этот региональный импульс своим Фондом активного транспорта на 400 млн долларов США, сосредотачиваясь на малых и средних сообществах, которые ранее не имели велосипедной инфраструктуры. Интегрируя велосипедную парковку в новые транзитные станции, муниципалитеты продвигают мультимодальные поездки, делая ежедневную езду на велосипеде более обыденной даже в более холодных климатах. Этот стратегический шаг не только стабилизирует сезонные продажи, но и стимулирует спрос на зимние велосипедные аксессуары в Северной Америке.

На стороне поставок возрождение производства в Мексике действует как противовес. Благодаря беспошлинному статусу USMCA и ее географической близости время выполнения заказов на пополнение значительно сокращается, позволяя розничным торговцам поддерживать более скудные запасы в периоды более медленного спроса. Города, такие как Гвадалахара и Монтеррей, свидетельствуют о всплеске местного райдерства, обусловленного растущими заторами и проблемами качества воздуха. С ростом местных доходов Мексика развивается от преимущественно экспорт-ориентированной производственной модели к той, которая также обслуживает свой бурно развивающийся внутренний рынок.

Конкурентная среда

Ведущие компании на рынке велосипедов Северной Америки

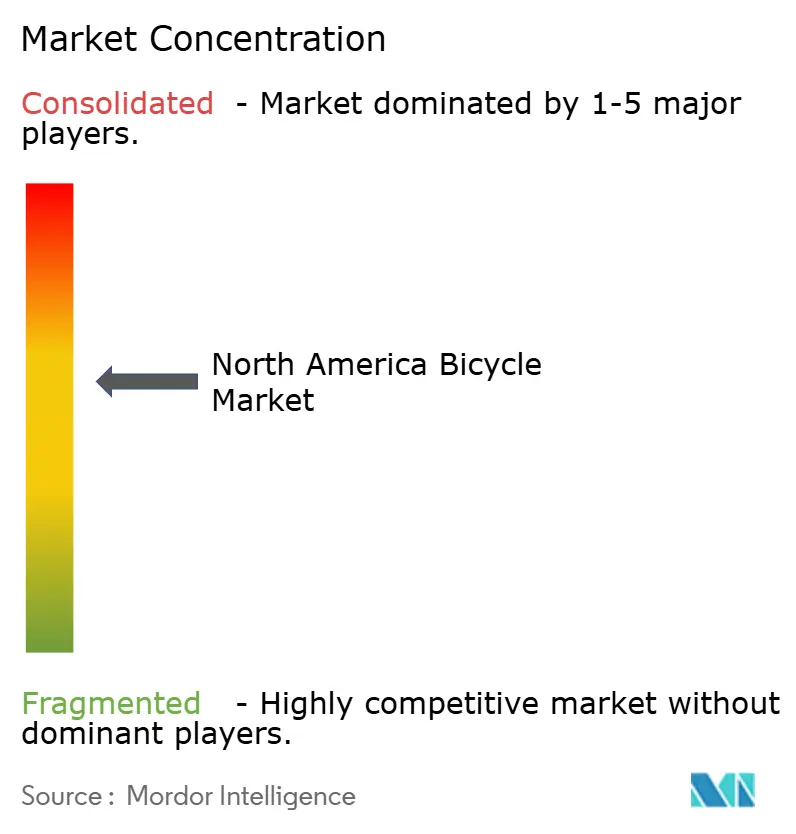

Рынок велосипедов Северной Америки указывает на умеренный уровень фрагментации. Ведущие бренды командуют менее 70% продаж единиц, прокладывая путь для нишевых специалистов и новичков прямых продаж потребителям. Хотя Trek, Specialized, Giant и Cannondale задают темп, их доминирование все больше бросается вызовом появляющимися брендами, специализирующимися только на электровелосипедах. Недавний шаг Trek сократить 40% своих SKU подчеркивает стратегический ответ на вызовы запасов после пандемии, нацеленный на упрощение операций и управление избыточными запасами эффективно. В контрасте Specialized делает волны своей программно-управляемой диагностикой силовых агрегатов, которая не только улучшает мониторинг производительности, но и отражает более широкую отраслевую тенденцию к данно-центричным пользовательским опытам и подключенным экосистемам.

Производители компонентов оказывают значительное влияние. Shimano, с более чем 80% долей рынка в трансмиссиях среднего и высокого уровня, побудил OEM диверсифицировать своих поставщиков, снижая зависимость от единого источника и смягчая риски, связанные с нарушениями цепочки поставок. Между тем, доминирование Bosch и Bafang в моторах электровелосипедов формирует спецификации собранных велосипедов, влияя на дизайнерские решения и эталоны производительности по всему рынку.

Производители батарей углубляют связи с флотскими операторами, интегрируя телематику для улучшения эффективности зарядки и предотвращения кражи. Эти сотрудничества нацелены на улучшение операционной надежности и сокращение простоев, что критично для флотских операторов, управляющих крупномасштабными развертываниями. Конкурентная среда развивается с новым акцентом на общую ценность жизненного цикла над первоначальным ценообразованием, сигнализируя о потенциальном всплеске инноваций повторяющихся доходов на рынке велосипедов Северной Америки. Этот сдвиг поощряет производителей сосредотачиваться на долгосрочном вовлечении клиентов и услугах с добавленной стоимостью, таких как подписки на обслуживание и обновления программного обеспечения, для стимулирования устойчивого роста.

Лидеры велосипедной индустрии Северной Америки

-

Trek Bicycle Corporation

-

Specialized Bicycle Components

-

Giant Manufacturing Co.

-

Accell Group

-

Pon Bike

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние события в отрасли

- Май 2025: Veo отметился в Северной Америке, запустив первый в регионе бездоковый совместный грузовой электровелосипед. Этот инновационный электровелосипед оснащен дроссельной помощью, передними и задними корзинами и умными IoT-возможностями, хвастаясь грузоподъемностью до 100 фунтов.

- Март 2025: Porsche в сотрудничестве с высококлассным велосипедным брендом Rotwild и дизайн-студией FA Porsche представил свою модернизированную версию eBike Sport. Новый eBike Sport сохраняет "ультралегкую" карбоновую раму своих предшественников, поставляется в размерах S, M и L и в среднем весит 21,6 кг (~47,6 фунтов). Этот 12-скоростной электровелосипед хвастается мотором Shimano EP801, обеспечивающим до 85 Нм крутящего момента, в паре с переключателем Shimano XT Di2.

- Сентябрь 2024: Devinci Troy представил свои последние горные велосипеды, теперь оснащенные алюминиевой рамой 5-го поколения. Переосмысленная модель хвастается более прямыми трубами, внутренней прокладкой кабелей, задним ходом 150 мм и вилкой 160 мм, дополненными премиальной трансмиссией и тормозами SRAM GX.

- Сентябрь 2024: Santa Cruz выпустил свою новую переосмысленную модель, оснащенную полной подвеской, 29-дюймовыми колесами, ходом 160/150 мм и регулируемой геометрией через флип-чип, обеспечивая сбалансированную трейловую способность.

Область охвата отчета по рынку велосипедов Северной Америки

Велосипед состоит из двух колес, удерживаемых в раме, одно за другим, приводимых в движение педалями и управляемых рулем, прикрепленным к переднему колесу. Рынок велосипедов Северной Америки сегментирован по типу, каналу распределения и географии. По типу рынок сегментирован на дорожные велосипеды, гибридные велосипеды, внедорожные велосипеды, электровелосипеды и другие классы. Каналы распределения сегментируют рынок на офлайн и онлайн розничные магазины. По странам рынок сегментирован на Соединенные Штаты, Канаду, Мексику и остальную часть Северной Америки. Для каждого сегмента определение размера рынка и прогнозы были сделаны на основе стоимости (в млн долларов США).

| Дорожные/городские |

| Горные/внедорожные |

| Гибридные |

| Электровелосипеды |

| Другие типы |

| Обычные |

| Складные |

| Мужчины |

| Женщины |

| Дети |

| Онлайн розничные магазины |

| Офлайн розничные магазины |

| Соединенные Штаты |

| Канада |

| Мексика |

| Остальная часть Северной Америки |

| По типу продукции | Дорожные/городские |

| Горные/внедорожные | |

| Гибридные | |

| Электровелосипеды | |

| Другие типы | |

| По конструкции | Обычные |

| Складные | |

| По конечным пользователям | Мужчины |

| Женщины | |

| Дети | |

| По каналу распределения | Онлайн розничные магазины |

| Офлайн розничные магазины | |

| По географии | Соединенные Штаты |

| Канада | |

| Мексика | |

| Остальная часть Северной Америки |

Ключевые вопросы, отвеченные в отчете

Насколько большими будут продажи велосипедов в Северной Америке к 2030 году?

Размер рынка велосипедов Северной Америки, по прогнозам, достигнет 16,18 млрд долларов США к 2030 году, поддерживаемый среднегодовым темпом роста 8,23%.

Какая категория велосипедов растет быстрее всего после пандемии?

Гибридные модели, по прогнозам, будут лидировать со среднегодовым темпом роста 6,86% с 2025 по 2030 год благодаря их универсальности в городских и легких трейловых условиях.

Какую долю в настоящее время занимают горные велосипеды?

Горные/внедорожные модели захватили 35,42% доли рынка велосипедов Северной Америки в 2024 году, поддерживая лидерство сегмента.

Как гранты на инфраструктуру влияют на спрос?

Фонды активного транспорта США и Канады создают предсказуемые циклы закупок парков, повышая базовый спрос сверх дискреционных потребительских расходов.

Последнее обновление страницы: