Размер и доля рынка косметики и средств личной гигиены Северной Америки

Анализ рынка косметики и средств личной гигиены Северной Америки от Mordor Intelligence

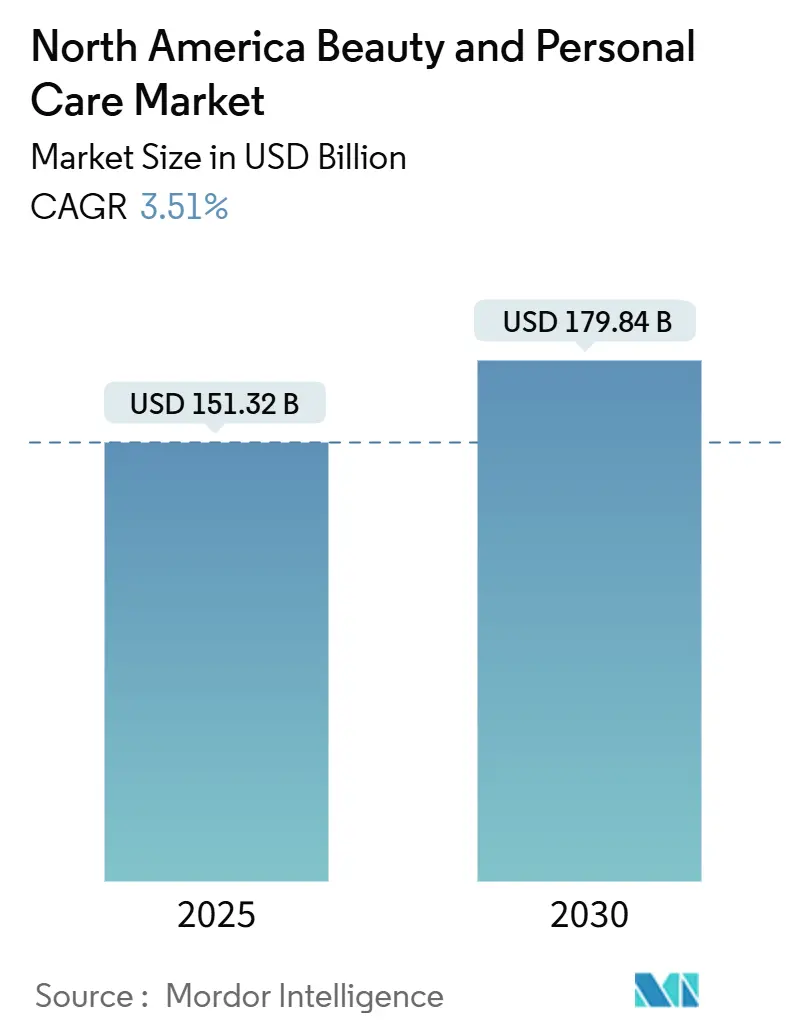

Размер рынка косметики и средств личной гигиены Северной Америки оценивается в 151,32 млрд долларов США в 2025 году и, как ожидается, достигнет 179,84 млрд долларов США к 2030 году, растущий со среднегодовым темпом роста 3,51%. Индустрия продолжает расширяться, несмотря на инфляционное давление и изменяющиеся потребительские предпочтения в категориях дискреционных расходов. Рост рынка все больше обусловлен премиализацией и диверсификацией каналов, а не чистым увеличением объемов. Цифровая трансформация способствовала росту специализированных сегментов, таких как уход за текстурированными волосами и инклюзивные продукты для цвета лица, которые ранее сталкивались с ограничениями масштабирования в традиционной розничной среде. Более того, компании используют аналитику данных для создания целевого охвата клиентов, что приводит к улучшению жизненной ценности клиентов при сохранении эффективных маркетинговых расходов.

Ключевые выводы отчета

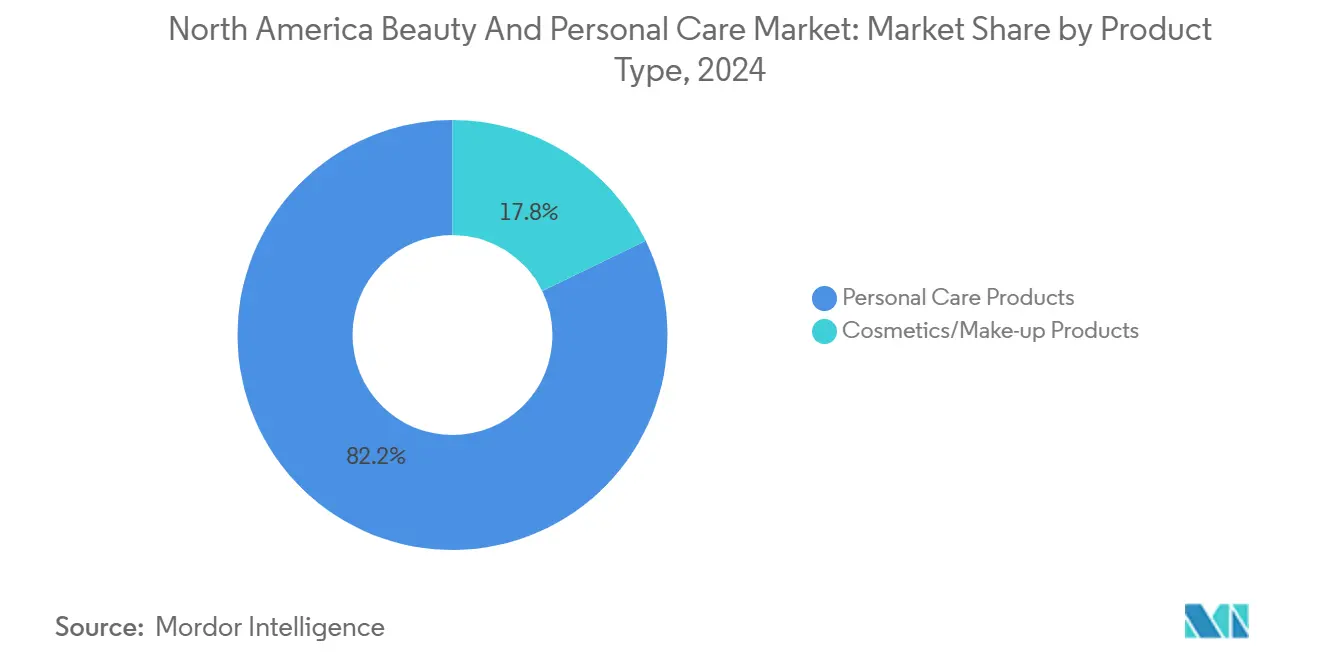

- По типу продукта средства личной гигиены заняли долю 82,23% в 2024 году и, как прогнозируется, будут расти со среднегодовым темпом роста 4,13% до 2030 года.

- По категории массовые продукты составили 70,84% выручки в 2024 году, в то время как премиальные продукты должны показать среднегодовой темп роста 5,12% в период 2025-2030 гг.

- По ингредиентам традиционные составы сохранили долю 66,34% в 2024 году; натуральные/органические альтернативы растут со среднегодовым темпом роста 5,84% до 2030 года.

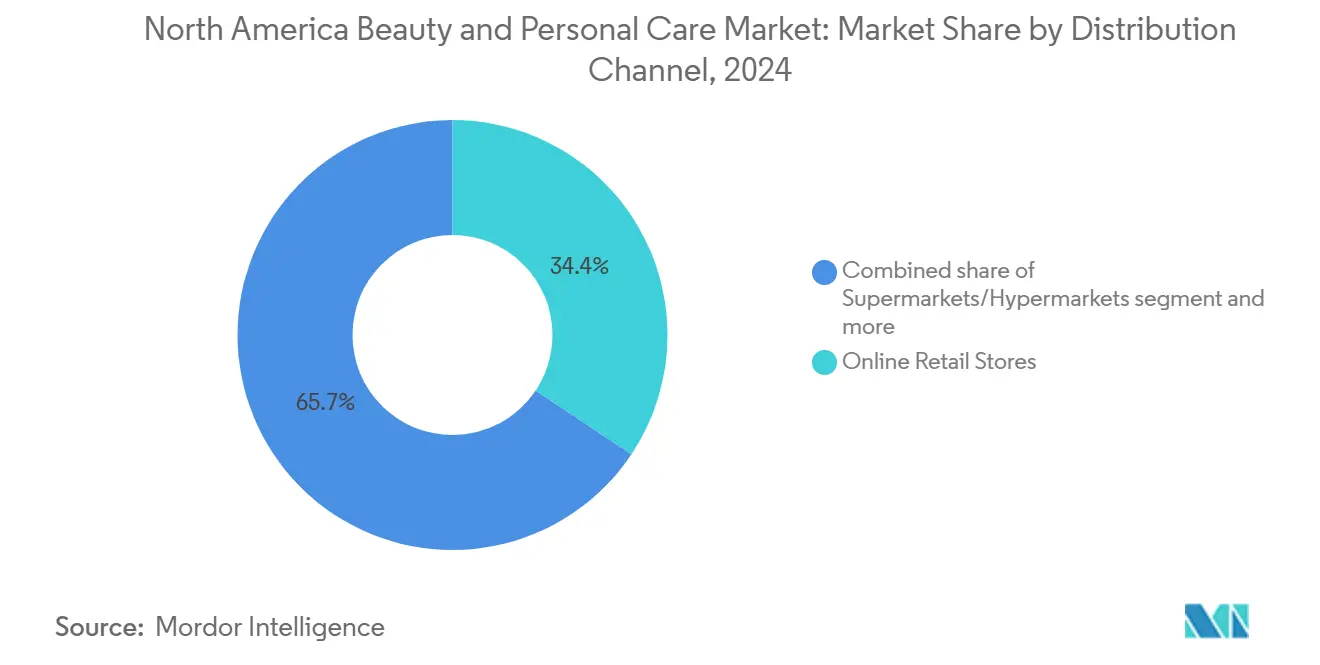

- По каналам распределения интернет-магазины обеспечили долю 34,35% в 2024 году и расширяются со среднегодовым темпом роста 6,34% до 2030 года.

- По географии США удерживали 80,29% доли рынка косметики и средств личной гигиены Северной Америки в 2024 году, в то время как Мексика, как прогнозируется, будет расти со среднегодовым темпом роста 4,25% в период 2025-2030 гг.

Тенденции и аналитические данные рынка косметики и средств личной гигиены Северной Америки

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогнозы CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Увеличение проблем с кожей и волосами | +0.8% | США, Канада, городские центры Мексики | Долгосрочный период (≥ 4 года) |

| Растущая осведомленность о гигиене полости рта и здоровье зубов | +0.6% | Основная Северная Америка, распространение на Мексику | Средний период (2-4 года) |

| Влияние социальных медиа платформ | +0.9% | Центры поколения Z в крупных городских районах | Краткосрочный период (≤ 2 года) |

| Склонность потребителей к натуральным и органическим продуктам | +0.7% | США и Канада, развивающиеся в Мексике | Средний период (2-4 года) |

| Осведомленность о веганских и не тестируемых на животных стандартах красоты | +0.4% | Влияние США на города Северной Америки | Долгосрочный период (≥ 4 года) |

| Потребительский фокус на антивозрастных средствах личной гигиены | +0.5% | Состоятельная демография по всей стране | Долгосрочный период (≥ 4 года) |

| Источник: Mordor Intelligence | |||

Увеличение проблем с кожей среди потребителей

Растущая заболеваемость акне, экземы и состояний чувствительной кожи стимулирует разработку продуктов во всех ценовых сегментах. Экологические факторы, включая твердые частицы загрязнения, внутреннее отопление и воздействие синего света, усиливают воспалительные реакции кожи, заставляя потребителей искать продукты с дерматологической валидацией. По данным Американской академии дерматологии, в 2024 году акне затронуло приблизительно 50 миллионов американцев ежегодно [1]Источник: Американская академия дерматологической ассоциации, "Американская академия дерматологии выпускает обновленные рекомендации по лечению акне", aad.org. Эта тенденция указывает на то, что спрос на продукты для восстановления барьера расширяется от предложений медицинского класса до массовых розничных каналов, поскольку потребители все больше рассматривают профилактический уход за кожей как ежедневную необходимость. В апреле 2024 года крупный производитель эстетических средств запустил очищающие процедуры, которые служат как терапевтическим, так и косметическим целям, демонстрируя конвергенцию научной валидации и продуктов красоты. Эта интеграция создает новый рыночный сегмент, который сочетает безрецептурную эффективность с улучшенным пользовательским опытом, влияя на рынок косметики и средств личной гигиены Северной Америки.

Растущая осведомленность о гигиене полости рта и здоровье зубов

Размер рынка ухода за полостью рта определяется растущей осведомленностью о профилактическом здоровье зубов. По данным Центров по контролю и профилактике заболеваний (CDC), более 21% взрослых в США в возрасте 20-64 лет имели нелеченые полости в 2024 году [2]Источник: Центры по контролю и профилактике заболеваний (CDC), "Отчет о наблюдении за здоровьем полости рта 2024: Избранные находки", cdc.gov. Эти проблемы со здоровьем привели к увеличению принятия передовых продуктов по уходу за зубами, включая осциллирующие и звуковые зубные щетки. Рынок эволюционирует в сторону подписочных моделей для замены головок щеток и продуктов по уходу за полостью рта, создавая стабильные потоки доходов. Интеграция улучшенной аккумуляторной технологии и перерабатываемых материалов в продукты по уходу за полостью рта решает растущие экологические проблемы. Потребительское предпочтение премиальных продуктов по уходу за полостью рта предполагает, что североамериканские производители средств по уходу за полостью рта могут позиционировать свои продукты аналогично предложениям по уходу за кожей, преодолевая разрыв между гигиеной зубов и продуктами красоты.

Влияние социальных медиа платформ

Социальные медиа платформы стали основными движущими силами продаж, эволюционируя за пределы своей традиционной маркетинговой роли. Платформы, такие как TikTok и Instagram, напрямую влияют на покупки косметики, кардинально изменяя то, как потребители открывают и покупают продукты красоты. Этот сдвиг значительно влияет на разработку продуктов, поскольку компании теперь разрабатывают товары специально для успеха в социальных сетях, а не для традиционной розничной производительности. Трансформация особенно выгодна цифровым брендам, которые могут быстро капитализировать трендовые темы и вирусный контент. Между тем, устоявшиеся компании должны комплексно адаптировать свою разработку продуктов и рыночные стратегии для решения быстро меняющихся потребительских промежутков внимания и покупательского поведения. В июле 2024 года Schwarzkopf Professional продемонстрировал эту адаптацию, запустив свою кампанию 'Up Your Hair Game' для Igora Vibrance Demi-Permanent Color, сотрудничая с спортсменами и инфлюенсерами для максимизации вовлечения в социальных сетях и достижения целевых аудиторий эффективно.

Склонность потребителей к натуральным и органическим продуктам

Сдвиг в сторону натуральных и органических продуктов отражает изменяющиеся потребительские предпочтения и растущую экологическую осведомленность. Устоявшиеся бренды с традиционными формулами сталкиваются с вызовами в переформулировании своих продуктов для удовлетворения этих новых требований, в то время как компании, использующие биотехнологии для разработки устойчивых, высокопроизводительных ингредиентов, получают рыночные преимущества. Эти биотехнологические инновации позволяют создавать эффективные продукты, которые поддерживают как стандарты производительности, так и экологическую ответственность. Потребительская осведомленность об ингредиентах и предпочтение продуктов с чистой этикеткой стимулирует спрос на натуральные и органические продукты в регионе. Это повышенное сознание привело к увеличенному контролю формулировок продуктов и производственных процессов. Участники рынка реагируют новыми запусками продуктов в сегментах органического ухода за кожей и волосами, фокусируясь на прозрачности в источниках ингредиентов и методах производства. Например, в июле 2024 года Bloomy Bliss представил комплексную линейку продуктов, включающую органические масла для лица, маски для лица, мыло и соли для ванн, отвечая растущему потребительскому спросу на натуральные решения красоты.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогнозы CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Потребительские опасения относительно безопасности продуктов и ингредиентов | -0.4% | Регулятивный ландшафт США и Канады | Средний период (2-4 года) |

| Контрафактные продукты, влияющие на репутацию бренда | -0.6% | Северная Америка, с концентрацией электронной коммерции | Краткосрочный период (≤ 2 года) |

| Нарушения цепочки поставок, влияющие на бутиковые и местные бренды | -0.8% | Северная Америка, с зависимостью от импорта из Китая | Краткосрочный период (≤ 2 года) |

| Чувствительность к цене премиальных продуктов | -0.5% | Северная Америка, с влиянием инфляции | Средний период (2-4 года) |

| Источник: Mordor Intelligence | |||

Потребительские опасения относительно безопасности продуктов и ингредиентов

В рамках Закона о модернизации регулирования косметики (MoCRA) ландшафт безопасности косметики претерпел значительную трансформацию. Управление по санитарному надзору за качеством пищевых продуктов и медикаментов (FDA) потребовало от косметических производственных объектов завершить регистрацию и подать списки продуктов до 1 июля 2024 года. Начиная с января 2025 года, Закон штата Вашингтон о косметике без токсинов запретит определенные химические вещества, включая свинец. Между тем, штаты, такие как Калифорния, Колорадо и Миннесота, обеспечивают соблюдение ограничений на PFAS. В 2024 году судебные разбирательства по Предложению 65 в Калифорнии привели к почти 5000 уведомлениям о нарушениях, с основным фокусом на диоксид титана и диэтаноламин, как сообщает Lexology. Эта сложная регулятивная среда налагает расходы на соответствие, которые тяжело ложатся на более мелкие бренды, в то время как более крупные, устоявшиеся игроки используют свой регулятивный опыт для конкурентного преимущества. В результате бренды теперь сталкиваются с вызовом гармонизации инноваций ингредиентов со строгими требованиями по обоснованию безопасности. Этот балансирующий акт потенциально может удлинить сроки разработки продукта и эскалацию расходов на формулирование.

Контрафактные продукты, влияющие на репутацию бренда

Эпидемия контрафактной косметики достигла тревожных пропорций, при этом товары, связанные с красотой, составляют 31% перехваченных контрафактных товаров Таможенной и пограничной службой США в 2023 финансовом году. Популярность сыворотки из улиточной слизи корейского бренда по уходу за кожей COSRX в 2023 году вызвала широкое контрафактство, наводнив платформы, такие как Amazon и TikTok Shop, поддельными версиями, которые усложняют идентификацию подлинных продуктов. Платформы электронной коммерции борются с верификацией сторонних продавцов, создавая возможности для контрафакторов эксплуатировать потребительское доверие в устоявшихся рынках. Защита бренда требует значительных инвестиций в контроль цепочки поставок, образование клиентов, мониторинг интеллектуальной собственности и отчетность о соответствии регулятивным требованиям. Угроза контрафакта особенно влияет на премиальные бренды, поскольку более высокие маржи стимулируют репликацию, в то время как потенциально опасные ингредиенты в поддельных продуктах создают проблемы ответственности и подрывают потребительское доверие к законным брендам.

Сегментный анализ

По типу продукта: Средства личной гигиены доминируют в траектории роста

Средства личной гигиены занимают 82,23% доли рынка в 2024 году, сохраняя при этом самую быструю траекторию роста на уровне 4,13% CAGR до 2030 года, отражая потребительскую приоритизацию ежедневных оздоровительных рутин над случайным косметическим улучшением. Это доминирование проистекает из их существенной роли в ежедневных гигиенических рутинах, долгосрочном уходе за кожей и всесторонних потребностях в личном груминге. Рынок расширяется через конвергенцию продуктов оздоровления и красоты, о чем свидетельствуют новые предложения, такие как адаптогенные средства для мытья тела и дезодоранты, поддерживающие микробиом. Интеграция принципов оздоровления создала возможности в ранее неосвоенных рыночных сегментах, особенно в категориях натуральных и устойчивых продуктов.

Крупные компании поддерживают свою рыночную позицию через одобрения дерматологов и обширные исследовательские возможности, в то время как более мелкие компании конкурируют, фокусируясь на специальных ингредиентах, практиках устойчивого источника и упрощенной упаковке. Растущий акцент индустрии на научно валидированных натуральных ингредиентах указывает на сдвиг в сторону био-ферментированных компонентов с доказанной эффективностью, поддержанных клиническими исследованиями и потребительскими испытаниями. Эти развивающиеся потребительские предпочтения и расширенные предложения продуктов позиционируют рынок косметики и средств личной гигиены Северной Америки для устойчивого роста через увеличенное принятие домохозяйствами, диверсификацию продуктов и более высокие прибыльные маржи в сегменте средств личной гигиены.

По категории: Премиальный сегмент опережает массовый рынок

Массовые продукты поддерживают 70,84% доли рынка в 2024 году, однако премиальные продукты демонстрируют превосходный рост на уровне 5,12% CAGR, указывая на готовность потребителей инвестировать в предложения более высокой стоимости, несмотря на инфляционное давление. Продукты массового рынка поддерживают широкую доступность через конкурентные цены и широкие сети распределения, в то время как премиальные предложения продолжают расти через экспериментальные розничные стратегии и сложные повествования бренда. Рыночный анализ выявляет растущую значимость продуктов "массовый престиж" - позиционированных между массовым рынком и премиальными сегментами - которые привлекают потребителей из обеих категорий, предлагая повышенное качество по доступным ценам.

Премиальный сегмент рынка косметики и средств личной гигиены Северной Америки испытывает рост через стратегии реализации розничных торговцев. Они включают оптимизированные системы освещения, оптимизацию показа продуктов и управление премиальными запасами, которые создают высококлассные розничные среды, сохраняя при этом ориентированные на ценность потребительские сегменты. Расширение рынка проистекает из компаний, реализующих практики устойчивости, исследовательские формулировки и прозрачность цепочки поставок, облегченные установленными партнерствами распределения.

По каналу распределения: Электронная коммерция меняет розничный ландшафт

Интернет-магазины занимают 34,35% доли рынка в 2024 году и, как ожидается, будут расти со среднегодовым темпом роста 6,34% в период 2025-2030 гг., превосходя традиционные розничные каналы. Расширение социальной коммерции через платформы, такие как TikTok и Instagram, стало основным движущим фактором покупок продуктов красоты, поскольку потребители все больше полагаются на инфлюенсеров социальных сетей и пользовательский контент для рекомендаций продуктов. Более того, в мае 2025 года Origins официально дебютировал в американском магазине Amazon Premium Beauty. Бренд демонстрирует свои фирменные продукты по уходу за кожей и телом, дополненные подарочными наборами, идеальными для любого случая. Расширение бренда на Amazon обеспечивает доступ к цифровым потребителям, ищущим премиальные продукты по уходу за кожей. Рынок платформы увеличивает видимость продуктов, генерирует возможности покупки подарков и укрепляет каналы распределения напрямую к потребителю.

Традиционные розничные торговцы реагируют реализацией омниканальных стратегий, которые смешивают цифровые и физические покупательские опыты, включая виртуальные примерки, персонализированные рекомендации продуктов и бесшовную интеграцию между онлайн и внутримагазинными запасами. Эта цифровая трансформация создает новые возможности для брендов, которые успешно адаптируются к этим розничным изменениям, особенно тех, которые могут использовать аналитику данных для понимания потребительских предпочтений и оптимизации своего цифрового присутствия на нескольких платформах.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По ингредиентам: Натуральные продукты меняют стратегии формулирования

Традиционные/синтетические ингредиенты поддерживают 66,34% доминирования рынка в 2024 году, однако натуральные/органические альтернативы испытывают устойчивый рост CAGR 5,84%, отражая ускоряющееся потребительское предпочтение чистых косметических формулировок. Сдвиг в сторону натуральных ингредиентов создает возможности для брендов, подчеркивающих устойчивость, этические источники и прозрачность ингредиентов, бросая вызов традиционным подходам к формулированию. Традиционные ингредиенты сохраняют преимущества в эффективности, стабильности и экономической эффективности, особенно для продуктов массового рынка, требующих последовательной производительности в разнообразных климатах и условиях хранения.

Регулятивный ландшафт все больше благоприятствует натуральным альтернативам, с запретами химических веществ на государственном уровне, нацеленными на синтетические соединения, такие как PFAS и специфические консерванты. Инновации фокусируются на преодолении разрыва в эффективности между натуральными и синтетическими ингредиентами через передовые технологии экстракции, биоинженерию и гибридные формулировки, которые сочетают натуральные активы с проверенными синтетическими стабилизаторами. Революция ингредиентов выходит за пределы маркетинговых заявлений к фундаментальной трансформации исследований и разработок, требующей значительных инвестиций в исследования натуральных ингредиентов, развитие цепочки поставок и регулятивное соответствие для новых ботанических соединений.

Географический анализ

США доминируют с 80,29% доли рынка в 2024 году, отражая зрелую потребительскую изощренность и устоявшуюся розничную инфраструктуру, однако сталкиваются с модерацией роста, поскольку насыщение рынка ограничивает возможности расширения. Увеличение продолжительности жизни и предпочтения здорового старения расширяют антивозрастные продукты за пределы ухода за лицом в приложения для тела, кожи головы и ногтей. По данным Бюро трудовой статистики, американские потребители потратили в среднем 263,42 доллара США на косметику, парфюмерию и препараты для ванны в 2023 году [3]Источник: Бюро трудовой статистики, "Обследование потребительских расходов 2023", bls.gov. Это увеличение расходов коррелирует с расширением премиальных подкатегорий, включая лосьоны для тела с ретинолом и кремы для рук, богатые пептидами. Эти продукты, ориентированные на лечение, удовлетворяют рыночный спрос на передовые решения по уходу за кожей, повышая среднюю стоимость транзакции на рынке косметики и средств личной гигиены. Американские потребители демонстрируют сильный интерес к образованию об ингредиентах, что приводит к большему принятию премиальных, клинически протестированных продуктов. Обширная розничная сеть специализированных косметических сетей, универмагов, аптек и платформ электронной коммерции обеспечивает широкую доступность продуктов.

Канада представляет устойчивые возможности роста, обусловленные демографической трансформацией, с иммиграционными моделями, изменяющими потребительские предпочтения и создающими спрос на разнообразные предложения продуктов, адаптированные к мультикультурным потребностям. Тенденция здоровья и оздоровления набирает обороты среди канадских потребителей, с растущей готовностью инвестировать в продукты, воспринимаемые как полезные для общего благополучия. Принятие электронной коммерции ускоряется, требуя инвестиций в цифровую инфраструктуру и системы управления запасами для эффективного обслуживания географически рассеянных популяций.

Мексика выходит как самая быстрорастущая география со среднегодовым темпом роста 4,25% до 2030 года. Ключевые сегменты роста включают мужской груминг и органические продукты, с обновлениями регулирования, упрощающими импортные процессы для международных брендов. Рынок выигрывает от экономической стабильности и разнообразия доступности брендов, хотя недавние политические и экономические неопределенности умеряют прогнозы роста. Стратегическое положение Мексики создает возможности для брендов, стремящихся к расширению в Латинской Америке, в то время как рост внутренней покупательной способности поддерживает принятие премиальных продуктов среди городских потребителей.

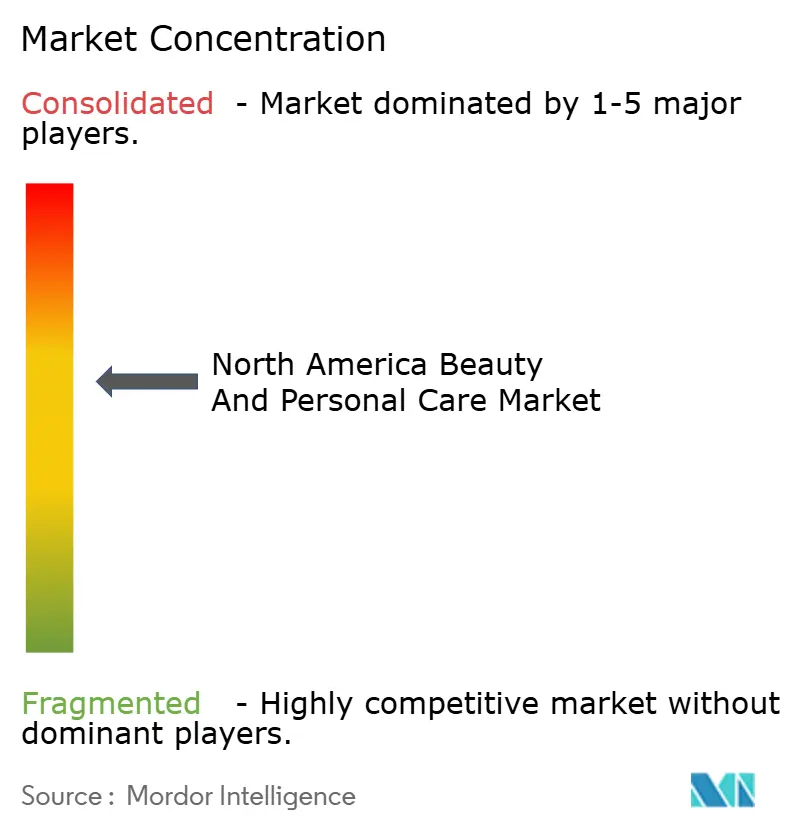

Конкурентный ландшафт

Рынок косметики и средств личной гигиены Северной Америки демонстрирует умеренную консолидацию, создавая пространство как для устоявшихся транснациональных корпораций, так и для развивающихся дизрапторов для эффективной конкуренции. Лидеры рынка используют преимущества масштаба через глобальные цепочки поставок, возможности исследований и разработок и маркетинговый охват, в то время как более мелкие игроки дифференцируются через нишевое позиционирование, модели прямого к потребителю и аутентичные повествования брендов, которые резонируют с конкретными потребительскими сегментами.

Стратегические модели раскрывают растущий фокус на интеграции технологий, при этом Estée Lauder Companies партнерствует с Microsoft для создания лаборатории инноваций AI для улучшенной разработки продуктов и клиентского опыта в апреле 2024 года. Крупные компании поддерживают свои позиции через обширные исследовательские возможности, устоявшиеся сети распределения и сильные финансовые ресурсы.

Рынок состоит из традиционных косметических компаний и специализированных премиальных брендов, при этом глобальные корпорации, такие как L'Oréal, Procter & Gamble, Estée Lauder и Unilever Plc, удерживают доминирующие позиции через мульти-брендовые стратегии и всесторонние линейки продуктов. Конкурентная динамика благоприятствует компаниям, которые успешно интегрируют технологии, устойчивость и персонализацию, сохраняя при этом операционную эффективность и регулятивное соответствие в все более сложной рыночной среде.

Лидеры индустрии косметики и средств личной гигиены Северной Америки

-

L'Oréal S.A.

-

Unilever PLC

-

Procter & Gamble Company

-

Estée Lauder Companies Inc.

-

Colgate-Palmolive Company

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние события в индустрии

- Апрель 2025: Aveda, бренд Estee Lauder Companies, запустила Full Spectrum Demi-Permanent™ Hair Color. Компания использовала Tris, новый щелочной агент, который реагирует с цветными молекулами, не повреждая качество волос.

- Январь 2025: Credo, ритейлер чистой косметики, запустил новую линейку по уходу за телом на основе водорослей. Эта инновационная коллекция разработана для обеспечения питания и увлажнения, обслуживая потребителей, ищущих устойчивые и эффективные решения по уходу за кожей. Линейка включает средство для мытья тела, крем для тела и сыворотку для тела, все формулированные с водорослями как ключевым ингредиентом для улучшения здоровья кожи.

- Ноябрь 2024: CeraVe вошел в уход за волосами, представив две новые линии: CeraVe Anti-Dandruff и CeraVe Gentle Hydrating. Формула CeraVe Anti-Dandruff, содержащая 1% цинка пиритиона, нацелена на устранение чешуек. Насыщенная тремя фирменными церамидами бренда, формула направлена на восстановление барьера кожи головы, облегчение симптомов легкой до умеренной перхоти и обеспечение мягкости и управляемости волос.

- Октябрь 2024: Estée Lauder, флагманский бренд The Estée Lauder Companies Inc., официально запустился в американском магазине Amazon Premium Beauty, делая свои известные средства по уходу за кожей, макияж и легендарные ароматы доступными для покупателей Amazon по всей стране.

Область отчета о рынке косметики и средств личной гигиены Северной Америки

Продукты косметики и средства личной гигиены включают продукты по уходу за кожей, продукты по уходу за волосами, продукты солнцезащиты, продукты для ванны и душа, продукты по уходу за полостью рта, цветную косметику и дезодоранты и духи, предназначенные для внешнего использования для поддержания гигиены и улучшения физического внешнего вида. Отчет о рынке косметики и средств личной гигиены Северной Америки сегментирован на основе типа продукта, категории, ингредиентов, канала распределения и географии.

Сегментация на основе типа продукта включает средства личной гигиены и макияж/косметику. Средства личной гигиены далее подразделяются на уход за волосами, уход за кожей, купание и принятие душа, уход за полостью рта, мужской груминг, дезодорант и антиперспирант, а также духи и ароматы. Уход за волосами далее подразделяется на шампунь, кондиционер, масло для волос и другие продукты по уходу за волосами. Уход за кожей далее подразделяется на уход за лицом, телом и губами. Продукты для ванны и душа сегментированы на мыло, гели для душа, соли для ванн, аксессуары для ванны и другие продукты для ванны и душа. Уход за полостью рта разделен на зубные щетки и замены, зубную пасту, ополаскиватели для рта и другие продукты по уходу за полостью рта. Косметика и макияж/косметика далее подразделяются на цветную косметику, включая продукты для макияжа лица, продукты для макияжа глаз и продукты для макияжа губ и ногтей.

По категории рынок сегментирован на премиальные продукты и массовые продукты. По каналам распределения рынок сегментирован на специализированные розничные магазины, супермаркеты и гипермаркеты, интернет-магазины и другие каналы распределения. По географии рынок сегментирован на США, Канаду, Мексику и остальную часть Северной Америки. Размер рынка был рассчитан в стоимостном выражении в USD для всех вышеупомянутых сегментов.

| Средства личной гигиены | Уход за волосами | Шампунь |

| Кондиционер | ||

| Краска для волос | ||

| Средства для укладки волос | ||

| Другие | ||

| Уход за кожей | Средства по уходу за лицом | |

| Средства по уходу за телом | ||

| Средства по уходу за губами и ногтями | ||

| Ванна и душ | Гели для душа | |

| Мыло | ||

| Другие | ||

| Уход за полостью рта | Зубная щетка | |

| Зубная паста | ||

| Ополаскиватели для рта | ||

| Другие | ||

| Мужские продукты груминга | ||

| Дезодоранты и антиперспиранты | ||

| Духи и ароматы | ||

| Косметика/Продукты для макияжа | Косметика для лица | |

| Косметика для глаз | ||

| Продукты для макияжа губ и ногтей | ||

| Премиальные продукты |

| Массовые продукты |

| Натуральные/Органические |

| Традиционные/Синтетические |

| Специализированные магазины |

| Супермаркеты/Гипермаркеты |

| Интернет-магазины |

| Другие каналы распределения |

| США |

| Канада |

| Мексика |

| Остальная часть Северной Америки |

| По типу продукта | Средства личной гигиены | Уход за волосами | Шампунь |

| Кондиционер | |||

| Краска для волос | |||

| Средства для укладки волос | |||

| Другие | |||

| Уход за кожей | Средства по уходу за лицом | ||

| Средства по уходу за телом | |||

| Средства по уходу за губами и ногтями | |||

| Ванна и душ | Гели для душа | ||

| Мыло | |||

| Другие | |||

| Уход за полостью рта | Зубная щетка | ||

| Зубная паста | |||

| Ополаскиватели для рта | |||

| Другие | |||

| Мужские продукты груминга | |||

| Дезодоранты и антиперспиранты | |||

| Духи и ароматы | |||

| Косметика/Продукты для макияжа | Косметика для лица | ||

| Косметика для глаз | |||

| Продукты для макияжа губ и ногтей | |||

| По категории | Премиальные продукты | ||

| Массовые продукты | |||

| По ингредиентам | Натуральные/Органические | ||

| Традиционные/Синтетические | |||

| По каналу распределения | Специализированные магазины | ||

| Супермаркеты/Гипермаркеты | |||

| Интернет-магазины | |||

| Другие каналы распределения | |||

| По географии | США | ||

| Канада | |||

| Мексика | |||

| Остальная часть Северной Америки | |||

Ключевые вопросы, отвечающие в отчете

Каков текущий размер рынка косметики и средств личной гигиены Северной Америки?

Рынок косметики и средств личной гигиены Северной Америки оценивается в 151,32 млрд долларов США в 2025 году с прогнозами достижения 179,84 млрд долларов США к 2030 году со среднегодовым темпом роста 3,51%.

Какой продуктовый сегмент лидирует на рынке косметики и средств личной гигиены Северной Америки?

Средства личной гигиены доминируют с 82,23% доли рынка в 2024 году и растут со среднегодовым темпом роста 4,13% до 2030 года.

Как электронная коммерция влияет на индустрию красоты в Северной Америке?

Интернет-магазины захватывают 34,35% распределения и растут со среднегодовым темпом роста 6,34%, при этом продажи косметики в электронной коммерции увеличиваются, поскольку цифровые платформы становятся необходимыми для обнаружения брендов и покупок.

Как меняются потребительские предпочтения относительно ингредиентов продуктов?

Хотя традиционные ингредиенты поддерживают долю рынка 66,34%, натуральные и органические альтернативы растут со среднегодовым темпом роста 5,84%, при этом большинство потребителей приоритизируют чистые формулировки и прозрачность в составе продуктов.

Последнее обновление страницы: