Размер и доля рынка космецевтики Северной Америки

Анализ рынка космецевтики Северной Америки от Mordor Intelligence

Обзор рынка

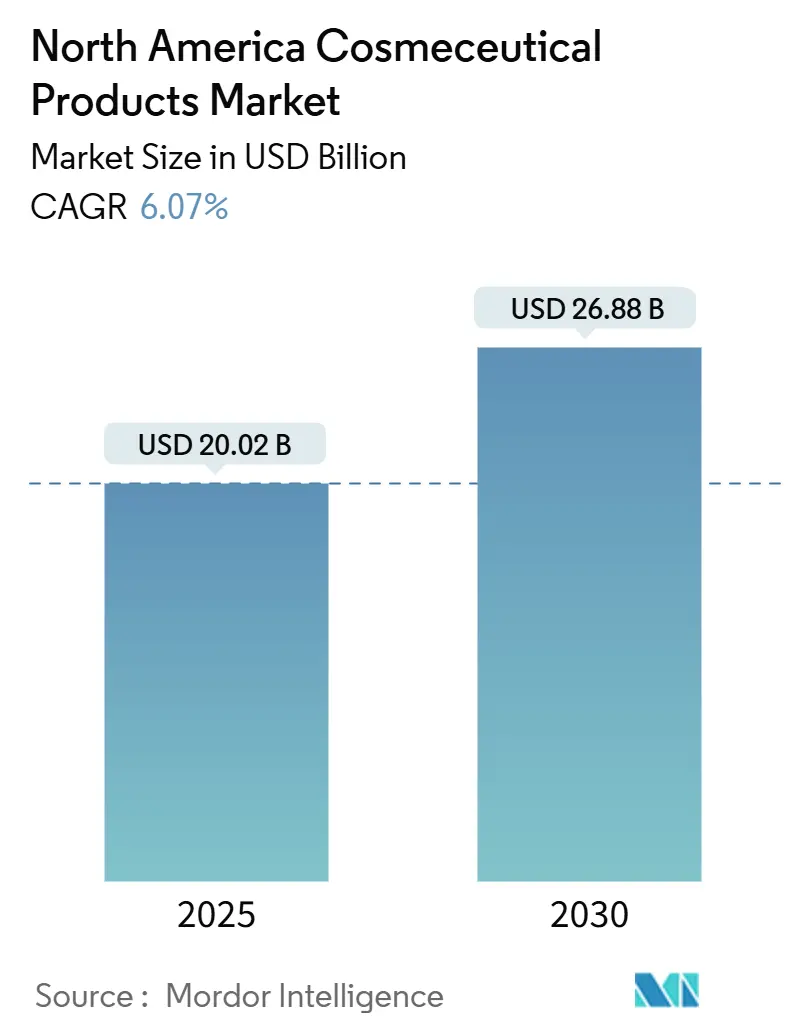

Размер рынка космецевтики Северной Америки оценивается в 20,02 млрд долл. США в 2025 году и, как ожидается, достигнет 26,88 млрд долл. США к 2030 году, что представляет собой совокупный годовой темп роста (CAGR) в размере 6,07%. Этот рыночный сегмент интегрирует фармацевтическую эффективность с косметическими применениями посредством передовых биоактивных ингредиентов и технологий рецептур для удовлетворения потребительских требований в США, Канаде и Мексике. Расширение рынка в основном объясняется растущим предпочтением потребителей клинически валидированным продуктам, нацеленным на возрастные проблемы, при сохранении соответствия протоколам регулятивной безопасности. Другими ключевыми факторами, стимулирующими расширение рынка, является Закон о модернизации регулирования косметики (MoCRA) FDA, который усилил требования к соблюдению отраслевых норм и принес пользу компаниям с установленными системами управления качеством.

Ключевые выводы отчета

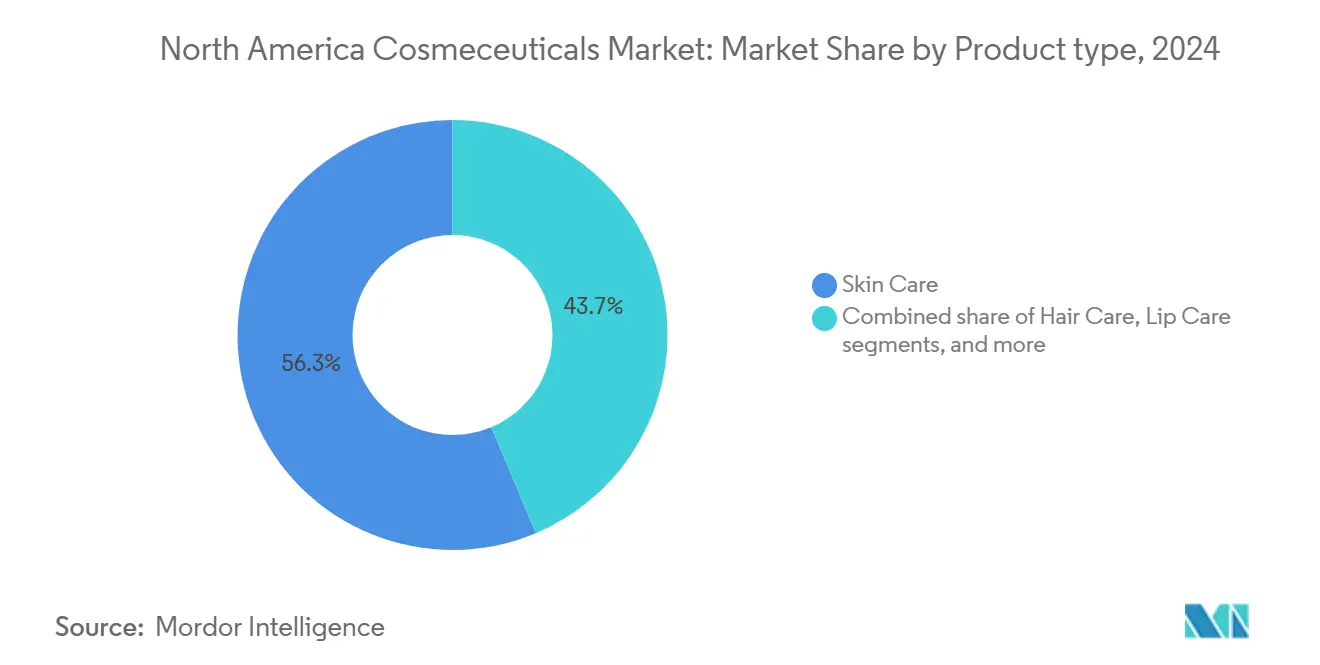

- По типу продукта уход за кожей составил 56,34% доли рынка космецевтики Северной Америки в 2024 году; прогнозируется, что уход за губами покажет самый быстрый среднегодовой темп роста 8,84% до 2030 года.

- По категории традиционные продукты держали 72,33% дохода в 2024 году, тогда как натуральные/органические линии находятся на пути к среднегодовому темпу роста 8,21% до 2030 года.

- По конечному пользователю женщины составляли 70,34% размера рынка космецевтики Северной Америки в 2024 году; мужской сегмент расширяется со среднегодовым темпом роста 7,42%.

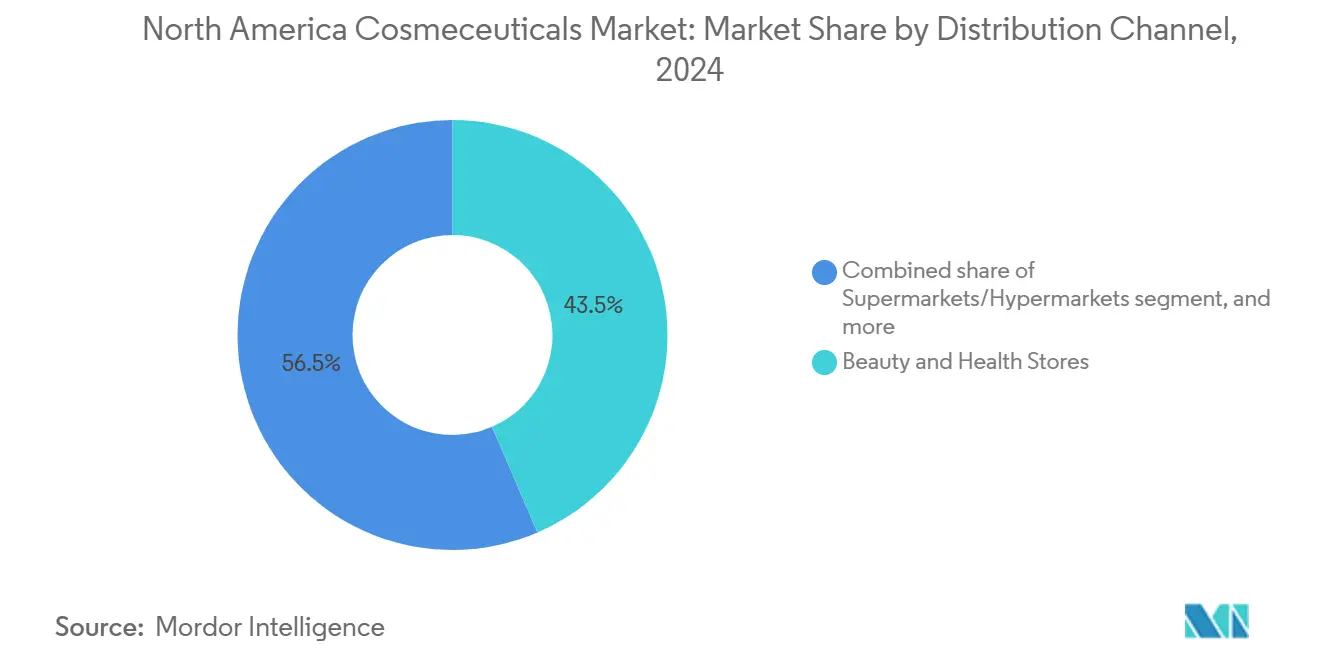

- По каналу распространения магазины красоты и здоровья лидировали с 43,53% долей дохода в 2024 году, тогда как онлайн-ритейл развивается со среднегодовым темпом роста 7,44%.

- По географии США доминировали с 83,04% долей рынка в 2024 году; Мексика готовится показать среднегодовой темп роста 7,82% до 2030 года.

Тенденции и аналитика рынка космецевтики Северной Америки

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз CAGR | Географическая значимость | Временные рамки воздействия |

|---|---|---|---|

| Растущий спрос на решения против старения и восстановления кожи на глобальных рынках | +1.2% | Северная Америка, с сильнейшим ростом в мегаполисах США | Среднесрочный период (2-4 года) |

| Инновации в разработке биоактивных ингредиентов и передовых технологий рецептур | +0.9% | Северная Америка, с концентрацией исследований и разработок в США и Канаде | Долгосрочный период (≥ 4 лет) |

| Повышенное внимание к превентивному уходу за кожей посредством научных достижений | +0.8% | Северная Америка и эффекты распространения в ЕС | Среднесрочный период (2-4 года) |

| Значительное влияние социальных медиа на выбор косметических продуктов во всем мире | +0.7% | Северная Америка, с наивысшим проникновением в США | Краткосрочный период (≤ 2 лет) |

| Предпочтение потребителей клинически валидированным продуктам и решениям на основе исследований | +0.6% | Северная Америка, особенно премиум-сегменты США | Среднесрочный период (2-4 года) |

| Растущее принятие натуральных рецептур с чистой маркировкой на всех рынках | +0.5% | Северная Америка и ЕС, при этом Мексика показывает ускоренное принятие | Долгосрочный период (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Растущий спрос на решения против старения и восстановления кожи на глобальных рынках

Сегмент космецевтики против старения быстро растет благодаря демографическим изменениям и достижениям в рецептурах пептидов и ретиноидов. Интеграция нанотехнологий с активными ингредиентами улучшает стабильность и биодоступность пептидов, преодолевая предыдущие ограничения рецептур. На конференции SCALE 2024 бренды Clinique и La Mer компании Estée Lauder представили соединения морского происхождения, которые обеспечивают антивозрастные преимущества, подобные ретинолу, не вызывая воспаления. В апреле 2025 года Promura GmbH инвестировала 3 млн долл. США в Sirona Biochem через необеспеченные конвертируемые долговые обязательства для продвижения исследований, разработки и коммерциализации антивозрастных продуктов по уходу за кожей, в частности TFC-1326. Эта разработка имеет особое значение на североамериканских рынках, где стареющее население имеет более высокие располагаемые доходы и демонстрирует больший интерес к научно доказанным продуктам по уходу за кожей.

Инновации в разработке биоактивных ингредиентов и передовых технологий рецептур

Интеграция биотехнологий в рецептуры космецевтики продвинулась через улучшенные системы доставки и биоактивные соединения из устойчивых источников. Применение нанотехнологий обеспечивает лучшее проникновение нестабильных ингредиентов, таких как витамин С и ретиноиды, в то время как наноструктурированные липидные носители улучшают эффективность продукта и пользовательский опыт. Метаболиты растительного происхождения, включая флавоноиды, фенольные кислоты и терпеноиды, все чаще используются для их антиоксидантных и фотозащитных свойств. Принятие природных глубоких эвтектических растворителей (NaDES) в методах экстракции улучшило стабильность и биоактивность этих соединений. Pierre Fabre демонстрирует этот отраслевой переход со своей целью достичь 90% ингредиентов природного происхождения к концу 2025 года, поддерживаемой более чем 1000 ежегодными клиническими исследованиями в шести исследовательских центрах [1]Source: Pierre-Fabre, "Dermo-Cosmetics R&D figures", www.pierre-fabre.com. Компании, которые инвестируют в разработку проприетарных систем доставки и биоактивных соединений, получают конкурентные преимущества на рынке.

Повышенное внимание к превентивному уходу за кожей посредством научных достижений

Переход от реактивного к превентивному уходу за кожей увеличил принятие космецевтики, которая предлагает проверенную защиту от воздействия окружающей среды и преждевременного старения. Современные рецептуры солнцезащитных средств обеспечивают всестороннюю защиту от UVA, UVB и видимого света через передовые фильтры, такие как метоксипропиламинициклогексенилиденэтоксиэтилцианоацетат (MCE) и фенилен бис-дифенилтриазин (TriAsorB). Природные фотозащитные соединения, включая микоспорин-подобные аминокислоты (MAA) и флавоноиды, становятся жизнеспособными альтернативами синтетическим УФ-фильтрам, удовлетворяя как требованиям производительности, так и экологическим стандартам. Согласно анализу Рабочей группы по окружающей среде за 2024 год, только 25% из 1700 продуктов SPF соответствуют стандартам безопасности и эффективности, создавая рыночные возможности для научно валидированных продуктов [2]Environmental Working Group, "Sunscreen Guide - Rated by Scientists", www.ewg.org . Диоксид титана и оксид цинка остаются общепризнанными FDA как безопасные и эффективные (GRASE), в то время как достижения в технологии наночастиц решают опасения потребителей относительно размера частиц и фотокаталитической активности. Этот подход, ориентированный на профилактику, особенно привлекает более молодых потребителей, которые делают акцент на долгосрочном здоровье кожи, а не на корректирующем лечении.

Значительное влияние социальных медиа на выбор косметических продуктов во всем мире

Цифровые платформы трансформировали то, как потребители открывают и покупают космецевтику. Согласно данным Google, ретинол и ретиноиды остаются наиболее искомыми ингредиентами космецевтики с приблизительно 49 500 поисковыми запросами в 2024 году. Платформы социальных медиа увеличили знания потребителей об ингредиентах, что привело к большему спросу на прозрачные рецептуры и заявления об эффективности на основе доказательств. Контент социальных медиа от бьюти-блогеров и дерматологов повлиял на предпочтения ингредиентов, особенно для гиалуроновой кислоты, ниацинамида и пептидных комплексов. Этот цифровой ландшафт представляет возможности и вызовы для брендов, поскольку социальные медиа могут быстро распространить как положительные, так и отрицательные отзывы о продуктах, делая надежный контроль качества и научную валидацию существенными для успеха на рынке. Быстрый темп трендов социальных медиа также сократил циклы разработки продуктов, принося пользу компаниям, которые могут быстро формулировать новые продукты.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз CAGR | Географическая значимость | Временные рамки воздействия |

|---|---|---|---|

| Высокие затраты, связанные с исследованиями, тестированием и процессами разработки продуктов | -0.8% | Регион, с наивысшим воздействием на меньшие компании | Долгосрочный период (≥ 4 лет) |

| Строгие регулятивные руководящие принципы для безопасности продуктов и одобрений рынка | -0.6% | Северная Америка, особенно США под внедрением MoCRA | Среднесрочный период (2-4 года) |

| Риск неблагоприятных эффектов и потенциальных отзывов продуктов | -0.4% | Регион, с повышенным контролем в США | Краткосрочный период (≤ 2 лет) |

| Интенсивная конкуренция от устоявшихся традиционных косметических брендов и брендов личной гигиены | -0.5% | Северная Америка, особенно в массовых рыночных сегментах | Среднесрочный период (2-4 года) |

| Источник: Mordor Intelligence | |||

Высокие затраты, связанные с исследованиями, тестированием и процессами разработки продуктов

По мере роста инвестиционных требований для разработки космецевтики новые участники сталкиваются с пугающими барьерами, в то время как устоявшиеся фирмы с надежной инфраструктурой исследований и разработок укрепляют свое доминирование. Регулятивные стандарты, особенно касающиеся безопасности, эффективности и маркировки, особенно для продуктов, балансирующих на грани фармацевтических заявлений, усиливают эти вызовы. В США FDA контролирует безопасность косметики в рамках Федерального закона о пищевых продуктах, лекарствах и косметике. Недавние шаги, такие как Закон о модернизации регулирования косметики (MoCRA), намекают на тренд к повышенному контролю. Кроме того, принятие нанотехнологий и сложных систем доставки требует значительных инвестиций в специализированное производство и строгий контроль качества. Эти вызовы тяжело ложатся на меньшие предприятия без подушки экономии от масштаба, часто провоцируя повышенный интерес к слияниям и поглощениям со стороны частного капитала. Фирмы, хвастающиеся диверсифицированными портфелями, могут более эффективно распределять расходы на исследования и разработки между различными рынками и категориями, обеспечивая конкурентное преимущество.

Строгие регулятивные руководящие принципы для безопасности продуктов и одобрений рынка

Закон о модернизации регулирования косметики (MoCRA) изменил регулирование косметики в США, введя требования к соблюдению, которые влияют на конкуренцию в Северной Америке. К декабрю 2025 года регистрация предприятий, листинг продуктов и соответствие Надлежащей производственной практике (GMP) станут обязательными, создавая вызовы для меньших производителей без систем качества. Обоснование безопасности и отчетность о неблагоприятных событиях добавляют риски ответственности, потенциально препятствуя инновациям ингредиентов и рецептур. Специфичные для штатов регулирования добавляют сложности. Регулирования California's Safer Consumer Products и Washington State's Toxic-Free Cosmetics Act увеличивают затраты на соблюдение. В Канаде поправки 2024 года требуют раскрытия аллергенов ароматизаторов для концентраций выше 0,01% в смываемых и 0,001% в несмываемых продуктах, добавляя трансграничные вызовы маркировки. Эти изменения приносят пользу устоявшимся фирмам с системами соблюдения, создавая барьеры для новых участников, лишенных экспертизы и ресурсов.

Сегментный анализ

По типу продукта: Доминирование ухода за кожей стимулирует инновации

В 2024 году продукты по уходу за кожей держат 56,34% доли североамериканского рынка космецевтики, сохраняя доминирование. Уход за губами показывает наивысший темп роста в 8,84% CAGR до 2030 года. Сегмент ухода за кожей лидирует благодаря спросу на продукты против старения, против акне и солнцезащитные продукты, предлагающие как косметические, так и терапевтические преимущества. Продукты против старения используют пептидную технологию, при этом ацетил гексапептид-8 и пальмитоил пентапептид-4 уменьшают морщины и стимулируют коллаген. Продукты против акне фокусируются на природных антимикробных средствах и пробиотиках для регулирования микробиома кожи, в то время как солнцезащитные средства сочетают УФ-фильтры с антиоксидантами. Рост рынка поддерживается стареющей демографией, при этом 17,43% американского населения в возрасте 65+ в 2023 году, согласно данным Всемирного банка [3]Source: World Bank, "World Development Indicators", www.worldbank.org.

Продукты по уходу за волосами, включая шампуни, кондиционеры и красители, развиваются через биоактивные ингредиенты и устойчивые рецептуры. Природные пигменты, извлекаемые из нима, пажитника и цветов гибискуса, обеспечивают альтернативы синтетическим красителям для волос. Темп роста сегмента ухода за губами в 8,84% отражает повышенное внимание к здоровью губ и передовым рецептурам с пептидами и растительными экстрактами. Космецевтика для ухода за полостью рта показывает потенциал роста, особенно в продуктах для укрепления эмали и здоровья десен. Интеграция фармацевтических и косметических технологий во всех сегментах создает возможности для компаний, сосредоточенных на клинических тестированиях и разработке систем доставки.

Примечание: Доли сегментов всех индивидуальных сегментов будут доступны при покупке отчета

По категории: Ускорение натуральных/органических продуктов бросает вызов доминированию традиционных

Традиционные рецептуры держат 72,33% доли рынка в 2024 году, в то время как натуральные/органические альтернативы растут со среднегодовым темпом роста 8,21%, указывая на изменяющиеся предпочтения потребителей к продуктам с чистой маркировкой с прозрачными ингредиентами. Традиционный сегмент сохраняет свое доминирование через устоявшиеся цепочки поставок, проверенную эффективность и более низкие затраты, которые привлекают чувствительных к цене потребителей и массовых розничных торговцев. Темп роста натурального/органического сегмента предполагает сдвиг рынка к устойчивым рецептурам, движимый экологическим и здоровым сознанием.

Улучшения в методах экстракции и стабилизационных техниках решают предыдущие ограничения натуральных рецептур, включая эффективность и срок годности. Крупные компании принимают цели устойчивости, при этом L'Oréal и Unilever обязуются к 100% устойчивому пальмовому маслу и 90% ингредиентов природного происхождения к 2025 году. Технология природных глубоких эвтектических растворителей (NaDES) улучшает стабильность и эффективность натуральных рецептур, сохраняя стандарты чистой маркировки. Натуральные/органические продукты командуют премиальными ценами, предлагая более высокие маржи для компаний, которые эффективно демонстрируют свою эффективность и преимущества устойчивости потребителям.

По конечному пользователю: Появление мужского сегмента изменяет динамику рынка

Женщины-потребители составляют 70,34% доли рынка космецевтики в 2024 году, сохраняя свою позицию как основная демографическая группа. Сегмент мужчин-потребителей демонстрирует наивысший темп роста в 7,42% CAGR, движимый изменяющимися культурными отношениями и повышенной осведомленностью о личном уходе. Мужчины-потребители расширяются за пределы базовых гигиенических продуктов к принятию всестороннего ухода за кожей, включая очищающие средства для лица, увлажнители и продукты против старения, особенно в возрастных группах миллениалов и поколения Z. Наиболее значительный рост в мужских категориях продуктов приходится на рецептуры против старения и специализированные процедуры, решающие конкретные проблемы, такие как раздражение от бритья и вросшие волосы.

Разработка гендерно-нейтральных продуктов представляет рыночную возможность, при этом компании формулируют продукты, которые служат обеим демографическим группам без гендерно-специфического маркетинга. Влияние социальных медиа и одобрения знаменитостей поддерживают рост мужского сегмента, нормализуя мужские процедуры ухода за кожей. Подписочные услуги груминга, нацеленные на мужчин-потребителей, такие как Bart's Balm, демонстрируют спрос на доступные, курированные продуктовые опыты. В женском сегменте потребители продолжают стимулировать рост премиум-рынка через свои инвестиции в клинически валидированные, многоступенчатые процедуры ухода за кожей, включающие передовые активные ингредиенты и персонализированные рецептуры.

По каналу распространения: Разрушение электронной коммерции ускоряет омниканальную эволюцию

Магазины красоты и здоровья держат 43,53% доли рынка в 2024 году, капитализируя на своих возможностях образования по продуктам и услугах персонализированных консультаций. Онлайн-ритейл каналы растут со среднегодовым темпом роста 7,44%, под влиянием изменений в постпандемийном поведении покупок и стратегий брендов прямых продаж потребителям. Традиционная розничная модель остается эффективной через экспериенциальные покупки и профессиональное руководство, помогая потребителям делать информированные решения о продуктах космецевтики, особенно для премиум-товаров, которые требуют детальных объяснений активных ингредиентов и инструкций по использованию.

Супермаркеты/гипермаркеты обеспечивают массовый доступ к традиционным рецептурам, в то время как специализированные розничные торговцы и фирменные магазины фокусируются на премиальных продуктах профессионального уровня. Интеграция онлайн и офлайн каналов создает всесторонние покупательские опыты, которые сочетают цифровое удобство с физическим взаимодействием с продуктом. Программа лояльности Ulta демонстрирует эту эффективность, генерируя более 95% продаж через интегрированное вовлечение клиентов. Цифровые инновации, включая дополненную реальность и технологии виртуальной примерки, улучшают онлайн-покупательские опыты, снижая показатели возврата и укрепляя уверенность потребителей.

Примечание: Доли сегментов всех индивидуальных сегментов будут доступны при покупке отчета

Географический анализ

США держат 83,04% доли североамериканского рынка космецевтики в 2024 году. Это доминирование проистекает из их искушенной потребительской базы, надежной регулятивной среды и присутствия крупных косметических компаний. Рынок выигрывает от высоких располагаемых доходов, передовой инфраструктуры здравоохранения и потребителей, которые приоритизируют клинически валидированные решения по уходу за кожей. Закон о модернизации регулирования косметики (MoCRA) повысил стандарты безопасности, обеспечивая конкурентные преимущества компаниям с устоявшимися системами качества, укрепляя позицию США как глобального хаба космецевтики.

Мексика показывает наивысший потенциал роста с прогнозируемым среднегодовым темпом роста 7,82% до 2030 года. Этот рост объясняется растущей покупательной способностью среднего класса, повышенным сознанием красоты и улучшенной регулятивной гармонизацией, которая обеспечивает доступ к рынку для международных брендов. Улучшения регулятивной среды COFEPRIS и растущее понимание потребителями эффективности ингредиентов поддерживают расширение рынка.

Канада демонстрирует стабильный рост через выравнивание с регулятивными стандартами США и предпочтения потребителей к натуральным и органическим рецептурам. Канадские регулирования 2024 года, обязывающие раскрытие аллергенов ароматизаторов, отражают фокус рынка на прозрачности и безопасности потребителей. Остальная часть Северной Америки, включая карибские и центральноамериканские рынки, представляет возможности роста, движимые экономическим развитием и урбанизацией, особенно в премиальных продуктах личной гигиены.

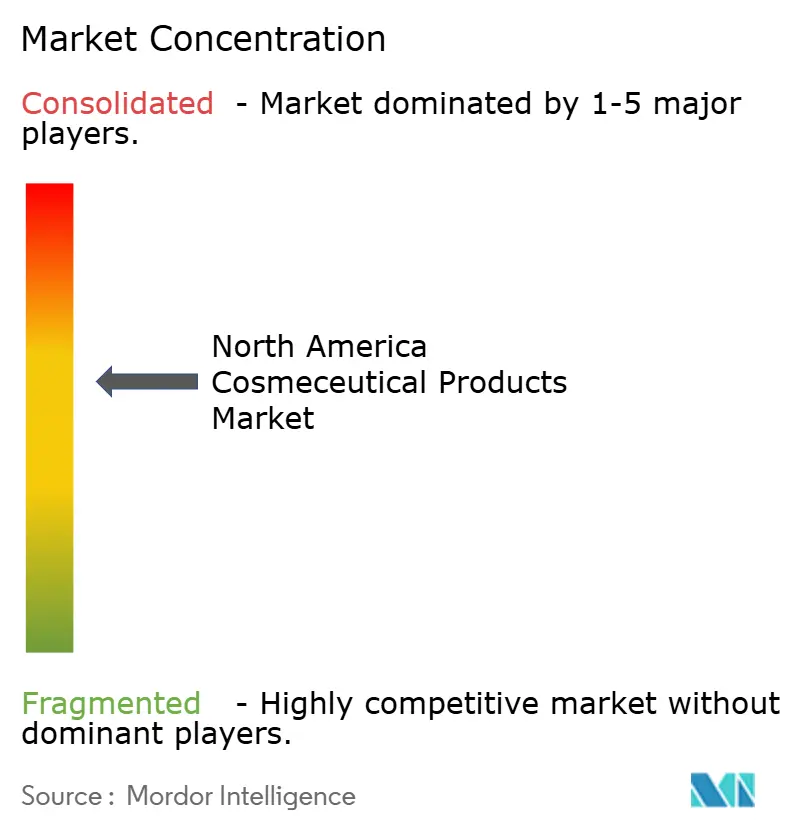

Конкурентный ландшафт

Североамериканский рынок космецевтики демонстрирует умеренную консолидацию. Крупные многонациональные корпорации конкурируют с появляющимися биотехнологическими компаниями и брендами прямых продаж потребителям в разработке инновационных ингредиентов и систем доставки. Компании, такие как L'Oréal S.A., The Estée Lauder Companies Inc., Kenvue Inc. и Procter & Gamble Company, поддерживают свои рыночные позиции через возможности исследований и разработок, глобальные дистрибьюторские сети и регулятивную экспертизу, особенно в решении новых стандартов, таких как внедрение MoCRA.

Меньшие биотехнологические бренды и DTC игроки усиливают конкуренцию, вводя клинически подкрепленные активы, быстро впитывающиеся форматы и целевые решения для чувствительной или склонной к акне кожи. Микродозирующие рутины, дермокосметические гибриды и научно-ориентированный минимализм появляются как темы позиционирования для дифференциации в переполненном ландшафте.

Компании дифференцируют себя через технологические достижения, фокусируясь на нанотехнологии, персонализации на основе ИИ и устойчивом источнике ингредиентов для получения доли рынка. Рыночные возможности существуют в недостаточно обслуживаемых сегментах, включая мужские рецептуры груминга, натуральные солнцезащитные продукты и космецевтику для ухода за полостью рта. Новые участники рынка используют модели прямых продаж потребителям, маркетинг в социальных медиа и подписочные услуги для установления прямых отношений с клиентами вне традиционных розничных каналов. Сложная регулятивная среда создает входные барьеры, принося пользу устоявшимся компаниям с существующими системами соблюдения, указывая на потенциальную консолидацию рынка среди компаний, которым не хватает регулятивной экспертизы или адекватных финансовых ресурсов.

Лидеры индустрии космецевтики Северной Америки

-

L'Oréal S.A.

-

The Estée Lauder Companies Inc.

-

Shiseido Company, Limited

-

Procter & Gamble Company

-

Unilever PLC

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние разработки индустрии

- Июнь 2025: Natural Skin Care, LLC запустила Vita CE с феруловой кислотой, антиоксидантную сыворотку, которая решает признаки старения и улучшает здоровье кожи. Рецептура включает трансэпидермальный носитель для улучшения поглощения и эффективности ингредиентов.

- Февраль 2025: Colgate-Palmolive представила систему Colgate Total Active Prevention System, трехпродуктовую систему ухода за полостью рта, которая помогает потребителям поддерживать здоровье полости рта. Система сочетает зубную пасту, зубную щетку и ополаскиватель для полости рта для уменьшения бактерий и предотвращения проблем здоровья полости рта.

- Ноябрь 2024: CeraVe расширилась на рынок ухода за волосами с системой шампуня и кондиционера против перхоти. Продукты устраняют до 100% видимых чешуек, защищая барьер кожи головы и лечя симптомы легкой и умеренной перхоти. Рецептура поддерживает здоровье и мягкость волос.

- Июль 2024: Viome разработала персонализированные утренние/вечерние рецептуры зубной пасты и геля, используя искусственный интеллект и анализ данных микробиома полости рта для улучшения общих результатов здоровья.

Охват отчета по рынку космецевтики Северной Америки

Североамериканский рынок космецевтики был сегментирован по типу продукта на продукты по уходу за кожей, продукты по уходу за волосами, уход за полостью рта и прочие. Солнцезащитные средства не ограничиваются обычными продуктами по уходу от солнца из-за появления многоцелевых продуктов. Для удовлетворения этих развивающихся потребностей потребителей поставщики добавляют новые и инновационные продукты по уходу от солнца к своим существующим продуктовым линейкам, что, в свою очередь, стимулирует рост рынка в регионе. Для повышения осведомленности о важности и преимуществах использования продуктов по уходу от солнца в регионе поставщики обучают потребителей о таких продуктах через телевидение, социальные медиа, онлайн-каналы и кампании осведомленности. Поэтому с такими инициативами и убеждениями ожидается, что рынок продуктов по уходу от солнца станет свидетелем позитивных перспектив в течение прогнозного периода.

| Уход за кожей | Против старения |

| Против акне | |

| Солнцезащитные средства | |

| Другие типы ухода за кожей | |

| Уход за волосами | Шампуни и кондиционеры |

| Красители и краски для волос | |

| Другие типы ухода за волосами | |

| Уход за губами | |

| Уход за полостью рта |

| Традиционная |

| Натуральная/органическая |

| Мужчины |

| Женщины |

| Супермаркеты/гипермаркеты |

| Магазины красоты и здоровья |

| Интернет-магазины |

| Другие каналы распространения |

| США |

| Канада |

| Мексика |

| Остальная часть Северной Америки |

| По типу продукта | Уход за кожей | Против старения |

| Против акне | ||

| Солнцезащитные средства | ||

| Другие типы ухода за кожей | ||

| Уход за волосами | Шампуни и кондиционеры | |

| Красители и краски для волос | ||

| Другие типы ухода за волосами | ||

| Уход за губами | ||

| Уход за полостью рта | ||

| По категории | Традиционная | |

| Натуральная/органическая | ||

| По конечному пользователю | Мужчины | |

| Женщины | ||

| По каналу распространения | Супермаркеты/гипермаркеты | |

| Магазины красоты и здоровья | ||

| Интернет-магазины | ||

| Другие каналы распространения | ||

| По географии | США | |

| Канада | ||

| Мексика | ||

| Остальная часть Северной Америки | ||

Ключевые вопросы, отвеченные в отчете

Каков текущий размер и прогнозируемый рост рынка космецевтики Северной Америки?

Рынок составляет 20,02 млрд долл. США в 2025 году и прогнозируется достигнуть 26,88 млрд долл. США к 2030 году, отражая среднегодовой темп роста 6,07%.

Какой продуктовый сегмент приносит наибольший доход?

Продукты по уходу за кожей командуют 56,34% от общего дохода и остаются основным двигателем роста, особенно в линиях против старения, акне и солнцезащитных средств.

Где ожидается самый быстрый географический рост?

Мексика лидирует со среднегодовым темпом роста 7,82% до 2030 года, поддерживаемая растущими доходами среднего класса и упрощенными регулированиями COFEPRIS.

Как регулирование влияет на конкурентную динамику?

Закон США MoCRA вводит обязательную регистрацию предприятий, листинг продуктов и соответствие GMP к декабрю 2025 года, благоприятствуя компаниям с устоявшимися системами качества.

Последнее обновление страницы: