Размер и доля рынка грузовых перевозок и логистики Новой Зеландии

Анализ рынка грузовых перевозок и логистики Новой Зеландии от Mordor Intelligence

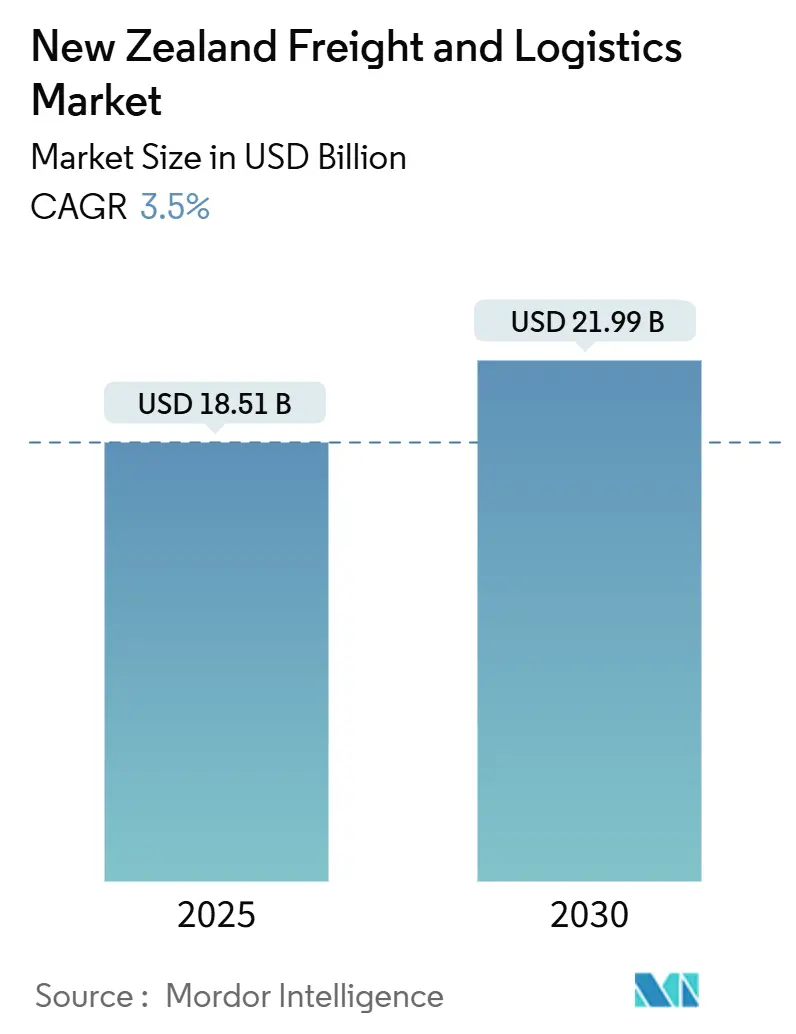

Размер рынка грузовых перевозок и логистики Новой Зеландии составляет 18,51 млрд USD в 2025 году и прогнозируется достичь 21,99 млрд USD к 2030 году, расширяясь на 3,50% CAGR в период 2025-2030 гг. Значительные расходы на инфраструктуру, быстро растущие объемы электронной торговли и обновленная политическая направленность на устойчивость цепочек поставок поддерживают твердую позитивную траекторию роста рынка грузовых перевозок и логистики Новой Зеландии. Непрерывная цифровизация складского хозяйства, растущее внедрение мультимодальных решений и экспортная ориентация страны 'от фермы до порта' в совокупности поддерживают спрос на надежные грузовые услуги. В то же время цели по сокращению углеродных выбросов и новые стимулы к модальному переходу стимулируют инвестиции в железнодорожные и прибрежные судоходные мощности, подталкивая рынок грузовых перевозок и логистики Новой Зеландии к менее углеродоемким транспортным решениям. Хотя сектор остается фрагментированным, недавние громкие слияния и растущие капитальные затраты на автоматизацию сигнализируют о вступлении в более эффективную конкурентную фазу.

Ключевые выводы отчета

- По логистическим функциям грузовые перевозки лидировали с 65,25% доли рынка грузовых перевозок и логистики Новой Зеландии в 2024 году; прогнозируется, что курьерские, экспресс и посылочные услуги (КЭП) будут развиваться со среднегодовым темпом роста 4,03% в период 2025-2030 гг.

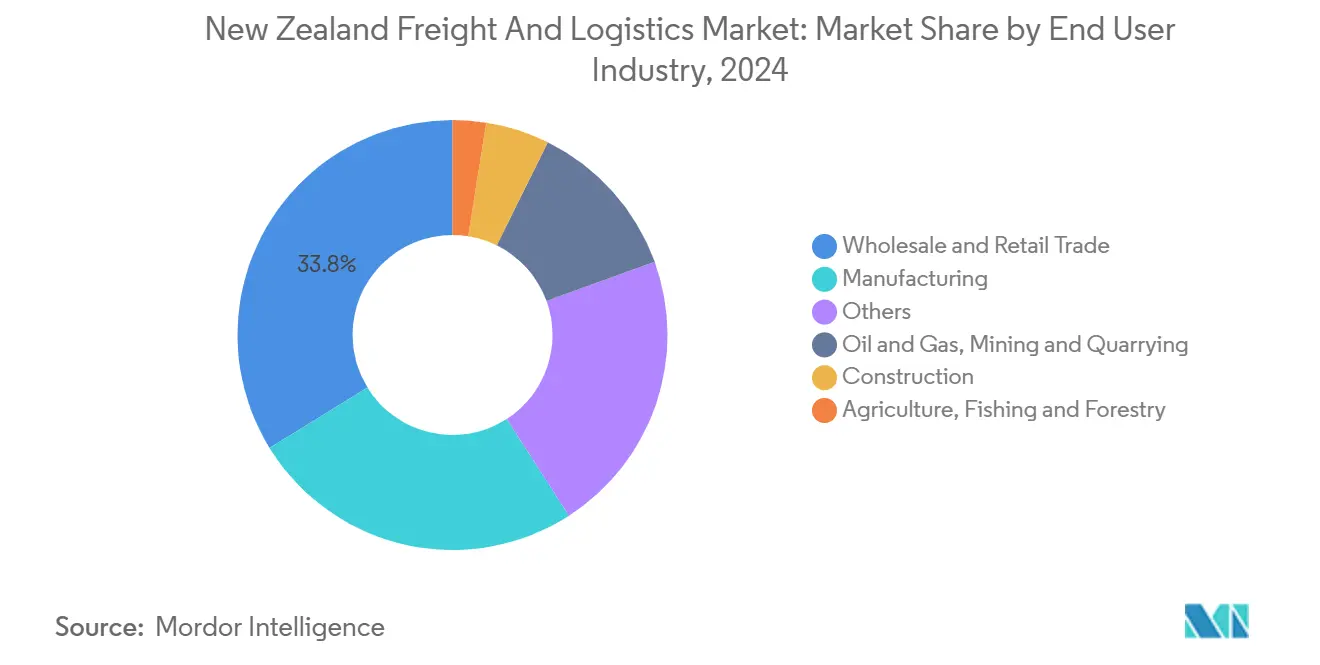

- По отраслям конечных пользователей оптовая и розничная торговля занимала 33,81% доли размера рынка грузовых перевозок и логистики Новой Зеландии в 2024 году, в то время как прогнозируется рост обрабатывающей промышленности на 4,10% CAGR в период 2025-2030 гг.

- По типу КЭП внутренние посылки составили 63,04% доли доходов в 2024 году; ожидается, что международные посылки будут расширяться со среднегодовым темпом роста 4,16% в период 2025-2030 гг.

- По способу экспедирования грузов морские и внутренние водные пути обработали 69,15% доли доходов в 2024 году; прогнозируется, что авиагрузовое экспедирование зарегистрирует самый быстрый среднегодовой темп роста 4,03% в период 2025-2030 гг.

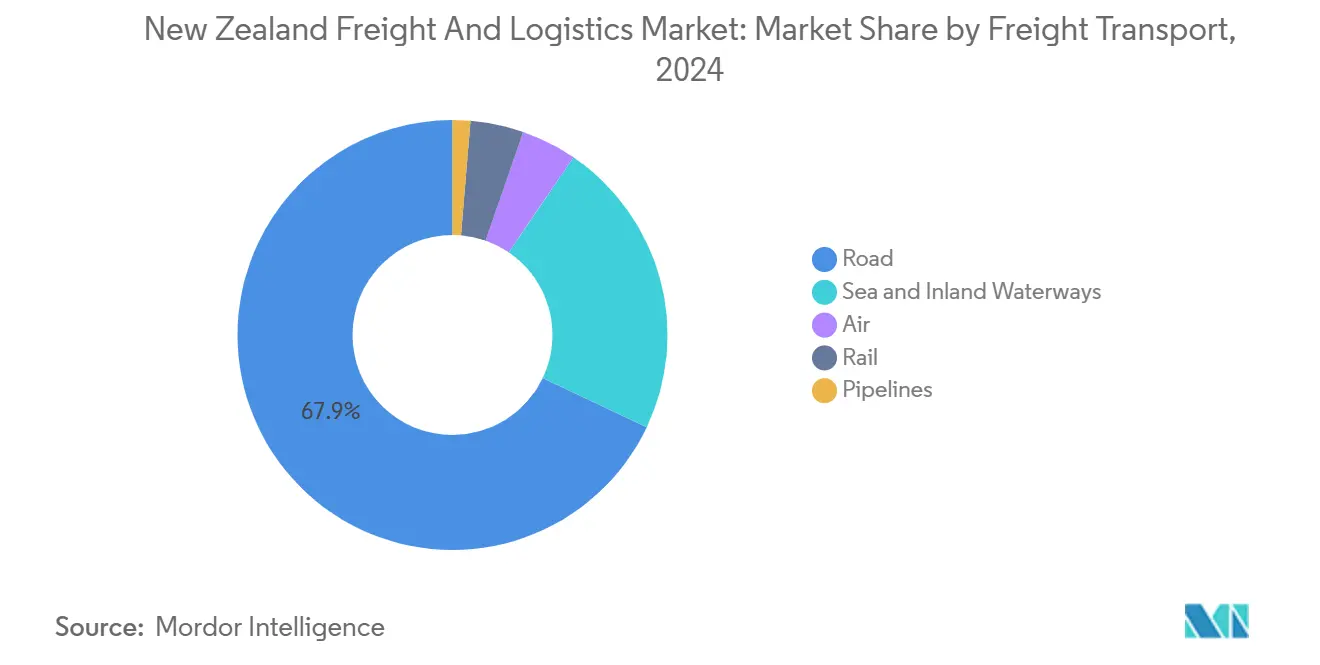

- По способу грузовых перевозок автомобильные грузовые перевозки сохранили 67,95% доли доходов в 2024 году, тогда как прогнозируется среднегодовой темп роста авиагрузовых перевозок 4,50% в период 2025-2030 гг.

- По складированию и хранению неконтролируемые по температуре помещения представляли 91,85% доли доходов в 2024 году; ожидается, что температурно-контролируемые объекты будут развиваться со среднегодовым темпом роста 3,99% в период 2025-2030 гг.

Тенденции и аналитика рынка грузовых перевозок и логистики Новой Зеландии

Анализ воздействия драйверов

| Драйвер | (~) % Воздействие на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Инициативы по климатической устойчивости и адаптации инфраструктуры стимулируют рост | +0.8% | Окленд, Веллингтон, Крайстчерч | Краткосрочный период (≤ 2 лет) |

| Государственная инфраструктура транспорта на 7 млрд NZD (~4,65 млрд USD) в год в разработке | +1.2% | По всей стране; коридор Окленд-Гамильтон-Тауранга | Среднесрочный период (2-4 года) |

| Наблюдается диверсификация торговых маршрутов экспорта агропродовольствия | +0.4% | Кентербери, Уаикато, Бей-оф-Пленти | Долгосрочный период (≥ 4 лет) |

| Быстрое внедрение автоматизации складов и цифровых грузовых платформ | +0.6% | Крупные городские центры | Среднесрочный период (2-4 года) |

| Стимулирование устойчивости пролива Кука способствует мультимодальному росту | +0.3% | Связь между Северным и Южным островами | Долгосрочный период (≥ 4 лет) |

| Ценообразование на углерод ускоряет переход к железнодорожному и прибрежному судоходству | +0.2% | По всей стране | Долгосрочный период (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Инициативы по климатической устойчивости и адаптации инфраструктуры стимулируют рост

Национальный план адаптации требует от каждого крупного транспортного проекта включения критериев климатических рисков, возводя устойчивость из варианта проектирования в предварительное условие одобрения[1]"National Adaptation Plan," Ministry for the Environment, environment.govt.nz. Наводнения в Окленде в 2023 году подчеркнули экономические издержки закрытия маршрутов и простоя портов, побуждая частных операторов инвестировать в резервные мощности и проекты возвышенных объектов. Порт Тауранга переоборудовал зоны обработки грузов оборудованием, устойчивым к наводнениям, защищая производительность причалов во время штормовых нагонов. Страховые премии на подверженные риску активы растут, тем самым стимулируя логистические компании к ускорению защитных капитальных вложений. Совокупный эффект заключается в измеримом улучшении времени работы сети и переходе к резервным услугам с малым количеством активов, способным перенаправлять грузы в обход коридоров, пострадавших от климата.

Государственная транспортная инфраструктура на 7 млрд NZD (~4,65 млрд USD) в разработке

Бюджет 2025 года выделяет 6,8 млрд NZD (4,3 млрд USD) на проекты, связанные с логистикой, включая 464 млн NZD (293 млн USD), предназначенные для обновления железнодорожных путей в коридорах Окленда и Веллингтона[2]"Investing in infrastructure for all New Zealanders," New Zealand Government, beehive.govt.nz. Развязанные автомагистрали в рамках программы 'Дороги национального значения' снижают заторы тяжелого транспорта, снижая эксплуатационные расходы и повышая эффективность полезной нагрузки. Интегрированные узлы, такие как проект Меллинг стоимостью 1,5 млрд NZD (0,95 млрд USD), объединяют грузовой доступ и общественный транспорт в единые схемы, сокращая время реализации проектов и увеличивая пропускную способность сети[3]"Melling transport improvements to start this year," New Zealand Government, beehive.govt.nz. В совокупности ожидается, что этот план сократит время транзита по критическим коридорам до 15%, напрямую поддерживая конкурентоспособность рынка грузовых перевозок и логистики Новой Зеландии. Частные операторы, воодушевленные более четкими перспективными рабочими потоками, ускорили обновление флота с заметным ростом заказов на грузовики с низким уровнем выбросов.

Наблюдается диверсификация торговых маршрутов экспорта агропродовольствия

Повышенные геополитические риски и изменяющиеся модели потребительского спроса побуждают экспортеров расширять портфели направлений за пределы традиционных восточно-азиатских и североамериканских покупателей. Контейнерооборот в порту Тауранга вырос на 17% в 2024 году до 292 860 TEU, при этом развивающиеся юго-восточноазиатские маршруты внесли основную долю дополнительных объемов. Спрос на холодовую цепь растет параллельно; специализированные складские мощности растут почти на 4% в годовом исчислении по мере распространения высокоценного садоводческого экспорта и премиального мясного экспорта. Экспортеры внедряют технологии отслеживания и умную упаковку, повышая спрос на готовые к данным логистические услуги, которые могут гарантировать происхождение и целостность холодовой цепи во время более длительных рейсов.

Быстрое внедрение автоматизации складов и цифровых грузовых платформ

Нехватка рабочей силы и всплески заказов электронной торговли ускорили инвестиции в автоматизацию. Развертывание Multishuttle компании AS Colour привело к повышению производительности на 344%, подтверждая модели высокопроизводительного перемещения товаров к человеку. Новая площадка ASRS компании Cardinal Logistics увеличила выпуск заказов в четыре раза при улучшении показателей безопасности. Периоды окупаемости сокращаются по мере снижения капитальных затрат и увеличения финансовых решений. Параллельный рост цифровых грузовых торговых площадок расширяет прозрачность спотовых тарифов и варианты динамической маршрутизации, позволяя более мелким грузоотправителям получать мощности, ранее доступные только для более крупных клиентов. Операции, основанные на данных, таким образом сужают разрыв в эффективности между крупными и средними участниками рынка.

Анализ воздействия ограничений

| Ограничение | (~) % Воздействие на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Географическая изоляция увеличивает стоимость морских грузовых перевозок в Новой Зеландии | -0.5% | По всей стране | Долгосрочный период (≥ 4 лет) |

| Нехватка водителей и стареющая рабочая сила влияют на эффективность рынка | -0.4% | Окленд, Кентербери | Краткосрочный период (≤ 2 лет) |

| Растущие страховые премии после потерь от климатических событий | -0.2% | Регионы, подверженные наводнениям | Среднесрочный период (2-4 года) |

| Риск вулканических и сейсмических нарушений для ключевых логистических узлов | -0.1% | Окленд, Веллингтон, Кентербери | Долгосрочный период (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Географическая изоляция увеличивает стоимость морских грузовых перевозок

Находясь в 1 800 км от ближайшего крупного соседа, Новая Зеландия полагается на морской транспорт для 99% торговли по объему. Ограниченная конкуренция перевозчиков и длительное время транзита закладывают более высокие грузовые расходы в цепочки поставок, снижая запас прибыли для экспортеров. Новые мега-альянсы, сформированные в 2025 году, теперь контролируют около 80% мирового контейнерного потенциала, делая волатильность тарифов и перебои мощностей более острыми для новозеландских грузоотправителей. Дисбаланс контейнеров, связанный с экспорто-ориентированными потоками, дополнительно повышает затраты на репозиционирование, в то время как возможности восстановления расписания остаются скудными. Совокупный эффект сокращает прогнозируемый рост рынка грузовых перевозок и логистики Новой Зеландии на полпроцентного пункта.

Нехватка водителей и стареющая рабочая сила влияют на эффективность рынка

Автомобильные грузовые перевозки, которые по-прежнему перемещают 67,95% грузов по стоимости в 2024 году, сталкиваются с острым дефицитом водителей, поскольку средний возраст водителя превышает 60 лет, и менее 7% водителей моложе 25 лет. Даже после реформ лицензирования, исключивших вторичные практические тесты, набор кадров остается медленным. Инфляция заработной платы и спорадические перебои в обслуживании повышают затраты на доставку и ухудшают показатели надежности, критически важные для моделей инвентаризации точно в срок. Операторы автопарков отвечают программами безопасности с поддержкой телематики и пилотными проектами автоматизации, однако краткосрочная нехватка рабочей силы продолжает ограничивать рост мощностей.

Сегментный анализ

По отрасли конечного пользователя: масштаб розничной торговли встречается с динамикой обрабатывающей промышленности

Оптовая и розничная торговля составила 33,81% размера рынка грузовых перевозок и логистики Новой Зеландии в 2024 году, отражая растущую сложность омниканальных сетей распределения и общенациональное проникновение к потребителям. Количество посылок электронной торговли превысило 190 миллионов в 2024 году благодаря расширению сетей NZ Post, увеличивая плотность последней мили и стимулируя стратегии локализации складов. Перемещение запасов ближе к городским кластерам улучшило время циклов заказов, но увеличило количество внутригородских грузовых перевозок, повышая спрос на КЭП. Подмножество продовольственной розничной торговли напрямую связано с инвестициями в холодовую цепь, поощряя межсекторальное сотрудничество в складировании и рефрижераторном транспорте.

Обрабатывающая промышленность, хотя и была меньшим вкладчиком в 2024 году, ожидается зарегистрировать самое быстрое расширение рынка с CAGR 4,10% в период 2025-2030 гг. Государственные стимулы для передовой обрабатывающей промышленности и переработки пищевых продуктов с добавленной стоимостью увеличивают исходящий тоннаж переработанных товаров, которые требуют премиальных грузовых услуг. Автоматизация производственных линий отражает цифровизацию складов, требуя синхронизированного логистического планирования для получения выигрыша в эффективности. Поставщики внедряют программы управляемых поставщиком запасов, заставляя грузовые потоки становиться более предсказуемыми, но более чувствительными ко времени. По мере того как политические сдвиги поощряют более высокое местное создание стоимости, интенсивность грузовых перевозок на доллар выпуска растет, углубляя участие сектора в рынке грузовых перевозок и логистики Новой Зеландии.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По логистическим функциям: доминирование грузовых перевозок под давлением электронной торговли

Грузовые перевозки сохранили 65,25% доли рынка грузовых перевозок и логистики Новой Зеландии в 2024 году, опираясь на массовое перемещение товаров в порты и столичные распределительные узлы. Чувствительные к ценам экспортеры продолжают полагаться на полногрузовые и интермодальные решения, которые сочетают автомобильные и морские участки, принося пользу операторам, способным организовать интегрированные сети. Челночные рейсы дорога-порт остаются ключевым элементом, однако диверсификация модальностей набирает обороты, поскольку ценообразование на углерод переупорядочивает иерархии затрат.

Однако ожидается, что курьерская, экспресс и посылочная деятельность будет развиваться со среднегодовым темпом роста 4,03% (2025-2030), поглощая растущие объемы B2C и растущие экспортные транзакции МСП через границу. Автоматизированные сортировочные узлы с часовой пропускной способностью свыше 30 000 посылок являются примером масштаба инвестиций, которые сейчас поступают в инфраструктуру КЭП. Конкурентная дифференциация вращается вокруг гарантий времени доставки и панелей управления видимостью в реальном времени, заставляя действующих игроков партнерствовать с цифровыми платформами и настраивать алгоритмы маршрутизации последней мили. Двойная скорость роста грузовых перевозок таким образом изменяет структуру доходов для интегрированных логистических провайдеров, которые охватывают несколько сервисных направлений.

По курьерским, экспресс и посылочным услугам (КЭП): внутренние сети, якорь международного роста

Внутренние услуги КЭП получили 63,04% доли доходов в 2024 году, движимые рассредоточенным населением и преимуществами в затратах централизованной обработки. Сельская доставка остается структурной проблемой, побуждая к выделению автопарков меньших фургонов и испытаниям доставки дронами для отдаленных районов. Поставщики услуг балансируют обязательства покрытия против прибыльности, используя зональное ценообразование и дни сельской доставки.

Международные КЭП, поддерживаемые интеграциями торговых площадок, которые упрощают таможенные документы, прогнозируется показать среднегодовой темп роста 4,16% (2025-2030), превзойдя темпы роста внутреннего рынка. Расширенные предложения, такие как FedEx International Connect Plus, обеспечивают доставку 1-3 дня в Европу, открывая маршруты с более высокой маржой. Регуляторная гармонизация через торговые соглашения снижает трение, однако управление мощностями в исходных пунктах остается критическим во время пиковых экспортных сезонов. Провайдеры, способные согласовать исходящие посылочные потоки с входящими возвратами, хорошо позиционированы для получения эффекта масштаба по мере роста международных объемов.

По складированию и хранению: доминируют неконтролируемые по температуре, но растут температурно-контролируемые

Неконтролируемые по температуре составили 91,85% доходов сегмента в 2024 году. Провайдеры логистики третьих сторон продолжают автоматизировать обработку паллет и развертывать ASRS для сжатия операционных расходов и повышения надежности. Рынок грузовых перевозок и логистики Новой Зеландии выигрывает от этих достижений в производительности, поскольку качество обслуживания улучшается без пропорционального роста численности персонала.

Температурно-контролируемое складирование, прогнозируемое расширение со среднегодовым темпом роста 3,99% (2025-2030), использует всплеск премиального молочного, мясного и садоводческого экспорта, наряду с повышенными потребностями хранения фармацевтических препаратов. Автоматизация модернизации Alliance Group на 16 млн NZD (10,1 млн USD) демонстрирует капитал, вложенный в поддержание качества через более длительные глобальные путешествия. Мониторинг на основе датчиков и мандаты отслеживаемости поднимают технологическую планку, вознаграждая операторов, которые интегрируют аналитику температуры в реальном времени в стандартные рабочие процессы.

По грузовым перевозкам: гегемония автомобильных грузовых перевозок сталкивается со стимулами модального сдвига

Автомобильные грузовые перевозки обработали 67,95% доли доходов в 2024 году, с ценообразованием за тонно-км в 0,194 USD в 2024 году. Плотность сети и гибкость доставки от двери до двери делают дороги незаменимыми, особенно для внутриостровного распределения. Однако обостряющиеся нехватки водителей и налоги на углерод подрывают его преимущество в стоимости. Операторы автопарков пилотируют альтернативные топлива и передовые системы помощи водителю для сокращения выбросов и смягчения нехватки рабочей силы.

Авиагрузовые перевозки лидируют в росте со среднегодовым темпом роста 4,50% (2025-2030), катализируемые критичным ко времени экспортным спросом и импортом электронной торговли через границу. Разности тарифов по сравнению с морскими грузовыми перевозками сужаются для отдельных высокоценных товаров, стимулируя модальную конверсию. Железнодорожные и прибрежные судоходные перевозки приобретают новую долю, поскольку ценообразование на углерод наклоняет расчеты общей стоимости доставки. Данные KiwiRail показывают избежание 229 000 тонн выбросов CO₂ в первой половине 2024 года, поддерживая корпоративные ESG-показатели. Планировщики мультимодальных маршрутов, таким образом, перекалибруют модальные распределения для использования появляющихся стимулов.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По экспедированию грузов: масштаб морских и внутренних водных путей встречается со скоростью авиации

Экспедирование грузов морскими и внутренними водными путями составило 69,15% доли доходов сегмента в 2024 году, поскольку экспортеры использовали благоприятную экономику стоимости за тонно-км. Консолидация вокруг мега-альянсов сигнализирует о более стандартизированных окнах обслуживания, однако более мелкие грузоотправители по-прежнему сталкиваются с проблемами доступности оборудования на обратных участках. Услуги с добавленной стоимостью, включая консолидацию происхождения и предварительную очистку экспортной документации, теперь являются базовыми ставками для экспедиторов, стремящихся сохранить привязанность клиентов.

Авиагрузовое экспедирование прогнозируется расширение со среднегодовым темпом роста 4,03% (2025-2030), выигрывает от премиум-продуктового толчка агропродовольственных и фармацевтических экспортеров. Глобальные ограничения авиагрузовых мощностей ослабли с середины 2024 года, и экспедиторы с соглашениями о блокировке места получают преимущества стабильности тарифов. Интегрированная температурно-контролируемая обработка и технология видимости являются основными дифференциаторами, особенно для высокоценных скоропортящихся продуктов с узкими допусками срока годности. Рост в этом сегменте подчеркивает расширяющийся спектр услуг, определяющий рынок грузовых перевозок и логистики Новой Зеландии.

Географический анализ

Вытянутая двухостровная топография Новой Зеландии формирует грузовые потоки в ось север-юг, сосредоточенную на треугольнике Окленд-Гамильтон-Тауранга. Этот коридор имеет самую высокую плотность ВВП и принимает большинство импортных потоков, делая его опорой рынка грузовых перевозок и логистики Новой Зеландии. Ограниченная портовая площадь Окленда усиливает зависимость от автомобильных челночных рейсов к внутренним складам, интенсифицируя заторы в пиковые периоды. Планируемые улучшения автомагистралей и железнодорожных грузовых перевозок ожидаются разблокировать скрытую мощность, однако конфликты землепользования остаются тормозом быстрого расширения.

Веллингтон занимает стратегическую срединную роль как политическая столица и как узкое место пролива Кука. Ограничения пропускной способности паромов сегодня заставляют планировать буферы в межостровные логистические планы, снижая использование активов. Два недавно заказанных железнодорожных парома расширят палубную мощность и упростят перевозки вагонов, позволив грузовым операторам рассматривать острова как более непрерывную сеть после ввода в эксплуатацию[4]"New ferries will restore resilient Cook Strait connection," New Zealand Government, beehive.govt.nz. Изменение прогнозируется инкрементально поднимет долю железных дорог в рынке грузовых перевозок и логистики Новой Зеландии.

Логистика Южного острова вращается вокруг мультимодального узла Крайстчерча, обслуживающего кластеры первичной промышленности через Кентербери и Отаго. Углеродно-нейтральные ворота DHL там расширяют международную пропускную способность КЭП до 6 500 входящих посылок в час, подчеркивая корпоративную уверенность в перспективах роста Южного острова. Стратегии диверсификации портов, сосредоточенные на более мелких гаванях, таких как Норспорт и Тимару, стремятся снизить давление на Тауранга и Окленд во время пиковых экспортных месяцев. Правительственные планы устойчивости инфраструктуры дополнительно поощряют многопортовую избыточность для хеджирования сейсмических рисков и рисков наводнений, способствуя более распределенной сетевой топологии по всему рынку грузовых перевозок и логистики Новой Зеландии.

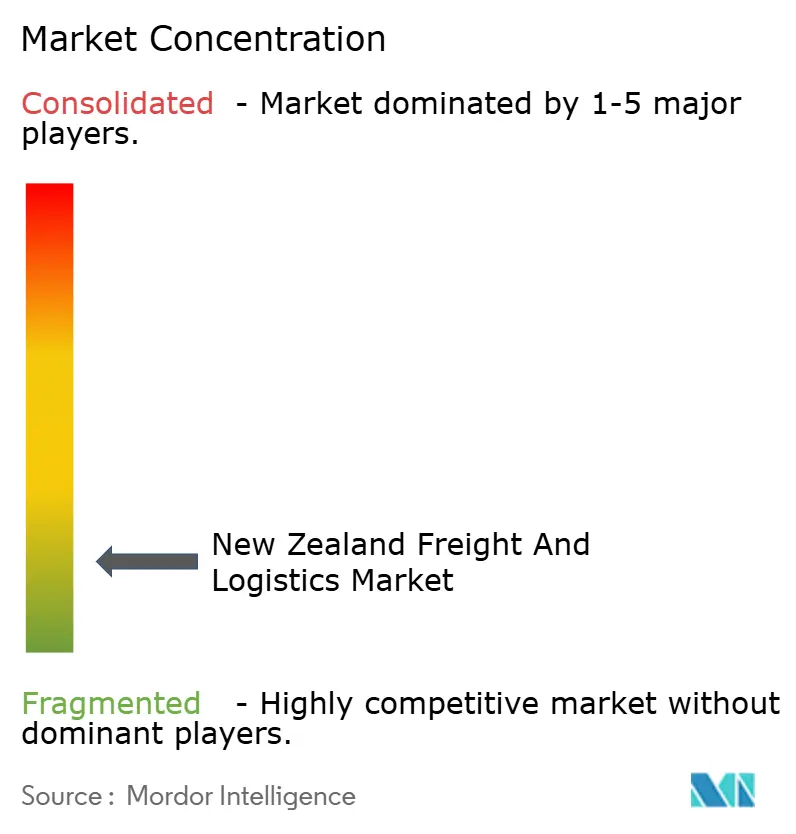

Конкурентная среда

Международные экспедиторы и внутренние перевозчики разделяют умеренно фрагментированную арену, где внедрение технологий дифференцирует производительность. Покупка DB Schenker компанией DSV за 14,3 млрд EUR (15,8 млрд USD) выводит датскую группу в мировые лидеры и укрепляет ее присутствие на воздушных и морских маршрутах, обслуживающих Новую Зеландию. Такие преимущества масштаба позволяют более глубокие цифровые инвестиции, от движков бронирования на основе AI до предиктивных моделей ETA, повышая ожидания от услуг по всему рынку.

Местный чемпион Mainfreight сохраняет нишевые сильные стороны в интегрированных транс-тасманийских услугах, но сообщил о снижении прибыли в 2024 году, поскольку инфляция заработной платы и капитальные затраты на автоматизацию давили на маржу. Отечественные автомобильные специалисты отвечают обновлениями связности автопарка и программами благополучия водителей для остановки истощения. Пионеры автоматизации, такие как Cardinal Logistics, демонстрируют скачок производительности, достижимый с ASRS, сужая разрыв в затратах против масштабных претендентов.

Устойчивость появляется как конкурентная ось. Операторы, подчеркивающие транзитные режимы с низким содержанием углерода и верифицируемую отчетность о выбросах, получают тягу с экспортными клиентами, подлежащими раскрытию Scope 3. Партнерство AI CMA CGM с Google является примером того, как перевозчики ищут цифровые решения для оптимизации маршрутизации и сокращения расхода топлива. В целом конвергенция технологий и экологические мандаты подталкивают рынок грузовых перевозок и логистики Новой Зеландии к более основанной на возможностях иерархии.

Лидеры отрасли грузовых перевозок и логистики Новой Зеландии

-

Mainfreight, Ltd.

-

DHL Group

-

Japan Post Co., Ltd. (включая Toll Group)

-

KiwiRail Holdings, Ltd.

-

DSV A/S (включая DB Schenker)

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Апрель 2025: DSV закрыла приобретение DB Schenker за 14,3 млрд EUR (15,8 млрд USD), создав крупнейший в мире грузовой экспедитор по доходам.

- Март 2025: DHL Express представила 100% углеродно-нейтральные ворота в Крайстчерче, повысив мощность обработки посылок до 6 500 входящих и 5 600 исходящих посылок в час.

- Октябрь 2024: Cardinal Logistics запустила свой первый автоматизированный склад с использованием ASRS и технологий товары-к-человеку, учетверив выпуск заказов.

- Апрель 2024: NZ Post открыла крупнейший в стране посылочный узел в рамках своей программы Te Iho стоимостью 200 млн NZD (126,4 млн USD), подняв годовую мощность обработки до 190 миллионов посылок.

Объем отчета по рынку грузовых перевозок и логистики Новой Зеландии

Грузовые перевозки и логистика относятся к транспортировке товаров на внутренних и международных рынках различными видами транспорта, включая воздушный, железнодорожный и автомобильный.

Отчет включает полный фоновый анализ рынка грузовых перевозок и логистики Новой Зеландии, включая оценку экономики и вклада секторов в экономику, обзор рынка, оценку размера рынка по ключевым сегментам, формирующиеся тенденции в рыночных сегментах, динамику рынка и географические тенденции.

Рынок грузовых перевозок и логистики Новой Зеландии сегментирован по функциям (грузовые перевозки [воздушные, морские и внутренние водные, автомобильные и железнодорожные], экспедирование грузов, складирование и услуги с добавленной стоимостью и другие функции) и конечному пользователю (обрабатывающая и автомобильная промышленность, нефтегазовая, горнодобывающая промышленность и карьерные разработки, сельское хозяйство, рыболовство и лесное хозяйство, строительство, распределительная торговля [оптовая и розничная], и другие конечные пользователи [телекоммуникации, фармацевтика и пищевая промышленность]).

Отчет предлагает размер рынка и прогнозы для рынка грузовых перевозок и логистики Новой Зеландии в стоимостном выражении (USD) для всех вышеупомянутых сегментов.

| Сельское хозяйство, рыболовство и лесное хозяйство |

| Строительство |

| Обрабатывающая промышленность |

| Нефтегазовая, горнодобывающая промышленность и карьерные разработки |

| Оптовая и розничная торговля |

| Прочие |

| Курьерские, экспресс и посылочные услуги (КЭП) | По типу назначения | Внутренние |

| Международные | ||

| Экспедирование грузов | По виду транспорта | Воздушный |

| Морские и внутренние водные пути | ||

| Прочие | ||

| Грузовые перевозки | По виду транспорта | Воздушный |

| Трубопроводы | ||

| Железнодорожный | ||

| Автомобильный | ||

| Морские и внутренние водные пути | ||

| Складирование и хранение | По температурному контролю | Неконтролируемые по температуре |

| Температурно-контролируемые | ||

| Прочие услуги | ||

| Отрасль конечного пользователя | Сельское хозяйство, рыболовство и лесное хозяйство | ||

| Строительство | |||

| Обрабатывающая промышленность | |||

| Нефтегазовая, горнодобывающая промышленность и карьерные разработки | |||

| Оптовая и розничная торговля | |||

| Прочие | |||

| Логистическая функция | Курьерские, экспресс и посылочные услуги (КЭП) | По типу назначения | Внутренние |

| Международные | |||

| Экспедирование грузов | По виду транспорта | Воздушный | |

| Морские и внутренние водные пути | |||

| Прочие | |||

| Грузовые перевозки | По виду транспорта | Воздушный | |

| Трубопроводы | |||

| Железнодорожный | |||

| Автомобильный | |||

| Морские и внутренние водные пути | |||

| Складирование и хранение | По температурному контролю | Неконтролируемые по температуре | |

| Температурно-контролируемые | |||

| Прочие услуги | |||

Ключевые вопросы, рассматриваемые в отчете

Какой размер рынка грузовых перевозок и логистики Новой Зеландии в 2025 году?

Рынок оценивается в 18,51 млрд USD в 2025 году и прогнозируется достичь 21,99 млрд USD к 2030 году.

Какая логистическая функция в настоящее время лидирует по доходам сектора?

Грузовые перевозки занимают долю 65,25% в 2024 году, отражая критическую роль массовых и контейнерных перевозок по всей стране.

Какой сегмент растет быстрее всего до 2030 года?

Прогнозируется, что курьерские, экспресс и посылочные услуги будут расти со среднегодовым темпом роста 4,03% (2025-2030), поскольку объемы электронной торговли растут.

Как государственные расходы на инфраструктуру влияют на рост?

Годовой план на 7 млрд NZD (4,65 млрд USD) сокращает время транзита и повышает мультимодальную мощность и отраслевой CAGR.

Почему температурно-контролируемое складирование привлекает инвестиции?

Диверсификация агропродовольственного экспорта и более жесткие фармацевтические стандарты стимулируют среднегодовой темп роста 3,99% (2025-2030) в спросе на холодовые склады.

Каковы перспективы железнодорожных грузовых перевозок?

Железная дорога набирает обороты благодаря стимулам ценообразования на углерод и предстоящим железнодорожным паромам через пролив Кука, укрепляя свою роль в более устойчивой транспортной смеси.

Последнее обновление страницы: