Размер и доля рынка железнодорожных грузовых перевозок

Анализ рынка железнодорожных грузовых перевозок от Mordor Intelligence

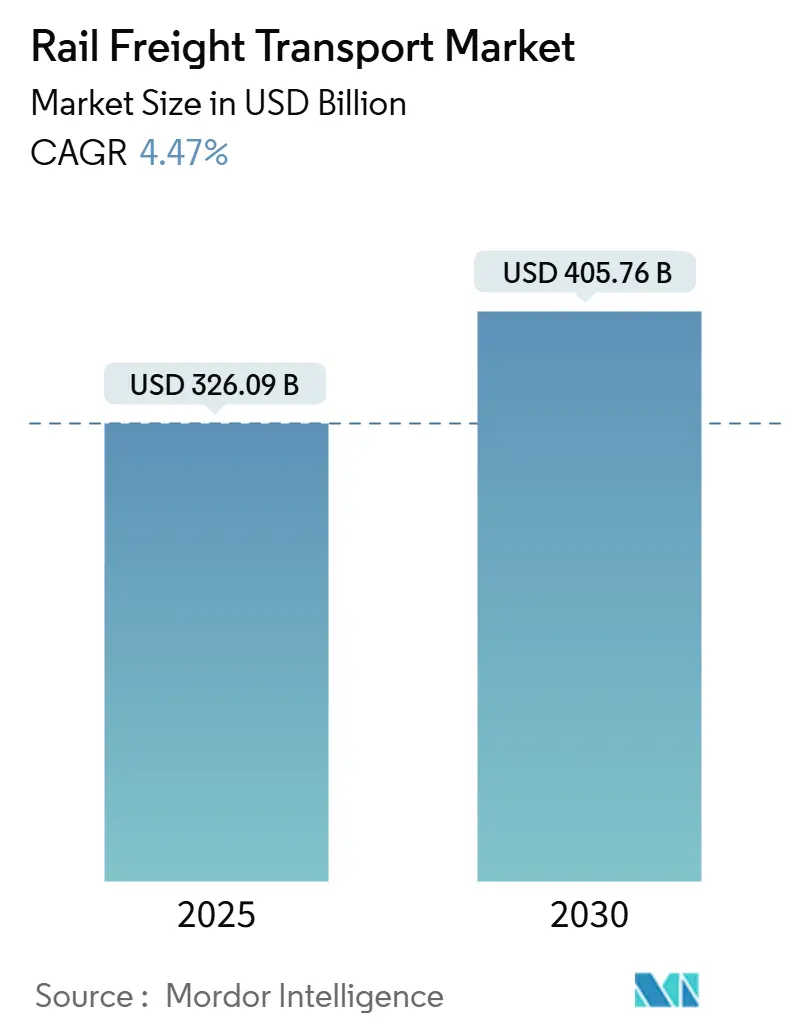

Размер рынка железнодорожных грузовых перевозок оценивается в 326,09 млрд долларов США в 2025 году и ожидается достичь 405,76 млрд долларов США к 2030 году при среднегодовом темпе роста 4,47% в течение прогнозируемого периода (2025-2030).

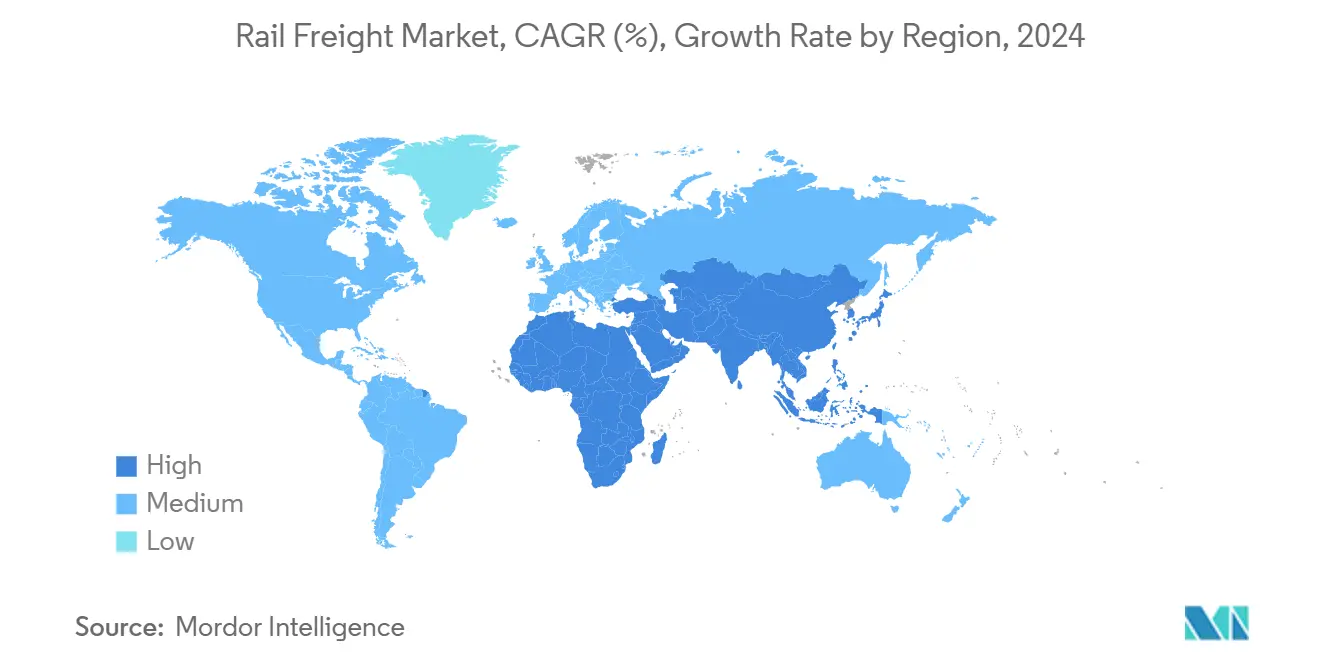

Устойчивый нэршоринг в Северной Америке, более высокая автоматизация на сухопутных мостах между Китаем и ЕС, а также стабильный спрос на сырьевые товары позиционируют железнодорожный транспорт как экономически эффективную альтернативу с низким углеродным следом для дальних автомобильных перевозок и морских перевозок. Азия остается самым быстрорастущим регионом благодаря расширению сетей в Китае, в то время как государственные мандаты в ЕС и Соединенных Штатах ускоряют внедрение электрической и водородной тяги. Интермодальные контейнерные потоки растут, поскольку ритейлеры интегрируют железнодорожный транспорт в логистику, чувствительную ко времени, а операторы класса I продолжают строительство вторых путей, расширение подъездных путей и модернизацию внутренних терминалов, что ослабляет ограничения пропускной способности. Постоянные заторы в сети на Среднем Западе США, расходящиеся стандарты сцепки вагонов в Евразии и ограничения по осевым нагрузкам на африканских узкоколейных линиях сдерживают полный потенциал роста рынка.

Ключевые выводы отчета

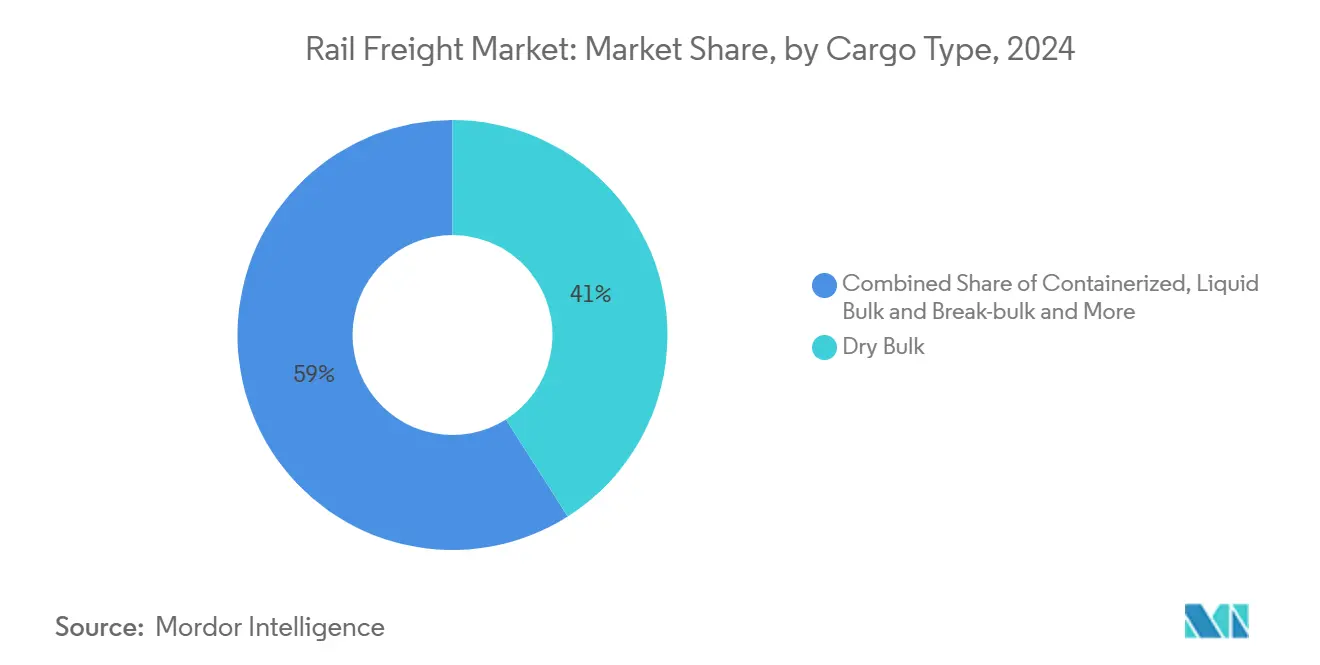

- По типу грузов сухие навалочные грузы лидировали с 41% доли рынка железнодорожных грузовых перевозок в 2024 году, в то время как контейнеризованные/интермодальные грузоперевозки прогнозируются к расширению со среднегодовым темпом роста 6,2% до 2030 года.

- По типу услуг транспортные услуги занимали 84% размера рынка железнодорожных грузовых перевозок в 2024 году; сопутствующие услуги прогнозируются к росту со среднегодовым темпом роста 7,6% до 2030 года.

- По отрасли конечного потребителя горнодобывающая промышленность и полезные ископаемые контролировали 32% размера рынка железнодорожных грузовых перевозок в 2024 году, в то время как розничная торговля и товары повседневного спроса ожидаются к росту со среднегодовым темпом роста 7,9% в период 2025-2030 годов.

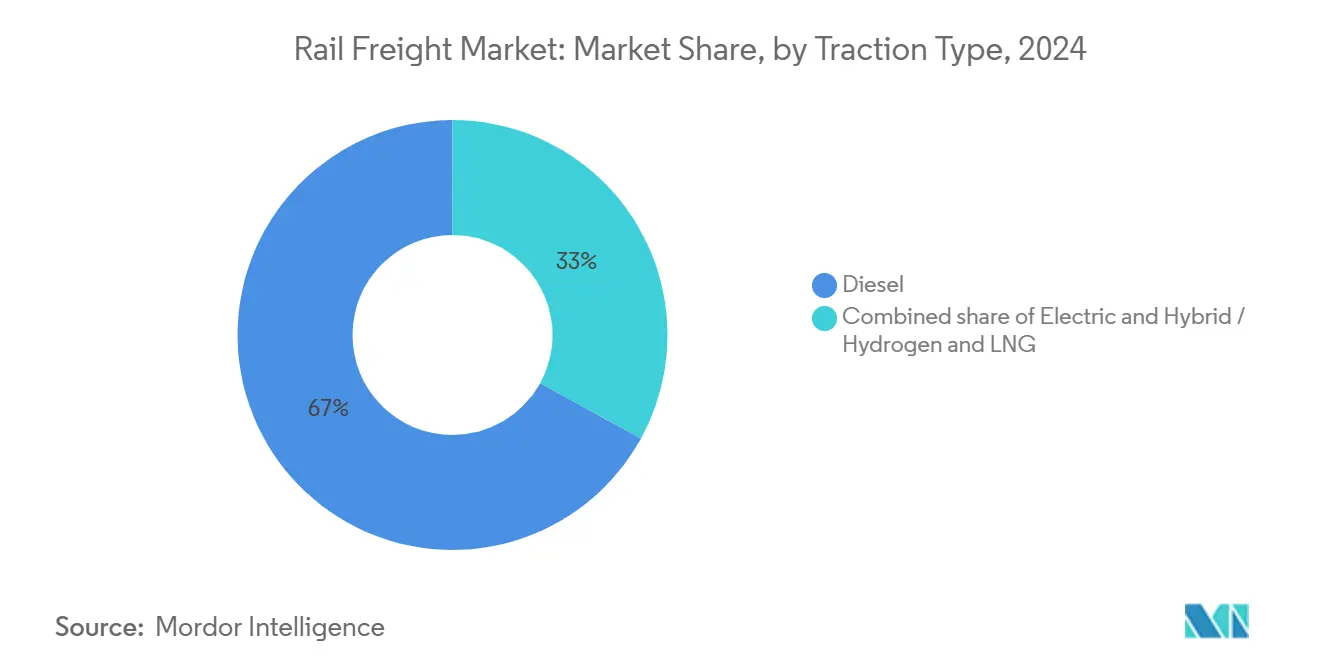

- По тяге дизель составлял 67% размера рынка железнодорожных грузовых перевозок в 2024 году; гибридные/водородные локомотивы покажут среднегодовой темп роста 10,2%.

- По направлению внутренние перевозки захватили 61% объема 2024 года; трансграничные услуги будут расти со среднегодовым темпом роста 6,5% в течение прогнозируемого периода.

- По регионам Азиатско-Тихоокеанский регион прогнозируется как самая быстрорастущая география со среднегодовым темпом роста 6,2% с 2025 по 2030 год.

Глобальные тенденции и аналитические данные рынка железнодорожных грузовых перевозок

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Мандаты по декарбонизации | +1.2% | ЕС и Северная Америка, распространение на Азию | Средний срок (2-4 года) |

| Нэршоринг производства | +0.9% | Северная Америка, Центрально-Восточная Европа | Краткий срок (≤ 2 лет) |

| Сырье для энергетического перехода | +0.7% | Южная Америка, Австралия, Северная Америка | Средний срок (2-4 года) |

| Устойчивость сухопутного моста Китай-ЕС | +0.6% | Азия, Европа, Ближний Восток | Средний срок (2-4 года) |

| Заторы в портах первого уровня в Азии | +0.5% | Азия с глобальными последствиями | Краткий срок (≤ 2 лет) |

| Государственная поддержка водородных локомотивов | +0.4% | Германия, Япония, Северная Америка | Долгий срок (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Мандаты по декарбонизации ускоряют модальный сдвиг на дальних коридорах

Более строгие законы о выбросах в ЕС и Соединенных Штатах подталкивают дальние грузоперевозки с автодорог на железные дороги - тенденция, подкрепляемая американским планом действий по энергетике и инновациям в сфере выбросов на железнодорожном транспорте, который намечает путь к нулевым выбросам парниковых газов на железных дорогах к 2050 году[1]U.S. Department of Energy, "An Action Plan for Rail Energy and Emissions Innovation," energy.gov. Операторы класса I начали реагировать: CSX запустила свой первый локомотив на водородных топливных элементах в апреле 2024 года, а CPKC заказала еще 20 локомотивов на топливных элементах, которые будут работать на высокоплотностных маршрутах, соединяющих Западную Канаду и Средний Запад США. Регулятивное поощрение в виде более низких комиссий за выбросы сочетается с операционным принуждением в виде ограничений на грузовики в центрах городов, создавая явное преимущество для локомотивов с нулевыми выбросами из выхлопной трубы. С зарядной и заправочной инфраструктурой, теперь включенной в национальные бюджеты чистого транспорта, кумулятивный эффект повышает конкурентный профиль рынка железнодорожных грузовых перевозок на каждом маршруте свыше 500 миль.

Нэршоринг увеличивает трансграничные объемы в Северной Америке

Производители, перемещающие производство из Азии в Мексику, перекраивают грузопотоки между Монтерреем, Ларедо и центральными узлами США. Мексика обогнала Китай как крупнейшего торгового партнера США в 2024 году, и железнодорожные перевозчики отреагировали: CPKC завершила расширение на 100 млн долларов США, которое удвоило пропускную способность моста Ларедо-Нуэво-Ларедо, самого загруженного железнодорожного пограничного перехода на континенте[2]Trains Staff, "CSX debuts its first hydrogen-fuel cell locomotive," trains.com Source: CPKC, "CPKC Doubles Freight Capacity with New U.S.-Mexico Rail Bridge," supplychain247.com. Schneider National последовала, запустив сквозную интермодальную службу поездов, связывающую мексиканские пункты отправления с Юго-Востоком США, сократив время транзита на два дня и резко уменьшив время простоя на границе. Результирующий всплеск трафика автозапчастей, электроники и белой техники позиционирует трансграничные услуги как самый быстрорастущий сегмент рынка железнодорожных грузовых перевозок до 2030 года.

Полезные ископаемые энергетического перехода меняют коридоры навалочных железных дорог

Стремление к электрификации автопарков и расширению возобновляемой энергетики вызывает рекордный спрос на литиевые, никелевые и медные концентраты. Norfolk Southern, уже крупнейший перевозчик готовых автомобилей в Северной Америке, переоборудовала перегрузочные терминалы для обработки материалов аккумуляторного качества, согласовываясь с политической целью 50% проникновения электромобилей к 2030 году. В Танзании и Бурунди железная дорога стоимостью 2,15 млрд долларов США будет перевозить 3 миллиона тонн никелевой руды в год в порт Дар-эс-Салам, доказывая, как цепочки поставок энергетического перехода могут оправдать новые железнодорожные линии. Операторы навалочных железных дорог, которые контролируют маршруты от источника до порта, получают полную выгоду от этого сырьевого сдвига.

Программы сухопутного моста Китай-ЕС диверсифицируют торговлю Азия-Европа

К концу 2024 года более 30% блок-поездов Китай-Европа проходили через Маньчжули, в то время как пограничный переход Мохан обработал 10,6 миллиона тонн грузов с пятиминутным таможенным оформлением для приоритетных товаров. Автоматизация, электронное бронирование и умный контроль сократили сквозное время простоя, хотя надежность расписания все еще отстает от океанских перевозчиков. Подписание соглашения о Китайско-Киргизско-Узбекской железной дороге предлагает более короткий объездной путь для контейнеров, направляющихся на юг, потенциально увеличивая пропускную способность центрально-азиатских ответвлений после завершения строительства. Вместе эти проекты укрепляют рынок железнодорожных грузовых перевозок против морских нарушений и расширяют варианты маршрутизации для дорогостоящих грузов.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Заторы в сети класса I | −0.8% | Средний Запад США | Краткий срок (≤ 2 лет) |

| Расходящиеся стандарты сцепки вагонов | −0.7% | Китай-Центральная Азия | Средний срок (2-4 года) |

| Ограничения осевых нагрузок на узкоколейных линиях | −0.5% | Африка к югу от Сахары | Долгий срок (≥ 4 лет) |

| Дефляция тарифов на дальние автоперевозки | −0.3% | Глобально | Краткий срок (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Заторы класса I ограничивают зерновые коридоры США

Зерновые вагоны на железных дорогах класса I США достигли 1,07 миллиона в 2024 году, увеличившись на 84 000 по сравнению с предыдущим годом[3]United States Department of Agriculture, "Grain Transportation Report 01-23-25," ams.usda.gov. Сезонные пики перегрузили пропускную способность персонала и подъездных путей, удлинив циклы оборота для маршрутных поездов, которые питают экспортные элеваторы Побережья Мексиканского залива. Чикаго, самый загруженный узел пересадки, отреагировал; расширение подъездных путей CN добавило 17% пропускной способности и повысило скорость в зоне на 30%, но повторяющиеся накопления по-прежнему заставляют грузоотправителей перенаправлять объемы на баржевые и автомобильные варианты. Предлагаемое правило взаимного переключения Совета по наземному транспорту стремится создать конкурентное давление, однако реализация рискует продлить неопределенность на крупнейшем сельскохозяйственном маршруте рынка железнодорожных грузовых перевозок.

Расходящиеся стандарты сцепки замедляют евразийскую интеграцию

Грузовые вагоны, путешествующие между Китаем и Европой, все еще должны преодолевать несовместимые сцепки и множественные ширины колеи, вызывая трудоемкие ручные перерывы в транзите. Европейская программа цифровой автоматической сцепки (DAC) нацелена на континентальное внедрение к 2030 году, обещая автоматизированные воздушные, энергетические и информационные связи, которые могли бы повысить пропускную способность на 30%. Пилотные вагоны с изменяемой колеей в Китае, хотя технически осуществимые, остаются неэкономичными для массового развертывания, ограничивая краткосрочное воздействие. Пока стандарты не сойдутся, дополнительные затраты на маневрирование и обработку будут ограничивать рост пропускной способности на флагманских коридорах Пояса и Пути.

Сегментный анализ

По типу грузов: доминирующие сухие навалочные грузы, ускоряющиеся интермодальные

Сухие навалочные грузы создали наибольшую долю доходов 2024 года, составляя 41% доли рынка железнодорожных грузовых перевозок, поскольку высокотоннажные уголь, руда и зерно поддерживали базовые объемы в Австралии, Бразилии и на Среднем Западе США. Размер рынка железнодорожных грузовых перевозок для сухих навалочных грузов прогнозируется к умеренному росту в соответствии со спросом на сырье, но продолжит закреплять уровни использования сети. Контейнеризованный и интермодальный трафик, однако, продвигается со среднегодовым темпом роста 6,9%, меняя распределение активов и дизайн узлов. Заторы в портах Азии и инвестиции во внутренние сухие порты повысили роль железных дорог в глобальном цикле контейнеров.

Рост сухих навалочных грузов основывается на долгосрочных соглашениях о поставках с энергетическими компаниями и сталелитейными заводами, давая железным дорогам стабильный денежный поток для модернизации парков тягового подвижного состава. Рекордные потоки электронной коммерции и более строгие ограничения на выбросы на автомагистралях вызывают более быстрое расширение интермодальных перевозок. Программа BNSF на 3,8 млрд долларов США на 2025 год, которая финансирует новый терминал в Фениксе и модернизацию пропускной способности в Чикаго, является планом для коридоров двойного штабелирования с 13,3% годовым ростом международных контейнеров. В течение прогнозируемого горизонта доля интермодальных перевозок на рынке железнодорожных грузовых перевозок, вероятно, сократит разрыв с навалочными грузами, стимулируя заказы подвижного состава для низкоэмиссионных, высокомощных локомотивов.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По типу услуг: транспортировка контролирует объем, сопутствующие услуги опережают

Основные линейные перевозки контролировали 84% оборота 2024 года, отражая сравнительное преимущество железных дорог в энергоэффективных, дальних перевозках. Жесткие расписания и экономия масштаба защищают этот поток доходов, но сопутствующие услуги - техническое обслуживание, переключение, хранение и доставка на последней миле - будут расти со среднегодовым темпом роста 7,6%, поскольку операторы расширяют свои пулы прибыли. Размер рынка железнодорожных грузовых перевозок для сопутствующих услуг расширяется, потому что грузоотправители все чаще передают на аутсорсинг обслуживание вагонов и терминальную обработку тому же поставщику, который перевозит их грузы.

Индивидуальная поддержка жизненного цикла для водородных и аккумуляторных электрических локомотивов требует новых депо, заправочных площадок и цифровых двойников, создавая линии доходов, ранее не входившие в традиционную железнодорожную модель. Решение Франции разделить Fret SNCF на Hexafret и Technis нацелено на повышение качества обслуживания и разблокирование 700 миллионов евро (приблизительно 797 миллионов долларов США) дохода в 2025 году, подчеркивая, как специализированное техническое обслуживание стало стратегической опорой. В Северной Америке несколько перевозчиков класса I интегрировали путевую аналитику в пакеты подписок, которые гарантируют время безотказной работы, углубляя связи с клиентами и усиливая привязанность внутри более широкого рынка железнодорожных грузовых перевозок.

По отрасли конечного потребителя: горнодобыча лидирует, розничная торговля демонстрирует скорость

Горнодобывающая промышленность и полезные ископаемые удерживали 32% долю доходов в 2024 году благодаря закрытым маршрутам пункт отправления-пункт назначения и высоким соотношениям массы к стоимости. Размер рынка железнодорожных грузовых перевозок для этого сегмента будет постепенно увеличиваться по мере ввода в производство разработок критически важных полезных ископаемых в Австралии и Южной Америке. Розничная торговля и товары повседневного спроса (FMCG), хотя и меньше сегодня, покажут самый быстрый среднегодовой темп роста 7,9% до 2030 года, поскольку омниканальные сети принимают железнодорожно-интермодальные узлы для удовлетворения целей доставки на следующий день.

Объемы горнодобычи обеспечивают взаимность: постоянные составы поддерживают циклическое использование активов и управление доходностью, в то время как переход к цепочкам поставок электромобилей расширяет смесь полезных ископаемых, повышая средний доход с вагона. Спринт розничной торговли выигрывает от инноваций кросс-докинга и отслеживания в реальном времени - качества, которые привлекают гигантов электронной коммерции, стремящихся декарбонизировать дальние участки без ущерба для окон доставки. Маркетинг Norfolk Southern решений цепочки поставок электромобилей на основе железных дорог иллюстрирует конвергенцию добычи полезных ископаемых, производства компонентов и дистрибуции готовых транспортных средств внутри рынка железнодорожных грузовых перевозок.

По типу тяги: дизель удерживает господство, водород захватывает рост

Несмотря на постоянную электрификацию в Европе и Китае, дизельные локомотивы все еще приводили в действие 67% глобальных тонн в 2024 году, отражая гибкое развертывание и ограниченное покрытие контактной сети в Северной Америке и частях Африки. Электрическая тяга обеспечивает нулевые выбросы на месте, где существуют провода, но гибридный/водородный класс масштабируется быстрее всего со среднегодовым темпом роста 10,2%, подталкиваемый государственным финансированием и более жесткими ограничениями на выбросы парка. Размер рынка железнодорожных грузовых перевозок для водородных локомотивов остается небольшим сегодня, но представляет самый разрушительный технологический вектор.

Полевые испытания CPKC и CSX подтвердили быстрые циклы заправки водорода и паритет в тяговой мощности относительно дизеля. Альянс Siemens Mobility с Tyczka Hydrogen объединяет производство, хранение и послепродажное обслуживание, сокращая трение внедрения для операторов. В регионах, где пропускная способность сети ограничена или электрификация обошлась бы в миллиарды, водород становится самым прямым путем к 100% возобновляемой тяге, и его успех может сбросить настройки закупок локомотивов по всему рынку железнодорожных грузовых перевозок.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По направлению: внутренние остаются больше, трансграничные опережают

Внутренний трафик захватил 61% доходов 2024 года, поддерживаемый наследственной инфраструктурой и операционными правилами одной юрисдикции. Международные и трансграничные объемы, хотя и меньше, будут ускоряться со среднегодовым темпом роста 6,5% до 2030 года по мере того, как таможенная реформа, электронные накладные и интегрированная диспетчеризация улучшают надежность. Размер рынка железнодорожных грузовых перевозок, привязанный к трансграничным маршрутам, уже выигрывает от коридоров Трансевропейской транспортной сети и Соглашения между США, Мексикой и Канадой, которое защищает железнодорожные тарифы и способствует совместимости.

Внутренние сети не статичны; железные дороги класса I используют точно запланированные железнодорожные перевозки для повышения скорости поездов и сокращения времени простоя в терминалах. Однако трансграничные маршруты обещают более высокий дополнительный рост. Сквозная служба поездов Schneider National из Мексики в Атланту и Шарлотт сокращает остановки на границе и сокращает выбросы CO₂ на 62% по сравнению с полностью автомобильными участками. По мере того как больше грузоотправителей взвешивают устойчивость против общей стоимости доставки, трансграничные поезда определят следующую фазу инноваций на рынке железнодорожных грузовых перевозок.

Географический анализ

Рынок железнодорожных грузовых перевозок Северной Америки выигрывает от глубоких капитальных бюджетов класса I и нэршоринга, который направляет производство в Мексику. Регион прогнозируется к росту со среднегодовым темпом роста 4,5% с 2025 по 2030 год. Union Pacific зафиксировала чистую прибыль в размере 1,8 млрд долларов США в четвертом квартале 2024 года, поддерживая модернизацию путей и капитальный ремонт локомотивов, которые поддерживают зерновые, автомобильные и энергетические перевозки. Покупка CN железной дороги Iowa Northern добавляет 175 маршрутных миль к ее 20 000-мильной матрице, усиливая потоки удобрений. Расширение сети Мексики, включая строительство вторых путей в Ларедо, обеспечивает более быструю очистку для 475 млрд долларов США северного экспорта и увеличивает рынок железнодорожных грузовых перевозок.

Азиатско-Тихоокеанский регион лидирует в глобальном росте со среднегодовым темпом роста 6,2%. К концу 2024 года 30% поездов-составов Китай-Европа прошли через Маньчжули при поддержке пятиминутной автоматизированной таможни. Специализированные грузовые коридоры Индии приближаются к завершению, в то время как Япония испытывает водородные локомотивы на сельских линиях. Австралийские горняки Пилбара продолжают инвестировать в тяжелые железные дороги, которые перевозят железную руду с осевой нагрузкой 40 тонн к прибрежным пунктам отгрузки. По всему АСЕАН SuperPort Вьетнама в Ханое, связанный с железной дорогой узел, иллюстрирует растущую интеграцию портов и железных дорог.

Рынок железнодорожных грузовых перевозок Европы продвигается со среднегодовым темпом роста 4,1%, поскольку либерализация открывает доступ для частных операторов. Германия направляет федеральные гранты в программу H2goesRail Deutsche Bahn, которая сочетает семейные множественные единицы Siemens с производством водорода на месте deutschebahn.com. Французский Hexafret нацелен на 1100 дальних поездов в неделю в 2025 году, в то время как Испания расширяет средства смены колеи на Средиземноморском коридоре. Северные правительства координируют трансграничные электрифицированные связи, которые усиливают низкоуглеродные грузовые амбиции региона.

Южная Америка показывает потенциал среднегодового темпа роста 4,1%, движимый экспортом полезных ископаемых. Чили получила водородный локомотив мощностью 1 МВт для пустынных маршрутов FCAB, разработанный для больших высот и температурных экстремумов. Концессионная модель Бразилии привлекает частный капитал к соевым и железорудным ответвлениям, а модернизация подвижного состава Аргентины улучшает время выполнения экспорта урожая. Размер рынка железнодорожных грузовых перевозок для навалочных полезных ископаемых готов к росту по мере продвижения проектов критически важных металлов.

Ближний Восток и Африка несут самые высокие перспективные среднегодовые темпы роста - 3,8% и 4,8% соответственно - с меньших баз. Железнодорожная связь ОАЭ-Оман стоимостью 3 млрд долларов США сократит транзит Сохар-Абу-Даби до 100 минут, поддерживая интеграцию портовых свободных зон. Transnet Freight Rail Южной Африки получила 1 млрд долларов США для восстановления доступности локомотивов и восстановления экспортных коридоров в Ричардс-Бей. Нигерия и Танзания отдают приоритет сетям стандартной колеи, которые соединяют минеральные пояса с морскими портами, расширяя рынок железнодорожных грузовых перевозок.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

Конкурентная среда

Конкуренция варьируется по регионам: семь перевозчиков класса I Северной Америки все еще контролируют основную часть перевозок, но интермодальные альянсы с океанскими перевозчиками и грузовыми фирмами перекраивают линии долей. План Union Pacific по переманиванию навалочных грузов с грузовиков основывается на точно запланированных железнодорожных перевозках, улучшенных показателях обслуживания и инструментах видимости для клиентов. CPKC использует свой уникальный односторонний охват Мексика-США-Канада для привлечения автомобильных и зерновых погрузчиков, в то время как BNSF использует масштаб для закрепления контейнерного трафика из тихоокеанских портов. Меньшие региональные и короткие линии выделяют ниши в первомильном сборе зерна и промышленном переключении, подавая объем основным перевозчикам и внося вклад в все еще фрагментированный рынок железнодорожных грузовых перевозок.

В Европе открытие рынка привлекло множество частных претендентов, таких как Europorte, которая в партнерстве со специалистом IoT Kerlink запустила мониторинг на уровне вагонов, обещающий предиктивное обслуживание и отслеживание в реальном времени. Национальные действующие компании, такие как DB Cargo и SNCF, адаптируются через модернизацию парка и выделение сопутствующих услуг; создание Францией Hexafret и Technis сигнализирует о том, как государственные операторы поворачиваются к более стройным бизнес-единицам. Конкуренция не ограничивается перевозчиками - поставщики подвижного состава Wabtec и Siemens соревнуются за заказы, связанные с зеленой тягой, как иллюстрируют продажи Wabtec на 2,58 млрд долларов США в 2024 году и 20% рост заказов.

Конкурентная история Азии сосредоточена на государственных гигантах - China State Railway Group и Indian Railways - каждый из которых инвестирует в высокопропускные коридоры и цифровую диспетчеризацию. Слоты частного сектора появляются в контейнеризованных служебных маршрутах, особенно на ответвлениях Пояса и Пути. Интеграция технологий является новым полем битвы: планирование с помощью ИИ и системы помощи водителю обещают более низкие затраты на тонно-километр, вознаграждая ранних последователей на рынке железнодорожных грузовых перевозок. Правила содержания грузовых вагонов в США - вступающие в силу в январе 2025 года - запрещают чувствительные компоненты из обозначенных стран, предвещая толчок локализации, который может распространиться на мультирегиональные цепочки поставок.

Лидеры отрасли железнодорожных грузовых перевозок

-

BNSF Railway

-

Canadian National Railway

-

Canadian Pacific Kansas City

-

CSX Transportation

-

Norfolk Southern Railway

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Февраль 2025: Ocean Network Express и LX Pantos запустили Boxlinks для доставки внутренних интермодальных услуг США с Union Pacific, Norfolk Southern и BNSF в качестве железнодорожных партнеров.

- Февраль 2025: Wabtec сообщила о продажах в четвертом квартале 2024 года на 2,58 млрд долларов США и зафиксировала 20% скачок в заказах, включая более 1 млрд долларов США в новых локомотивах и модернизациях.

- Январь 2025: BNSF объявила о капитальной программе на 2025 год на 3,8 млрд долларов США, выделив 2,84 млрд долларов США на техническое обслуживание и 535 млн долларов США на расширение.

- Январь 2025: Совет по наземному транспорту одобрил приобретение CN железной дороги Iowa Northern Railway, интегрируя 175 миль коротколинейных путей с 20 000-мильной системой CN.

Область применения глобального отчета по рынку железнодорожных грузовых перевозок

Транспортировка по железной дороге является гораздо более надежной формой перевозки грузов, поскольку транзит товаров не зависит от погодных условий, таких как дождь, шторм или туман. Кроме того, железнодорожные грузоперевозки гораздо более пунктуальны, чем автоперевозки, и только авиаперевозки могут превзойти их пунктуальность.

Полный фоновый анализ рынка железнодорожных грузовых перевозок, включая оценку экономики и вклада секторов в экономику, обзор рынка, оценку размера рынка для ключевых сегментов и новые тенденции в сегментах рынка, динамику рынка и географические тенденции, а также воздействие COVID-19, освещается в отчете.

Рынок сегментирован по типу грузов (контейнеризованные (интермодальные), неконтейнеризованные и жидкие навалочные грузы), направлению (внутренние и международные), типу услуг (транспортировка и услуги, сопутствующие транспортировке) и географии (Северная Америка, Европа, Азиатско-Тихоокеанский регион и остальной мир). Отчет предлагает размер рынка и прогнозы в стоимостном выражении (доллары США) для всех вышеперечисленных сегментов.

| Контейнеризованные / интермодальные |

| Сухие навалочные грузы (уголь, руды, зерно) |

| Жидкие навалочные грузы (сырая нефть, химикаты) |

| Генеральные и проектные грузы |

| Транспортировка |

| Услуги, сопутствующие транспортировке (техническое обслуживание вагонов и железнодорожных путей, переключение грузов и хранение) |

| Горнодобывающая промышленность и полезные ископаемые |

| Нефть, газ и химическая промышленность |

| Сельское хозяйство и продукты питания |

| Производство и автомобилестроение |

| Розничная торговля и товары повседневного спроса |

| Строительные материалы и лесное хозяйство |

| Дизель |

| Электрический |

| Гибридный / водородный и LNG |

| Внутренние |

| Международные / трансграничные |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Южная Америка | Бразилия |

| Перу | |

| Чили | |

| Аргентина | |

| Остальная часть Южной Америки | |

| Азиатско-Тихоокеанский регион | Индия |

| Китай | |

| Япония | |

| Австралия | |

| Южная Корея | |

| Юго-Восточная Азия (Сингапур, Малайзия, Таиланд, Индонезия, Вьетнам и Филиппины) | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Европа | Соединенное Королевство |

| Германия | |

| Франция | |

| Испания | |

| Италия | |

| БЕНИЛЮКС (Бельгия, Нидерланды и Люксембург) | |

| СЕВЕРНЫЕ СТРАНЫ (Дания, Финляндия, Исландия, Норвегия и Швеция) | |

| Остальная часть Европы | |

| Ближний Восток и Африка | Объединенные Арабские Эмираты |

| Саудовская Аравия | |

| Южная Африка | |

| Нигерия | |

| Остальная часть Ближнего Востока и Африки |

| По типу грузов | Контейнеризованные / интермодальные | |

| Сухие навалочные грузы (уголь, руды, зерно) | ||

| Жидкие навалочные грузы (сырая нефть, химикаты) | ||

| Генеральные и проектные грузы | ||

| По типу услуг | Транспортировка | |

| Услуги, сопутствующие транспортировке (техническое обслуживание вагонов и железнодорожных путей, переключение грузов и хранение) | ||

| По отрасли конечного потребителя | Горнодобывающая промышленность и полезные ископаемые | |

| Нефть, газ и химическая промышленность | ||

| Сельское хозяйство и продукты питания | ||

| Производство и автомобилестроение | ||

| Розничная торговля и товары повседневного спроса | ||

| Строительные материалы и лесное хозяйство | ||

| По типу тяги | Дизель | |

| Электрический | ||

| Гибридный / водородный и LNG | ||

| По направлению | Внутренние | |

| Международные / трансграничные | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Южная Америка | Бразилия | |

| Перу | ||

| Чили | ||

| Аргентина | ||

| Остальная часть Южной Америки | ||

| Азиатско-Тихоокеанский регион | Индия | |

| Китай | ||

| Япония | ||

| Австралия | ||

| Южная Корея | ||

| Юго-Восточная Азия (Сингапур, Малайзия, Таиланд, Индонезия, Вьетнам и Филиппины) | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Европа | Соединенное Королевство | |

| Германия | ||

| Франция | ||

| Испания | ||

| Италия | ||

| БЕНИЛЮКС (Бельгия, Нидерланды и Люксембург) | ||

| СЕВЕРНЫЕ СТРАНЫ (Дания, Финляндия, Исландия, Норвегия и Швеция) | ||

| Остальная часть Европы | ||

| Ближний Восток и Африка | Объединенные Арабские Эмираты | |

| Саудовская Аравия | ||

| Южная Африка | ||

| Нигерия | ||

| Остальная часть Ближнего Востока и Африки | ||

Ключевые вопросы, на которые отвечает отчет

Какова прогнозируемая стоимость рынка железнодорожных грузовых перевозок в 2030 году?

Размер рынка железнодорожных грузовых перевозок прогнозируется достичь 405,76 млрд долларов США к 2030 году на силе среднегодового темпа роста 4,47%.

Какой сегмент грузов растет быстрее всего?

Контейнеризованные/интермодальные грузоперевозки продвигаются со среднегодовым темпом роста 6,2%, движимые стратегиями облегчения заторов в портах и интегрированными внутренними терминалами.

Как быстро ожидается масштабирование водородной тяги?

Сегмент гибридной/водородной тяги прогнозируется к росту со среднегодовым темпом роста 10,2% между 2025 и 2030 годами, поскольку операторы устанавливают заправочные сети, а регуляторы ужесточают ограничения на выбросы.

Почему объем трансграничных железнодорожных перевозок в Северной Америке растет?

Нэршоринг в Мексику повысил ценовое преимущество железных дорог, а недавние инфраструктурные модернизации, такие как мост с двойными путями в Ларедо, увеличивают пропускную способность для цепочек поставок автозапчастей и электроники.

Какой технический барьер ограничивает расширение евразийских железных дорог?

Несовместимые системы сцепки вагонов и различная ширина колеи требуют ручных передач, добавляя время и стоимость, пока внедрение Европейской цифровой автоматической сцепки не достигнет полного масштаба.

Насколько концентрирована конкурентная среда?

При примерно 70% регионального трафика в руках пяти крупных перевозчиков рынок получает оценку концентрации 7, указывая на высокое - но не доминирующее - влияние операторов на тарифы и пропускную способность.

Последнее обновление страницы: