Размер и доля фармацевтического рынка Нидерландов

Анализ фармацевтического рынка Нидерландов от Mordor Intelligence

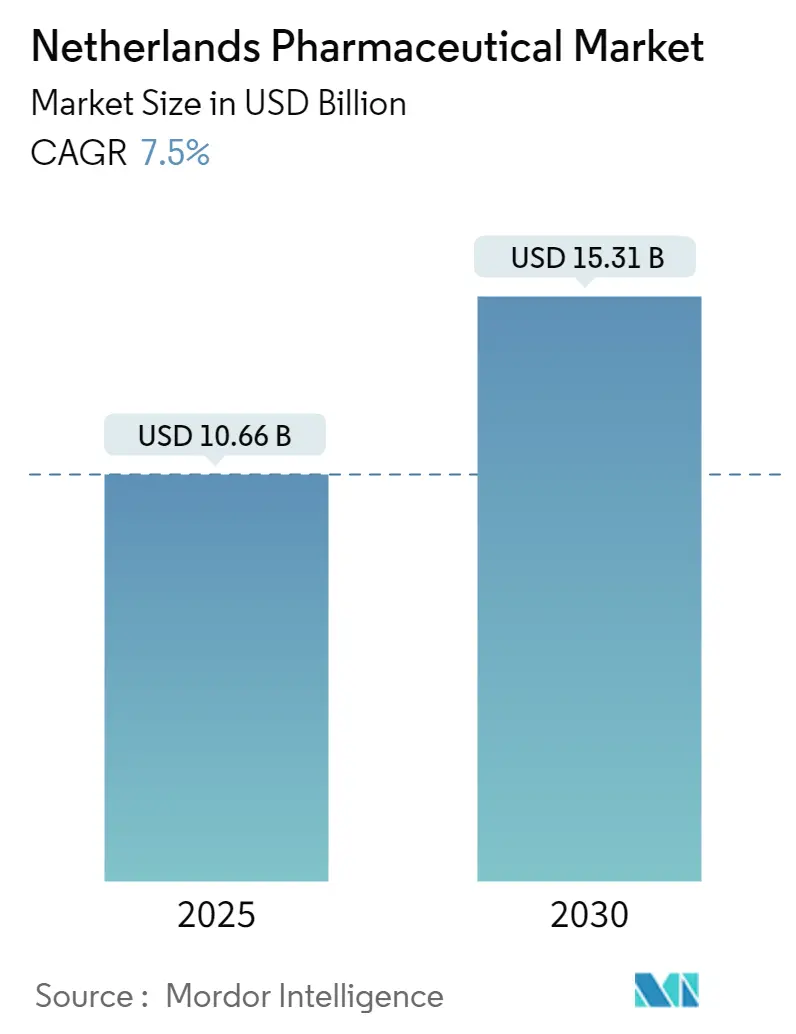

Размер фармацевтического рынка Нидерландов оценивается в 10,66 млрд долл. США в 2025 году и, по прогнозам, достигнет 15,31 млрд долл. США к 2030 году, увеличиваясь с CAGR 7,5%. Значительные государственные инвестиции, быстрое внедрение передовых методов лечения и скоординированная экосистема наук о жизни позиционируют фармацевтический рынок Нидерландов как ключевой европейский двигатель роста. Движущие силы включают растущую распространенность хронических заболеваний, устойчивые инвестиции в биотехнологические кластеры и перемещение Европейского агентства по лекарственным средствам в Амстердам в 2019 году. Инновационная политическая модель, включающая обязательство по Национальному фонду роста в размере 1,3 млрд евро, в сочетании с самыми низкими в Европе показателями устойчивости к противомикробным препаратам, укрепляет доверие инвесторов. Тем не менее, постоянные случаи дефицита лекарств, агрессивная политика предпочтений страховщиков и растущие расходы на НИОКР сдерживают в целом благоприятные перспективы.

Ключевые выводы отчета

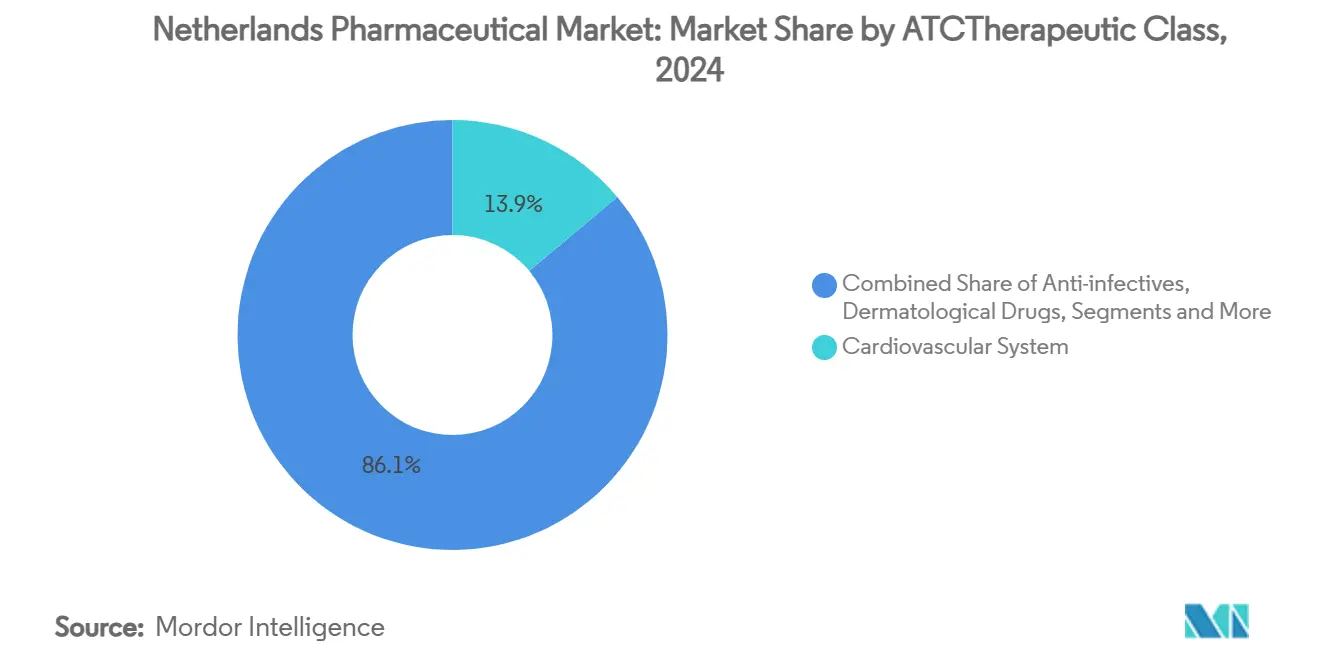

- По классам ATC/терапевтическим классам препараты для сердечно-сосудистой системы занимали 13,97% доли фармацевтического рынка Нидерландов в 2024 году, в то время как противоопухолевые и иммуномодулирующие средства, по прогнозам, будут расти с CAGR 8,26% до 2030 года.

- По типу молекул брендовые лекарства занимали 55,46% доли размера фармацевтического рынка Нидерландов в 2024 году; биоаналоги демонстрируют самый быстрый рост с CAGR 8,92% в 2025-2030 годах.

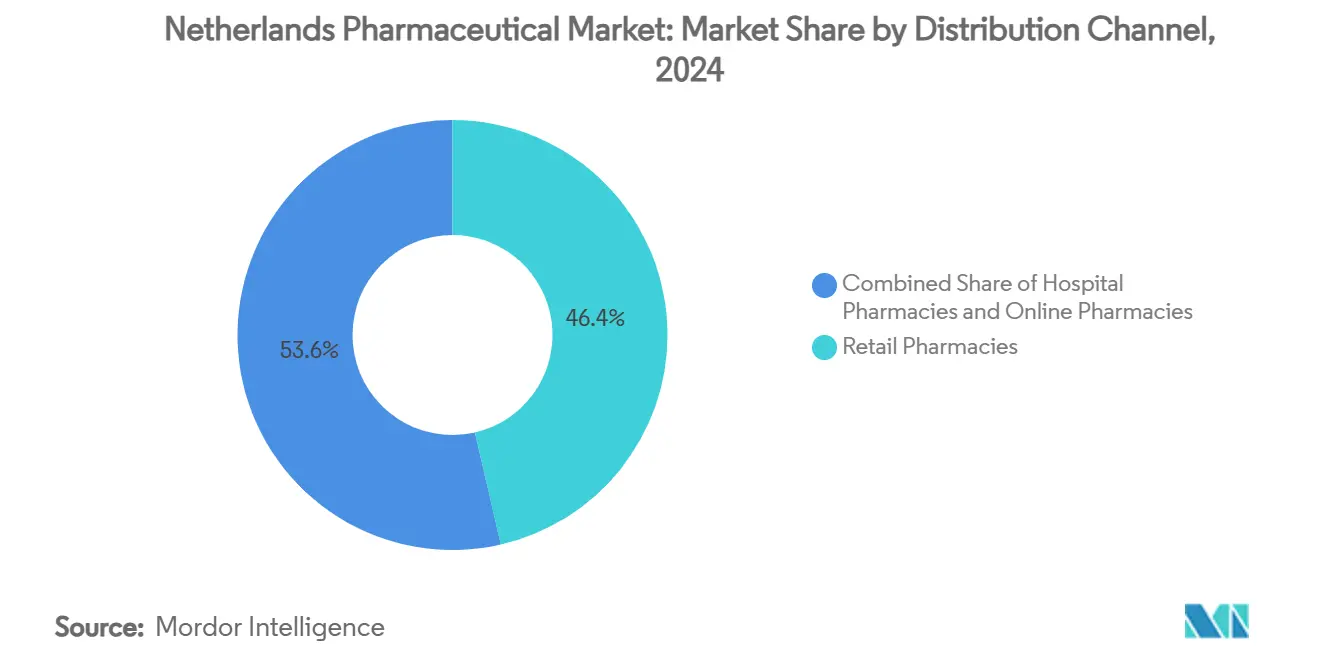

- По каналам дистрибуции розничные аптеки составляли 46,43% выручки в размере фармацевтического рынка Нидерландов в 2024 году, тогда как онлайн-аптеки лидируют по росту с CAGR 8,76% до 2030 года.

- По способу отпуска рецептурные препараты представляли 87,62% доли фармацевтического рынка Нидерландов в 2024 году, в то время как безрецептурные лекарства развиваются с CAGR 9,15% до 2030 года.

Тенденции и аналитика фармацевтического рынка Нидерландов

Анализ влияния драйверов

| Драйвер | (~ ) % влияния на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Инновационное правительство и исследовательские институты | +1.2% | Национальный, коридор Лейден-Амстердам | Долгосрочно (≥ 4 лет) |

| Растущая распространенность хронических заболеваний | +1.8% | Национальный | Среднесрочно (2-4 года) |

| Мощные биотехнологические кластеры | +1.0% | Региональный эффект | Долгосрочно (≥ 4 лет) |

| Универсальная система возмещения | +0.9% | Национальный | Краткосрочно (≤ 2 лет) |

| Расширение больничных центров передовой терапии | +0.7% | Академические медицинские центры | Среднесрочно (2-4 года) |

| Программы раннего доступа и сострадательного использования | +0.4% | Национальный, согласованный с ЕС | Краткосрочно (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Инновационное правительство и исследовательские институты мирового класса

Национальная технологическая стратегия направляет 5,7 млрд евро ежегодного финансирования на десять ключевых базовых технологий, при этом молекулы и клетки имеют высший приоритет. Эти долгосрочные обязательства стимулируют пути коммерциализации персонализированных лекарств и передовых биологических препаратов. Выделение 1,3 млрд евро из Национального фонда роста повышает отечественные производственные мощности и снижает зависимость от внешних цепочек поставок. Академические центры, такие как Медицинский центр Лейденского университета, переводят лабораторные инновации в GMP-совместимые плюрипотентные стволовые клеточные линии, готовые для клинического применения, в то время как многонациональные компании, такие как Bristol Myers Squibb, размещают первый в Европе завод по производству CAR-T в Лейдене. В совокупности эти инициативы возвышают фармацевтический рынок Нидерландов как магнит для поздних стадий клинических испытаний, высокоценных биологических препаратов и технологических открытий [1]IO+, "Cabinet: in 2040 the Netherlands is frontrunner in biotech," ioplus.nl.

Растущая распространенность хронических заболеваний

Хронические состояния затрагивают 10,4 миллиона жителей, создавая устойчивый спрос в нескольких терапевтических классах. Прогнозируется, что случаи деменции и остеоартрита удвоятся к 2050 году, усиливая потребность в неврологических и опорно-двигательных вмешательствах. Сердечно-сосудистые заболевания остаются ведущей причиной смертности, хотя более короткие сроки госпитализации сигнализируют о терапевтическом прогрессе. Тенденции ожирения добавляют срочности метаболическим методам лечения, включая агонисты рецепторов GLP-1, несмотря на пробелы в возмещении, которые расширяют проблемы справедливости в здравоохранении. Этот большой пул пациентов обеспечивает сохранение фармацевтическим рынком Нидерландов стабильных объемных драйверов даже при ускорении высокомаржинальных специализированных категорий.

Мощные биотехнологические кластеры в Лейдене и Амстердаме

Научный биопарк Лейдена принимает более 200 компаний и 18 000 сотрудников наук о жизни, генерируя существенные лицензионные доходы и привлекая контрактные проекты разработки. Центр наук о жизни Амстердама дополняет исследовательскую деятельность сильными сторонами трансляционных исследований при содействии близости Европейского агентства по лекарственным средствам. Объекты, такие как завод генно-редактированной клеточной терапии компании Lonza в Гелене и европейская штаб-квартира QurAlis, отражают растущие прямые иностранные инвестиции. Компактный географический след способствует быстрой передаче знаний, делая фармацевтический рынок Нидерландов прототипом кластерных инноваций[2]Universiteit Leiden, "Leiden Bio Science Park," universiteitleiden.nl.

Сильная универсальная система возмещения, ускоряющая доступ пациентов

Голландское универсальное покрытие обеспечивает быстрое внедрение экономически эффективных прорывов, используя механизмы лекарственных шлюзов для поэтапного введения высокозатратных методов лечения. Недавнее включение дослартимаба при раке матки после оценки медицинских технологий подчеркивает сбалансированный доступ. Бюджетная оптимизация сокращает общие фармацевтические расходы до 4,5 млрд евро в 2025 году, но каналы раннего доступа и сострадательного использования поддерживают инновационные лекарства в пределах досягаемости. Политика предпочтений страховщиков стимулирует замену генериками, снижая расходы, но усиливая маржинальное давление для разработчиков оригинальных препаратов.

Расширение больничных центров передовой терапии (клеточной и генной)

Академические центры в Утрехте, Лейдене и Гронингене расширяют GMP-помещения для управления производством аутологичной и аллогенной клеточной терапии. Новые центры инфузии CAR-T сокращают время поездки пациентов и укорачивают очереди на лечение. Ранние данные из реальной практики поддерживают контрактирование на основе результатов, которое согласует риски плательщиков с терапевтической эффективностью. Растущие установленные мощности помогают фармацевтическому рынку Нидерландов поглощать растущий спрос на персонализированные онкологические решения.

Программы раннего доступа и сострадательного использования после COVID

COVID-19 ускорил регуляторную гибкость, позволяя клиницистам использовать исследуемые препараты под строгим мониторингом. Эти рамки сохраняются, сокращая время между одобрением EMA и выходом на голландский рынок с почти одного года до менее чем шести месяцев для приоритетных лекарств. Фармацевтические фирмы используют данные раннего доступа для создания пакетов данных из реальной практики, которые поддерживают более широкие взаимодействия по возмещению.

Анализ влияния ограничений

| Ограничение | (~ ) % влияния на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Высокие показатели неудач НИОКР и растущие расходы | -0.8% | Глобальное, голландское распространение | Долгосрочно (≥ 4 лет) |

| Строгая политика предпочтений страховщиков | -1.1% | Национальное | Среднесрочно (2-4 года) |

| Судебное давление за прозрачность цен на лекарства | -0.6% | Национальное, согласованное с ЕС | Среднесрочно (2-4 года) |

| Давление цепочки поставок от соответствия FMD | -0.9% | По всему ЕС | Краткосрочно (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Высокие показатели неудач НИОКР и растущие расходы на разработку

Средние затраты на НИОКР из собственных средств превышают 1 млрд долл. США на новую единицу, и только 1 из 10 кандидатов, поступающих в Фазу I, получает разрешение на маркетинг. Соотношение НИОКР к ВВП в Нидерландах 2,3% отстает от цели ЕС 3%, расширяя разрыв в финансировании капиталоемких лекарственных программ. Компании среднего размера сталкиваются с ограничениями по сжиганию денежных средств, что иллюстрируется консолидацией, такой как покупка Ceban Pharmaceuticals компанией Medios. Платформы искусственного интеллекта обещают экономию, но требуют больших, курируемых наборов данных и руководства регулятора для масштабирования, ограничивая краткосрочное облегчение [3]QbD Group, "Digital health in pharma," qbdgroup.com.

Строгая "политика предпочтений" страховщиков, вызывающая эрозию цен

Обязательные тендеры и формуляры с одним победителем снижают цены до 60% ниже средних по ЕС. Фармацевтические фирмы часто сокращают объемы поставок в Нидерланды, чтобы избежать арбитража параллельной торговли, что способствует 2 292 зарегистрированным дефицитам в 2023 году. В то время как внедрение биоаналогов растет, новаторы борются с уменьшенными доходами, вызывая озабоченность по поводу последовательности запуска и готовности поставлять нишевые препараты.

Сегментный анализ

По классам ATC/терапевтическим: лидерство сердечно-сосудистых препаратов определяет объем

Препараты для сердечно-сосудистой системы составляли 13,97% доходов 2024 года, сохраняя самую большую долю фармацевтического рынка Нидерландов. Внедрение ингибиторов PCSK9 и антикоагулянтов нового поколения компенсирует снижение цен на статины. Сегмент противоопухолевых и иммуномодулирующих средств прогнозируется с ростом CAGR 8,26%, движимый иммунотерапией PD-1/L1 и запусками целевых малых молекул. Препараты пищеварительного тракта выигрывают от двузначного показателя диабета, в то время как терапии кроветворных органов расширяются через новые пероральные антикоагулянты. Дерматологические и урогенитальные категории показывают стабильный рост среднего однозначного числа, поддерживаемый спросом, обусловленным образом жизни. Антибиотики остаются ниже средних объемов ЕС, отражая строгое управление, но стабильные продажи резервных антибиотиков решают проблему устойчивых патогенов. Опорно-двигательные и нервные классы извлекают выгоду из стареющего общества, в то время как системные гормональные продукты используют улучшенные диагностические пути.

Появляющиеся аналоги GLP-1 и генно-подавляющие терапии размывают традиционные границы классов, представляя межсегментные карманы роста. Больничные формуляры ведут переговоры по специфическому для показаний ценообразованию, связывая возмещение с результатами реального мира. Академические центры проводят испытания комбинированной терапии, которые повышают долю онкологии в размере фармацевтического рынка Нидерландов и создают прецедент для будущих рамок на основе ценности. Услуги специализированных аптек соответствуют сложным режимам дозирования, повышая приверженность и генерируя данные для фармакоэкономического моделирования.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По типу молекул: доминирование брендовых препаратов сталкивается с разрушением биоаналогов

Брендовые продукты занимали 55,46% от общих продаж в 2024 году, подчеркивая устойчивое захват ценности от инновационных запусков. Однако патентный обрыв для моноклональных антител, включая устекинумаб, открывает пространство для участников биоаналогов. Размер фармацевтического рынка Нидерландов для биоаналогов прогнозируется с ростом 8,92% ежегодно до 2030 года, поскольку тендерная политика ускоряет переключение. Генерики сохраняют значимую объемную долю через автоматическое замещение в розничных аптеках, поддерживаемое мандатами страховщиков. Разработчики оригинальных препаратов отвечают продлением жизненного цикла, такими как подкожные формулировки, цифровые приложения-компаньоны и исследования данных реального мира, демонстрирующие превосходную стойкость.

Производители сотрудничают с местными контрактными организациями разработки для упрощения подготовки досье в ожидании централизованных заявок EMA, сокращая время до тендера. Программы поддержки пациентов, ориентированные на домашнюю инфузию и удаленный мониторинг, добавляют дифференциацию за пределы молекулярной эквивалентности. Несмотря на сжатие маржи, предсказуемое внедрение биоаналогов стабилизирует бюджеты плательщиков, способствуя созданию пространства для премиальных передовых терапевтических лекарственных продуктов, тем самым усиливая двухскоростную природу фармацевтического рынка Нидерландов.

По каналам дистрибуции: сила розничной торговли встречает цифровые инновации

Розничные аптеки захватили 46,43% доходов в 2024 году, закрепив свою роль как основные центры отпуска лекарств и консультанты по здравоохранению на передовой. Сеть BENU из 340 магазинов группы PHOENIX иллюстрирует продолжающуюся консолидацию сетей, которая обеспечивает переговорную силу с поставщиками. Онлайн-аптеки растут с CAGR 8,76%, используя знакомство с электронной коммерцией, вызванное пандемией, предложения доставки в тот же день и интеграцию электронных рецептов. Больничные аптеки управляют высокосложными биологическими препаратами и передовыми терапевтическими лекарственными продуктами, которые требуют составления на месте и тесного клинического наблюдения.

Гибридные модели "нажми и забери" соединяют цифровые и физические сферы, позволяя пациентам заказывать онлайн и забирать в магазине, укрепляя преемственность отношений. Сканеры Директивы ЕС о фальсифицированных лекарственных средствах в точках отпуска повышают доверие, в то время как пилотные проекты блокчейна исследуют сквозное отслеживание происхождения. Канальные стратегии все больше включают телефармацевтическое консультирование и удаленный мониторинг приверженности, расширяя сервисный уровень фармацевтического рынка Нидерландов и углубляя аналитические данные для управления здоровьем населения.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По способу отпуска: доминирование рецептурных препаратов отражает регулятивную строгость

Рецептурные лекарства представляли 87,62% оборота 2024 года, отражая систему, которая способствует врачебному надзору и выбору на основе доказательств. Контролируемое расширение безрецептурных препаратов с CAGR 9,15% возникает из переходов рецептурных в безрецептурные в категориях аллергии, желудочно-кишечных и дерматологических. Импульс самообслуживания согласуется с цифровыми инструментами триажа симптомов, но область независимого назначения фармацевтов остается ограниченной совместными протоколами, обеспечивая клиническое управление.

Проникновение электронных рецептов приближается к полному национальному покрытию, облегчая автоматизацию пополнения и услуги напоминания о дозировке. Микроцентры выполнения, связанные с общественными аптеками, обеспечивают 24-часовой прием из шкафчиков, обслуживая сменных работников и сельских клиентов. Будущие регулятивные предложения рассматривают полномочия фармацевтов по вакцинации и инициации хронической терапии под строгими алгоритмами, потенциально подталкивая фармацевтическую индустрию Нидерландов к более широким клиническим ролям фармацевтов без ущерба для безопасности пациентов.

Географический анализ

Фармацевтический рынок Нидерландов выигрывает от компактной географии, которая концентрирует активы НИОКР, регулятивные и производственные в коридоре Рандстад. Биотехнологический фокус Лейдена, глубина клинических исследований и регулятивная в Амстердаме, и ветеринарная специализация Утрехта создают дополняющие возможности. Присутствие EMA повышает видимость Амстердама, привлекая многонациональные подразделения регулятивных дел и ускоряя знакомство с централизованными процедурами. Корректировки после Брексита направляют переезды компаний на голландские площадки для защиты доступа к рынку ЕС.

Экспортная конкурентоспособность остается крепкой; портовая инфраструктура в Роттердаме и воздушно-грузовые объекты в Схипхол облегчают пропускную способность холодовой цепи для биологических препаратов и клеточных терапий, предназначенных по всей Европе и Северной Америке. Правительственные кластерные политики обеспечивают налоговые стимулы и упрощенное лицензирование, катализируя дополнительные инвестиции в производство GMP на зеленом поле. Фонды регионального развития приоритизируют мощности производства клеточной и генной терапии в периферийных провинциях, распределяя экономические выгоды за пределы Рандстада.

Трансграничное сотрудничество с Бельгией и Германией способствует трехнациональному поясу наук о жизни, который объединяет участников клинических испытаний и гармонизирует этические одобрения. Стартапы цифрового здравоохранения вращаются вокруг академических медицинских центров, используя инициативы открытых данных и стандарты интероперабельности для пилотирования диагностических инструментов на основе ИИ, дополнительно обогащая экосистему фармацевтического рынка Нидерландов.

Конкурентный ландшафт

Рынок демонстрирует умеренную концентрацию, при этом пять лучших игроков контролируют примерно 45% продаж брендовых препаратов. Многонациональные компании доминируют в высокоценных онкологических и иммунологических нишах, в то время как отечественные и региональные биотехи вырезают сфокусированные пайплайны в областях метаболических и инфекционных заболеваний. Завод CAR-T компании Bristol Myers Squibb и сотрудничество по производству РНК Pfizer подчеркивают тенденции входящих инвестиций. Инновационные МСП, такие как Leyden Labs и NewAmsterdam Pharma, привлекают значительные раунды финансирования на поздних стадиях, бросая вызов действующим игрокам в подготовке к пандемии и модуляции сердечно-сосудистых липопротеинов.

Стратегические альянсы размножаются, поскольку крупные фирмы лицензируют местные активы открытий для расширения покрытия модальности. Цифро-терапевтические дополнения сопровождают специализированные запуски, повышая приверженность и питая данные реального мира в досье эффективности пост-маркетинга. Документ EMA по ИИ 2024 года предлагает четкую рамку управления, побуждая к ускоренному развертыванию платформ разработки лекарств с машинным обучением.

Конкуренты генериков и биоаналогов, возглавляемые Teva, Sandoz и Viatris, успешно используют тендеры страховщиков, захватывая долю в не защищенных патентом моноклональных антителах и ингаляционных терапиях. Сжатие маржи побуждает к инициативам оптимизации затрат, таким как многострановая упаковка и общие центры сериализации. Специализированные оптовики углубляют ценность, объединяя услуги фармакобдительности и поддержку домашних инфузий, расширяя влияние вдоль цепочки поставок.

Лидеры фармацевтической индустрии Нидерландов

-

Abbott Laboratories

-

AbbVie Inc.

-

AstraZeneca Plc

-

Novartis AG

-

F. Hoffmann-La Roche AG

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние события в индустрии

- Июль 2025: Ampersand Capital Partners приобретает CurTec, усиливая мощности специализированной фармацевтической упаковки.

- Апрель 2025: Правительство обязуется выделить 1,3 млрд евро через Национальный фонд роста для закрепления биотехнологического лидерства к 2040 году.

- Апрель 2025: CNX Therapeutics и Adalvo запускают первые генерические таблетки нитрофурантоина с модифицированным высвобождением в Нидерландах.

- Апрель 2025: Nordic Pharma получает маркировку CE для Lacrifill®, новой терапии сухого глаза, предназначенной для развертывания в ЕС.

Область отчета о фармацевтическом рынке Нидерландов

Фармацевтические препараты относятся к назначаемым и не назначаемым лекарствам. Эти лекарства могут быть куплены человеком с или без рецепта врача и безопасны для потребления при различных заболеваниях с или без согласия врача. Отчет также охватывает углубленный анализ качественных и количественных данных. Голландский фармацевтический рынок сегментирован по классам ATC/терапевтическим (пищеварительный тракт и метаболизм, кровь и кроветворные органы, сердечно-сосудистая система, дерматологические препараты, мочеполовая система и репродуктивные гормоны, системные гормональные препараты, исключая репродуктивные гормоны и инсулины, противоинфекционные средства для системного использования, противоопухолевые и иммуномодулирующие средства, опорно-двигательная система, нервная система, противопаразитарные продукты, инсектициды и репелленты, дыхательная система, органы чувств и различные структуры ATC) и способу отпуска (рецептурные и безрецептурные). Отчет предлагает значения в миллионах долларов США для всех вышеупомянутых сегментов.

| Пищеварительный тракт и метаболизм |

| Кровь и кроветворные органы |

| Сердечно-сосудистая система |

| Дерматологические препараты |

| Мочеполовая система и репродуктивные гормоны |

| Системные гормональные |

| Противоинфекционные |

| Противоопухолевые и иммуномодулирующие средства |

| Опорно-двигательная система |

| Нервная система |

| Другие |

| Брендовые |

| Генерические |

| Биоаналоги |

| Больничные аптеки |

| Розничные аптеки |

| Онлайн-аптеки |

| Рецептурные |

| Безрецептурные |

| По классам ATC / терапевтическим | Пищеварительный тракт и метаболизм |

| Кровь и кроветворные органы | |

| Сердечно-сосудистая система | |

| Дерматологические препараты | |

| Мочеполовая система и репродуктивные гормоны | |

| Системные гормональные | |

| Противоинфекционные | |

| Противоопухолевые и иммуномодулирующие средства | |

| Опорно-двигательная система | |

| Нервная система | |

| Другие | |

| По типу молекул | Брендовые |

| Генерические | |

| Биоаналоги | |

| По каналам дистрибуции | Больничные аптеки |

| Розничные аптеки | |

| Онлайн-аптеки | |

| По способу отпуска | Рецептурные |

| Безрецептурные |

Ключевые вопросы, освещенные в отчете

Каков размер фармацевтического рынка Нидерландов?

Ожидается, что размер фармацевтического рынка Нидерландов достигнет 10,66 млрд долл. США в 2025 году и будет расти с CAGR 7,5%, достигнув 15,31 млрд долл. США к 2030 году.

Какой терапевтический класс в настоящее время генерирует наибольшую выручку?

Препараты для сердечно-сосудистой системы занимают самую большую долю - 13,97% от доходов 2024 года.

Кто являются ключевыми игроками на фармацевтическом рынке Нидерландов?

Abbott Laboratories, AbbVie Inc., AstraZeneca Plc, Novartis AG и F. Hoffmann-La Roche AG являются основными компаниями, работающими на фармацевтическом рынке Нидерландов.

Как быстро, по прогнозам, будет расти сегмент биоаналогов?

Прогнозируется, что биоаналоги будут расширяться с CAGR 8,92% в период с 2025 по 2030 год.

Последнее обновление страницы: