Размер и доля рынка игольчатого кокса

Анализ рынка игольчатого кокса от Mordor Intelligence

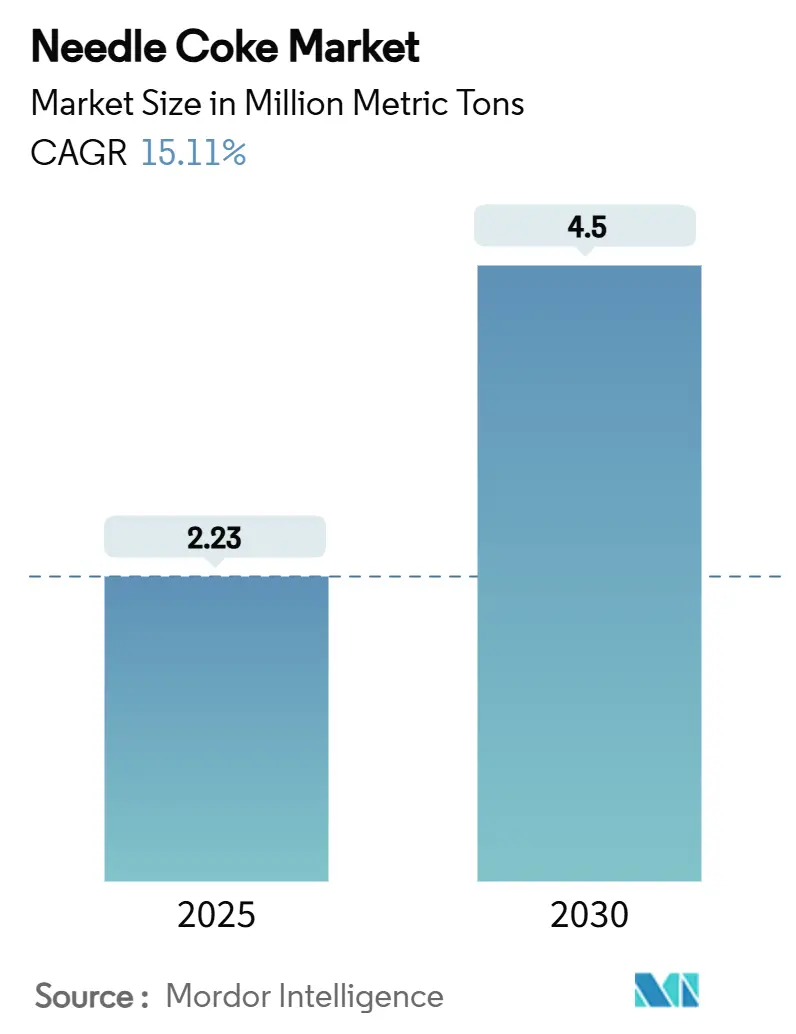

Размер рынка игольчатого кокса оценивается в 2,23 млн метрических тонн в 2025 году и, как ожидается, достигнет 4,5 млн метрических тонн к 2030 году при CAGR 15,11% в течение прогнозного периода (2025-2030). Этот быстрый подъем обусловлен параллельным ростом сталеплавления в дуговых электропечах (ДСП) и производства литий-ионных аккумуляторов - двух секторов, которые вместе изменяют глобальный спрос на углеродные материалы. Переход сталелитейной промышленности к технологии ДСП усиливает спрос на сверхмощные графитовые электроды, в то время как бум электромобилей расширяет потребности в синтетических графитовых анодах. Ограниченная доступность сырья, географическая концентрация производства и новые торговые ограничения создают постоянное напряжение в предложении, которое усиливает тенденции роста цен на рынке игольчатого кокса. Производители с надежными поставками декантного масла и передовыми активами замедленного коксования продолжают контролировать ценовую власть.

Ключевые выводы отчета

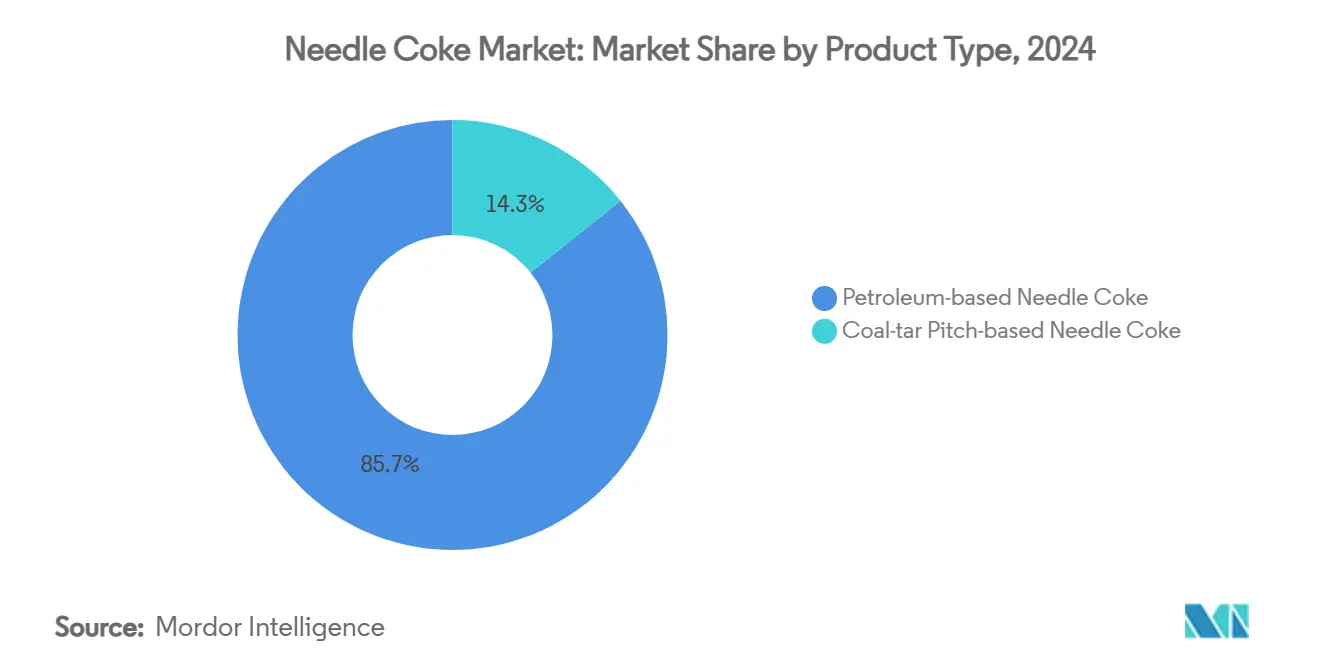

- По типу продукта материал на нефтяной основе лидировал с 85,73% доли рынка игольчатого кокса в 2024 году и прогнозируется к росту с CAGR 16,34% до 2030 года.

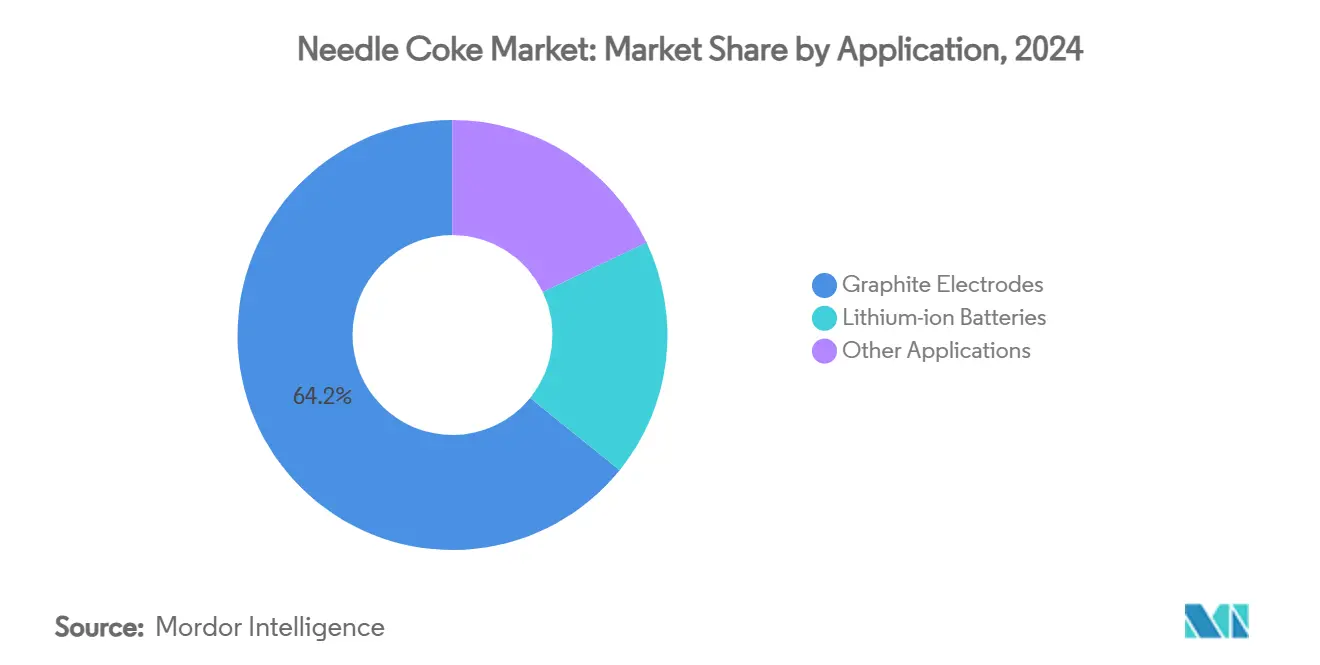

- По применению графитовые электроды составляли 64,17% размера рынка игольчатого кокса в 2024 году, в то время как литий-ионные аккумуляторы должны расти с CAGR 22,85% до 2030 года.

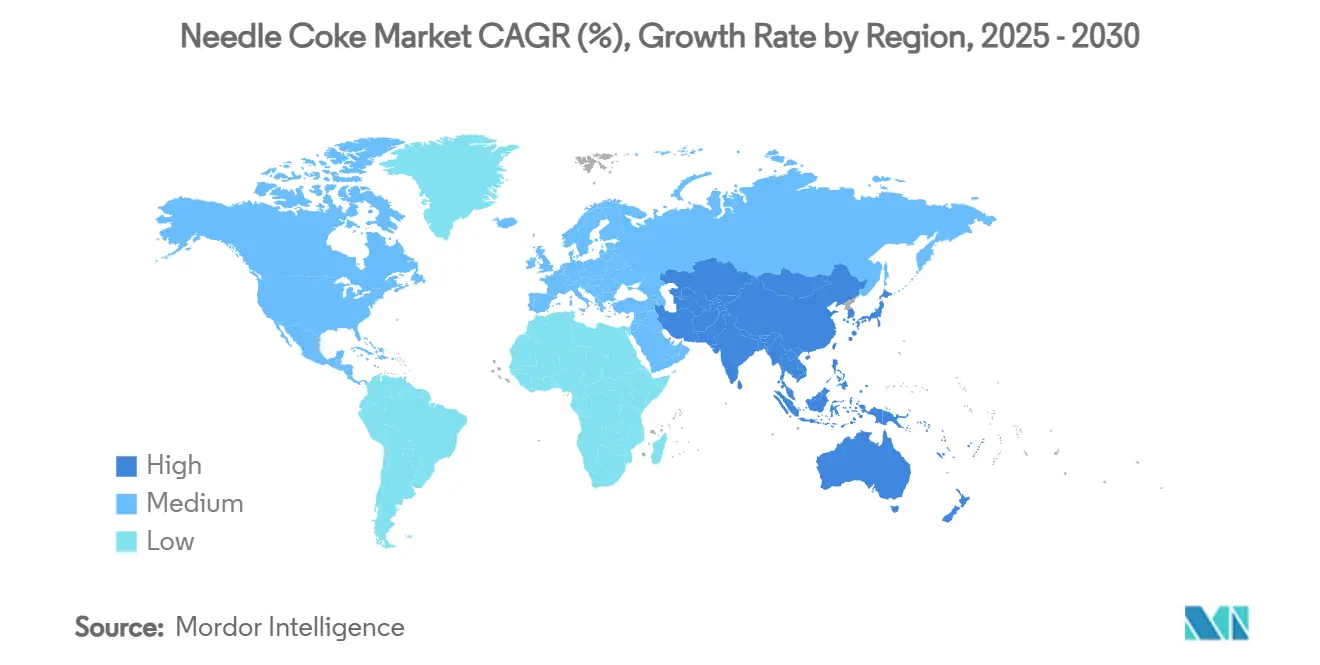

- По географии Азиатско-Тихоокеанский регион занимал 88,31% рынка игольчатого кокса в 2024 году и ожидается к росту с CAGR 15,72% до 2030 года.

Глобальные тенденции и инсайты рынка игольчатого кокса

Анализ влияния драйверов

| Драйверы | (~) % влияния на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Увеличение инвестиций в мощности сталеплавления в ДСП | +4.2% | Глобально, с концентрацией в Азиатско-Тихоокеанском регионе и Северной Америке | Среднесрочно (2-4 года) |

| Стремительный рост производства литий-ионных аккумуляторов для электромобилей | +5.8% | Глобально, под руководством Азиатско-Тихоокеанского региона, расширяющийся на Северную Америку и Европу | Краткосрочно (≤ 2 лет) |

| Мандаты по металлолому в Китае и ЕС | +2.1% | В первую очередь Китай и Европейский союз | Среднесрочно (2-4 года) |

| Модернизация нефтеперерабатывающих заводов, увеличивающая предложение низкосернистого декантного масла | +1.9% | Северная Америка, Ближний Восток и Азиатско-Тихоокеанский регион | Долгосрочно (≥ 4 лет) |

| Инициативы по замкнутой переработке графита | +1.1% | Европа и Северная Америка, расширяющиеся на Азиатско-Тихоокеанский регион | Долгосрочно (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Увеличение инвестиций в мощности сталеплавления в ДСП

Мировые сталелитейные компании ускоряют переход от доменных печей к технологии ДСП для сокращения выбросов углерода и улучшения гибкости сырьевых материалов. Установки ДСП уже вносят вклад в 30% мирового производства стали и составляют 43% планируемых мощностей, намеченных к запуску в конце 2025 года. Национальная стальная политика Индии нацелена на долю ДСП до 40% к 2030 году, в то время как Китай стремится к 15% вкладу ДСП к 2025 году. Каждая новая печь требует сверхмощных электродов, которые полагаются на премиальный нефтяной игольчатый кокс, поэтому декарбонизация стали напрямую увеличивает общий спрос на рынке игольчатого кокса. Капитальные расходы на проекты ДСП остаются сосредоточены в Азиатско-Тихоокеанском регионе, однако крупные североамериканские сталелитейные компании также добавляют дуговые печи для достижения целей устойчивости и использования обильных поставок металлолома. Тенденция закрепляет многолетние обязательства по закупкам и поощряет интегрированных производителей кокса к расширению мощностей.

Стремительный рост производства литий-ионных аккумуляторов для электромобилей

Производство литий-ионных аккумуляторов масштабируется темпами, превышающими ранние прогнозы. Мировые заводы по производству аккумуляторов для электромобилей потребили более 630 000 тонн графита в 2023 году - цифра, которая должна умножиться к середине десятилетия, когда новые гигафабрики начнут работу. Синтетический графит имеет критические преимущества в стабильности быстрой зарядки и чистоте, поддерживая растущие показатели проникновения в анодах высокой энергетической плотности. Для обеспечения поставок автомобильные OEM заключили долгосрочные соглашения с поставщиками синтетического графита на основе игольчатого кокса, такими как пакт Panasonic Energy с NOVONIX, который начинает поставки в 2025 году[1]Panasonic Energy Co., "Panasonic Energy Partners with NOVONIX for Sustainable Synthetic Graphite Supply," na.panasonic.com . Всплеск спроса на аноды отвлекает нефтяной игольчатый кокс от традиционных сталелитейных клиентов, сжимая глобальный пул сырья и поддерживая повышенные маржи для квалифицированных производителей на рынке игольчатого кокса.

Мандаты по металлолому в Китае и ЕС

И Китай, и Европейский союз издают политические меры, которые заставляют сталелитейные компании повышать использование металлолома. Специальный план действий Китая по энергосбережению и сокращению углерода направлен на удаление 53 млн тонн CO₂ в окне 2024-2025 годов, отчасти за счет увеличения доли производства в ДСП. Пересмотренная директива ЕС по промышленным выбросам сочетает углеродное ценообразование с целями циркулярной экономики, направляя сталелитейные заводы к процессам на основе металлолома. Давление соблюдения требований переводится в обязательные закупки электродов, обеспечивая предсказуемый путь роста для рынка игольчатого кокса. Регионы с надежными поставками металлолома и строгим соблюдением политики захватят самый ранний всплеск спроса, создавая локализованные дисбалансы, которые благоприятствуют интегрированным поставщикам электродов и кокса.

Модернизация нефтеперерабатывающих заводов, увеличивающая предложение низкосернистого декантного масла

Качество сырья для замедленного коксования зависит от содержания серы и ароматических соединений в декантном масле. Недавние модернизации нефтеперерабатывающих заводов в Северной Америке и на Ближнем Востоке добавили гибкость для переработки более широких смесей нефти, но при этом поддерживают запасы низкосернистого декантного масла, подходящего для конверсии игольчатого кокса. Операторы, такие как Chevron Lummus Global, лицензируют усовершенствования схем потока, которые увеличивают пропускную способность тяжелого сырья, одновременно выделяя ультрапремиальные фракции кокса. Эти технологические улучшения защищают долгосрочную доступность сырья и незначительно сдерживают повышательное ценовое давление на рынке игольчатого кокса. Тем не менее, большинство новых нефтеперерабатывающих проектов находятся вне традиционных коксовых центров, побуждая к логистической перестройке для производителей электродов.

Анализ влияния ограничений

| Ограничения | (~) % влияния на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Профессиональные и экологические опасности в замедленном коксовании | -2.7% | Глобально, со строгим соблюдением в Северной Америке и Европе | Краткосрочно (≤ 2 лет) |

| Волатильность цен на сырье (декантное масло, каменноугольная смола) | -3.4% | Глобально, с особым влиянием на Азиатско-Тихоокеанский регион и Северную Америку | Краткосрочно (≤ 2 лет) |

| Перспектива биологических твердоуглеродных анодных материалов | -1.8% | Первоначально Европа и Северная Америка, расширяющиеся глобально | Долгосрочно (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Профессиональные и экологические опасности в замедленном коксовании

Правило коксовых печей EPA США 2024 года предписывает нулевую утечку через двери и непрерывный мониторинг бензола, заставляя операторов модернизировать контроль выбросов. Аналогичные меры в рамках 40 CFR Part 63 ужесточают надзор за коксовыми барабанами нефтеперерабатывающих заводов, увеличивая расходы на соблюдение требований и риск простоев. Эти обязательства сдерживают производство в краткосрочной перспективе, ограничивают аппетит к расширению и могут переместить новые мощности в регионы с менее строгими нормами. Для рынка игольчатого кокса ограничения предложения материализуются быстрее, чем умеренность спроса, усиливая волатильность.

Волатильность цен на сырье

Сырье для игольчатого кокса отслеживает спреды сырой нефти и тенденции металлургического кокса. Дефицит среднесернистой нефти после сокращений ОПЕК+ поднял премии декантного масла в 2024 году, в то время как скользящие цены на кокс анодного качества подорвали маржи производителей. Доступность каменноугольной смолы остается заложником производства доменного кокса, которое само снижается по мере расширения стали в ДСП. Производители хеджируют подверженность через долгосрочные соглашения о поставках и диверсификацию портфеля, но быстрые колебания все еще осложняют планирование мощностей и стратегии ценообразования на рынке игольчатого кокса.

Сегментный анализ

По типу продукта: доминирование нефтяного сырья сталкивается с логистическим риском

Материал на нефтяной основе захватил 85,73% доли рынка игольчатого кокса в 2024 году и прогнозируется к росту с CAGR 16,34% до 2030 года. Сегмент выигрывает от установленной инфраструктуры замедленного коксования, надежного предложения декантного масла FCC и превосходной кристаллической ориентации, которая соответствует допускам сверхмощных электродов. Он вырос до примерно 1,91 млн тонн в 2025 году и должен превысить 3,80 млн тонн к 2030 году, подчеркивая растущий размер рынка нефтяного игольчатого кокса в рамках более крупной цепочки стоимости углеродных материалов. Принятие синтетических графитовых анодов вносит дополнительный импульс, но рационализация нефтеперерабатывающих заводов в США и Западной Европе вводит региональные дефициты сырья. Азиатские нефтеперерабатывающие заводы продолжают вводить в эксплуатацию гибкие коксовые установки, компенсируя частичную потерю предложения в других местах.

Продукты на основе каменноугольной смолы занимают оставшийся объем, но предоставляют важный рычаг диверсификации для производителей электродов и аккумуляторов. Несмотря на технические препятствия, два коммерческих угольно-игольчатых завода поддерживали стабильное производство в 2024 году. Вышестоящая интеграция с коксовыми печами металлургического кокса дает операторам дополнительные преимущества по затратам, когда стальные циклы благоприятны. Потенциал роста остается ограниченным из-за ограниченной доступности смолы, но постепенное устранение узких мест поддерживает релевантность сегмента. Продолжающиеся исследования каталитической графитизации могут повысить качество угольного игольчатого кокса, расширив его адресуемую долю на рынке игольчатого кокса[2]ACS Omega Editorial Board, "Technology of Petroleum Needle Coke Production in Processing of Decant Oil," pubs.acs.org .

По применению: рост аккумуляторов перестраивает традиционный спрос

Графитовые электроды доминировали в потреблении с 64,17% размера рынка игольчатого кокса в 2024 году. Объем расширился наряду с установками ДСП, особенно в китайских прибрежных кластерах и мини-заводах Юго-Восточной Азии. Применение остается чувствительным к цене, но технологически липким, потому что никакой альтернативный электрод не соответствует параметрам теплового удара сверхмощного сталеплавления.

Литий-ионные аккумуляторы, однако, регистрируют самый быстрый рост с CAGR 22,85% до 2030 года. Мощности, заблокированные объявленными проектами гигафабрик, подразумевают, что спрос на синтетический графит аккумуляторного качества может возрасти до почти 1,20 млн тонн к концу десятилетия, поглощая дополнительное предложение до того, как оно достигнет торговли электродами. Аккумуляторный бум, следовательно, смещает спецификации качества к более низкому содержанию серы и более высокой чистоте, стимулируя модернизацию процессов среди действующих компаний. Другие каналы сбыта, такие как специальные углеродные продукты и промышленные огнеупоры, сохраняют нишевую важность, но будут отставать от роста, показанного аккумуляторами и электродами, вместе обрамляя развивающийся спросовый микс на рынке игольчатого кокса.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

Географический анализ

Азиатско-Тихоокеанский регион лидирует с 88,31% рынка игольчатого кокса и прогнозируется к сохранению CAGR 15,72% до 2030 года. Китай закрепляет как предложение, так и спрос, производя более 900 млн тонн сырой стали в 2023 году и эксплуатируя крупнейшую в мире мощность аккумуляторных анодов. Требование экспортной лицензии Пекина на высокочистый графит, введенное в конце 2023 года, сократило исходящие поставки на 91% год к году - развитие, которое повысило бдительность цепочки поставок среди западных покупателей. Индия появляется как мультипликатор спроса, поскольку она нацелена на 240-260 млн тонн ежегодной стали к 2035 году и намерена поднять проникновение ДСП до 40%.

Северная Америка составляет меньшую базу, но приобретает стратегическую релевантность через локализацию. Тарифные предложения в размере 93,5% на китайский графит подчеркивают фокус Вашингтона на самообеспечении. Европа держит умеренный рост объемов, поскольку политика способствует производству стали в циркулярной экономике и переработке аккумуляторов. Завод лигнин-графита Stora Enso в Финляндии сигнализирует о приверженности низкоуглеродному анодному материалу.

Другие территории, такие как Южная Америка, Ближний Восток и Африка, находятся на более ранних стадиях принятия, но регистрируют растущий интерес. Саудовская Аравия предоставила Chevron Lummus Global лицензию на комплекс игольчатого кокса мощностью 75 000 тонн в год в 2024 году, отмечая первый крупномасштабный выход Ближнего Востока в специальный кокс, в то время как развивающиеся стальные кластеры в Египте и Бразилии исследуют местное предложение электродов для снижения импортной зависимости.

Конкурентный ландшафт

Примерно десять интегрированных производителей контролируют большинство глобальных мощностей, придавая рынку игольчатого кокса профиль высокой концентрации. Китайские государственные нефтеперерабатывающие компании и японские дома специального углерода доминируют в производстве Азиатско-Тихоокеанского региона, тогда как GrafTech, Phillips 66 и SunCoke представляют основных североамериканских игроков. Технологическая дифференциация набирает вес, поскольку требования аккумуляторов расходятся от потребностей стальных электродов. Производители инвестируют в микро-настроенные режимы прокаливания и катализаторы снижения серы для достижения пороговых значений чистоты анодов.

Лидеры индустрии игольчатого кокса

-

Baosteel Group

-

ENEOS Corporation

-

GrafTech International

-

Mitsubishi Chemical Group Corporation

-

Phillips 66 Company

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Январь 2024: Chevron Lummus Global выиграла лицензионный контракт от TAQAT Development на комплекс игольчатого кокса и синтетического графита мощностью 75 000 тонн в год в Рабиге, Саудовская Аравия.

- Ноябрь 2024: Цзинь-чжоуская нефтехимическая компания PetroChina завершила свою третью установку игольчатого кокса, подняв мощность завода до 350 000 тонн в год и обеспечивая производство кастомизированных марок.

Область отчета по глобальному рынку игольчатого кокса

Игольчатый кокс - это высококачественное углеродное сырье, производимое из каменноугольной смолы и нефти. Обычно он формируется как высококристаллические графеноподобные углероды, проявляющие дальнодействующий микроструктурный порядок с небольшим количеством примесей и низким коэффициентом теплового расширения. Он в основном используется для производства графитовых электродов и литий-ионных аккумуляторов.

Рынок игольчатого кокса сегментирован по типу продукта, применению и географии. По типу он разделен на нефтяной и на основе каменноугольной смолы. По применению он разделен на графитовые электроды, литий-ионные аккумуляторы и прочие применения. Отчет также покрывает размеры рынка и прогнозы для рынка игольчатого кокса в 15 странах в основных регионах. Для каждого сегмента размер рынка и прогнозы были сделаны на основе объема (килотонны).

| Игольчатый кокс на нефтяной основе |

| Игольчатый кокс на основе каменноугольной смолы |

| Графитовые электроды |

| Литий-ионные аккумуляторы |

| Прочие применения |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Южная Корея | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Северная Америка | США |

| Канада | |

| Мексика | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Россия | |

| Остальная Европа | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная Южная Америка | |

| Ближний Восток и Африка | Саудовская Аравия |

| Южная Африка | |

| Остальная часть Ближнего Востока и Африки |

| По типу продукта | Игольчатый кокс на нефтяной основе | |

| Игольчатый кокс на основе каменноугольной смолы | ||

| По применению | Графитовые электроды | |

| Литий-ионные аккумуляторы | ||

| Прочие применения | ||

| По географии | Азиатско-Тихоокеанский регион | Китай |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Северная Америка | США | |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Россия | ||

| Остальная Европа | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

| Ближний Восток и Африка | Саудовская Аравия | |

| Южная Африка | ||

| Остальная часть Ближнего Востока и Африки | ||

Ключевые вопросы, отвеченные в отчете

Каков прогнозируемый объем глобального игольчатого кокса к 2030 году?

Прогнозируется, что рынок игольчатого кокса достигнет 4,50 млн метрических тонн к 2030 году.

Какое применение будет расти быстрее всего до 2030 года?

Ожидается, что аноды литий-ионных аккумуляторов зарегистрируют наивысший CAGR на уровне 22,85%, поскольку производство гигафабрик масштабируется по всему миру.

Почему игольчатый кокс на нефтяной основе доминирует в предложении?

Зрелая инфраструктура замедленного коксования, постоянная доступность декантного масла и требования к кристаллическому качеству обеспечивают материалу на нефтяной основе долю в 85,73%.

Как торговая политика влияет на региональные цепочки поставок?

Экспортные ограничения в Китае и предложенные тарифы США поощряют покупателей к диверсификации поставок и поддержке новых мощностей в Северной Америке и на Ближнем Востоке.

Какие экологические правила влияют на будущие добавления мощностей?

Стандарты EPA для коксовых печей и нефтеперерабатывающих заводов, требующие нулевых утечек и мониторинга бензола в реальном времени, повышают затраты на соблюдение требований и могут ограничить новые проекты в Северной Америке и Европе.

Последнее обновление страницы: