Размер и доля рынка угольной сажи Северной Америки

Анализ рынка угольной сажи Северной Америки от Mordor Intelligence

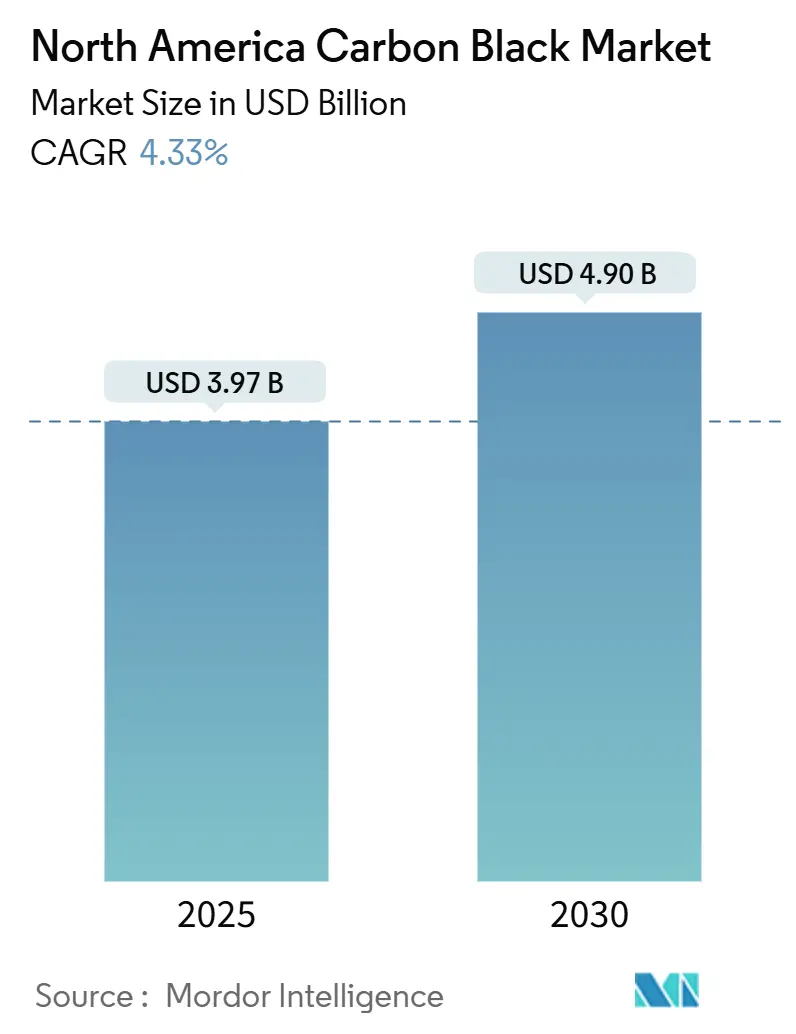

Рынок угольной сажи Северной Америки составляет 3,97 млрд долларов США в 2025 году и, согласно прогнозам, будет развиваться со среднегодовым темпом роста 4,33% до достижения 4,90 млрд долларов США к 2030 году. Данная траектория роста отражает зрелый, но устойчивый сектор, который выигрывает от продолжающегося перехода шинной промышленности к электромобильности, стабильного спроса на пластики и продолжающихся инфраструктурных расходов в регионе. Устойчивая доступность сырья вдоль побережья Мексиканского залива США и улучшения процессов, снижающие энергоемкость, укрепляют маржу производителей и позволяют осуществлять целевые инвестиции в специальные классы. Между тем, регулятивные попутные ветры в Канаде и спрос, обусловленный строительством в Мексике, стимулируют премиумизацию и диверсификацию конечного использования соответственно. Конкурентные стратегии все больше сосредоточиваются на масштабировании восстановленной угольной сажи, собственных модификациях поверхности и интегрированных соглашениях о поставках с производителями шин и батарей, что позиционирует рынок угольной сажи Северной Америки для сбалансированного роста до 2030 года.

Ключевые выводы отчета

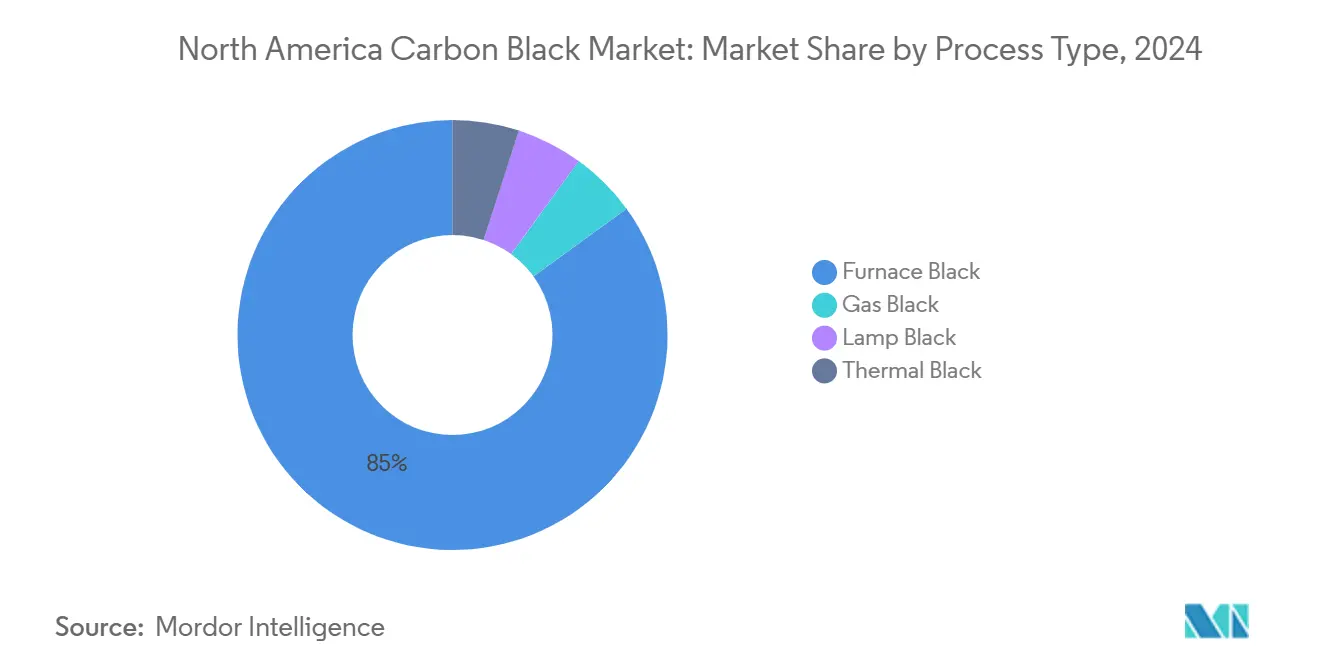

- По типу процесса сегмент печной сажи занимал 85% доли рынка угольной сажи Северной Америки в 2024 году и, согласно прогнозам, покажет наивысший среднегодовой темп роста 4,71% до 2030 года.

- По классу стандартный класс составлял 78% размера рынка угольной сажи Северной Америки в 2024 году, а специальная угольная сажа расширяется со среднегодовым темпом роста 5,22% до 2030 года.

- По применению шины захватили 67% доли выручки рынка угольной сажи Северной Америки в 2024 году и, согласно прогнозам, будут развиваться со среднегодовым темпом роста 4,56% в период 2025-2030 годов.

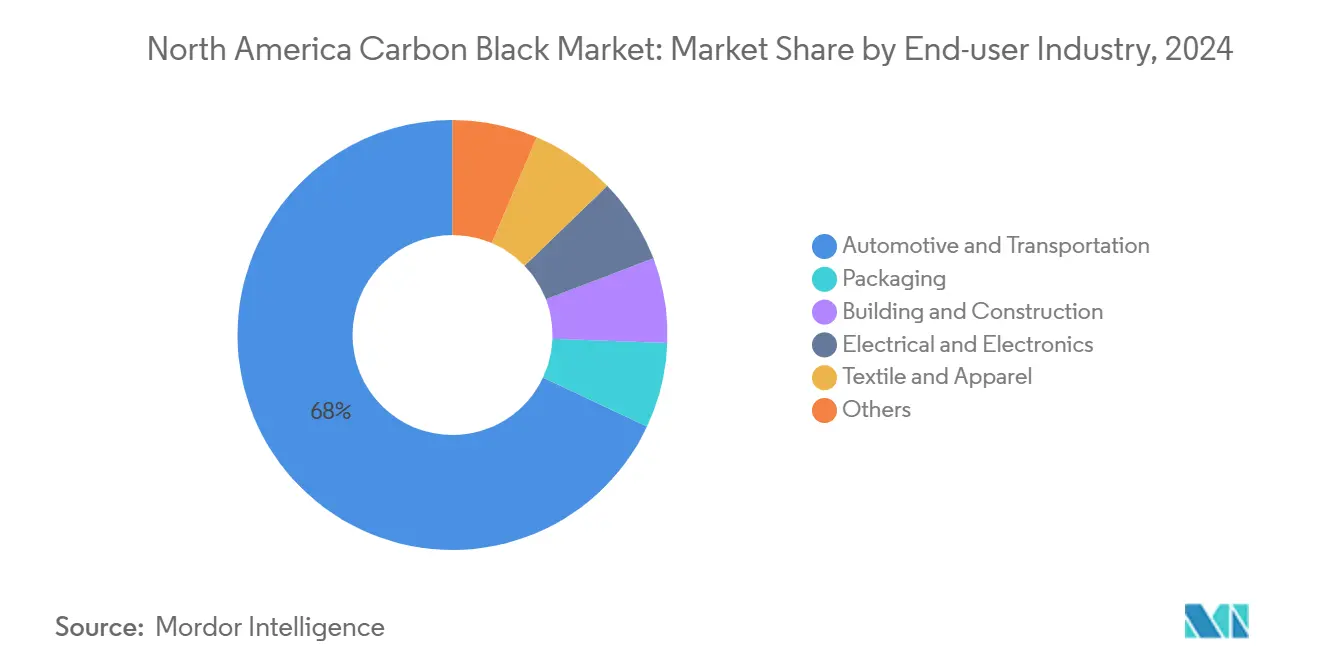

- По отрасли конечного потребления автомобильная промышленность и транспорт лидировали с 68% размера рынка угольной сажи Северной Америки в 2024 году, в то время как упаковка фиксирует самый быстрый среднегодовой темп роста 5,27% до 2030 года.

- По географии США контролировали 80% доли рынка угольной сажи Северной Америки в 2024 году; Мексика является самой быстрорастущей страной со среднегодовым темпом роста 4,88% до 2030 года.

Тенденции и аналитические данные рынка угольной сажи Северной Америки

Анализ влияния драйверов

| Драйверы | (~) % влияния на прогноз CAGR | Географическая значимость | Временные рамки влияния |

|---|---|---|---|

| Растущий спрос на широкопрофильные шины для электромобилей, требующие печную сажу с высокой удельной поверхностью | 1.2% | США, Канада | Средний срок (2-4 года) |

| Доступность недорогого декантного масла от нефтепереработчиков побережья Мексиканского залива | 0.8% | США | Короткий срок (≤2 лет) |

| Канадские регулятивные требования к маркировке шин, стимулирующие принятие специальных классов | 0.6% | Канада | Средний срок (2-4 года) |

| Принятие восстановленной угольной сажи, обусловленное ESG целями OEM | 0.9% | Северная Америка | Долгий срок (≥4 лет) |

| Восстановление строительства в Мексике на основе инфраструктуры, стимулирующее спрос на пластики и покрытия | 0.5% | Мексика | Средний срок (2-4 года) |

| Источник: Mordor Intelligence | |||

Растущий спрос на широкопрофильные шины для электромобилей, требующие печную сажу с высокой удельной поверхностью

Широкопрофильные шины для электромобилей используют больше угольной сажи на единицу, чем стандартные пассажирские шины, поскольку более высокий крутящий момент и более тяжелые батарейные блоки ускоряют износ протектора. Производители шин внедряют печную сажу с высокой удельной поверхностью, которая поддерживает долговечность при снижении сопротивления качению - баланс, необходимый для увеличения запаса хода батареи. Демонстрационные шины Goodyear, которые сочетают устойчивые прекурсоры угольной сажи, достигли сниженного сопротивления качению без ущерба для сцепления, подтверждая эту материальную стратегию. Цели OEM по комплектации шин, специфичных для электромобилей, согласно прогнозам, ускорят проникновение специальной сажи, повышая средние продажные цены на рынке угольной сажи Северной Америки. Поставщики с передовыми технологиями контроля размера частиц, таким образом, позиционируются для обеспечения долгосрочных контрактов на поставку с ведущими производителями шин для электромобилей. Премиальный сегмент, созданный стандартами производительности электромобилей, ожидается, что поднимет валовую маржу даже при стабилизации объемов традиционных шин.

Доступность недорогого декантного масла от нефтепереработчиков побережья Мексиканского залива США, повышающая маржу производителей

Рост добычи нефти до 13,5 млн баррелей в день в 2025 году обеспечивает устойчивый поток декантного масла - основного сырья для производства печной сажи[1]Источник: Управление энергетической информации США, "Краткосрочный энергетический прогноз," eia.gov . Производители вблизи нефтеперерабатывающих заводов побережья Мексиканского залива пользуются более низкими затратами на доставленное сырье по сравнению с европейскими или азиатскими конкурентами, создавая устойчивое конкурентное преимущество по затратам. Данный дифференциал предоставляет североамериканским поставщикам капитальную гибкость для модернизации реакторов системами рекуперации энергии и финансирования пилотных линий для восстановленной угольной сажи без ущерба краткосрочной прибыльности. В результате давление рационализации мощностей остается низким, и рынок угольной сажи Северной Америки продолжает выигрывать от конкурентной, но стабильной ценовой среды, которая благоприятствует эффективным операторам. Ценовая подушка также поддерживает исследования в области биологического и циркулярного сырья, удерживая региональных производителей в авангарде инноваций устойчивости.

Канадские регулятивные требования к маркировке шин, стимулирующие принятие специальных классов

Обязательный режим маркировки шин в Канаде требует раскрытия показателей сопротивления качению, сцепления на мокрой поверхности и долговечности. Эти пороговые значения фактически обязывают производителей шин переформулировать составы с высокопроизводительной угольной сажей для соответствия премиальным рейтинговым диапазонам. Специальные классы, предлагающие оптимизированную морфологию частиц, улучшают контроль гистерезиса и сцепление, стимулируя отход от товарной сажи. Канадские розничные и флотские клиенты все больше отдают приоритет маркированной производительности, позволяя производителям шин оправдывать более дорогие составы, которые включают передовую угольную сажу. Данное законодательство, следовательно, увеличивает адресуемый премиальный уровень в рамках рынка угольной сажи Северной Америки и стимулирует местных смесителей закупать классы с более высокой маржой. Производители, способные подтвердить улучшения через независимое тестирование, захватывают ценовую власть и углубляют сотрудничество с OEM шин, нацеленными на требования к производительности в северном климате.

Принятие восстановленной угольной сажи (rCB), обусловленное ESG целями OEM

Обязательства автомобильных OEM по интеграции 40% переработанного или возобновляемого содержания в шинах к 2030 году продвигают восстановленную угольную сажу из ниши в основную добавку. Совместная инициатива стандартизации Michelin и Bridgestone нацелена на повышение использования rCB до 1 миллиона тонн к 2030 году business.michelinman.com. Моделирование экологического жизненного цикла показывает, что rCB может сократить выбросы CO₂ до 85% по сравнению с первичным материалом, соответствуя целям сокращения Scope 3. По мере того как сертифицируемые классы rCB набирают обороты, смесители все больше будут включать их в специальные составы, расширяя устойчивый сегмент в рамках рынка угольной сажи Северной Америки. В долгосрочной перспективе принятие rCB действует не столько как угроза замещения, сколько как катализатор для добавленных стоимости гибридных классов, которые сочетают производительность с улучшениями углеродного следа.

Анализ влияния сдерживающих факторов

| Сдерживающие факторы | (~) % влияния на прогноз CAGR | Географическая значимость | Временные рамки влияния |

|---|---|---|---|

| Волатильность цен на сырье из-за нарушений поставок побережья Мексиканского залива | -0.70% | США | Короткий срок (≤ 2 лет) |

| Замещение кремнеземом-силаном в составах протектора легковых автомобилей | -0.50% | Северная Америка | Средний срок (2-4 года) |

| Конкуренция со стороны наполнителей, полученных из пиролиза шин | -0.40% | Северная Америка | Долгий срок (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Волатильность цен на сырье из-за нарушений поставок побережья Мексиканского залива

Ураганная активность и плановые остановки нефтеперерабатывающих заводов периодически ограничивают поток декантного масла, вызывая скачки спотовых цен, которые снижают маржу для неинтегрированных производителей угольной сажи. Управление энергетической информации США отмечает, что даже кратковременные нарушения на побережье Мексиканского залива быстро распространяются по региональным рынкам сырья, заставляя некоторые заводы работать с пониженной производительностью. Поставщики расширяют резервуары хранения и принимают программы хеджирования товаров для смягчения волатильности, но накопление запасов повышает потребности в оборотном капитале. Более мелкие фирмы, лишенные балансовой мощности, сталкиваются с более высоким разбросом операционных затрат, потенциально ускоряя консолидацию на рынке угольной сажи Северной Америки. Со временем инвестиции в многосырьевую гибкость, позволяющую использование альтернативных шламовых масел, должны смягчить ценовые колебания, однако в ближайшей перспективе непредсказуемость остается препятствием.

Замещение кремнеземом-силаном в составах протектора легковых автомобилей

Производители премиальных шин для легковых автомобилей все чаще внедряют технологию кремнезем-силан для снижения сопротивления качению и улучшения сцепления на мокрой поверхности, частично заменяя угольную сажу. Исследования жизненного цикла Evonik выявили потенциальное снижение расхода топлива на 5%, когда кремнеземные системы заменяют часть армирующей фазы[2]Evonik, "Шины становятся экологичными - Оценка жизненного цикла," products.evonik.com . Хотя кремнеземный подход требует более высоких затрат на состав, давление OEM на эффективность подталкивает принятие в производительных уровнях, где ценовая чувствительность ниже. Производители угольной сажи отвечают поверхностно-модифицированными классами с низким гистерезисом, которые нацелены на восстановление конкурентного преимущества, но циклы исследований и разработок требуют времени. В среднесрочной перспективе постепенный сдвиг доли в сторону кремнезема будет умеренно сдерживать рост объема в обычной саже, особенно в неэлектромобильных пассажирских сегментах в рамках рынка угольной сажи Северной Америки.

Сегментный анализ

По типу процесса: Печная сажа доминирует благодаря универсальности

Печная сажа сохранила 85% долю рынка угольной сажи Северной Америки в 2024 году, используя гибкие конфигурации реакторов, которые приспосабливаются к разнообразному сырью и обеспечивают постоянное качество в крупнообъемных применениях. 85% доля сегмента трансформируется в прогноз среднегодового темпа роста 4,71%, опережающий общий рост размера рынка угольной сажи Северной Америки, поддерживаемый модернизациями рекуперации энергии, которые снижают удельные затраты и выбросы. Термическая сажа, газовая сажа и ламповая сажа коллективно занимают нишевые сегменты, поставляя специализированные пластики, краски и батарейные компоненты, где уникальный размер частиц или чистота являются существенными. Расширения мощности остаются сосредоточенными в печной технологии, подкрепленные сильным спросом от производителей шин и механических резиновых изделий.

Продолжающиеся инновации реакторов обеспечивают более узкое распределение размера частиц и пользовательскую поверхностную химию, позволяя производителям адаптировать классы для передовых батарей и легких композитных деталей. Циркулярное сырье, такое как масло пиролиза шин, пилотируется для декарбонизации печных операций без ущерба пропускной способности. Эти достижения укрепляют структурное преимущество печной сажи, обеспечивая сохранение лидерства процесса по мере того, как отрасль угольной сажи Северной Америки интегрирует императивы устойчивости с требованиями к производительности.

Примечание: Доля сегмента всех отдельных сегментов доступна при покупке отчета

По классу: Специальные сегменты стимулируют создание стоимости

Стандартные классы составили 78% объема 2024 года, но специальные классы генерировали непропорциональную долю прибыли, поддерживаемые прогнозом среднегодового темпа роста 5,22%, который превышает базовый рост рынка. Проводящие и электростатически-диссипативные классы, хотя все еще являются меньшим сегментом, быстро масштабируются благодаря своей критической роли в литий-ионных батареях, где проводимость диктует скорости зарядки и срок службы цикла.

Исследования в Journal of Power Sources связывают оптимальную микроструктуру проводящей угольной сажи с более высокой плотностью энергии батареи, подталкивая производителей батарей к блокировке долгосрочных контрактов поставки. Данная техническая зависимость повышает барьеры переключения и укрепляет ценовую устойчивость. По мере того как OEM стремятся к более высокому содержанию переработанного материала, гибридные составы, которые сочетают rCB с первичной специальной сажей, готовы расширить создание стоимости в отрасли угольной сажи Северной Америки.

По применению: Шины сохраняют доминирование на фоне диверсификации

Сегменты шин и промышленной резины поглотили 67% регионального объема в 2024 году и, согласно прогнозам, будут расти на 4,56% ежегодно до 2030 года. Спрос на шины с рейтингом для электромобилей в сочетании с циклами замены в парках легкого транспорта обеспечивает стабильную базовую линию для рынка угольной сажи Северной Америки. Применения в пластиках внесли 19% выручки, выигрывая от УФ-экранирования угольной сажи и окраски в наружных строительных продуктах, автомобильных пластиках и умной упаковке. Использование покрытий продолжает расти, поскольку архитектурные, морские и промышленные разработчики составов ищут улучшенную атмосферостойкость и эстетическую глубину.

Печатные краски и текстильные волокна занимают меньшие доли, но продвигаются через нишевые инновации, такие как проводящие краски для RFID-меток и УФ-стабильные волокна для технических текстилей. Запуск Orion высокоинтенсивных классов для инженерных пластиков демонстрирует, как разработка продукции с добавленной стоимостью расширяет применительный охват. Данная диверсификация изолирует рынок угольной сажи Северной Америки от циклических колебаний в автомобильном спросе, способствуя более сбалансированному долгосрочному профилю роста.

По отрасли конечного потребления: Лидерство автомобильной промышленности сталкивается с вызовом упаковки

Автомобильная промышленность и транспорт захватили 68% выручки в 2024 году, закрепляя рынок угольной сажи Северной Америки через шины и подкапотные резиновые компоненты. Тренд электрификации усиливает требования к качеству, побуждая автопроизводителей специфицировать специальную сажу для батарейных корпусов и термоинтерфейсных материалов. Упаковка, самый быстрорастущий конечный потребитель со среднегодовым темпом роста 5,27%, использует угольную сажу в антистатических пищевых лотках, амортизирующих материалах для электронной коммерции и УФ-стойкой пленке, размывая пропорциональное доминирование автомобильной отрасли.

Строительство и сооружения потребляют угольную сажу в герметиках, трубах и кровельных мембранах, при этом инфраструктурные законы в США и Мексике поддерживают стабильный спрос. Производители электрических и электронных устройств полагаются на проводящую сажу для электромагнитного экранирования и покрытий проводов, в то время как технические текстили выигрывают от УФ-защиты в геотекстилях и защитной одежде. Данное расширение промышленного присутствия снижает чрезмерную зависимость от любой отдельной вертикали и поддерживает устойчивый путь расширения для более широкого рынка угольной сажи Северной Америки.

Примечание: Доля сегмента всех отдельных сегментов доступна при покупке отчета

Географический анализ

США составили 80% рынка угольной сажи Северной Америки в 2024 году, подкрепленные зрелой шинной промышленностью, глубокой нефтеперерабатывающей базой и стабильным потреблением пластиков. Планируемое введение правил "Покупай американское" в 2025 году, требующих 55% отечественного содержания для промышленных продуктов, финансируемых на федеральном уровне, ожидается, что укрепит местные закупки и стимулирует дополнительный спрос на отечественно произведенную угольную сажу. В сочетании с обильными поставками декантного масла американские производители поддерживают структурное ценовое преимущество, позволяющее продолжающиеся капиталовложения в расшивку узких мест мощности и системы снижения выбросов.

Мексика, согласно прогнозам, будет расти быстрее всего со среднегодовым темпом роста 4,88% до 2030 года, поскольку ниршоринг стимулирует промышленное перемещение в ее северные штаты. Прямые иностранные инвестиции, связанные с автомобильными деталями, электрическими машинами и пластиками, напрямую трансформируются в спрос на угольную сажу для шин, подкапотных компонентов и упаковочных материалов. Инфраструктурные расходы на логистические коридоры и жилье ускоряют потребление покрытий и пластиков, расширяя страновой микс конечного использования. Ограничения сырья, связанные с недопроизводством PEMEX, могут поощрить совместные предприятия, которые сочетают мексиканские производственные мощности с поставками сырья из США, углубляя трансграничную интеграцию в рамках рынка угольной сажи Северной Америки.

Канада контролирует меньшую долю, но демонстрирует сильный импульс специальных классов из-за строгих экологических регуляций и суровых климатических условий, которые требуют премиальной производительности зимних шин. Федеральный план сокращения выбросов на 2030 год поддерживает принятие переработанных материалов, поощряя местных переработчиков интегрировать восстановленную угольную сажу в шинные и нешинные резиновые составы[3]Environment and Climate Change Canada, "Departmental Plan 2023-24," canada.ca .

Инвестиции в передовые возможности маркировки и тестирования производительности позиционируют канадских смесителей в верхнем сегменте региональных ценовых диапазонов. По мере расширения сборки батарей в Онтарио и Квебеке ожидается рост спроса на проводящую угольную сажу, создавая новые высокостоимостные выходы и укрепляя нишевой вклад Канады в общий рынок угольной сажи Северной Америки.

Конкурентная среда

Региональный рынок является консолидированным. Orion S.A. получила признание EU Innovation Radar за циркулярную угольную сажу из масла пиролиза шин, продвигая модели замкнутого цикла сырья. Ключевые шаги включают PROPEL E8 от Cabot для долговечности шин электромобилей и высокоинтенсивный класс для пластиков от Orion для автомобильных интерьеров. Патентные заявки на угольную сажу с низким гистерезисом отражают конкуренцию с наполнителями на основе кремнезема. Игроки среднего уровня, такие как Continental Carbon, расширяются в Азии для балансировки портфолио и снижения рисков. Фокус смещается на лицензирование технологий, интеграцию сырья и раскрытие углеродного жизненного цикла, укрепляя ведущих игроков на североамериканском рынке угольной сажи.

Лидеры отрасли угольной сажи Северной Америки

-

Cabot Corporation

-

Birla Carbon

-

Orion Engineered Carbons S.A.

-

Continental Carbon Company

-

Tokai Carbon Co., Ltd. (включая Cancarb)

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние разработки в отрасли

- Декабрь 2024: Cabot Corporation объявила о глобальном повышении цен на свои специальные продукты угольной сажи. Данная корректировка была обусловлена инфляционным давлением на трудовые ресурсы, техническое обслуживание и затраты цепи поставок, с вариациями в зависимости от продукта и географии.

- Ноябрь 2024: Birla Carbon объявила, что все ее производственные объекты угольной сажи по всему миру, включая США, Южную Корею, Индию, Бразилию, Венгрию и Египет, успешно получили сертификацию ISCC PLUS. Данная сертификация подчеркивает приверженность компании устойчивости, обеспечивая отслеживаемость и соответствие стандартам для биологического и циркулярного сырья.

- Март 2024: Cabot Corporation представила PROPEL E8, инженерную армирующую угольную сажу, предназначенную для высокопроизводительных протекторов шин, особенно для электромобилей (EV). Данный продукт решает уникальные вызовы, создаваемые электромобилями, такие как увеличенный вес и крутящий момент, предлагая превосходную долговечность протектора и низкое сопротивление качению.

- Апрель 2024: Cabot Corporation запустила MAJESTIC 710, специальную угольную сажу, адаптированную для премиальных применений водных покрытий и красок. Данный продукт предназначен для обеспечения высокопроизводительных характеристик, включая превосходную дисперсию и цветовое развитие, что делает его подходящим для требовательных применений в индустрии покрытий и красок.

Область охвата отчета по рынку угольной сажи Северной Америки

Угольная сажа - это мелкий углеродный порошок, изготовленный неполным сгоранием или термическим разложением газообразных или жидких углеводородов в контролируемых условиях. Она в основном укрепляет резину в шинах и действует как пигмент и УФ (ультрафиолетовый) стабилизатор. Дополнительно угольная сажа используется как проводящий или изолирующий агент в применениях пластиков, красок и покрытий. Североамериканский рынок угольной сажи сегментирован по типу процесса, применению и географии. По типу процесса рынок сегментирован на печную сажу, газовую сажу, ламповую сажу и термическую сажу. По применению рынок сегментирован на шины и промышленные резиновые изделия, пластики, тонеры и печатные краски, покрытия, текстильные волокна и другие применения. Отчет также охватывает размер рынка и прогнозы для изучаемого рынка в трех основных странах региона Северной Америки. Отчет предлагает размеры рынка и прогнозы для каждого сегмента на основе выручки (млн долларов США) и объема (килотонны).

| Печная сажа |

| Газовая сажа |

| Ламповая сажа |

| Термическая сажа |

| Стандартный класс угольной сажи |

| Специальная угольная сажа |

| Проводящая и ESD угольная сажа |

| Шины и промышленные резиновые изделия |

| Пластики |

| Тонеры и печатные краски |

| Покрытия |

| Текстильные волокна |

| Другие применения |

| Автомобильная промышленность и транспорт |

| Упаковка |

| Строительство и сооружения |

| Электрические и электронные устройства |

| Текстиль и одежда |

| Прочие |

| США |

| Канада |

| Мексика |

| По типу процесса | Печная сажа |

| Газовая сажа | |

| Ламповая сажа | |

| Термическая сажа | |

| По классу | Стандартный класс угольной сажи |

| Специальная угольная сажа | |

| Проводящая и ESD угольная сажа | |

| По применению | Шины и промышленные резиновые изделия |

| Пластики | |

| Тонеры и печатные краски | |

| Покрытия | |

| Текстильные волокна | |

| Другие применения | |

| По отрасли конечного потребления | Автомобильная промышленность и транспорт |

| Упаковка | |

| Строительство и сооружения | |

| Электрические и электронные устройства | |

| Текстиль и одежда | |

| Прочие | |

| По географии | США |

| Канада | |

| Мексика |

Ключевые вопросы, отвеченные в отчете

Что стимулирует рост рынка угольной сажи Северной Америки до 2030 года?

Стабильный спрос на шины для электромобилей, недорогое сырье побережья Мексиканского залива и быстрое принятие специальных и проводящих классов в пластиках и батареях поддерживают прогноз среднегодового темпа роста 4,33%.

Насколько значительны переработанные материалы в будущих поставках угольной сажи?

Отраслевые стандарты, возглавляемые Michelin и Bridgestone, нацелены на поднятие восстановленной угольной сажи до 1 миллиона тонн к 2030 году, сигнализируя о значительном сдвиге к циркулярному сырью.

Какая страна предлагает наивысший потенциал роста в Северной Америке?

Мексика лидирует со среднегодовым темпом роста 4,88% до 2030 года, поддерживаемая инвестициями в ниршоринг и инфраструктурными проектами, которые стимулируют потребление пластиков и покрытий.

Почему печная сажа остается доминирующей, несмотря на давление устойчивости?

Печная технология сочетает масштабируемость, многосырьевую гибкость и продолжающиеся модернизации рекуперации энергии реакторов, которые поддерживают низкие затраты при обеспечении кастомизации продукции.

Как регулятивные изменения в Канаде влияют на спрос на угольную сажу?

Правила маркировки шин в Канаде повышают эталоны производительности, ускоряя принятие специальных классов с более высокой маржей, которые увеличивают доходы местных производителей.

Какую роль играет угольная сажа в производстве батарей?

Проводящая угольная сажа улучшает пути электронов и структурную стабильность в литий-ионных элементах, и ее использование растет по мере наращивания мощности североамериканских батарейных заводов.

Последнее обновление страницы: