Размер и доля рынка грузовых перевозок и логистики Мьянмы

Анализ рынка грузовых перевозок и логистики Мьянмы компанией Mordor Intelligence

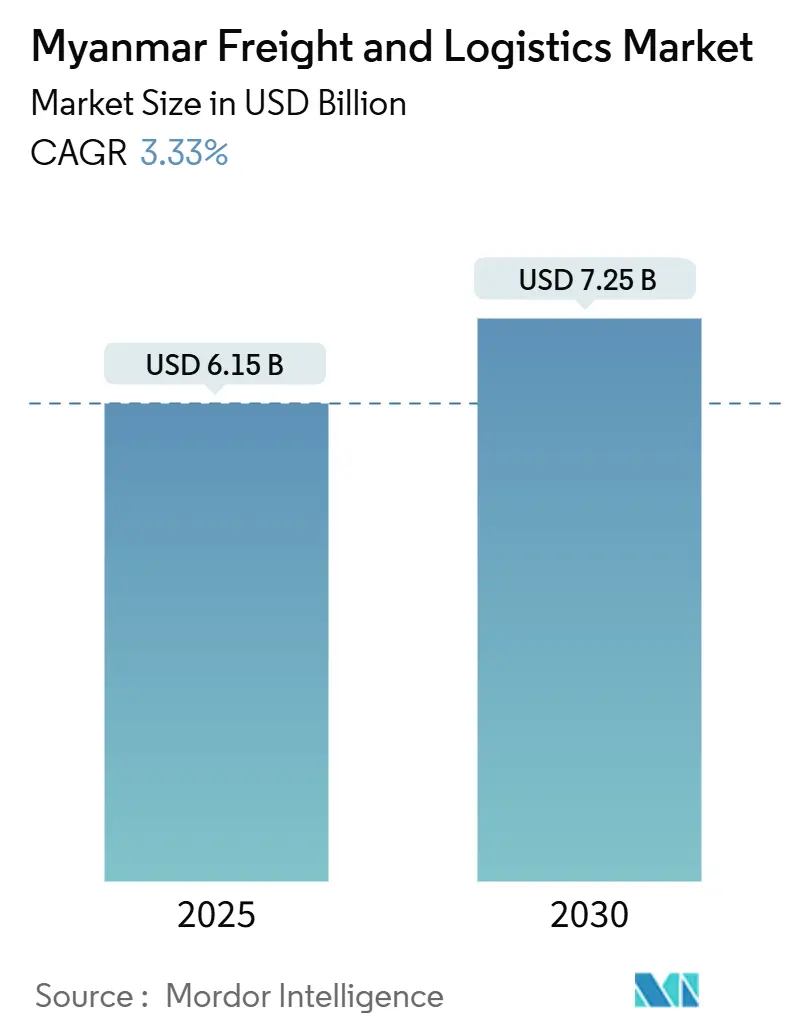

Размер рынка грузовых перевозок и логистики Мьянмы оценивается в 6,15 млрд долларов США в 2025 году и, по прогнозам, достигнет 7,25 млрд долларов США к 2030 году при среднегодовом темпе роста 3,33% в период с 2025 по 2030 год. Умеренная кривая роста отражает роль Мьянмы как главного сухопутного моста между китайской провинцией Юньнань и Индийским океаном, позиционируя рынок грузовых перевозок и логистики Мьянмы как ключевое звено в рамках китайско-мьянманского экономического коридора. Проекты при поддержке Китая стоимостью 5,6 млрд долларов США были объявлены в 2024 году, в частности глубоководный порт Чаукпью стоимостью 7,3 млрд долларов США, что свидетельствует о продолжающемся развитии мультимодальной инфраструктуры, которая напрямую увеличивает пропускную способность магистральных маршрутов. Перенос производства является еще одним катализатором: Юго-Восточная Азия привлекла 89 млрд долларов США производственных ПИИ в 2024 году, что на 42% больше по сравнению с 2023 годом, и Мьянма привлекает растущую долю благодаря стратегиям 'Китай + 1', которые увеличивают объемы автомобильных, морских и воздушных грузоперевозок. Грузовые перевозки составили 60,74% доходов 2024 года, в то время как курьерские, экспресс и посылочные услуги (CEP), по прогнозам, будут расти быстрее всего с CAGR 4,82% в период 2025-2030 годов, поскольку 5,9 млн пользователей электронной торговли генерируют 3,80 млрд долларов США валового товарооборота. Политическая нестабильность, валютные ограничения и фрагментированные сети доставки 'последней мили' сдерживают краткосрочные перспективы, но продолжающееся расширение особых экономических зон (ОЭЗ), национальная платформа единого окна для таможенных процедур и инициативы по цифровизации трансграничной торговли продолжают открывать новые возможности для рынка грузовых перевозок и логистики Мьянмы[1]"Доклад о мировых инвестициях 2024," Конференция ООН по торговле и развитию, unctad.org.

Ключевые выводы отчета

- По логистическим функциям грузовые перевозки лидировали с 60,74% доли рынка грузовых перевозок и логистики Мьянмы в 2024 году, в то время как курьерские, экспресс и посылочные услуги (CEP), по прогнозам, будут расширяться с CAGR 4,82% в период 2025-2030 годов.

- По типу услуг CEP внутренние услуги CEP сохранили 67,10% доли доходов в 2024 году, тогда как международные услуги CEP, по прогнозам, будут расти с CAGR 5,02% в период 2025-2030 годов.

- По экспедированию грузов морские и внутренние водные пути составили 79,25% доли доходов в 2024 году, в то время как воздушное экспедирование грузов готово зарегистрировать CAGR 3,79% в период 2025-2030 годов.

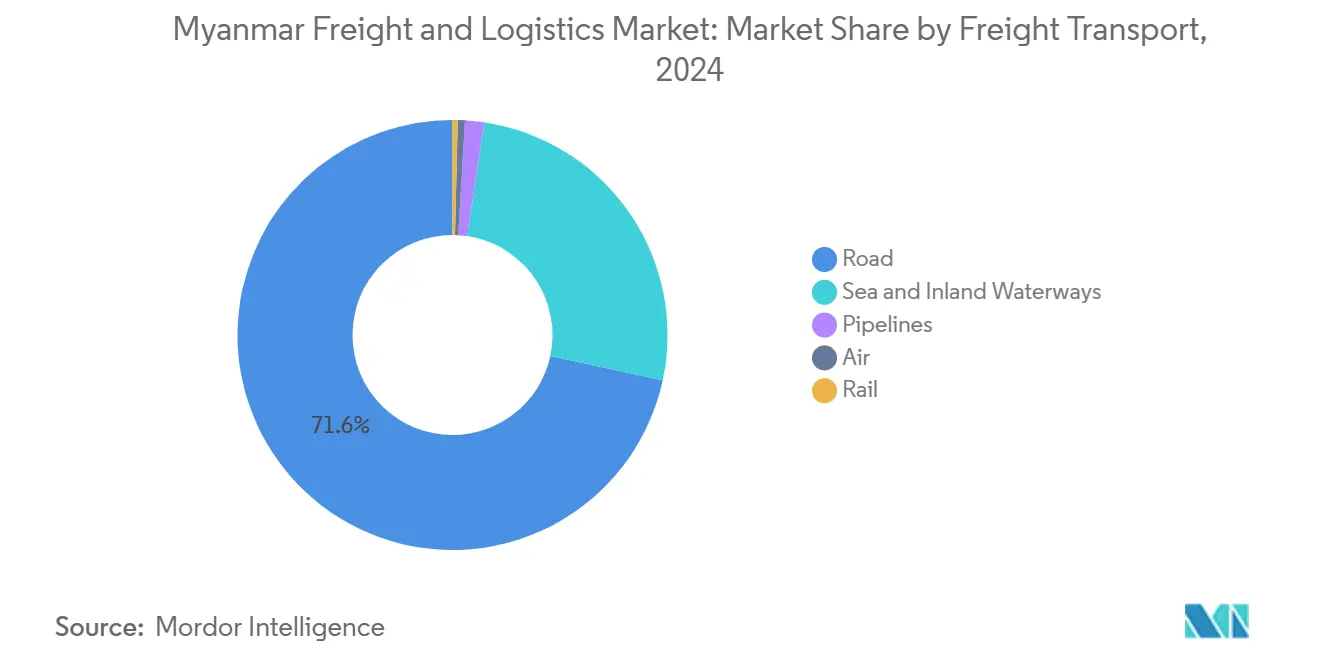

- По грузовым перевозкам автомобильные грузовые перевозки захватили 71,64% доли доходов сегмента в 2024 году, однако воздушные грузовые перевозки, ожидается, покажут самый быстрый CAGR 4,24% в период 2025-2030 годов.

- По типу складирования и хранения объекты без температурного контроля удерживали 91,63% доли доходов в 2024 году, в то время как мощности с температурным контролем, ожидается, будут расти с CAGR 3,19% в период 2025-2030 годов.

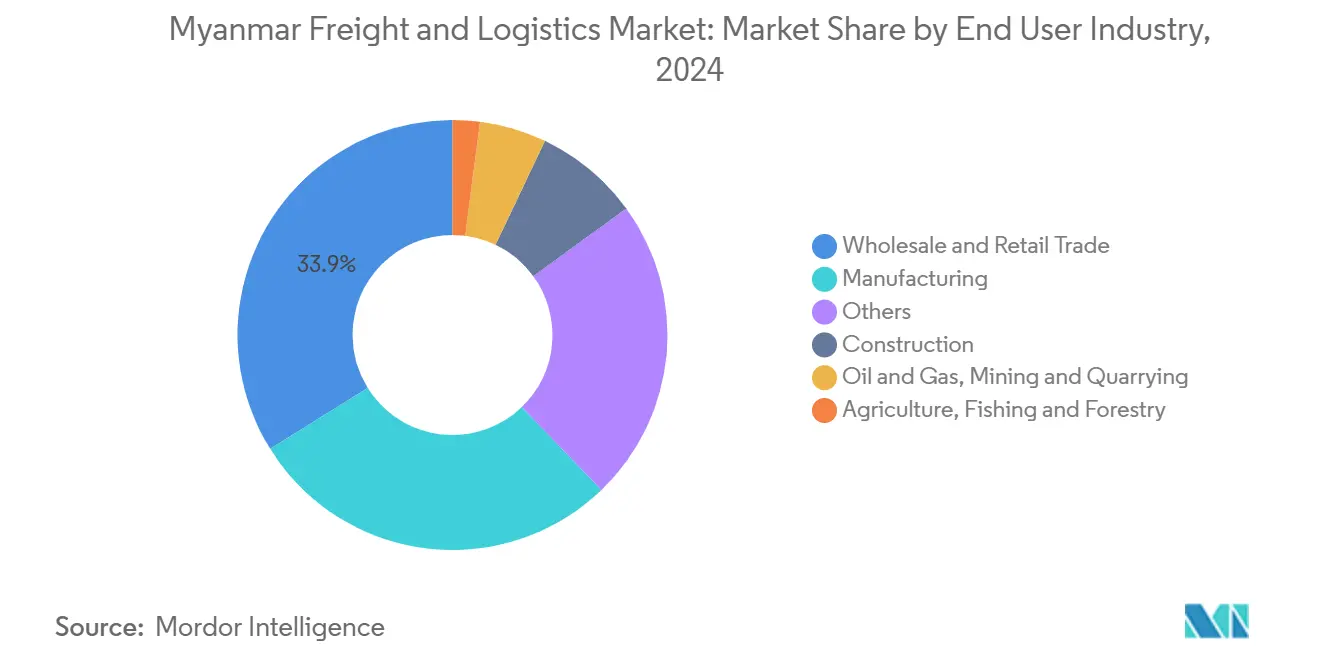

- По конечным отраслям пользователей оптовая и розничная торговля внесла 33,88% в размер рынка грузовых перевозок и логистики Мьянмы в 2024 году, тогда как производство, по прогнозам, будет развиваться с CAGR 3,49% в период 2025-2030 годов.

Тенденции и аналитические данные рынка грузовых перевозок и логистики Мьянмы

Анализ влияния факторов роста

| Фактор роста | (~) % Влияние на прогноз CAGR | Географическая применимость | Временные рамки влияния |

|---|---|---|---|

| Региональный перенос производства в Мьянму стимулирует рост рынка | +0.8% | Коридоры Янгон и Мандалай | Среднесрочная перспектива (2-4 года) |

| Логистическая инфраструктура и связность Мьянмы быстро расширяются | +1.2% | Национальный; основа КМЭК | Долгосрочная перспектива (≥ 4 лет) |

| Поддерживаемые правительством особые экономические зоны (ОЭЗ) стимулируют инвестиции и развитие | +0.6% | Тилава, Чаукпью, Давей | Среднесрочная перспектива (2-4 года) |

| Приграничная торговля растет вдоль китайско-мьянманского экономического коридора | +0.9% | Северная граница к западным портам | Долгосрочная перспектива (≥ 4 лет) |

| Растущий экспорт скоропортящихся сельскохозяйственных товаров стимулирует спрос на холодную логистику | +0.4% | Иравади, Баго, Сагайн | Среднесрочная перспектива (2-4 года) |

| Растущее внедрение цифровых грузовых платформ среди малых и средних автоперевозчиков Мьянмы | +0.3% | Городские узлы к сельским маршрутам | Краткосрочная перспектива (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Региональный перенос производства в Мьянму стимулирует рост рынка

Рост затрат на рабочую силу в прибрежном Китае и геополитические торговые трения подталкивают глобальных производителей глубже в Юго-Восточную Азию. Увеличение на 42% региональных производственных ПИИ в течение 2024 года приводит к более надежным грузовым потокам для рынка грузовых перевозок и логистики Мьянмы, поскольку перемещенные заводы отправляют оборудование на входе и готовую продукцию на выходе. Экспедиторы грузов наблюдают повышенный спрос на хранение с температурным контролем для защиты электронных компонентов и одежды, которые транзитом проходят через Янгон и Мандалай. Однако ограниченный километраж скоростных автомагистралей и непредсказуемость политики сдерживают увеличение мощностей, направляя большинство новых заводов к установившимся кластерам, где дорожная связность и таможенная обработка более надежны[2]"Продолжающийся поликризис Мьянмы," Программа развития ООН, undp.org.

Логистическая инфраструктура и связность Мьянмы быстро расширяются

Флагманские проекты коридоров вошли в стадию реализации, наиболее критично глубоководный порт Чаукпью, рассчитанный на суда грузоподъемностью 8 000 ДФЭ и осадкой 16 метров, и железнодорожную линию Чаукпью-Куньмин протяженностью 1 700 км. Автомобильные грузовые перевозки в настоящее время несут 71,64% доли доходов в 2024 году, но доля железнодорожного транспорта готова возрасти, как только железные дороги Музе-Мандалай и Чаукпью соединят внутренние узлы с портами. Частично завершенная трехсторонняя автомагистраль Индия-Мьянма-Таиланд достигла 70% завершения, расширяя автомобильные коридоры АСЕАН-Южная Азия и снижая время доставки от двери до двери.

Поддерживаемые правительством особые экономические зоны (ОЭЗ) стимулируют инвестиции и развитие

Закон об ОЭЗ 2014 года предусматривает налоговые каникулы по подоходному налогу и упрощенное лицензирование; Тилава лидирует с действующими заводами, Давей завершает дорожные и портовые планы, связанные с Таиландом, а Чаукпью продвигается вперед в рамках финансируемой Китаем структуры[3]"Особая экономическая зона," Директорат по инвестициям и администрированию компаний Мьянмы, dica.gov.mm. Концентрированные промышленные зоны сокращают участки перевозки, уменьшают таможенные точки соприкосновения и создают специализированные складские парки, укрепляя рынок грузовых перевозок и логистики Мьянмы путем создания интегрированных мультимодальных узлов. Последовательное исполнение, однако, остается критичным для обеспечения того, чтобы иностранные операторы получали своевременные земельные аренды и статус таможенных складов.

Приграничная торговля растет вдоль китайско-мьянманского экономического коридора

Новые китайские инвестиции в размере 5,6 млрд долларов США, объявленные в 2024 году, укрепили доверие к КМЭК как предпочтительной альтернативе Пекина морскому пути через Малаккский пролив. При 79,25% доходов от экспедирования грузов, связанных с морскими перевозками, более глубокая осадка в Чаукпью плюс цифровая таможня через Национальное единое окно склоняют объемы к контейнерным морско-железнодорожным решениям. Однако контрольно-пропускные пункты этнических вооруженных групп в северных штатах Шан и Качин заставляют делать специальные объезды и увеличивают время простоя, вынуждая экспедиторов включать пограничное посредничество и оценку безопасности в сервисные контракты.

Анализ влияния ограничений

| Ограничение | (~) % Влияние на прогноз CAGR | Географическая применимость | Временные рамки влияния |

|---|---|---|---|

| Слаборазвитая интеграция доставки 'последней мили' ограничивает эффективность услуг | -0.4% | Янгон, Мандалай; сельская глубинка | Краткосрочная перспектива (≤ 2 лет) |

| Политическая нестабильность и регулятивная неопределенность создают рыночные вызовы | -0.7% | Общенациональные границы и порты | Краткосрочная перспектива (≤ 2 лет) |

| Ограниченный доступ к торговому финансированию сдерживает рост экспортеров МСП | -0.3% | Кластеры приграничных городов | Среднесрочная перспектива (2-4 года) |

| Нарушения в сезон муссонов выявляют слабости в климатически устойчивой инфраструктуре | -0.2% | Прибрежные и дельтовые сети | Краткосрочная перспектива (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Слаборазвитая интеграция доставки 'последней мили' ограничивает эффективность услуг

Растущие заказы электронной торговли превышают мощности сортировки посылок; только 45% внутренних предприятий приняли цифровые рабочие процессы, и менее 20% сельских поселков имеют асфальтированные дорожные связи круглогодично. Предпочтения расчетов наличными увеличивают коэффициенты неудачных доставок, и крупные глобальные торговые площадки продолжают откладывать прямой выход на рынок. Посылочные перевозчики, таким образом, объединяют сбор через мобильные кошельки и общественные пункты выдачи для управления часами контакта водителей и расходом топлива.

Политическая нестабильность и регулятивная неопределенность создают рыночные вызовы

96%-ное снижение одобренных иностранных инвестиций между 2020 годом и июлем 2024 года подчеркивает риски бегства капитала. Обязательная 24-часовая конвертация валюты разрушает долларовые маржи, в то время как сокращенная действительность импортных лицензий осложняет портовые операции, что проиллюстрировано примерно 400 контейнерами соевого шрота, застрявшими в терминалах Янгона в 2024 году[4]"Ограничения Бирмы на экспортные доходы," Министерство сельского хозяйства США, usda.gov. В сочетании с 25,4% инфляцией эти переменные сжимают дискреционные логистические расходы и откладывают планы обновления автопарка.

Сегментный анализ

По конечной отрасли пользователей: Производственный импульс ускоряется

Оптовая и розничная торговля лидировала в спросе 2024 года с 33,88% доли рынка грузовых перевозок и логистики Мьянмы. Производство, однако, регистрирует наивысшую прогнозируемую траекторию с CAGR 3,49% в период 2025-2030 годов, поскольку производство одежды, потребительской электроники и агропереработки перемещается из прибрежного Китая.

Строительная логистика остается устойчивой благодаря проектам гравийных дорог, которые повышают сельскую связность и потребление цемента. Потоки нефтегазопроводов составляют 5,62% перемещенного груза (тонно-км) в 2024 году, поддерживая специализированные услуги цистерн и трубопроводного транспорта между Чаукпью и Юньнанью.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По логистическим функциям: Доминирование грузовых перевозок стимулирует рост

Грузовые перевозки составили 60,74% размера рынка грузовых перевозок и логистики Мьянмы в 2024 году, поддерживаемые 71,64% долей автомобильного транспорта в доходах грузовых перевозок. Сегмент выигрывает от урбанизирующихся центров спроса на коридоре Янгон-Мандалай, однако индустрия грузовых перевозок и логистики Мьянмы также полагается на морские и внутренние водные пути, которые покрывают 49,00% перемещенного груза (тонно-км), отражая экономически эффективные массовые потоки. Воздушные грузовые перевозки имеют наименьшую долю, но их премиальная природа повышает доходную интенсивность и прогнозируемый CAGR 4,24% (2025-2030). Инвестиции, такие как автоматизированные сортировочные узлы DHL в Азиатско-Тихоокеанском регионе, предназначены для захвата высокомаржинальных электронных и фармацевтических грузов.

Курьерские, экспресс и посылочные услуги, ожидается, будут расти с CAGR 4,82% (2025-2030), опережая общий рынок грузовых перевозок и логистики Мьянмы. Международные CEP, подпитываемые китайским и тайским потребительским спросом на одежду мьянманского производства, растут несколько быстрее с CAGR 5,02% (2025-2030), поскольку экспресс-маршруты открываются в рамках таможенной транзитной системы АСЕАН. Интеграция экосистемы мобильных кошельков Wave Money в модули оформления заказов CEP сокращает риск обращения наличных денег и снижает время доставки.

По курьерским, экспресс и посылочным услугам (CEP): Международный рост ускоряется

Внутренние CEP по-прежнему контролируют 67,10% доходов от посылок в 2024 году, однако трансграничные посылки добавляют плотность сети, которая повышает коэффициенты использования транспортных средств. Размер рынка международных CEP готов к расширению с прогнозируемым CAGR 5,02% с 2025 по 2030 год в тандеме с проектами консолидации шлюзов Куньмина и Бангкока, предоставляя отправителям двухдневную доставку в Китай и четырехдневное покрытие в столицы АСЕАН.

Экспресс-боксы с температурным контролем внедряются для защиты экспорта морепродуктов с добавленной стоимостью в 48-часовых циклах доставки в Шанхай и Гуанчжоу. Местные действующие операторы борются со слаборазвитыми сетями 'последней мили' через франчайзинговые пункты сбора, встроенные в микророзничные магазины, особенно в городах второго уровня.

По складированию и хранению: Объекты с температурным контролем набирают обороты

Объекты без температурного контроля занимают 91,63% складской площади, но квадратные метры холодовой цепи, ожидается, вырастут с CAGR 3,19% (2025-2030), поскольку экспортеры интегрируют цепи поставок от фермы до порта. Складские парки ОЭЗ в Тилаве и Чаукпью предлагают базовую арендную нагрузку для поставщиков 3PL, в то время как проектная документация Давея выделяет 2 000 га логистического комплекса, прилегающего к глубоководному терминалу.

Внедрение автоматизации, включая RPA для сверки запасов, помогает смягчить 30% нехватку рабочей силы и поддерживать требования 24-часовой пропускной способности.

По грузовым перевозкам: Дорожная инфраструктура определяет модальную долю

В сегменте грузовых перевозок автомобильные грузовые перевозки остались высокими на уровне 71,64% в 2024 году из-за ограниченного проникновения железных дорог и необходимости услуг 'от двери до двери' через рассредоточенные сельские поселения. Завершение автомагистрали Индия-Мьянма-Таиланд к 2028 году, ожидается, расширит всепогодные автомобильные маршруты в Южную Азию, улучшив коэффициенты обратной загрузки для перевозчиков.

Текущая доля доходов железнодорожных грузовых перевозок, по прогнозам, возрастет после запуска коридора Музе-Мандалай, ослабив давление на оси автомагистралей и обеспечив услуги блочных поездов для контейнерного текстиля. Между тем, воздушные грузовые перевозки, ожидается, будут расти с CAGR 4,24% в период 2025-2030 годов, движимые спросом на высокоценные грузы и улучшением региональной связности благодаря развитию аэропортной инфраструктуры.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По экспедированию грузов: Морская направленность доминирует в операциях

Морские и внутренние водные пути сгенерировали 79,25% доходов от экспедирования грузов в 2024 году, иллюстрируя стратегическое притяжение шлюза Индийского океана. Размер рынка грузовых перевозок и логистики Мьянмы, относящийся к воздушному экспедированию, хотя и меньший, по прогнозам, будет расти с CAGR 3,79% (2025-2030), поскольку фармацевтические препараты и прецизионная электроника распространяются.

Цифровые бронирования через Национальное единое окно сокращают ручные таможенные записи и срезают полный день с времени простоя для соответствующих отгрузок. Усиливающиеся инспекции на пограничных переходах в Музе и Чиншвехав осложняют внутреннее экспедирование и стимулируют спрос на мультимодальные морско-железнодорожные решения, которые обходят контролируемые боевиками контрольные пункты.

Географический анализ

Северные приграничные торговые зоны обрабатывают основную часть китайско-ориентированных сухопутных объемов. Контрольные пункты этнических вооруженных групп в штатах Качин и Шан повышают расходы на безопасность и создают непредсказуемые задержки транзита, заставляя отправителей держать большие страховые запасы. Китай усилил правила инспекции в Музе и Чиншвехаве в 2024 году, что сократило ежедневные таможенные оформления грузовиков и переместило некоторые текстильные и сельскохозяйственные грузы на морские маршруты. Подготовительные работы по железнодорожной линии Чаукпью-Куньмин протяженностью 1 700 км сигнализируют о долгосрочном плане Пекина обойти эти узкие места, перемещая грузы напрямую из Юньнани на западное побережье Мьянмы. После ввода в эксплуатацию коридор, ожидается, перераспределит грузопотоки и повысит спрос на внутреннее складирование в северных логистических парках.

Центральная Мьянма остается основой внутренних грузовых перевозок. Скоростная автомагистраль Янгон-Мандалай несет 44,97% дорожных тонно-км, связывая два крупнейших центра потребления страны. Автомобильные грузовые перевозки доминируют здесь, поскольку железнодорожная пропускная способность ограничена, а речная навигация сезонна. Планируемые обновления железной дороги Музе-Мандалай направлены на разгрузку заторов на автомагистралях и сокращение времени транзита в Китай более чем на шесть часов. Трехсторонняя автомагистраль Индия-Мьянма-Таиланд достигла 70% завершения в 2025 году и откроет новые восточно-западные автомобильные маршруты, которые соединят депо Мандалая с распределительными узлами Бангкока к 2028 году.

Прибрежные провинции закрепляют морскую стратегию Мьянмы. Порт Янгона обрабатывает большинство контейнерных импортов, но ограничения осадки ограничивают размер судов и создают зависимость от фидерных перевозок к сингапурским узлам. Глубоководный комплекс Чаукпью стоимостью 7,3 млрд долларов США будет принимать суда грузоподъемностью 8 000 ДФЭ на глубине 16 м, предоставляя экспортерам прямой выход в Индийский океан и сокращая расстояние плавания на Ближний Восток на 30%. Южнее планы ОЭЗ Давей включают 138-км автомагистраль к тайской провинции Канчанабури, что позиционирует объект как шлюз для нефтехимических и тяжелопромышленных грузов на рынки АСЕАН. Климатический риск остается острым вдоль побережья; тайфун Яги в 2024 году повредил подъездные дороги и портовые краны, подчеркивая необходимость устойчивых стандартов проектирования в будущих проектах.

Конкурентная среда

Логистическая арена Мьянмы остается умеренно фрагментированной, при этом пять крупнейших поставщиков имеют значительную долю секторальных доходов. Глобальные интеграторы, такие как DHL, Maersk и DSV, используют свою капитальную силу для обеспечения места в Янгонском терминале и долгосрочных контрактов на перевозку в ОЭЗ Тилава. Местные операторы сохраняют преимущество в внесетевых регионах, где неформальные контрольные пункты и языковые барьеры осложняют отправку на дальние расстояния. Динамика масштаба изменилась в апреле 2025 года, когда DSV закрыла свою сделку на 14,3 млрд евро (15,78 млрд долларов США) по покупке DB Schenker, подняв объединенную организацию до 41,6 млрд евро (45,91 млрд долларов США) оборота и почти 160 000 сотрудников по всему миру. Ожидается, что слияние сгенерирует 9,0 млрд датских крон (1,33 млрд долларов США) ежегодной синергии к 2028 году, часть из которых может профинансировать обновление автопарка и услуги трансграничной консолидации в Мьянме.

Технологии стали основным дифференциатором, поскольку 45% уровень цифровизации бизнеса Мьянмы оставляет место для автоматизированной сортировки и внедрения отслеживания в реальном времени. DHL выделила 500 млн евро (551,82 млн долларов США) на логистику здравоохранения в Азиатско-Тихоокеанском регионе, укрепляя шлюзы холодовой цепи, которые согласуются с растущим импортом фармацевтических препаратов в Янгон. Запуск платформ роботизированной автоматизации процессов YCP в августе 2024 года решает 30% внутреннюю нехватку рабочей силы путем разгрузки повторяющихся складских задач. Интеграция мобильного кошелька Wave Money в сети доставки сокращает циклы наличные-в-банк и поддерживает загрузку подтверждений доставки из отдаленных поселков. Политика Maersk "Никаких инструкций по отгрузке, никакой загрузки" заставляет экспортеров оцифровывать судоходные документы до крайнего срока судна, ужесточая соответствие требованиям в морском сегменте.

Политическая волатильность и колебания спотовых цен на топливо мотивируют иностранные 3PL структурировать операции в Мьянме через миноритарные совместные предприятия, которые разделяют риск, сохраняя при этом качество услуг. Возможности белого пространства концентрируются в сельских маршрутах холодовой цепи и пограничном посредничестве, где рост спроса превышает доступность активов. Ожидается, что конкурентная интенсивность возрастет, поскольку инфраструктурные проекты, такие как глубоководный порт Чаукпью и автомагистраль Индия-Мьянма-Таиланд, откроют дополнительные транспортные коридоры. В целом, игроки, которые сочетают цифровую видимость, строгость соответствия требованиям и местные партнерства, готовы выиграть долю рынка, сигнализируя о возможностях как для многонациональной, так и для внутренней экспансии.

Лидеры индустрии грузовых перевозок и логистики Мьянмы

-

A.P. Moller - Maersk (включая Damco)

-

DHL Group

-

NYK Line / Yusen Logistics

-

Kerry Logistics Network Group

-

CJ Logistics

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Апрель 2025: DSV завершила приобретение DB Schenker за 14,3 млрд евро (15,78 млрд долларов США), создав новые синергии для мультимодального сетевого покрытия.

- Январь 2025: DHL Group объявила план инвестиций в размере 500 млн евро (551,82 млн долларов США) в Азиатско-Тихоокеанском регионе для расширения решений холодовой цепи в сфере здравоохранения.

- Май 2024: Maersk ввела правило "Никаких инструкций по отгрузке, никакой загрузки" для грузов, направляющихся в Мьянму, для улучшения соответствия требованиям.

- Апрель 2024: CMA CGM сотрудничала с CHAMP Cargosystems в 2024 году для улучшения цифрового управления грузами, поддерживая амбиции расширения в воздушных грузовых перевозках.

Область охвата отчета по рынку грузовых перевозок и логистики Мьянмы

Грузовые перевозки и логистика включают автомобильные, железнодорожные, морские и воздушные перевозки, а также вспомогательные услуги, такие как складирование, хранение, экспедирование грузов и таможенное посредничество для внутренней и международной торговли.

Отчет предоставляет полный фоновый анализ бирманского рынка грузовых перевозок и логистики, который включает оценку экономики и вклада секторов в экономику, обзор рынка, оценку размера рынка для ключевых сегментов, возникающие тенденции в рыночных сегментах, динамику рынка и логистические расходы конечных отраслей пользователей, освещаемые в отчете.

Рынок грузовых перевозок и логистики Мьянмы сегментирован по функциям (грузовые перевозки, экспедирование грузов, складирование, услуги с добавленной стоимостью и другие функции) и конечным пользователям (производство и автомобильная промышленность, нефтегазовая, горнодобывающая промышленность и разработка карьеров, сельское хозяйство, рыболовство и лесное хозяйство, строительство, дистрибутивная торговля (оптовые и розничные сегменты - включая FMCG), и другие конечные пользователи (телекоммуникации, пищевая и напитковая, фармацевтическая и т.д.)).

Кроме того, отчет предлагает размер рынка и прогнозы для рынка грузовых перевозок и логистики Мьянмы в стоимостном выражении (доллары США) для всех вышеупомянутых сегментов.

| Сельское хозяйство, рыболовство и лесное хозяйство |

| Строительство |

| Производство |

| Нефтегазовая, горнодобывающая промышленность и разработка карьеров |

| Оптовая и розничная торговля |

| Прочие |

| Курьерские, экспресс и посылочные услуги (CEP) | По типу назначения | Внутренние |

| Международные | ||

| Экспедирование грузов | По виду транспорта | Воздушный |

| Морской и внутренние водные пути | ||

| Прочие | ||

| Грузовые перевозки | По виду транспорта | Воздушный |

| Трубопроводы | ||

| Железнодорожный | ||

| Автомобильный | ||

| Морской и внутренние водные пути | ||

| Складирование и хранение | По температурному контролю | Без температурного контроля |

| С температурным контролем | ||

| Прочие услуги | ||

| Конечная отрасль пользователей | Сельское хозяйство, рыболовство и лесное хозяйство | ||

| Строительство | |||

| Производство | |||

| Нефтегазовая, горнодобывающая промышленность и разработка карьеров | |||

| Оптовая и розничная торговля | |||

| Прочие | |||

| Логистическая функция | Курьерские, экспресс и посылочные услуги (CEP) | По типу назначения | Внутренние |

| Международные | |||

| Экспедирование грузов | По виду транспорта | Воздушный | |

| Морской и внутренние водные пути | |||

| Прочие | |||

| Грузовые перевозки | По виду транспорта | Воздушный | |

| Трубопроводы | |||

| Железнодорожный | |||

| Автомобильный | |||

| Морской и внутренние водные пути | |||

| Складирование и хранение | По температурному контролю | Без температурного контроля | |

| С температурным контролем | |||

| Прочие услуги | |||

Ключевые вопросы, отвеченные в отчете

Каков размер рынка грузовых перевозок и логистики Мьянмы в 2025 году?

Рынок оценивается в 6,15 млрд долларов США в 2025 году и, по прогнозам, достигнет 7,25 млрд долларов США к 2030 году при CAGR 3,33% (2025-2030).

Какая логистическая функция имеет наивысшую долю доходов?

Грузовые перевозки лидируют с 60,74% доходов 2024 года, при доминировании 71,64% доли доходов автомобильных грузовых перевозок.

Что стимулирует самый быстрый рост в курьерских услугах?

Международные посылки CEP, связанные с расширением электронной торговли, по прогнозам, будут расти с CAGR 5,02% в период 2025-2030 годов.

Почему расширяется инфраструктура холодовой цепи?

Растущий экспорт скоропортящихся сельскохозяйственных товаров и поставки медицинских товаров требуют хранения с температурным контролем, что стимулирует рост складирования холодовой цепи с CAGR 3,19% (2025-2030).

Как политическая нестабильность влияет на логистические операции?

Валютные ограничения, сокращенные импортные лицензии и вопросы пограничной безопасности повышают расходы на соответствие требованиям и удлиняют время транзита, вычитая 0,7 процентных пункта из прогнозируемого CAGR.

Каковы перспективы спроса на логистику, связанную с производством?

Производство является самым быстрорастущим сегментом конечных пользователей с CAGR 3,49% (2025-2030), отражая региональную диверсификацию цепочки поставок от стратегий "Китай + 1".

Последнее обновление страницы: