Размер и доля рынка медиа и развлечений

Анализ рынка медиа и развлечений от Mordor Intelligence

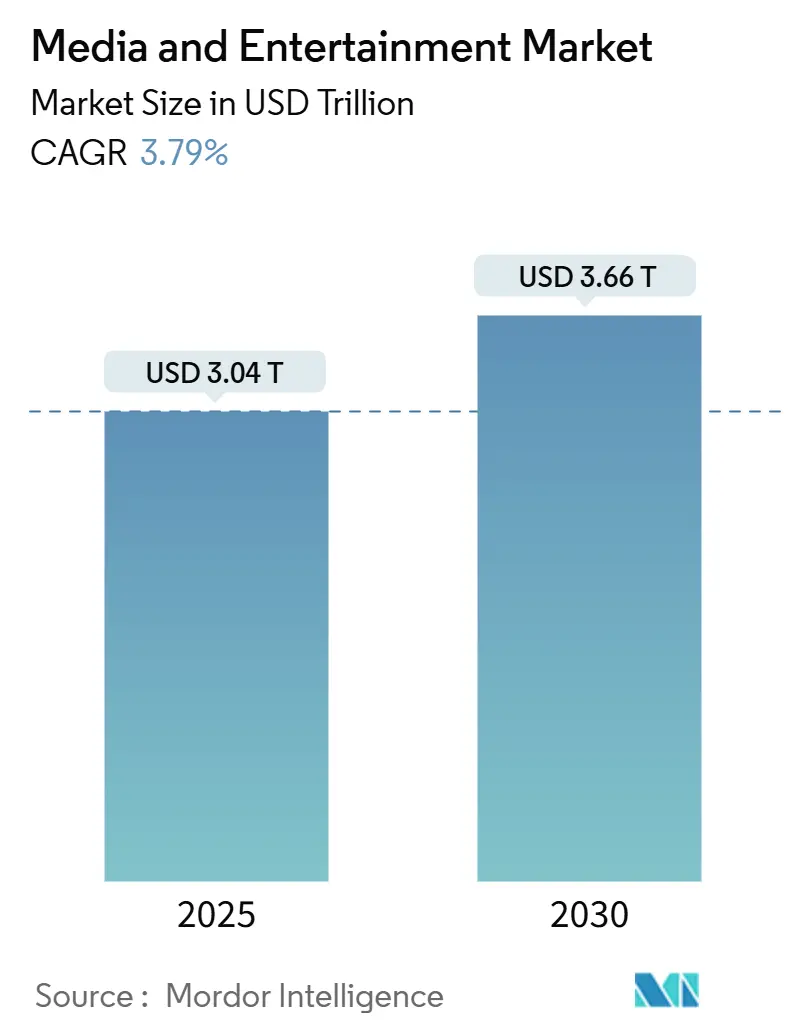

Размер рынка медиа и развлечений оценивается в 3,04 триллиона долларов США в 2025 году и прогнозируется достичь 3,66 триллиона долларов США к 2030 году, увеличиваясь стабильными темпами 3,79% CAGR с 2025 по 2030 год. Мобильная реклама, прямые трансляции и видео по подписке вместе составляют почти половину текущих поступлений, в то время как традиционное вещание, кинематограф и печатные издания продолжают терять долю, но все еще вносят вклад в виде библиотечного контента, который питает высокомаржинальные лицензионные сделки. Денежный поток становится менее сезонным, поскольку возобновление подписок сглаживает традиционные пики и спады, связанные с предварительными календарями рекламы. Компании, которые сочетают прямое распространение среди потребителей с собственными рекламными стеками, показывают более сильные кредитные прогнозы, что помогает им финансировать более длинные производственные циклы при более низких затратах на заимствование. Внимание потребителей фрагментируется между платформами быстрее, чем предполагает рост доходной линии; просмотр коротких форматов в социальных лентах резко вырос на территориях с высоким проникновением 5G, в то время как сервисы длинного формата поддерживали время просмотра за счет вставки рекламы в середине ролика, которая ощущается естественно, а не навязчиво.

Ключевые выводы отчета

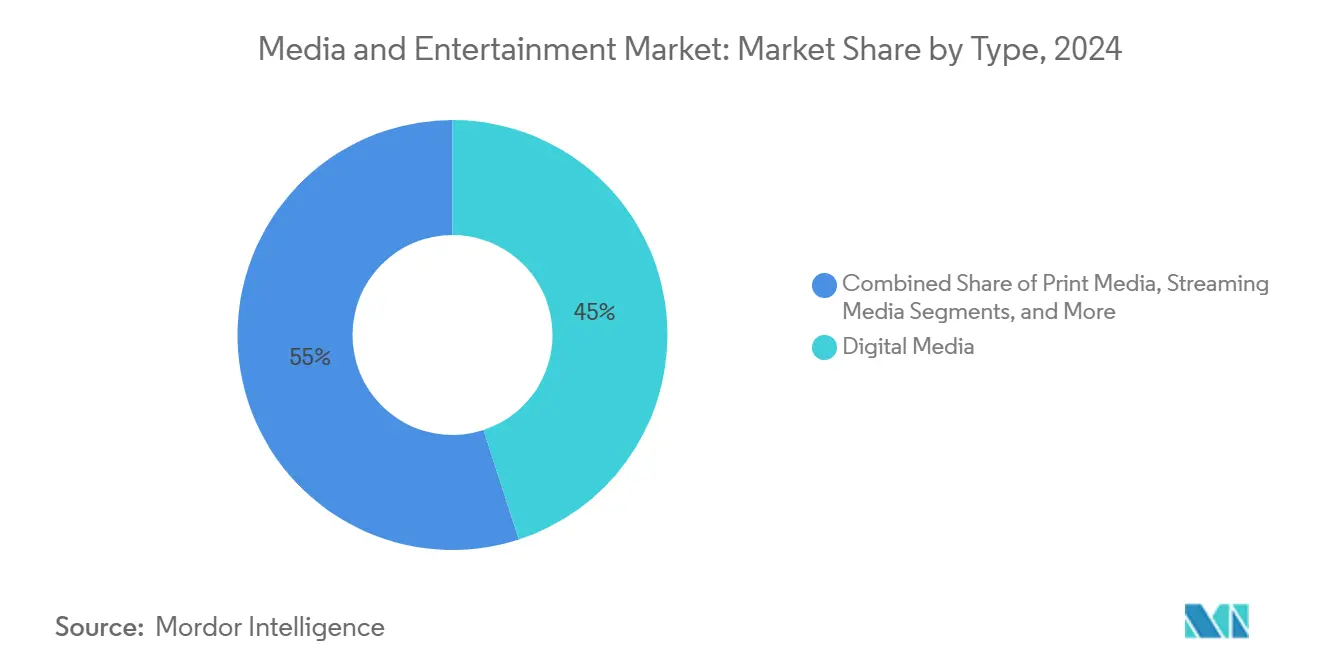

- По типу цифровые форматы занимали доминирующие 45% доли рынка медиа и развлечений в 2024 году, что равно 1,33 триллиона долларов США.

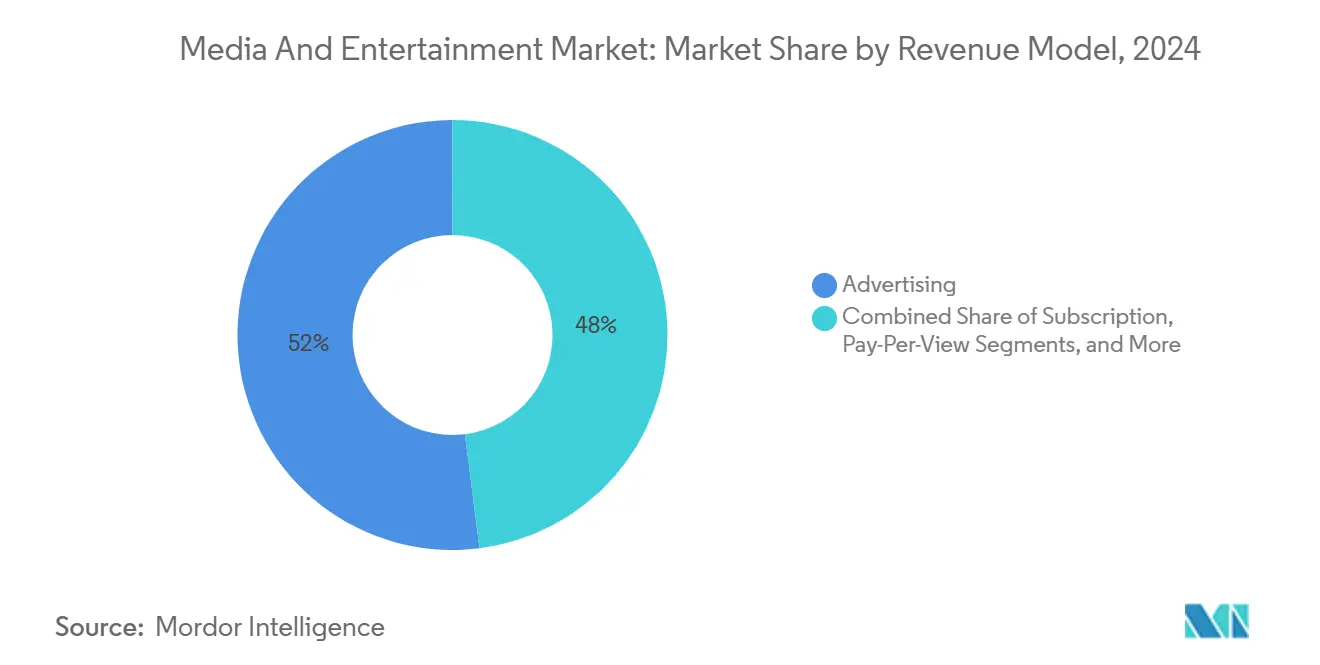

- По модели доходов реклама составляла 52% размера рынка медиа и развлечений в 2024 году, в то время как подписки готовы расти темпом 8% CAGR до 2030 года.

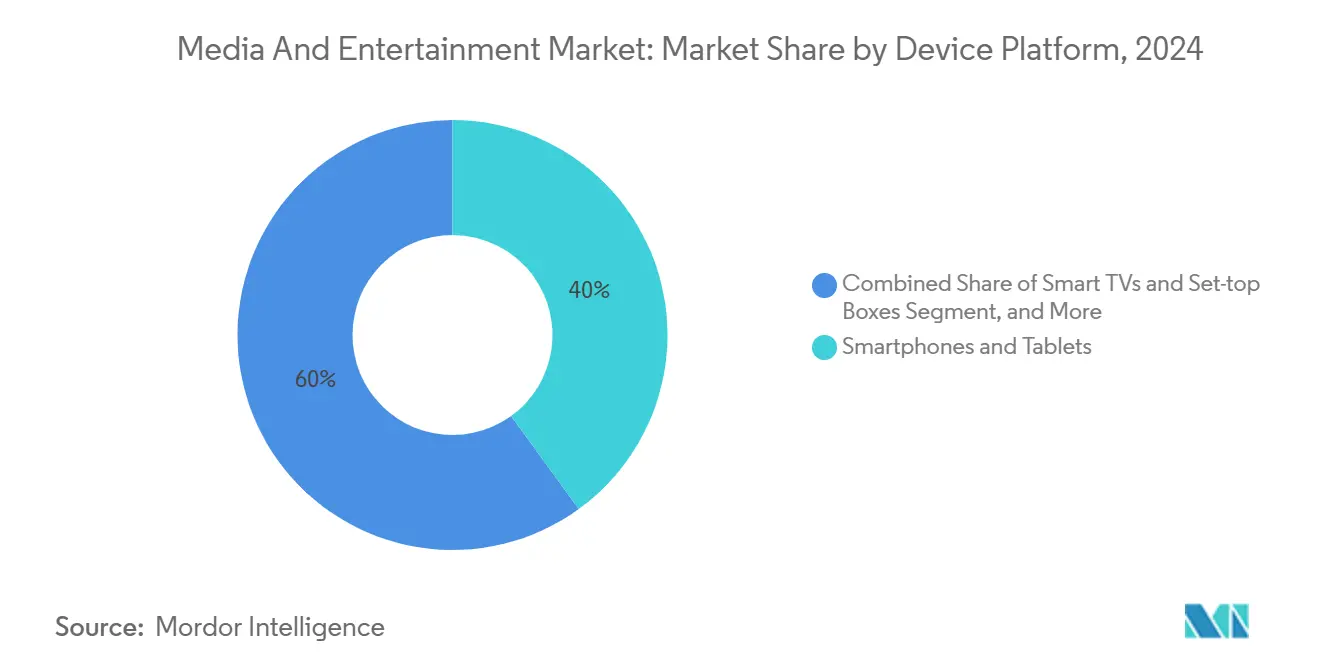

- По платформе устройств смартфоны и планшеты захватили 40% размера рынка медиа и развлечений в 2024 году, или 1,18 триллиона долларов США.

- По географии Северная Америка лидировала с 35% доли рынка медиа и развлечений в 2024 году, достигнув 1,03 триллиона долларов США.

Тенденции и инсайты глобального рынка медиа и развлечений

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Распространение мобильного видеопотребления с поддержкой 5G в Азии | +1.5% | Азиатско-Тихоокеанский регион, переход к глобальным OTT-платформам | Средний срок |

| Всплеск расходов на рекламу в Connected-TV от розничных и FMCG-брендов США | +1.2% | Северная Америка, ранняя Западная Европа | Короткий срок |

| Быстрое принятие FAST-каналов в Европе | +0.9% | Европа, расширение в Северную Америку | Средний срок |

| Кросс-лицензирование IP AAA-игр | +0.8% | Глобально, под руководством Северной Америки и Восточной Азии | Средний срок |

| Генеративный ИИ локально-языковой дубляж в MENA | +0.7% | MENA, распространение на многоязычные регионы | Средний срок |

| Партнерства медиа спортивных ставок | +0.6% | Северная Америка, регулируемые рынки | Короткий срок |

| Источник: Mordor Intelligence | |||

Распространение мобильного видеопотребления с поддержкой 5G в Азии

Трафик мобильного видео в Южной Корее подскочил на 58% в годовом исчислении в течение Q1 2025 года после того, как общенациональное покрытие 5G стало обычным делом [1]SK Telecom, "5G Network Drives Mobile Video Surge," sktelecom.com. Средняя продолжительность сеанса выросла с 22 минут до 35 минут, давая платформам дополнительный инвентарь для пре-ролла и мид-ролла. Приложения, ориентированные на сжатие, снизили расходы на данные и перенаправили сбережения на премиальные права короткого формата, укрепив переговорную силу с правообладателями. Рекламодатели, тестирующие шестисекундные коммерческие клипы, сообщили о конверсии корзины, сопоставимой с настольным дисплеем, доказав, что смартфон может выполнять как функции создания бренда, так и оформления заказа. Рынок медиа и развлечений, следовательно, выигрывает от более богатых рычагов монетизации за минуту просмотра, поощряя студии выделять больше бюджета на мобильные франшизы.

Всплеск расходов на рекламу в Connected-TV от розничных брендов США

Один крупный американский ритейлер более чем удвоил расходы на connected-TV (CTV) за двенадцать месяцев до апреля 2025 года [2]Walmart, "Walmart Connect Expands CTV Advertising," corporate.walmart.com, corporate.walmart.com. Связав данные карт лояльности с экспозицией CTV, фирма подтвердила, что целевые домохозяйства тратили на 6,80 долларов США больше за продуктовую корзину, чем контрольные группы. Покупаемые наложения на смарт-телевизорах подняли показатели кликов почти на 30% в параллельных кампаниях электронной коммерции, мотивируя бренды мигрировать бюджеты с линейного телевидения на стриминг. Поскольку производители устройств теперь управляют своими рекламными биржами, они ведут переговоры о многолетних гарантиях объема, которые стабилизируют коэффициенты заполнения. Рынок медиа и развлечений получает более высокую долю бюджетов розничной рекламы как прямой результат.

Быстрое принятие FAST-каналов в Европе

FAST-каналы захватили 28% от общего времени просмотра на RTL Germany к Q1 2025 года [3]RTL Group, "FAST Channels Growth Report Q1 2025," rtlgroup.com. CPM прайм-тайма на некоторых бесплатных, поддерживаемых рекламой стриминговых телевизионных каналах превысили ставки для сопоставимых линейных слотов, обратив долгосрочную ценовую модель. Зрители называют кураторские жанровые каналы облегчением от бесконечной прокрутки по требованию, подтверждая, что пассивное поведение все еще важно. Местные продюсерские дома перепрофилируют винтажные каталоги в тематические каналы, получая дополнительный доход без новых маркетинговых затрат. По мере сокращения инвентаря покупатели фиксируют форвардные обязательства, закрепляя роль FAST как постоянного элемента в рынке медиа и развлечений.

Генеративный ИИ дубляж ускоряет охват OTT в многоязычных регионах

Глобальный стример сократил время оборота локализации с 45 дней до 12 дней, развернув синтез голоса ИИ для арабских диалектов в апреле 2025 года. Освобожденные ресурсы профинансировали больше специфичных для региона оригиналов, подняв местный каталог на одну треть в течение шести месяцев. Удержание улучшилось, когда подписчики переключались между египетскими, персидскими и левантийскими треками, демонстрируя коммерческую отдачу от культурных нюансов. Новые участники теперь рассматривают ИИ дубляж как существенную инфраструктуру, а не экспериментирование. Более быстрые временные рамки выхода на рынок увеличивают адресуемую аудиторию для каждого нового тайтла, поддерживая объемные прибыли по всему рынку медиа и развлечений.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Регулятивный контроль ЕС над цифровой рекламой | -0.8% | Европейский союз | Короткий срок |

| Снижение тиража печати в Южной Америке | -0.6% | Южная Америка | Короткий срок |

| Инфляция цепочки поставок для LED-вывесок | -0.4% | Глобально | Короткий срок |

| Пиратство и нелегальный рестриминг в APAC | -0.5% | Азиатско-Тихоокеанский регион | Средний срок |

| Источник: Mordor Intelligence | |||

Усиленный контроль ЕС над таргетированной цифровой рекламой

После введения более строгих правил согласия в 2024 году одна социальная платформа сообщила о снижении европейских CPM на 17% в течение Q1 2025 года digital-strategy.ec.europa.eu. Бренды отреагировали, переместив расходы в сторону контекстуальных размещений на премиальных издателях с сильными собственными данными, частично компенсировав нехватку. Программатический спрос на новостные издания вырос, предполагая, что регулирование может перебалансировать силу в пользу владельцев контента. Меньшие поставщики ad-tech борются со стоимостью параллельных рабочих процессов согласия и ищут поглощение более крупными коллегами. Сниженная доходность рекламы сдерживает рост доходов на рынке медиа и развлечений до тех пор, пока участники экосистемы не усовершенствуют соответствующие методы таргетинга.

Пиратство и нелегальный рестриминг сокращают ARPU OTT в Азиатско-Тихоокеанском регионе

Региональный стример оценил, что нелегальный рестриминг откачал 18% потенциального дохода от подписки во время сезона крикета 2025 года. Группы Telegram распространяли зеркальные ссылки в течение минут после каждого уведомления о снятии, заставляя постоянно следить за сетью. Сервис представил более дешевый уровень с рекламой и конвертировал сегмент домохозяйств от пиратства к легальному просмотру в течение первого месяца, доказав, что гибридное ценообразование может вернуть стоимость. Тем не менее, расходы на контент остаются фиксированными, поэтому давление на маржу сохраняется. Пиратство, следовательно, действует как структурный противовес, который давит на более широкий рынок медиа и развлечений.

Сегментный анализ

По типу: Цифровые форматы расширяют лидерство

Цифровые форматы заняли 45% доли рынка медиа и развлечений в 2024 году, представляя 1,33 триллиона долларов США размера рынка медиа и развлечений [4]Netflix Inc., "Q1 2025 Shareholder Letter," netflix.com. Стриминговые платформы смешивают захватывающие сериалы с событийным программированием, поэтому всплески приобретения подписчиков больше не обваливаются после финалов сезонов. Короткоформатное видео добавило функции виртуальной банки в конце 2024 года, создавая доход от микротранзакций, который смягчает плато доходности рекламы. Печать сохраняется в B2B нишах, где рекламодатели ценят точную читательскую аудиторию, и специализированные журналы ограничили снижение доходов до однозначных цифр, подчеркивая долговечность экспертного контента.

Кросс-платформенные экосистемы продлевают жизненные циклы франшиз. Когда фэнтезийный сериал порождает мобильную игру в том же квартале, 15% новых игроков впоследствии смотрят как минимум один эпизод, иллюстрируя, как контент может перекрестно опыляться между опытами. Доходы от виртуальной и дополненной реальности меньше в абсолютных терминах, но быстро растут благодаря корпоративным пилотам; архитектурная фирма использовала гарнитуры для удаленных обзоров дизайна и сократила проектные циклы на 12% в 2025 году. Стабильный корпоративный спрос стабилизирует денежный поток производителей гарнитур, позволяя им субсидировать потребительские лаунжи, которые сеют будущее принятие домохозяйствами. По мере конвергенции этих динамик рынок медиа и развлечений встраивает цифровые форматы еще глубже как в потребительские, так и в профессиональные случаи использования.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По модели доходов: Подписки ускоряются, реклама остается базой

Реклама занимала 52% размера рынка медиа и развлечений в 2024 году, или 1,53 триллиона долларов США, но доходы от подписки прогнозируются расти темпом 8% CAGR до 2030 года. Бандлы доказали себя как наиболее эффективный сдерживающий фактор оттока; телекоммуникационный оператор, который упаковал музыку, видео и игры в 2025 году, увидел, что добровольный отток упал ниже 3% за квартал. Pay-per-view вернул релевантность, когда лига боевых искусств продала цифровые билеты за 19,90 долларов США, а фанаты позже потратили еще 4,20 долларов США на закулисные клипы.

Блокчейн коллекционные предметы открывают свежие каналы мерчандайзинга. Платформа лицензированных хайлайтов баскетбольной лиги зарегистрировала трехзначные объемы вторичного рынка в начале 2025 года, генерируя пассивные потоки роялти. Гибридные планы также процветают; поддерживаемый рекламой уровень на крупном стримере захватил почти одну пятую новых регистраций в течение шести месяцев после запуска. Растущая мозаика платежных опций поощряет более широкое участие, что в свою очередь углубляет пулы данных для таргетированной монетизации. Этот усиливающий цикл поддерживает долгосрочную устойчивость доходов по всему рынку медиа и развлечений.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По платформе устройств: Мобильные доминируют, новые экраны растут

Смартфоны и планшеты обеспечили 40% размера рынка медиа и развлечений 2024 года, равного 1,18 триллиона долларов США. Операторы магазинов приложений раскрывают, что развлекательные приложения генерируют более половины общего дохода магазина, подтверждая надежную покупательную способность внутри приложений. Смарт-телевизоры эволюционируют в мини огороженные сады; ведущий производитель устройств увеличил доход от биржи более чем на одну треть в 2024 году, поскольку рекламодатели гнались за нативными размещениями. Десктопы остаются релевантными для создания длинного формата и стратегических игр, даже когда казуальная игра мигрирует в облачные потоки.

Прогнозируется, что VR и AR гарнитуры покажут примерно 15% CAGR до 2030 года, поддерживаемые корпоративными симуляциями в здравоохранении, инженерии и обучении. Игровые консоли наслаждаются удлиненными циклами после выпуска патчей обратной совместимости в конце 2024 года, стабилизируя отгрузки устройств. Автомобильные информационно-развлекательные экраны теперь рассматриваются как дополнительные телевизоры, захватывая внимание во время поездок на работу и достигая новых дневных аудиторий. Эти платформенные сдвиги расширяют общие адресуемые часы, усиливая импульс роста на рынке медиа и развлечений.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

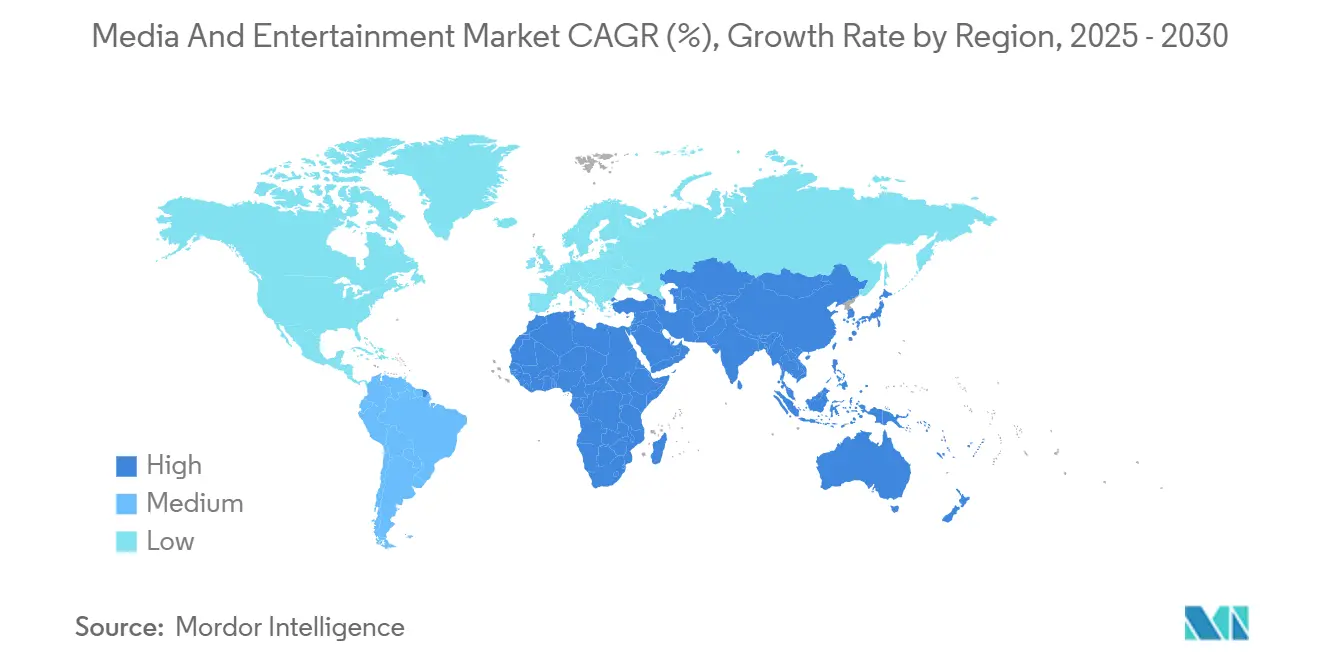

Географический анализ

Северная Америка составила 35% доли рынка медиа и развлечений при 1,03 триллиона долларов США в 2024 году. Прямые спортивные трансляции в сочетании с интерактивными наложениями ставок увеличивают эффективный рекламный инвентарь за счет продления продолжительности сеанса. Бандлы телеком-стример распределяют растущие расходы на контент по более крупным клиентским базам, снижая средние затраты на приобретение. Региональные кабельные операторы воспроизвели модель в середине 2025 года, принеся виджеты покупок на экране паузы в традиционные домохозяйства и обогатив петли обратной связи данных, которые лежат в основе динамического ценообразования.

Азиатско-Тихоокеанский регион лидирует в росте с прогнозируемым CAGR 6% до 2030 года, движимый яркой экосистемой короткого видео в Китае и всплеском народных оригиналов в Индии. Среднее ежемесячное использование мобильных данных в Индии превысило 27 ГБ на пользователя в 2024 году, поддерживая высокие показатели завершения для региональных тайтлов. Продюсерские стартапы закладывают в бюджет как минимум два языковых трека с первого дня, сжимая время выхода на рынок для дублированных версий. Япония и Южная Корея инкубируют форматы контента, нативные для 5G, которые впоследствии экспортируются по всей Юго-Восточной Азии, дальше расширяя след рынка медиа и развлечений.

Европа балансирует богатое творческое наследие со строгими правилами приватности. FAST-каналы дают вещателям новый доход, поскольку линейные рейтинги смягчаются, в то время как контекстуальные ad tech помогают компенсировать более низкие доходы персонализированного таргетинга. Латинская Америка борется с валютной волатильностью, которая сжимает ARPU, однако часы стриминга продолжают подниматься, намекая на скрытый потенциал роста, когда макроусловия стабилизируются. Платформы MENA быстро масштабировали каталоги через ИИ дубляж, и один сервис поднял свою арабскую библиотеку более чем на 70% в 2024 году. По мере снижения инфраструктурных и локализационных затрат дополнительные аудитории выходят онлайн, усиливая глобальную экспансию рынка медиа и развлечений.

Конкурентная среда

Сектор демонстрирует форму штанги с глобальными конгломератами на одном конце и студиями микро-создателей на другом. Крупные группы теперь сообщают, что более 60% доходов поступает напрямую от потребителей, подтверждая стратегический поворот к отношениям первой стороны. Меньшие независимые лицензируют каталоги мега-платформам, торгуя маржей за охват аудитории и маркетинговую мощь. Эта асимметрия питает антимонопольные дебаты вокруг комиссий магазинов приложений и обнаруживаемости, управляемой поиском, вопросы, которые вероятно будут доминировать в политических повестках дня после 2025 года.

Технологические преимущества формируют современный ров. Ведущий стример подал десятки патентов движков рекомендаций в один квартал 2025 года, сигнализируя об акценте уровня совета директоров на науке о данных. Социальные видео инкумбенты инвестируют миллиарды в оригинальные сериалы для конвертации фанатов коротких форматов в зрителей длинных форматов, используя тизеры в ленте вместо внешнего маркетинга. Производители смарт-телевизоров финансируют эксклюзивные шоу, чтобы привязать домохозяйства к собственным операционным системам, иллюстрируя, как роли железа и контента сливаются.

Оценки приобретений все больше отражают интерактивную интеллектуальную собственность. Крупный игровой издатель с успешной франшизой battle royale получил значительную премию в конце 2024 года; аналитики назвали потенциал пользовательского контента движущей силой. Покупатели ценят сообщества так же, как код, делая ставку на то, что низовое творчество поддерживает вовлеченность долго после запуска. Ожидается, что похожая логика будет управлять предстоящими сделками в иммерсивных мирах, находящихся сейчас в разработке, даже хотя зрелые модели доходов все еще формируются. Эти динамики указывают на активный конвейер слияний, который будет формировать конкурентные позиции внутри рынка медиа и развлечений.

Лидеры индустрии медиа и развлечений

-

News Corporation

-

Comcast Corporation

-

Walt Disney Company

-

Warner Bros. Discovery, Inc.

-

Paramount Global

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние разработки индустрии

- Май 2025: Крупный музыкальный сервис включил монетизацию видео-подкастов, позволив создателям использовать динамическую вставку рекламы, сохраняя при этом большую долю дохода.

- Март 2025: Сети, принадлежащие Warner, встроили транзакционные API спортивных ставок в баскетбольные трансляции, подняв доходность внутриигровой рекламы на двузначные числа по сравнению с матчами 2024 года.

- Апрель 2025: Глобальный стример развернул ИИ дубляж на 25 языках, сократив стоимость за трек примерно на 60% и обеспечив почти одновременные глобальные премьеры.

- Февраль 2025: Гигант электронной коммерции приобрел всемирные стриминговые права на международную серию автоспорта на пять сезонов, углубив свой список прямых событий.

Охват отчета о глобальном рынке медиа и развлечений

Индустрия медиа и развлечений (M&E) имеет множество сегментов, которые объединяются в одну вертикаль: фильмы/кинематограф, телевидение, музыка, издательство, радио, интернет, реклама и игры.

Индустрия медиа и развлечений сегментирована по типу (печатные медиа (газеты, журналы, билборды, баннеры, листовки и флаеры), цифровые медиа (телевидение, музыка и радио, электронная вывеска, мобильная реклама, подкасты), стриминговые медиа (OTT стриминг, прямые трансляции)) и географии (Северная Америка (Соединенные Штаты, Канада), Европа (Великобритания, Германия, Франция, остальная Европа), Азиатско-Тихоокеанский регион (Китай, Индия, Япония, остальной Азиатско-Тихоокеанский регион), Латинская Америка, и Ближний Восток и Африка).

Размеры рынка и прогнозы представлены в денежном выражении (доллары США) для всех вышеперечисленных сегментов.

| Печатные медиа | Газета |

| Журналы | |

| Билборды | |

| Баннеры, листовки и флаеры | |

| Другие печатные медиа | |

| Цифровые медиа | Телевидение |

| Музыка и радио | |

| Электронная вывеска | |

| Мобильная реклама | |

| Подкасты | |

| Другие цифровые медиа | |

| Стриминговые медиа | OTT стриминг |

| Прямые трансляции | |

| Видеоигры и киберспорт | |

| Виртуальный / дополненной реальности контент |

| Реклама |

| Подписка |

| Pay-Per-View / Транзакционная |

| Лицензирование и мерчандайзинг |

| Смартфоны и планшеты |

| Смарт-телевизоры и приставки |

| ПК и ноутбуки |

| Игровые консоли |

| VR/AR гарнитуры |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Латинская Америка | Бразилия |

| Аргентина | |

| Мексика | |

| Остальная Латинская Америка | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Испания | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Южная Корея | |

| Индия | |

| Австралия | |

| Новая Зеландия | |

| Остальной Азиатско-Тихоокеанский регион | |

| Ближний Восток и Африка | Объединенные Арабские Эмираты |

| Саудовская Аравия | |

| Южная Африка | |

| Остальной Ближний Восток и Африка |

| По типу | Печатные медиа | Газета |

| Журналы | ||

| Билборды | ||

| Баннеры, листовки и флаеры | ||

| Другие печатные медиа | ||

| Цифровые медиа | Телевидение | |

| Музыка и радио | ||

| Электронная вывеска | ||

| Мобильная реклама | ||

| Подкасты | ||

| Другие цифровые медиа | ||

| Стриминговые медиа | OTT стриминг | |

| Прямые трансляции | ||

| Видеоигры и киберспорт | ||

| Виртуальный / дополненной реальности контент | ||

| По модели доходов | Реклама | |

| Подписка | ||

| Pay-Per-View / Транзакционная | ||

| Лицензирование и мерчандайзинг | ||

| По платформе устройств | Смартфоны и планшеты | |

| Смарт-телевизоры и приставки | ||

| ПК и ноутбуки | ||

| Игровые консоли | ||

| VR/AR гарнитуры | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Латинская Америка | Бразилия | |

| Аргентина | ||

| Мексика | ||

| Остальная Латинская Америка | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Южная Корея | ||

| Индия | ||

| Австралия | ||

| Новая Зеландия | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Ближний Восток и Африка | Объединенные Арабские Эмираты | |

| Саудовская Аравия | ||

| Южная Африка | ||

| Остальной Ближний Восток и Африка | ||

Ключевые вопросы, освещенные в отчете

Насколько велик рынок медиа и развлечений сегодня и куда он движется?

Рынок медиа и развлечений составляет 3,04 триллиона долларов США в 2025 году и прогнозируется достичь 3,66 триллиона долларов США к 2030 году, растя темпом 3,79% CAGR.

Какой тип контента в настоящее время лидирует по доходам?

Цифровые форматы, включая стриминг и короткоформатные платформы, владеют 45% доли рынка медиа и развлечений, что равно 1,33 триллиона долларов США в 2024 году.

Почему подписки растут быстрее рекламы?

Бандлированные предложения снижают отток до менее чем 3% за квартал, и новые гибридные поддерживаемые рекламой уровни расширяют воронку, толкая доходы от подписки к 8% CAGR до 2030 года.

Какую роль играют 5G сети в расширении индустрии?

На полностью покрытых 5G рынках, таких как Южная Корея, средняя продолжительность сеанса мобильного видео выросла до 35 минут, разблокировав больше рекламного и микротранзакционного инвентаря для платформ.

Как FAST каналы приносят пользу европейским вещателям?

FAST каналы предоставляют бесплатные, кураторские каналы, которые теперь захватывают 28% часов просмотра у некоторых вещателей, с CPM прайм-тайма, иногда превышающими таковые у линейного ТВ.

Что является самым большим регулятивным препятствием?

Новые европейские правила согласия снизили CPM таргетированной рекламы на 17% в начале 2025 года и заставляют меньших поставщиков ad-tech консолидироваться, временно замедляя рост рекламных доходов.

Последнее обновление страницы: