Размер и доля рынка лояльности

Анализ рынка лояльности от Mordor Intelligence

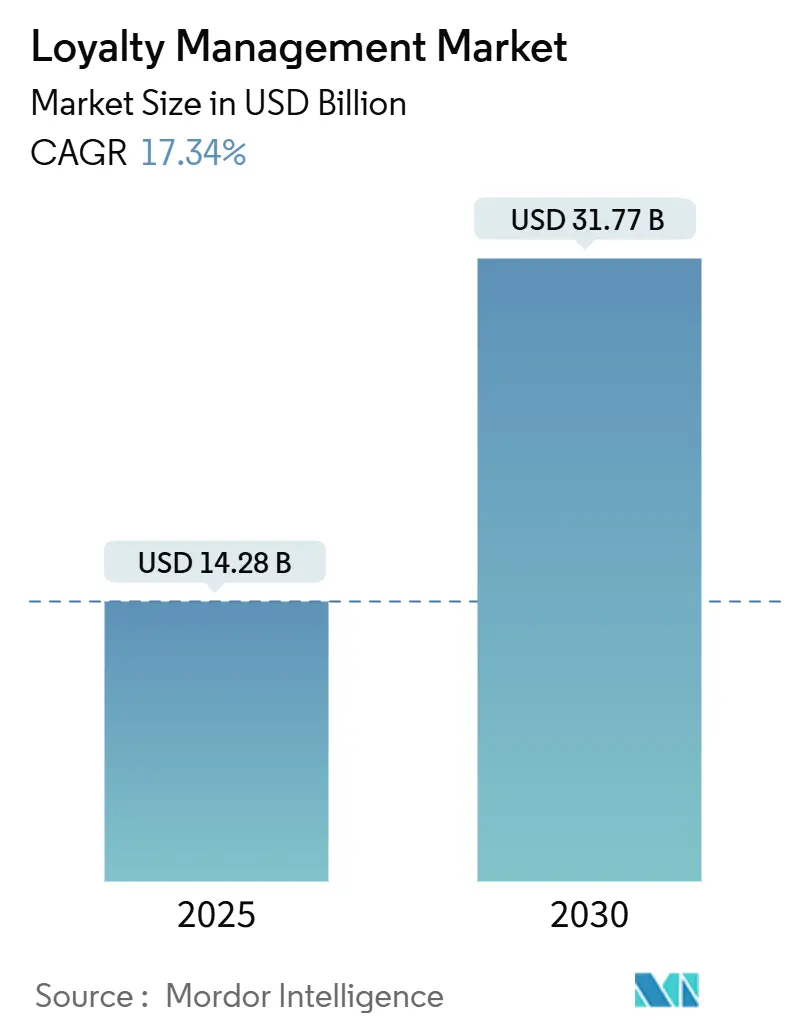

Размер рынка лояльности оценивается в 14,28 млрд долларов США в 2025 году и должен достичь 31,77 млрд долларов США к 2030 году, что отражает среднегодовой темп роста 17,34% в течение прогнозного периода. Растущие затраты на привлечение клиентов в насыщенных цифровых каналах в сочетании с давлением на маржу, вызванным инфляцией, побуждают бренды удваивать усилия в области экономики удержания. Облачные платформы с поддержкой ИИ теперь интегрируют данные лояльности, CRM и POS для предоставления единого опыта, делая оркестрацию программ быстрее и более масштабируемой, чем в предыдущих технологических циклах. Спрос на данные нулевой стороны усиливается по мере ужесточения правил конфиденциальности, а омниканальное взаимодействие стало минимальным стандартом для конкурентного преимущества. Региональная производительность расходится: Северная Америка лидирует по расходам, в то время как Азиатско-Тихоокеанский регион обеспечивает большую часть дополнительного роста до 2030 года.

Ключевые выводы отчета

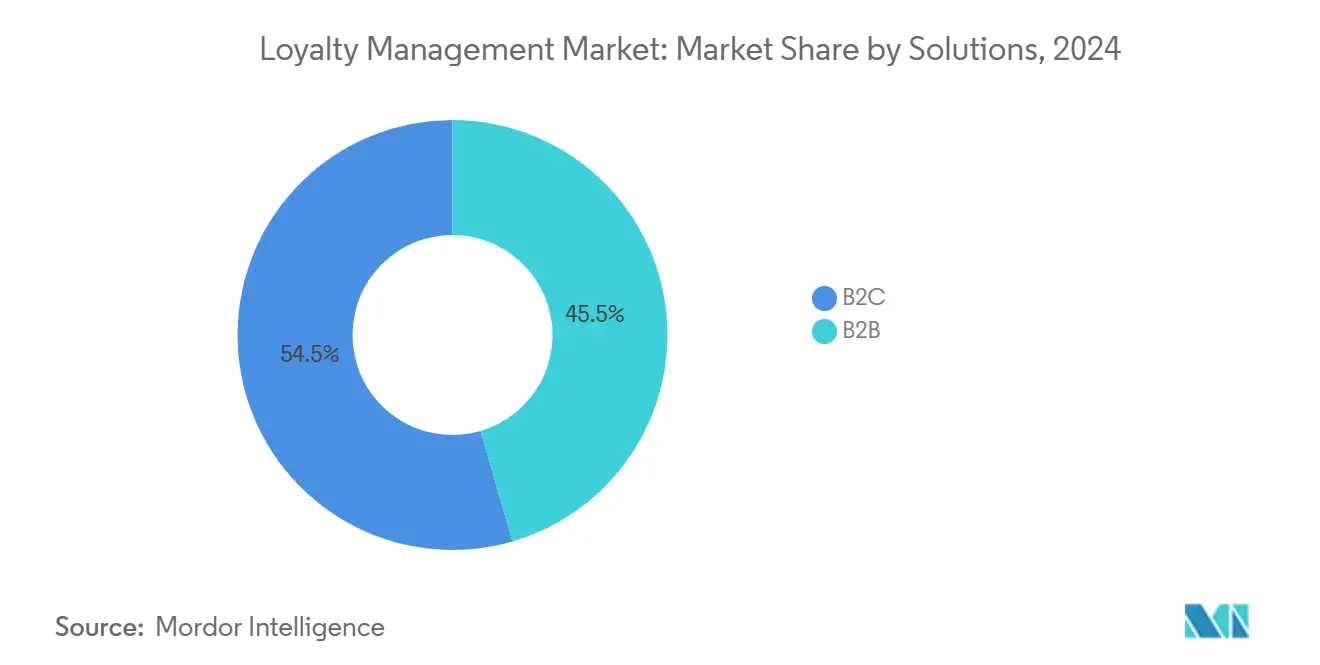

- По типу решения программы B2C сохранили 54,5% доли выручки в 2024 году, тогда как предложения B2B развиваются со среднегодовым темпом роста 18,3% до 2030 года.

- По модели развертывания облачные решения составили 62,3% доли рынка лояльности в 2024 году, и прогнозируется рост сегмента со среднегодовым темпом роста 19,2% до 2030 года.

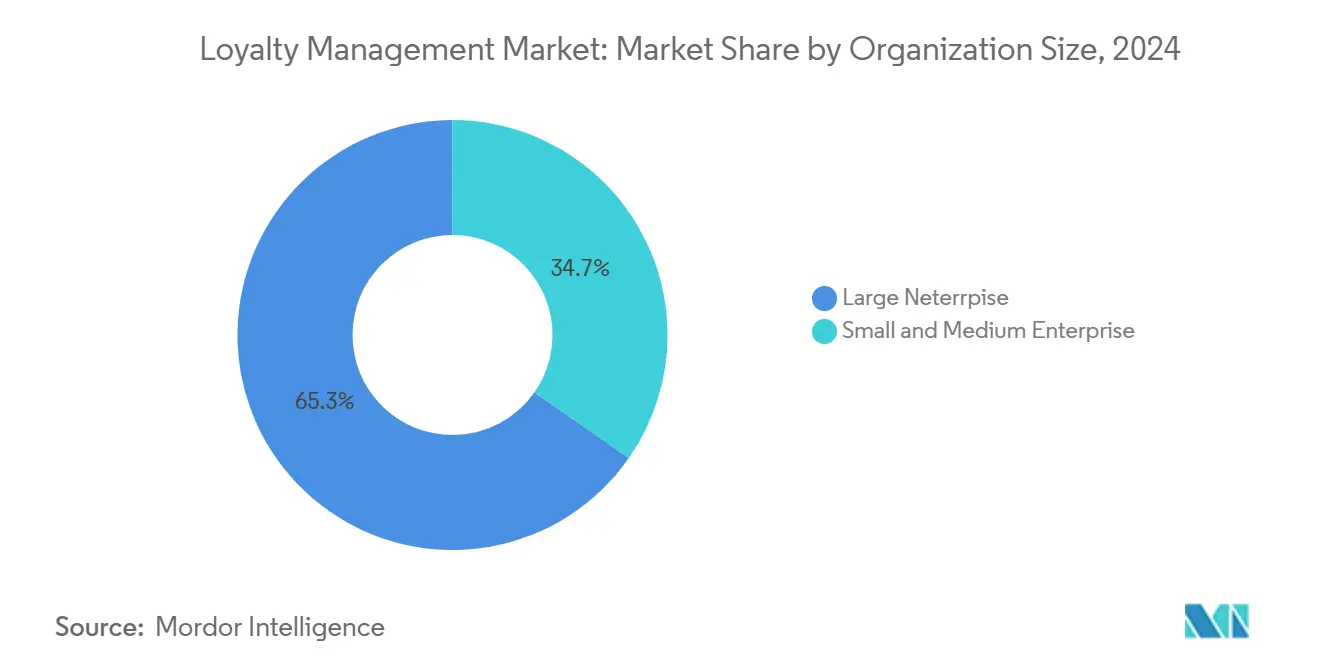

- По размеру организации крупные предприятия занимали 65,3% доли рынка лояльности в 2024 году; прогнозируется расширение сегмента МСП со среднегодовым темпом роста 17,9% до 2030 года.

- По отраслевой вертикали розничная торговля и потребительские товары лидировали с долей выручки 23,6% в 2024 году, в то время как BFSI позиционируется для роста со среднегодовым темпом роста 17,5% до 2030 года.

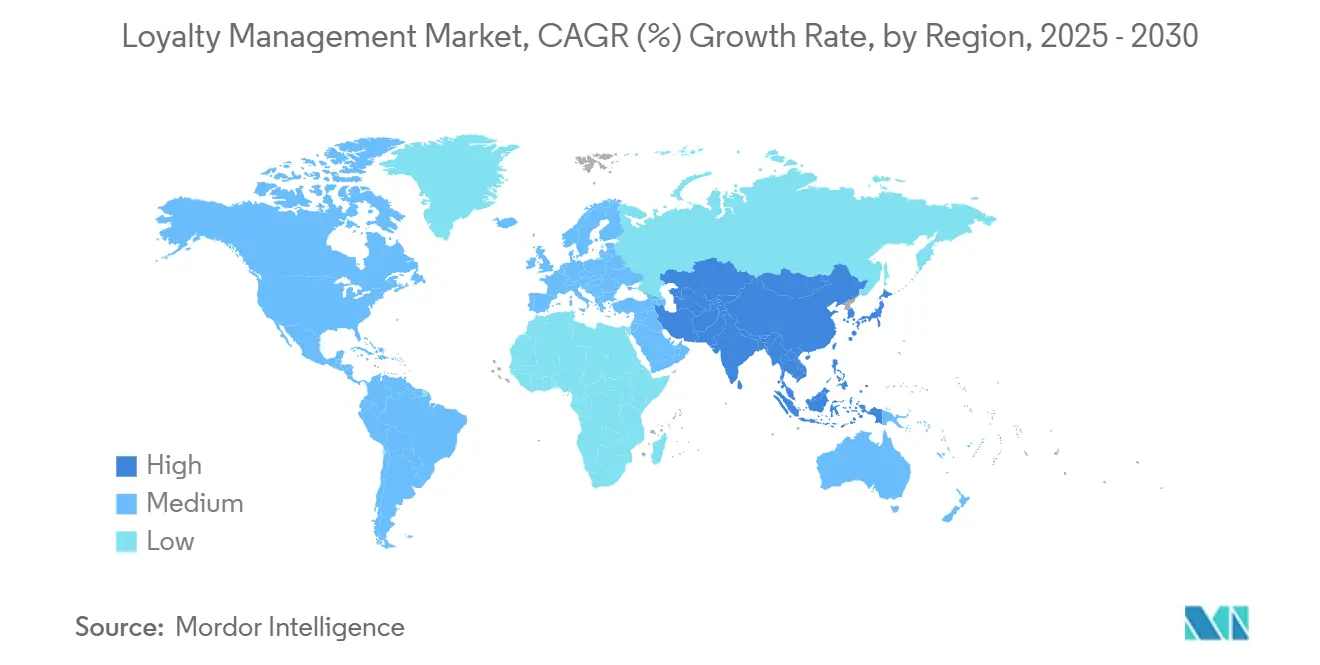

- По географии Северная Америка представляла 24,1% выручки 2024 года, при этом Азиатско-Тихоокеанский регион регистрирует самый быстрый региональный среднегодовой темп роста 18,5% до 2030 года.

Глобальные тенденции и инсайты рынка лояльности

Анализ воздействия драйверов

| Драйвер | (~) % Воздействие на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Омниканальная цифровая трансформация повышает экономику удержания | +4.2% | Глобально; Северная Америка и Европа сильнейшие | Средний срок (2-4 года) |

| ИИ-управляемые движки персонализации повышают привязанность программ и ROI | +3.8% | Основа Азиатско-Тихоокеанского региона; распространение на Северную Америку | Короткий срок (≤2 лет) |

| Эскалация затрат на привлечение клиентов в насыщенной электронной коммерции | +3.1% | Зрелые рынки Северной Америки и ЕС | Короткий срок (≤2 лет) |

| Мобильные приложения для вознаграждений увеличивают частоту и размер чека | +2.9% | Глобально; ранние выгоды в Азиатско-Тихоокеанском регионе и Латинской Америке | Средний срок (2-4 года) |

| Сбор данных нулевой стороны через платформы лояльности | +2.4% | Европа и Северная Америка | Долгий срок (≥4 лет) |

| ESG-связанные вознаграждения влияют на выбор брендов поколением Z | +1.8% | Глобально; развитые рынки | Долгий срок (≥4 лет) |

| Источник: Mordor Intelligence | |||

Омниканальная цифровая трансформация повышает экономику удержания

Унифицированные архитектуры лояльности теперь объединяют онлайн, офлайн и партнерские точки касания в единый движок взаимодействия, который максимизирует пожизненную ценность. Облачная выручка Oracle в 2025 году выросла на 21% до 5,6 млрд долларов США, в основном за счет предприятий, консолидирующих разрозненные данные лояльности в межканальные платформы.[1]Safra Catz, "Oracle FY25 Q2 Results," Oracle, oracle.com Ритейлеры объединяют интеграции POS с мобильными кошельками, чтобы участники могли зарабатывать и использовать очки в реальном времени, а сотрудничество, такое как Starbucks-Marriott, открывает межбрендовую полезность, которую программы одного игрока не могут воспроизвести. Восемьдесят два процента посетителей ресторанов теперь предпочитают скидки, доставляемые непосредственно через приложения лояльности, а не разовые купоны. Бренды, следовательно, требуют решений, которые находятся над устаревшими стеками CRM и оркестрируют персонализированные опыты по функциям, партнерам и типам устройств.

ИИ-управляемые движки персонализации повышают привязанность программ и ROI

ИИ переосмысливает лояльность из пассивного реестра вознаграждений в живую систему принятия решений, которая предсказывает намерения и курирует предложения в момент потребности. Loyalty Juggernaut получила третий патент в США на свой движок 'массовой индивидуализации' в 2024 году, подчеркивая гонку за автоматизацию релевантности в масштабе.[2]Tidal Commerce, "POS Integration Cost Analysis," tidalcommerce.com AgentForce от Salesforce собрал более 3000 платящих клиентов в течение нескольких месяцев, показывая корпоративный аппетит к ИИ-агентам, которые автономно управляют логикой кампаний, соблюдая индивидуальные предпочтения. Ранние адопторы сообщают о сокращении оттока около 25% и увеличении ARPU более чем на 35%, сигнализируя о том, что алгоритмическое взаимодействие эволюционирует от приятного дополнения к базовому ожиданию.

Эскалация затрат на привлечение клиентов в насыщенной электронной коммерции

Инфляция цифровой рекламы толкает расходы на привлечение за пределы устойчивых порогов, стимулируя поворот к механизмам удержания. Семьдесят один процент компаний теперь выделяют не менее 2% выручки на инициативы лояльности, и участники генерируют в среднем 43% годовых продаж. Даже лидеры рынка, такие как Amazon Pay, ввели программу кэшбэка 1,0% для японских участников Prime, чтобы защитить долю, а не гоняться за новыми когортами. Экономика лояльности остается убедительной: 5% улучшение удержания может дать прибыльность от 25-95%.

Мобильные приложения для вознаграждений увеличивают частоту и размер чека

Опыт, ориентированный на смартфоны, обеспечивает push-уведомления, геолокационные вознаграждения и мгновенное погашение очков, которые увеличивают как частоту посещений, так и размер корзины. Программы, интегрирующие геймифицированные вызовы, достигают мультипликаторов удержания пользователей до 7x по сравнению с карточными схемами. Моменты дополненной реальности и циклы социального обмена находят отклик у покупателей поколения Z, в то время как геозонированные предложения стимулируют дополнительные расходы, когда пользователи находятся рядом с магазином.

Анализ воздействия ограничений

| Ограничение | (~) % Воздействие на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Сложность конфиденциальности данных и трансграничного соответствия | -2.8% | Европа и Северная Америка | Короткий срок (≤2 лет) |

| Бремя интеграции с устаревшими стеками POS / CRM | -2.1% | Глобально; крупные предприятия | Средний срок (2-4 года) |

| Усталость от программ лояльности среди цифровых аборигенов | -1.6% | Развитые рынки | Долгий срок (≥4 лет) |

| Скачки стоимости выполнения вознаграждений, вызванные инфляцией | -1.4% | Глобально; развивающиеся рынки чувствительны | Короткий срок (≤2 лет) |

| Источник: Mordor Intelligence | |||

Сложность конфиденциальности данных и трансграничного соответствия

Различающиеся правила GDPR, CCPA и появляющихся национальных статутов заставляют бренды встраивать детализированные рабочие процессы согласия, аудиторские следы и триггеры удаления в базы данных лояльности. Мандаты соответствия повышают операционные расходы и ограничивают тип поведенческих данных, которые могут быть обработаны, снижая глубину сегментации даже при росте ожиданий персонализации. Поставщики отвечают фреймворками конфиденциальности по дизайну, но дополнительная инженерия снижает ROI для организаций с ограниченными ресурсами.

Бремя интеграции с устаревшими стеками POS / CRM

Многие ритейлеры до сих пор используют проприетарные POS-системы, которым не хватает современных API, поэтому интеграция обработки очков в реальном времени или выдачи предложений требует дорогого промежуточного ПО и пользовательского кода. Превышение бюджета на 50-100% является обычным для крупных развертываний.[3]Loyalty Juggernaut, "Third Patent Granted for GRAVTY Platform," loyaltyjuggernaut.com Миграция данных из устаревших таблиц CRM в новые облачные схемы вносит дополнительный риск. Поставщики с готовыми коннекторами и сильными экосистемами разработчиков превосходят конкурентов, которые полагаются на индивидуальные интеграции.

Сегментный анализ

По решениям: B2B программы опережают потребительский фокус

В 2024 году B2C схемы контролировали 54,5% выручки, однако B2B инициативы прогнозируются к росту на 18,3% ежегодно до 2030 года. Размер рынка лояльности для B2B предложений, таким образом, расширяется быстрее любого другого набора решений, движимый более высокими средними стоимостями счетов и укоренившимися барьерами переключения в бизнес-закупках. HP Planet Partners и American Express Partners Plus иллюстрируют, как нетранзакционные поведения - переработка или рефералы - зарабатывают вознаграждения, которые усиливают многолетние контракты.

Стимулы канальных партнеров набирают обороты в производстве и транспорте, с дилерской программой Peterbilt, вознаграждающей покупки запчастей и соблюдение сервиса. Между тем, потребительские программы должны инновировать за пределами простых очков для компенсации усталости, наслаивая опыты, такие как игры на основе приложений или эксклюзивные события. Двухтрековый рост предполагает, что поставщики будут адаптировать модули для менеджеров корпоративных ресурсов на стороне B2B и экспериенциальных маркетологов на потребительской границе.

По развертыванию: доминирование облака ускоряет интеграцию

Облачные платформы занимали 62,3% доли рынка лояльности в 2024 году, и модель растет со среднегодовым темпом роста 19,2%. Рынок лояльности предпочитает облако, потому что автоматические обновления, эластичные вычисления и API-первый дизайн сокращают как время внедрения, так и общую стоимость владения. Рост выручки облачной инфраструктуры Oracle на 45% подчеркивает модели корпоративной миграции.

Локальные развертывания сохраняются в финансах и правительстве, где суверенитет данных диктует локальный хостинг, однако они привлекают уменьшающиеся чистые новые расходы. МСП стекаются к планам SaaS на основе подписки, которые объединяют безопасность, соответствие и аналитические панели. Поставщики, способные продемонстрировать готовые коннекторы POS и электронной коммерции, получают конкурентное преимущество, потому что трение интеграции остается единственным самым большим сдерживающим фактором для переключения платформ

По размеру организации: принятие МСП движет расширением рынка

Крупные организации по-прежнему составляют 65,3% выручки 2024 года, но МСП представляют самую быстрорастущую когорту со среднегодовым темпом роста 17,9%. Тенденция демократизации подпитывается модульными наборами инструментов, которые позволяют небольшому ритейлеру запустить систему очков без пользовательского кода. IBPA сообщает, что 61% малых предприятий получают более половины своих продаж от повторных клиентов, однако только 34% ведут формальные программы, указывая на широкую взлетную полосу для принятия.

Корпоративные развертывания продолжают командовать значительными стоимостями сделок, потому что мультибрендовые конгломераты нуждаются в межстрановом управлении, движках расчетов с партнерами и глубокой аналитике. Однако ценовое давление от уровня МСП влияет на корпоративные переговоры, движимое спросом на ценообразование на основе потребления и методологии быстрого развертывания MVP, которые сокращают циклы окупаемости.

По отраслевой вертикали: BFSI выступает как лидер роста

Розничная торговля и потребительские товары сохранили свой вклад в 23,6% в 2024 году, но банки, финансовые услуги и страхование прогнозируются к росту со среднегодовым темпом роста 17,5% к 2030 году. Размер рынка лояльности для программ цифрового банкинга быстро масштабируется, поскольку действующие лица противостоят вторжению финтеха с предложениями, связанными с картами, и персонализированными вознаграждениями за финансовое благополучие. Ведущие банковские схемы теперь интегрируют онлайн-маркетплейсы, чтобы очки могли быть потрачены на повседневные товары, углубляя привязанность кошелька.

Здравоохранение представляет неиспользованную границу: Sterling Silver Club от Renown Health сократил визиты в отделение неотложной помощи на 65% через стимулы вовлечения пациентов. Путешествия и гостеприимство остаются пионерами лояльности; гостиничные программы обеспечили 52,8% заполняемости в 2025 году, даже когда общие ночи в номере на участника упали. Производственные и телекоммуникационные фирмы адаптируют B2B конструкты для обеспечения выравнивания каналов в increasingly конкурентных цепочках ценности.

Географический анализ

Северная Америка генерировала 24,1% выручки 2024 года, используя зрелую облачную инфраструктуру и передовые аналитические возможности, которые делают регион образцом глобальной лучшей практики. Приобретение Capillary канадской Kognitiv добавило престижных розничных клиентов и иллюстрирует, как поставщики решений удваивают ставки на североамериканском масштабе. Регулятивная фрагментация на уровне штатов движет инновациями в технологиях управления согласием, позиционируя регион как первопроходца и испытательного полигона.

Прогнозируется расширение Азиатско-Тихоокеанского региона со среднегодовым темпом роста 18,5% до 2030 года, самым быстрым на рынке лояльности. Мобильные кошельки доминируют в ежедневной коммерции, поэтому взаимодействие, ориентированное на приложения, превосходит подходы, связанные с картами. Пересмотр управления очками в Японии и трехлетний план потребительского опыта Китая катализируют государственно-частные инвестиции в инфраструктуру лояльности

Конкурентная среда

Рынок лояльности размещает трехуровневую конкурентную матрицу: корпоративные программные пакеты, облачные чистые игроки и новички с поддержкой Web3. Oracle, Salesforce и IBM используют свои CRM площадки для апселлинга интегрированных модулей лояльности, в то время как Capillary Technologies, Antavo и Epsilon конкурируют на вертикальной глубине и скорости функций ИИ. Патентная активность вокруг ИИ-ведомой массовой индивидуализации - такой как грант Loyalty Juggernaut 2024 года - сигнализирует о том, что дифференциация смещается от базового управления очками к предиктивной логике взаимодействия.

Импульс M&A растет. Capillary выполнила четыре приобретения с 2021 года, недавно купив активы Kognitiv для обеспечения покрытия 20 стран и клиентов, таких как Petsmart и Hallmark. Покупка CORA Group Enterprise Loyalty Platform от Kognitiv и интерес Salesforce к Informatica подчеркивают стратегическую ценность управления данными в масштабе. Блокчейн-разрушители тестируют децентрализованные модели зарабатывания-сжигания; American Express подала патенты на передачу очков вознаграждений в сети для борьбы с мошенничеством и задержками.

Лидеры индустрии лояльности

-

Oracle Corporation

-

Salesforce Inc.

-

IBM Corporation

-

SAP SE

-

Epsilon Data Management LLC (Publicis)

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Май 2025: Capillary Technologies завершила приобретение Kognitiv Corporation, добавив охват 20 стран и клиентов, включая Petsmart и Hallmark.

- Май 2025: Salesforce подтвердила переговоры о покупке Informatica примерно за 8 млрд долларов США, нацеливаясь на дополнение CRM передовым управлением данными для программ лояльности на основе ИИ.

- Март 2025: RBC и Canadian Tire Corporation сформировали стратегический альянс лояльности, охватывающий точки касания розничной торговли и финансовых услуг.

- Январь 2025: Ascenda заключила партнерство с Uber, чтобы позволить банковским клиентам обменивать очки на поездки и доставку еды по всему миру.

Глобальный отчет по рынку лояльности

Управление лояльностью - это маркетинговый подход, основанный на стратегическом управлении, в котором компания фокусируется на росте и удержании существующих клиентов через стимулы. Это веб-инструменты, развернутые для управления программами лояльности по ключевым сегментам конечных пользователей и для эффективной идентификации, внедрения и отслеживания программ лояльности. Предприятия могут использовать их для идентификации (потенциальных) повторных клиентов и поощрения их покупать больше, давая им подарочные карты, купоны и другие стимулы.

Рынок лояльности сегментирован по решениям (b2c, b2b и корпоративные), развертыванию (локальное и по требованию), отраслевым вертикалям (BFSI, потребительские товары и розничная торговля, здравоохранение, ИТ и телеком, путешествия и гостеприимство, производство и другие отраслевые вертикали) и географии (Северная Америка (США и Канада), Европа (Германия, Великобритания, Франция, Италия и остальная Европа), Азиатско-Тихоокеанский регион (Таиланд, Индонезия, Малайзия, Сингапур, Китай, Япония, Индия, Австралия и остальной Азиатско-Тихоокеанский регион), Латинская Америка (Бразилия, Аргентина, Мексика и остальная Латинская Америка) и Ближний Восток и Африка (ОАЭ, Саудовская Аравия, Южная Африка, Нигерия и остальной Ближний Восток и Африка). Размеры и прогнозы рынка представлены в стоимостном выражении (USD) для всех вышеуказанных сегментов.

| B2C |

| B2B |

| Локальное |

| Облачное |

| МСП |

| Крупные предприятия |

| BFSI |

| Розничная торговля и потребительские товары |

| Путешествия и гостеприимство |

| ИТ и телеком |

| Здравоохранение |

| Производство |

| Другие |

| Северная Америка | США | |

| Канада | ||

| Мексика | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Австралия и Новая Зеландия | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Ближний Восток и Африка | Ближний Восток | Саудовская Аравия |

| ОАЭ | ||

| Турция | ||

| Остальной Ближний Восток | ||

| Африка | Южная Африка | |

| Нигерия | ||

| Египет | ||

| Остальная Африка | ||

| По решениям | B2C | ||

| B2B | |||

| По развертыванию | Локальное | ||

| Облачное | |||

| По размеру организации | МСП | ||

| Крупные предприятия | |||

| По отраслевой вертикали | BFSI | ||

| Розничная торговля и потребительские товары | |||

| Путешествия и гостеприимство | |||

| ИТ и телеком | |||

| Здравоохранение | |||

| Производство | |||

| Другие | |||

| По географии | Северная Америка | США | |

| Канада | |||

| Мексика | |||

| Южная Америка | Бразилия | ||

| Аргентина | |||

| Остальная Южная Америка | |||

| Европа | Германия | ||

| Великобритания | |||

| Франция | |||

| Италия | |||

| Испания | |||

| Остальная Европа | |||

| Азиатско-Тихоокеанский регион | Китай | ||

| Индия | |||

| Япония | |||

| Южная Корея | |||

| Австралия и Новая Зеландия | |||

| Остальной Азиатско-Тихоокеанский регион | |||

| Ближний Восток и Африка | Ближний Восток | Саудовская Аравия | |

| ОАЭ | |||

| Турция | |||

| Остальной Ближний Восток | |||

| Африка | Южная Африка | ||

| Нигерия | |||

| Египет | |||

| Остальная Африка | |||

Ключевые вопросы, отвеченные в отчете

Каков текущий размер рынка лояльности?

Рынок составляет 14,28 млрд долларов США в 2025 году и ожидается рост до 31,77 млрд долларов США к 2030 году.

Какая модель развертывания растет быстрее всего?

Облачные платформы, которые уже занимают 62,3% доли, расширяются со среднегодовым темпом роста 19,2% благодаря более легкой интеграции и более низким затратам на владение.

Почему B2B программы лояльности набирают импульс?

Более высокие стоимости счетов и длинные контрактные циклы делают B2B вознаграждения более эффективными, движимые среднегодовым темпом роста 18,3% до 2030 года.

Какой регион добавит больше всего дополнительной выручки?

Азиатско-Тихоокеанский регион, прогнозируемый к росту со среднегодовым темпом роста 18,5%, лидирует в росте, поскольку мобильные потребители принимают взаимодействие на основе приложений.

Последнее обновление страницы: