Размер и доля рынка лицензированных спортивных товаров

Анализ рынка лицензированных спортивных товаров от Mordor Intelligence

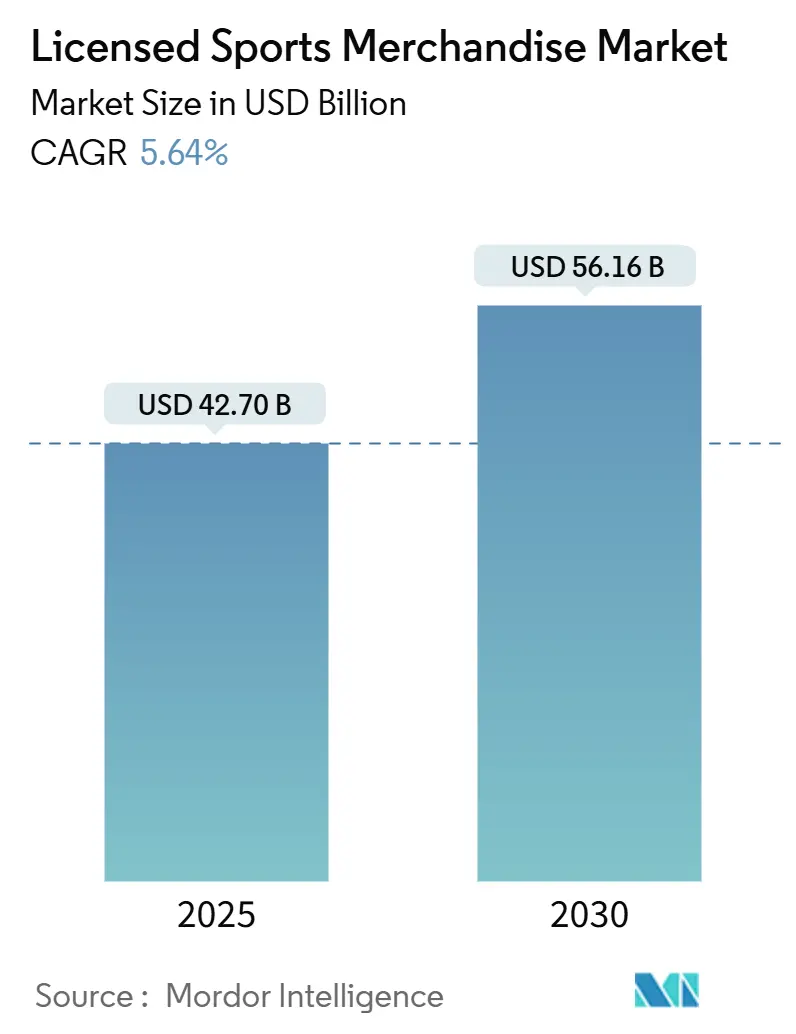

Размер рынка лицензированных спортивных товаров достиг 42,70 млрд долларов США в 2025 году и, по прогнозам, вырастет до 56,16 млрд долларов США к 2030 году, увеличиваясь среднегодовыми темпами 5,64%. Традиционная страсть болельщиков сочетается с технологиями аутентификации, одобрениями знаменитостей в социальных сетях и расширением присутствия международных лиг, что стимулирует устойчивый рост. События, такие как Олимпийские игры в Париже, создают предсказуемые волны сезонного спроса, в то время как сотрудничество между клубами и развлекательными брендами генерирует премии за дефицитность, повышая размер прибыли. Требования устойчивого развития стимулируют инновации в сфере сырья для одежды и обуви. Тем временем предметы коллекционирования с блокчейн-верификацией, объединяющие цифровые и физические коллекционные предметы, продаются по ценам на 200-300% выше, чем их неаутентифицированные аналоги. Онлайн-торговля использует дополненную реальность и модели прямых продаж потребителям для расширения глобального охвата. В то же время физические торговые точки сохраняют свое преимущество в сфере впечатлений благодаря эксклюзивным релизам на стадионах и активностям, ориентированным на сообщества.

Ключевые выводы отчета

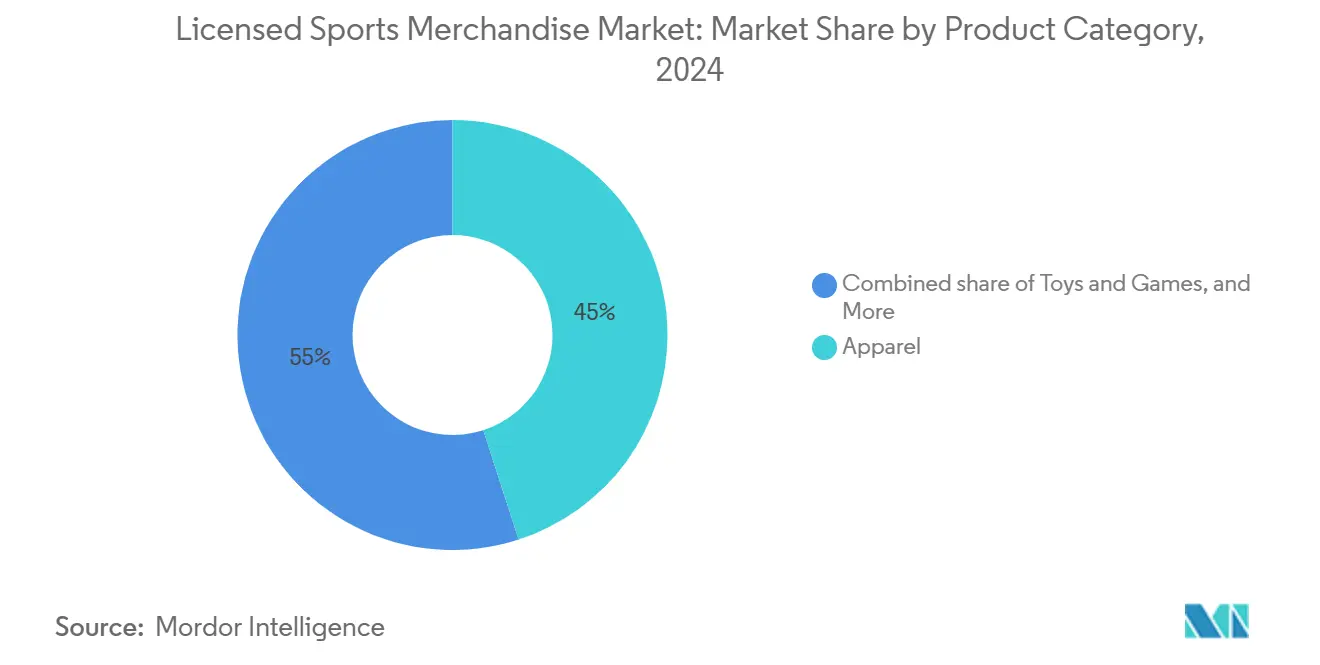

- По категориям продуктов одежда лидировала с 45,01% доли рынка лицензированных спортивных товаров в 2024 году, тогда как игрушки и игры готовы расширяться со среднегодовым темпом роста 6,66% до 2030 года.

- По видам спорта футбол захватил 33,04% доли выручки в 2024 году; баскетбол, по прогнозам, будет расти быстрее всего со среднегодовым темпом роста 6,55% до 2030 года.

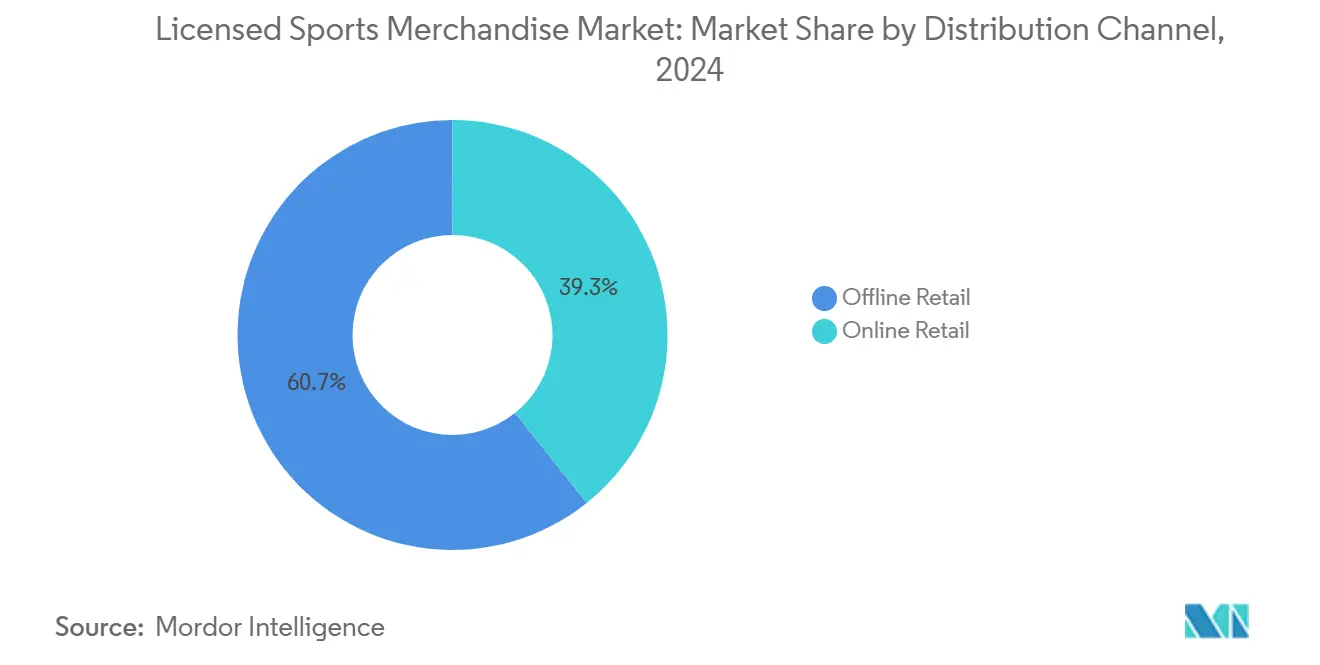

- По каналам дистрибуции офлайн-торговля удерживала 60,74% доли размера рынка лицензированных спортивных товаров в 2024 году, в то время как онлайн-торговля развивается со среднегодовым темпом роста 7,38% до 2030 года.

- По конечным пользователям взрослые составляли 83,01% стоимости в 2024 году, и сегмент детей, по прогнозам, вырастет со среднегодовым темпом роста 6,80% в период 2025-2030 годов.

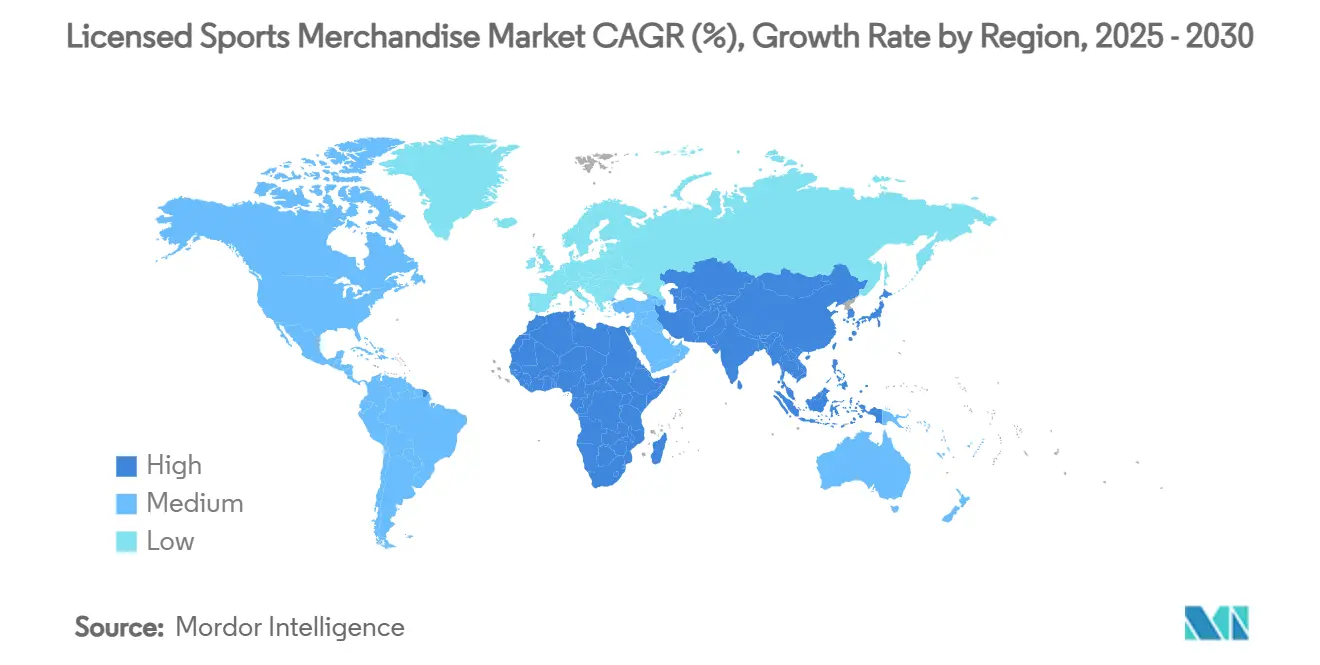

- По географии Северная Америка доминировала с долей 72,62% в 2024 году, а Азиатско-Тихоокеанский регион является самым быстрорастущим регионом со среднегодовым темпом роста 8,71% до 2030 года.

Глобальные тенденции и инсайты рынка лицензированных спортивных товаров

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Рост мирового фанатизма и конвейер мегасобытий | +1.2% | Глобально, с пиковым воздействием в принимающих регионах | Среднесрочный период (2-4 года) |

| Спецвыпуски, коллаборации и лимитированные релизы | +0.9% | Северная Америка и Европа, расширение в АТЭС | Краткосрочный период (≤ 2 лет) |

| Расширение международных спортивных лиг | +0.8% | Ядро АТЭС, распространение на БВА | Долгосрочный период (≥ 4 года) |

| Блокчейн-верифицированные предметы коллекционирования и NFT, открывающие новые SKU | +0.6% | Раннее внедрение в Северной Америке и Европе | Среднесрочный период (2-4 года) |

| Экологически сознательные инициативы 'циркулярной фанатской одежды' от клубов | +0.4% | Лидерство Европы, глобальное внедрение следует | Долгосрочный период (≥ 4 года) |

| Влияние знаменитых спортсменов и социальных сетей | +1.1% | Глобально, сильнее всего в Северной Америке и АТЭС | Краткосрочный период (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Рост мирового фанатизма и конвейер мегасобытий

Расширение международных спортивных событий создает циклы роста доходов: Олимпийские игры в Париже 2024 года сгенерировали 2 млрд евро продаж товаров и установили партнерства с люксовыми брендами, согласно Asia IP Law. Олимпийское спонсорство LVMH на 160 млн долларов США демонстрирует, как крупные спортивные события привлекают разнообразных участников рынка за пределами традиционных спортивных секторов. Планы международного расширения НБА и программа НФЛ из 25 команд в 19 международных территориях показывают систематический рост дистрибуции товаров лиг. Рост Формулы-1, усиленный экспозицией Netflix, демонстрирует, как цифровые контентные платформы помогают превращать специализированные виды спорта в глобальные возможности для товаров.

Спецвыпуски, коллаборации и лимитированные релизы

Межотраслевые коллаборации между спортивными объектами и развлекательными брендами создают высоковостребованные продукты, которые позволяют устанавливать премиальные цены и расширять демографию фанатов. Коллекция Барселона-Трэвис Скотт от Nike и коллаборация ПСЖ с BLACKPINK демонстрируют, как партнерства с музыкальной индустрией приводят к товарам ограниченного выпуска, привлекающим как спортивных фанатов, так и поклонников музыки. Партнерство Pokemon-MLB, которое ввело клубные ПокеСтопы с брендингом на бейсбольных стадионах, демонстрирует, как игровые коллаборации поддерживают вовлеченность фанатов в течение всего года[1]Источник: Pokémon GO, 'Pokémon GO and Major League Baseball Knock It Out of the Park,' pokemongolive.com. Коллаборация Adidas с Minecraft, включающая товары к фильму, показывает, как лицензирование развлечений привлекает несколько возрастных групп и продлевает жизненные циклы продуктов. Такие партнерства обычно генерируют на 25-40% более высокие маржи по сравнению со стандартными товарами команд, создавая при этом значительную видимость бренда через вовлечение в социальных сетях[2]Источник: adidas, 'adidas and Minecraft Announce Multi-Year Collaboration,' news.adidas.com.

Расширение международных спортивных лиг

Стратегическая интернационализация лиг создает новые лицензионные территории и базы фанатов. Глобальное расширение НФЛ включает инвестиции в местные рынки, культурную адаптацию и партнерства для установления американского футбола на международных рынках. В Японии расширение Б-лиги в баскетболе направлено на то, чтобы стать второй по величине баскетбольной лигой в мире. Корпоративная поддержка увеличила посещаемость до 3,2 млн и выручку на 62%, создавая возможности для товаров на крупнейшем баскетбольном рынке Азии за пределами Китая. Глобальный мерчандайзинг Премьер-лиги генерирует до 180 млн долларов США поддельной продукции ежегодно, подчеркивая доходный потенциал при входе европейского футбола на новые территории с надлежащими мерами аутентификации, согласно The Guardian. Соглашение о вещании ЛаЛиги в Субсахарской Африке до 2028/29 года открывает возможности дистрибуции товаров на развивающихся рынках с растущим располагаемым доходом и вовлеченностью в спорт. Международные расширения обычно требуют 3-5 лет для установления устойчивых потоков доходов от товаров, но дают на 15-25% более высокие маржи по сравнению с внутренними рынками после установления.

Блокчейн-верифицированные предметы коллекционирования и NFT, открывающие новые SKU

Технологии аутентификации в спортивных предметах коллекционирования адресуют глобальный рынок подделок стоимостью 500 млрд долларов США, согласно отчету Digimarc Corporation. Программа аутентификации Главной лиги бейсбола (MLB) верифицировала более 10,5 млн предметов с 2001 года, при этом аутентифицированные предметы продаются по ценам на 200-300% выше по сравнению с неаутентифицированными предметами. Появление цифровых коллекционных предметов на основе блокчейна, примером которых является NBA Top Shot, генерировало новые потоки доходов, несмотря на волатильность рынка и регулятивные вызовы. Внедрение Брентфордским футбольным клубом технологии микрочипов в матчевые рубашки позволяет мгновенную верификацию через смартфоны, снижая риски подделок и повышая вовлеченность фанатов. Умные контракты и системы цифровой собственности устанавливают прозрачные рамки роялти, принося пользу спортивным организациям и спортсменам, предоставляя при этом фанатам верифицированную собственность на цифровые коллекционные предметы.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Контрафактные и нелицензированные продукты | -0.8% | Глобально, наивысшее влияние на развивающихся рынках | Краткосрочный период (≤ 2 лет) |

| Высокие роялти и строгие лицензионные соглашения | -0.6% | Преимущественно Северная Америка и Европа | Среднесрочный период (2-4 года) |

| Сезонные колебания спроса, зависящие от событий | -0.5% | Глобально, варьируется по сезонности спорта | Краткосрочный период (≤ 2 лет) |

| Сложные регулятивные вызовы и вызовы интеллектуальной собственности | -0.4% | Глобально, усиливается с цифровым расширением | Долгосрочный период (≥ 4 года) |

| Источник: Mordor Intelligence | |||

Контрафактные и нелицензированные продукты

Сложные операции по подделке значительно влияют на продажи легитимных товаров и репутацию брендов. Согласно The Guardian, только поддельные рубашки Премьер-лиги генерируют 180 млн долларов США ежегодных нелегальных доходов, отвлекая средства от официальных лицензионных каналов[3]Источник: MacInnes Paul, 'Chips in Strips: Brentford Move to Stop Counterfeit Market,' theguardian.com. Изъятие НФЛ поддельных товаров на 35,9 млн долларов США перед крупными событиями, согласно отчету SCBC Law, иллюстрирует обширные усилия по принуждению, необходимые для защиты прав интеллектуальной собственности. Хотя голографическая защита и блокчейн-аутентификация предлагают технологические решения для борьбы с подделками, их широкое внедрение сталкивается с вызовами из-за затрат на внедрение и требований к образованию потребителей. Платформы электронной коммерции сделали принуждение более сложным, поскольку поддельные продукты могут достигать потребителей через несколько цифровых каналов. Хотя регулятивные меры, такие как Акт о цифровых услугах ЕС, устанавливают требования соответствия платформ, принуждение варьируется в разных рынках.

Высокие роялти и строгие лицензионные соглашения

Растущие лицензионные затраты создают барьеры для мелких ритейлеров и производителей, консолидируя при этом рыночную власть среди крупных компаний, которые могут соответствовать требованиям минимальных гарантий и стандартам соответствия. Расширение глобального рынка спортивного лицензирования указывает на растущие стоимости собственности и более высокие затраты на вход для новых участников. Продление контракта Nike с НФЛ до 2038 года и другие долгосрочные эксклюзивные соглашения ограничивают конкуренцию, обеспечивая при этом стабильный доход для лиг и крупных брендов. Правовые споры между Fanatics и Panini демонстрируют, как изменения в лицензировании могут нарушить рынок и повлиять на ритейлеров и потребителей. Введение прав студентов-спортсменов на имя, изображение и подобие (NIL) добавляет сложности рынку, поскольку университеты и спортсмены устанавливают соглашения о разделе доходов, которые влияют на традиционные лицензионные рамки и требования соответствия, согласно Licensing Executives Society (U.S.A. & Canada), Inc.

Сегментный анализ

По категории продуктов: доминирование одежды под вызовом цифровых инноваций

В 2024 году одежда командует доминирующей долей рынка 45,01%, подпитываемой круглогодичной носибельностью и эмоциональными связями, которые способствуют повторным покупкам среди лояльных фанатов. Коллаборации, такие как коллекция Nike Travis Scott Barcelona и партнерство ПСЖ с BLACKPINK, не только повышают привлекательность сегмента за пределами традиционной спортивной аудитории, но и позволяют премиальное ценообразование. Обувь, вторая по величине категория, использует технологии производительности и линейки подписей спортсменов для стимулирования аспирационных покупок. Тем временем головные уборы демонстрируют постоянный рост, поддерживаемый приобретением New Era бренда '47 Brand, что укрепляет ее рыночное лидерство и расширяет ассортимент продукции и дистрибуцию, согласно отчету Front Office Sports. Сегменты, такие как оборудование и аксессуары, используют технологические достижения, с Marucci и Victus, получающими официальный статус бит MLB до 2028 года, подчеркивая премиальное позиционирование от лицензирования оборудования для производительности.

Игрушки и игры выделяются как самый быстрорастущий сегмент со среднегодовым темпом роста 6,66%. Этот всплеск обусловлен аутентификацией торговых карт, интеграцией NFT и межразвлекательными коллаборациями, рождающими новые коллекционные категории. Партнерство Topps-Премьер-лига, которое запустит торговые карты 2025/26, подчеркивает эволюцию традиционных коллекционных предметов через цифровые средства, сохраняя при этом их физическую привлекательность, согласно License Global[4]Источник: License Global, 'Topps, Premier League Announce First Products of New Deal,' licenseglobal.com. Во всех категориях устойчивость формирует развитие продуктов. Инициативы, такие как программа PUMA RE:FIBRE и амбиции Adidas по 90% устойчивым артикулам к 2025 году, не только изменяют производственные процессы, но и сдвигают ожидания потребителей.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По видам спорта: лидерство футбола сталкивается с цифровым ускорением баскетбола

В 2024 году футбол захватывает командующую долю рынка 33,04%, поддерживаемую глобальным охватом, круглогодичными соревнованиями и знаковыми спонсорскими соглашениями, такими как ежегодная сделка Барселоны с Nike на 127 млн фунтов стерлингов, продлевающаяся до 2038 года, согласно NSS Sports. Превосходство товаров этого спорта подпитывается страстными культурами фанатов, глубоко укоренившейся лояльностью к клубам и циклическим характером международных турниров, приводящим к предсказуемым всплескам спроса. Европейские клубы, нацеливающиеся на азиатские рынки, демонстрируют глобальную стратегию товаров, очевидную в приобретении Fanatics итальянской EPI и партнерстве с Ювентусом, длящемся до сезона 2034/35. Тем временем устойчивый подъем бейсбола объясняется его программой аутентификации и глобальным охватом, подчеркнутым стратегией MLB в Японии, которая увидела 170% всплеск продаж товаров благодаря рекордному контракту Шохея Отани.

Баскетбол находится на восходящей траектории со среднегодовым темпом роста 6,55% до 2030 года. Этот рост подпитывается подъемом товаров женского спорта, глобальным расширением лиг и влиянием знаменитых спортсменов в социальных сетях, приносящим миллионы во время крупных событий. Американский футбол также получает выгоды от глобального охвата, с инициативой НФЛ, охватывающей 25 команд и 19 международных территорий, открывая свежие возможности для товаров. В то время как спорт, такой как регби и крикет, вместе с восходящими звездами, такими как Формула-1, вырезают нишевые, но прибыльные рынки товаров, коллаборация World Rugby с Fanatics подчеркивает, как эти меньшие виды спорта используют глобальные платформы для более широкого охвата. Кроме того, смешивание традиционных видов спорта с играми и развлечениями создает новые гибридные категории, резонирующие с молодежной аудиторией и расширяющие горизонты рынка.

По каналу дистрибуции: цифровая трансформация ускоряется несмотря на физическое доминирование

В 2024 году офлайн-торговля командует доминирующей долей рынка 60,74%, капитализируя тактильную природу оценки продуктов, привлекательность немедленного удовлетворения и иммерсивные торговые среды. Эти окружения способствуют эмоциональным связям между фанатами и их желаемыми товарами. Помимо простых транзакций, физические торговые пространства удваиваются как витрины брендов и коммунальные хабы, особенно во время крупных спортивных событий, которые усиливают социальный просмотр и стимулируют импульсивные покупки. Торговые точки внутри стадионов и площадок эксплуатируют премиальное ценообразование, предлагая эксклюзивные продукты и ограниченные по времени предложения, которые резонируют с повышенными эмоциями живых событий. Традиционные ритейлеры, такие как DICK'S Sporting Goods, стратегически обновляют свое партнерство с WNBA до 2028 года, устанавливая выделенные секции для товаров женского спорта. Этот ход направлен на обслуживание ранее упущенного рыночного сегмента, как подчеркнуто DICK'S Sporting Goods.

Онлайн-торговля находится на восходящей траектории со среднегодовым темпом роста 7,38% до 2030 года. Этот всплеск подпитывается инновациями, такими как покупки с дополненной реальностью, персонализированными алгоритмами рекомендаций и моделями прямых продаж потребителям. Эти стратегии не только устраняют промежуточные затраты, но и предлагают более глубокие инсайты в данные клиентов. Ярким примером этой цифровой эволюции является альянс Fanatics-Ticketmaster, демонстрирующий, как цифровые платформы сплетают вместе различные взаимодействия фанатов. Эта интеграция обеспечивает плавное путешествие от посещения событий до приобретения товаров и поддержания вовлеченности. Расширение электронной коммерции дополнительно поддерживается ее глобальным охватом, круглосуточной доступностью и способностью оптимизировать инвентарь. Эта оптимизация позволяет разнообразный ассортимент продуктов, часто называемый 'предложениями длинного хвоста', которые сложно представить в традиционной торговле. В Азиатско-Тихоокеанском регионе всплеск мобильной коммерции формирует привычки покупок, с фанатами, все чаще покупающими товары, погружаясь в живые события. Слияние элементов социальной коммерции и коллаборации с инфлюенсерами переопределяет онлайн-торговлю. То, что когда-то было простой транзакцией, эволюционировало в опыт, с одобрениями знаменитых спортсменов, стимулирующими немедленные покупки на платформах социальных сетей.

По конечным пользователям: доминирование взрослых маскирует ускорение молодежного сегмента

В 2024 году взрослые доминируют на рынке с командующей долей 83,01%. Этот всплеск подпитывается растущими располагаемыми доходами, глубоко укоренившейся лояльностью к детским командам и тенденцией, где спортивные товары выходят за рамки посещения игр, становясь модным заявлением. Взрослые демонстрируют различающиеся предпочтения брендов, поддерживают высокие стандарты качества и готово платят премию за аутентичные, лимитированные или технологически усовершенствованные продукты. Ностальгический маркетинг, ретро-линейки продуктов и коллаборации, связывающие современную моду с иконическими спортивными моментами, дополнительно поддерживают этот сегмент. В корпоративных условиях покупки товаров взрослыми часто обусловлены профессиональным нетворкингом и социальной сигнализацией, с принадлежностью к команде, играющей ключевую роль в построении отношений и культурной интеграции.

Тем временем сегмент детей находится на восходящей траектории со среднегодовым темпом роста 6,80% до 2030 года. Этот рост стимулируется увеличенным участием молодежи в спорте, привычками покупок цифровых аборигенов и приверженностью родителей спортивным увлечениям и командной принадлежности их детей. Коллаборации, такие как партнерство Adidas-Minecraft, плавно сливают спорт с играми и развлечениями, резонируя с молодежной аудиторией. Партнерства с образовательными учреждениями и спонсорства в молодежных лигах культивируют раннюю лояльность к брендам, обещая долгосрочную ценность клиентов. Технологические интеграции, такие как AR-опыт и геймификация, не только увлекают технически подкованную молодежь, но и создают уникальное позиционирование продуктов. В то время как расширение размерных рядов и адаптация дизайна для разных возрастов требуют специализированного производства, они также обещают более высокие маржи благодаря сниженной конкуренции и эмоциональному стремлению родителей поддерживать страсти и рост своих детей.

Географический анализ

Северная Америка удерживает 72,62% доли рынка в 2024 году, поддерживаемая комплексными лицензионными рамками, которые генерировали 2,5 млрд долларов США доходов от товаров НФЛ и распределение роялти игрокам, превышающее 32 000 долларов США на спортсмена ежегодно. Устоявшаяся спортивная инфраструктура региона, сильная база фанатов и принятие потребителями премиального ценообразования позволяют значительные спонсорские соглашения, примером которых является продление контракта Nike с НФЛ до 2038 года. Розничные продажи U.S. Polo Assn. в размере 2,5 млрд долларов США в 2024 году показывают успешную глобальную экспансию американских спортивных брендов при сохранении силы внутреннего рынка. Рост товаров женского спорта, особенно через увеличение зрительской аудитории и посещаемости WNBA, создает дополнительные рыночные возможности, поскольку крупные бренды развивают выделенные партнерские программы. Одобрения спортсменов и присутствие в социальных сетях генерируют существенную стоимость заработанных медиа, особенно во время крупных спортивных событий, таких как Олимпийские игры в Париже.

Европа поддерживает свою рыночную позицию через доминирование футбола и партнерства с премиальными брендами, подчеркнутые ежегодным соглашением Барселоны-Nike на 127 млн фунтов стерлингов, согласно NSS Sports. Регион является пионером устойчивости через экологические регулирования и инициативы циркулярной экономики, демонстрируемые программой PUMA RE:FIBRE, использующей 95% переработанного полиэстера в 35 футбольных клубных футболках. Расширение Fanatics через приобретение итальянской EPI и партнерство с Ювентусом до 2034/35 показывает успешную адаптацию к требованиям европейского рынка. Культурное разнообразие региона требует специфичных для рынка стратегий товаров, одновременно позволяя премиальное позиционирование через брендинг наследия. Брексит продолжает влиять на операции цепочки поставок и трансграничную торговлю, в то время как GDPR формирует практики цифрового маркетинга.

Азиатско-Тихоокеанский регион показывает наивысшие темпы роста со среднегодовым темпом роста 8,71% до 2030 года, с продажами товаров MLB, увеличивающимися на 170% в Японии после подписания Шохея Отани и достижения китайского рынка спортивной одежды 82,8 млрд долларов США. Регион получает выгоды от увеличения располагаемого дохода, участия в спорте и внедрения цифровой коммерции. Расширение Б-лиги Японии, нацеливающейся стать второй по величине баскетбольной лигой глобально с 3,2 млн посещаемостью и 62% ростом доходов, создает новые возможности для товаров. Партнерство Yomiuri Giants-Nike-Fanatics представляет первое внедрение американской лицензионной модели на клубном уровне в Азии. Южная Америка и Ближний Восток и Африка представляют потенциал роста через расширение международных лиг, поддерживаемое инвестициями НБА в Африке и соглашениями о вещании ЛаЛиги в Субсахарской Африке на рынках с увеличивающейся спортивной вовлеченностью.

Конкурентная среда

Рынок лицензированных спортивных товаров умеренно концентрирован. Fanatics оказывает огромное влияние через оценку в 31 млрд долларов США, вертикально интегрированную цепочку поставок и соглашения о мастер-лицензиях, охватывающие несколько лиг. Через вертикально интегрированную цепочку поставок и соглашения о мастер-лицензиях с несколькими лигами, Fanatics демонстрирует стратегию смешивания местной экспертизы, видимую в своем итальянском приобретении и долгосрочной сделке с Ювентусом, с глобальным выполнением для максимизации доли кошелька. Тем временем Nike и Adidas участвуют в жестокой конкуренции через высокопрофильные спонсорства: долгосрочные футбольные партнерства Nike и права лиг американского футбола обеспечивают постоянную видимость, тогда как Adidas, выравниваясь с 11 наиболее доходными футбольными клубами, капитализирует инновации обуви для продвижения полных комплектов.

Технология действует как дифференцирующий фактор и барьер для входа. Бренды, использующие примерочные комнаты с дополненной реальностью и блокчейн для валидации, командуют доверительными премиями, приводящими к повышенным ценовым реализациям. Компании, такие как Digimarc, специализирующиеся на аутентификации, интегрируются с API лиг, обеспечивая роялти на каждую серийную единицу и укрепляя их B2B значимость. Заметен пробел в товарах женского спорта, где ограниченное предложение предлагает проворным новичкам шанс опережать устоявшихся игроков, колеблющихся в диверсификации. Интерес частного капитала подчеркивает предсказуемый денежный поток рынка и потенциал для консолидации, очевидный из недавних поглощений в секторе спортивной одежды, направленных на синергии в sourcing, маркетинге и электронной коммерции.

Региональные специалисты процветают, адресуя культурные нюансы и нишевые виды спорта. Например, приобретение гигантом головных уборов New Era наследственного конкурента возродило архивы дизайна в современные капсульные коллекции, дополненные локальными лицензиями дистрибьюторов для быстрого доступа к рынку в университетских городах. Стартапы используют микросообщества спортсменов для краудфандинга капсульных релизов, избегая тяжелых контрактов, используя регулирования NIL. Поскольку лиги движутся к централизованному лицензированию, преимущество склоняется к тем, кто адептен в управлении глобальными цепочками поставок, сохраняя местные нарративы.

Лидеры индустрии лицензированных спортивных товаров

Fanatics, LLC

New Era Cap, LLC

DICK'S Sporting Goods, Inc

Rally House

New Wave Group AB

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Апрель 2025 года: Nike и НФЛ представили программу Rivalries, которая развернет свежие униформы и фанатскую атрибутику, вдохновленную местными сообществами, для игр соперничества следующих четырех сезонов. Эта инициатива не только подчеркивает важность вовлечения сообщества, но также создает новые категории товаров, связанные с конкретными матчами и региональными идентичностями.

- Март 2025 года: Nike в сотрудничестве с TOGETHXR запустила коллекцию 'Everyone Watches Women's Sports'. Эта инициатива стремится повысить видимость женского спорта и усилить признание женщин-спортсменок. Партнерство подчеркивает растущий акцент на товарах женского спорта, выделяя его как быстро расширяющийся рыночный сегмент.

- Март 2025 года: Начиная с сезона 2025/26, Adidas готова начать свою третью коллаборацию с Ливерпульским футбольным клубом. Это многолетнее партнерство охватывает матчевые комплекты, тренировочную одежду и культурную одежду для каждой команды и сотрудника, с инаугурационными комплектами, запланированными на раскрытие в августе 2025 года.

- Январь 2025 года: Adidas вошла в Формулу-1 через многолетнее партнерство с командой Mercedes-AMG PETRONAS F1, производя полные ассортименты одежды, обуви и аксессуаров. Коллаборация направлена на привлечение новых поколений фанатов через инновационные лайфстайл-продукты, сочетающие элементы автоспорта и моды.

Область охвата глобального отчета по рынку лицензированных спортивных товаров

Лицензированные спортивные товары - это продукты, которые одобряют спортсмены или спортивные клубы. Это включает разнообразие продуктов в различных вариантах и цветах для мужчин, женщин и детей.

Глобальный рынок лицензированных спортивных товаров сегментирован по типу продукта, каналу дистрибуции и географии. По типу продукта рынок сегментирован на одежду, обувь, игрушки и игры, и другие типы продуктов. Рынок также сегментирован по каналу дистрибуции на офлайн-магазины розничной торговли и онлайн-магазины розничной торговли. Рынок также был сегментирован по географии на Северную Америку, Европу, Азиатско-Тихоокеанский регион, Южную Америку и Ближний Восток и Африку.

Размер рынка был произведен в стоимостном выражении в долларах США для всех вышеупомянутых сегментов.

| Одежда |

| Обувь |

| Головные уборы |

| Оборудование и аксессуары |

| Игрушки и игры |

| Футбол |

| Баскетбол |

| Бейсбол |

| Американский футбол |

| Прочие (регби, крикет и т.д.) |

| Офлайн-торговля |

| Онлайн-торговля |

| Взрослые |

| Дети |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Остальная Северная Америка | |

| Европа | Германия |

| Великобритания | |

| Италия | |

| Франция | |

| Испания | |

| Нидерланды | |

| Польша | |

| Бельгия | |

| Швеция | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Австралия | |

| Южная Корея | |

| Сингапур | |

| Остальной Азиатско-Тихоокеанский регион | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная Южная Америка | |

| Ближний Восток и Африка | Южная Африка |

| Саудовская Аравия | |

| Объединенные Арабские Эмираты | |

| Остальной Ближний Восток и Африка |

| По категориям продуктов | Одежда | |

| Обувь | ||

| Головные уборы | ||

| Оборудование и аксессуары | ||

| Игрушки и игры | ||

| По видам спорта | Футбол | |

| Баскетбол | ||

| Бейсбол | ||

| Американский футбол | ||

| Прочие (регби, крикет и т.д.) | ||

| По каналам дистрибуции | Офлайн-торговля | |

| Онлайн-торговля | ||

| По конечным пользователям | Взрослые | |

| Дети | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Остальная Северная Америка | ||

| Европа | Германия | |

| Великобритания | ||

| Италия | ||

| Франция | ||

| Испания | ||

| Нидерланды | ||

| Польша | ||

| Бельгия | ||

| Швеция | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Австралия | ||

| Южная Корея | ||

| Сингапур | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

| Ближний Восток и Африка | Южная Африка | |

| Саудовская Аравия | ||

| Объединенные Арабские Эмираты | ||

| Остальной Ближний Восток и Африка | ||

Ключевые вопросы, отвеченные в отчете

Какова текущая стоимость рынка лицензированных спортивных товаров?

Размер рынка лицензированных спортивных товаров составляет 42,70 млрд долларов США в 2025 году.

Насколько быстро растет онлайн-торговля в этом секторе?

Онлайн-торговля расширяется со среднегодовым темпом роста 7,38% до 2030 года, опережая все другие каналы.

Какая категория продуктов командует наибольшей долей?

Одежда лидирует с долей 45,01% благодаря круглогодичной носибельности и модным коллаборациям.

Какой вид спорта прогнозируется расти быстрее всего?

Прогнозируется рост товаров баскетбола со среднегодовым темпом роста 6,55%, поскольку глобальные женские лиги набирают импульс.

Какой регион показывает самый быстрый будущий рост?

Ожидается, что Азиатско-Тихоокеанский регион продемонстрирует среднегодовой темп роста 8,71% до 2030 года, обусловленный растущими располагаемыми доходами и цифровой коммерцией.

Последнее обновление страницы: