Размер и доля рынка инфраструктуры Южной Кореи

Анализ рынка инфраструктуры Южной Кореи от Mordor Intelligence

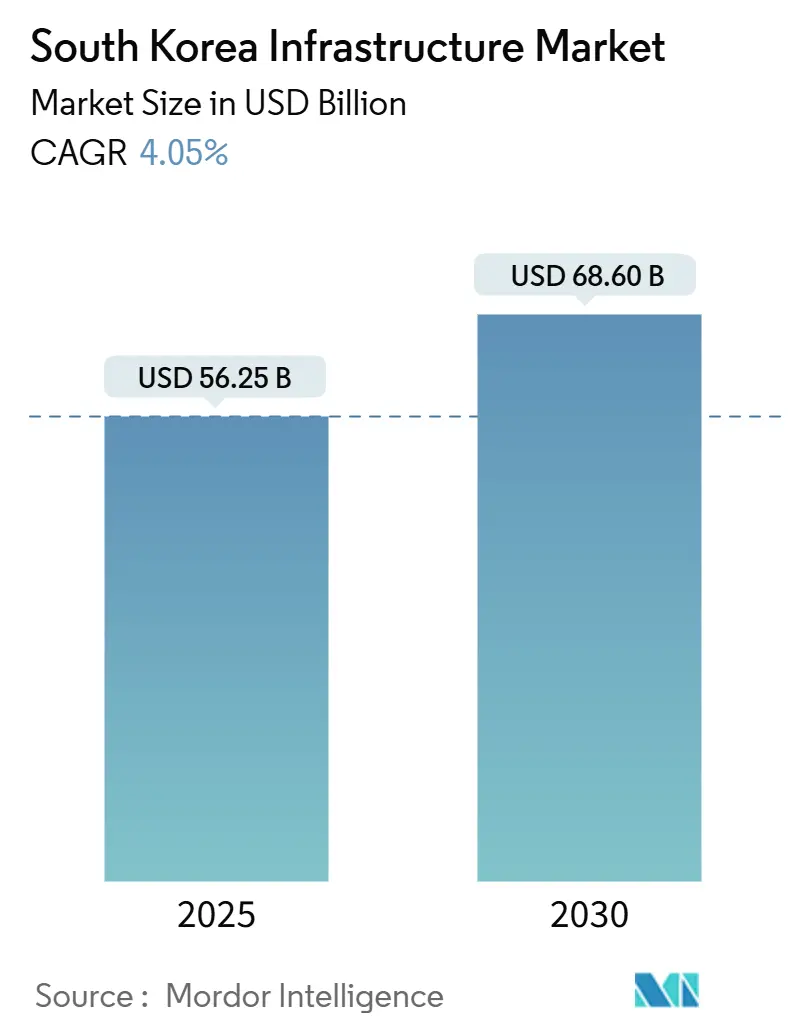

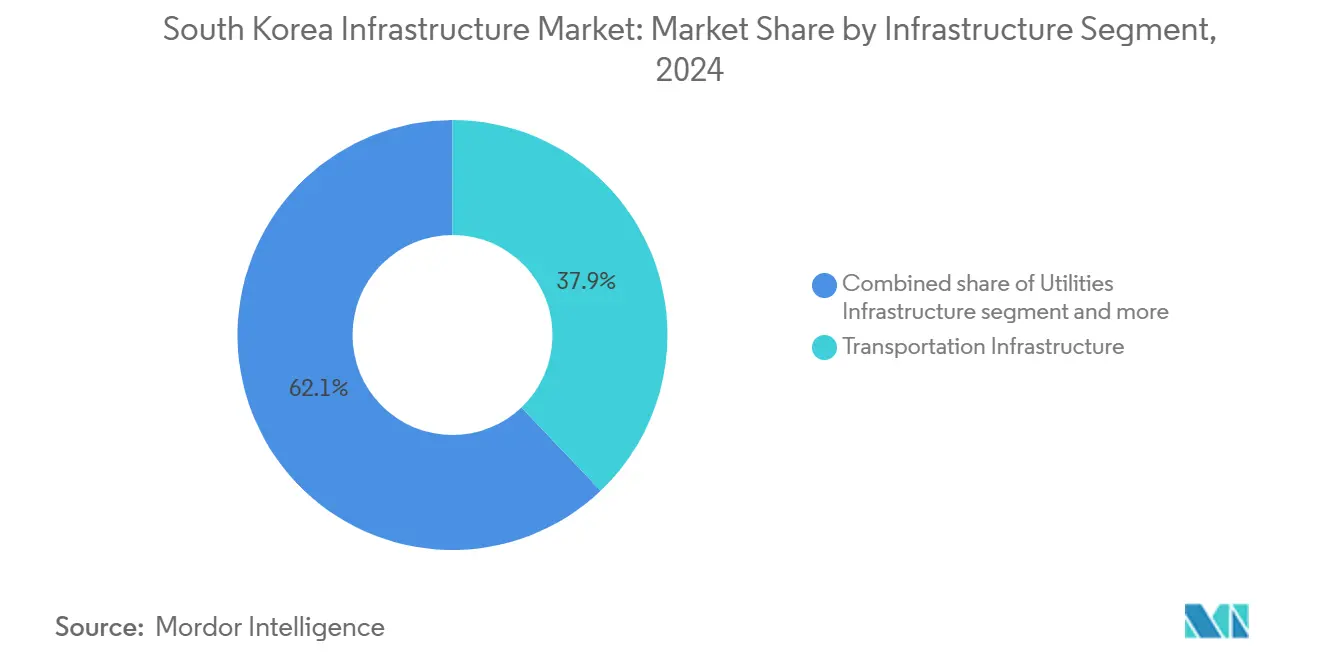

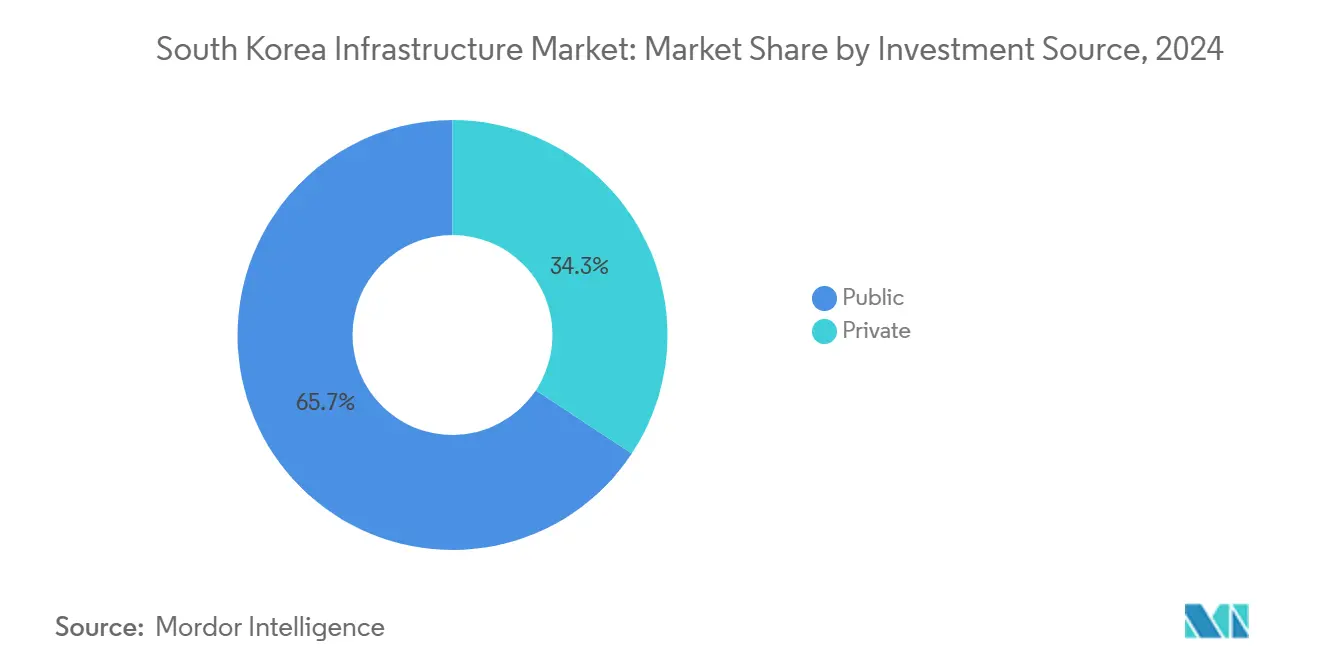

Размер рынка инфраструктуры Южной Кореи составил 56,25 млрд долларов США в 2025 году и готов достичь 68,6 млрд долларов США к 2030 году, поддерживаемый стабильным среднегодовым темпом роста 4,05%, что отражает переход правительства к технологической модернизации и инициативам сбалансированного регионального развития. Государственные расходы в размере 58,2 трлн вон (0,042 трлн), уже выделенные на 2025 год, лежат в основе 65,7% текущих расходов, однако частный капитал расширяется более быстрыми темпами 4,72% среднегодового роста, поскольку структуры государственно-частного партнерства (ГЧП) созревают. Транспортная инфраструктура лидирует на рынке инфраструктуры Южной Кореи с долей 37,9%, благодаря программе Great Train Express (GTX), которая сокращает время межрегиональных поездок и открывает новые трудовые ресурсы для наукоемких отраслей. Проекты нового строительства по-прежнему привлекают 64,4% инвестиций, хотя реконструкция является самым быстрорастущим сегментом со среднегодовым темпом роста 4,89%, поскольку политики стремятся модернизировать устаревшие активы, а не расширяться вовне. Множественные препятствия - волатильные цены на стройматериалы, сокращающаяся квалифицированная рабочая сила и более жесткие бюджетные рамки - сдерживают прогнозы, но ускоренное внедрение инспекционных дронов с искусственным интеллектом, обязательное информационное моделирование зданий (BIM) и платформы управления активами с цифровыми двойниками повышают производительность поставок достаточно, чтобы компенсировать ценовое давление.

Ключевые выводы отчета

- По сегментам инфраструктуры транспорт лидировал с долей 37,9% рынка инфраструктуры Южной Кореи в 2024 году. Рынок инфраструктуры Южной Кореи для коммунальных услуг прогнозируется к расширению со среднегодовым темпом роста 4,61% в период 2025-2030 гг.

- По типу строительства новое строительство составило 64,4% размера рынка инфраструктуры Южной Кореи в 2024 году. Рынок инфраструктуры Южной Кореи для реконструкции развивается со среднегодовым темпом роста 4,89% в период 2025-2030 гг.

- По источникам инвестиций государственные инвестиции удерживали 65,7% доли рынка инфраструктуры Южной Кореи в 2024 году. Рынок инфраструктуры Южной Кореи для частного капитала прогнозируется к росту со среднегодовым темпом роста 4,72% в период 2025-2030 гг.

- По ключевым городам Сеул захватил 26,1% размера рынка инфраструктуры Южной Кореи в 2024 году. Рынок инфраструктуры Южной Кореи для Тэгу регистрирует самый высокий среднегодовой темп роста 5,01% в период 2025-2030 гг.

Тенденции и аналитика рынка инфраструктуры Южной Кореи

Анализ влияния драйверов

| Драйвер | (~) % влияние на среднегодовой темп роста прогноза | Географическая применимость | Временные рамки влияния |

|---|---|---|---|

| Общенациональные инициативы умных городов и городской реконструкции | +0.8% | Сеул, Пусан, Тэгу | Среднесрочная перспектива (2-4 года) |

| Расширение железнодорожных и метро сетей | +1.2% | Столичный регион, Чхунчхон, Кёнсан | Долгосрочная перспектива (≥ 4 лет) |

| Правительственный фокус на зеленой инфраструктуре | +0.6% | Общенациональный с упором на модернизацию возобновляемых сетей | Долгосрочная перспектива (≥ 4 лет) |

| Технологическая интеграция в строительстве | +0.4% | Общенациональный, раннее внедрение в крупных метрополиях | Краткосрочная перспектива (≤ 2 лет) |

| Государственно-частные партнерства для крупных проектов | +0.7% | Общенациональный, автомагистрали и порты | Среднесрочная перспектива (2-4 года) |

| Подготовка к крупным глобальным событиям | +0.3% | Пусан, Сеул, Ёсу | Краткосрочная перспектива (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Умные города и городская реконструкция стимулируют модернизацию инфраструктуры

Импульс рынка инфраструктуры Южной Кореи усиливается благодаря выделению 101 млн долларов США Национальной стратегической программой умных городов пилотным городам, таким как Тэгу и Сихын, устанавливающим модели управления на основе данных, которые интегрируют IoT-датчики с единифицированными аналитическими центрами. Переделка виадука Seoullo 7017 в Сеуле и возрождение комплекса Sewoon иллюстрируют, как сохранение наследия сосуществует с доходогенерирующими районами смешанного использования. Масштабируемость программы очевидна: Пусан выиграл Smart City Challenge и теперь воспроизводит модель Сеула для цифровых двойников районного уровня, которые информируют управление трафиком, отходами и наводнениями. Приложения для взаимодействия с гражданами передают данные о паттернах использования в реальном времени обратно в алгоритмы эксплуатации активов, ужесточая петлю обратной связи между предложением инфраструктуры и спросом сообщества. Результатом является гибкое распределение капитала, которое приоритизирует реконструкцию над строительством с нуля и толкает рынок инфраструктуры Южной Кореи к закупкам, основанным на производительности. Эти инвестиции в умные города начали привлекать частные технологические фирмы в консорциумы ГЧП, расширяя каналы финансирования и повышая эффективность жизненного цикла активов.

Расширение железнодорожной и метро сети изменяет региональную связность

Шестилинейная программа GTX, заложенная в бюджет на 38,6 трлн вон (0,027 трлн долларов США), закрепляет долгосрочную кривую спроса для рынка инфраструктуры Южной Кореи, сокращая время поездок на работу с центром в Сеуле до менее 30 минут для 13 миллионов жителей. Запуск GTX-A в марте 2024 года сократил поездку Сеул-Донтан с 90 минут до 19 минут, подтверждая экономику высокоскоростного туннелирования и укрепляя стоимость недвижимости вдоль коридора[1]Министерство земли, инфраструктуры и транспорта, "Краткое описание проекта Great Train Express (GTX)," Министерство земли, инфраструктуры и транспорта, molit.go.kr. GTX-B начал строительство с финансированием 6,84 трлн вон (0,004 трлн долларов США) и превратит Инчхон в интегрированный морской порт-аэропорт-железнодорожный узел, поддерживаемый выравниванием с межгородскими скоростными поездами KTX. За пределами столицы новая линия скоростного транспорта CTX в Чхунчхоне вдвое сокращает путешествия Тэджон-аэропорт Чхонджу через модель строительство-эксплуатация-передача, которая проясняет распределение рисков для частных инвесторов. Параллельные планы усиления сети, встроенные в 9-й долгосрочный план передающих сооружений, выделяют 29,3 трлн вон (0,021 трлн долларов США) для обеспечения того, чтобы поток электроэнергии шел в ногу с городским расползанием, вызванным железной дорогой. Следовательно, региональная трудовая мобильность растет, логистические затраты падают, а периферийные города получают конкурентоспособность - результаты, которые подкрепляют нарратив создания рабочих мест в секторе.

Инвестиции в зеленую инфраструктуру ускоряют энергетический переход

11-й Базовый план электроснабжения нацелен на 121,9 ГВт возобновляемых источников к 2038 году - в четыре раза больше сегодняшней базы - в то время как атомная энергия поднимается до 35,2% генерационного микса, заставляя к полной переработке передающих мощностей и вспомогательной инфраструктуры. Более 10 173 километров цепей новых высоковольтных линий и 123 520 МВА модернизаций трансформаторов заложены в бюджет, с 12,3 трлн вон (0,008 трлн долларов США), выделенными исключительно для интеграции возобновляемых источников[2]Министерство торговли, промышленности и энергетики, "11-й Базовый план долгосрочного электроснабжения и спроса," Министерство торговли, промышленности и энергетики, motie.go.kr. Дата-центры и кластеры полупроводников толкают пиковые прогнозы нагрузки до 101,17 ГВт к 2034 году, заставляя Чеджу пилотировать HVDC связи, которые сглаживают переменную генерацию ветровых островов в материковые сети. Строительство накопителей до 138 ГВт·ч и национальная система зарядки электромобилей делают проекты энергосектора самым плодовитым трубопроводом вне железных дорог, фиксируя многолетние EPC рабочие нагрузки для рынка инфраструктуры Южной Кореи. Нижестоящие возможности возникают в продвинутом учете, оркестровке виртуальных электростанций и управлении микросетями - областях, где отечественные конгломераты могут экспортировать технологии в юго-восточно-азиатские форпосты "Пояса и пути".

Технологическая интеграция трансформирует строительную методологию

Обязательный BIM на государственных схемах с 2025 года институционализирует цифровой рабочий процесс, улучшая обнаружение конфликтов перед началом строительства и сокращая переделки, которые исторически потребляли до 10% проектных бюджетов. ИИ-оснащенные дроны, разработанные Корейским институтом гражданского строительства и строительных технологий, теперь сканируют облицовку туннелей и генерируют 3D карты повреждений; предиктивные алгоритмы симулируют сценарии распространения трещин, позволяя быстрые циклы ремонта с минимальными закрытиями полос. Цифровые двойники выходят за пределы вертикальных строений: автомагистрали встраивают оптоволоконные датчики, которые передают данные о напряжении в облачные панели управления, поддерживая обслуживание на основе состояния. Инструменты оценки на основе больших языковых моделей достигают точности 97,17% в расчете количества работ, сжимая временные рамки предварительного строительства и смягчая острую нехватку оценщиков в отрасли. Эти прибавки производительности частично компенсируют инфляцию материалов и эскалацию зарплат, помогая рынку инфраструктуры Южной Кореи поддерживать конкурентоспособность тендеров даже при нестабильных глобальных цепочках поставок.

Анализ влияния ограничений

| Ограничение | (~) % влияние на среднегодовой темп роста прогноза | Географическая применимость | Временные рамки влияния |

|---|---|---|---|

| Стареющая рабочая сила и нехватка торговых навыков | -0.9% | Общенациональная, острая в специализированных ремеслах | Среднесрочная перспектива (2-4 года) |

| Жесткие фискальные бюджеты и растущий государственный долг | -0.6% | Общенациональная, муниципальные доходные разрывы варьируются | Краткосрочная перспектива (≤ 2 лет) |

| Сложные экологические и регуляторные одобрения | -0.4% | Общенациональная, выше в экологически чувствительных зонах | Среднесрочная перспектива (2-4 года) |

| Волатильные цены на материалы и нарушения цепочек поставок | -0.7% | Общенациональная, высокая зависимость от импортируемых ресурсов | Краткосрочная перспектива (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Ограничения рынка труда угрожают возможностям поставки проектов

Трудоспособное население падает с 52 миллионов до 47 миллионов к 2050 году, в то время как иммиграция составляет лишь 4,5% жителей против 13% в среднем по G7, сокращая талантливый пул квалифицированных ремесел. Зарплатные премии для операторов кранов, арматурщиков и специалистов по туннельному бурению раздувают бюджеты, но подрядчики все еще борются за соблюдение сроков: Сеул выдал только 26 000 разрешений на жилье в 2023 году против цели в 80 000, с узкими местами рабочей силы, цитируемыми наряду с финансовыми препятствиями[3]Джи-Хун Ли, "Нехватка рабочей силы в корейской строительной индустрии: демографические драйверы и политические варианты," Journal of Asian Labor Studies, springer.com. Сталелитейные заводы, такие как Dongkuk, теперь работают только в ночные смены, обрезая использование до 60% и ограничивая доступность материалов. Правительственные ответы включают расширенные квоты иностранных рабочих, ускоренную визовую обработку и субсидии для робототехники в опалубке и вязке арматуры, но культурные барьеры замедляют принятие. Следовательно, премии за риск поставки остаются повышенными по всему трубопроводу рынка инфраструктуры Южной Кореи.

Сложные регуляторные одобрения и экологические обзоры продлевают временные рамки

Трехуровневый режим разрешений Кореи включает национальные, провинциальные и муниципальные контрольные точки, каждая из которых требует независимых оценок воздействия; перекрывающиеся юрисдикции замедляют даже приоритетные проекты в коридорах прибрежной рекультивации и горных туннелей. Экологические группы гражданского общества используют судебные запреты для оспаривания результатов ОВОС, добавляя премии за риск судебных разбирательств. Прибрежные проекты вблизи экологически чувствительных отмелей - критически важных для миграционных путей птиц - регулярно проходят множественные циклы перепроектирования. Затянутый график отпугивает более мелкие EPC фирмы, лишенные силы баланса для поглощения перерасходов затрат, укрепляя доминирование строителей, аффилированных с чеболь, в индустрии инфраструктуры Южной Кореи.

Сегментный анализ

По сегментам инфраструктуры: Транспорт командует лидерством на рынке

Транспортные активы составили почти 38% рынка инфраструктуры Южной Кореи в 2024 году и ожидается сохранят стабильный рост со среднегодовым темпом роста 4,61% до 2030 года. Это доминирование закреплено в ожидаемых 500 000 рабочих местах программы GTX и экономическом переливе в 135 трлн вон (0,09 трлн долларов США), наряду с расширениями аэропортов, которые подпитывают синергии пассажирских грузов. Размер рынка инфраструктуры Южной Кореи для коммунальных услуг занимает второе место, но резко поднимается на расходах на возобновляемые сети, в то время как социальные и добывающие активы занимают меньшие, но стабильные доли. Программное обеспечение интеллектуального управления трафиком, бесконтактный сбор платы и плазы зарядки электромобилей теперь объединяются в транспортные тендеры, смещая критерии оценки к превосходству жизненного цикла услуг так же, как к тоннажу бетона. Мультимодальные узлы - объединяющие KTX, GTX, метро и автобусные развязки - способствуют подъему недвижимости, который питает муниципальные налоговые базы, тем самым укрепляя общественную поддержку капиталоемких коридоров. Проекты электрификации грузовых железных дорог также сочетаются с дорожной картой декарбонизации Кореи, консолидируя роль транспорта как политического флагмана рынка инфраструктуры Южной Кореи.

Авиационный подсегмент поворачивается к зеленым воротам, таким как аэропорт Гадок, который будет интегрировать автоматизированную систему перевозки людей, морское паромное сообщение и биометрические потоки пассажиров с поддержкой 5G. Модернизация портов упаковывает автоматизацию умных кранов, управляемое ИИ складирование во дворах и розетки питания холодовой цепи на доках для экспортируемых полупроводников. Обновления дорог встраивают волоконные магистрали, облегчая связь транспортного средства с инфраструктурой в реальном времени, подготавливая коридоры для автономных транспортных средств уровня 4. Следовательно, транспортная часть рынка инфраструктуры Южной Кореи эволюционирует от бетоноцентричных строений к богатым данными платформам, которые захватывают доходы от нижестоящих услуг.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По типу строительства: Новое строительство доминирует несмотря на всплеск реконструкции

Новые строения захватили 64,4% общих расходов на инфраструктуру в Южной Корее в 2024 году, в то время как сегмент реконструкции, растущий со среднегодовым темпом роста 4,89%, отражает постепенный сдвиг к оптимизации существующих активов. Районы городского центра предпринимают систематические реконструкции канализационных, электрических линий и линий районного отопления, первоначально проложенных в 1980-х годах, заменяя их модульными, оснащенными датчиками трубами, которые обнаруживают утечки в реальном времени. Переделка спортивного комплекса Чамсиль является примером обновления культурного наследия, которое продлевает срок службы активов, повышая интенсивность землепользования и туристическую доходность. Реконструкции стоят на 30-50% меньше, чем эквиваленты с нуля, и требуют меньше разрешений, обеспечивая более плавные профили денежных потоков для инвесторов. Цифровые двойники сканируют построенные условия и сравнивают нагрузки напряжения, позволяя предиктивные графики обслуживания, которые минимизируют нарушения пользователей и перенаправляют освобожденный капитал в новые коридоры мобильности. По мере ужесточения учета углеродного следа реконструированные структуры с низкими встроенными выбросами получают политические стимулы, такие как налоговые кредиты, дополнительно расширяя привлекательность реконструкции в рамках рынка инфраструктуры Южной Кореи.

Импульс нового строительства остается крепким в городах-спутниках, где зеленые промышленные парки обслуживают полупроводниковое производство и кластеры дата-центров ИИ. Предварительно изготовленные объемные модули, компоненты мостов, напечатанные на 3D-принтере, и автоматизированные роботы для вязки арматуры сжимают циклы строительства и снижают зависимость от ручного труда. Локальные возобновляемые микросети дополняют национальные энергетические потоки, улучшая устойчивость против перегрузки сети. Оба типа строительства все больше сходятся на цифровых рабочих процессах, обеспечивая беспрепятственное течение проектных данных в системы управления объектами, фиксируя долгосрочные доходы от услуг в EPC контрактах.

По источникам инвестиций: Лидерство государственного сектора сталкивается с ускорением частного

Государственные бюджетные ассигнования составляли 65,7% рынка инфраструктуры Южной Кореи в 2024 году, в то время как вклады частного сектора расширяются более быстрыми темпами, с устойчивым ростом, прогнозируемым до 2030 года. Концессионные модели теперь поворачиваются от риска объема к схемам платежей за доступность, привлекая пенсионные фонды, ищущие предсказуемые денежные потоки, связанные с инфляцией. Зарубежные инфраструктурные инвесторы, привлекаемые суверенным кредитным рейтингом и прозрачным правовым режимом Кореи, со-финансируют кампусы дата-центров, платные дороги и морские ветровые соединители. Отечественные компании страхования жизни расширяют распределения реальных активов в поисках обязательств, соответствующих продолжительности, вливая ликвидность в рынок инфраструктуры Южной Кореи. Правительственные инструменты поддержки, такие как механизмы захвата земельной стоимости и финансирование пробелов жизнеспособности, смягчают риски ранней стадии и снижают средневзвешенную стоимость капитала для ГЧП.

Тем не менее, государственный сектор сохраняет уникальную оркестрационную роль: он координирует разрешения многих агентств, выделяет землю и выпускает долгосрочные облигации с купонами менее 3%, которые закрепляют таблицы капитализации. Совместные компании специального назначения объединяют министерства, муниципальные корпорации и частные инжиниринговые фирмы, распределяя права управления пропорционально доле капитала. По мере того как муниципальные балансы сталкиваются с ужесточающимися лимитами, техники структурированного финансирования - зеленые облигации, исламские варианты сукук и фонды климатической устойчивости - расширяют базу инвесторов. Результатом является финансовая экосистема, достаточно гибкая, чтобы поддерживать платежеспособность трубопровода рынка инфраструктуры Южной Кореи несмотря на макроэкономическую волатильность.

Географический анализ

Сеул продолжает устанавливать политический шаблон для рынка инфраструктуры Южной Кореи не только потому, что он командует 26,1% расходов, но и потому, что его сложная городская форма требует интегрированных решений, которые меньшие города позже эмулируют. Проекты варьируются от преобразования восьмиполосных автомагистралей в линейные парки, которые удваиваются как бассейны удержания наводнений, до развертывания CCTV с поддержкой ИИ для предиктивного управления толпой во время фестивалей. Правительственные мандаты для BIM по муниципальным проектам в 2025 году создают общегородскую цифровую базовую линию, которая поддерживает динамическое зонирование и прогнозы энергетического спроса. Проекты столицы регулярно сочетают обновления общественного пространства с бонусами коммерческих площадей, тем самым выравнивая стимулы застройщиков с гражданскими целями. Эта целостная структура обеспечивает непрерывные потоки инноваций в рынок инфраструктуры Южной Кореи.

Пусан поворачивает свою идентичность к эко-умному логистическому узлу; за пределами нового порта с 203 причалами автоматизированные краны, питание от берега к судну и системы трафика на основе спутников сокращают время пребывания судов, в то время как аэропорт Гадок стоимостью 13,7 трлн вон (0,009 трлн долларов США) будет направлять грузы напрямую в зоны свободной торговли, создавая беспрепятственную воздушно-морскую интермодальность. В центре города переработка Северного порта сочетает углеродно-нейтральное районное отопление, скоростной автобусный транспорт (BRT) и пешеходные эспланады. Эта комбинация смещает Пусан от зависимости от массового порта к диверсифицированным потокам доходов от услуг и добавляет устойчивость к более широкому рынку инфраструктуры Южной Кореи.

Всплеск инфраструктуры Тэгу закреплен в полупроводниковом коридоре, простирающемся до Кёнбука. Специализированные линии распределения электроэнергии, установки ультрачистой воды и станции HVAC чистых комнат устанавливаются в тандеме с промышленными железнодорожными ответвлениями, которые сокращают время выполнения заказов для экспорта чипов. Муниципальные бюджеты приоритизируют комплексы профессиональной подготовки, примыкающие к фабам, обеспечивая непрерывность предложения рабочей силы и укрепляя добродетельный цикл инфраструктуры, связанной с производством. Инчхон, напротив, эксплуатирует близость к Сеулу и транстихоокеанской авиационной сети, удваивая терминальную мощность и связываясь с GTX-B для создания 30-минутного радиуса доступа для 8 миллионов жителей. Вторичные регионы, включая Чхунчхон и Кёнги, полагаются на восточно-западные соединители, такие как Южная поперечная линия стоимостью 3,8 трлн вон (0,0027 трлн долларов США), интегрируя внутренние контейнерные депо с портом Чонгок для завершения мультимодальных грузовых треугольников, которые расширяют досягаемость рынка инфраструктуры Южной Кореи.

Конкурентная среда

Соперничество в индустрии инфраструктуры Южной Кореи остается умеренным, поскольку три крупных аффилированных с чеболь - Samsung C&T, Hyundai E&C и GS E&C - все еще обеспечивают львиную долю мегапроектов через свои комплексные инженерные, финансовые и международные управленческие полномочия. Специалисты среднего уровня проникают в нишевые домены, такие как туннельное микро-TBM бурение, проектирование вантовых мостов и EPC районного охлаждения, часто партнерствуя с глобальными технологическими поставщиками для совместных тендеров. Прибыльность сжимается, поскольку цены на цемент и арматуру растут быстрее, чем позволяют клаузулы передачи затрат, заставляя фирмы цифровизировать планирование цепочки поставок и принимать алгоритмы динамического ценообразования для сохранения маржи в рамках рынка инфраструктуры Южной Кореи.

Стратегические ходы все больше сосредотачиваются на зарубежной диверсификации: HanmiGlobal теперь зарабатывает 57,7% доходов за рубежом в 60 странах и занимает восьмое место в мире в управлении строительством. Ядерный контракт Hyundai E&C стоимостью 6 млрд евро (6,90 млрд долларов США) в Козлодуе в Болгарии подчеркивает экспортируемую экспертизу корейских фирм в высококодовой ядерной безопасности. На внутреннем рынке консорциумы объединяются вокруг ИКТ углов: операторы связи поставляют узлы 5G edge, автопроизводители интегрируют сети зарядки электромобилей, а финтех разрабатывают платформы транзитных платежей. Эта конвергентная экосистема ускоряет диффузию инноваций по классам проектов и цементирует репутацию рынка инфраструктуры Южной Кореи за технологически богатую поставку.

Несмотря на фрагментированный хвост из 3200 зарегистрированных МСП гражданских работ, консолидация постепенна из-за наследственного семейного владения и региональных лицензионных ограничений. Более крупные игроки устанавливают венчурно-капитальные подразделения для инкубации робототехники, цифровых двойников и стартапов захвата углерода, хеджируясь против разрушительных шоков. Критерии государственных закупок сместились с самой низкой ставки к оценке лучшей стоимости, подчеркивая записи безопасности, зрелость BIM и ESG раскрытия. Эти качественные метрики способствуют капитально-сильным действующим лицам, но также открывают двери для гибких технологических входящих, способных доказать цифровые экономии затрат.

Лидеры индустрии инфраструктуры Южной Кореи

-

Samsung C&T Corporation

-

Hyundai E&C

-

GS E&C Corp.

-

DL E&C

-

Daewoo Engineering & Construction Co., Ltd.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Июнь 2025: Amazon Web Services и SK Group обязуются вложить 4 млрд долларов США и 2,5 млрд долларов США соответственно для строительства кампуса дата-центра ИИ мощностью 1 ГВт в Ульсане, поставляя 60 000 GPU в его первой фазе.

- Апрель 2025: POSCO сигнализирует потенциальные инвестиции в размере 6 млрд долларов США наряду с Hyundai Steel для завода зеленой стали на основе водорода в Луизиане, их первого совместного зарубежного предприятия.

- Март 2025: Правительство финализирует 11-й Базовый план электроснабжения, учетверяя цели мощности возобновляемых источников до 121,9 ГВт к 2038 году и поднимая ядерную генерацию до 35,2%.

- Январь 2025: Столичное правительство Сеула представляет фискальный пакет в 330,6 млрд вон (0,239 трлн долларов США), нацеленный на помощь МСП, уязвимые группы и готовую к реализации инфраструктуру для стабилизации роста.

Охват отчета по рынку инфраструктуры Южной Кореи

Инфраструктура относится к фундаментальной физической структуре организации, региона или страны. Она часто относится к производству общественных благ или промышленной деятельности. Полный фоновый анализ корейского рынка инфраструктуры, включая оценку экономики и вклада секторов в экономику, обзор рынка, оценку размера рынка для ключевых сегментов и появляющиеся тенденции в сегментах рынка, динамику рынка и географические тенденции, а также влияние COVID-19 включены в отчет.

Корейский рынок инфраструктуры сегментирован по типу (социальная, транспортная, добывающая и производственная инфраструктура). Отчет предлагает размер рынка и прогнозы для корейского рынка инфраструктуры в стоимостном выражении (долл. США) для всех вышеуказанных сегментов.

| Транспортная инфраструктура |

| Инфраструктура коммунальных услуг |

| Социальная инфраструктура |

| Добывающая инфраструктура |

| Новое строительство |

| Реконструкция |

| Государственный |

| Частный |

| Сеул |

| Пусан |

| Тэгу |

| Инчхон |

| Остальная часть Южной Кореи |

| По сегментам инфраструктуры | Транспортная инфраструктура |

| Инфраструктура коммунальных услуг | |

| Социальная инфраструктура | |

| Добывающая инфраструктура | |

| По типу строительства | Новое строительство |

| Реконструкция | |

| По источникам инвестиций | Государственный |

| Частный | |

| По ключевым городам | Сеул |

| Пусан | |

| Тэгу | |

| Инчхон | |

| Остальная часть Южной Кореи |

Ключевые вопросы, отвеченные в отчете

Каков текущий размер рынка инфраструктуры Южной Кореи?

Рынок составляет 56,25 млрд долларов США в 2025 году и прогнозируется достичь 68,6 млрд долларов США к 2030 году.

Какой сегмент лидирует на рынке инфраструктуры Южной Кореи?

Транспортная инфраструктура вносит наибольшую долю 37,9%, движимую высокоскоростной железнодорожной сетью GTX.

Как быстро растут частные инвестиции на рынке инфраструктуры Южной Кореи?

Частный капитал расширяется со среднегодовым темпом роста 4,72% до 2030 года по мере созревания структур ГЧП.

Почему реконструкция набирает обороты на рынке инфраструктуры Южной Кореи?

Проекты реконструкции растут со среднегодовым темпом роста 4,89%, поскольку модернизация существующих активов часто стоит на 30-50% меньше, чем строительство с нуля, и привлекает политические стимулы.

Какой город показывает самый быстрый рост расходов на инфраструктуру?

Тэгу регистрирует самый высокий среднегодовой темп роста 5,01% до 2030 года, отражая развитие, связанное с полупроводниками, и политику сбалансированного роста.

Каковы основные вызовы, стоящие перед индустрией инфраструктуры Южной Кореи?

Ключевые вызовы включают нехватку квалифицированной рабочей силы, волатильные цены на материалы, жесткие фискальные бюджеты и длительные процессы экологического одобрения.

Последнее обновление страницы: