Размер и доля рынка инфраструктурного сектора Катара

Анализ рынка инфраструктурного сектора Катара от Mordor Intelligence

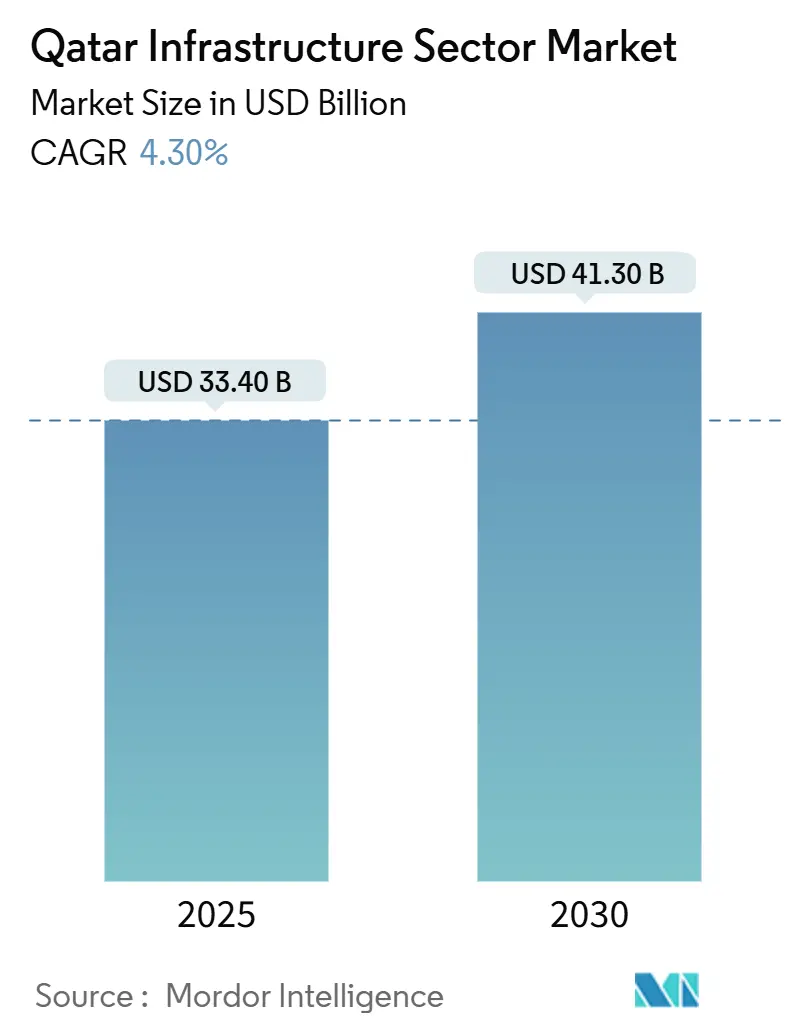

Рынок инфраструктурного строительства Катара оценивается в 33,40 млрд долларов США в 2025 году и прогнозируется достичь 41,30 млрд долларов США к 2030 году, расширяясь с среднегодовым темпом роста 4,30%; это предложение содержит единственное использование фразы 'размер рынка'. Устойчивое расширение основывается на мандате Третьей национальной стратегии развития по диверсификации экономики, пятилетнем капитальном плане Управления общественных работ на 22,2 млрд долларов США и быстром развертывании цифровой инфраструктуры страны, которое уже обеспечило медианные скорости загрузки 5G выше 520 Мбит/с.[1]Управление общественных работ, "Пятилетний план 2025-2029" Развитие транспорта доминирует в расходах, поскольку семь новых скоростных автомагистралей, расширения метро и модернизация порта Хамад стремятся превратить Катар в ключевой логистический узел Персидского залива. Расширение мощности СПГ с 77 МТПА до 142 МТПА в рамках проекта Северное месторождение направляет многомиллиардные контракты EPC в морские работы, перерабатывающие комплексы и экспортные терминалы. Растущее частное участие - обеспеченное правилами 100% иностранного владения - сигнализирует о более глубоком государственно-частном сотрудничестве, в то время как ужесточение кодексов зеленого строительства создает развивающуюся нишу реновации, которая вознаграждает подрядчиков, предлагающих низкоуглеродные методы.

Ключевые выводы отчета

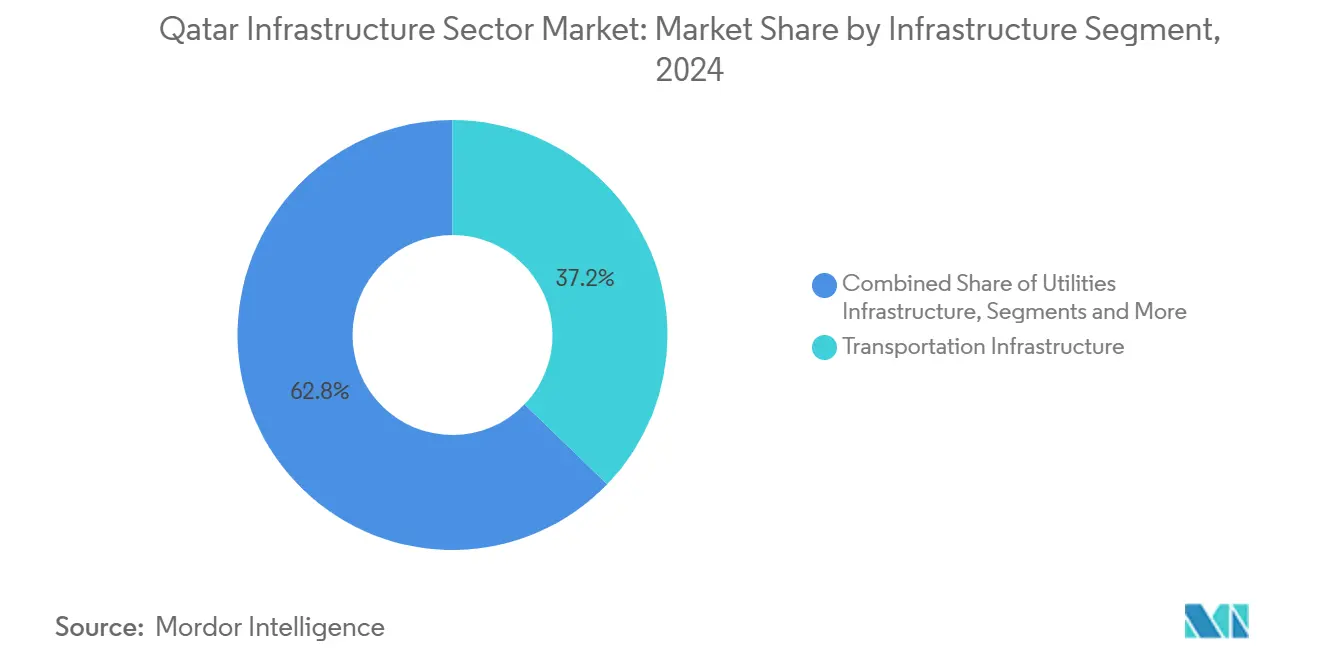

- По сегментам инфраструктуры Транспорт занял 37% доли рынка инфраструктурного строительства Катара в 2024 году. Размер рынка инфраструктурного строительства Катара для транспорта прогнозируется расти с среднегодовым темпом роста 5,2% в период 2025-2030 гг.

- По типу строительства проекты нового строительства заняли 75% доли рынка инфраструктурного строительства Катара в 2024 году. Размер рынка инфраструктурного строительства Катара для проектов нового строительства прогнозируется расти с среднегодовым темпом роста 4,7% в период 2025-2030 гг.

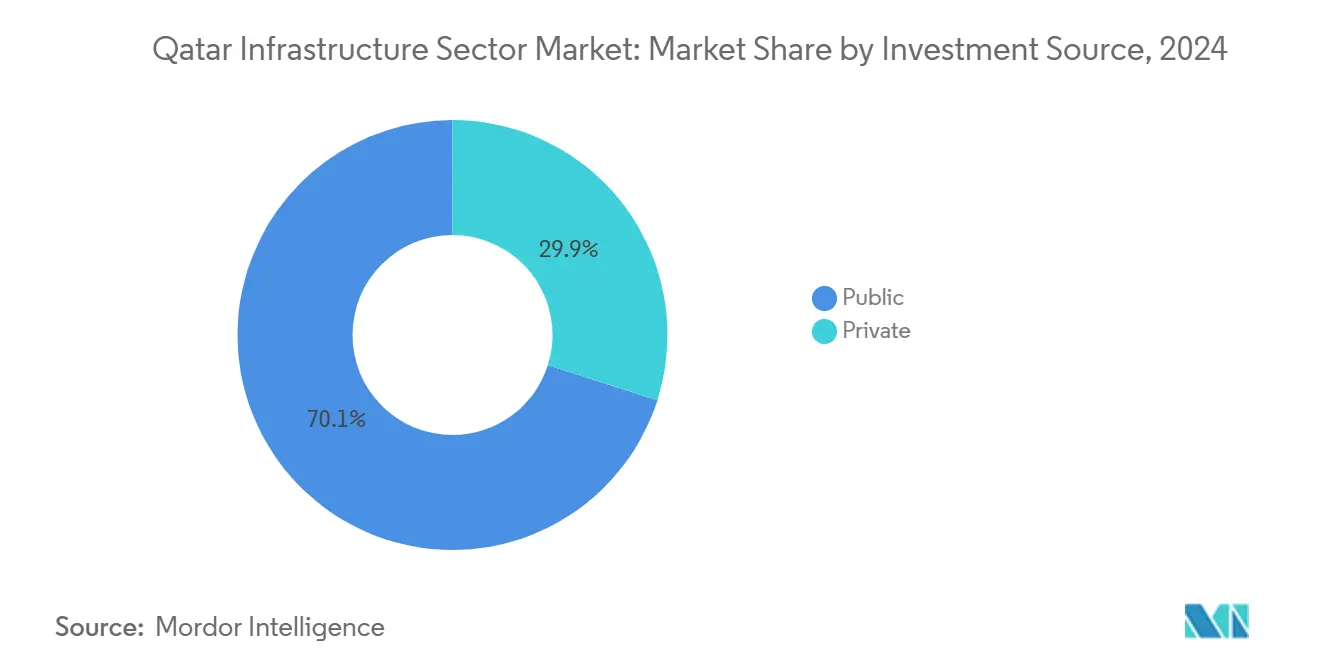

- По источнику инвестиций государственное финансирование заняло 70% доли рынка инфраструктурного строительства Катара в 2024 году. Размер рынка инфраструктурного строительства Катара для государственного финансирования прогнозируется расти с среднегодовым темпом роста 5,0% в период 2025-2030 гг.

- По городам Доха заняла 55% доли рынка инфраструктурного строительства Катара в 2024 году. Размер рынка инфраструктурного строительства Катара для Дохи прогнозируется расти с среднегодовым темпом роста 4,8% в период 2025-2030 гг.

- Gulf Housing & Construction Co., Al Jaber Engineering, Consolidated Contractors Company и Vinci SA вместе контролировали 28% доли рынка инфраструктурного строительства Катара в 2024 году.

Тенденции и аналитические данные рынка инфраструктурного сектора Катара

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Инвестиционный толчок Национального видения Катара 2030 | +1.8% | Доха, Эр-Райян, второстепенные города | Долгосрочный (≥ 4 лет) |

| Расширение СПГ Северное месторождение | +1.2% | Морские блоки, портовые районы | Среднесрочный (2-4 года) |

| Развертывание 5G и оптоволокна | +0.8% | Сначала городские центры | Среднесрочный (2-4 года) |

| Модернизация возобновляемых сетей | +0.6% | Промышленные коридоры, метро | Долгосрочный (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Инвестиционный толчок Национального видения Катара 2030

Национальное видение Катара 2030 определяет дорожную карту экономической диверсификации, которая ставит инфраструктуру в ее основу. Стратегия развития от января 2024 года стремится к 4% годовому росту негидрокарбонного ВВП и 2% приросту производительности к 2030 году. Правительство нацелено на 100 млрд долларов США прямых иностранных инвестиций, направляя капитал в логистические коридоры, производственные парки и туристические районы. Ранние результаты показывают рост потока сделок ГЧП и более плавные процессы одобрения, укрепляя самоподдерживающийся цикл государственного стимулирования, за которым следуют частные дополнительные инвестиции.

Расширение СПГ Северное месторождение

Расширение Северного месторождения повышает мощность СПГ с 77 МТПА до 142 МТПА к 2030 году. Четыре мега-поезда, модули улавливания углерода и 250 км трубопроводов лежат в основе энергетического сегмента рынка инфраструктурного строительства Катара. Эта многомиллиардная программа обеспечивает долгосрочные заказы EPC, стимулирует модернизацию портов и хранилищ и подталкивает подрядчиков к более высоким техническим возможностям, тем самым изменяя конкуренцию.

Развертывание 5G и оптоволокна

Общенациональное покрытие 5G и медианные скорости мобильной загрузки выше 520 Мбит/с ставят Катар на вершину мирового рейтинга. Операторы связи и поставщики оборудования модернизируют основные и радиослои, стимулируя строительство центров обработки данных и периферийных вычислительных объектов, которые расширяют рынок инфраструктурного строительства Катара. Сектор ИКТ прогнозируется расти на 8,5% ежегодно, поддерживая платформы умных городов и внедрение ИИ.

Модернизация возобновляемых сетей

Целевые показатели солнечной мощности 4 ГВт к 2030 году и новые сетевые соединения требуют новых подстанций, 212 км высоковольтной кабельной системы и гибридных систем хранения. Присуждение контрактов KAHRAMAA на 851 млн долларов США в 2025 году знаменует первую волну исполнения. Интеграция возобновляемых источников энергии снижает потребности в газовых пиках, но повышает инженерную сложность, поощряя специализированных подрядчиков войти в рынок инфраструктурного строительства Катара.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Волатильность цен на материалы | -0.7% | Общенациональный, мегапроекты | Краткосрочный (≤ 2 лет) |

| Ограничения квалифицированной рабочей силы | -0.5% | Сложные инженерные объекты | Среднесрочный (2-4 года) |

| Источник: Mordor Intelligence | |||

Рост цен на материалы и оборудование из-за постоянных глобальных и региональных нарушений цепочки поставок

Экономические и регулятивные факторы составляют 41% вариации цен на строительные материалы, поскольку сталь, цемент и специализированные компоненты колеблются из-за узких мест в грузоперевозках. Тендерные цены испытывают понижательное давление, однако волатильные затраты угрожают маржам подрядчиков. Политические предложения включают внутренний ценовой индекс, контракты с распределением рисков и стабильные импортные пошлины для защиты банкабельности проектов.

Ограничения рынка труда из-за политики виз для экспатриантов, ограничивающей доступность квалифицированной строительной рабочей силы

Экспатрианты превосходят граждан в соотношении семь к одному, но демобилизация после мероприятий, трудовые споры и визовые препятствия напрягают предложение рабочей силы. Информационная система рынка труда и Комитет планирования рабочей силы стремятся согласовать спрос и навыки. Реформы, которые позволяют более плавную смену работы и способствуют профессиональному обучению, критически важны для своевременной реализации проектов.

Сегментный анализ

По сегментам инфраструктуры: Транспортные сети закрепляют логистические амбиции

Транспортные работы генерировали 37,2% размера рынка инфраструктурного строительства Катара в 2024 году. Семь скоростных автомагистралей протяженностью 900 км, 200 мостов и 30 туннелей планируются для увеличения пропускной способности автомагистралей к 2030 году, в то время как расширение второй фазы метро Дохи добавляет 72 км путей для связи новых жилых кластеров.[2]Источник: Министерство транспорта, "Стратегия расширения автомагистралей" Портовая реформа предусматривает автоматизированные краны и более глубокие причалы в порту Хамад, продвигая реэкспортный потенциал страны. Коммунальные услуги заняли второе место, поддерживаемые заказами на подстанции на 851 млн долларов США и комплексом воды и энергетики Рас-Абу-Фонтас на 3,7 млрд долларов США, который будет поставлять 2400 МВт и 110 миллионов IGD.[3]Источник: Катарская генеральная корпорация электроэнергии и воды, "Контракты энергетической инфраструктуры" Социальная инфраструктура получает выгоду от ассигнований на здравоохранение в размере 6,04 млрд долларов США и образование в размере 5,33 млрд долларов США, модернизируя больницы и добавляя 11 школ. Добывающая инфраструктура остается жизненно важной, поскольку гонка СПГ ускоряет морские пакеты EPC.

Будущий конвейер дорожных работ, контролируемых дронами, и планирования трафика с помощью ИИ подчеркивает технологический сдвиг в рынке инфраструктурного строительства Катара. Расходы коммунальных служб на умные счетчики и пилотные микросети обеспечивают надежное снабжение коридоров зарядки электромобилей. Строительство больниц теперь интегрирует люксы телемедицины, а новые школы принимают модульные классы для сокращения строительных фаз.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По типу строительства: Новое строительство доминирует, реновация поднимается в повестку

Контракты нового строительства поглотили 75% доли рынка инфраструктурного строительства Катара в 2024 году и будут расширяться на 4,7% ежегодно до 2030 года. Капитальный план на 22,2 млрд долларов США планирует общественные парки, ливневые стоки и муниципальные сервисные центры наряду с знаковыми скоростными автомагистралями. Высотные коммерческие башни в Лусайле и центре Дохи используют внешнее префабрикование для сдерживания выбросов. Параллельно реновация захватывает 25% доли, поскольку мандаты зеленой модернизации ужесточаются; энергетически аудированные правительственные офисы и модернизация HVAC в устаревших торговых центрах показывают раннее внедрение. Академические исследования находят стимулы переработки, образование поставщиков и зеленое финансирование как ключевые для мейнстрима устойчивого восстановления.

По источнику инвестиций: Государственный капитал закрепляет, частные потоки ускоряются

Государственные расходы командовали 70,1% размера рынка инфраструктурного строительства Катара в 2024 году. Конверты образования на 5,33 млрд долларов США и здравоохранения на 6,04 млрд долларов США в бюджете 2025 года отражают приоритеты благосостояния. Одно только Управление общественных работ стремится выпустить тендеры на 15,44 млрд долларов США в течение 2025 года, обеспечивая видимость для подрядчиков.

Частный капитал, прогнозируемый расти на 5,0% ежегодно, использует зрелый закон о ГЧП; схема канализации Аль-Вакра и Аль-Вукайр на 1,48 млрд долларов США была профинансирована на 50% частными кредиторами. ГЧП здравоохранения перечисляют 45 новых школ стоимостью 1 млрд долларов США, а предприятия гостеприимства нацелены на 7 миллионов туристов к 2030 году.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

Географический анализ

Доха продолжает получать львиную долю присуждений проектов, объединяя транспортные узлы, районы смешанного использования и коммунальные коридоры, которые закрепляют ее роль как финансового и дипломатического центра. Пилоты умных городов улучшают поток трафика и управление ресурсами, в то время как пассажиропоток метро способствует модальному сдвигу. Несмотря на замедление роста по мере завершения крупных активов, циклы реинвестиций в обслуживание и технологические обновления поддерживают стабильный спрос.

Прибрежное расширение Аль-Вакры захватывает жилищное перетекание и логистическую активность, катализируя модернизацию марины, расширение дорог и общественные объекты. Застройщики нацелены на жилье среднего дохода, согласованное с демографическими тенденциями, повышая городское разнообразие в рынке инфраструктурного строительства Катара.

Второстепенные города, такие как Эр-Райян и Лусайль, привлекают инфраструктуру для университетов, спортивных объектов и технопарков. Эти узлы укрепляют региональные коридоры, распространяя экономические выгоды и снижая чрезмерную зависимость от столицы. Сельские районы видят поэтапные обновления дорог и коммунальных услуг для поддержки пилотов агротехнологий и пустынного туризма, иллюстрируя расширяющийся географический охват рынка инфраструктурного строительства Катара.

Конкурентная среда

Рынок инфраструктурного строительства Катара умеренно концентрирован, с ключевыми игроками, такими как Gulf Housing & Construction Co., Al Jaber Engineering Co., Arabian Construction Engineering Company и Qatari Diar Vinci Construction (QDVC) QSC, движущими исполнение проектов государственного сектора. Давние правительственные связи, интегрированные цепочки поставок и cost-эффективность дают местным чемпионам преимущество. Между тем, международные специалисты EPC, включая Vinci SA, Hochtief AG и Consolidated Contractors Company (CCC), берутся за сложные проекты, от морских работ до туннелирования метро и инфраструктуры СПГ.

Гигапроекты часто видят совместные предприятия, смешивающие глобальную экспертизу с местным исполнением. Средние подрядчики вырезают успех, оттачиваясь на поэтапных гражданских работах, улучшениях коммунальных услуг и региональном развитии. Принятие цифровых инструментов, таких как BIM и отслеживание дронами, растет, укрепляя управление затратами и надзор за проектами. Сегодняшнее конкурентное преимущество зависит от выравнивания ESG, цифрового мастерства и адаптируемых партнерств. Подрядчики, которые приоритизируют обучение местной рабочей силы и экологически сознательную доставку, позиционируют себя выгодно для будущих инфраструктурных тендеров. Поскольку контрактные структуры смещаются к принятию распределения рисков и советов по разрешению споров, ясно, что адаптируемость и инновации так же жизненно важны, как и масштаб для захвата доли рынка.

Лидеры индустрии инфраструктурного сектора Катара

-

Gulf Housing & Construction Co.

-

Arabian Construction Engineering Company

-

Al Jaber Engineering Co.

-

Qatari Diar Vinci Construction (QDVC) QSC

-

Lusail Development Company

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Май 2025: Ashghal представило пятилетний капитальный план на 22,2 млрд долларов США, покрывающий транспорт, ливневые воды и обновления общественных пространств.

- Май 2025: Vodafone Qatar и Nokia договорились модернизировать общенациональную сеть 5G, улучшив латентность и функции безопасности.

- Май 2025: KAHRAMAA присудила 851 млн долларов США за семь высоковольтных подстанций и 212 км линий передачи.

- Май 2025: QatarEnergy подтвердила, что выпуск СПГ Северное месторождение Восток начнется в середине 2026 года, запуская вспомогательные расширения портов.

Область охвата отчета о рынке инфраструктурного сектора Катара

Этот отчет предоставляет углубленный анализ инфраструктурного сектора Катара, освещая ключевые драйверы роста, возникающие тенденции и прогнозы, охватывающие с 2024 по 2029 год. С Катаром, направляющим инвестиции в значительные проекты в соответствии с его Национальным видением 2030, инфраструктурный рынок адаптируется для удовлетворения потребностей современной, устойчивой экономики.

Отчет охватывает инфраструктурные компании в Катаре и сегментирован по сегментам инфраструктуры (Социальная инфраструктура, Транспортная инфраструктура, Добывающая инфраструктура, Производственная инфраструктура, Коммунальная инфраструктура). Размер рынка и прогнозы предоставляются в стоимостном выражении (долл. США) для всех вышеупомянутых сегментов.

| Транспортная инфраструктура |

| Коммунальная инфраструктура |

| Социальная инфраструктура |

| Добывающая инфраструктура |

| Новое строительство |

| Реновация |

| Государственные |

| Частные |

| Доха |

| Эр-Райян |

| Аль-Вакра |

| Лусайль |

| Остальной Катар |

| По сегментам инфраструктуры | Транспортная инфраструктура |

| Коммунальная инфраструктура | |

| Социальная инфраструктура | |

| Добывающая инфраструктура | |

| По типу строительства | Новое строительство |

| Реновация | |

| По источнику инвестиций | Государственные |

| Частные | |

| По ключевым городам | Доха |

| Эр-Райян | |

| Аль-Вакра | |

| Лусайль | |

| Остальной Катар |

Ключевые вопросы, отвеченные в отчете

Какова текущая стоимость рынка инфраструктурного строительства Катара?

Рынок составляет 33,4 млрд долларов США в 2025 году.

Как быстро ожидается рост рынка?

Прогнозируется рост с среднегодовым темпом роста 4,3%, достигнув 41,3 млрд долларов США к 2030 году.

Какой сегмент занимает наибольшую долю?

Транспортная инфраструктура лидирует с 37% от общих расходов.

Почему частные инвестиции набирают обороты?

Регулятивные реформы, позволяющие полное иностранное владение, и зрелый закон о ГЧП стимулируют частный капитал, который прогнозируется расти на 5,0% ежегодно.

Какой город растет быстрее всего?

Аль-Вакра показывает самый высокий темп роста с среднегодовым темпом роста 4,8% до 2030 года, движимый проектами жилья и логистики.

Как расширение Северного месторождения повлияет на спрос на строительство?

Повышение мощности СПГ до 142 МТПА требует существенных морских платформ, трубопроводов и терминалов, генерируя многомиллиардные возможности EPC по всей строительной цепочке создания стоимости.

Последнее обновление страницы: