Анализ рынка инфраструктуры Китая

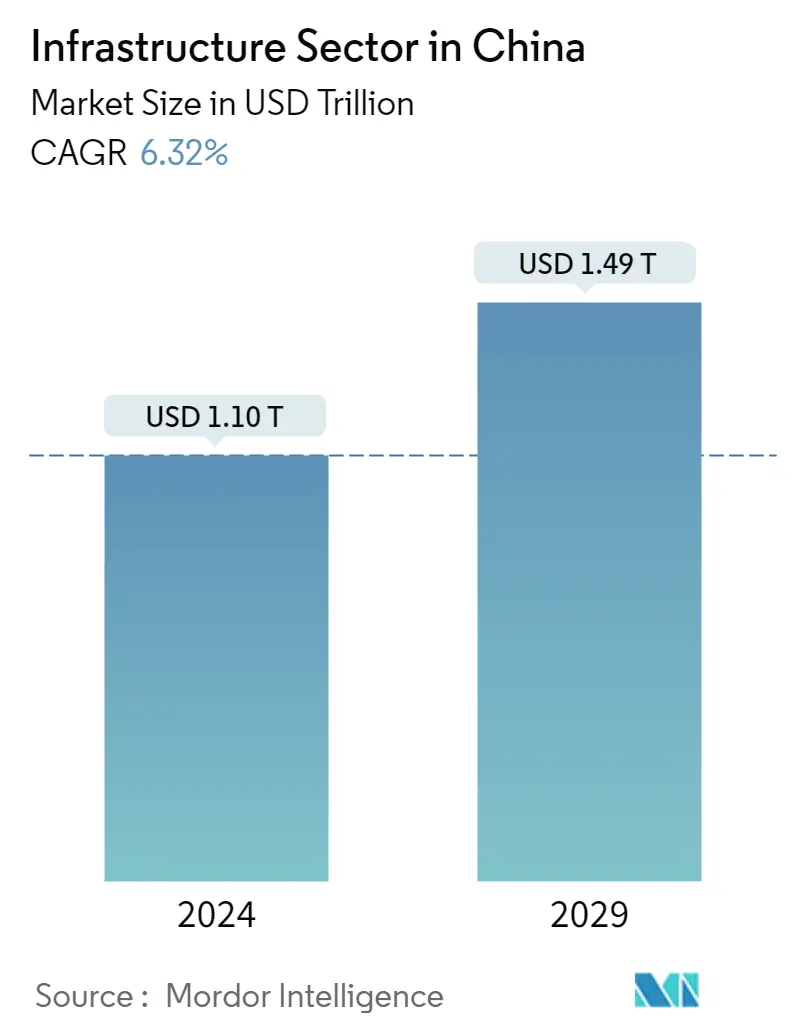

Размер рынка инфраструктуры в Китае оценивается в 1,10 триллиона долларов США в 2024 году и, как ожидается, достигнет 1,49 триллиона долларов США к 2029 году, среднегодовой темп роста составит 6,32% в течение прогнозируемого периода (2024-2029 годы).

- Пандемия COVID-19 негативно повлияла на экономическую жизнь правительств, предприятий и частных лиц в стране. Кроме того, пандемия привела к перерывам или задержкам в строительстве из-за нехватки персонала, сбоев в цепочке поставок или задержек в получении государственных разрешений. После ослабления ограничений правительство признало важность инфраструктурных проектов для восстановления экономической жизни и поощряло инвестиции в этот сектор.

- В 2021 году кабинет министров Китая объявил, что инвестиции в инфраструктуру телекоммуникационных сетей, спутниковой навигации, промышленного интернета, интеллектуальной логистики и транспорта могут увеличиться в ближайшие пять лет. С другой стороны, в августе 2022 года Государственный совет Китая объявил о дополнительных мерах стимулирования, включая дополнительные 300 миллиардов юаней (44 миллиарда долларов США) в виде квот на расходы на инфраструктуру и инвестиции банков, помимо существующих 300 миллиардов юаней (44 миллиарда долларов США). объявлено в конце июня 2022 года.

- Страна уделяет особое внимание развитию зеленой энергетики, что приводит к увеличению инвестиций в проекты возобновляемой энергетики. Например, в 2022 году Китай утроил свои инвестиции в проекты солнечной энергетики за первые четыре месяца года. По данным Национальной энергетической администрации, с января по апрель 2022 года страна инвестировала более 29 миллиардов юаней (4,3 миллиарда долларов США), что на 204% больше, чем за тот же период в 2021 году.

- В рамках первого этапа страна приступила к этапу мощностью 450 ГВт, а второй этап может стоить более 3 триллионов юаней (435 миллиардов долларов США). Однако страна постоянно разрабатывает инфраструктурные проекты, чтобы преодолеть последствия пандемии и построить сильную экономику.

Тенденции рынка инфраструктуры Китая

Транспортная инфраструктура демонстрирует значительный рост

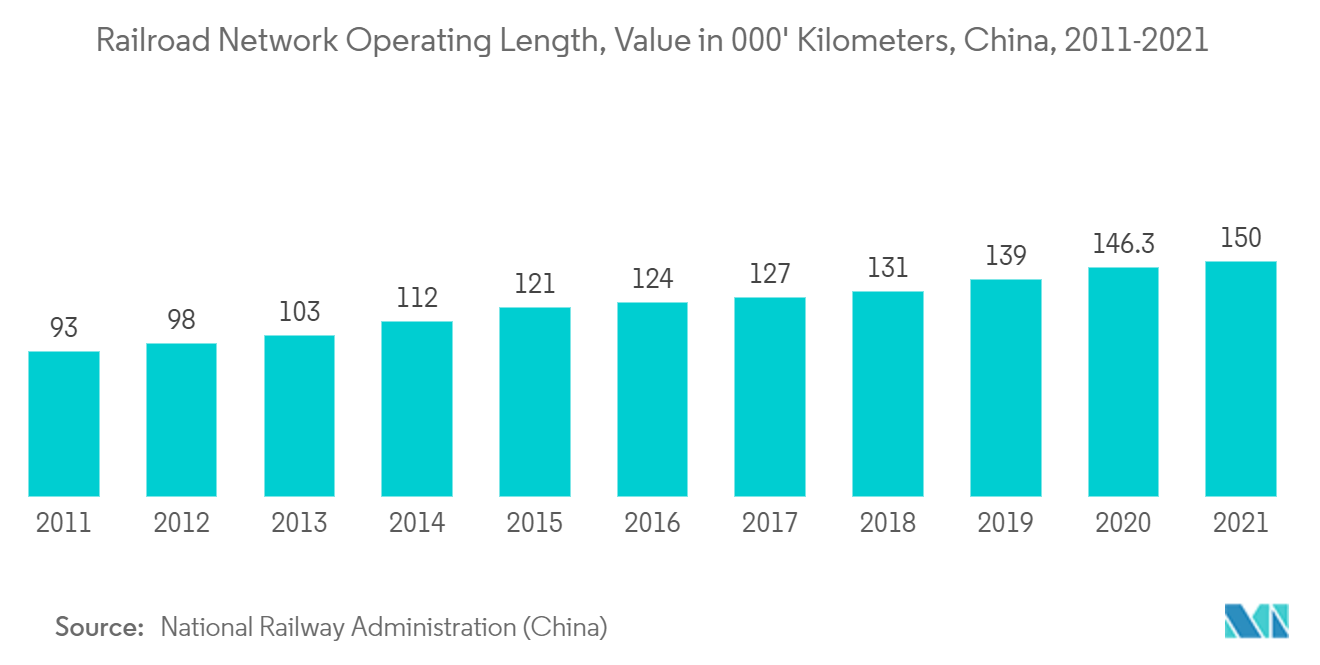

Транспортная инфраструктура Китая развивается быстрыми темпами. Например, в 2022 году Госсовет Китая опубликовал 14-й пятилетний план развития транспортной системы. План направлен на строительство и укрепление автомобильных, железных дорог, портов и водных путей, а также технологий и человеческого капитала, задействованных в транспортной отрасли. В стране большое внимание уделяется развитию транспортной инфраструктуры. В настоящее время в Китае имеется восемь вертикальных (север-юг) и восемь горизонтальных (восток-запад) высокоскоростных железных дорог, а также устранены узкие места на регулярных скоростных железных дорогах.

Китай столкнулся с проблемами в обеспечении секторов логистики, такими как плохое состояние складов и транспортного оборудования, пробки на городских дорогах и нехватка специалистов в секторе логистики. В четырнадцатой пятилетке эти вопросы будут решены, а также будет способствовать развитию интеллектуальных складских и распределительных объектов, совершенствованию стандартизации оборудования и т. д. План также будет способствовать развитию инфраструктуры пригородных железных дорог, мультимодальных грузовых перевозок и специализированных транспортных услуг.

В 2021 году Китай планировал установить 15-летний план развития транспортной инфраструктуры. В соответствии с этим планом страна намерена удвоить крупнейшую в мире сеть высокоскоростных железных дорог к 2035 году. Кроме того, Пекин стремится увеличить национальную сеть высокоскоростных железных дорог до 70 000 км (43 500 миль) к 2035 году, увеличившись более чем на 84%. по сравнению с 2020 годом. В план также входит развитие сети национальных скоростных и обычных автомагистралей протяженностью 460 000 км, а также высококачественной системы внутренних водных путей протяженностью 25 000 км. Однако в 2021 году эксплуатационная длина железнодорожной сети Китая достигла 150 000 км, что на 2,5% больше, чем в предыдущем году. Таким образом, инициативы страны развивают транспортную инфраструктуру.

Увеличение инвестиций в инфраструктурный сектор

Расходы на инфраструктуру сыграли жизненно важную роль в экономическом подъеме Китая за последние три десятилетия от прокладки тысяч миль железнодорожных путей до строительства рекордных небоскребов. Пекин исторически зависел от местных органов власти, которые инвестировали в инфраструктуру для стимулирования роста и обеспечения занятости в своих юрисдикциях. В 2021 году инвестиции в основной капитал выросли более чем на 4,9%, увеличившись на 2,9% по сравнению с предыдущим годом.

Местные органы власти привлекают средства для инфраструктурных проектов путем выпуска облигаций специального назначения (СПБ). В 2021 году Китай выделил более 3,65 триллионов юаней (573 миллиарда долларов США) в СПБ для местных органов власти, из которых более 95% средств было выдано к декабрю 2021 года. Кроме того, более 50% этих привлеченных средств было использовано для нужд местных органов власти. развитие транспортной инфраструктуры, муниципального управления и инфраструктуры индустриальных парков. Около 30% было потрачено на социальные проекты, такие как доступное жилье, здравоохранение и санитария, образование, уход за пожилыми людьми, а также культура и туризм. Напротив, оставшиеся 20% были использованы для развития сельского хозяйства, лесного хозяйства, ирригации, энергетики и логистики холодовой цепи между селом и городом.

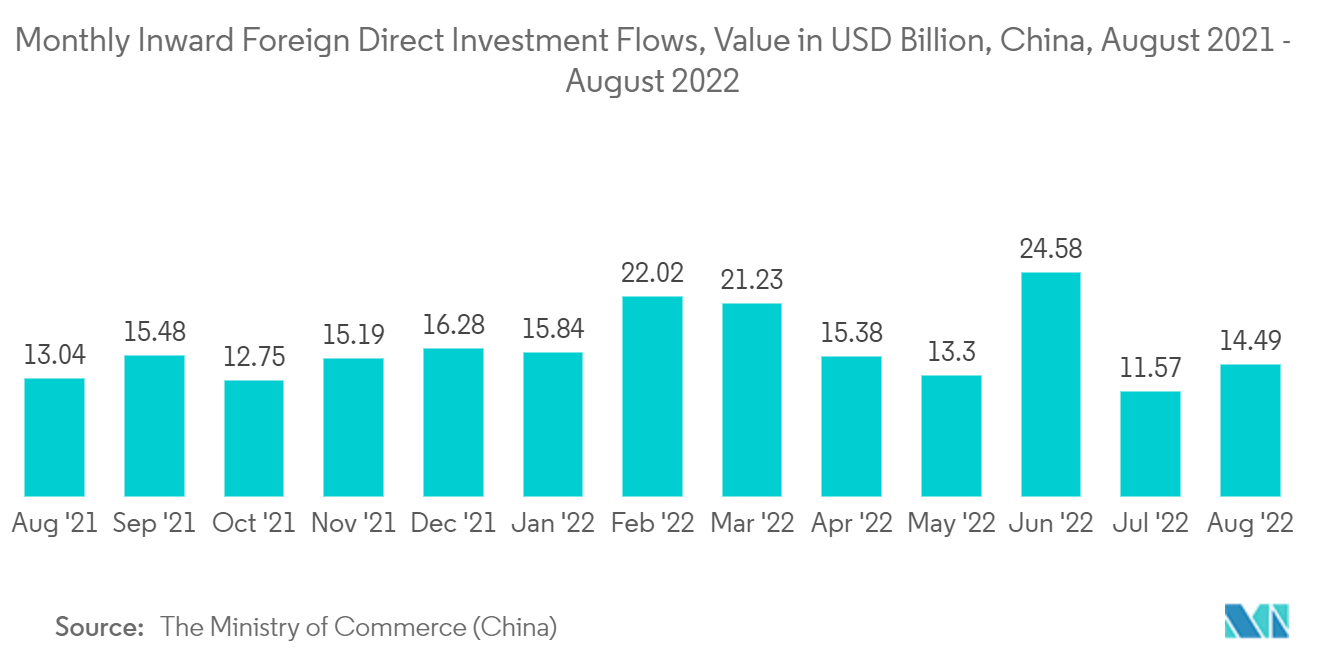

В 2022 году Китай планировал потратить почти 1 триллион долларов на строительство инфраструктурных проектов. Кроме того, Северный Китай уделяет особое внимание развитию возобновляемых источников энергии в пустынных районах. В 2022 году началось строительство проектов ветровой и солнечной энергетики, которое планируется завершить к 2030 году. Однако в августе 2022 года, по данным Министерства коммерции Китайской Народной Республики, ежемесячный приток прямых иностранных инвестиций (ПИИ) в Китай составил почти 14,5 млрд долларов США. Кроме того, в 2021 году общий объем прямых иностранных инвестиций в страну составил более 170 млрд долларов США, что на 20% больше, чем в предыдущем году. Таким образом, растущие инвестиции стимулируют рост рынка.

Обзор инфраструктурной отрасли Китая

Отчет охватывает основных игроков, работающих в инфраструктурном секторе Китая. Рынок фрагментирован и, как ожидается, будет расти в течение прогнозируемого периода за счет частных и венчурных инвестиций. В число крупных игроков на рынке входят China State Construction Engineering, China Railway Group Limited, China Railway Construction Corporation и China Communications Construction Company.

Лидеры рынка инфраструктуры Китая

China State Construction Engineering

China Railway Group Limited

China Railway Construction Corporation

China Communications Construction Company

China electric power construction co. LTD

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка инфраструктуры Китая

Декабрь 2022 г.: China Railway Construction Corporation Limited (строительная компания) завершила строительство подводного туннеля в рамках проекта удлинительной линии Hengqin скоростного транспорта Macao Light с использованием щитовой туннельной машины Aoqin No.1. Общая длина тоннеля составляет 2,2 км, из них около 906 м находятся в стадии строительства щитовой проходки.

Ноябрь 2022 г.: China Energy Engineering Corporation Limited (энергетическая компания) подписала контракты на сумму 1,34 млрд долларов США на пятой CIIE, в результате чего общая стоимость контрактов составила 3 млрд долларов США в 2017-2022 гг. Кроме того, компания заключила сделки с партнерами, в том числе с канадскими Solar.CSIQ, Wartsila, GE и другими мировыми отраслевыми гигантами, в области фотоэлектрических модулей, газовых турбин, оборудования для электростанций, проектирования и консультирования и других.

Сегментация инфраструктурной отрасли Китая

Инфраструктура является основой внутренней и международной торговли, а также промышленного и сельскохозяйственного производства. Это фундаментальная организационная и физическая основа, необходимая для успешной работы фирмы. Базовая инфраструктура в организации или стране включает связь и транспорт, канализацию, воду, систему здравоохранения и образования, безопасную питьевую воду и денежную систему. В отчете представлен полный анализ инфраструктурного сектора Китая, включая оценку экономики и вклада секторов в экономику, обзор рынка, оценку размера рынка для ключевых сегментов, а также возникающие тенденции в сегментах рынка, динамику рынка и географические тенденции и влияние COVID-19.

Сектор инфраструктуры в Китае сегментирован по типам (социальная инфраструктура (школы, больницы, оборона и другая социальная инфраструктура), транспортная инфраструктура (железные дороги, дороги, аэропорты, порты и водные пути), инфраструктура добычи (нефть и газ, другие виды добычи). полезные ископаемые, металлы и уголь), коммунальная инфраструктура (генерация, передача и распределение электроэнергии, вода, газ и телекоммуникации), производственная инфраструктура (добыча металлов и руды, нефтепереработка, химическое производство, индустриальные парки и кластеры и другая производственная инфраструктура). )) и ключевых городов (Шанхай, Пекин и Шэньчжэнь).В отчете представлены размеры рынка и прогнозы в стоимостном выражении (доллары США) для всех вышеуказанных сегментов.

| Социальная инфраструктура | Школы |

| Больницы | |

| Защита | |

| Другая социальная инфраструктура | |

| Транспортная инфраструктура | Железнодорожные пути |

| Дороги | |

| Аэропорты | |

| Водные пути | |

| Инфраструктура добычи | Выработка энергии |

| Передача и распределение электроэнергии | |

| Вода | |

| Газ | |

| Телекоммуникации | |

| Производственная инфраструктура | Производство металла и руды |

| Нефтепереработка | |

| Химическое производство | |

| Индустриальные парки и кластеры | |

| Другая производственная инфраструктура |

| Шанхай |

| Пекин |

| Шэньчжэнь |

| По типу | Социальная инфраструктура | Школы |

| Больницы | ||

| Защита | ||

| Другая социальная инфраструктура | ||

| Транспортная инфраструктура | Железнодорожные пути | |

| Дороги | ||

| Аэропорты | ||

| Водные пути | ||

| Инфраструктура добычи | Выработка энергии | |

| Передача и распределение электроэнергии | ||

| Вода | ||

| Газ | ||

| Телекоммуникации | ||

| Производственная инфраструктура | Производство металла и руды | |

| Нефтепереработка | ||

| Химическое производство | ||

| Индустриальные парки и кластеры | ||

| Другая производственная инфраструктура | ||

| По ключевым городам | Шанхай | |

| Пекин | ||

| Шэньчжэнь | ||

Часто задаваемые вопросы по исследованию рынка инфраструктуры Китая

Насколько велик китайский рынок инфраструктуры?

Ожидается, что объем китайского рынка инфраструктуры достигнет 1,10 триллиона долларов США в 2024 году и вырастет в среднем на 6,32%, достигнув 1,49 триллиона долларов США к 2029 году.

Каков текущий размер китайского рынка инфраструктуры?

Ожидается, что в 2024 году объем китайского рынка инфраструктуры достигнет 1,10 триллиона долларов США.

Кто являются ключевыми игроками на рынке инфраструктуры Китая?

China State Construction Engineering, China Railway Group Limited, China Railway Construction Corporation, China Communications Construction Company, China electric power construction co. LTD — крупнейшие компании, работающие в секторе инфраструктуры в Китае.

В какие годы охватывает этот китайский рынок инфраструктуры и каков был размер рынка в 2023 году?

В 2023 году объем китайского рынка инфраструктуры оценивается в 1,03 триллиона долларов США. В отчете рассматривается исторический размер рынка инфраструктуры Китая за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка инфраструктуры Китая на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об инфраструктуре в Китае

Статистические данные о доле рынка инфраструктуры в Китае в 2024 году, размере и темпах роста доходов, предоставленные Mordor Intelligence™ Industry Reports. Анализ инфраструктуры в Китае включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.