Анализ рынка строительства ЦОД в Индонезии

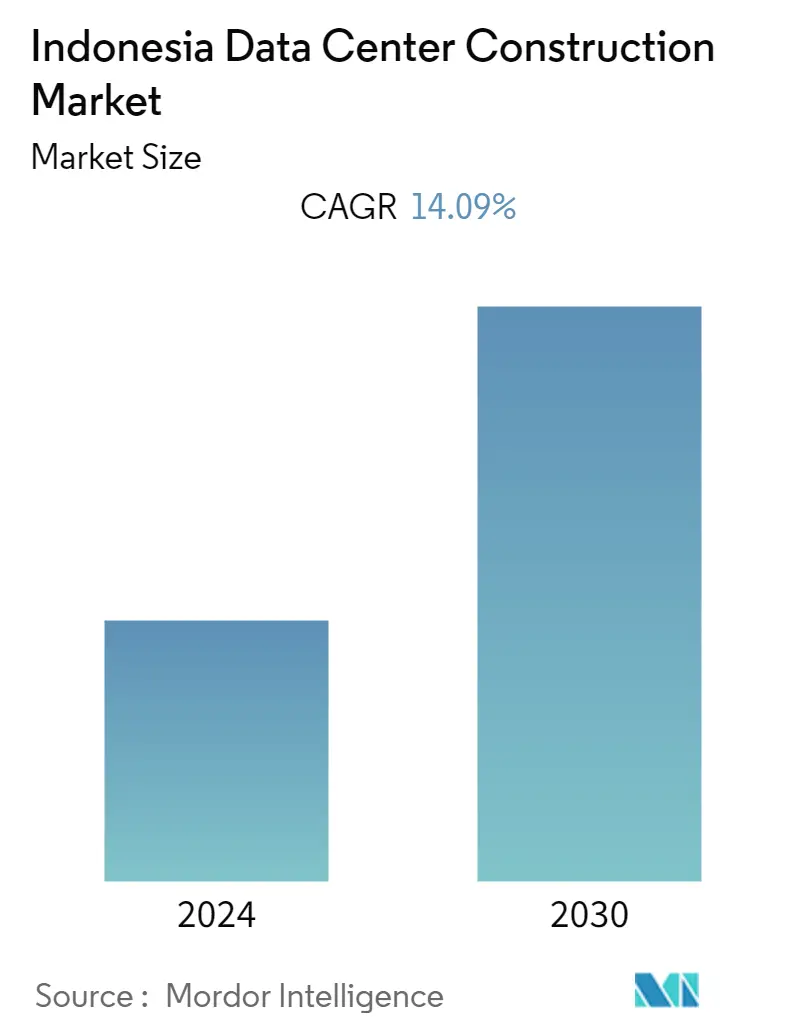

Ожидается, что к 2029 году объем рынка центров обработки данных в Индонезии достигнет 4 млрд долларов США при среднегодовом темпе роста 14,09% в течение прогнозируемого периода (2023-2029 гг.). Одним из важнейших источников роста в регионе является растущая интернет-экономика.

- По данным SpaceDC Pte Ltd, интернет-экономика региона Юго-Восточной Азии составляет более 100 миллиардов долларов США, и, по прогнозам, к 2025 году она вырастет до 300 миллиардов долларов США. В результате, ожидается, что спрос на услуги и инфраструктуру передачи данных будет быстро расти в течение всего прогнозируемого периода.

- Индонезия занимает более низкое место по индексу конкурентоспособности, чем другие страны Юго-Восточной Азии. Тем не менее, потенциальная коммерческая выгода для игроков на рынке центров обработки данных значительна. Индонезия переживает растущую цифровую экономику в сочетании с быстрым ростом стартапов и постоянно растущим населением, что приводит к увеличению числа гипермасштабируемых центров обработки данных.

- Пандемия COVID-19 оказала дополнительное давление на экономику в целом во всех секторах и подчеркнула вклад и потенциал онлайн-рабочих мест, которым способствуют центры обработки данных. В связи с ростом цифровой экономики бум на рынке центров обработки данных привел к тому, что несколько глобальных вендоров расширили свое присутствие в Индонезии и воспользовались открывающимися возможностями на исследуемом рынке. Например, в ноябре 2021 года Smartfren объявила о партнерстве с технологической фирмой G42 из ОАЭ для строительства дата-центра мощностью 1 000 МВт в Индонезии. Ожидается, что инвестиции будут способствовать развитию цифровой индустрии в Индонезии и поддержанию национального суверенитета данных, осуществляемого правительством Индонезии. Кроме того, это позволит нескольким международным вендорам сосредоточиться на цифровой экономике.

- Согласно отчету под названием Цифровой 2021, подготовленному сервисом управления контентом HootSuite и маркетинговым агентством в социальных сетях We Are Social, количество интернет-пользователей в Индонезии увеличилось на 27 миллионов (+16%) в период с 2020 по 2021 год. Проникновение интернета в Индонезии в январе 2021 года составило 73,7%.

- Нынешний рынок электронной коммерции в Индонезии похож на китайский онлайн-рынок, с большим количеством предприимчивых продавцов, предоставляющих товары, в основном на основе рекомендаций социальных сетей. Страна также является ведущей страной в Азии, ориентированной на мобильные устройства, с одним из самых высоких показателей использования мобильных устройств Facebook, агрессивно способствуя росту центров обработки данных.

Тенденции рынка строительства центров обработки данных в Индонезии

Основные показатели ИКТ, способствующие развитию центров обработки данных в Индонезии

Расходы страны на информационно-коммуникационные технологии (ИКТ) значительно сократились во время пандемии. Мобильность и облачные технологии страны открывали новые возможности для вендоров на рынке. Предприятия в стране по-разному закупали оборудование в качестве первоначальной реакции на экономическую неопределенность, и многие предприятия перешли на дистанционную работу и внедрили облачные решения в стране. Ожидается, что в ближайшие годы расходы на ИКТ в облаке значительно возрастут.

Кроме того, в августе 2020 года президент Джоко Джокови Видодо объявил, что его администрация выделит около 2,06 млрд долларов США в государственном бюджете на 2021 год на развитие ИКТ, поскольку правительство стремится содействовать цифровой трансформации государственных услуг и улучшить охват подключением в Индонезии.

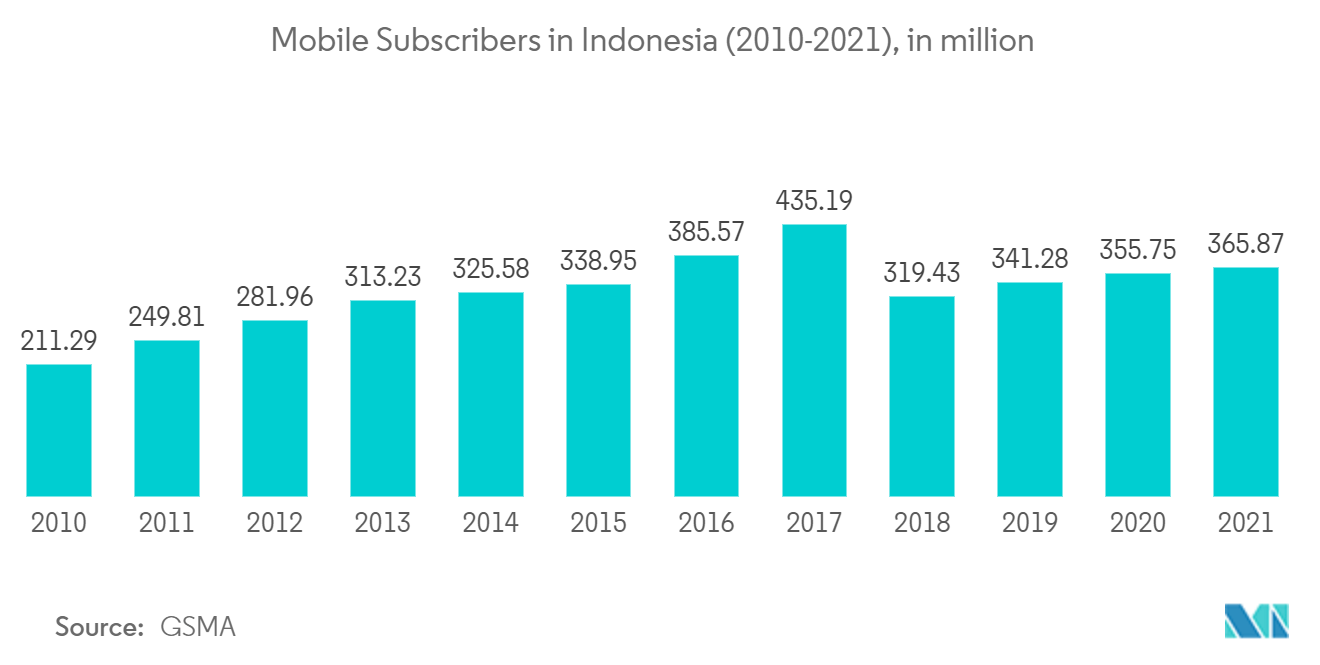

Кроме того, в стране значительными темпами растет проникновение мобильной связи и интернета. Согласно отчету Groupe Speciale Mobile Association (GSMA) за 2020 год, в 2017 году в стране насчитывалось 176 миллионов абонентов мобильной связи, и ожидается, что к 2025 году их число достигнет 199 миллионов с проникновением 69%. Ожидается, что такой рост спроса подстегнет потребление данных и использование интернета в стране.

Исследование, проведенное GSMA, также показало, что количество подключений смартфонов составило 73% от общего числа подключений в стране, и ожидается, что к 2025 году оно достигнет 77%. Такой экспоненциальный рост еще больше влияет на темпы потребления данных в стране. Ожидается, что такие разработки будут стимулировать спрос на центры обработки данных в регионе.

Продолжающийся рост использования смартфонов, совпадающий с ростом транзакций электронной коммерции, включая мобильные телефоны или компьютерные игры, положительно влияет на рост центров обработки данных в стране. Например, согласно отчету JP Morgan за 2020 год, рыночная стоимость мобильной коммерции в стране составляла 13,2 млрд долларов США и, как ожидается, достигнет 22,9 млрд долларов США в 2023 году; А мобильная коммерция в стране растет опережающими темпами. Кроме того, Индонезия является рынком электронной коммерции, ориентированным на мобильные устройства, где 58% транзакций совершаются с помощью мобильных устройств. Этот факт говорит о том, что рынок дата-центров в стране имеет широкие возможности.

Уровень 3 является наиболее предпочтительным типом уровня

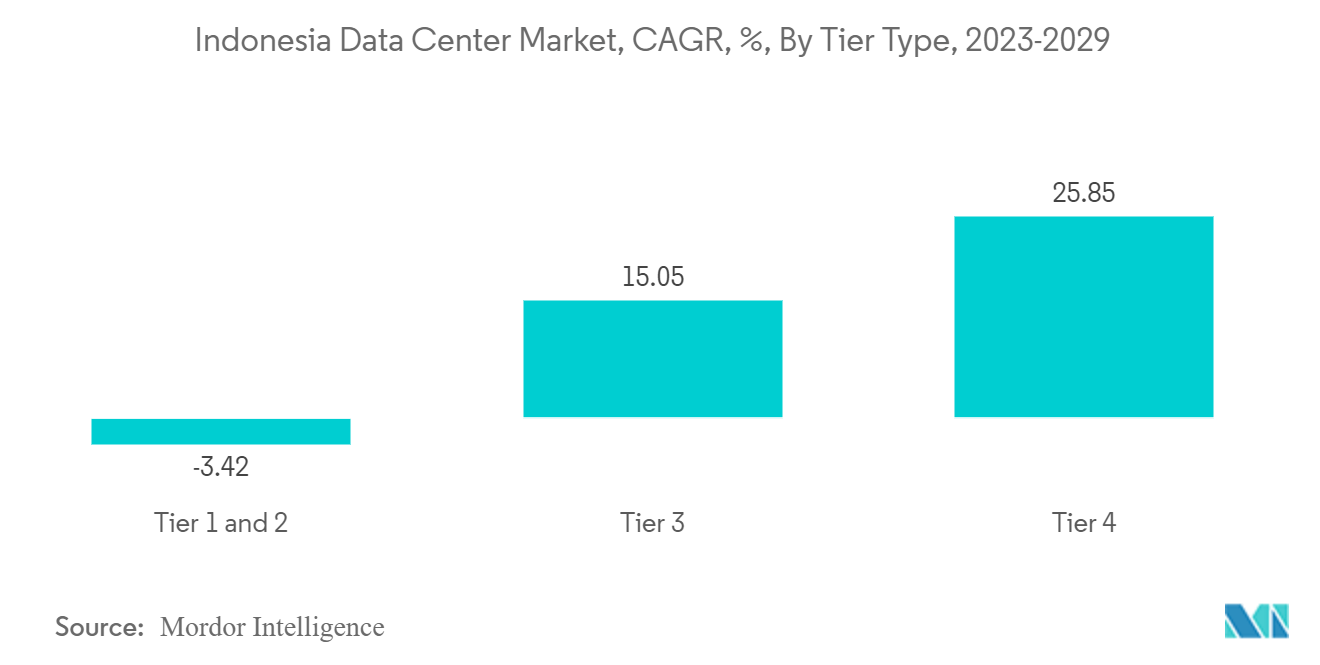

- В 2022 году доля сегмента tier 3 на индонезийском рынке дата-центров составила более 50%. Кроме того, прогнозируется, что среднегодовой темп роста составит 15%, чтобы к 2029 году достичь нагрузочной способности ИТ-инфраструктуры в 652,6 МВт. С другой стороны, ожидается, что к 2029 году в сегменте tier 4 будет наблюдаться самый высокий рост на 25,9%. Внедрение стандартов на объектах ЦОД обеспечивает минимальное пространство в центре города при одновременном повышении эффективности объектов. Поэтому клиенты предпочитают дата-центры с дополнительным резервным оборудованием для резервного копирования.

- Объекты 1-го и 2-го уровней теряют свой спрос, поскольку они некомпетентны в выполнении растущего объема бесперебойных услуг предприятий. Растущее число глобальных конгломератов привело к появлению сервисов обеспечения непрерывности бизнеса в режиме 24*7, что постепенно сместило предпочтение в сторону центров обработки данных уровня 3 и 4.

- По состоянию на 2022 год в стране насчитывалось около 25 центров обработки данных уровня 3, за которыми следовали восемь центров обработки данных уровня 4. В 2013 году центр JK1 компании PT DCI Indonesia Tbk стал первым центром обработки данных в стране, получившим сертификат Tier 4. С тех пор Nippon Telegraph and Telephone Corporation (NTT) и Digital Edge (Singapore) Pte Ltd были вынуждены построить в стране центры обработки данных 4-го уровня. Ожидается, что растущий спрос со стороны клиентов будет стимулировать строительство дата-центров уровня 3 и 4 в стране в ближайшие годы.

Обзор отрасли строительства центров обработки данных в Индонезии

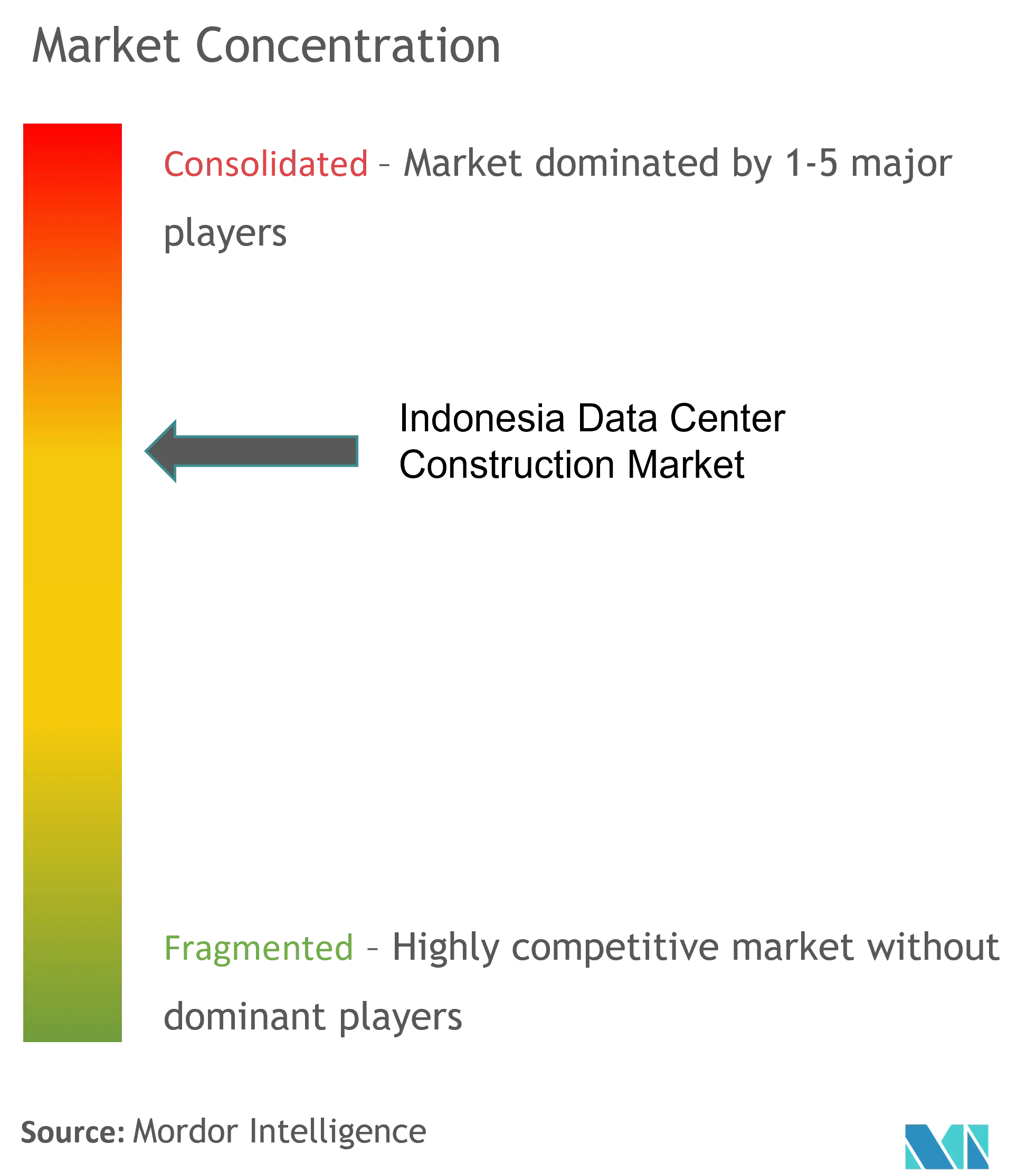

Индийский рынок ЦОД умеренно консолидирован. Крупные игроки на этом рынке занимают большую часть рынка. В число крупных игроков входят NTT Communications Corporation, PT DCI Indonesia (DCI), Telkomsigma, Equinix Inc. и Indosat Tbk PT.

В мае 2023 года Pure DC объявила о запуске своего гипермасштабируемого центра обработки данных с ИТ-нагрузкой 20 МВт для поддержки цифровизации и облачных вычислений. Кроме того, компания также объявила о партнерстве с центрами обработки данных по всему Азиатско-Тихоокеанскому региону (APAC), предоставляя возможности для вендоров на рынке.

В апреле 2023 года BDX Indonesia запустила новый центр обработки данных CGK3A в Южной Джакарте. Дата-центр поддерживает ИТ-нагрузку мощностью 15 МВт. Дата-центр имеет объекты третьего уровня с передовыми системами безопасности, технологиями автоматизации и высоким временем безотказной работы сети.

Лидеры рынка строительства ЦОД в Индонезии

NTT Communications Corporation

PT DCI Indonesia (DCI)

Telkomsigma

Equinix Inc.

Indosat Tbk PT

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка строительства ЦОД в Индонезии

- Сентябрь 2022 г. Компания начала строительство центра обработки данных мощностью 23 МВт в Джакарте, Индонезия, что стало третьей площадкой компании в Юго-Восточной Азии, поскольку она извлекает выгоду из быстрой цифровой трансформации региона после глобальной пандемии. Новый объект будет включать 3 430 шкафов и ИТ-нагрузку 23 МВт и предназначен для удовлетворения растущего спроса на приложения высокой плотности мощности со стороны облачных гипермасштабируемых развертываний, локальных и международных сетей, а также поставщиков финансовых услуг. Ожидается, что он будет завершен к 4 кварталу 2023 года.

- Август 2022 г. PT Sigma Cipta Caraka (SCA), также известная как Telkomsigma, передает свой бизнес по центрам обработки данных компании PT Telkom Data Ekosistem (TDE), общая стоимость которой составляет 2,01 трлн индонезийских рупий. Материнская компания PT Telkom Indonesia (Persero) Tbk (TLKM) заявила, что передача бизнес-направления ЦОД связана с программой реструктуризации бизнеса, проводимой Telkom Group.

Сегментация строительной отрасли ЦОД в Индонезии

Строительство ЦОД сочетает в себе физические процессы, используемые для построения ЦОД. Он увязывает строительные стандарты с требованиями к операционной среде ЦОД.

Рынок строительства центров обработки данных в Индонезии сегментирован по типу уровня (уровень 1 и 2, уровень 3 и уровень 4), по размеру центра обработки данных (малый, средний, большой, массивный и мега), по инфраструктуре (инфраструктура охлаждения (воздушное охлаждение, жидкостное охлаждение, испарительное охлаждение), энергетической инфраструктуре (системы бесперебойного питания, генераторы, блоки распределения питания (PDU), стойки и шкафы, серверы, сетевое оборудование, инфраструктура физической безопасности, Услуги по проектированию и консалтингу, а также другая инфраструктура) и конечного пользователя (ИТ и телекоммуникации, BFSI, правительство, здравоохранение и другие конечные пользователи). Размеры рынка и прогнозы приведены в долларах США для всех вышеперечисленных сегментов.

| Уровень 1 и 2 |

| Уровень 3 |

| Уровень 4 |

| Маленький |

| Середина |

| Большой |

| Мега |

| Массивный |

| Инфраструктура охлаждения | Воздушное охлаждение |

| Жидкостное охлаждение | |

| Охлаждение испарением | |

| Энергетическая инфраструктура | Системы ИБП |

| Генераторы | |

| Блок распределения питания (PDU) | |

| Стеллажи и шкафы | |

| Серверы | |

| Сетевое оборудование | |

| Инфраструктура физической безопасности | |

| Дизайнерские и консалтинговые услуги | |

| Другая инфраструктура |

| ИТ и телекоммуникации |

| БФСИ |

| Правительство |

| Здравоохранение |

| Другой конечный пользователь |

| Тип уровня | Уровень 1 и 2 | |

| Уровень 3 | ||

| Уровень 4 | ||

| Размер центра обработки данных | Маленький | |

| Середина | ||

| Большой | ||

| Мега | ||

| Массивный | ||

| Инфраструктура | Инфраструктура охлаждения | Воздушное охлаждение |

| Жидкостное охлаждение | ||

| Охлаждение испарением | ||

| Энергетическая инфраструктура | Системы ИБП | |

| Генераторы | ||

| Блок распределения питания (PDU) | ||

| Стеллажи и шкафы | ||

| Серверы | ||

| Сетевое оборудование | ||

| Инфраструктура физической безопасности | ||

| Дизайнерские и консалтинговые услуги | ||

| Другая инфраструктура | ||

| Конечный пользователь | ИТ и телекоммуникации | |

| БФСИ | ||

| Правительство | ||

| Здравоохранение | ||

| Другой конечный пользователь | ||

Часто задаваемые вопросы

Каков текущий объем рынка строительства центров обработки данных в Индонезии?

Прогнозируется, что среднегодовой темп роста рынка строительства центров обработки данных в Индонезии составит 14,09% в течение прогнозируемого периода (2024-2029 гг.)

Кто является ключевыми игроками на рынке строительства центров обработки данных в Индонезии?

NTT Communications Corporation, PT DCI Indonesia (DCI), Telkomsigma, Equinix Inc., Indosat Tbk PT являются основными компаниями, работающими на рынке строительства центров обработки данных в Индонезии.

На какие годы распространяется этот рынок строительства центров обработки данных в Индонезии?

Отчет охватывает исторический объем рынка строительства центров обработки данных в Индонезии за годы 2021, 2022 и 2023 годы. В отчете также прогнозируется объем рынка строительства центров обработки данных в Индонезии на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Статистические данные о доле рынка строительства центров обработки данных в Индонезии в 2024 году, размере и темпах роста доходов, созданные Mordor Intelligence™ Industry Reports. Анализ строительства ЦОД в Индонезии включает в себя прогноз рынка на период с 2024 по 2030 год и исторический обзор. Получить образец этого отраслевого анализа в виде бесплатного отчета для скачивания в формате PDF.