Размер и доля рынка Индия мгновенный лапша в Индии

Анализ рынка Индия мгновенный лапша в Индии от Mordor интеллект

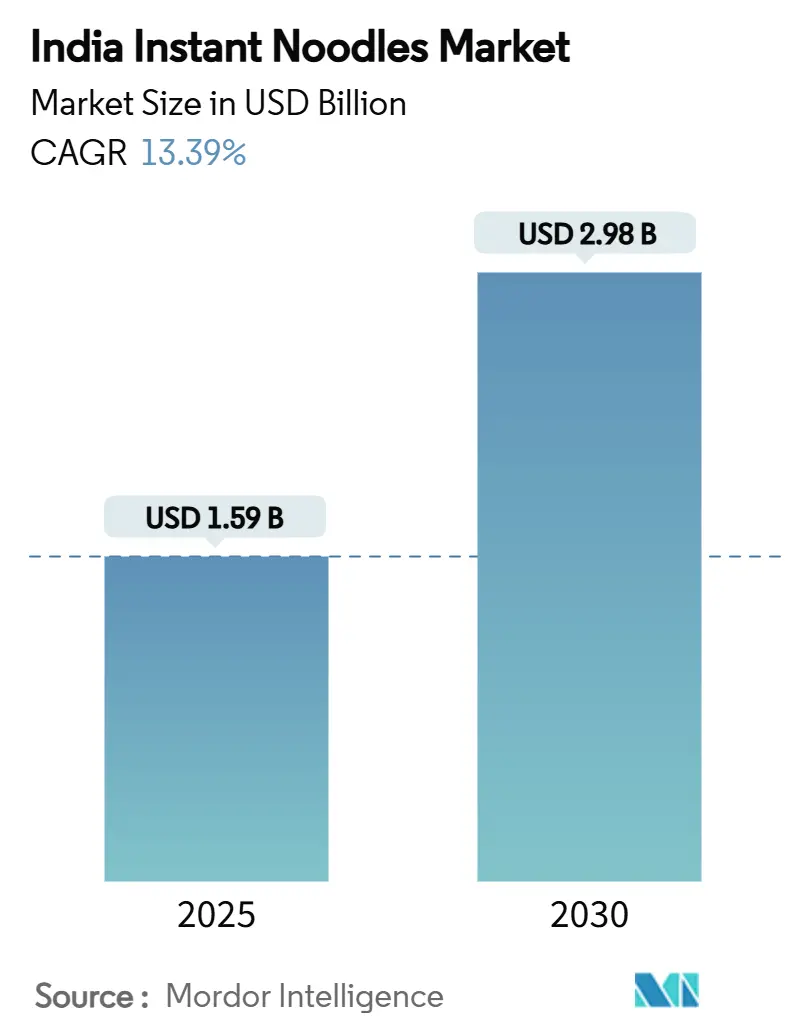

Размер индийского рынка мгновенный лапша составляет 1,59 млрд долларов США в 2025 году и, как прогнозируется, достигнет 2,98 млрд долларов США к 2030 году, что отражает сильный среднегодовой темп роста 13,39%. Быстрая миграция в города, проникновение быстрой коммерции и растущий аппетит к глобальным вкусам расширяют как базу покупателей, так и случаи использования для индийского рынка мгновенный лапша. Городские домохозяйства теперь сочетают традиционные предпочтения масала с авантюрными корейскими вариантами, создавая параллельные потоки роста стоимости и объема. Цифровизация розничной торговли, возглавляемая приложениями 10-минутной доставки, изменяет экономику выхода на рынок, в то время как упаковочные инновации в форматах стаканов добавляют премиальные ценовые потолки без существенного снижения спроса. Одновременно программы, ориентированные на обогащение, включение проса и снижение натрия, подчеркивают сочетание питания и удобства в предложениях индийского рынка мгновенный лапша.

Ключевые выводы отчета

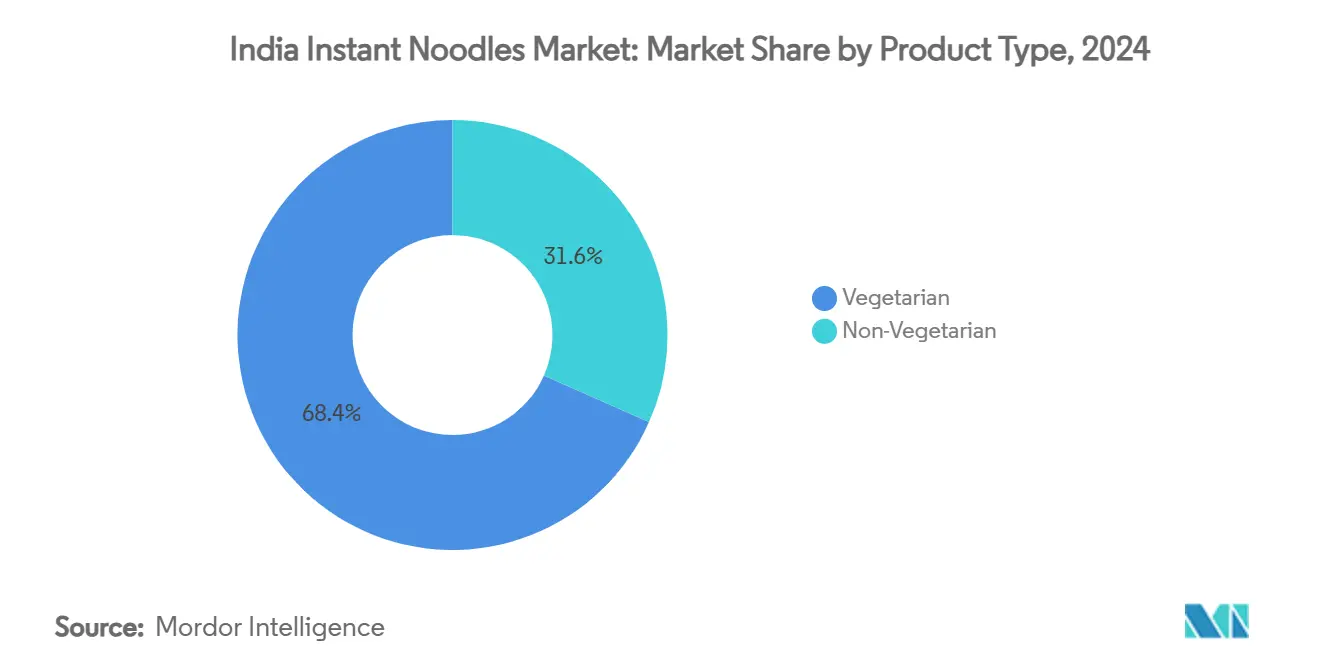

- По типу продукта вегетарианские лапша лидировали с долей выручки 68,37% в 2024 году; вегетарианские варианты расширяются при среднегодовом темпе роста 13,57% до 2030 года.

- По размеру порции однопорционные упаковки захватили 62,82% доли индийского рынка мгновенный лапша в 2024 году, в то время как многопорционные объемы прогнозируются к росту при среднегодовом темпе роста 13,51% до 2030 года.

- По упаковке пакеты сохранили 75,49% доли размера индийского рынка мгновенный лапша в 2024 году, а форматы стакан/миска продвигаются при среднегодовом темпе роста 14,82% до 2030 года.

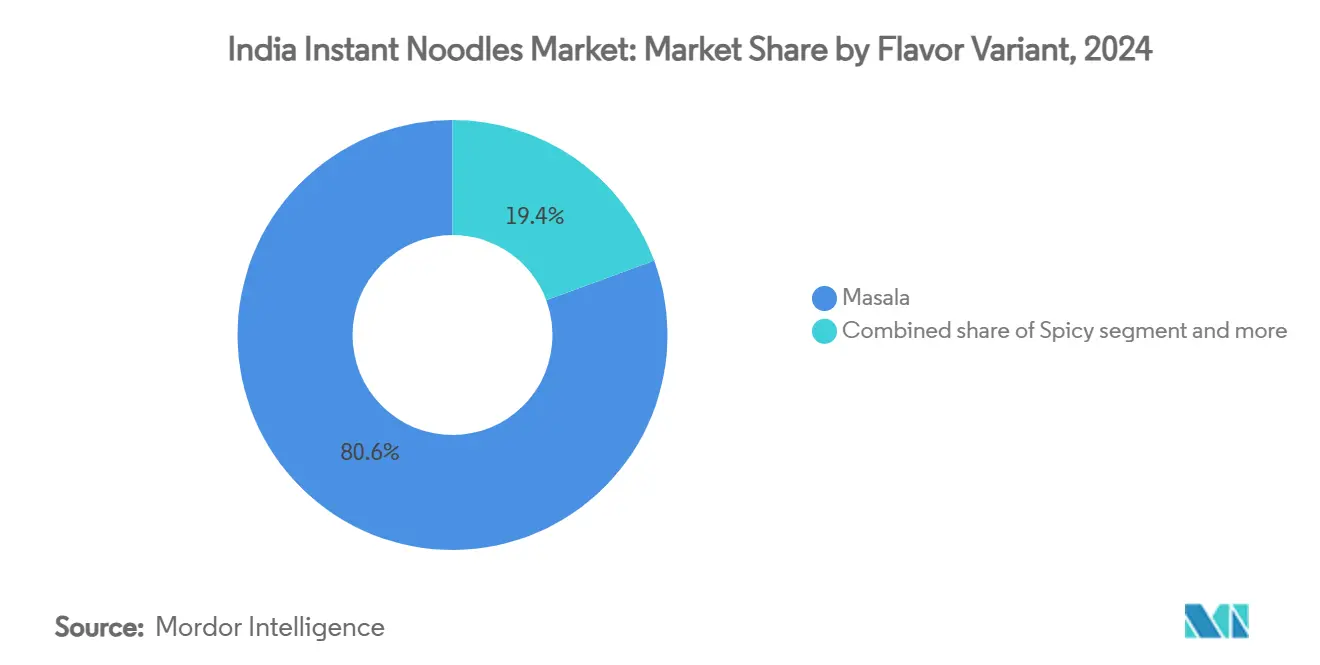

- По вкусу традиционная масала заняла 80,63% доли в 2024 году; корейские острые варианты показывают наивысший прогноз среднегодового темпа роста 13,48% до 2030 года.

- По каналу распространения супермаркеты и гипермаркеты контролировали 41,57% выручки в 2024 году, однако онлайн-розница отслеживает среднегодовой темп роста 15,01% в течение прогнозного периода

Тенденции и инсайты рынка Индия мгновенный лапша в Индии

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Быстрая урбанизация и изменение образа жизни | +3.2% | Национальный, сосредоточен в городах 1-го и 2-го уровня | Средний срок (2-4 года) |

| Премиализация через корейскую/К-вкусовую волну | +2.1% | Городские мегаполисы, раннее принятие в Северной Индии | Краткий срок (≤ 2 лет) |

| Инновации продукта и упаковки | +1.8% | Национальный, с производственными центрами в Гуджарате, Махараштре | Средний срок (2-4 года) |

| Растущий спрос на удобную, готовую к употреблению пищу | +2.9% | Городские центры, распространение на полугородские рынки | Долгий срок (≥ 4 лет) |

| Экспериментирование с вкусами и принятие трендов | +1.4% | Города-мегаполисы, молодежная демография | Краткий срок (≤ 2 лет) |

| Рост платформ электронной коммерции и быстрой коммерции | +2.5% | Городские рынки, быстрое расширение в городах 2-го уровня | Средний срок (2-4 года) |

| Источник: Mordor Intelligence | |||

Быстрая урбанизация и изменение образа жизни

Городская трансформация Индии движет сдвигами в моделях спроса, выходящими за рамки базового удобства. Это изменение подчеркивает, что урбанизация не только увеличивает объемы потребления, но также перенаправляет расходы в сторону премиальных сегментов. Министерство статистики и реализации программ сообщило, что средние месячные расходы на потребление на душу населения (MPCE) в городской Индии на 2023-24 годы составили 6 996 индийских рупий[1]Источник: Министерство статистики и реализации программ, "Обследование потребительских расходов домохозяйств", www.pib.gov.в, исключая стоимость товаров, предоставляемых бесплатно через различные программы социального обеспечения. По мере того как все больше населения Индии трудоспособного возраста переезжает в города, эта тенденция ускоряется, особенно в районах, где традиционные кухонные принадлежности менее доступны. Городские жители, часто испытывающие нехватку времени, все чаще выбирают быстрые решения для еды, такие как мгновенный лапша. Урбанизация не ограничивается крупными мегаполисами; меньшие города также расширяются, расширяя клиентскую базу для мгновенный лапша за пределы традиционных городских рынков. По данным Всемирного банка, уровень урбанизации в Индии достиг 36,36% в 2023 году[2]Источник: Всемирный банк, "Данные развития", www.worldbank.org. Это городское расширение стимулирует рост супермаркетов, гипермаркетов и современных розничных торговых точек, где мгновенный лапша широко доступны, повышая их проникновение на рынок. Эти городские изменения и изменения образа жизни создают благоприятную среду для того, чтобы мгновенный лапша стали предпочтительным, удобным вариантом еды в Индии, стимулируя существенный рост рынка.

Премиализация через корейскую/К-вкусовую волну

Влияние корейской культуры, изначально укорененное в развлечениях, теперь изменяет кулинарные предпочтения индийцев, сдвиг, часто недооцениваемый традиционными рыночными анализами. Движимые популярностью K-pop, K-драм и корейской кухни, индийские потребители, особенно миллениалы и поколение Z, все больше привлекаются к аутентичным корейским вкусам, с острыми вариантами рамена, набирающими значительную популярность. Этот растущий спрос создал премиальный сегмент в рынке мгновенный лапша, где лапша в корейском стиле продается по более высоким ценам. Бренд Geki от Indo Nissin является примером этой тенденции, привлекая потребителей, готовых платить больше за аутентичные корейские острые профили. Этот культурный сдвиг не только бросает вызов традиционным представлениям об индийских вкусовых предпочтениях, но также подчеркивает ключевое понимание: культурная близость может превосходить ценовую чувствительность в определенных демографических группах. Признавая эту возможность, крупные товары повседневного спроса-компании капитализируют спрос на корейские вкусы. Nestle и Hindustan Unilever представили корейские варианты для захвата этого растущего рынка. В ноябре 2023 года Nestle Maggi запустил лапшу барбекю-вкуса в корейском стиле в двух вариантах - BBQ Chicken и BBQ Veg. По цене 60 и 55 индийских рупий соответственно, каждая упаковка весом 90г отражает премиальное позиционирование этих продуктов.

Инновации продукта и упаковки

Инновации теперь выходят за рамки разработки вкуса, охватывая достижения в технологии упаковки и питательных улучшениях для удовлетворения изменяющихся ожиданий потребителей. Предлагая разнообразие вкусов, таких как Pan Asian, корейский, фьюжн и региональный индийский, бренды обращаются к развивающимся потребительским предпочтениям, создавая при этом волнение. Этот подход привлекает чувствительную к трендам молодежь и стимулирует повторные покупки. Для удовлетворения растущей осведомленности о здоровье компании представили варианты лапши на основе проса, цельнозерновые, с низким содержанием натрия и органические, расширяя свою потребительскую базу за пределы традиционных потребителей мгновенный лапша. Запуск ITC лапши YiPPee на основе проса подчеркивает эту ориентированную на здоровье тенденцию. Одновременно компании принимают устойчивые упаковочные решения, используя материалы, такие как жом сахарного тростника и другие биоразлагаемые альтернативы. Форматы стаканов и мисок испытывают значительный рост при среднегодовом темпе роста 14,82%, движимые спросом на контроль порций и премиальное позиционирование. Цикл упаковочных инноваций ускоряется, поскольку компании стремятся сбалансировать удобство, устойчивость и стоимость, соблюдая при этом требования маркировки FSSAI, которые требуют четкой информации о питании и аллергенах.

Растущий спрос на удобную, готовую к употреблению пищу

Структурные изменения в динамике индийских домохозяйств стимулируют спрос на удобство, распространяясь за пределы городских районов в полугородские и сельские регионы. Городские потребители, особенно работающие профессионалы и студенты, часто сталкиваются с временными ограничениями, оставляя мало возможностей для готовки. мгновенный лапша, которые требуют минимального времени и усилий для приготовления, идеально отвечают этой потребности в удобстве. Занятые семьи, домохозяйства из одного человека, общежития и молодые взрослые все больше полагаются на мгновенный лапша как на быстрый вариант еды или перекуса. Это широкое принятие усиливает позицию мгновенный лапша как основной удобной пищи. Растущая популярность многопорционных упаковок при среднегодовом темпе роста 13,51% подчеркивает сдвиг в восприятии, поскольку мгновенный лапша теперь рассматриваются как полные решения для еды, а не просто закуски. Эта тенденция дополнительно подпитывается ростом нуклеарных семей, что снижает передачу традиционных кулинарных знаний и увеличивает зависимость от упакованных решений. Региональные игроки, такие как Wai Wai, используют эту тенденцию, представляя специфичные для местности вкусы, такие как лапша Akabare в Северной Бенгалии и Сиккиме, эффективно сочетая удобство с региональными вкусовыми предпочтениями.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Озабоченность здоровьем по поводу высокого содержания натрия, глутамата натрия и консервантов | -2.3% | Национальная, особенно образованные городские потребители | Долгий срок (≥ 4 лет) |

| Регулятивный контроль и контроль безопасности пищевых продуктов | -1.1% | Национальный, с более строгим контролем в мегаполисах | Средний срок (2-4 года) |

| Интенсивная конкуренция и ценовые войны | -1.8% | Национальная, наиболее интенсивная в Северной и Западной Индии | Краткий срок (≤ 2 лет) |

| Правила рекламы против HFSS, ограничивающие промо, ориентированные на детей | -0.9% | Национальная, немедленное воздействие на маркетинговые стратегии | Краткий срок (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Озабоченность здоровьем по поводу высокого содержания натрия, глутамата натрия и консервантов

С ростом заботы о здоровье компании сосредотачиваются на балансе между удобством и благополучием. Регулярное потребление мгновенный лапша, особенно среди женщин, связано с кардиометаболическим синдромом. Пакеты приправ обычно содержат большинство натрия и добавок, которые могут усугублять проблемы со здоровьем. Комбинация высокого натрия и капсаицина в острой мгновенный лапша может дополнительно усугублять эти проблемы. Увеличенные риски сердечных заболеваний и диабета, связанные с частым потреблением мгновенный лапша, вызвали призывы к переформулированию. В ответ компании улучшают лапшу железом, запускают варианты с пониженным содержанием натрия и используют органические ингредиенты. Однако эти корректировки часто приводят к более высоким затратам и потенциальным изменениям во вкусовых профилях, создавая проблемы для сохранения потребительской лояльности. Ситуация дополнительно осложняется тем, что заботящиеся о здоровье потребители отдают приоритет как удобству, так и прозрачности в списках ингредиентов.

Правила рекламы против HFSS, ограничивающие промо, ориентированные на детей

Строгие ограничения FSSAI на маркетинг продуктов с высоким содержанием жиров, сахара и соли рядом со школами трансформируют промоционные стратегии для мгновенный лапша. Регулирования запрещают рекламу в пределах 50 метров от школьных помещений и ограничивают маркетинговые усилия, направленные на детей до 16 лет. Это изменение значительно влияет на бренды, которые традиционно полагались на кампании, ориентированные на молодежь, для построения лояльности. Решение Hindustan Unilever прекратить маркетинг пищевых продуктов для детей до 16 лет подчеркивает общеотраслевую корректировку к этим правилам. В результате компании переключают свой фокус на сообщения, ориентированные на взрослых, и стратегии, сосредоточенные на здоровье, что может ослабить эмоциональные связи, которые стимулируют долгосрочную лояльность бренда. Расходы на соблюдение требований растут, поскольку предприятия должны переделывать маркетинговые кампании и стратегии распространения для соблюдения ограничений близости к школам, сохраняя при этом охват рынка.

Сегментный анализ

По типу продукта: Вегетарианские основы поддерживают потенциал роста

Вегетарианские SKU заняли долю 68,37% индийского рынка мгновенный лапша в 2024 году и идут к среднегодовому темпу роста 13,57% до 2030 года. Семейные диетические нормы и ценовая конкурентоспособность лежат в основе этого доминирования. В 2023 году около 30% населения Индии придерживалось вегетарианской диеты, согласно Индия Brand капитал Foundation (IBEF)[3]Источник: Индия Brand капитал Foundation, "Растущий сектор растительного питания в Индии", www.ibef.org. Это отражает растущую осведомленность среди индийцев о пользе растительных диет для здоровья и окружающей среды. Производители используют цельнозерновую муку и аюрведические травы для расширения вегетарианской палитры, тем самым защищая маржи от волатильности сырьевого мяса и накладных расходов на халяльную сертификацию. Невегетарианские SKU привлекают ищущих белок в городах-мегаполисах, но сталкиваются с эпизодическими перебоями в поставках.

Региональные модели потребления повышают сложность сегментации. Покупатели из Северной Индии предпочитают варианты с паниром, в то время как южные штаты тяготеют к нотам карри-листа и томата. Patanjali позиционирует свою лапшу на основе пшеницы за 15 индийских рупий как "саттвик" закуску, усиливая доверие среди заботящихся о стоимости покупателей. Эта гранулярная адаптация ужесточает полочную ротацию, указывая на то, что культурное соответствие критично для поддержания лидерства на индийском рынке мгновенный лапша.

По порциям: Доминирование одноразовых порций уступает многопорционному импульсу

В 2024 году однопорционные единицы возглавили категорию, внеся 62,82% ее стоимости. Эти пакеты, предназначенные для одноразовых блюд или перекусов, минимизируют пищевые отходы по сравнению с многопаковками и привлекают малые семьи, холостяков и студентов. В то же время многопорционные упаковки испытывают рост при среднегодовом темпе роста 13,51%, превосходя средний показатель категории. Этот рост подпитывается тем, что нуклеарные семьи все больше выбирают лапшу как вариант быстрого ужина. На платформах электронной коммерции 4-паковые и 6-паковые наборы популярны из-за улучшенной экономики доставки, которые видят снижение стоимости на 8-10%. Это позволяет платформам устанавливать пороги бесплатной доставки, поощряя более крупные покупки.

С производственной точки зрения многопорционные упаковки предлагают значительные преимущества по стоимости, при этом затраты на пленку на единицу снижаются на 12% по сравнению с однопорционными упаковками. Бренды используют эти сбережения для улучшения качества смесей специй. Например, Tata потребитель переупаковал свою линейку Schezwan в семейные упаковки для нацеливания на случаи ужина в будни. Эти инновации сдвигают лапшу от простых закусок к квази-блюдам, расширяя их потребление в течение дня.

По упаковке: Форматы стаканов создают премиальные острова среди пакетных твердынь

В 2024 году пакеты заняли доминирующую долю выручки 75,49%. Пакетная лапша более доступна, чем их аналоги в стаканах и мисках, делая их популярными как в городских, так и в сельских районах Индии. Это преимущество по стоимости стимулирует высокие объемы продаж, усиливая их рыночное лидерство. Однако форматы стаканов растут быстрее, с заметным среднегодовым темпом роста 14,82%. Офисные столовые, общежития и транзитные залы предпочитают удобство варки в стакане лапши. Для удовлетворения этого спроса производители внедряют двухлинейные установки, которые могут переключаться между подушковыми упаковками и термоформованными стаканами в течение 30 минут, снижая простои и повышая эффективность активов.

По мере увеличения давления устойчивости индустрия отвечает. Рукава из жома сахарного тростника снижают использование первичного пластика на 60% и соответствуют предложенным целям EPR, хотя они добавляют 3-5 центов за единицу к затратам. Ранние последователи этих экологически чистых решений завоевывают расположение экологически сознательных потребителей, приводя к измеримым улучшениям полочной видимости в современных торговых точках. Этот сдвиг указывает на то, что упаковка вскоре может стать критическим фактором в формировании динамики цены и стоимости на индийском рынке мгновенный лапша.

По вкусовому варианту: Наследие масала сохраняется, пока корейская острота ускоряется

В 2024 году вкусы масала захватили существенные 80,63% выручки, подчеркивая сильное предпочтение местным специям. Между тем корейские вкусы, такие как острая курица, кимчи и рецепты булдак, набирают популярность с впечатляющим среднегодовым темпом роста 13,48%. Линейка Geki от Indo Nissin, вдохновленная стремительной поп-культурой, распространяется через свои премиальные торговые точки. Стойкость масала демонстрируется через региональные вариации, такие как Biryani Masala в Хайдарабаде и Sambhar Masala в Ченнаи, которые помогают утвердившимся игрокам отражать нишевых конкурентов.

Диверсификация вкусов играет решающую роль как стратегия смягчения рисков. В случае более строгих регулятивных ограничений на содержание натрия корейские предложения могли бы адаптироваться, переключившись на профили остроты на основе гочужанг, которые поддерживают свою смелую и острую привлекательность. Аналогично продукты масала могли бы эволюционировать в варианты с пониженным содержанием соли, сохраняя при этом свою ароматическую интенсивность через смеси гарам специй. Эти адаптивные стратегии обеспечивают сохранение сенсорного удовлетворения нетронутым, позволяя производителям защищать рыночные объемы в индийском секторе мгновенный noodle даже под строгими мандатами здоровья и регулирования. Проактивно обращаясь к потенциальным вызовам, индустрия может продолжить удовлетворять потребительские требования, соблюдая при этом развивающиеся стандарты здоровья.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По каналу распространения: Супермаркеты закрепляют объем, пока онлайн опережает всех

В 2024 году супермаркеты и гипермаркеты внесли 41,57% розничных поступлений, служа ключевыми местами для открытия новых вкусов через специальные отделы лапши. Предлагая широкий ассортимент брендов мгновенный лапша и вариантов, эти торговые точки стали предпочтительным выбором для потребителей, ищущих разнообразие. В 2024 году DMart управляет 424 местоположениями, сохраняя свою позицию ведущей сети супермаркетов Индии. С другой стороны, онлайн-магазины достигли заметного среднегодового темпа роста 15,01%, движимые удобством быстрой доставки до двери. Бренды теперь рассматривают полки быстрой коммерции как высокоскоростные торцевые дисплеи и готовы платить слотинговые сборы, сравнимые с размещением на уровне глаз в физических магазинах.

Традиционные киранас продолжают обеспечивать услуги последней мили в полугородских районах, но их рыночная доля постепенно сокращается из-за увеличения проникновения смартфонов. Чтобы избежать конфликтов каналов и обеспечить присутствие на полке, дальновидные производители вводят эксклюзивные наборы SKU для киранас, капитализируя при этом рост цифрового объема. Эта двухпутевая стратегия расширяет их охват рынка, поддерживая при этом ценовую дисциплину.

Географический анализ

Индийский рынок мгновенный лапша демонстрирует отчетливые региональные вариации, сформированные культурными предпочтениями, экономическим развитием и возможностями распространения. Северные штаты лидируют в потреблении на душу населения, под влиянием диет, центрированных на пшенице, и городских центров, таких как Дели NCR, Пенджаб и Уттар-Прадеш. Признавая потенциал роста региона, ITC интенсифицирует свои усилия по рыночной доле YiPPee в Северной Индии, несмотря на жесткую конкуренцию с устоявшимися брендами.

Гуджарат и Махараштра стали значительными производственными центрами в западном регионе Индии. Эти штаты выигрывают от стратегических преимуществ, таких как доступ к портам и хорошо развитая промышленная инфраструктура, что привлекло такие компании, как Balaji Wafers и Ayoni продукты питания, для создания своих производственных предприятий. Кроме того, процветающая предпринимательская экосистема региона играет решающую роль в развитии частной торговой марки и контрактного производства. Эта среда позволяет меньшим брендам эффективно масштабировать свои операции, используя поддержку и возможности, предоставляемые устойчивой промышленной структурой.

Южные штаты с их передовой инфраструктурой пищевой переработки и экспортной направленностью представляют уникальные возможности. Тамилнад выделяется как лидер в экспорте переработанных продуктов питания, в то время как Карнатака создает нишу как технологически управляемый производственный центр. На востоке есть заметное предпочтение более острым вариантам. Компании, такие как Wai Wai, отвечают, запуская продукты, такие как лапша Akabare в Северной Бенгалии и Сиккиме, адаптированные к местным предпочтениям интенсивного тепла. Этот региональный анализ подчеркивает, что успешный вход на рынок зависит от понимания местных вкусов, нюансов распространения и конкурентной среды, все из которых широко варьируются по обширной географии Индии. Хотя регулирования FSSAI единообразны по всей стране, интенсивность правоприменения и осведомленность потребителей колеблются по регионам, создавая проблемы для компаний с пан-индийскими стратегиями.

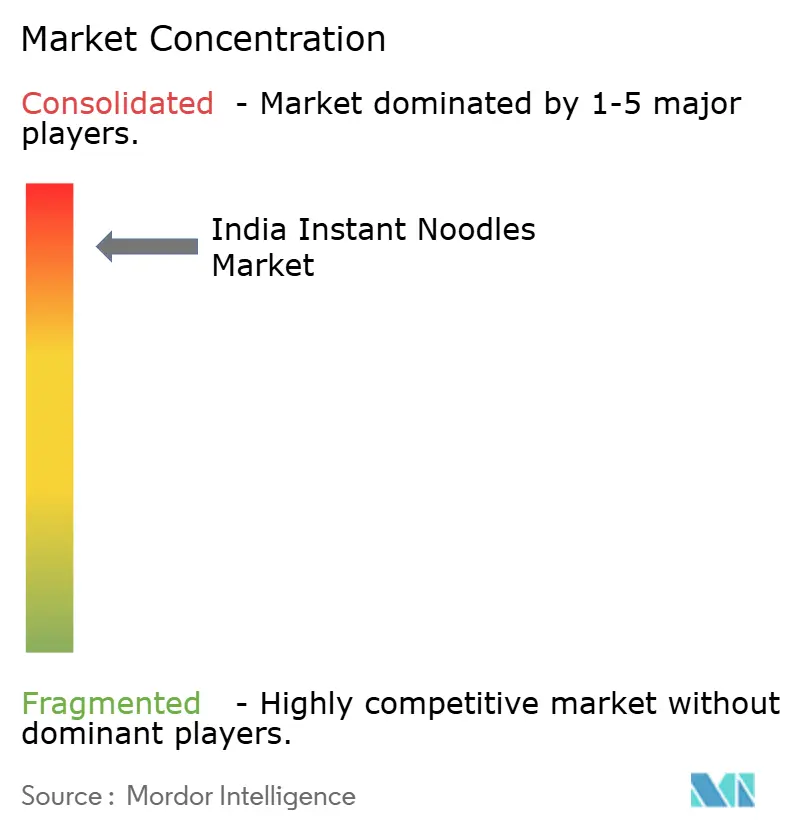

Конкурентная среда

Индийский рынок мгновенный лапша консолидирован, с Maggi от Nestle, занимающим значительную рыночную долю. Однако он сталкивается с продолжающейся конкуренцией от региональных игроков и появляющихся брендов, вдохновленных корейской культурой, которые капитализируют культурные тренды и локализованные стратегии распространения. Конкурентная среда подчеркивает рынок, где утвердившиеся игроки должны защищать свою позицию против премиальных корейских новичков и ценностно-ориентированных региональных брендов, которые обращаются к пробелам в распространении и удовлетворяют ценочувствительные сегменты. Основные игроки, работающие на рынке, это Nestle SA, Unilever Plc, ITC Limited, Nissin продукты питания Holdings Co., Ltd и Patanjali Ayurved, среди других.

Утвердившиеся бренды отдают приоритет региональной адаптации и проникновению на сельский рынок, в то время как D2C и импортные бренды фокусируются на нишевых городских потребителях. Стратегическая консолидация набирает импульс, например, в январе 2024 года приобретение Tata потребитель 75% доли в капитал продукты питания было направлено на вызов доминированию Maggi и укрепление своей позиции в сегменте мгновенный лапша.

Возможности возникают в вариантах, ориентированных на здоровье, премиальных корейских вкусах и устойчивых упаковочных решениях. Однако действующие игроки сталкиваются с инновационными вызовами из-за экономики масштаба и наследственного позиционирования бренда. Частное производство торговых марок, предлагаемое такими компаниями, как Ayoni продукты питания, позволяет меньшим брендам масштабировать производство, концентрируясь на маркетинге и распространении. Эта динамика увеличивает конкурентное давление на утвердившихся игроков, которые должны балансировать премиальное позиционирование с ценовой конкурентоспособностью в разных сегментах рынка.

Лидеры индустрии Индия мгновенный лапша в Индии

-

Nestle SA

-

ITC Limited

-

Unilever Plc

-

Nissin продукты питания Holdings Co., Ltd

-

Patanjali Ayurved Limited

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Июль 2025: Nestlé Индия запустила новую производственную линию лапши Maggi на своем предприятии Sanand в Гуджарате. Это расширение, достигнутое при инвестиции в 105 крор индийских рупий, увеличивает мощность предприятия примерно на 20 300 тонн в год.

- Декабрь 2024: Wai Wai лапша представил три смелых новых вкуса: Dynamite диапазон супер Spicy Korean лапша, Xpress сыр диапазон и Seasoned Masala лапша (SMN). Эти предложения предназначены для удовлетворения развивающихся потребительских предпочтений, смешивая аутентичные ингредиенты с творческими рецептами для обеспечения исключительного вкуса.

- Ноябрь 2023: Nestle Maggi запустил лапшу барбекю-вкуса в корейском стиле в двух вариантах - BBQ Chicken и BBQ Veg. По цене 60 и 55 индийских рупий соответственно, каждая упаковка весом 90г отражает премиальное позиционирование этих продуктов.

- Январь 2023: WickedGud, бренд здоровой пищи прямого потребителю (D2C), представил новую линейку мгновенный лапша, созданную из смеси овса, чечевицы, цельной пшеницы, проса и коричневого риса. Эта лапша на 100% свободна от рафинированной муки, лишена любых добавленных масел и полностью свободна от вредных химикатов. Они предлагают полезную и питательную альтернативу по сравнению с традиционной мгновенный лапша.

Область отчета по рынку Индия мгновенный лапша в Индии

мгновенный лапша продаются в предварительно приготовленном и высушенном блоке с ароматизирующим порошком и приправочным маслом.

Индийский рынок мгновенный лапша сегментирован по типу продукта и каналу распространения. Рынок сегментирован по типу продукта на стакан/миска и пакет. Рынок сегментирован по каналу распространения на супермаркеты/гипермаркеты, магазины шаговой доступности/продуктовые магазины, онлайн-розничные магазины и другие каналы распространения.

Определение размера рынка и прогнозы были сделаны для каждого сегмента на основе стоимости (в USD).

| Вегетарианский |

| Невегетарианский |

| Однопорционные упаковки |

| Многопорционные упаковки |

| Стакан/Миска |

| Пакет |

| Масала |

| Острый (корейский) |

| Китайский |

| Другие |

| Супермаркеты/Гипермаркеты |

| Магазины шаговой доступности/Продуктовые магазины |

| Онлайн-розничные магазины |

| Другие каналы распространения |

| По типу продукта | Вегетарианский |

| Невегетарианский | |

| По порциям | Однопорционные упаковки |

| Многопорционные упаковки | |

| По упаковке | Стакан/Миска |

| Пакет | |

| По вкусовому варианту | Масала |

| Острый (корейский) | |

| Китайский | |

| Другие | |

| По каналу распространения | Супермаркеты/Гипермаркеты |

| Магазины шаговой доступности/Продуктовые магазины | |

| Онлайн-розничные магазины | |

| Другие каналы распространения |

Ключевые вопросы, отвеченные в отчете

Насколько большим является рынок Индия мгновенный лапша в Индии в 2025 году?

Размер индийского рынка мгновенный лапша оценивается в 1,59 млрд долларов США в 2025 году.

Какой прогнозируемый темп роста для мгновенный лапша в Индии до 2030 года?

Выручка категории прогнозируется к росту при среднегодовом темпе роста 13,39%, достигая 2,98 млрд долларов США к 2030 году.

Какой вкусовой сегмент растет быстрее всего?

Корейские острые варианты демонстрируют самое быстрое расширение с прогнозом среднегодового темпа роста 13,48%.

Почему стаканчики с лапшой набирают долю в Индии?

Форматы стаканов предлагают приготовление без посуды, контроль порций и премиальное позиционирование, стимулируя рост среднегодового темпа роста 14,82%.

Последнее обновление страницы:

.webp)