Размер и доля индийского рынка сельскохозяйственной техники

Анализ индийского рынка сельскохозяйственной техники от Mordor Intelligence

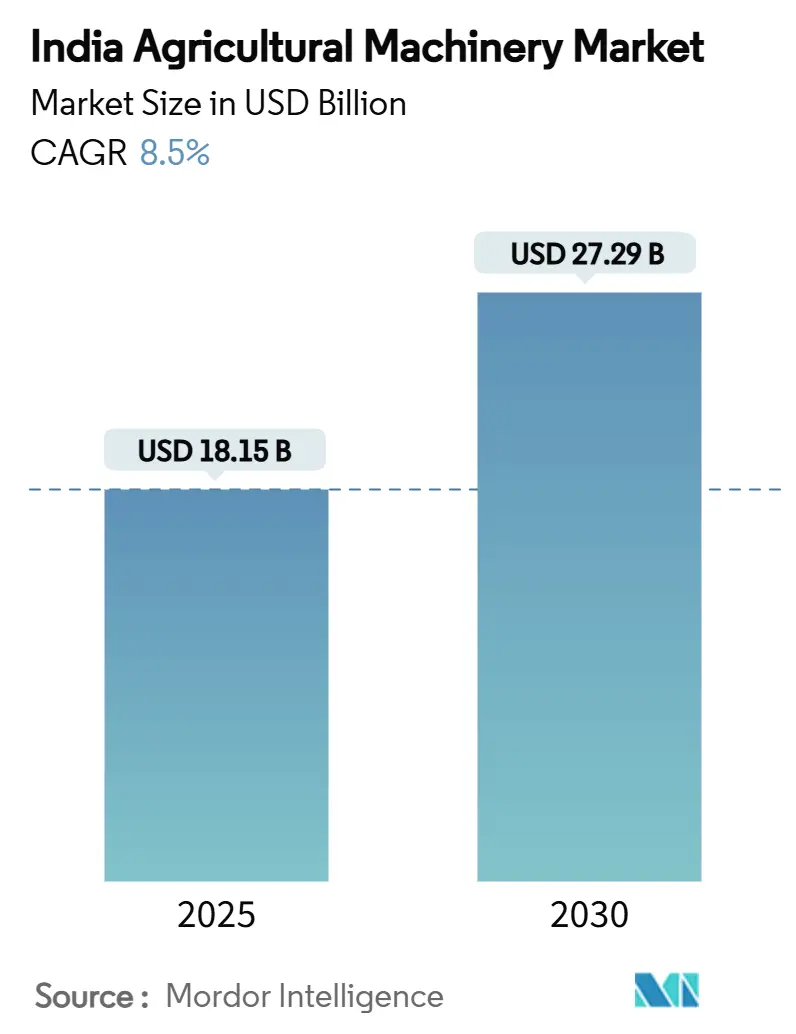

Размер индийского рынка сельскохозяйственной техники оценивается в 18,15 млрд долларов США в 2025 году и, по прогнозам, достигнет 27,29 млрд долларов США к 2030 году при CAGR 8,5% в течение прогнозного периода. Устойчивые стимулы государственного сектора, постоянная нехватка сельской рабочей силы и быстрая цифровизация объединяются для ускорения внедрения оборудования по всей стране. Субсидии в рамках подмиссии по сельскохозяйственной механизации (SMAM) снижают первоначальную стоимость тракторов, ирригационных систем и точных орудий, в то время как центры индивидуального найма расширяют доступ для мелких фермеров. Растущая городская миграция сокращает доступную сельскохозяйственную рабочую силу, подталкивая производителей к механизированным решениям, которые могут поддерживать своевременные операции посадки и уборки урожая. Параллельно Миссия цифрового сельского хозяйства создает реестр фермеров и геопривязанную базу данных культур, которая будет лежать в основе развертывания точного оборудования и финансирования на основе данных. Экологические нормы плюс новые стимулы для тракторов с низким уровнем выбросов стимулируют инвестиции в более чистые силовые установки, позиционируя электрические и гибридные модели как зарождающийся, но стратегический сегмент роста. Конкурентное соперничество усиливается, поскольку топ-5 поставщиков контролируют 81,5% доли, стимулируя запуск новых продуктов и расширение мощностей, ориентированных на тракторы средней мощности и интеллектуальные орудия.

Ключевые выводы отчета

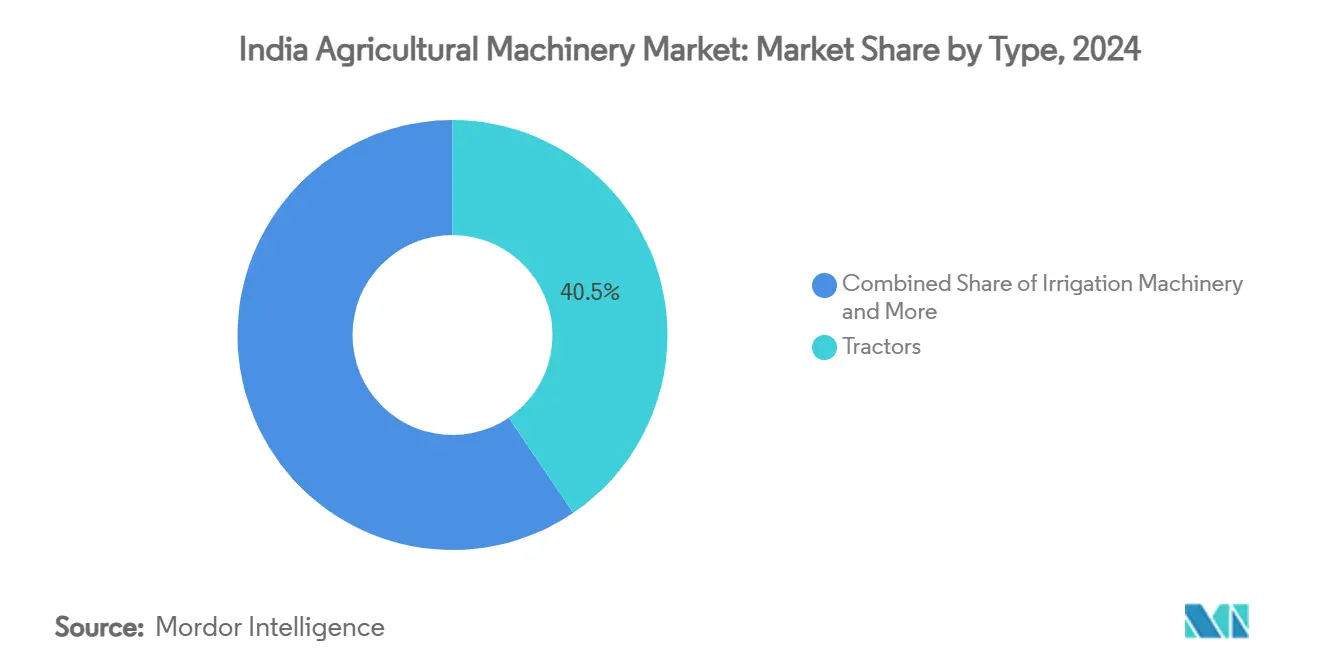

- По типу тракторы занимали 40,5% доли индийского рынка сельскохозяйственной техники в 2024 году, в то время как поливочная техника прогнозируется к расширению с CAGR 10,5% до 2030 года.

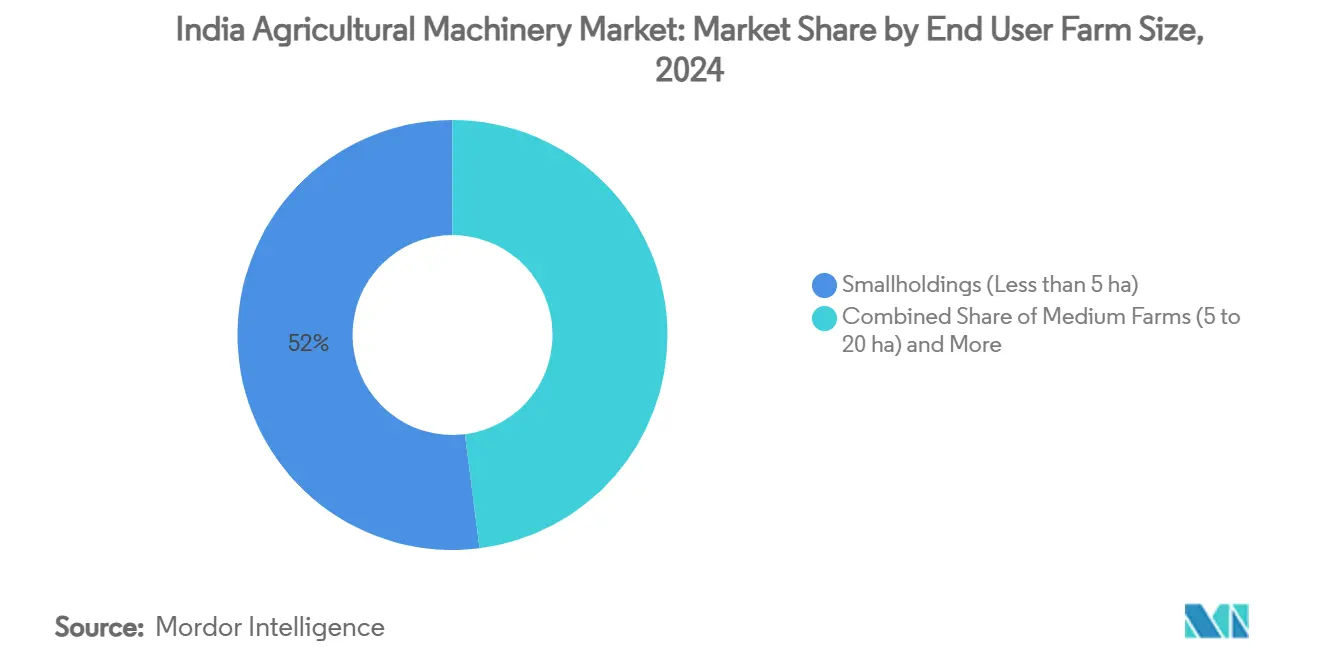

- По размеру конечного пользователя мелкие хозяйства площадью менее 5 гектаров представляли 52,0% размера индийского рынка сельскохозяйственной техники в 2024 году, а крупные фермы площадью свыше 20 гектаров развиваются с CAGR 11,8% до 2030 года.

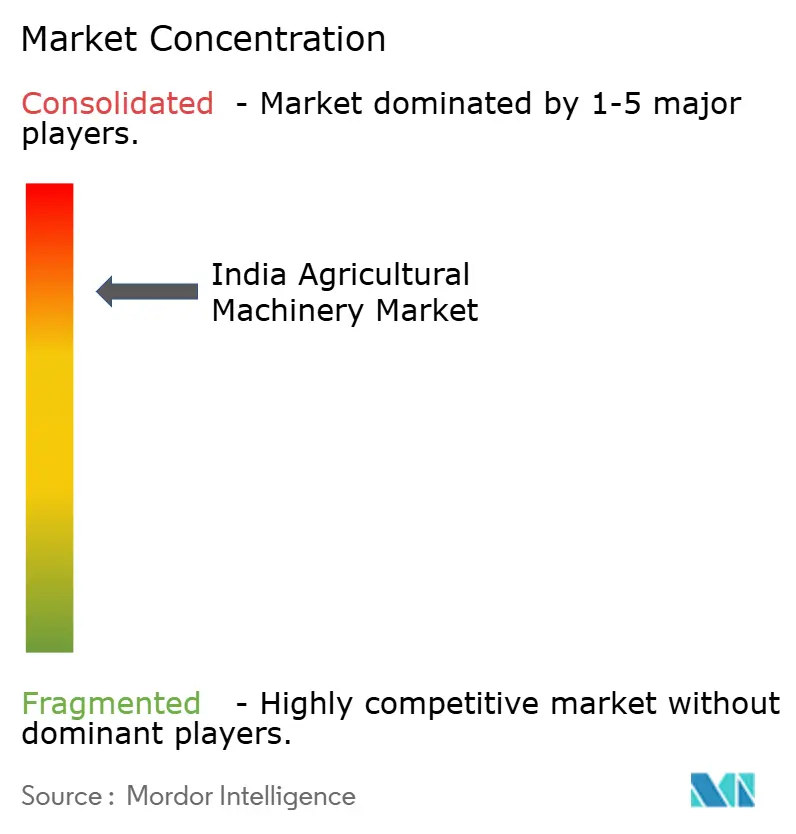

- Индийский рынок сельскохозяйственной техники консолидирован: пять компаний - Mahindra & Mahindra Ltd, TAFE Motors and Tractors Limited, Deere & Company, CNH Industrial N.V. и International Tractors Limited (Sonalika) - держат 81,5% рыночной доли в 2024 году.

Тенденции и анализ индийского рынка сельскохозяйственной техники

Анализ воздействия драйверов

| Драйвер | (~) % воздействие на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Государственные программы, стимулирующие внедрение механизации | +1.2% | Уттар-Прадеш, Пенджаб и Харьяна | Среднесрочный (2-4 года) |

| Нехватка сельской рабочей силы, вызванная устойчивой миграцией в городские центры | +0.9% | Бихар, Западная Бенгалия и Уттар-Прадеш | Долгосрочный (≥ 4 лет) |

| Агрегация ФПО и контрактного земледелия | +0.7% | Махараштра, Карнатака и Западная Бенгалия | Среднесрочный (2-4 года) |

| Цифровые кредитные платформы, обеспечивающие финансирование | +0.8% | Гуджарат, Махараштра и Тамил Наду | Краткосрочный (≤ 2 лет) |

| Стимулы для электрооборудования, ускоряющие внедрение | +0.6% | Пенджаб, Харьяна и Махараштра | Долгосрочный (≥ 4 лет) |

| Климатическое страхование, способствующее механизированному возделыванию | +0.5% | Раджастан и Махараштра | Среднесрочный (2-4 года) |

| Источник: Mordor Intelligence | |||

Государственные программы, стимулирующие внедрение механизации

Политические интервенции в рамках SMAM предоставляют 40%-50% субсидии на индивидуальные покупки машин и до 80% на центры индивидуального найма. Только в Уттар-Прадеш SMAM выделил 65,66 млрд рупий (790 млн долларов США) в период с 2014 по 2024 год, распределив 176 000 машин и создав 10 769 центров индивидуального найма, которые совместно расширяют доступ к высокопроизводительному оборудованию среди сообществ мелких фермеров.[1]Источник: Пресс-информационное бюро, `Миссия цифрового сельского хозяйства: Технологии для трансформации жизни фермеров,` PIB.gov.in Дополнительные инициативы, такие как субсидия на дроны Kisan и специфическая поддержка культур в рамках Национальной миссии продовольственной безопасности, направляют дальнейший спрос на высокоточные орудия. Эти программы не только минимизируют первоначальные затраты, но и укрепляют послепродажные сети, тем самым способствуя устойчивой механизации в различных агроклиматических зонах.

Нехватка сельской рабочей силы, вызванная устойчивой миграцией в городские центры

Данные обследования домохозяйств показывают, что только 9% основных кормильцев остаются в сельском хозяйстве, по сравнению с историческими нормами выше 50%. Сезонная внешняя миграция достигает пика во время посадки и уборки урожая, усиливая дефицит рабочей силы, который механизация может преодолеть через своевременную обработку почвы, посев и уборку.[2]Источник: Международный исследовательский институт культур для полузасушливых тропиков, `Тенденции механизации фермерских хозяйств и политика в Индии,` ICAR.org.in Зерноуборочные комбайны сокращают потребности в рабочей силе на 30% и снижают послеуборочные потери на 2-4 процентных пункта, делая их незаменимыми в севооборотах рис-пшеница. Совместное использование оборудования через центры индивидуального найма дополнительно использует дефицитную технику для поддержания интенсивности посевов в районах с нехваткой рабочей силы.

Агрегация ФПО и контрактного земледелия

Зарегистрировано более 26 000 фермерских производственных организаций (ФПО) с государственными грантами до 1,8 млн рупий (21 700 долларов США) на организацию для финансирования коллективной инфраструктуры. Агрегация усиливает переговорную силу, позволяя массовые закупки тракторов, сеялок и молотилок на выгодных условиях. Контрактное земледелие внутри кластеров фермерских производственных организаций (ФПО) также создает предсказуемые денежные потоки, синхронизируя погашение кредитов с циклами уборки урожая и стимулируя приобретение машин более высокой производительности, которые отдельные мелкие фермеры не могли бы позволить себе в одиночку.

Цифровые кредитные платформы, обеспечивающие финансирование

Более 7,7 млн кредитных карт Kisan были оцифрованы, предоставляя лимиты оборотного капитала до 500 000 рупий (6 000 долларов США) и беспрепятственную интеграцию с дилерскими центрами оборудования. Передовая оценка рисков, использующая спутниковые изображения и аналитику урожайности, сократила время одобрения кредита до менее чем 72 часов и снизила показатели дефолта на 120 базисных пунктов, побуждая кредиторов развертывать кредиты на тракторы с оплатой за использование и встроенные страховые пакеты. Доступное финансирование ускоряет индийский рынок сельскохозяйственной техники, высвобождая скрытый спрос среди фермеров с ограниченным кредитом.

Анализ воздействия ограничений

| Ограничение | (~) % воздействие на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Высокая стоимость оборудования и ограниченный доступ к кредитам | -1.1% | Бихар, Одиша и восточные штаты | Среднесрочный (2-4 года) |

| Фрагментированные земельные участки ограничивают эффективность масштаба | -0.8% | Пенджаб, Харьяна и Уттар-Прадеш | Долгосрочный (≥ 4 лет) |

| Экологические нормы различаются по штатам | -0.4% | Промышленные регионы | Краткосрочный (≤ 2 лет) |

| Отсутствие квалифицированных техников телематики | -0.3% | Сельские районы по всей стране | Среднесрочный (2-4 года) |

| Источник: Mordor Intelligence | |||

Высокая стоимость оборудования и ограниченный доступ к кредитам

Несмотря на щедрые субсидии, трактор средней мощности все еще требует затрат, превышающих 600 000 рупий (7 200 долларов США), суммы, недоступной для многих предельных производителей. Официальные кредиторы часто требуют залог, а процентные спреды остаются на 200-300 базисных пунктов выше основной ставки кредитования, отпугивая крупные инвестиции. Центры индивидуального найма смягчают ценовой барьер, но распределены неравномерно: восточная Индия принимает менее 12 центров на район против 45+ в некоторых частях севера, увековечивая региональные диспропорции.

Фрагментированные земельные участки ограничивают эффективность масштаба

Средний операционный участок сократился до 0,2 гектара, делая собственную технику экономически нецелесообразной. Узкая геометрия поля усложняет маневрирование зерноуборочных комбайнов и штанговых опрыскивателей, повышая операционные расходы на акр. Хотя агрегация ФПО и реформы земельной аренды развиваются, структурное ограничение фрагментации продолжает сдерживать проникновение крупного оборудования на индийский рынок сельскохозяйственной техники.

Сегментный анализ

По типу: Тракторы закрепляют внедрение, в то время как ирригация ускоряется

Тракторы сохранили 40,5% доли выручки в 2024 году, подчеркивая их основополагающую роль в обработке почвы и перевозке в различных системах возделывания культур. Поливочная техника является самым быстрорастущим сегментом с микроирригационными насосами и системами капельного орошения, развивающимися с CAGR 10,5%, движимыми программами смягчения засухи и растущими тарифами на электроэнергию, которые благоприятствуют точному поливу. Сегменты оборудования, включая плуги, бороны и ротоваторы, выигрывают от толчка к механизации в мелком фермерском хозяйстве, где эти орудия предоставляют решения механизации начального уровня, требующие меньших капитальных инвестиций, чем тракторы. Уборочная техника испытывает устойчивый рост, поскольку нехватка рабочей силы усиливается в пиковые сезоны, при этом зерноуборочные комбайны и кормоуборочные комбайны становятся необходимыми для своевременного сбора урожая в коммерческих фермерских операциях.

Адаптеры, которые объединяют глобальные навигационные спутниковые системы с традиционными орудиями, превращают обычные тракторы в умные машины, которые выполняют прямолинейную вспашку и размещение семян с точностью ±2,5 см, сокращая отходы исходных материалов на 6%-8%. Ротоваторы с электроподдержкой и садовые опрыскиватели на батареях набирают популярность среди фруктоводов, где ценятся низкий шум и нулевые выбросы. Индийский рынок сельскохозяйственной техники продолжает диверсифицироваться, поскольку прессы, косилки и мульчеры приобретают актуальность в схемах управления остатками, направленных на сдерживание открытого сжигания полей. Лидеры рынка отвечают модульными экосистемами навесного оборудования, позволяющими одному тракторному шасси поддерживать более 20 специализированных орудий, тем самым распределяя стоимость владения на множественные потоки доходов.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По размеру конечного пользователя: Мелкие фермеры доминируют, но крупные фермы растут

Мелкие хозяйства площадью менее 5 гектаров заняли 52,0% индийского рынка сельскохозяйственной техники в 2024 году, отражая структурное доминирование предельных участков. Эти производители тяготеют к тракторам малой мощности (20-35 л.с.) и орудиям начального уровня стоимостью ниже 175 000 рупий (2 100 долларов США). Средние фермы площадью 5-20 гектаров составляют 34,5% выручки и проявляют растущий аппетит к точным сеялкам и многокультурным молотилкам, которые сокращают время оборота между последовательными культурами.

Крупные фермы площадью свыше 20 гектаров демонстрируют самый высокий рост при CAGR 11,8% до 2030 года, поскольку консолидация ускоряется в пригородных поясах и экспортно-ориентированных товарных зонах. Эта когорта инвестирует в тракторы 45-70 л.с., зерноуборочные комбайны и аппликаторы удобрений с переменной нормой, которые повышают экономию от масштаба. Государственная политика специально нацелена на мелких и предельных фермеров через расширенные субсидии и центры индивидуального найма, создавая пути для доступа к механизации независимо от размера фермы, поддерживая переход к более эффективным сельскохозяйственным структурам. Интегрированные телематические панели управления помогают менеджерам поместий контролировать использование флота и предиктивное обслуживание, обеспечивая улучшения времени работы, превышающие 5 процентных пунктов.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

Географический анализ

Пенджаб и Харьяна совместно составляют значительную долю совокупных продаж тракторов, несмотря на то что держат только 7% национальной культивируемой площади, отражая высокую доступность сельскохозяйственной энергии свыше 3 кВт на гектар. Субсидированные комплекты управления остатками и благоприятные минимальные поддерживающие цены поддерживают спрос на соломенные прессы и оборотные плуги, которые сокращают эпизоды открытого сжигания полей.[3]Источник: Пресс-информационное бюро, `Схема управления растительными остатками,` PIB.gov.in Эти два штата иллюстрируют зрелое плато механизации, где циклы замены и технологического обновления, а не первоначальные покупки, теперь движут рост.

Махараштра и Гуджарат демонстрируют диверсифицированные модели возделывания культур, которые требуют оборудования от комбайнов для хлопка до установочных установок капельных линий. Драматический 850-кратный рост внедрения ротоваторов в Видарбхе за десятилетие подчеркивает скрытый спрос, как только ценовые и кредитные барьеры смягчаются. Садоводческие кластеры Гуджарата принимают насосы фертигации и тепличные опрыскиватели, помогая штату достичь самого высокого покрытия микроирригации в Индии на 65% орошаемой площади. Прогрессивная политика штата и программы фермерского образования создают среду, способствующую внедрению технологий, при этом инициативы цифрового сельского хозяйства набирают популярность через государственно-частные партнерства и демонстрационные проекты.

Восточные и центральные регионы представляют следующую границу, при этом только Уттар-Прадеш требует удвоения сельскохозяйственной мощности с 2,0 кВт на гектар до 4,0 кВт для удовлетворения прогнозируемого спроса на продовольствие. Агрегация под руководством фермерских производственных организаций (ФПО) и государственные центры индивидуального найма являются ключом к масштабированию плотности техники, особенно в рисовых районах, где лужение и пересадка трудоемки. Между тем, Карнатака и Тамил Наду лидируют в южной Индии в интеграции цифрового консультирования с оборудовательными услугами, что проиллюстрировано системами электронного бронирования культур, которые синхронизируют доступность техники с фенологическими прогнозами. Вместе эти инициативы позиционируют индийский рынок сельскохозяйственной техники для географически сбалансированного роста в течение ближайшего десятилетия.

Конкурентная среда

Индийский рынок сельскохозяйственной техники остается консолидированным: Mahindra & Mahindra Ltd, TAFE Motors and Tractors Limited, Deere & Company, CNH Industrial N.V. и International Tractors Limited (Sonalika) совместно держат 81,5% доли в 2024 году. Mahindra & Mahindra Ltd расширил свое лидерство до 43,3% в FY 2025, используя сеть из 1200 дилеров и развертывая платформу умных тракторов OJA, которая встраивает автоматизацию и удаленную диагностику. Завод Deere & Company стоимостью 100 млн долларов США на новом месте в Махараштре нацелен на экспорт тракторов средней мощности и позиционирует компанию для вызова действующему лидерству в премиальных утилитарных сегментах.

Технологическая дифференциация имеет первостепенное значение. Интеллект-пакет MYOJA от Mahindra & Mahindra Ltd предлагает дисплеи в кабине и геозонные оповещения, в то время как Escorts Kubota Limited интегрирует технологию двигателей Kubota для улучшенной топливной эффективности. CNH Industrial N.V. пилотирует зерноуборочные комбайны с поддержкой 4G, которые передают карты урожайности в реальном времени на облачные панели управления, помогая оптимизации исходных материалов. Отечественные инноваторы, такие как VST Tillers Tractors Ltd., постепенно переходят от двухколесных к компактным четырехколесным тракторам, нацеливаясь на нишевые садовые и садоводческие применения, где маневренность имеет решающее значение.

Стратегические альянсы ускоряют исследования и разработки и проникновение на рынок. Mahindra & Mahindra Ltd сотрудничает с Mitsubishi Mahindra Agricultural Machinery по компактным дизельным двигателям, в то время как Deere & Company партнерствует с индийскими стартапами для обнаружения сорняков на основе ИИ. Политически обусловленная электрификация открывает сегмент на новом поле, где новые участники разрабатывают системы замены батарей, адаптированные к отдаленным деревням, лишенным непрерывного электроснабжения. По мере ужесточения правил выбросов крупные фирмы используют экономию масштаба в инженерии соответствия, потенциально расширяя ров против меньших сборщиков на индийском рынке сельскохозяйственной техники.

Лидеры индийской индустрии сельскохозяйственной техники

TAFE Motors and Tractors Limited

Deere & Company

CNH Industrial N.V.

International Tractors Limited (Sonalika)

Mahindra & Mahindra Ltd

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Февраль 2025: Deere & Company представил трактор 5130M в Индии с мощностью 130 л.с., что делает его самым мощным трактором в стране. Трактор включает технологии GearPro и PermaClutch, а также функции умной связи и точного земледелия для повышения операционной эффективности и снижения расхода топлива.

- Декабрь 2024: Mahindra Tractors заключил партнерство с Punjab National Bank (PNB) для предоставления решений финансирования дилеров, которые направлены на улучшение финансирования запасов и увеличение доступности тракторов на сельских рынках. Партнерство поддерживает сельскохозяйственную механизацию, предоставляя дилерам лучший доступ к средствам и улучшая распределение тракторов.

- Июнь 2024: New Holland, бренд CNH Industrial N.V., запустил трактор WORKMASTER 105 в Индии. Эта модель мощностью 100+ лошадиных сил (л.с.) оснащена двигателем, соответствующим стандарту выбросов TREM-IV, привнося передовые технологии, качество и производительность индийским клиентам. Трактор оборудован двигателем FPT мощностью 106 л.с. и включает функции, такие как грузоподъемность 3500 кг, электрогидравлическое включение 4WD и пневматическое сиденье с регулируемой спинкой.

- Февраль 2024: International Tractors Limited (Sonalika) представил 10 новых тракторов Tiger в диапазоне 40-75 л.с. Тракторы оснащены пятью новыми двигателями, многоскоростными трансмиссиями и гидравликой 5G для улучшения мощности, топливной эффективности и универсальности. Линейка европейского дизайна обслуживает различные фермерские и коммерческие применения, поддерживая присутствие Sonalika на экспортном рынке.

Область охвата отчета по индийскому рынку сельскохозяйственной техники

Сельскохозяйственная техника - это механические структуры и устройства, используемые в сельском хозяйстве или других сельскохозяйственных целях. Индийский рынок сельскохозяйственной техники сегментирован по типу (тракторы (менее 50 л.с., 50-75 л.с., 76-100 л.с., 101-150 л.с., свыше 150 л.с.), оборудование (плуги, бороны, ротоваторы и культиваторы, сеялки и удобрительные сеялки, и другое оборудование), поливочная техника (дождевальная техника, капельное орошение и другая поливочная техника), уборочная техника (зерноуборочные комбайны, кормоуборочные комбайны и другая уборочная техника) и техника для заготовки сена и кормов (косилки и кондиционеры, прессы и другая техника для заготовки сена и кормов). Отчет предлагает размер рынка и прогноз в стоимостном выражении (долл. США) для всех вышеупомянутых сегментов.

| Тракторы | Менее 50 л.с. |

| 50-75 л.с. | |

| 76-100 л.с. | |

| 101-150 л.с. | |

| Свыше 150 л.с. | |

| Оборудование | Плуги |

| Бороны | |

| Ротоваторы и культиваторы | |

| Сеялки и удобрительные сеялки | |

| Другое оборудование (ямокопатели, прополочные машины и т.д.) | |

| Поливочная техника | Дождевальное орошение |

| Капельное орошение | |

| Другая поливочная техника (центрально-осевые системы, микро-разбрызгиватели и т.д.) | |

| Уборочная техника | Зерноуборочные комбайны |

| Кормоуборочные комбайны | |

| Другая уборочная техника (комбайны для сахарного тростника, картофелеуборочные машины и т.д.) | |

| Техника для заготовки сена и кормов | Косилки и кондиционеры |

| Прессы | |

| Другая техника для заготовки сена и кормов (ворошилки, грабли и т.д.) |

| Мелкие хозяйства (менее 5 га) |

| Средние фермы (5-20 га) |

| Крупные фермы (свыше 20 га) |

| По типу | Тракторы | Менее 50 л.с. |

| 50-75 л.с. | ||

| 76-100 л.с. | ||

| 101-150 л.с. | ||

| Свыше 150 л.с. | ||

| Оборудование | Плуги | |

| Бороны | ||

| Ротоваторы и культиваторы | ||

| Сеялки и удобрительные сеялки | ||

| Другое оборудование (ямокопатели, прополочные машины и т.д.) | ||

| Поливочная техника | Дождевальное орошение | |

| Капельное орошение | ||

| Другая поливочная техника (центрально-осевые системы, микро-разбрызгиватели и т.д.) | ||

| Уборочная техника | Зерноуборочные комбайны | |

| Кормоуборочные комбайны | ||

| Другая уборочная техника (комбайны для сахарного тростника, картофелеуборочные машины и т.д.) | ||

| Техника для заготовки сена и кормов | Косилки и кондиционеры | |

| Прессы | ||

| Другая техника для заготовки сена и кормов (ворошилки, грабли и т.д.) | ||

| По размеру конечного пользователя | Мелкие хозяйства (менее 5 га) | |

| Средние фермы (5-20 га) | ||

| Крупные фермы (свыше 20 га) | ||

Ключевые вопросы, рассмотренные в отчете

Какова стоимость индийского рынка сельскохозяйственной техники в 2025 году?

Рынок составляет 18,15 млрд долларов США в 2025 году и прогнозируется достичь 27,29 млрд долларов США к 2030 году.

Как быстро прогрессирует электрификация тракторов в Индии?

Пилотные программы показывают, что электрические тракторы могут сократить операционные затраты на 18%, а специальные субсидии в рамках PM E-DRIVE ускоряют коммерциализацию.

Какой сегмент расширяется быстрее всего?

Поливочная техника лидирует с CAGR 10,5% до 2030 года, поскольку водосберегающие технологии набирают популярность.

Почему центры индивидуального найма важны?

Они объединяют капиталоемкую технику, чтобы мелкие фермеры могли арендовать оборудование в пиковые периоды, повышая производительность без тяжелых первоначальных инвестиций.

Последнее обновление страницы: