Размер и доля рынка спортивной медицины

Анализ рынка спортивной медицины от Mordor Intelligence

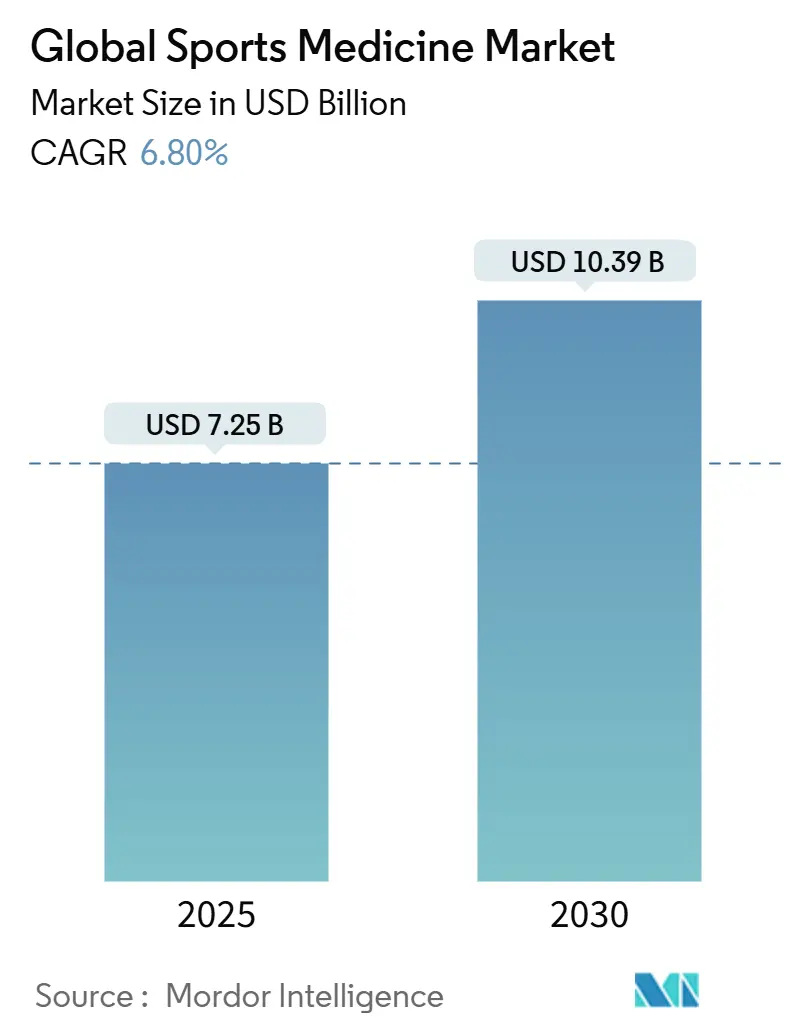

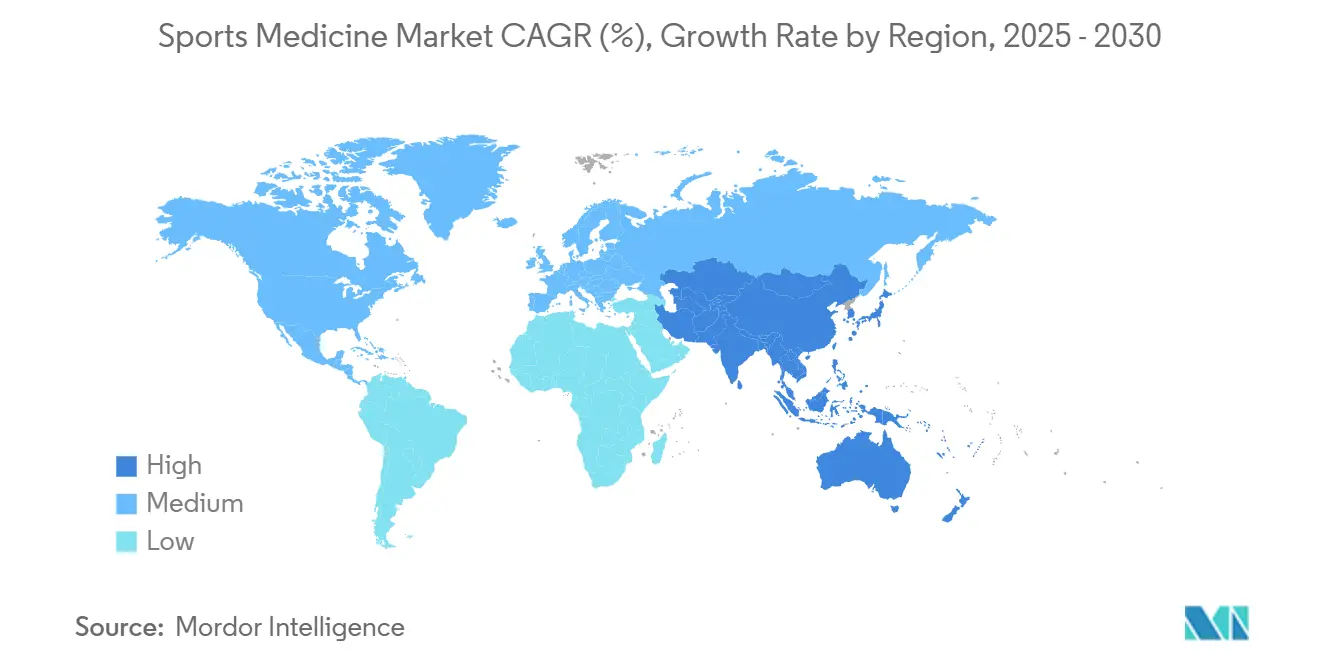

Размер рынка спортивной медицины оценивается в 7,25 млрд долларов США в 2025 году и прогнозируется достичь 10,09 млрд долларов США к 2030 году, развиваясь со среднегодовым темпом роста 6,8% между 2025 и 2030 годами. Постоянно растущая база профессиональных и любительских спортсменов в сочетании со стареющим населением, стремящимся оставаться активным, поддерживает высокий спрос на решения для профилактики, диагностики и лечения травм. Внедрение регенеративных ортобиологических препаратов, более широкое использование минимально инвазивной артроскопии и миграция соответствующих процедур в амбулаторные хирургические центры изменяют пути оказания помощи и расширяют адресуемые объемы. Северная Америка занимает 40% выручки благодаря хорошо финансируемым системам здравоохранения и глубокой спортивной культуре, в то время как Азиатско-Тихоокеанский регион ускоряется со среднегодовым темпом роста 8,1% благодаря расширению спортивной инфраструктуры и потокам медицинского туризма. Конкурентная интенсивность растет, поскольку действующие компании обновляют портфолио с помощью артроскопов нового поколения, биологических препаратов и цифровых инструментов рабочего процесса, которые обещают лучшие результаты и более низкие общие затраты на эпизод лечения.

Ключевые выводы отчета

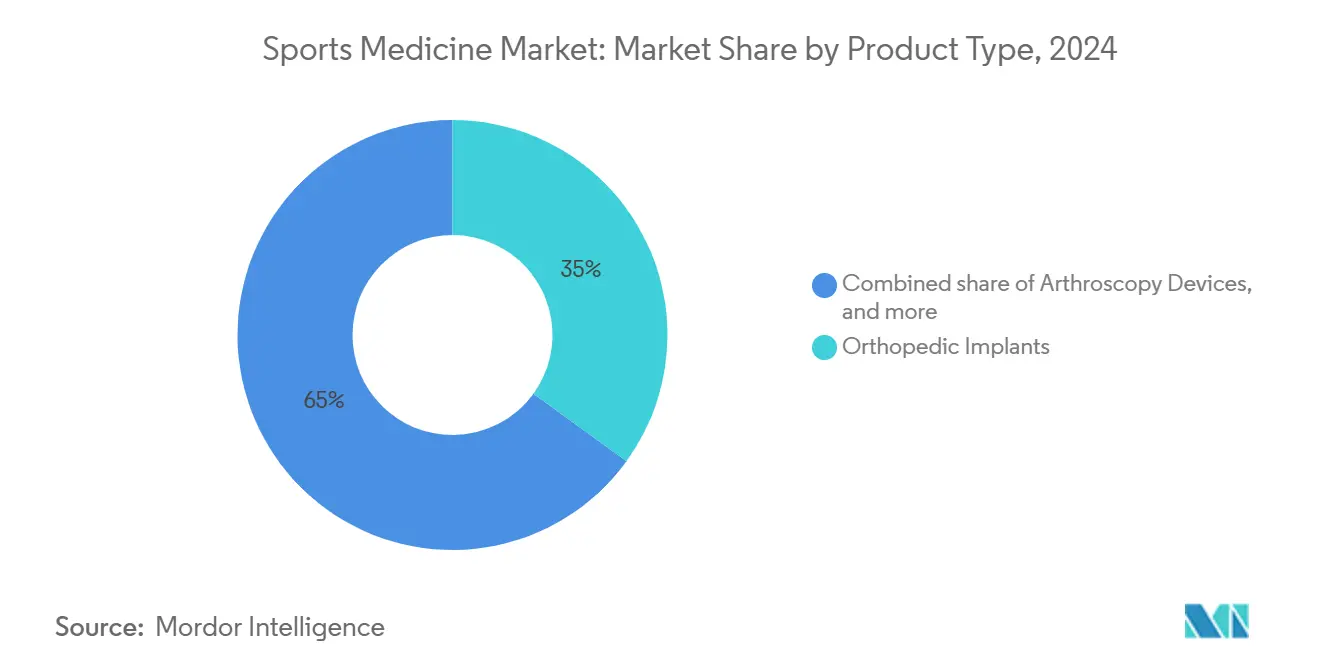

- По типу продукции ортопедические имплантаты заняли 35,0% доли рынка спортивной медицины в 2024 году, тогда как ортобиологические препараты находятся на вершине кривой роста со среднегодовым темпом роста 8,7% до 2030 года.

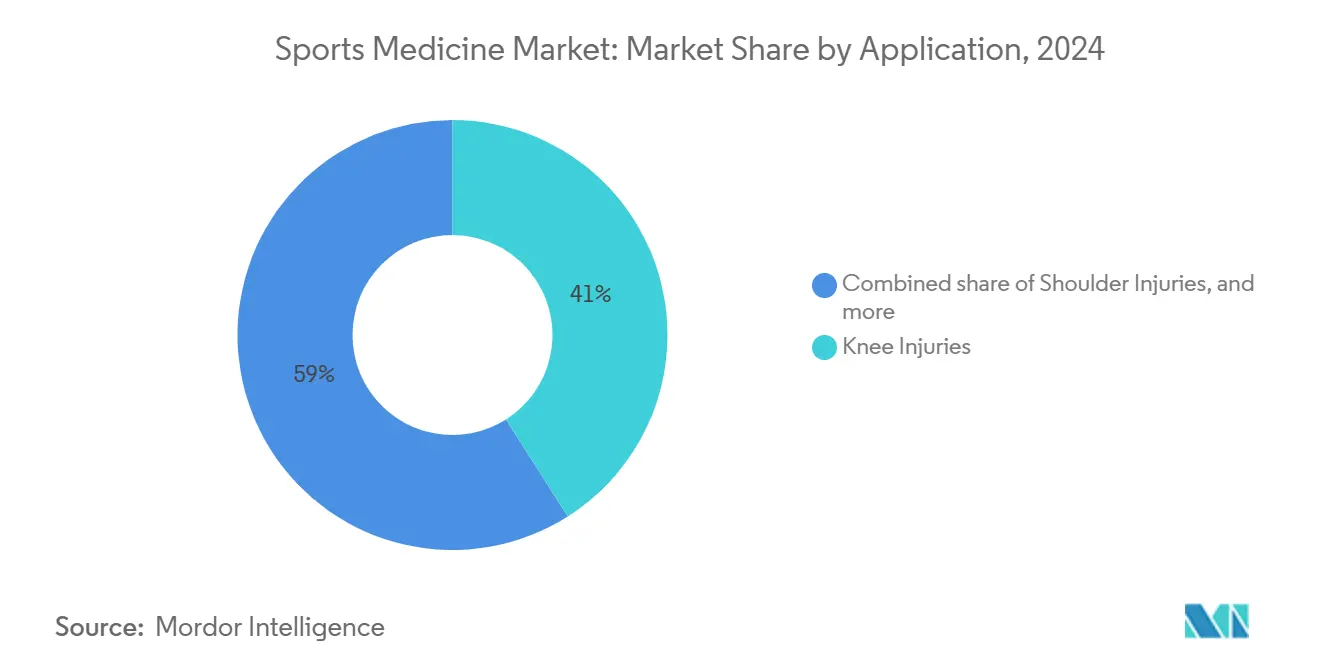

- По применению травмы колена составили 41,0% размера рынка спортивной медицины в 2024 году, в то время как вмешательства на стопе и голеностопе прогнозируются к расширению со среднегодовым темпом роста 9,4% до 2030 года.

- По конечным пользователям больницы занимали 46,0% доли размера рынка спортивной медицины в 2024 году; амбулаторные хирургические центры прогнозируются к росту со среднегодовым темпом роста 10,2% за тот же период.

- По географии Северная Америка лидировала с 40,0% доли выручки в 2024 году, но Азиатско-Тихоокеанский регион идет по пути самого быстрого среднегодового темпа роста 8,1%, значительно сокращая разрыв к 2030 году.

Тенденции и аналитика глобального рынка спортивной медицины

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз CAGR | Географическая значимость | Временные рамки влияния |

|---|---|---|---|

| Растущее бремя мышечно-скелетных травм | +1.4% | Глобально | Среднесрочный период (2-4 года) |

| Предпочтение минимально инвазивной артроскопии | +1.2% | Северная Америка, Европа, Азиатско-Тихоокеанский регион | Краткосрочный период (≤ 2 лет) |

| Переход к ценностно-ориентированной медицинской помощи | +0.9% | Соединенные Штаты, Европа | Долгосрочный период (≥ 4 лет) |

| Достижения в области ортобиологических препаратов | +1.7% | Глобально | Среднесрочный период (2-4 года) |

| Растущие инвестиции в профессиональные лиги, фитнес-инфраструктуру и программы массового спорта по всему миру | +1.0% | Глобально | Долгосрочный период (≥ 4 лет) |

| Потребители активно ищут профилактические и реабилитационные решения онлайн | +0.8% | Глобально | Краткосрочный период (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Растущее бремя мышечно-скелетных и спортивных травм

Ежегодное участие в организованном спорте растет как среди молодежи, так и среди пожилых людей, однако количество травм, требующих клинического внимания, продолжает опережать профилактические усилия. Более 3,5 миллионов детей обращаются в клиники каждый год с жалобами, связанными со спортом, в то время как взрослые сталкиваются с увеличением дегенеративных заболеваний, таких как тендинопатия, которые снижают продуктивность и качество жизни. Только травмы колена составили 41% процедур спортивной медицины в 2024 году, создавая нагрузку на хирургические ресурсы и ускоряя интерес плательщиков к более ранним программам вмешательства и реабилитации. Поставщики медицинских услуг включают алгоритмы машинного обучения в диагностические рабочие процессы для сложных случаев плеча и колена, улучшая точность сортировки и сокращая время до окончательной помощи. Правительства одновременно повышают программы наблюдения за травмами, предоставляя клиницистам более богатые эпидемиологические данные для целенаправленных профилактических кампаний. Эти элементы сходятся для поддержания объемов процедур и укрепления спроса на продвинутые продукты фиксации, трансплантации и реабилитации на рынке спортивной медицины.

Переход к минимально инвазивным артроскопическим процедурам

Артроскопия стала методом выбора для расширяющегося спектра восстановления суставов, поскольку она сочетает меньшие разрезы с более быстрым функциональным восстановлением и более низким риском инфекции. Сравнительные лабораторные испытания подтверждают, что высокочастотные аблаторы, такие как Arthrex ApolloRF i90, удаляют мягкие ткани более эффективно, чем устаревшие системы, поддерживая более короткое операционное время и лучшую визуализацию[1]Arthrex Inc., "Comparison of Volumetric Removal Rate Between Arthrex ApolloRF i90 Aspirating Ablator and Leading Market Competitors," arthrex.com. Амбулаторные условия получают все большее предпочтение: восстановление плеча, колена и голеностопа, выполняемое в амбулаторных хирургических центрах, выросло двузначными темпами в 2024 году, движимое стимулами плательщиков и предпочтением пациентов к выписке в тот же день. Поставщики оборудования отвечают компактными башенными системами, одноразовыми визуализационными зондами и ИИ-улучшенной визуализацией, которые повышают процедурную эффективность. Эти инновации усиливают переход рынка спортивной медицины от стационарной ортопедии, поддерживая устойчивые циклы замены капитального оборудования.

Расширение ценностно-ориентированных моделей здравоохранения

Плательщики в Соединенных Штатах и нескольких европейских системах теперь возмещают пакетные эпизоды для распространенных процедур спортивной медицины. Поэтому хирурги документируют не только хирургические конечные точки, но и функциональные оценки, сообщаемые пациентами, поощряя стандартизацию послеоперационной реабилитации. Arthrex NanoScope, платформа визуализации размером с иглу, набирает популярность как менее дорогая диагностическая альтернатива обычной МРТ, за которой следует диагностическая артроскопия, иллюстрируя, как производители устройств согласуются с ценностно-ориентированными императивами. Интегрированные пути оказания помощи также мотивируют поставщиков фиксировать базовые показатели до травмы, оптимизировать выбор трансплантата и отслеживать послеоперационное соблюдение режима, увеличивая использование цифровых инструментов реабилитации. В совокупности эти изменения поддерживают премиальное ценообразование для имплантатов и биологических препаратов, которые демонстрируют меньшее количество повторных операций, помогая защитить маржу даже при переходе возмещения к капитированным моделям.

Достижения в регенеративной и биологической терапии

Ортобиологические препараты, такие как обогащенная тромбоцитами плазма, пролотерапия декстрозой и мезенхимальные стволовые клетки, полученные из жировой ткани, набирают популярность как дополнения или альтернативы обычной фиксации. Контролируемые исследования в Университете Мэриленда сообщают о значительном облегчении боли и функциональном улучшении у пациентов с остеоартритом, лечившихся этими агентами[2]Arthrex Inc., "Comparison of Volumetric Removal Rate Between Arthrex ApolloRF i90 Aspirating Ablator and Leading Market Competitors," arthrex.com. В других местах опросы показывают растущую уверенность ортопедических хирургов в биологических инъекциях для хронической тендинопатии и регенерации связок. Производственные достижения позволяют применять последовательные протоколы центрифугирования и получать более высокие выходы факторов роста, в то время как новые аллотрансплантационные мембраны расширяют показания к сложным поражениям хряща. Несмотря на регуляторную сложность, совокупная база доказательств созревает, вдохновляя более широкое процедурное принятие и укрепляя долгосрочные перспективы рынка спортивной медицины.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз CAGR | Географическая значимость | Временные рамки влияния |

|---|---|---|---|

| Высокая стоимость и неопределенность возмещения | −1.3% | Глобально | Среднесрочный период (2-4 года) |

| Строгие биологические и устройственные регулирования | −1.1% | Соединенные Штаты, Европа, Япония | Долгосрочный период (≥ 4 лет) |

| Ограниченные долгосрочные клинические данные о безопасности и эффективности новых регенеративных методов лечения, сдерживающие принятие врачами | −1.0% | Глобально | Среднесрочный период (2-4 года) |

| Распространение недорогих заменителей и поддельных брейсов/поддерживающих устройств на ценочувствительных рынках, подрывающих продажи премиум-брендов | −0.8% | Азиатско-Тихоокеанский регион, Латинская Америка, Африка | Краткосрочный период (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Высокие затраты и неопределенность возмещения

Инъекции ортобиологических препаратов, продвинутые полимерные анкеры и индивидуальные имплантаты несут премиальные прейскурантные цены, которые могут превышать традиционные альтернативы в 3-5 раз, однако покрытие страховщиков часто отстает, поскольку многие показания остаются вне зарегистрированных[3]University of Maryland Orthopedics, "Orthobiologic Regenerative Medicine: New and Improved," umms.org. Поставщики в ценочувствительных рынках принимают конкурентные торги для управления капитальными затратами, тем самым оказывая понижательное давление на маржу поставщиков. В развивающихся экономиках ограниченные бюджеты ограничивают доступ к передовым артроскопическим башням, увековечивая зависимость от базовой инструментации и замедляя проникновение одноразовых товаров с более высокой добавленной стоимостью. Производители устройств должны продемонстрировать сильные медико-экономические обоснования или предложить модели разделения рисков для расширения возмещения, особенно в амбулаторных условиях, где доминируют пакетные платежи.

Строгие регуляторные требования

Ортобиологические препараты попадают в лоскутное одеяло регулирований устройств и биологических препаратов, которые варьируются по регионам, удлиняя временные рамки разработки и повышая пороги доказательств. Органы власти все чаще требуют рандомизированные контролируемые испытания с многолетним наблюдением для подтверждения безопасности и эффективности, заставляя более мелких инноваторов искать стратегические партнерства для регуляторного финансирования. Параллельно обновленные правила европейского MDR ужесточают послепродажный надзор, заставляя производителей инвестировать в реестры и отслеживание нежелательных событий. Хотя долгосрочное соответствие укрепляет доверие заинтересованных сторон, непосредственное влияние заключается в продленном времени до рынка и более высоких фиксированных затратах, факторах, которые могут сдержать скорость новых продуктов на рынке спортивной медицины.

Сегментный анализ

По типу продукции: Регенеративные ортобиологические препараты продвигают инновационную линию фронта

Ортопедические имплантаты внесли наибольшую 35% долю выручки рынка спортивной медицины в 2024 году, потому что хирурги остаются зависимыми от винтов, пластин и шовных анкеров для долговечной механической фиксации. Тем не менее, ортобиологические препараты обеспечили самую крутую траекторию роста, поддерживаемую расширяющимися клиническими доказательными пунктами и более высоким принятием возмещения. Размер рынка спортивной медицины для регенеративных ортобиологических препаратов прогнозируется к росту с 1,2 млрд долларов США в 2024 году до 2,3 млрд долларов США к 2030 году при среднегодовом темпе роста 11,5%, подчеркивая поворот к биологически управляемому восстановлению. Больницы и амбулаторные центры интегрируют системы подготовки в месте оказания помощи для PRP и концентратов костного мозга, сокращая время процедур при сохранении стерильности. Более крупные устройственные фирмы добавляют биологические трансплантаты, коллагеновые каркасы и синтетические расширители к своим имплантационным линиям, подтверждая, что будущая портфельная конкурентоспособность зависит от смешивания металлической фиксации с биологическим усилением.

Образование хирургов остается важным фактором, поскольку вариация техники может препятствовать воспроизводимости результатов. Ведущие академические центры теперь включают модули ортобиологических препаратов в учебные программы стипендий, подчеркивая отбор пациентов и стандартизированные протоколы инъекций. Одновременно плательщики здравоохранения анализируют реестры для подтверждения долгосрочных затратных компенсаций от более быстрого возвращения в спорт и сокращенных повторных операций. Такие данные, после созревания, прояснят пути возмещения и далее ускорят проникновение ортобиологических препаратов на рынок спортивной медицины.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По применению: Восстановление стопы и голеностопа ускоряется

Патология колена доминировала в объемах процедур, составляя 41,0% доли глобального рынка спортивной медицины в 2024 году. Высокоэнергетические виды спорта с поворотами, растущее ожирение и дегенеративные изменения мениска питают это давнее доминирование. Даже в этом случае травмы стопы и голеностопа поднимаются по лестнице заболеваемости, поскольку участие растет в корт-спорте и трейл-раннинге. Размер рынка спортивной медицины для восстановления стопы и голеностопа готов продвигаться со среднегодовым темпом роста 9,4% с 2025 по 2030 год, превосходя темпы роста в других категориях суставов. Артроскопическое субталарное слияние и минимально инвазивное восстановление ахиллова сухожилия набирают популярность, поддерживаемые компактными нано-скопами, которые навигируют в меньших суставных пространствах с минимальным нарушением мягких тканей.

Производители устройств отвечают низкопрофильными канюлированными винтами, полностью шовными анкерами и наборами биологического усиления, разработанными специально для малых суставов. Послеоперационные протоколы теперь подчеркивают раннюю нагрузку и сенсорную оценку походки, сокращая временные рамки реабилитации и согласуясь с ожиданиями спортсменов. Продолжающиеся усовершенствования дизайна, вероятно, продвинут восстановление стопы и голеностопа дальше в амбулаторные условия, усиливая его негабаритный вклад роста в более широкий рынок спортивной медицины.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По конечным пользователям: Амбулаторные хирургические центры захватывают импульс

Больницы сохранили 46,0% долю общей выручки в 2024 году благодаря комплексной визуализации, резервному интенсивному лечению и структурам возмещения, которые все еще благоприятствуют стационарным госпитализациям для мультисвязочных реконструкций. Размер рынка спортивной медицины, генерируемый через больницы, прогнозируется к росту стабильными 5,1% среднегодового темпа роста. Однако амбулаторные хирургические центры (ASC) идут по пути двузначного расширения, поскольку их экономные базы затрат и быстрый оборот резонируют с ценностно-ориентированной помощью. Клинические исследования подтверждают эквивалентные результаты для односвязочной реконструкции ACL, выполняемой в ASC по сравнению с третичными больницами, с экономией затрат, достигающей 30% в некоторых регионах США.

Модели владения хирургов далее катализируют принятие ASC, поскольку клиницисты получают прямую выгоду от повышения эффективности. Поставщики, в свою очередь, строят наборы процедурных пакетов, которые объединяют имплантаты, биологические препараты и одноразовые товары в один SKU, облегчая управление запасами. Регуляторные реформы, которые расширяют списки процедур ASC - особенно для сложной артроскопии плеча и тазобедренного сустава - должны поддерживать захват доли, делая ASC наиболее привлекательной канальной возможностью в рынке спортивной медицины.

Географический анализ

Северная Америка контролировала 40,0% глобальной выручки в 2024 году, поддерживаемая комплексным страховым покрытием, инвестициями в элитных спортсменов и глубоким сотрудничеством между академическими медицинскими центрами и профессиональными франшизами. Программы, такие как инициатива регенерации хряща Johns Hopkins Medicine и специализированные клиники спортивной медицины Олимпийского и Паралимпийского комитета США, способствуют передовым исследованиям, быстро переводя выводы в повседневную практику[4]U.S. Olympic & Paralympic Committee, "Sports Medicine," usopc.org. Возмещение по результатам поощряет принятие имплантатов и биологических препаратов, которые хвастаются доказанными функциональными достижениями, поддерживая среду высоких средних продажных цен. Регуляторная ясность под путем FDA 510(k) также облегчает непрерывную итерацию устройств, хотя ортобиологические препараты сталкиваются с более жестким контролем под правилами заявки на лицензию биологических препаратов.

Азиатско-Тихоокеанский регион отслеживает самый быстрый среднегодовой темп роста 8,1% до 2030 года, поскольку Китай, Индия и страны Юго-Восточной Азии финансируют строительство стадионов, центры подготовки спортсменов и трансграничные центры медицинского туризма. Национальные спортивные органы расширяют страховое покрытие для спортсменов-любителей, стимулируя диагностический и терапевтический спрос. Японские клиники теперь предлагают пакеты реконструкции ACL в тот же день международным пациентам, сочетая роботизированную помощь с регенеративными дополнениями. Региональные ортопедические общества, такие как APKASS, продвигают непрерывное медицинское образование, помогая распространять лучшие практики и ускоряя принятие технологий. Инвесторы наблюдают, что заказы устройств часто подскакивают в тандеме с новыми контрактами провинциальных спортивных институтов, указывая на сильный трубопровод для артроскопических систем и биологических препаратов в регионе.

Европа сохраняет значимый масштаб, несмотря на более медленный рост ВВП, благодаря хорошо установленным клубным видам спорта и скоординированному финансированию мышечно-скелетных исследований. Трансграничная мобильность пациентов под регулированиями ЕС позволяет спортсменам из меньших государств-членов получать доступ к ведущим немецким и французским центрам, поддерживая объемы процедур. Устройственные компании навигируют по изменяющемуся ландшафту MDR, который налагает строгие требования к клиническим доказательствам, но также подчеркивает безопасность пациентов. Вне трехконтинентального ядра, Латинская Америка и Ближний Восток генерируют скромный, но растущий спрос, поскольку городские больницы моделируют свои ортопедические программы по северо-американским центрам. Тем не менее, неравномерное распределение инфраструктуры ограничивает ближайший масштаб, заставляя поставщиков фокусироваться на городах первого уровня и проектах государственно-частного партнерства.

Конкурентный ландшафт

Рынок спортивной медицины демонстрирует умеренную консолидацию, при этом Arthrex, Smith+Nephew, Stryker и DePuy Synthes компании Johnson & Johnson захватывают приблизительно 55-60% глобальной выручки. Эти действующие компании используют широкие продуктовые линии, экосистемы обучения хирургов и значительные бюджеты R&D для обеспечения контрактов предпочтительных поставщиков с высокообъемными системами здравоохранения. 12-точечная стратегия роста Smith+Nephew направлена на сокращение производственных затрат и ускорение выручки спортивной медицины к 2026 году, включая развертывания ИИ-ассистированных артроскопических башен. Тем временем приобретение Stryker в 2025 году специализированной ортобиологической фирмы добавляет платформы стволовых клеток, полученных из жировой ткани, которые дополняют существующие аппаратные средства фиксации.

Конкурентная дифференциация все больше поворачивается к собственным биологическим формулировкам и цифровым инструментам рабочего процесса. Синергия Arthrex между аблацией ApolloRF, визуализацией NanoScope и наборами аутологичной кондиционированной плазмы позиционирует ее как поставщика регенеративной артроскопии одного окна. DePuy Synthes противостоит индивидуальными коленными системами с алгоритмами выравнивания, управляемыми данными. Более мелкие претенденты эксплуатируют ниши: компании, фокусирующиеся исключительно на имплантатах стопы и голеностопа или носимых устройствах реабилитации, захватывают умы специализированных хирургов. Стратегические альянсы распространены; производители оборудования партнерствуют с программными фирмами для встраивания возможности анализа движения в артроскопические башни, производя более богатые интраоперационные данные для документации результатов.

Белое пространство остается в развивающихся географиях и суставах подспециальности. Устройственные компании, которые адаптируют модели ценообразования к экономике ASC или расширяют сервисные соглашения до недостаточно обеспеченных ресурсами больниц, могут разблокировать дополнительную долю. Аналогично, биологические инноваторы, готовые проводить многоцентровые реестры, готовы получить раннее регуляторное разрешение, создавая барьеры для быстрых последователей. Поскольку системы здравоохранения переходят к контрактам, основанным на результатах, победителями будут те, кто демонстрирует измеримые сокращения повторных травм и более быстрое возвращение в спорт. Учитывая текущую динамику, конкурентная структура готова балансировать преимущества масштаба с карманами разрушительных инноваций, поддерживая здоровое соперничество на рынке спортивной медицины.

Лидеры отрасли спортивной медицины

-

Johnson & Johnson Services Inc.

-

Arthrex InSmith+Nephew Plcc.

-

Stryker Corporation

-

Zimmer Biomet Holdings Inc.

-

Johnson & Johnson Services Inc.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Март 2025: Stryker представила обновления своей платформы Mako SmartRobotics, добавив первые на рынке возможности ревизии тазобедренного сустава и подтвердив полный запуск Mako Shoulder в США к концу 2025 года.

- Октябрь 2024: Globus Medical расширила свой портфолио травм с помощью ANTHEM II Distal Radius Volar Plates и получила разрешение FDA для системы TENSOR Suture Button System, расширив свою линейку спортивных травм.

- Февраль 2024: Smith+Nephew получила разрешение 510(k) от Управления по контролю за продуктами и лекарствами США (US FDA) для запуска своей системы AETOS Shoulder System в Соединенных Штатах. Эта система предназначена для использования вместе с программным обеспечением 3D-планирования ATLASPLAN и индивидуальной инструментацией для тотальной артропластики плеча. Система AETOS Shoulder System была разработана для восстановления диапазона движений у пациентов и облегчения артритических болей в плече, включая Meta Stem, способствуя сохранению костей при поддержании анатомической целостности пациента.

- Январь 2024: DJO, дочерняя компания Enovis, представила свой коленный брейс DonJoy Roam OA, адаптированный для управления остеоартритом и болью в колене. ROAM OA представляет новейшее достижение в технологии разгрузки, эффективно снижая давление, связанное с однокомпартментным остеоартритом. Он перераспределяет вес от пораженного колена, обеспечивая динамическое облегчение боли, улучшая стабильность и способствуя улучшенной мобильности.

Область глобального отчета по рынку спортивной медицины

Согласно области отчета, спортивная медицина действует как мост между наукой, физическими упражнениями и здоровьем. Более того, она катализирует научную оценку, изучение и понимание спортивных результатов. Это включает в себя совместные усилия спортивных тренеров, врачей, физиотерапевтов и спортивных ученых для сотрудничества и предоставления наилучшей возможной медицинской помощи при спортивных травмах и заболеваниях.

Рынок спортивной медицины сегментирован по продукции и применению. По продукции рынок сегментирован на имплантаты, артроскопические устройства, протезы, ортобиологические препараты, брейсы, бандажи и ленты, и другие продукты. По применению рынок сегментирован на травмы колена, травмы плеча, травмы голеностопа и стопы, травмы спины и позвоночника, травмы локтя и запястья, и другие применения. По географии глобальный рынок сегментирован на Северную Америку (Соединенные Штаты, Канада, Мексика), Европу (Германия, Великобритания, Франция, Италия, Испания, остальная Европа), Азиатско-Тихоокеанский регион (Китай, Япония, Индия, Австралия, Южная Корея, остальная Азиатско-Тихоокеанского региона), Ближний Восток и Африка (ССЗ, Южная Африка, остальной Ближний Восток и Африка), и Южная Америка (Бразилия, Аргентина, остальная Южная Америка). Отраслевой отчет также охватывает предполагаемые размеры рынка и тенденции для 17 стран в основных регионах глобально. Отчет предлагает значение (в млрд долларов США) для вышеуказанных сегментов. По продукции Имплантаты Артроскопические устройства Протезы Ортобиологические препараты Брейсы Бандажи и ленты Другие продукты По применению Травмы колена Травмы плеча Травмы голеностопа и стопы Травмы спины и позвоночника Травмы локтя и запястья Другие травмы По географии Северная Америка Соединенные Штаты Канада Мексика Европа Германия Великобритания Франция Италия Испания Остальная Европа Азиатско-Тихоокеанский регион Китай Япония Индия Австралия Южная Корея Остальная Азиатско-Тихоокеанского региона Ближний Восток и Африка ССЗ Южная Африка Остальной Ближний Восток и Африка Южная Америка Бразилия Аргентина Остальная Южная Америка

| Ортопедические имплантаты |

| Артроскопические устройства |

| Ортобиологические препараты |

| Брейсы и поддерживающие средства |

| Бандажи и ленты |

| Другие типы продукции |

| Травмы колена |

| Травмы плеча |

| Травмы стопы и голеностопа |

| Травмы бедра и паха |

| Травмы локтя |

| Травмы кисти и запястья |

| Травмы позвоночника |

| Другие травмы |

| Больницы |

| Амбулаторные хирургические центры |

| Домашние условия ухода |

| Другие конечные пользователи |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Испания | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Индия | |

| Южная Корея | |

| Австралия | |

| Остальная Азиатско-Тихоокеанского региона | |

| Ближний Восток и Африка | ССЗ |

| Южная Африка | |

| Остальной Ближний Восток и Африка | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная Южная Америка |

| По типу продукции | Ортопедические имплантаты | |

| Артроскопические устройства | ||

| Ортобиологические препараты | ||

| Брейсы и поддерживающие средства | ||

| Бандажи и ленты | ||

| Другие типы продукции | ||

| По применению | Травмы колена | |

| Травмы плеча | ||

| Травмы стопы и голеностопа | ||

| Травмы бедра и паха | ||

| Травмы локтя | ||

| Травмы кисти и запястья | ||

| Травмы позвоночника | ||

| Другие травмы | ||

| По конечным пользователям | Больницы | |

| Амбулаторные хирургические центры | ||

| Домашние условия ухода | ||

| Другие конечные пользователи | ||

| География | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Южная Корея | ||

| Австралия | ||

| Остальная Азиатско-Тихоокеанского региона | ||

| Ближний Восток и Африка | ССЗ | |

| Южная Африка | ||

| Остальной Ближний Восток и Африка | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

Ключевые вопросы, освещенные в отчете

Каков текущий размер рынка спортивной медицины и прогнозируемый рост?

Размер рынка спортивной медицины составляет 7,25 млрд долларов США в 2025 году и прогнозируется достичь 10,39 млрд долларов США к 2030 году, обеспечивая среднегодовой темп роста 6,80%.

Какой регион занимает наибольшую долю рынка спортивной медицины?

Северная Америка лидирует с примерно 40,0% доли рынка спортивной медицины, поддерживаемая надежными структурами возмещения и высоким участием в спорте.

Почему амбулаторные хирургические центры приобретают важность в индустрии спортивной медицины?

ASC предлагают экономически эффективную амбулаторную среду, хорошо согласуются со стимулами пакетных платежей и демонстрируют более быстрый рост, чем больничные условия.

Что движет спросом на ортобиологические препараты на рынке спортивной медицины?

Растущие клинические доказательства того, что обогащенная тромбоцитами плазма и терапия стволовыми клетками ускоряют восстановление тканей, выдвигают ортобиологические препараты в качестве самого быстро расширяющегося продуктового сегмента.

Как роботизация влияет на динамику рынка спортивной медицины?

Роботизированные платформы, такие как ROSA Shoulder и Mako SmartRobotics, повышают хирургическую точность, улучшают результаты и дифференцируют производителей устройств на все более конкурентном поле.

Каковы основные препятствия для производителей биологических препаратов спортивной медицины?

Высокие затраты на разработку, переменное возмещение и строгие регуляторные требования остаются ключевыми вызовами, подчеркивая необходимость в твердых клинических доказательствах и адаптируемых стратегиях ценообразования.

Последнее обновление страницы: