Анализ рынка трубных изделий нефтяной промышленности (OCTG)

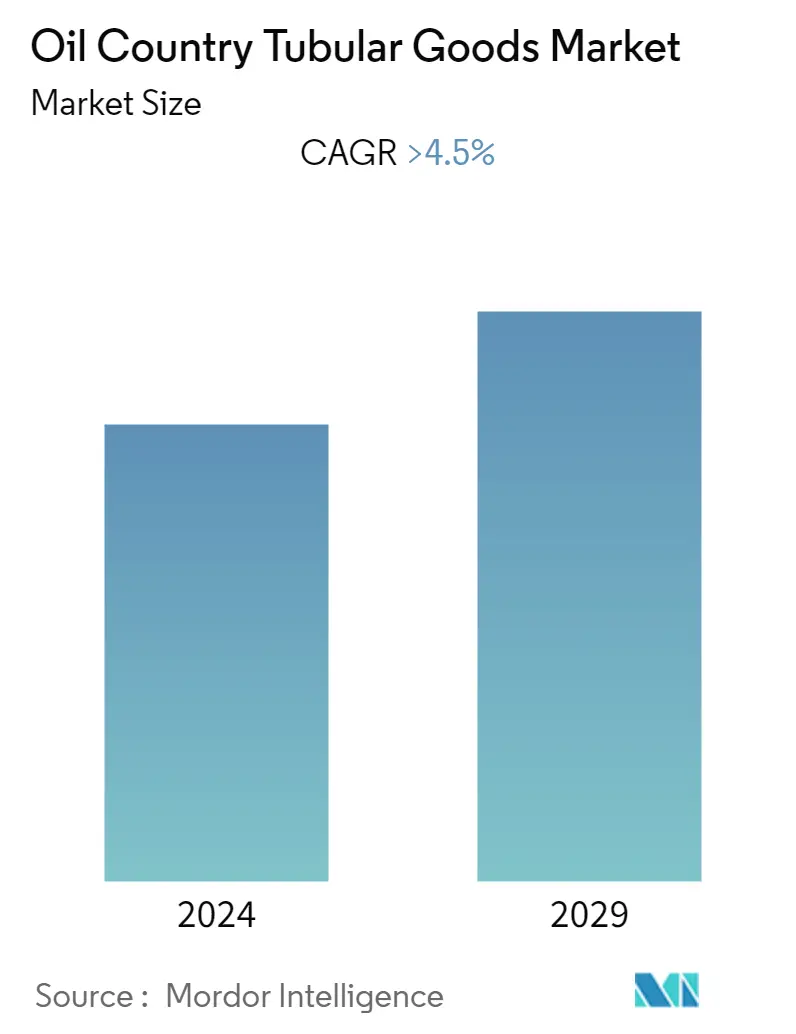

Ожидается, что на рынке нефтяных трубных изделий (OCTG) среднегодовой темп роста составит более 4,5% в течение прогнозируемого периода.

На рынок негативно повлиял COVID-19 из-за региональных ограничений и падения цен на сырую нефть в 2020 году. В настоящее время рынок достиг допандемического уровня.

- Основными факторами, определяющими исследование рынка, являются увеличение объемов разведки и добычи, низкие цены безубыточности на нефть из-за роста ненефтяных доходов и технологических достижений, снижение затрат на обслуживание нефти и увеличение наклонно-направленного бурения.

- С другой стороны, повышение импортной пошлины в таких странах, как США, волатильность цен на нефть в последние годы и экологические проблемы могут препятствовать росту рынка OCTG в течение прогнозируемого периода.

- Крупнейшие страны мира провели либерализацию добычи нефти и газа с целью увеличения иностранных инвестиций, тем самым способствуя росту нефтегазовой промышленности. Вероятно, это откроет огромные возможности для мирового рынка OCTG в ближайшие годы.

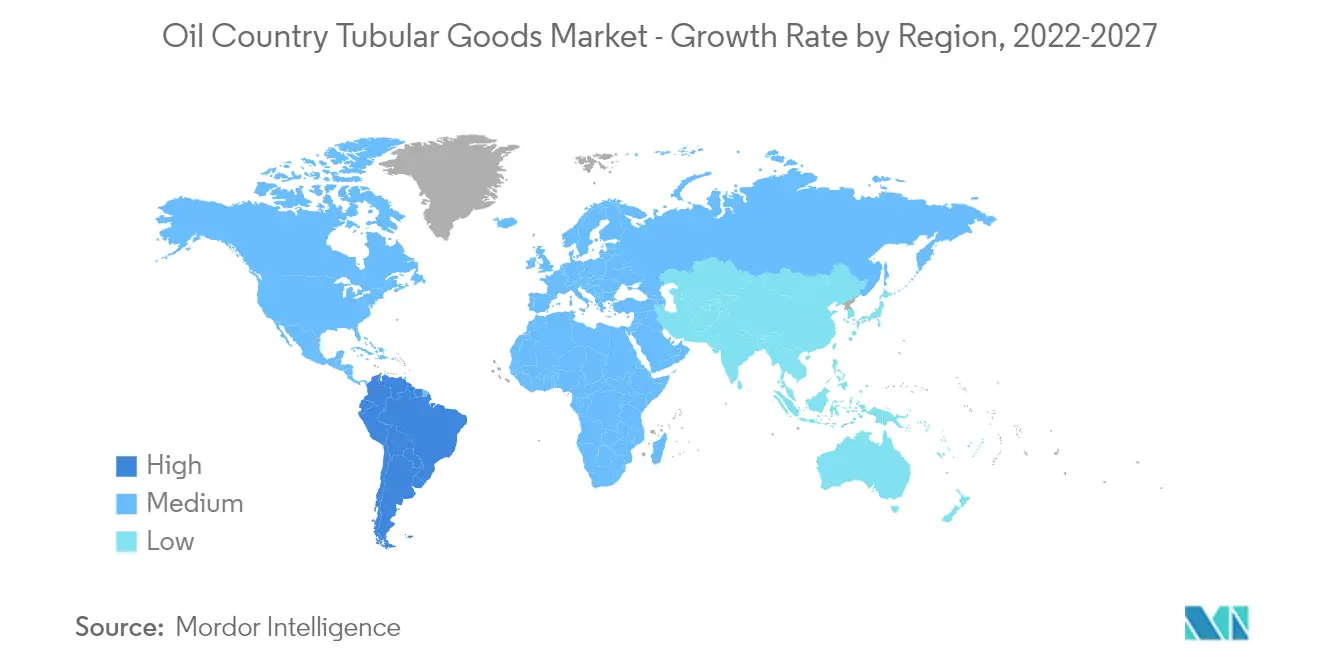

- Ожидается, что Северная Америка будет доминировать на мировом рынке OCTG, при этом большая часть спроса будет приходиться на такие страны, как США, Мексика и т. д.

Тенденции рынка нефтяных трубных изделий (OCTG)

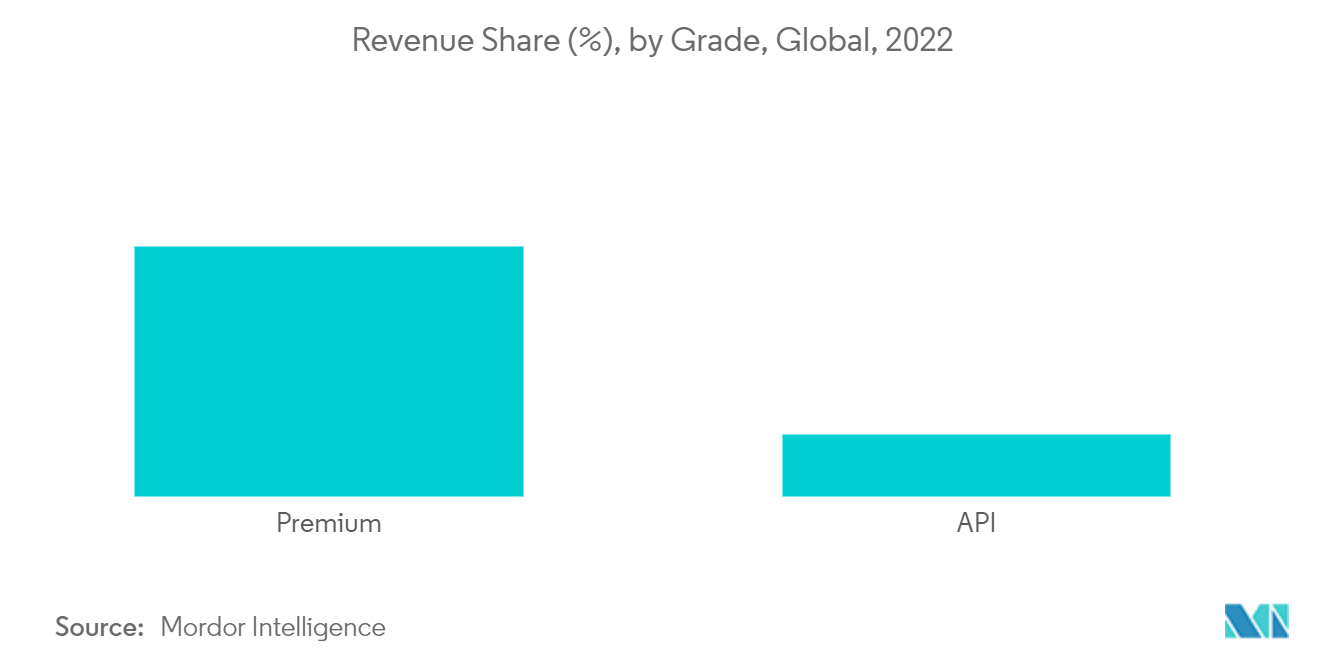

Сегмент премиум-класса демонстрирует значительный спрос

- Рынок OCTG премиум-класса растет из-за растущего спроса со стороны предприятий по добыче нефти и газа. Приложения премиум-класса широко распространены в газовых скважинах, горизонтальных скважинах, скважинах высокого давления (более 5000 фунтов на квадратный дюйм) и высоких температур (выше 250 F). OCTG премиум-класса применяется для таких соединений, которые имеют более сложное применение и где требуется газонепроницаемое уплотнение.

- Разведка природного газа получает огромный импульс в связи с резким ростом разработки сланцевых запасов. Кроме того, горизонтально-направленное бурение способствовало добыче природного газа из сланцевых запасов, что, в свою очередь, является большим стимулом для рынка OCTG премиум-класса.

- Увеличение глубоководных исследований в отдаленных районах с суровыми климатическими условиями привело к увеличению использования бурового оборудования премиум-класса, что привело к росту рынка. Ближний Восток является одним из крупнейших морских глубоководных запасов, и ожидается, что в течение прогнозируемого периода объем добычи увеличится.

- В декабре 2022 года Vallourec получила третий крупный заказ в рамках Долгосрочного соглашения (LTA), подписанного в 2021 году с ExxonMobil Гайана. По контракту Vallourec поставит трубопроводные трубы для глубоководного проекта ExxonMobil Guyana в Уару.

- Таким образом, исходя из вышеупомянутых факторов, ожидается, что в сегменте премиум-класса в течение прогнозируемого периода будет наблюдаться значительный спрос на мировом рынке OCTG.

Северная Америка будет доминировать на рынке

- Широкомасштабная разработка нефтяных и газовых месторождений в Североамериканском регионе, как на суше, так и на море, вероятно, предоставит существенные возможности для бизнеса компаниям, занимающимся нефтепереработкой нефти и газа. Кроме того, поскольку спрос на OCTG напрямую зависит от нефтегазовой деятельности, ожидается, что увеличение операций по разведке и добыче нефти и газа в регионе приведет к увеличению спроса на OCTG в ближайшие годы.

- В Соединенных Штатах бурение сланцевых скважин и операции по гидроразрыву пласта расширили использование горизонтального и наклонно-направленного бурения, добавив тысячи футов в боковой спуск к тому, что раньше было только вертикальными бурильными колоннами. Горизонтальные ответвления, длина которых может достигать 5000 футов и более, позволили значительно увеличить количество тонн трубной продукции, используемой на одну скважину.

- Кроме того, общее количество буровых установок в США выросло с 369 в январе 2021 года до примерно 601 в январе 2022 года, что свидетельствует о росте на 63% из-за увеличения объемов бурения нефти и газа в стране. Аналогичная тенденция наблюдалась в Канаде, где зафиксировано увеличение количества буровых установок на 39% со 137 в январе 2021 года до 190 в январе 2022 года. Ожидается, что такие рыночные сценарии сохранятся и увеличат спрос на OCTG в течение прогнозируемого периода.

- По данным Канадской ассоциации производителей нефти (CAPP), капвложения в добычу нефти и газа в Канаде увеличились с 20,7 млрд долларов США в 2021 году до 22,7 млрд долларов США в 2022 году, увеличившись почти на 10 процентов. Кроме того, ожидается, что капиталовложения в добычу нефти и газа в Канаде вырастут еще больше и к 2030 году превысят 44,3 миллиарда долларов США. , что, вероятно, предоставит широкие возможности рынку OCTG.

- Таким образом, исходя из вышеупомянутых факторов, ожидается, что Северная Америка будет доминировать на мировом рынке трубной продукции нефтяных стран в течение прогнозируемого периода.

Обзор отрасли нефтепереработки трубной продукции (OCTG)

Рынок трубной продукции нефтяной страны фрагментирован. Ключевые компании включают (в произвольном порядке) National-Oilwell Varco Inc., ILJIN Steel Co., Nippon Steel Sumitomo Metal Corporation, ArcelorMittal SA и Tenaris SA.

Лидеры рынка трубной продукции Oil Country (OCTG)

ILJIN Steel Co.

Nippon Steel & Sumitomo Metal Corporation

Tenaris SA

ArcelorMittal SA

National-Oilwell Varco Inc.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка трубной продукции Oil Country (OCTG)

- Январь 2022 г. Jindal SAW объявила о создании совместного предприятия (СП) с Hunting Energy Services для создания завода по нарезке резьбы по трубам для нефтяных стран (OCTG) в Нашике, Индия. Завод будет производить оборудование, используемое в сфере бурения нефти и газа. Первоначальные инвестиции составят около 20–25 миллионов долларов США в партнерстве с соотношением сторон 51:49, в котором Jindal SAW является мажоритарным акционером. Объект планируется ввести в эксплуатацию к концу 2022 года.

- Август 2022 г. Национальная нефтяная компания Абу-Даби (ADNOC) заключила пятирамочное соглашение на сумму 1,83 миллиарда долларов США на наклонно-направленное бурение и каротаж во время бурения. Проект включает в себя устьевые части скважин и соответствующие компоненты, оборудование для заканчивания скважин и сопутствующие услуги, подвески хвостовиков, услуги по цементированию, каротаж на кабеле и наклонно-направленное бурение. Благодаря этому рамочному соглашению компания намерена пробурить новые скважины и расширить свои производственные мощности.

Сегментация отрасли нефтепереработки труб (OCTG)

Трубная продукция нефтяной промышленности, или OCTG, представляет собой трубы и трубы, используемые в нефтегазовой деятельности, такой как бурение и добыча. OCTG используется как на суше, так и на море для добычи нефти и газа. Рынок трубной продукции нефтяной страны сегментирован по производству, сорту и географическому положению. По производственному процессу рынок подразделяется на бесшовные и электросварные. По классам рынок сегментирован на премиум-класс и API-класс. В отчете также рассматриваются размер и прогнозы рынка OCTG в регионе. Размер рынка и прогнозы основаны на доходах (в миллиардах долларов США) для каждого сегмента.

| Бесшовный |

| Электрическая сварка сопротивлением |

| Премиум-класс |

| API-класс |

| Северная Америка |

| Азиатско-Тихоокеанский регион |

| Европа |

| Южная Америка |

| Ближний Восток и Африка |

| Производственный процесс | Бесшовный |

| Электрическая сварка сопротивлением | |

| Оценка | Премиум-класс |

| API-класс | |

| География | Северная Америка |

| Азиатско-Тихоокеанский регион | |

| Европа | |

| Южная Америка | |

| Ближний Восток и Африка |

Часто задаваемые вопросы по исследованию рынка трубной продукции Oil Country (OCTG)

Каков текущий размер рынка трубной продукции Oil Country?

Прогнозируется, что среднегодовой темп роста рынка трубной продукции нефтяной страны составит более 4,5% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке трубной продукции Oil Country?

ILJIN Steel Co., Nippon Steel & Sumitomo Metal Corporation, Tenaris SA, ArcelorMittal SA, National-Oilwell Varco Inc. — основные компании, работающие на рынке трубной продукции Oil Country.

Какой регион на рынке трубной продукции Oil Country является самым быстрорастущим?

По оценкам, в Южной Америке темпы роста экономики будут самыми высокими в течение прогнозируемого периода (2024–2029 гг.).

Какой регион занимает наибольшую долю на рынке трубной продукции нефтяной страны?

В 2024 году на Северную Америку будет приходиться наибольшая доля рынка трубной продукции нефтяной страны.

Какие годы охватывает рынок трубной продукции нефтяной страны?

В отчете рассматривается исторический размер рынка трубной продукции Oil Country за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка трубной продукции Oil Country на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Последнее обновление страницы:

Отчет о трубной промышленности нефтяной страны

Статистические данные о доле, размере и темпах роста доходов на рынке трубной продукции Oil Country в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ трубной продукции нефтяной страны включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.