Анализ рынка переработки нефти и газа

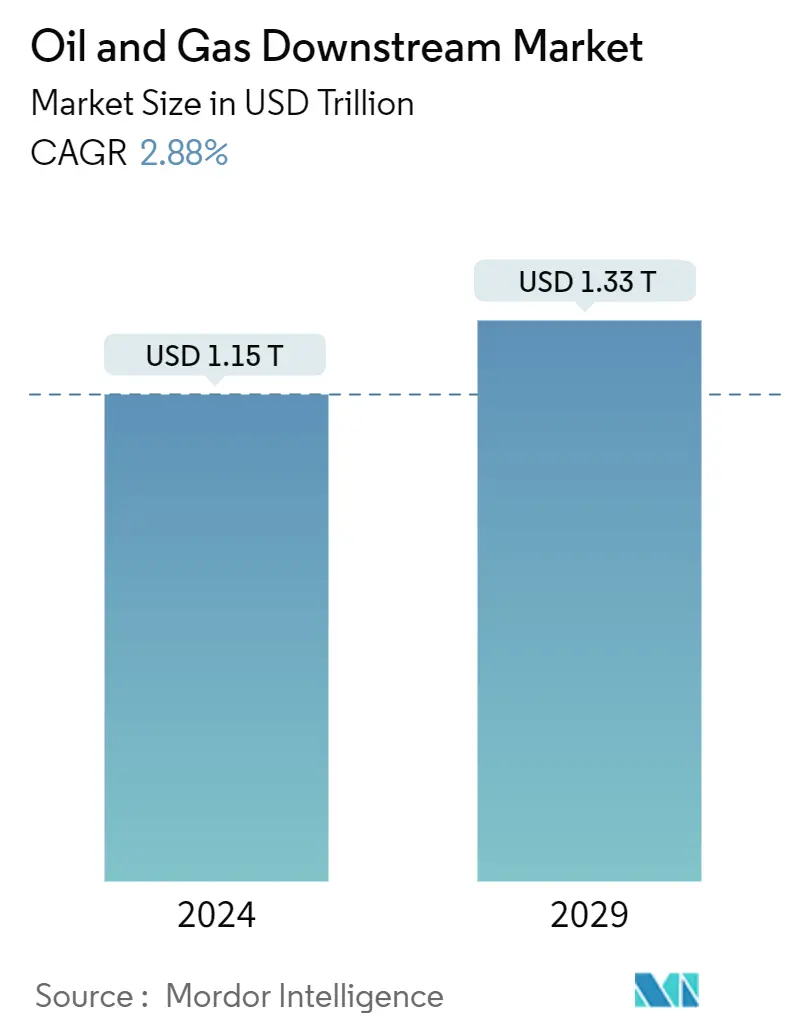

Размер рынка переработки нефти и газа оценивается в 1,15 триллиона долларов США в 2024 году и, как ожидается, достигнет 1,33 триллиона долларов США к 2029 году, среднегодовой темп роста составит 2,88% в течение прогнозируемого периода (2024-2029 годы).

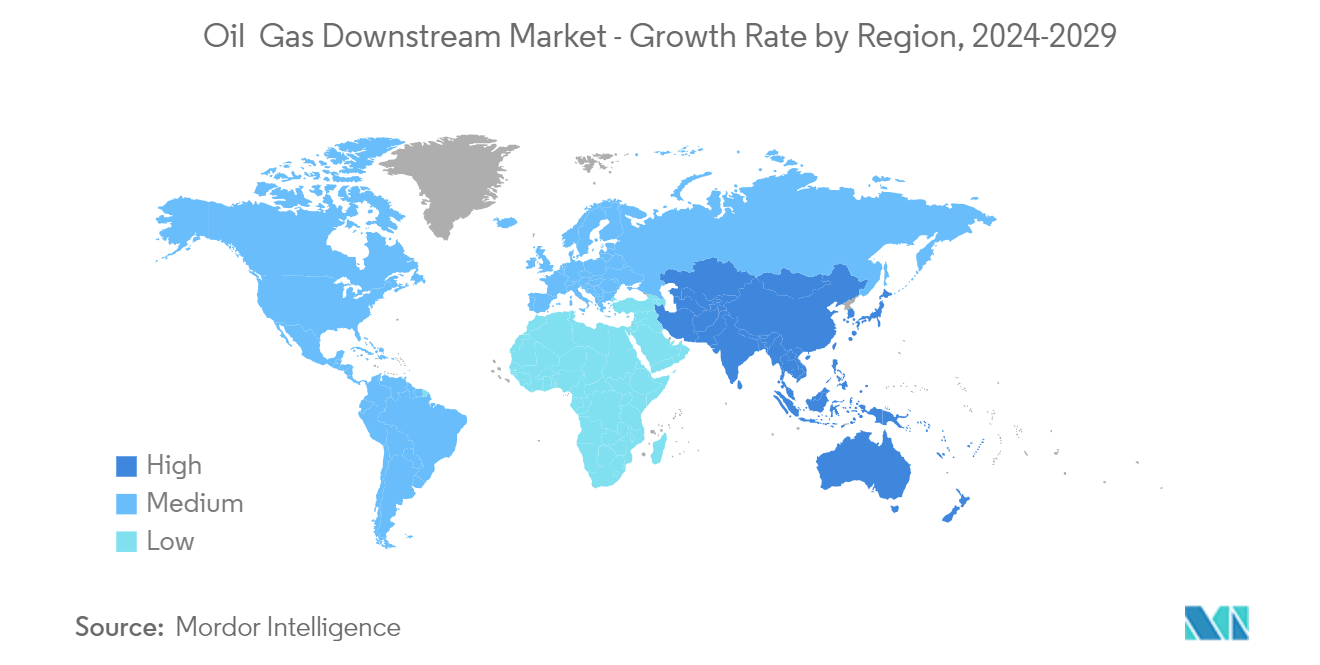

Ожидается, что в среднесрочной перспективе такие факторы, как увеличение нефтеперерабатывающих мощностей в Азиатско-Тихоокеанском регионе и на Ближнем Востоке, а также рост индустриализации в развивающихся странах, будут стимулировать рынок переработки нефти и газа в течение прогнозируемого периода.

С другой стороны, ожидается, что растущая доля экономичных транспортных средств и растущее проникновение электромобилей как в развитых, так и в развивающихся странах будут препятствовать росту рынка в течение прогнозируемого периода.

Тем не менее, ожидается, что цифровизация и модернизация нефтеперерабатывающего и нефтехимического секторов снизят затраты на переработку и технологические потери. Ожидается, что это, в свою очередь, создаст возможности для рынка в течение прогнозируемого периода.

Азиатско-Тихоокеанский регион доминирует на рынке переработки нефти и газа, при этом большая часть спроса приходится на Китай, Юго-Восточную Азию и Индию.

Тенденции рынка нефтепереработки и переработки нефти и газа

НПЗ будут доминировать на рынке

- Деятельность по переработке нефти и газа включает в себя переработку сырой нефти, переработку и очистку сырого природного газа, а также маркетинг и распространение продуктов, полученных из сырой нефти и природного газа.

- В мировом секторе переработки сырой нефти наблюдается значительный рост благодаря увеличению спроса на продукты нефтепереработки со стороны транспортного сектора. Более высокая прибыль способствовала распространению крэка, что является решающим фактором прибыльности нефтеперерабатывающих предприятий, и стимулировала инвестиции в новые проекты. Ранее Северная Америка была основным сектором переработки и переработки нефти. Однако рост населения, урбанизация и индустриализация на Востоке увеличили спрос на продукты нефтепереработки, что привело к смещению фокуса инвестиций в Китай, Индию и другие страны Юго-Восточной Азии.

- В 2020 году отрасль переработки и переработки существенно пострадала от пандемии COVID-19 и низкого спроса на нефтепродукты. Однако ослабление ограничений, связанных с COVID-19, и растущий спрос на нефтегазовую продукцию со стороны ключевых экономик привели к увеличению рентабельности в сегменте переработки и переработки. В 2022 году из-за российско-украинской войны произошел рост цен на нефть и дефицит поставок сырой нефти, особенно из России. Европа, крупный импортер сырой нефти из России, столкнулась с нехваткой поставок сырой нефти на своих нефтеперерабатывающих заводах. Более того, Европа была крупным импортёром нефтепродуктов из России. Однако война запретила поставки нефтепродуктов. Таким образом, чтобы удовлетворить спрос на нефтепродукты в Европе, в ближайшие годы регион может стать свидетелем инвестиций в нефтеперерабатывающий сектор.

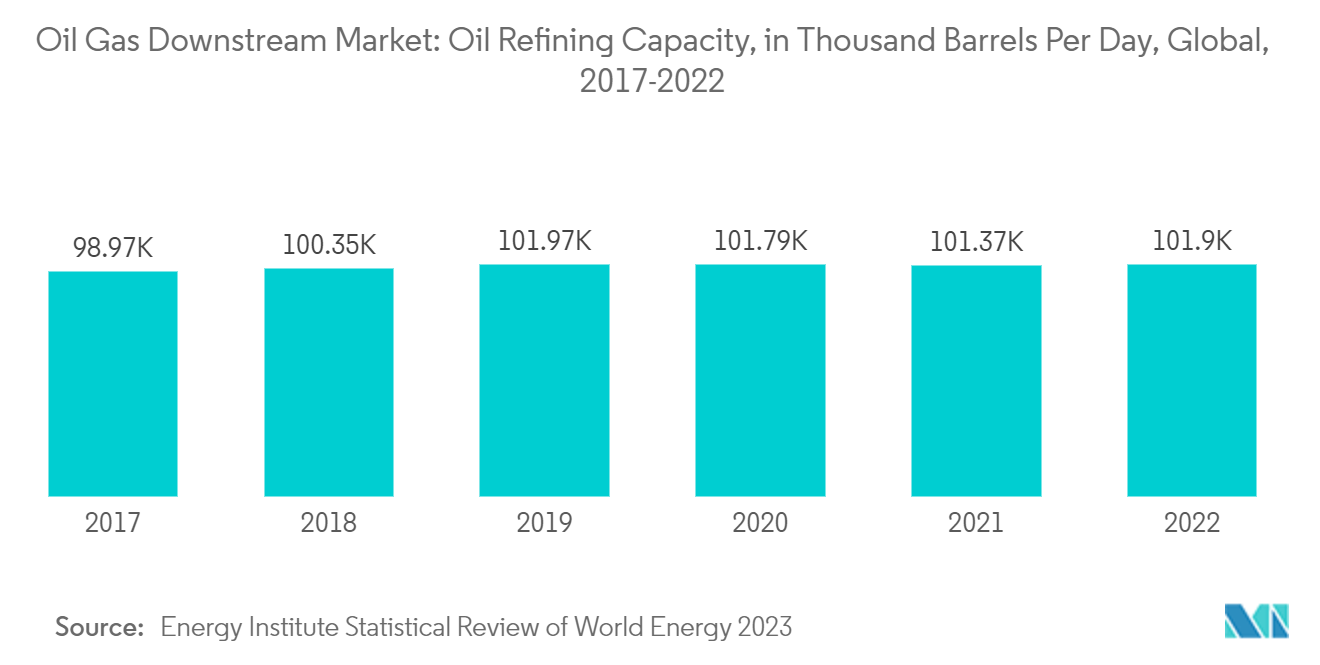

- Кроме того, к 2022 году мировая мощность нефтеперерабатывающих заводов увеличится до 101902 тыс. баррелей в день (кб/д) с 98965 кб/д в 2017 году, а мощность нефтеперерабатывающего завода увеличится примерно на 3% за этот период.

- Лишь немногие операторы продолжают модернизировать или планировать свое расширение. Например, в сентябре 2022 года колумбийская государственная нефтяная компания Ecopetrol завершила работы по расширению своего нефтеперерабатывающего завода Reficar в Картахене, стремясь удовлетворить растущий внутренний спрос на топливо. Это расширение консолидирует Картахенский нефтеперерабатывающий завод как стратегический актив, гарантирующий энергетический суверенитет Колумбии. Кроме того, этот нефтеперерабатывающий завод теперь будет производить дизельное топливо и бензин с уровнем содержания серы ниже 100 частей на миллион (ppm) и 50 частей на миллион соответственно.

- В декабре 2022 года бразильская государственная нефтяная компания Petrobras объявила об инвестициях на общую сумму около 9,2 млрд долларов США в период 2023-2027 годов для увеличения производства дизельного топлива со сверхнизким содержанием серы и средних дистиллятов на своих нефтеперерабатывающих заводах, включая первое предприятие компании в области возобновляемых источников энергии.. Всего две трети инвестиций в переработку будут направлены на деятельность, связанную с расширением производства и повышением качества, повышением энергоэффективности и переработкой биотоплива.

- Таким образом, ожидается, что нефтеперерабатывающая промышленность восстановится в течение следующих пяти лет по мере роста цен на топливо и увеличения потребления. Таким образом, ожидается, что нефтеперерабатывающая отрасль станет важным фактором роста рынка переработки и переработки в течение прогнозируемого периода.

Азиатско-Тихоокеанский регион будет доминировать на рынке

- Согласно данным Статистического обзора мировой энергетики за 2023 год, на долю Азиатско-Тихоокеанского региона приходилось почти 35,5% мировых мощностей по переработке нефти.

- По состоянию на 2022 год на долю Индии приходилось почти 5% мировых мощностей нефтеперерабатывающих заводов. Растущий спрос на продукты нефтепереработки побудил перерабатывающие компании инвестировать в новые проекты и расширять существующие мощности.

- Например, в сентябре 2023 года премьер-министр Индии заложил фундамент расширения нефтеперерабатывающего завода и нового нефтехимического проекта Bharat Petroleum Corp Ltd (BPCL) в Бине. Проект расширения увеличивает мощность нефтеперерабатывающего завода BPCL до 11 млн тонн в год с нынешних 7,8 млн тонн в год. Также будет построен производственный комплекс по производству более 2,2 млн тонн нефтехимической продукции в год. Стоимость этого проекта составляет 5,9 млрд долларов США.

- По состоянию на 2022 год на долю Китая приходилось 16,9% мировых мощностей по переработке нефти. Ожидается, что нефтехимический и нефтеперерабатывающий сектор страны будет позитивным в течение прогнозируемого периода.

- В марте 2023 года Saudi Aramco и ее китайские партнеры объявили, что намерены начать полную эксплуатацию нефтехимического и нефтеперерабатывающего проекта на северо-востоке Китая в 2026 году, чтобы удовлетворить растущий спрос страны на нефтехимию и топливо. Проект в городе Паньцзинь провинции Ляонин, стоимость которого, как ожидается, составит 10 миллиардов долларов США, станет второй крупной инвестицией Aramco в нефтепереработку и нефтехимию в Китае.

- Таким образом, ожидается, что регион будет доминировать на рынке переработки нефти и газа в течение прогнозируемого периода благодаря увеличению инвестиций в нефтеперерабатывающий и нефтехимический сектор и расширению существующей инфраструктуры переработки и переработки в соответствующих странах.

Обзор отрасли переработки нефти и газа

Рынок переработки нефти и газа фрагментирован. Некоторые из ключевых игроков на рынке (в произвольном порядке) включают Reliance Industry Limited, BP PLC, Saudi Aramco, China National Petroleum Corporation и Chevron Corporation и другие.

Лидеры рынка нефтепереработки и переработки нефти и газа

Reliance Industry Limited

BP PLC

Saudi Aramco

China National Petroleum Corporation

Chevron Corporation

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка нефтепереработки и переработки нефти и газа

- Декабрь 2022 г. Мексиканская NOC Pemex объявила, что компания собирается начать производство на восьмом нефтеперерабатывающем заводе страны в середине 2023 г. После завершения строительства нефтеперерабатывающий завод Olmeca будет иметь установленную мощность 340 000 баррелей в день (барр. в день) и производить 170 000 баррелей бензина и 120 000 баррелей дизельного топлива со сверхнизким содержанием серы.

- Март 2022 г. Saudi Aramco Group приняла окончательное инвестиционное решение об участии в строительстве крупного интегрированного нефтеперерабатывающего и нефтехимического комплекса на северо-востоке Китая. Huajin Aramco Petrochemical Company (HAPCO) разработает комплексное предприятие по производству химикатов из жидкостей — совместное предприятие Aramco, Panjin Xincheng Industrial Group и North Huajin Chemical Industries Group Corporation. Aramco сможет поставлять на комплекс до 210 000 баррелей сырой нефти в день в рамках этого проекта, когда он вступит в эксплуатацию в 2024 году.

Сегментация нефтеперерабатывающей отрасли

Рынок переработки нефти и газа состоит из всех активов, находящихся за пределами среднего или транспортного сегмента цепочки создания стоимости углеводородов. Компания специализируется на переработке углеводородного сырья, такого как сырая нефть и природный газ, для производства очищенных и специальных продуктов с помощью различных промышленных процессов.

Рынок сегментирован по типу и географии. По типу рынок сегментирован на нефтеперерабатывающие и нефтехимические заводы. В отчете также рассматриваются размер рынка и прогнозы рынка переработки нефти и газа в основных регионах, таких как Азиатско-Тихоокеанский регион, Северная Америка, Европа, Южная Америка, Ближний Восток и Африка.

Для каждого сегмента размер рынка и прогнозы были сделаны на основе выручки (доллары США).

| НПЗ |

| Нефтехимические заводы |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Остальная часть Северной Америки | |

| Европа | Германия |

| Франция | |

| Великобритания | |

| Италия | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Австралия | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Южная Америка | Бразилия |

| Аргентина | |

| Чили | |

| Остальная часть Южной Америки | |

| Ближний Восток и Африка | Саудовская Аравия |

| Объединенные Арабские Эмираты | |

| Южная Африка | |

| Остальная часть Ближнего Востока и Африки |

| Тип | НПЗ | |

| Нефтехимические заводы | ||

| География (Анализ регионального рынка {Прогноз размера рынка и спроса до 2028 г. (только для регионов)}) | Северная Америка | Соединенные Штаты |

| Канада | ||

| Остальная часть Северной Америки | ||

| Европа | Германия | |

| Франция | ||

| Великобритания | ||

| Италия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Австралия | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Чили | ||

| Остальная часть Южной Америки | ||

| Ближний Восток и Африка | Саудовская Аравия | |

| Объединенные Арабские Эмираты | ||

| Южная Африка | ||

| Остальная часть Ближнего Востока и Африки | ||

Часто задаваемые вопросы по исследованию рынка переработки нефти и газа

Насколько велик рынок переработки нефти и газа?

Ожидается, что объем рынка переработки нефти и газа достигнет 1,15 триллиона долларов США в 2024 году, а среднегодовой темп роста составит 2,88% и достигнет 1,33 триллиона долларов США к 2029 году.

Каков текущий размер рынка нефтепереработки и переработки нефти и газа?

Ожидается, что в 2024 году объем рынка переработки нефти и газа достигнет 1,15 триллиона долларов США.

Кто являются ключевыми игроками на рынке нефтепереработки и переработки нефти и газа?

Reliance Industry Limited, BP PLC, Saudi Aramco, China National Petroleum Corporation, Chevron Corporation — основные компании, работающие на рынке переработки нефти и газа.

Какой регион на рынке нефтепереработки и переработки нефти и газа является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион занимает наибольшую долю на рынке переработки нефти и газа?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка переработки нефти и газа.

Какие годы охватывает рынок переработки нефти и газа и каков был размер рынка в 2023 году?

В 2023 году объем рынка переработки нефти и газа оценивался в 1,12 триллиона долларов США. В отчете рассматривается исторический размер рынка переработки нефти и газа за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка переработки нефти и газа на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Последнее обновление страницы:

Отчет об отрасли нефтепереработки и переработки нефти и газа

Статистические данные о доле, размере и темпах роста доходов на рынке нефтепереработки и переработки нефти и газа в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ переработки нефти и газа включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.