Размер и доля рынка малеинового ангидрида

Анализ рынка малеинового ангидрида компанией Mordor Intelligence

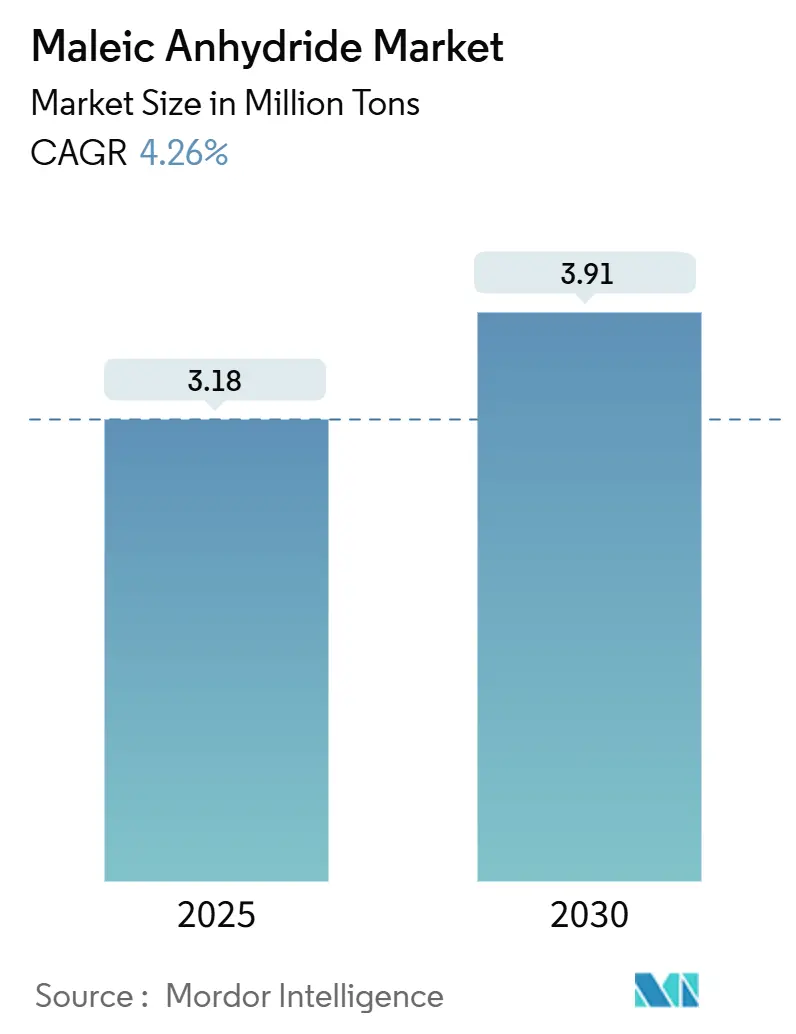

Размер рынка малеинового ангидрида достиг 3,18 млн тонн в 2025 году, и прогнозируется его рост до 3,91 млн тонн к 2030 году, что соответствует среднегодовому темпу роста 4,26%. Расширение инфраструктурных программ, устойчивый спрос на ненасыщенные полиэфирные смолы и быстрое замещение бензола сырьем из н-бутана являются основными векторами роста рынка малеинового ангидрида. Строительство составляет основную долю потребления, усиленную внедрением переработанного ПЭТ в ненасыщенные полиэфирные смолы и строгими правилами зеленого строительства в Европе. Североамериканские автопроизводители расширяют область применения легких SMC-панелей, добавляя импульс спросу на смолы. Со стороны предложения лидерство Азиатско-Тихоокеанского региона по мощностям остается решающим, однако китайское перепроизводство сжимает глобальные маржи и подталкивает производителей в других регионах к высокодоходным нишам.

Ключевые выводы отчета

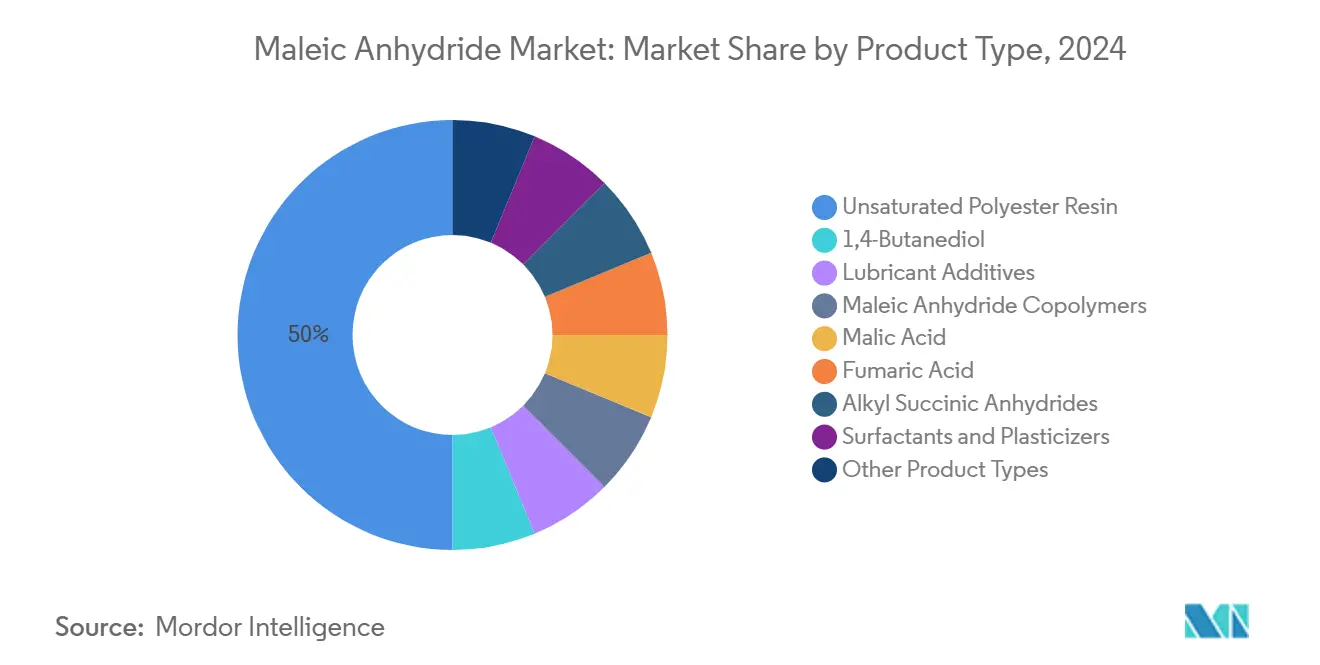

- По типу продукта ненасыщенная полиэфирная смола захватила 50% доли рынка малеинового ангидрида в 2024 году и, прогнозируется, будет расширяться со среднегодовым темпом роста 4,9% до 2030 года.

- По сырью путь н-бутана удерживал 70% доли размера рынка малеинового ангидрида в 2024 году, тогда как бензольные операции прогнозируются для фиксации самого быстрого среднегодового темпа роста 4,69% до 2030 года.

- По физической форме твердый малеиновый ангидрид составлял 60% доли выручки в 2024 году, в то время как расплавленная марка развивается со среднегодовым темпом роста 4,87%.

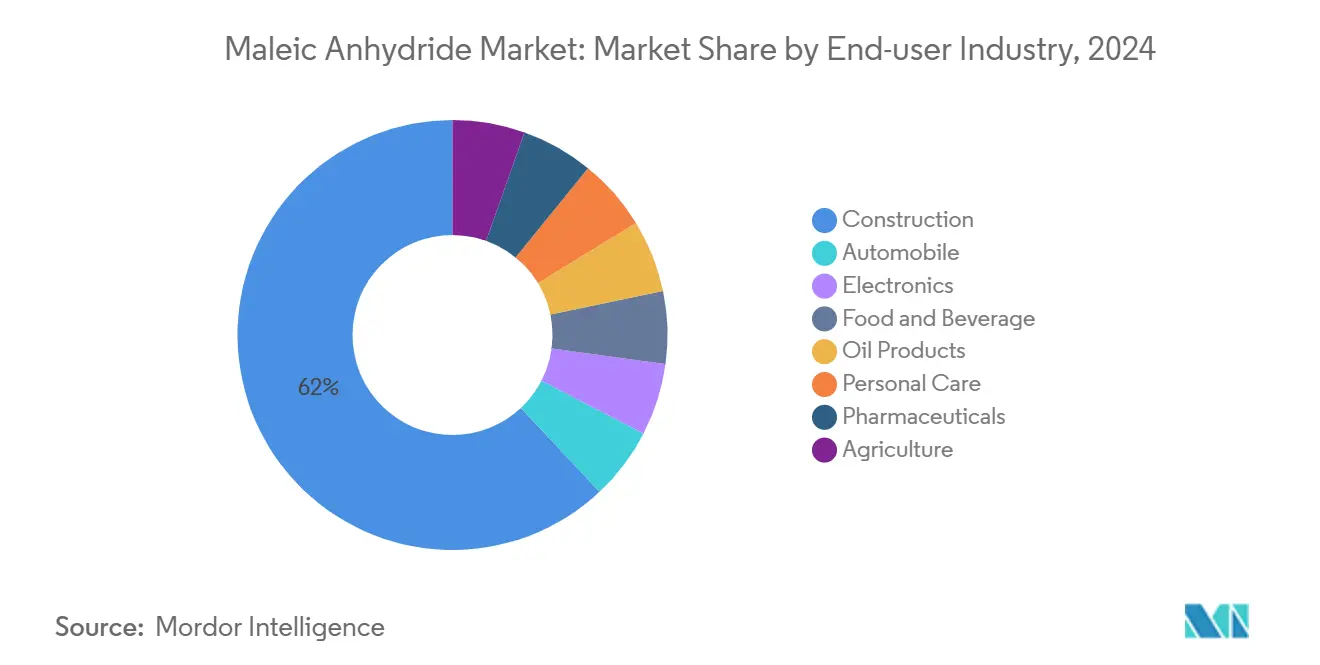

- По отрасли конечного потребителя строительство и сооружения командовали 62% рынка малеинового ангидрида в 2024 году и будут лидировать в росте со среднегодовым темпом роста 4,72% в течение прогнозного периода.

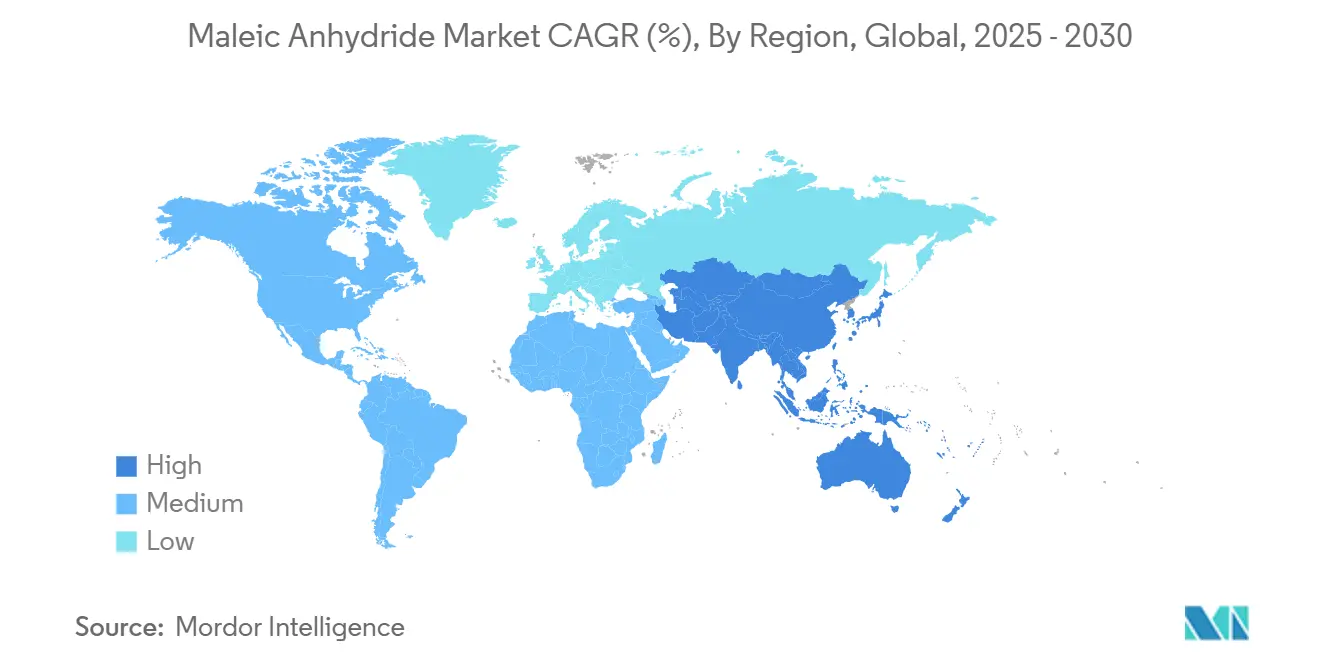

- По географии Азиатско-Тихоокеанский регион доминировал с 69% долей рынка малеинового ангидрида в 2024 году, и регион находится на пути к самому быстрому среднегодовому темпу роста 4,61% до 2030 года.

Тенденции и аналитические данные глобального рынка малеинового ангидрида

Анализ влияния драйверов

| Драйвер | (~) % воздействия на среднегодовой темп роста рынка | Географическая значимость | Временные рамки воздействия |

|---|---|---|---|

| Растущее внедрение ненасыщенных полиэфирных смол на основе переработанного ПЭТ в европейском строительстве | +0,8 | Европа, с распространением на Северную Америку | Средний срок (~ 3-4 года) |

| Увеличение мощностей заводов н-бутана снижает стоимость сырья | +0,6 | Глобально, с акцентом на Северную Америку | Краткий срок (≤ 2 лет) |

| Легкие SMC-панели для электромобилей ускоряют потребление ненасыщенных полиэфирных смол в Северной Америке | +0,5 | Северная Америка, с распространением на Европу | Средний срок (~ 3-4 года) |

| Биологические пути янтарной кислоты создают высокомаржинальные сополимеры | +0,4 | Европа и Северная Америка | Долгий срок (≥ 5 лет) |

| Рост водорастворимых хелатов удобрений в Южной Америке | +0,3 | Южная Америка, в основном Бразилия и Аргентина | Средний срок (~ 3-4 года) |

| Источник: Mordor Intelligence | |||

Растущее внедрение ненасыщенных полиэфирных смол на основе переработанного ПЭТ в европейском строительстве

Обязательные пороги содержания переработанных материалов согласно Регламенту ЕС об упаковке и упаковочных отходах 2024 года направляют строителей к ненасыщенным полиэфирным смолам из переработанного ПЭТ. Эти составы обеспечивают прочность на растяжение 65-72 МПа, наравне с первичными ненасыщенными полиэфирными смолами, и сокращают встроенный углерод на 25%. Малеиновый ангидрид усиливает межфазную адгезию в полимерной матрице, укрепляя долговечность композитов и поддерживая продвижение рынка малеинового ангидрида в низкоуглеродные строительные материалы.

Увеличение мощностей заводов н-бутана снижает стоимость сырья

Недавние проекты маневренных мощностей н-бутана расширяют разрыв в стоимости сырья по сравнению с бензолом. Трилопастной катализатор BASF повышает выход малеинового ангидрида на 2% и снижает температуру горячих точек, что приводит к снижению энергоемкости[1]BASF, "Maleic Anhydride Catalysts," chemical-catalysts-and-adsorbents.basf.com. Полученное преимущество в стоимости укрепляет 70% долю н-бутанового пути на рынке малеинового ангидрида.

Легкие SMC-панели для электромобилей ускоряют потребление ненасыщенных полиэфирных смол в Северной Америке

SMC-панели, армированные натуральными волокнами, снижают вес панелей кузова, улучшая запас хода электромобилей при сохранении ударопрочности. Малеиновый ангидрид действует как компатибилизатор в этих биокомпозитах, напрямую стимулируя североамериканский спрос на смолы и укрепляя рынок малеинового ангидрида.

Биологические пути янтарной кислоты создают высокомаржинальные сополимеры

Ферментация с использованием Actinobacillus succinogenes приближается к паритету производственных затрат с нефтехимическими путями и предлагает превосходную энергоэффективность. Переход открывает биоразлагаемые пластики и специальные покрытия по премиальным ценам, позиционируя биологические пути как долгосрочный попутный ветер для рынка малеинового ангидрида.

Анализ влияния ограничений

| Ограничение | (~) % воздействия на среднегодовой темп роста рынка | Географическая значимость | Временные рамки воздействия |

|---|---|---|---|

| Более строгие лимиты выбросов бензола в странах ОЭСР повышают стоимость соответствия требованиям | -0.7% | Страны ОЭСР, в первую очередь Европа и Северная Америка | Средний срок (~ 3-4 года) |

| Глобальное перепроизводство от новых китайских мощностей | -0.9% | Глобально, с наибольшим воздействием в Азиатско-Тихоокеанском регионе | Краткий срок (≤ 2 лет) |

| Волатильность цен н-бутана, связанная с нефтью | -0.5% | Глобально | Краткий срок (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Более строгие лимиты выбросов бензола в странах ОЭСР повышают стоимость соответствия требованиям

Пересмотр Закона США о контроле токсичных веществ и правил ЕС по управлению химическими веществами принуждают к модернизации или закрытию установок на основе бензола, увеличивая операционные расходы и стимулируя миграцию к окислению н-бутана. Сдвиг увеличивает потребности в капитальных расходах и сдерживает рост в регионах, где доминируют старые активы.

Волатильность цен н-бутана, связанная с нефтью

Корреляция н-бутана с сырой нефтью вводит неопределенность затрат, усиленную логистическими узкими местами, такими как ограничения движения через Панамский канал. Долгосрочные контракты на поставку частично смягчают волатильность, однако риск сырья остается структурным вызовом для рынка малеинового ангидрида.

Такие компании, как Huntsman Corporation, смягчают этот риск через долгосрочные контракты на поставку н-бутана, но неотъемлемая связь с рынками сырой нефти остается структурным вызовом для отрасли[2]Huntsman Corporation, "2024 Annual Report on Form 10-K," sec.gov.

Сегментный анализ

По типу продукта: ненасыщенные полиэфирные смолы доминируют на фоне диверсификации

Ненасыщенная полиэфирная смола удерживала 50% доли рынка малеинового ангидрида в 2024 году, и сегмент готов к росту со среднегодовым темпом роста 4,9% до 2030 года. Марки ненасыщенных полиэфирных смол из переработанного ПЭТ, предлагающие идентичные механические характеристики и до 25% более низкий углеродный след, катализируют внедрение в энергоэффективных зданиях. Одновременно рост легких морских структур и компонентов электромобилей поддерживает спрос. Размер рынка малеинового ангидрида для применений ненасыщенных полиэфирных смол поэтому отслеживается выше общего отраслевого среднего.

Диверсификация в 1,4-бутандиол, сополимеры и специальные поверхностно-активные вещества расширяет продуктовый микс. Непрерывное гидрирование малеинового ангидрида в БДО, достигающее 85% выхода на Cu-ZnO катализаторах при 190°C, иллюстрирует прирост эффективности процесса. Специальные сополимеры, полученные из биологической янтарной кислоты, захватывают премиальное ценообразование в биоразлагаемых пластиках, поддерживая расширение маржи в отрасли малеинового ангидрида.

Примечание: Доля сегментов всех отдельных сегментов доступна при покупке отчета

По сырью: н-бутан доминирует, несмотря на рост бензола

Процессы окисления н-бутана внесли 70% в рынок малеинового ангидрида в 2024 году, движимые более низкими удельными затратами и меньшим количеством опасных побочных продуктов по сравнению с бензолом. Технология неподвижного слоя Huntsman в сочетании с трилопастным катализатором BASF повышает выход при снижении перепада давления, укрепляя лидерство по затратам.

Установки на основе бензола работают в основном в регионах, где существует унаследованная инфраструктура. Хотя и меньше по масштабу, их среднегодовой темп роста 4,69% до 2030 года отражает селективные модернизации и конкурентное ценообразование сырья на определенных рынках. Этот двухпутный сценарий сырья формирует решения по распределению капитала и поддерживает гибкость поставок на рынке малеинового ангидрида.

По физической форме: твердая форма лидирует, расплавленная набирает обороты

Твердые хлопья и гранулы обеспечили 60% доходов 2024 года благодаря меньшей логистической сложности и продленному сроку хранения. Эти атрибуты подходят экспортерам и клиентам без подогреваемых складов, укрепляя доминирование твердой формы в распределенных сетях дистрибуции.

Расплавленный малеиновый ангидрид готов расти на 4,87% ежегодно, превосходя общий темп роста размера рынка малеинового ангидрида. Интегрированные нефтехимические комплексы предпочитают перенос расплавленного материала по трубопроводам, избегая затрат на повторный нагрев и сокращая выбросы. Внедрение наиболее выражено среди производителей с downstream активами ненасыщенных полиэфирных смол и БДО.

По отрасли конечного потребителя: строительство лидирует с многогранным ростом

Строительство и сооружения обеспечили 62% потребления 2024 года и развиваются со среднегодовым темпом роста 4,72%. Спрос исходит от панелей, армированных стекловолокном, коррозионностойких труб и композитов из ненасыщенных полиэфирных смол на основе переработанного ПЭТ, которые снижают встроенные выбросы. Размер рынка малеинового ангидрида, приписываемый строительству, таким образом остается главным якорем доходов до 2030 года.

Автомобилестроение следует за ним, используя компатибилизаторы малеинового ангидрида в легких SMC панелях кузова, которые сокращают массу компонентов на 25-30% и увеличивают запас хода электромобилей. Электроника, пищевые добавки, присадки к смазочным материалам, личная гигиена, фармацевтика и сельскохозяйственные применения завершают спрос. Внедрение точным земледелием водорастворимых хелатов подчеркивает возникающие специальные объемы в отрасли малеинового ангидрида.

Примечание: Доля сегментов всех отдельных сегментов доступна при покупке отчета

Географический анализ

Азиатско-Тихоокеанский регион удерживал 69% рынка малеинового ангидрида в 2024 году, и регион готов к среднегодовому темпу роста 4,61% до 2030 года. Мощности Китая превышают две трети от глобального общего объема, поддерживая предложение. Индия и Юго-Восточная Азия поддерживают спрос через расходы на инфраструктуру и растущий автомобильный выпуск, в то время как Япония и Южная Корея вносят инновации в процессы через такие фирмы, как Nippon Shokubai.

Северная Америка представляет технологически продвинутую, но конкурентоспособную по затратам производственную базу. Huntsman управляет крупномасштабными установками во Флориде и Луизиане, интегрируя потоки сырья и downstream применения. Легкие панели электромобилей и предстоящие расширения н-бутана укрепляют региональный рост, усиливая устойчивость доходов рынка малеинового ангидрида. Европа сталкивается с более высокими энергетическими затратами и строгими ограничениями выбросов, однако лидирует в внедрении устойчивости, особенно ненасыщенных полиэфирных смол из переработанного ПЭТ.

Доля Южной Америки скромна, но растет в специальных хелатах удобрений. YPF Química разрабатывает биологические пути для согласования с региональными приоритетами точного земледелия[3]YPF Química, "Reporte de Sostenibilidad 2023," quimica.ypf.com. Ближний Восток и Африка инвестируют в диверсификацию нефтехимии, используя изобилие сырья для будущих проектов н-бутана, которые могли бы расширить глобальный след рынка малеинового ангидрида.

Конкурентная среда

Рынок малеинового ангидрида фрагментирован, при этом пять ведущих поставщиков контролируют примерно 38% установленных мощностей.

Китайские производители концентрируются на масштабе и затратах, доминируя на внутреннем рынке малеинового ангидрида, однако сталкиваются с препятствиями восприятия качества в экспортных направлениях. Европейские фирмы борются со строгими правилами выбросов бензола и энергетическими затратами, направляя инвестиции в модернизацию н-бутана и разработку биопродуктов.

Инновации в катализаторах составляют конкурентный рычаг. Трилопастная геометрия BASF улучшает селективность и снижает перепад давления реактора, прирост выхода на 1-2%, который накапливается в высокообъемных операциях. Исследования биологической яблочной кислоты через ферментацию Ustilago trichophora указывают на будущий потенциал дифференциации для производителей, готовых инвестировать в масштабирование зеленой химии.

Лидеры отрасли малеинового ангидрида

-

Huntsman International LLC

-

Mitsubishi Chemical Group Corporation

-

INEOS AG

-

Polynt S.p.A.

-

Wanhua

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние события в отрасли

- Февраль 2025 года: TCL Specialties USA завершила I фазу своего завода стоимостью 200 млн долл. США в Нью-Мартинсвилле, Западная Виргиния, увеличив свою производственную мощность малеинового ангидрида на 40 000 тонн в год. Ожидается, что это расширение укрепит цепочку поставок и удовлетворит растущий спрос на рынке малеинового ангидрида.

- Август 2024 года: BASF и UPC Technology подписали меморандум о взаимопонимании (МоВ) для установления долгосрочного сотрудничества по катализаторам малеинового ангидрида и реализации инициатив по сокращению углерода. Ожидается, что это партнерство будет стимулировать инновации и устойчивость на рынке малеинового ангидрида, увеличивая его потенциал роста.

Область применения отчета о глобальном рынке малеинового ангидрида

Малеиновый ангидрид - это бесцветное или белое твердое вещество, циклический дикарбоксильный ангидрид с химической формулой C2H2(CO)2O, который можно производить путем парофазного окисления н-бутана. Это высокореактивный химический промежуточный продукт, в основном используемый для производства ненасыщенной полиэфирной смолы и в составе покрытий, поверхностно-активных веществ, пластиковых добавок, фармацевтических препаратов и др. Рынок малеинового ангидрида сегментируется по типу продукта, отрасли конечного потребителя и географии. По типу продукта рынок сегментируется на ненасыщенную полиэфирную смолу, 1,4-бутандиол (БДО), присадки к смазочным материалам, сополимеры малеинового ангидрида, яблочную кислоту, фумаровую кислоту, алкилянтарные ангидриды, поверхностно-активные вещества и пластификаторы, и другие типы продуктов. По отрасли конечного потребителя рынок сегментируется на строительство, автомобилестроение, продукты питания и напитки, нефтепродукты, электронику, личную гигиену, фармацевтику и сельское хозяйство. Отчет также предлагает размер рынка и прогнозы для рынка малеинового ангидрида в 15 странах в основных регионах. Для каждого сегмента определение размера рынка и прогнозы были сделаны на основе доходов (в млн долл. США).

| Ненасыщенная полиэфирная смола |

| 1,4-бутандиол |

| Присадки к смазочным материалам |

| Сополимеры малеинового ангидрида |

| Яблочная кислота |

| Фумаровая кислота |

| Алкилянтарные ангидриды |

| Поверхностно-активные вещества и пластификаторы |

| Другие типы продуктов |

| Н-бутан |

| Бензол |

| Твердая (хлопья/гранулы) |

| Расплавленная |

| Строительство |

| Автомобилестроение |

| Электроника |

| Продукты питания и напитки |

| Нефтепродукты |

| Личная гигиена |

| Фармацевтика |

| Сельское хозяйство |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Южная Корея | |

| Остальные страны Азиатско-Тихоокеанского региона | |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Остальные страны Европы | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальные страны Южной Америки | |

| Ближний Восток и Африка | Саудовская Аравия |

| Южная Африка | |

| Остальные страны Ближнего Востока и Африки |

| По типу продукта | Ненасыщенная полиэфирная смола | |

| 1,4-бутандиол | ||

| Присадки к смазочным материалам | ||

| Сополимеры малеинового ангидрида | ||

| Яблочная кислота | ||

| Фумаровая кислота | ||

| Алкилянтарные ангидриды | ||

| Поверхностно-активные вещества и пластификаторы | ||

| Другие типы продуктов | ||

| По сырью | Н-бутан | |

| Бензол | ||

| По физической форме | Твердая (хлопья/гранулы) | |

| Расплавленная | ||

| По отрасли конечного потребителя | Строительство | |

| Автомобилестроение | ||

| Электроника | ||

| Продукты питания и напитки | ||

| Нефтепродукты | ||

| Личная гигиена | ||

| Фармацевтика | ||

| Сельское хозяйство | ||

| По географии | Азиатско-Тихоокеанский регион | Китай |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Остальные страны Азиатско-Тихоокеанского региона | ||

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Остальные страны Европы | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальные страны Южной Америки | ||

| Ближний Восток и Африка | Саудовская Аравия | |

| Южная Африка | ||

| Остальные страны Ближнего Востока и Африки | ||

Ключевые вопросы, рассматриваемые в отчете

Какой сегмент движет самым быстрым ростом спроса на малеиновый ангидрид?

Ненасыщенная полиэфирная смола лидирует в спросе, расширяясь со среднегодовым темпом роста 4,9% до 2030 года на основе строительных и легких автомобильных применений.

Почему н-бутан предпочтительнее бензола в качестве сырья?

Процессы н-бутана обеспечивают более низкие операционные затраты, генерируют меньше опасных побочных продуктов и теперь составляют 70% объемов производства.

Как ненасыщенные полиэфирные смолы из переработанного ПЭТ влияют на перспективы рынка?

Марки ненасыщенных полиэфирных смол из переработанного ПЭТ соответствуют первичным характеристикам, сокращая при этом встроенный углерод до 25%, ускоряя внедрение в европейских проектах зеленого строительства.

Какой регион ожидается с самым быстрым ростом до 2030 года?

Азиатско-Тихоокеанский регион остается лидером роста, поддерживаемый крупномасштабными мощностями Китая и потреблением, движимым инфраструктурой в развивающихся экономиках.

Последнее обновление страницы: