Размер и доля рынка авиационных тренажеров

Анализ рынка авиационных тренажеров от Mordor Intelligence

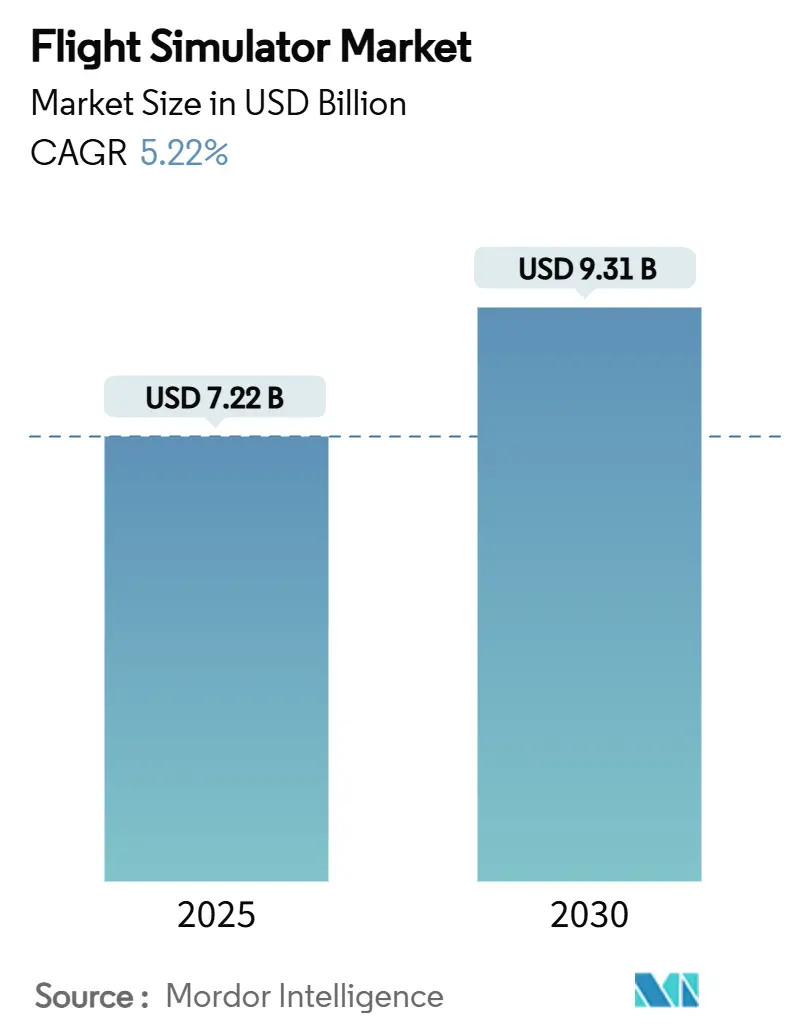

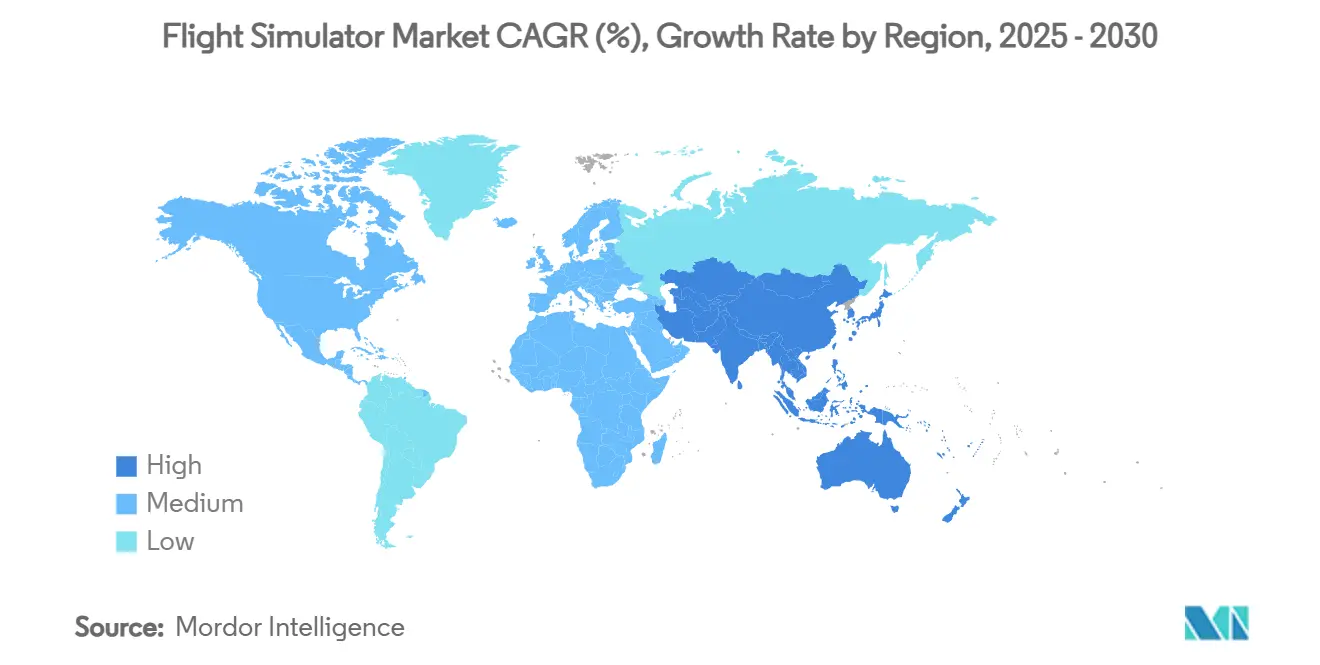

Размер рынка авиационных тренажеров составил 7,22 млрд долл. США в 2025 году и, согласно прогнозам, достигнет 9,31 млрд долл. США к 2030 году, увеличиваясь с CAGR 5,22% в течение прогнозного периода. Обязательные требования к обучению, усиливающаяся нехватка пилотов и переход к платформам перспективной воздушной мобильности поддерживают спрос на стабильном структурном пути роста даже при затухании постпандемийных наверстывающих расходов. Авиакомпании и военные модернизируют учебные программы на основе компетентностных подходов, стимулируя устойчивые инвестиции в иммерсивные технологии, которые сокращают циклы обучения при сохранении запасов безопасности. Сервис-ориентированные бизнес-модели все больше доминируют в закупках, защищая операторов от первоначальных капитальных затрат и позволяя поставщикам монетизировать пожизненную поддержку. В региональном разрезе Северная Америка сохраняет лидерство по масштабу, однако Азиатско-Тихоокеанский регион демонстрирует наиболее быстрое наращивание мощностей, поскольку Индия и Китай спешат укомплектовать персоналом свои рекордные портфели заказов воздушных судов. Консолидация среди топовых поставщиков ускоряется, поскольку компании стремятся к вертикальной интеграции, объединяющей аппаратное обеспечение, программное обеспечение и аналитику обучения в единое предложение, ориентированное на результат.

Ключевые выводы отчета

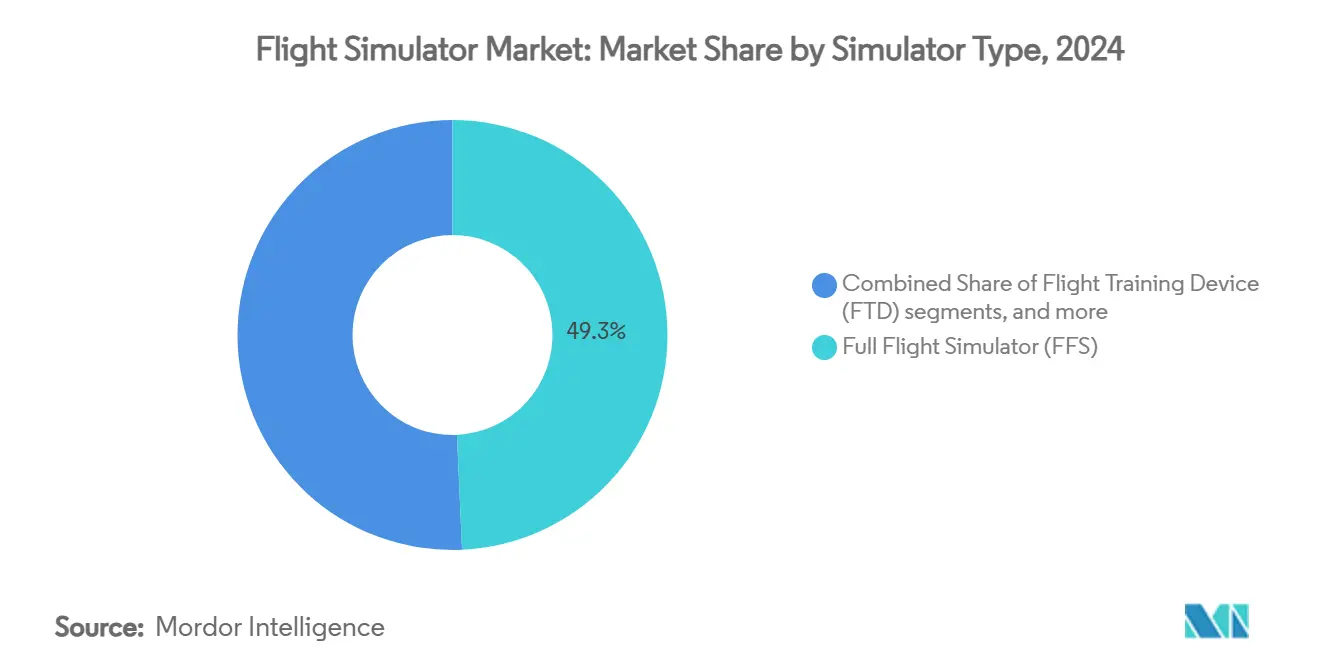

- По типу тренажера полнопилотажные тренажеры (FFS) захватили 49,29% доли рынка авиационных тренажеров в 2024 году, в то время как смешанные/виртуальные процедурные тренажеры расширяются с CAGR 10,45% до 2030 года.

- По платформе воздушного судна устройства для самолетов занимали 60,45% доли рынка авиационных тренажеров в 2024 году, однако прогнозируется рост категории перспективной воздушной мобильности/eVTOL с CAGR 9,55% между 2025 и 2030 годами.

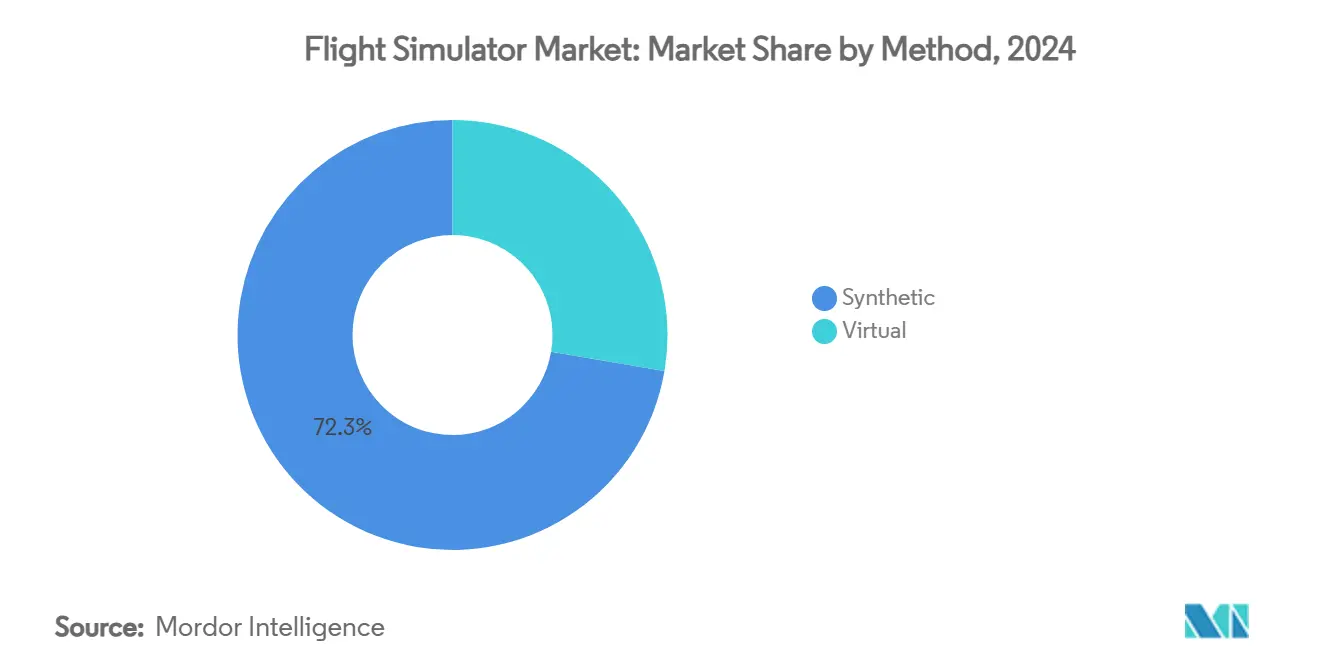

- По методу обучения синтетические среды составили 72,32% доли в 2024 году, а виртуальные решения развиваются с CAGR 7,89% до 2030 года.

- По решению аппаратное обеспечение представляло 56,71% размера рынка авиационных тренажеров 2024 года, в то время как услуги растут быстрее всего с CAGR 6,54% до 2030 года.

- По географии Северная Америка лидировала с долей выручки 39,92% в 2024 году; Азиатско-Тихоокеанский регион, согласно прогнозам, покажет наивысший региональный CAGR на уровне 7,23% в период 2025-2030 гг.

Глобальные тенденции и аналитические данные рынка авиационных тренажеров

Анализ воздействия драйверов

| Драйвер | ( ~ ) % влияние на прогноз CAGR | Географическая актуальность | Временные рамки воздействия |

|---|---|---|---|

| Постковидная нехватка пилотов, ускоряющая спрос на тренажеры | +1.20% | Северная Америка, Азиатско-Тихоокеанский регион | Средний срок (2-4 года) |

| Обязательное внедрение учебных программ по восстановлению после сваливания и MPL | +0.80% | Глобальный | Долгий срок (≥ 4 лет) |

| Обновление флота в сторону композитных и электрических силовых установок | +0.60% | Северная Америка, ЕС | Долгий срок (≥ 4 лет) |

| Переход обороны к обучению Live-Virtual-Constructive (LVC) | +0.90% | Северная Америка, Европа, Азиатско-Тихоокеанский регион | Средний срок (2-4 года) |

| Регулирование допуска к типу eVTOL (Part 419) | +0.40% | Сначала Северная Америка, затем глобально | Долгий срок (≥ 4 лет) |

| Аналитика адаптивного обучения с поддержкой ИИ | +0.30% | Развитые рынки по всему миру | Средний срок (2-4 года) |

| Источник: Mordor Intelligence | |||

Постковидная нехватка пилотов, ускоряющая спрос на тренажеры

Глобальные кадровые резервы пилотов остаются напряженными даже после временных пауз в найме, поддерживая использование полноподвижных устройств на рекордных уровнях. Региональные перевозчики в США сообщают о меньшем количестве увольнений, но не могут удовлетворить долгосрочные потребности в укомплектовании кабин экипажа, поскольку рост флота опережает возможности обучения. Австралия потеряла 25 000 работников авиации во время пандемии, заставив Boeing Australia удвоить количество ученических мест для техников для поддержания графиков технического обслуживания. План Индии по созданию более 50 новых академий подчеркивает, как развивающиеся рынки институционализируют тренажеры для закрытия прогнозируемого дефицита в 30 000 пилотов в течение 15-20 лет. Эти структурные нехватки повышают повторяющийся спрос как на первоначальные, так и на периодические тренировочные устройства, закрепляя видимость доходов по всему рынку авиационных тренажеров.

Обязательное внедрение учебных программ по восстановлению после сваливания и MPL

Регулирующие органы кодифицировали обучение предотвращению и восстановлению после сваливания, превратив то, что когда-то было лучшей практикой, в юридическое обязательство. Шаблон, основанный на компетенциях Международной организации гражданской авиации, теперь направляет нормотворчество FAA и EASA, встраивая высокоточное моделирование в основные учебные программы.[1]Airbus, `Is CBTA the Future of Pilot Training?` aircraft.airbus.com Пути получения лицензии многочленного экипажа (MPL) дополнительно сокращают требования к часам реального полета, перенаправляя бюджеты на обучение в сторону полноподвижных устройств и устройств смешанной реальности, воспроизводящих сложные сценарии. Авиакомпании, принявшие фреймворки CBTA, сообщают об измеримых успехах в управлении траекторией полета и навыках ресурсов экипажа, усиливая спрос на тренажеры в периодических циклах.

Обновление флота в сторону композитных и электрических силовых установок

Операторы поэтапно внедряют композитные флоты и флоты с электрическими силовыми установками, которые ведут себя очень отлично от устаревших металлических планеров. Пилоты должны освоить новые техники управления энергией, уровни автоматизации и защиты диапазона задолго до начала линейных операций, поэтому OEM теперь встраивают высокоточные тренажеры в каждую программу сертификации. Регулирование FAA по силовым подъемникам формализует эту потребность, требуя специальные курсы допуска к типу для экипажей eVTOL, фиксируя предсказуемый блок часов тренажера на пилота. Поэтому авиакомпании ускоряют замену устройств, которые не могут воспроизводить стеклянные кабины, логику управления по проводам или сценарии потери электроэнергии. Тренировочные центры сообщают, что спрос на модернизацию и новые установки смешанной реальности уже превышает допандемийные пики, создавая многолетние задержки для визуальных и подвижных подсистем. По мере масштабирования композитных программ и программ электрических силовых установок рынок авиационных тренажеров получает долговечный поток заказов на обновление, который отделяет доходы от цикла авиационного трафика.

Переход обороны к обучению Live-Virtual-Constructive

Современные угрожающие среды требуют от летных экипажей репетиции интегрированных воздушных, наземных, морских, космических и кибермиссий без расходов на полные развертывания живых сил. Дорожная карта ВМС США нацелена на бесшовное обнаружение и поражение синтетических противников к 2035 году, фактически требуя сетевых тренажеров для каждого авианосного авиакрыла. Boeing, Cubic и Patria уже продемонстрировали совместимые наборы LVC, которые связывают реальные самолеты с виртуальными активами и конструктивными целями, сокращая расход топлива при расширении разнообразия сценариев. Партнеры НАТО теперь записывают кредит LVC в показатели готовности, что поднимает закупки выше дискреционного статуса. Защищенные каналы данных, контроль задержек и кибер-защищенные шлюзы становятся критическими дифференциаторами, направляя контракты к поставщикам с проверенными многодоменными архитектурами. Эта динамика встраивает устойчивый рост сетевых тренажеров, поскольку министерства обороны заменяют дорогие часы полетов гибкими синтетическими вылетами.

Анализ воздействия ограничений

| Ограничение | ( ~ ) % влияние на прогноз CAGR | Географическая актуальность | Временные рамки воздействия |

|---|---|---|---|

| Ограничения цепи поставок на визуальные коллиматоры дисплея | -0.70% | Северная Америка, ЕС | Короткий срок (≤ 2 лет) |

| Растущие затраты на сертификацию кибер-защиты (DO-326A) | -0.50% | Глобальный | Средний срок (2-4 года) |

| Сжатие доступа к капиталу летных школ среднего уровня | -0.40% | Северная Америка, ЕС | Короткий срок (≤ 2 лет) |

| Растущая доступность недорогих PC-тренажеров | -0.30% | Глобальный | Долгий срок (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Ограничения цепи поставок на визуальные коллиматоры дисплея

Высокоточные устройства Level D полагаются на прецизионную оптику, построенную несколькими поставщиками. Поставка коллимированных дисплейных сборок задерживается, поскольку аэрокосмические лидеры втягивают критические компоненты в свои программы, задерживая приемочные испытания и раздувая задержки.[2]FlightSafety International, `FlightSafety Simulation,` flightsafety.com Отраслевой опрос показал, что 60% поставщиков авионики второго уровня называют производственное наращивание B737 MAX единственным крупнейшим узким местом, замедляющим поставки по всей экосистеме тренировочных устройств. Нехватка раздувает удельные цены и заставляет OEM отдавать приоритет контрактам авиакомпаний перед заказами летных школ, замедляя принятие тренажеров смешанной реальности, которые полагаются на то же проекционное стекло. Некоторые операторы прибегают к промежуточным модернизациям, которые не соответствуют точности FAA Level-D, задерживая регулятивные одобрения и доходную службу. Если новые поставщики не войдут в нишу оптики, эти ограничения будут ограничивать краткосрочный рост, несмотря на сильные сигналы спроса.

Растущие затраты на сертификацию кибер-защиты (DO-326A)

Тренажеры все чаще подключаются к облачной аналитике, IP-сетям авиакомпаний и оборонным тренировочным полигонам, делая их субъектом авиационных правил кибербезопасности. Предлагаемое FAA правило защиты информационной безопасности оборудования, систем и сетей, согласованное с руководством EASA ED-202A, обязывает производителей документировать оценки угроз и смягчения жизненного цикла для каждого подключенного компонента. Соблюдение добавляет специализированную инженерию, тестирование на проникновение и повторяющиеся затраты на аудит, которые меньшие строители не могут распределить по большим флотам. Авиакомпании опасаются простоев от развивающихся патчей безопасности, поэтому они тяготеют к поставщикам, предлагающим комплексные услуги кибер-обслуживания. Эти факторы ускоряют консолидацию и благоприятствуют вертикально интегрированным поставщикам с собственными лабораториями безопасности. По мере распространения ИИ-аналитики и функций удаленного обновления кибер-защита останется растущей кривой затрат, которую поставщики должны либо поглощать, либо передавать клиентам, ограничивая маржи в чувствительных к ценам сегментах.

Сегментный анализ

По типу тренажера: смешанная реальность движет эволюцией обучения

Полнопилотажные тренажеры (FFS) сохранили почти половину доходов 2024 года. Однако смешанные/виртуальные процедурные тренажеры задают темп рынку авиационных тренажеров с CAGR 10,45%, сигнализируя о доверии операторов к иммерсивным технологиям для неманевренных задач.[3]Military + Aerospace Electronics, `CAE Develops AR for Flight Training,` militaryaerospace.com Стоимость компактного VR-тренажера может составлять долю от полноподвижного устройства, позволяя авиакомпаниям развертывать несколько единиц на базах экипажей и сокращать накладные расходы на поездки. Инвестиции Alaska Airlines в платформы Loft Dynamics VR B737 иллюстрируют сдвиг, с установками, запланированными в нескольких хабах, ожидающими одобрения FAA.

Иммерсивные гарнитуры в паре с движением теперь обеспечивают достаточную точность для ознакомления с кабиной и аварийных тренировок, освобождая дефицитную емкость Level D для финальных проверок квалификации. Совместная программа FAA с Vertex Solutions и Varjo по созданию стандартов XR должна ускорить пути сертификации, ускоряя принятие региональными перевозчиками и летными школами. По мере падения цен на устройства и созревания программных экосистем тренажеры смешанной реальности будут захватывать большие доли рынка авиационных тренажеров к началу 2030-х годов.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По платформе воздушного судна: eVTOL создает новые парадигмы обучения

Устройства для самолетов командовали 60,45% размера рынка авиационных тренажеров 2024 года на основе спроса коммерческих авиакомпаний, но сегмент eVTOL назначен для самого быстрого расширения с CAGR 9,55%. FAA Part 419 устанавливает новый режим допуска к типу для силовых подъемников, фиксируя часы тренажера как предпосылку для операций городской воздушной мобильности в стиле авиакомпаний.[4]FAA, `Integration of Powered-Lift Pilot Certification,` federalregister.gov CAE 700MXR использует визуальные элементы смешанной реальности, компактное шестиосевое движение и генераторы трафика ИИ для создания сценариев городской среды, которые устаревшие вертолетные тренажеры не могут воспроизвести.

Винтокрылые и беспилотные платформы продолжают видеть устойчивый спрос на замену, особенно в утилитарных миссиях и морской поддержке. Военные также объединяют истребительные и дроновые тренажеры в общие сети LVC, повышая междоменную квалификацию и выжимая дополнительную эффективность из напряженных оборонных бюджетов. Тем не менее, eVTOL остается заголовочной историей роста, и поставщики, способные валидировать тренировочные устройства до сертификации типа, позиционированы для выигрыша контрактов ранних последователей.

По методу: виртуальное обучение получает признание

Синтетические среды доминировали в доходах 2024 года, составляя 72,32% расходов, однако чистые виртуальные методы-поставляемые через распределенный PC или облако-растут быстрее всего с CAGR 7,89%. Авиакомпании использовали простой пандемии для испытания удаленных периодических программ и обнаружили измеримые сокращения в перелетах без груза и нарушениях расписания. Научная литература показывает сильное принятие пилотами настольных устройств средней точности для репетиции рутинных и ненормальных процедур, особенно при добавлении наложений дополненной реальности для усиления пространственных сигналов.

Регулирующие органы остаются осторожными, ограничивая кредит для чисто виртуальных часов; однако граница между виртуальным и синтетическим размывается по мере улучшения отслеживания головы и тактильной обратной связи. Авиакомпании теперь последовательно обучают так, что процедурное развитие навыков происходит удаленно, с сессиями Level D, сосредоточенными на валидации маневров и восстановлении после сваливания. Эта модель оптимизирует дефицитную емкость рынка авиационных тренажеров при сокращении общей стоимости программы.

По решению: услуги движут миграцией стоимости

Аппаратное обеспечение все еще генерировало 56,71% доходов 2024 года, но услуги-покрывающие инструкцию, обслуживание и аналитику данных-расширяются с CAGR 6,54%, отражая поворот к контрактам, основанным на производительности. Авиакомпании все чаще предпочитают многолетние соглашения, гарантирующие часы, результаты и доступность, а не прямые покупки оборудования. Платформа Real-time Insights от CAE добывает телеметрию тренажера для персонализации программ и автоматически документирует регулятивное соответствие, цементируя долгосрочные связи с клиентами.

Меньшие OEM, лишенные глобальных сетей полевого обслуживания, находят трудным конкурировать по гарантиям времени безотказной работы, ускоряя консолидацию. Доходы от программного обеспечения занимают промежуточное положение, подкрепляя адаптивные обучающие движки и облачные инструменты планирования, которые питают более широкий стек услуг. Поскольку больше перевозчиков принимают управление безопасностью на основе данных, спрос на непрерывные подписки аналитики будет продолжать расти, дальше сдвигая микс доходов от разовых продаж аппаратного обеспечения в рамках рынка авиационных тренажеров.

Географический анализ

Северная Америка сохранила 39,92% расходов 2024 года благодаря укоренившимся авиационным хабам, военным бюджетам и регулятивному влиянию FAA. Однако Азиатско-Тихоокеанский регион намечен показать CAGR 7,23%, поскольку индийские и китайские перевозчики вводят тысячи узкофюзеляжных самолетов, а пенсионеры движут убылью по региональным флотам. Отечественные возможности обучения спешат наверстать, побуждая совместные предприятия с глобальными поставщиками и правительственные стимулы для академий на зеленом поле.

Европа остается устойчивым вкладчиком, подталкиваемая новым кампусом Airbus в Тулузе, который будет обучать 10 000 персонала ежегодно и размещать 12 FFS. Ближний Восток продолжает инвестировать в хаб-ориентированные тренировочные центры, согласованные с его глобальной стратегией авиакомпаний. В то же время Африка и Южная Америка прогрессируют медленнее, поскольку экономическая волатильность влияет на потоки капитала. Тем не менее, местные регулирующие органы гармонизируют со стандартами ICAO, открывая дверь для новых тренировочных партнерств, которые расширят адресуемый рынок авиационных тренажеров в следующем десятилетии.

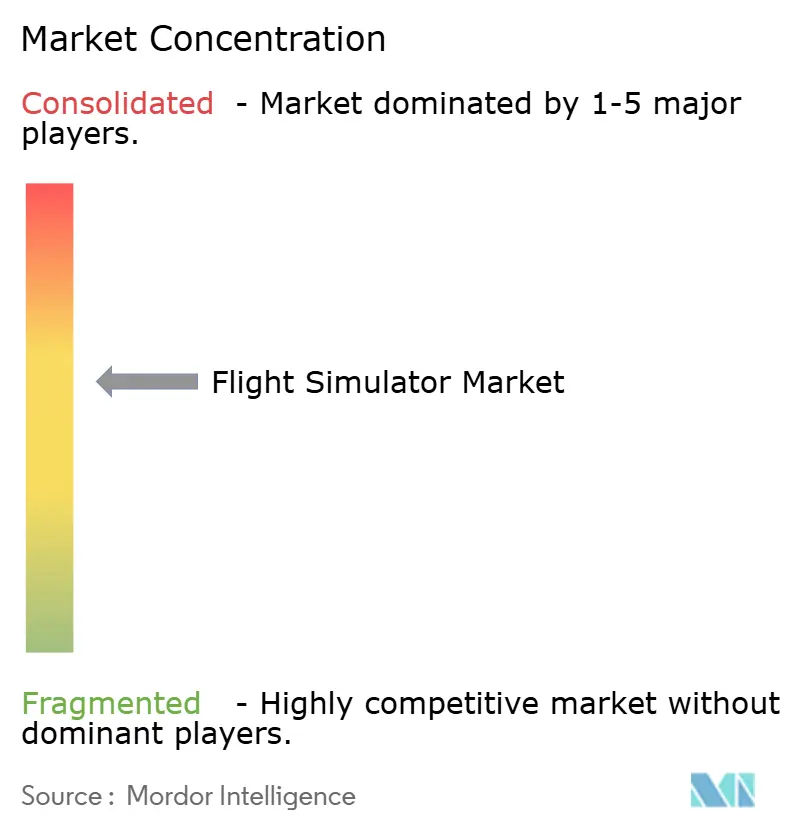

Конкурентная среда

Рынок показывает умеренную консолидацию, поскольку топ-5 поставщиков составляют оценочно 55-60% глобальных доходов, приводя к общему показателю концентрации 6. Поглощение CAE подразделения военной подготовки L3Harris за 1,05 млрд долл. США расширило его охват через наземные, морские, космические и кибердомены, добавляя экономию масштаба, которая движет ценовой конкуренцией.[5]CAE, `CAE to Acquire L3Harris Military Training,` cae.com Продажа L3Harris своего подразделения коммерческих авиационных решений-теперь Acron Aviation-вводит сфокусированного среднекапитализированного претендента в авионику и гражданские тренажеры.[6]FlightGlobal, `Acron Aviation Emerges,` flightglobal.com

Технологические ходы переопределяют соперничество. Vertex Solutions, Varjo и Aechelon сотрудничают с FAA по стандартам XR, давая им ранний доступ к регулятивным insights, которые могут трансформироваться в конкурентное преимущество, как только руководящие принципы будут финализированы. Loft Dynamics нацелен на узкие ниши с компактными полноподвижными VR-установками, получая капитал от Alaska Airlines для ускорения продуктизации B737.

Стратегические ходы подчеркивают синергии услуг. CAE увеличил свою долю в SIMCOM и подписал долгосрочный эксклюзивный договор обучения с Flexjet, углубляя корни в деловой авиации. HAVELSAN получил повторные заказы от Turkish Airlines на устройства 737 MAX, сигнализируя о растущих отечественных возможностях в Турции. Коллективно эти ходы предполагают, что действующие игроки будут продолжать соединять аппаратное обеспечение, контент и аналитику для защиты маржи и сдерживания новых участников.

Лидеры отрасли авиационных тренажеров

CAE Inc.

The Boeing Company

FlightSafety International Inc.

L3Harris Technologies, Inc.

Thales Group

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Июнь 2025: HAVELSAN, производитель авиационных тренажеров, базирующийся в Анкаре, Турция, получил новый заказ от Turkish Airlines на полнопилотажный тренажер B737 MAX с поставкой, запланированной на январь 2026 года.

- Февраль 2025: Rheinmetall поставит тренажеры C-390 Королевским ВВС Нидерландов по контракту с Embraer. Контракт включает полный полетный и миссионный тренажер и тренажер станции обработки грузов. Производство этих тренажеров начнется немедленно с ожидаемой поставкой к концу 2026 года. Стоимость контракта превышает 10 млн евро (11,59 млн долл. США) и была записана в Q1 2025.

- Май 2024: Международный центр летной подготовки (IFTC) присудил HAVELSAN контракт на поставку Airbus A320neo/ceo FFS с тремя вариантами двигателей.

- Март 2024: Exail получил контракт от старшей школы Fosen в Норвегии на поставку нового тренировочного устройства полета и обслуживания B737 для обеспечения реалистичного и иммерсивного опыта для студентов, проходящих программы обучения обслуживанию и полету B737.

Охват глобального отчета о рынке авиационных тренажеров

Обучение и моделирование полетов гражданской авиации предназначено для обучения пилотов воздушных судов и членов экипажа путем имитации условий полета. Обучение на основе моделирования охватывает использование основного оборудования или компьютеров для моделирования реального сценария. Во время обучения пилот понимает и изучает, как выполнять определенные задачи или действия в различных обстоятельствах. Моделирование также полезно для обзора и обучения пилотов новыми модификациями существующих воздушных судов. Программное обеспечение моделирования на рынке обеспечивает надежную виртуальную среду для анализа, тестирования и оптимизации процессов, систем и операций.

Рынок авиационных тренажеров сегментирован по типу тренажера, типу воздушного судна и географии. По типу тренажера рынок сегментирован на полнопилотажные тренажеры (FFS), летные тренировочные устройства (FTD) и другие типы обучения. По типу воздушного судна рынок сегментирован на самолеты и вертолеты. Отчет также покрывает размеры рынков и прогнозы для рынка бортовых регистраторов полета в основных странах различных регионов. Для каждого сегмента размер рынка предоставляется в стоимостном выражении (долл. США).

| Полнопилотажный тренажер (FFS) |

| Летное тренировочное устройство (FTD) |

| Стационарный и настольный тренажер |

| Смешанный/виртуальный процедурный тренажер |

| Самолеты |

| Вертолеты |

| Беспилотный летательный аппарат (БЛА) |

| Перспективная воздушная мобильность/eVTOL |

| Синтетический |

| Виртуальный |

| Аппаратное обеспечение |

| Программное обеспечение |

| Услуги |

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Европа | Великобритания | |

| Франция | ||

| Германия | ||

| Италия | ||

| Россия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Австралия | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Южная Америка | Бразилия | |

| Остальная Южная Америка | ||

| Ближний Восток и Африка | Ближний Восток | Объединенные Арабские Эмираты |

| Саудовская Аравия | ||

| Остальной Ближний Восток | ||

| Африка | Южная Африка | |

| Остальная Африка | ||

| По типу тренажера | Полнопилотажный тренажер (FFS) | ||

| Летное тренировочное устройство (FTD) | |||

| Стационарный и настольный тренажер | |||

| Смешанный/виртуальный процедурный тренажер | |||

| По платформе воздушного судна | Самолеты | ||

| Вертолеты | |||

| Беспилотный летательный аппарат (БЛА) | |||

| Перспективная воздушная мобильность/eVTOL | |||

| По методу | Синтетический | ||

| Виртуальный | |||

| По решению | Аппаратное обеспечение | ||

| Программное обеспечение | |||

| Услуги | |||

| По географии | Северная Америка | Соединенные Штаты | |

| Канада | |||

| Мексика | |||

| Европа | Великобритания | ||

| Франция | |||

| Германия | |||

| Италия | |||

| Россия | |||

| Остальная Европа | |||

| Азиатско-Тихоокеанский регион | Китай | ||

| Индия | |||

| Япония | |||

| Южная Корея | |||

| Австралия | |||

| Остальная часть Азиатско-Тихоокеанского региона | |||

| Южная Америка | Бразилия | ||

| Остальная Южная Америка | |||

| Ближний Восток и Африка | Ближний Восток | Объединенные Арабские Эмираты | |

| Саудовская Аравия | |||

| Остальной Ближний Восток | |||

| Африка | Южная Африка | ||

| Остальная Африка | |||

Ключевые вопросы, отвеченные в отчете

Каков размер рынка авиационных тренажеров в 2025 году?

Размер рынка авиационных тренажеров достиг 7,22 млрд долл. США в 2025 году и, согласно прогнозам, будет стабильно расти до 2030 года.

Какой сегмент тренажеров расширяется быстрее всего?

Смешанные/виртуальные процедурные тренажеры лидируют в росте с CAGR 10,45%, поскольку операторы принимают иммерсивные технологии для процедурного обучения.

Почему Азиатско-Тихоокеанский регион является приоритетным регионом для поставщиков?

Быстрое расширение флота и прогнозируемая потребность в 30 000 новых пилотов в течение следующих 15 лет движут рост спроса в Азиатско-Тихоокеанском регионе с CAGR 7,23%.

Какое основное ограничение стоит перед производителями?

Задержки цепи поставок для высокоточных визуальных коллиматоров продлевают графики поставок и повышают затраты для устройств Level D.

Как изменяются сервисные модели закупок?

Авиакомпании предпочитают долгосрочные контракты, ориентированные на результат, которые объединяют оборудование, обслуживание и аналитику, сдвигая доходы от аппаратного обеспечения к услугам.

Будут ли операции eVTOL повышать спрос на тренажеры?

Да; правила FAA допуска к типу для силовых подъемных воздушных судов фиксируют часы тренажера и подпитывают CAGR 9,55% для тренировочных устройств eVTOL.

Последнее обновление страницы: