Размер и доля рынка 3PL

Анализ рынка 3PL от Mordor Intelligence

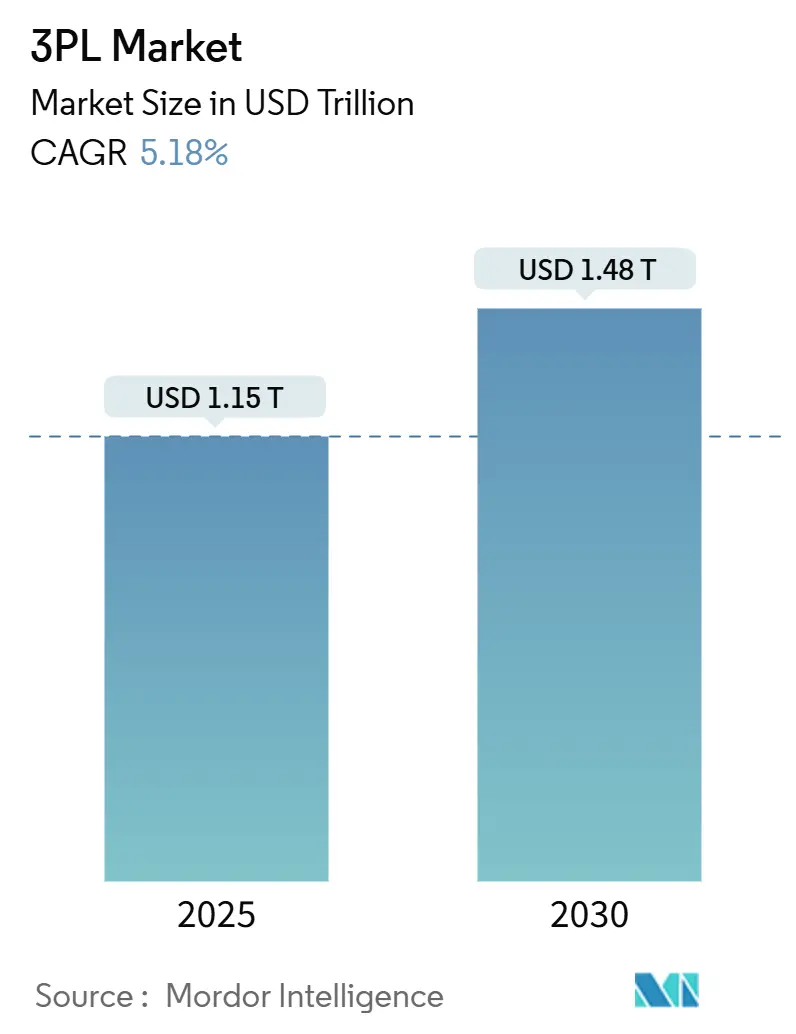

Размер рынка 3PL оценивается в 1,15 трлн долларов США в 2025 году и, по прогнозам, вырастет до 1,48 трлн долларов США к 2030 году, демонстрируя стабильный CAGR 5,18% за период. Около 55% текущих доходов приходится на провайдеров с легкими активами, которые организуют сети через партнеров, а не владеют собственными автопарками или складами. Эта модель снижает капитальные риски и позволяет операторам гибко регулировать мощности при колебаниях торговых потоков. Азиатско-Тихоокеанский регион закрепляет глобальный рынок 3PL с 41,3% доходов, стимулируемый расширением электронной коммерции и внешними сдвигами в производстве, которые привлекают производство в Индию, Вьетнам и Индонезию. Технологии остаются решающим рычагом: провайдеры, которые интегрируют видимость в реальном времени, цифровое сопоставление грузов и автоматизацию складов, получают преимущества в скорости и затратах, которые трудно преодолеть более медленным конкурентам. Ближнее размещение производства в Мексике, мандаты зеленой логистики в Европе и специализированные потоки наук о жизни в Северной Америке вместе ужесточают требования к услугам, подталкивая сектор к более коротким контрактам и более глубоким инвестициям в платформы, богатые данными.

Ключевые выводы отчета

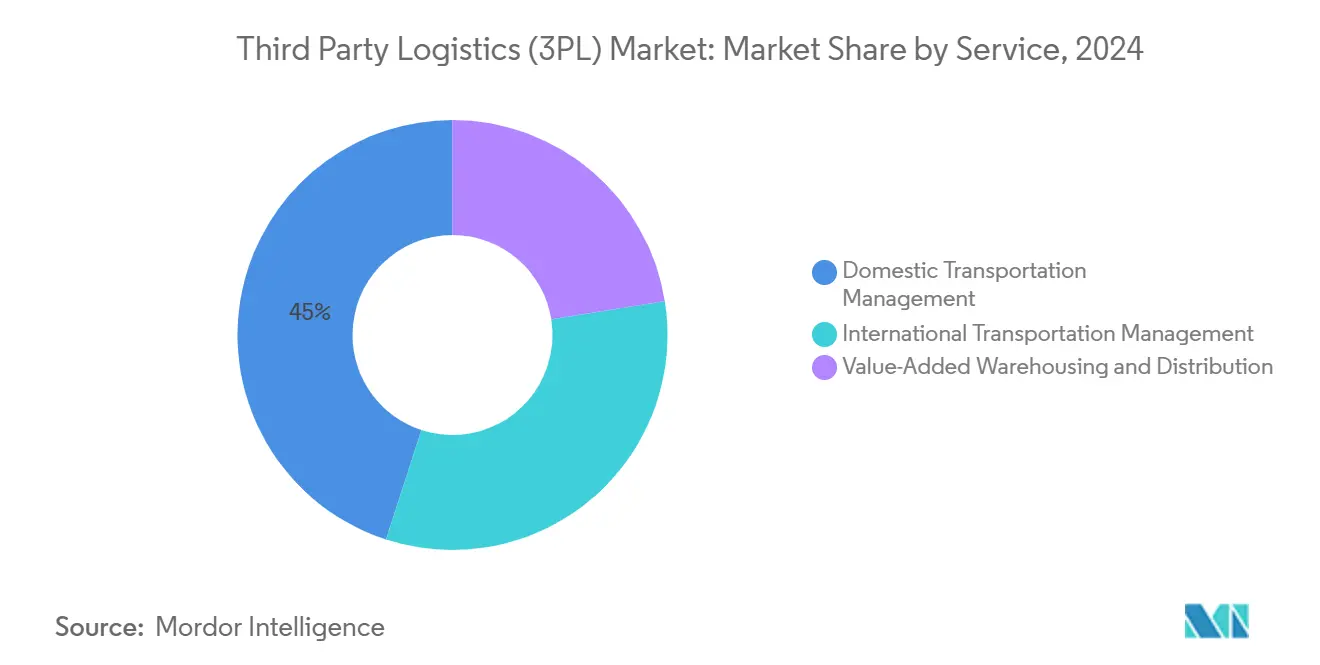

- По типу услуг управление внутренними перевозками лидировало с 45% доли рынка 3PL в 2024 году, при этом сегмент также демонстрирует самый быстрый CAGR 5,9% до 2030 года.

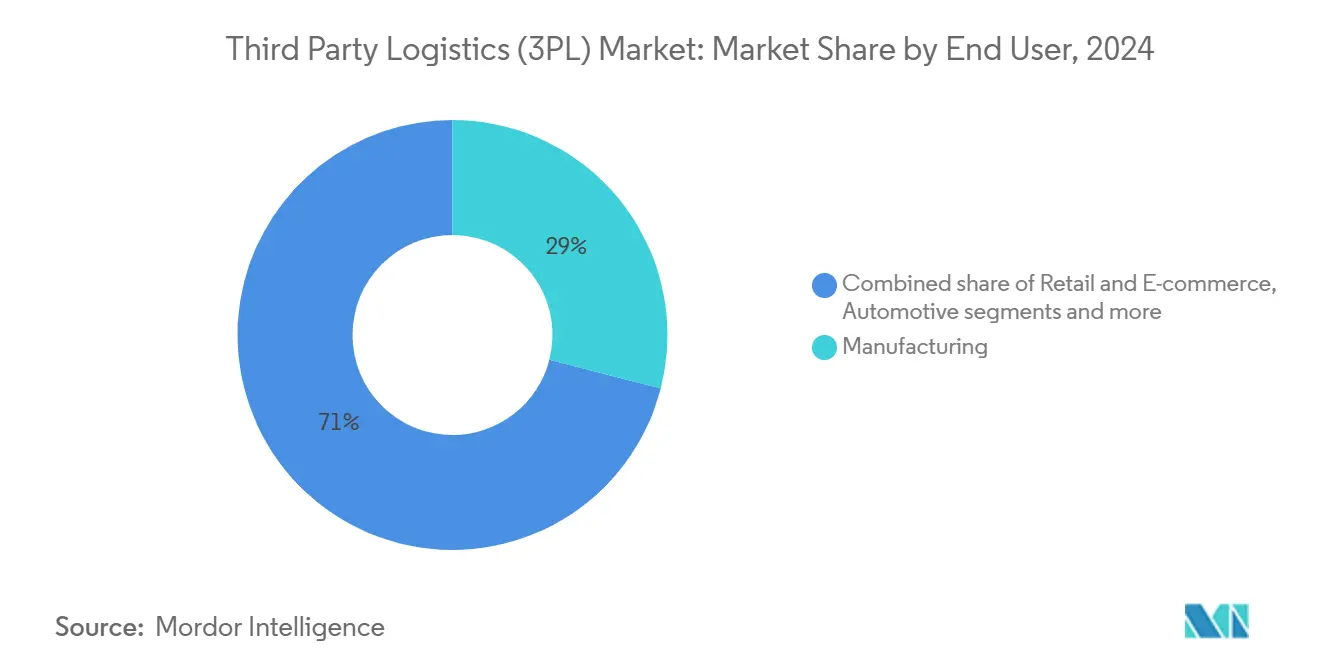

- По конечным пользователям производство захватило 29% размера рынка 3PL в 2024 году; науки о жизни и здравоохранение растут быстрее всего с CAGR 7,4% до 2030 года.

- По логистической модели операторы с легкими активами контролировали 55% доли рынка 3PL в 2024 году, тогда как гибридная модель расширяется с ведущим CAGR 6,4% с 2025 по 2030 год

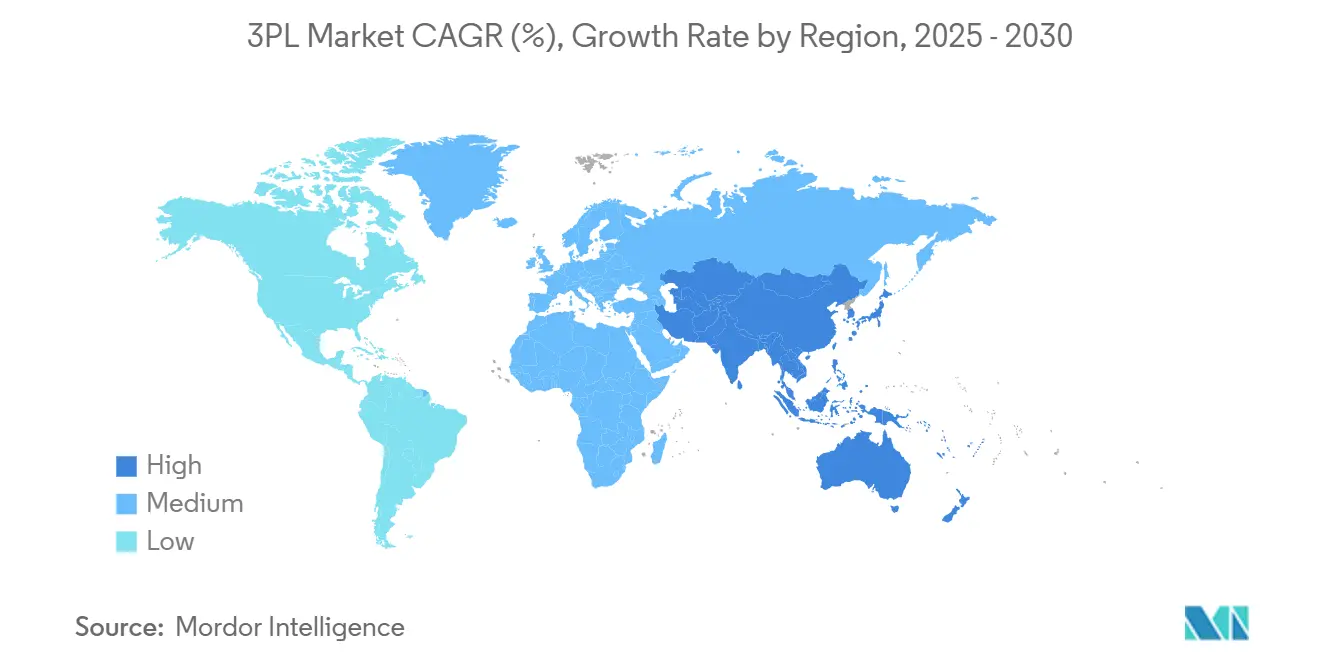

- По регионам Азиатско-Тихоокеанский регион составил 41,3% размера рынка 3PL в 2024 году и продвигается с CAGR 6,0% до 2030 года.

Глобальные тенденции и аналитика рынка 3PL

Анализ влияния драйверов

| Драйвер | (~) % Влияние на прогноз CAGR | Географическая значимость | Временные рамки влияния |

|---|---|---|---|

| Электронная коммерция и выполнение заказов в тот же день | +1.2% | Индия, Южная Африка, Бразилия, Юго-Восточная Азия | Среднесрочная перспектива (3-4 года) |

| Ближнее размещение производства и трансграничные челночные грузоперевозки | +0.9% | Коридор США-Мексика | Среднесрочная перспектива (3-4 года) |

| Аутсорсинг фармацевтической холодовой цепи | +0.7% | Северная Америка, Европа | Долгосрочная перспектива (5+ лет) |

| Мандаты зеленой логистики (EU Fit-for-55) | +0.5% | Преимущественно ЕС, глобальное распространение | Долгосрочная перспектива (5+ лет) |

| Высокотехнологичная модель D2C и мультиарендные ЦО | +0.6% | Глобальные технологические центры | Среднесрочная перспектива (3-4 года) |

| Омниканальное микро-выполнение продуктового ритейла | +0.4% | Городские центры по всему миру | Краткосрочная перспектива (≤ 2 года) |

| Источник: Mordor Intelligence | |||

Масштабирование электронной коммерции ускоряет доставку в тот же день

Онлайн-ритейл в развивающихся экономиках быстро растет, и покупатели все чаще ожидают доставку в течение часов, а не дней. Провайдеры отвечают, размещая гиперлокальные хабы рядом с плотными районами, сокращая расстояние магистральных перевозок и повышая плотность доставки. Эти сдвиги заставляют операторов рынка 3PL точно настраивать движки планирования маршрутов, расширять автопарки двухколесных транспортных средств для загруженных улиц и принимать облачное управление заказами, способное к планированию временных слотов в реальном времени. Капитальные потоки следуют за спросом: специализированные трасты недвижимости преобразуют небольшие городские участки в многоэтажные микро-выполнительные объекты, оснащенные челночными системами и коллаборативными роботами.

Стратегии ближнего размещения производства OEM создают трансграничные челночные грузоперевозки

Мексика превзошла Китай как ведущего торгового партнера Соединенных Штатов в период с 2022 по 2023 год, обрабатывая товары на сумму 475,6 млрд долларов США и обеспечивая примерно 20 900 загруженных пересечений грузовиков каждый месяц. Новые промышленные парки, строящиеся недалеко от Монтеррея и вдоль коридора Бахио, будут поддерживать открытые грузовые краны далеко за 2025 год. Челночные полосы - короткие, высокочастотные петли, связывающие заводы поставщиков с американскими распределительными центрами - теперь лежат в основе годовых контрактов на выделенные тягачи, прицепы и драйные услуги по обе стороны границы. Лидеры рынка 3PL добавляют двуязычные диспетчерские центры, отслеживание ожидания на границе в реальном времени и двойное таможенное брокерство для сокращения времени простоя. Интермодальные железнодорожно-автомобильные сочетания также растут, снижая выбросы CO₂ на перевозку и обеспечивая предсказуемые графики транзита[1]Schneider National, "CPKC Partnership Cuts 3,400 lbs of CO₂ per Cross-Border Trip," schneider.com.

Всплеск аутсорсинга фармацевтической холодовой цепи

Биологические терапии и специализированные вакцины требуют точного поддержания температуры от минус 70 °C до контролируемых комнатных уровней. Фармацевтические грузоотправители передают эти потоки специалистам рынка 3PL, которые поддерживают многозонное хранение и GPS-валидированную упаковку. Подсегмент холодовой цепи опережает традиционную логистику здравоохранения, расширяясь более чем на 10% в год, поскольку морские перевозки замещают авиацию для сокращения затрат и выбросов. Крупные провайдеры развертывают многоразовые термические контейнеры, которые резко сокращают отходы одноразовой упаковки и распределяют капитальные затраты по циклам аренды [2]CEVA Logistics, "Reusable Thermal Packaging Adoption to Reach 70% Utilization," cevalogistics.com. Слияния среди сетей складирования с контролируемой температурой добавляют мощности рядом с биотехнологическими кластерами в Северной Америке и Западной Европе, освобождая производителей лекарств для сосредоточения на исследовательских конвейерах.

Государственные мандаты зеленой логистики стимулируют углеродно-нейтральные решения

Пакет ЕС "Fit for 55" требует от крупных грузоотправителей раскрывать выбросы третьего уровня с 2024 года, вызывая лихорадочные поиски проверенного низкоуглеродного транспорта. Операторы рынка 3PL отвечают электрическими автопарками на батареях для коротких участков, опциями гидроочищенного растительного масла для региональных перевозок и автоматизированными панелями, которые переводят данные о топливе в углеродные метрики. Хотя принятие перевозчиками остается ниже 5% от общего объема полос движения, первопроходцы пилотируют модели оплаты, которые разделяют экономию затрат от меньшего количества сожженных галлонов дизельного топлива. Клиенты в таких секторах, как мода и электроника, уже включают цели по выбросам в оценочные карты торгов, давая перевозчикам с конкретными планами сокращения ценовое преимущество.

Анализ влияния ограничений

| Ограничение | (~) % Влияние на прогноз CAGR | Географическая значимость | Временные рамки влияния |

|---|---|---|---|

| Заторы в портах и колебания стоимости | −0.8% | Основные глобальные судоходные пути | Краткосрочная перспектива (≤ 2 года) |

| Нехватка водителей и складского персонала | −0.7% | Экономики ОЭСР | Среднесрочная перспектива (3-4 года) |

| Высокая стоимость промышленной недвижимости | −0.6% | Логистические центры первого уровня по всему миру | Среднесрочная перспектива (3-4 года) |

| Правила резидентности данных, ограничивающие облачные WMS | −0.5% | Регионы со строгими ограничениями потока данных | Долгосрочная перспектива (5+ лет) |

| Источник: Mordor Intelligence | |||

Волатильность затрат, вызванная заторами в портах

Накопления в основных шлюзах вызывают широкие колебания спотовых ставок океанских перевозок и сборов за задержку шасси. Грузоотправители теперь предпочитают скользящие квартальные соглашения вместо многолетних пактов, оставляя место для маневра, когда портовые простои взрываются. Провайдеры рынка 3PL хеджируют, обеспечивая переливные дворовые площади внутри страны и развертывая всплывающие сайты перегрузки для переворачивания грузов на железную дорогу в тот же день. Потоки данных в реальном времени от терминальных операционных систем направляют динамическое бронирование слотов, поэтому грузовики прибывают только тогда, когда контейнер готов к отправке на колесах.

Нехватка водителей и складского персонала

Ожидается, что экономики ОЭСР столкнутся с комбинированной нехваткой более 7 миллионов водителей к 2028 году, а заработная плата складских работников в городских узлах США удвоилась с 2020 года. Труд теперь составляет более 40% операционных расходов для многих перевозчиков. В ответ операторы устанавливают роботов "товары к человеку", экзоскелеты и программное обеспечение для планирования рабочей силы, которое сочетает высококвалифицированные задачи с опытным персоналом, направляя тяжелые, повторяющиеся подъемы машинам. Ученические конвейеры в Центральной Европе и частях Азии предлагают облегчение, однако демографические встречные ветры поддерживают упорно высокую текучесть кадров, сдерживая расширение маржи по всему рынку 3PL.

Сегментный анализ

По услугам: управление внутренними перевозками расширяет лидерство

Управление внутренними перевозками захватило 45% размера рынка 3PL в 2024 году - равно почти 522 млрд долларов США - и, по прогнозам, будет расти на 5,9% ежегодно до 2030 года. Грузовые платформы на основе приложений подают цены в реальном времени в тендерные движки, повышая первичные коэффициенты принятия и сокращая проценты пустых миль. Запуск маршрутов электронной коммерции в тот же день и регионализированных следов микро-выполнения интенсифицирует спрос на магистральные перевозки точка-точка и сборы молочных маршрутов внутри национальных границ.

Рынок 3PL также видит, как управление международными перевозками переживает более мягкий рост, поскольку геополитические риски и изменчивые океанские расписания усложняют планирование. Складирование и распределение с добавленной стоимостью выигрывает от децентрализации запасов: ритейлеры размещают запасы ближе к клиентским кластерам, подталкивая операторов к модернизации зданий с высокоплотными челночными стеллажами и линиями обработки возвратов на месте. Дорожный транспорт остается доминирующим режимом, но интермодальные железные дороги захватывают долю на полосах длиннее 900 километров, где надежность теперь соперничает с автоперевозками.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По конечным пользователям: производство все еще доминирует, здравоохранение опережает всех

Производство сгенерировало 29% доли рынка 3PL в 2024 году, что переводится в примерно 337 млрд долларов США в доходах. Поставщики первого уровня полагаются на молочные маршруты точно в срок от секвенирующих центров, которые питают сборочные линии каждые 90 минут, блокируя годовой объем для выделенной контрактной перевозки. Тем не менее, науки о жизни и здравоохранение превосходят все сегменты с прогнозируемым CAGR 7,4%. Специализированные склады с резервным питанием, валидированным картографированием и многозонными камерами теперь поглощают большую долю новых построек холодовой цепи в Соединенных Штатах и Германии.

Розничная торговля и электронная коммерция, хотя и созревающие, остаются жизненно важными для рынка 3PL, поскольку омниканальные продуктовые ритейлеры преобразуют пространство за магазином в микро-поды выполнения. Автомобильные потоки интенсифицируются вдоль коридора США-Мексика, где челночные полосы компонентов поддерживают финальную сборку внутри Северной Америки. Бренды технологий и электроники поворачиваются к прямой доставке потребителям, требуя макетов мультиарендных ЦО с защитными клетками и быстрыми циклами выпуска программного обеспечения для поддержания темпа с частыми обновлениями SKU.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По логистической модели: легкие активы доминируют, гибридная модель набирает скорость

Сети с легкими активами командовали 55% доходов рынка 3PL в 2024 году, свидетельствуя о том, что грузоотправители ценят структуры переменных затрат во время экономических колебаний. Брокеры развертывают алгоритмические доски грузов и оценочные карты, которые направляют грузы к перевозчикам с высокими показателями своевременности и низким ущербом. Тем не менее, гибридный подход - смешивание собственных терминалов или рефрижераторов с контрактными мощностями - расширяется быстрее всего с CAGR 6,4%, предлагая детальный контроль для чувствительных к температуре или высокоценных грузов, сохраняя при этом гибкость баланса.

Провайдеры с тяжелыми активами остаются важными там, где соответствие требованиям непростительно - ядерные компоненты, наливные жидкости и субнулевые фармацевтические препараты. Они инвестируют в прицепы, оснащенные телематикой, программы мойки и собственных механиков для гарантии безотказности. Через рынок 3PL многие брокеры теперь арендуют пространство кросс-докинга в основных метро для предварительного размещения грузов, размывая линии между чистым управлением и владением активами.

Географический анализ

Азиатско-Тихоокеанский регион сохраняет 41,3% доходов рынка 3PL и демонстрирует лучший в регионе CAGR 6,0%. Производственные базы продолжают диверсифицироваться за пределы Китая, стимулируя мультимодальные коридоры от Хошимина до Бангкока и далее к глубоководным портам. Цифровые таможенные платформы в Сингапуре сокращают время оформления до менее двух часов, в то время как объемы посылок электронной коммерции Индонезии утроились с 2022 года, требуя новых автоматизированных центров сортировки. Капитальные проекты в рамках плана зеленых портов Японии добавляют место для причалов холодовой цепи, обеспечивая прямой импорт вакцинных грузов.

Северная Америка занимает второе место по размеру рынка 3PL и преобразуется ближним размещением производства. Ларедо, Техас, теперь размещает больше складских запасов, чем порт Саванна, поскольку грузоотправители размещают товары для быстрого континентального распределения. Короткие интермодальные цепи сокращают пустые пробеги шасси, а унифицированная железнодорожная служба через сеть CPKC сокращает транзит с одним пересечением на полный день. Нехватка водителей подталкивает автопарки к планированию со сменными сиденьями и дистанционно управляемым дворовым тягачам, повышая оборачиваемость активов при экономии трудочасов.

Европейский рынок 3PL борется с затратами на выбросы в рамках расширенной системы торговли выбросами ЕС. Судоходные линии должны покупать разрешения, покрывающие 70% выходной продукции судов в 2025 году, подталкивая грузы с океанских на железнодорожные маршруты на коротких морских маршрутах, где электрические локомотивы заявляют нулевые кредиты выбросов. Регуляции FuelEU Maritime и ReFuelEU Aviation добавляют дополнительную дисциплину, заставляя перевозчиков смешивать низкоуглеродные топлива. Провайдеры, которые документируют сертифицированные сокращения, обеспечивают контракты с брендами под давлением соответствия климатическим раскрытиям.

Конкурентная среда

Рынок 3PL остается фрагментированным. Глобальные интеграторы, такие как DHL Supply Chain, Kuehne + Nagel и DSV, ведут переговоры по сквозным контрактам, которые объединяют воздушные, океанские и последнюю милю. Региональные специалисты сосредотачиваются на высокосервисных нишах - фармацевтических препаратах с контролируемой температурой в Бенилюксе, автомобильных seq-центрах в Мексике или микро-выполнении в Юго-Восточной Азии. Недавние слияния и поглощения подчеркивают гонку за масштабом: DSV согласилась приобрести Schenker за 14,3 млрд евро, создав объединенного гиганта с 44 млрд долларов США про-форма продаж и присутствием в 90 странах.

Технологии все больше разделяют победителей. ИИ-платформы прогнозируют спрос на уровне полос на недели вперед, позволяя планировщикам блокировать тягачи и доки до периодов пиковой нагрузки. Операторы складов развертывают автономные мобильные роботы, которые удваивают скорость сбора и улучшают точность инвентаря свыше 99,5%. Цифровые грузовые сети ухаживают за грузоотправителями среднего рынка с прозрачным ценообразованием и панелями ETA в реальном времени, преобразуя ожидания по всему более широкому рынку 3PL.

Возможности белого пространства сохраняются. Выделенные коридоры здравоохранения между Бостоном и Базелем, доставка посылок с почти нулевым углеродом в плотных столицах ЕС и трансграничные консолидационные дворы LTL вдоль границы США-Мексики - все обещают прибыльный рост для операторов, готовых инвестировать. Однако растущие угрозы кибербезопасности и правила резидентности данных заставляют осторожных провайдеров строить суверенные облачные экземпляры или рисковать регулятивными штрафами. По мере роста сложности услуг угроза дизинтермедиации нависает над игроками, медленными в модернизации.

Лидеры индустрии 3PL

-

DHL Supply Chain & Global Forwarding

-

Kuehne + Nagel International AG

-

GXO Logistics

-

C.H. Robinson Worldwide Inc.

-

DSV A/S

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние разработки в индустрии

- Январь 2025: DHL Supply Chain приобрела Inmar Supply Chain Solutions, добавив 14 центров обратной логистики и 800 сотрудников в свою сеть США.

- Январь 2025: Symbotic купила подразделение Advanced Systems and Robotics компании Walmart за 200 млн долларов США для углубления автоматизации в выполнении розничных заказов.

- Сентябрь 2024: DSV подписала соглашение о приобретении Schenker за 14,3 млрд евро (15,44 млрд долларов США), создав объединенную сущность с оборотом около 39,3 млрд евро (42,44 млрд долларов США).

- Сентябрь 2024: UPS закрыла сделку по Frigo-Trans и BPL, расширив мультитемпературные склады и пан-европейский транспорт холодовой цепи.

Область применения глобального отчета о рынке 3PL

Провайдер 3PL (логистики третьей стороны) предоставляет аутсорсинговые логистические услуги, включая управление одним или несколькими аспектами деятельности по закупкам и выполнению заказов. В деловом мире 3PL относится к любому сервисному контракту, который включает хранение или доставку товаров. Полный фоновый анализ глобального рынка логистики третьей стороны, включая оценку экономики и вклада секторов в экономику, долю рынка логистики третьей стороны, обзор рынка, размер рынка логистики третьей стороны, оценку ключевых сегментов, развивающиеся тенденции в рыночных сегментах, динамику рынка, географические тенденции и влияние COVID-19, включен в отчет.

Индустрия логистики третьей стороны сегментирована по услугам (внутренние перевозки, международные перевозки и складирование и распределение с добавленной стоимостью), конечным пользователям (автомобилестроение, энергетика, производство, науки о жизни и здравоохранение, розничная торговля, технологии и другие конечные пользователи) и регионам (Северная Америка, Южная Америка, Азиатско-Тихоокеанский регион, Ближний Восток и Африка, и Европа). Отчет предлагает размер рынка логистики третьей стороны, долю и прогнозные значения (млрд долларов США) для всех вышеупомянутых сегментов.

| Управление внутренними перевозками (DTM) | Автомобильные дороги |

| Железные дороги | |

| Воздушные пути | |

| Водные пути | |

| Управление международными перевозками (ITM) | Автомобильные дороги |

| Железные дороги | |

| Воздушные пути | |

| Водные пути | |

| Складирование и распределение с добавленной стоимостью (VAWD) |

| Автомобилестроение |

| Энергетика и коммунальные услуги |

| Производство |

| Науки о жизни и здравоохранение |

| Технологии и электроника |

| Розничная торговля и электронная коммерция |

| Потребительские товары и FMCG |

| Продукты питания и напитки |

| Прочие |

| Легкие активы (на основе управления) |

| Тяжелые активы (собственный автопарк и склады) |

| Гибридная |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Южная Америка | Бразилия |

| Аргентина | |

| Чили | |

| Остальная Южная Америка | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Испания | |

| Италия | |

| Нидерланды | |

| Россия | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Южная Корея | |

| Сингапур | |

| Вьетнам | |

| Индонезия | |

| Австралия | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Ближний Восток | Объединенные Арабские Эмираты |

| Саудовская Аравия | |

| Турция | |

| Израиль | |

| Остальной Ближний Восток | |

| Африка | Южная Африка |

| Египет | |

| Нигерия | |

| Кения | |

| Остальная Африка |

| По услугам | Управление внутренними перевозками (DTM) | Автомобильные дороги |

| Железные дороги | ||

| Воздушные пути | ||

| Водные пути | ||

| Управление международными перевозками (ITM) | Автомобильные дороги | |

| Железные дороги | ||

| Воздушные пути | ||

| Водные пути | ||

| Складирование и распределение с добавленной стоимостью (VAWD) | ||

| По конечным пользователям | Автомобилестроение | |

| Энергетика и коммунальные услуги | ||

| Производство | ||

| Науки о жизни и здравоохранение | ||

| Технологии и электроника | ||

| Розничная торговля и электронная коммерция | ||

| Потребительские товары и FMCG | ||

| Продукты питания и напитки | ||

| Прочие | ||

| По логистической модели | Легкие активы (на основе управления) | |

| Тяжелые активы (собственный автопарк и склады) | ||

| Гибридная | ||

| По регионам | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Чили | ||

| Остальная Южная Америка | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Испания | ||

| Италия | ||

| Нидерланды | ||

| Россия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Сингапур | ||

| Вьетнам | ||

| Индонезия | ||

| Австралия | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Ближний Восток | Объединенные Арабские Эмираты | |

| Саудовская Аравия | ||

| Турция | ||

| Израиль | ||

| Остальной Ближний Восток | ||

| Африка | Южная Африка | |

| Египет | ||

| Нигерия | ||

| Кения | ||

| Остальная Африка | ||

Ключевые вопросы, рассматриваемые в отчете

Какова текущая оценка рынка 3PL?

Рынок 3PL составляет 1,16 трлн долларов США в 2025 году и, по прогнозам, достигнет 1,48 трлн долларов США к 2030 году с CAGR 5,1%.

Какая категория услуг растет быстрее всего на рынке 3PL?

Управление внутренними перевозками готово к расширению на 5,9% ежегодно до 2030 года, подпитываемое электронной коммерцией и спросом на микро-выполнение.

Почему Азиатско-Тихоокеанский регион критически важен для провайдеров 3PL?

Регион держит 41,3% глобальных доходов и показывает CAGR 6,0%, поддерживаемый диверсификацией производства и растущей трансграничной электронной коммерцией.

Как правила зеленой логистики влияют на стратегии 3PL?

Регуляции, такие как Fit-for-55 ЕС, заставляют грузоотправителей отслеживать выбросы третьего уровня, направляя контракты к провайдерам, которые могут проверить низкоуглеродный транспорт.

Что стимулирует рост в фармацевтической логистике?

Аутсорсинг биологических препаратов и вакцин с контролируемой температурой стимулирует подсегмент холодовой цепи, растущий более чем на 10% в год.

Как ближнее размещение производства влияет на грузовые потоки Северной Америки?

Восхождение Мексики как ведущего торгового партнера США стимулирует 20 900 пересечений грузовиков в месяц, стимулируя спрос на челночные грузы и двуязычные диспетчерские услуги.

Последнее обновление страницы: