Размер и доля рынка замороженного йогурта

Анализ рынка замороженного йогурта от Mordor Intelligence

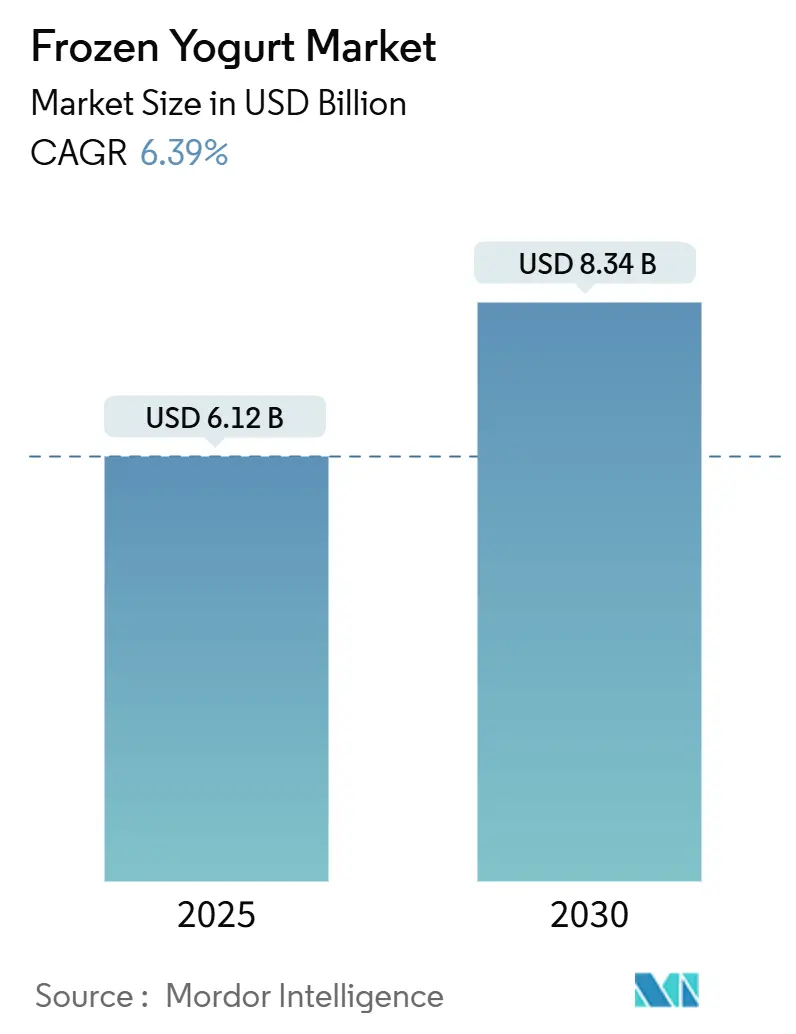

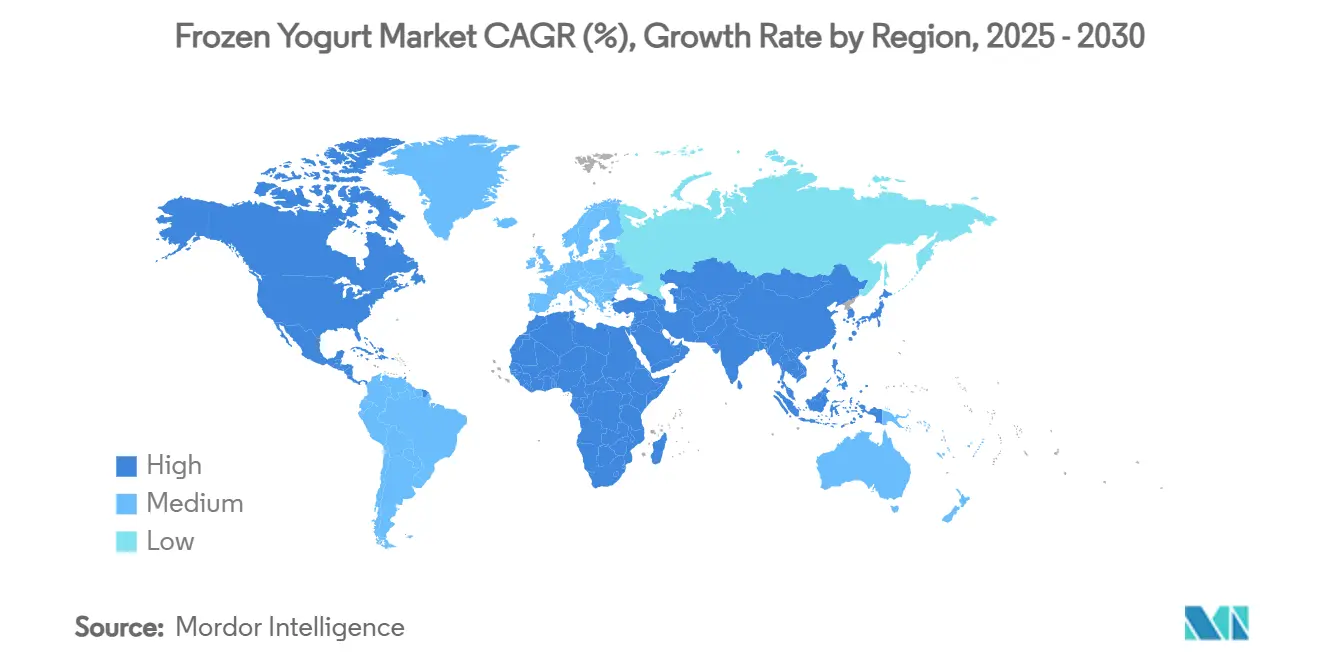

Размер рынка замороженного йогурта прогнозируется к росту с оценочных 6,12 млрд долл. США в 2025 году до 8,34 млрд долл. США к 2030 году, регистрируя CAGR 6,39% в течение прогнозного периода. Данный рост обусловлен в первую очередь растущими потребительскими предпочтениями десертов, которые сочетают удовольствие с пользой для здоровья. Производители отвечают на это включением пробиотиков, снижением содержания сахара и фокусировкой на ингредиентах с чистой этикеткой для удовлетворения этих требований. Внедрение растительных альтернатив дополнительно расширяет рынок, в то время как форматы самообслуживания в розничной торговле и простые в использовании цифровые платформы заказа трансформируют потребительский опыт. Дополнительно, регулятивная поддержка, такая как обновленное определение "здорового" FDA, которое вступит в силу в феврале 2025 года, поощряет разработку продуктов с низким содержанием сахара, давая замороженному йогурту конкурентное преимущество перед традиционным мороженым. Ожидается, что Азиатско-Тихоокеанский регион покажет наиболее быстрый рост, поддерживаемый ростом городских доходов, в то время как Северная Америка остается ведущим рынком благодаря хорошо развитым франчайзинговым сетям и широкому использованию смартфонов, что способствует взаимодействию через приложения лояльности.

Ключевые выводы отчета

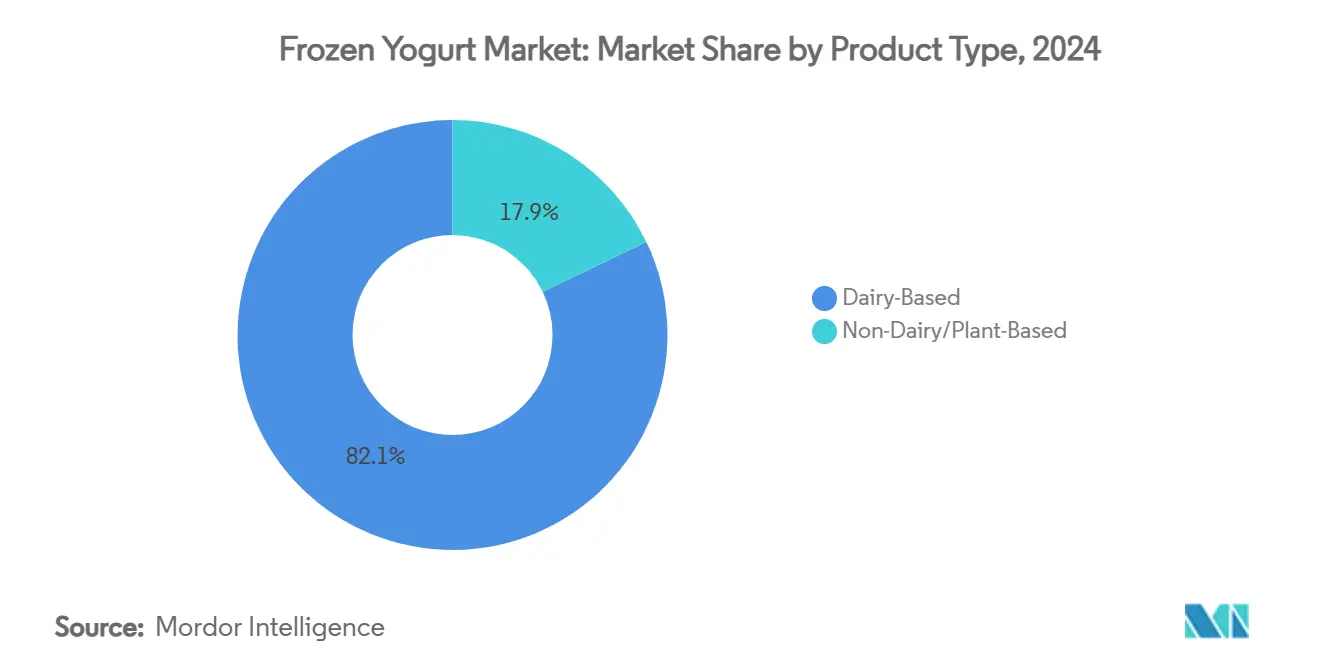

- По типу продукты на молочной основе лидировали с долей выручки 82,12% в 2024 году; прогнозируется рост безмолочного сегмента с CAGR 11,41% до 2030 года.

- По вкусам ароматизированные варианты захватили 83,21% доли рынка замороженного йогурта в 2024 году; натуральные предложения прогнозируются с CAGR 5,61% до 2030 года.

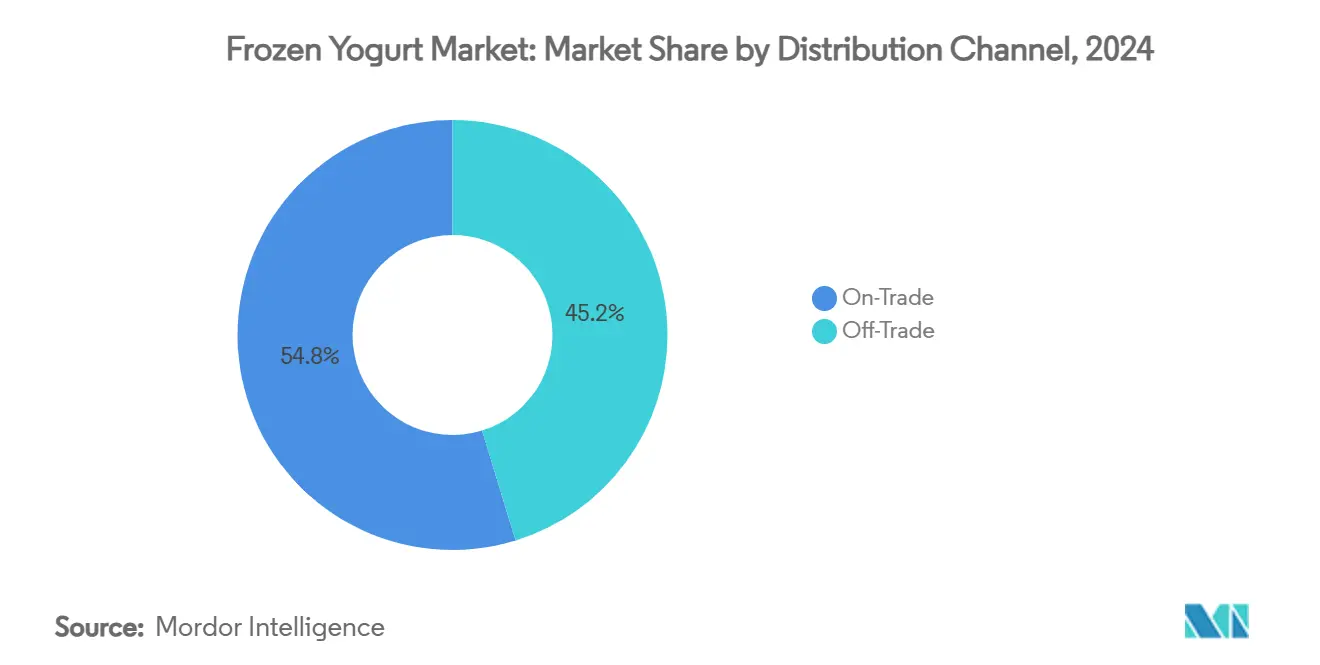

- По каналам дистрибуции офф-трейд площадки составили 45,23% размера рынка замороженного йогурта в 2024 году, в то время как он-трейд точки готовы к росту с CAGR 13,22% между 2025 и 2030 годами.

- По упаковке стаканчики и контейнеры заняли 67,34% доли выручки в 2024 году; ожидается рост рожков и палочек с CAGR 9,21% в тот же период.

- По географии Северная Америка внесла вклад в размере 38,45% мирового дохода в 2024 году; Азиатско-Тихоокеанский регион является самым быстрорастущим регионом с прогнозируемым CAGR 10,83% с 2025 по 2030 год.

Глобальные тенденции и инсайты рынка замороженного йогурта

Анализ воздействия драйверов

| Драйверы | (~) % воздействие на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Рост флекситарианского спроса на безмолочные десерты | +1.8% | Северная Америка, Европа, Австралия | Среднесрочный (3-4 года) |

| Распространение форматов самообслуживания замороженного йогурта в розничной торговле | +1.2% | Глобально, с концентрацией в городских центрах | Краткосрочный (≤ 2 лет) |

| Премиумизация продукта через обогащение пробиотиками, стимулирующая повторные покупки | +1.5% | Северная Америка, Европа, Япония, Южная Корея | Среднесрочный (3-4 года) |

| Расширение электронной коммерции, увеличивающее частоту домашнего потребления | +1.0% | Глобально, с более высоким воздействием на развитые рынки | Краткосрочный (≤ 2 лет) |

| Вкусовые инновации и кастомизация | +0.8% | Глобально | Краткосрочный (≤ 2 лет) |

| Государственные инициативы по снижению сахара, благоприятствующие нежирному йогурту перед мороженым | +0.6% | Европа, Северная Америка | Долгосрочный (≥ 5 лет) |

| Источник: Mordor Intelligence | |||

Рост флекситарианского спроса на безмолочные десерты

Флекситарианские диеты трансформируют рынок замороженного йогурта, поскольку потребители тяготеют к растительным вариантам, продолжая при этом наслаждаться некоторыми молочными продуктами. Этот сдвиг стимулировал достижения в области безмолочного замороженного йогурта, который теперь может похвастаться вкусами и текстурами, соперничающими с молочными аналогами. Исследование в области пищевой химии 2024 года подчеркивает, что заменители молока на основе овса, в частности те, что содержат 20% овса и 0,5% ксантановой камеди, предлагают реологические и сенсорные качества наравне с традиционными молочными продуктами. Дополнительно, включение других растительных ингредиентов, таких как миндальное и кокосовое молоко, еще больше диверсифицирует продуктовые предложения для удовлетворения различных потребительских предпочтений. Хотя The Good Food Institute отмечает незначительное снижение продаж растительной пищи в 2023 году, наблюдается заметное увеличение государственной поддержки исследований растительных продуктов. Канада обязалась выделить 150 млн канадских долларов, к которым присоединились Германия и Соединенное Королевство, все они поддерживают исследования и разработки альтернативных белков. Эта коллективная поддержка способствует созданию процветающей среды для эволюции безмолочного замороженного йогурта, при этом производители используют эти инвестиции для улучшения производственных процессов и расширения дистрибутивных сетей.

Расширение электронной коммерции, увеличивающее частоту домашнего потребления

Цифровые платформы меняют способ потребления замороженного йогурта потребителями, смещая акцент с покупок в магазине на удобство доставки домой. Трехлетний рост Yogurtland, обусловленный его цифровым продвижением, подчеркивает силу умных онлайн-стратегий. Но этот цифровой сдвиг касается не только продаж; он связан с вовлечением клиентов, прокладывая путь для персонализированного маркетинга и инициатив лояльности. Подчеркивая важность тенденции, Министерство сельского хозяйства США указывает на растущую роль онлайн-покупок продуктов питания в доступе к питательным продуктам. С такими программами, как SNAP, поддерживающими онлайн-покупки, более здоровые десертные выборы, включая замороженный йогурт, выигрывают. Дополнительно, интеграция передовых технологий, таких как искусственный интеллект и аналитика данных, позволяет брендам замороженного йогурта лучше понимать предпочтения потребителей, оптимизировать цепочки поставок и улучшать потребительский опыт. Эта эволюция особенно важна для брендов замороженного йогурта, стремящихся расширить свой охват за пределы традиционных розничных каналов.

Вкусовые инновации и кастомизация

На рынке замороженного йогурта вкусовые инновации и кастомизация выделяются как ключевые дифференциаторы. Производители расширяют свои вкусовые портфолио, стремясь очаровать потребителей и поощрить повторные покупки. Исследование в Frontiers in Food Science and Technology показывает, что добавление фруктов или фруктовой мякоти в йогурты не только повышает сенсорную привлекательность, но и обогащает питательную ценность благодаря биоактивным соединениям, таким как полифенолы и пищевые волокна. Конференция Международной ассоциации молочных продуктов по инновациям в йогуртах и культурах подчеркнула экспериментирование с вкусами как основной катализатор роста, посвятив сессии привлечению потребителей, ориентированных на заявления, и стимулированию инноваций в категории йогуртов. Производители, выходя за рамки традиционных фруктовых вкусов, углубляются в уникальные комбинации и функциональные добавки. Исследования показывают, что ингредиенты, такие как экстракты кофе и спирулина, не только повышают сенсорные качества, но и усиливают пользу для здоровья. Эта тенденция кастомизации наиболее выражена в заведениях самообслуживания, где посетители создают свои уникальные смеси вкусов и топпингов, отражая более широкий потребительский сдвиг к персонализированным кулинарным впечатлениям.

Государственные инициативы по снижению сахара, благоприятствующие нежирному йогурту перед мороженым

Правительственные инициативы по снижению сахара благоприятствуют замороженному йогурту перед традиционным мороженым, стимулируя переформулировки и направляя потребителей к более здоровым выборам. Федеральное министерство продовольствия и сельского хозяйства Германии развернуло Национальную стратегию снижения и инноваций, нацеленную на 15% сокращение сахара в подслащенных молочных продуктах к 2025 году [1]Источник: Федеральное министерство сельского хозяйства, продовольствия и региональной идентичности, Национальная стратегия снижения и инноваций для сахара, жиров и соли в переработанных продуктах питания,

bmel.de. Это соответствует более широким целям Европейского союза по продвижению здорового питания и снижению уровня ожирения. Дополнительно, USDA перестраивает программы школьного питания, ограничивая добавленные сахара в йогуртах до 12 граммов на 6 унций, начиная с 1 июля 2025 года, и устанавливая недельный лимит добавленного сахара к 1 июля 2027 года. Эти меры являются частью более крупной стратегии по борьбе с детским ожирением и поощрению здоровых пищевых привычек среди учащихся. Эти регулятивные сдвиги заставляют производителей переосмыслить свои формулировки. Исследования низкосахарных молочных продуктов все больше фокусируются на альтернативных подсластителях, таких как монкфрут и аллулоза, помогая брендам сокращать сахар без потери потребительской привлекательности. Кроме того, достижения в пищевых технологиях позволяют производителям улучшать текстуру и вкус низкосахарного замороженного йогурта, обеспечивая его конкурентоспособность на рынке.

Анализ воздействия ограничений

| Ограничение | (~) % воздействие на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Сезонные колебания спроса | -0.9% | Глобально, более выражено в регионах с четкими сезонами | Краткосрочный (≤ 2 лет) |

| Затраты на энергию холодильной цепи, подрывающие маржу в развивающихся регионах | -1.2% | Азиатско-Тихоокеанский регион, Ближний Восток и Африка, Южная Америка | Среднесрочный (3-4 года) |

| Ограниченный срок хранения ограничивает дальний экспорт | -0.7% | Глобально, особенно влияет на межконтинентальную торговлю | Среднесрочный (3-4 года) |

| Ограниченное проникновение на развивающиеся рынки | -0.5% | Африка, части Азии, сельские районы глобально | Долгосрочный (≥ 5 лет) |

| Источник: Mordor Intelligence | |||

Сезонные колебания спроса

Бизнесы замороженного йогурта борются с операционными препятствиями из-за сезонных паттернов потребления. Спрос резко возрастает в теплые месяцы, но резко падает в холодные. Эта циклическая тенденция заставляет компании разрабатывать стратегии для стабилизации доходов в течение года. Для противодействия спадам в межсезонье бизнесы обратились к сезонным акциям и эксклюзивным запускам продуктов. Дополнительно, некоторые компании используют программы лояльности и партнерства с платформами доставки для стимулирования стабильных продаж независимо от сезона. Вызов сезонности особенно сильно ударяет по точкам самообслуживания. С их высокими фиксированными затратами эти заведения должны умело управлять персоналом и запасами, чтобы оставаться прибыльными в более скудные времена. Ежемесячные операционные затраты для магазинов замороженного йогурта, особенно в городских локациях, варьируются от 2 500 до 7 500 долл. США за аренду, при этом персонал потребляет 30-40% общего дохода, а коммунальные услуги составляют 8-15% ежемесячных расходов. Этот финансовый ландшафт усиливает давление во время сезонных спадов, побуждая некоторые бизнесы исследовать диверсификацию в дополнительные продукты, такие как смузи или горячие напитки, для смягчения колебаний доходов.

Ограниченный срок хранения ограничивает дальний экспорт

Короткий срок хранения замороженного йогурта представляет значительное препятствие для трансграничного и дальнего экспорта. Даже в оптимальных охлажденных условиях (около 10°C) йогурты смешанного типа и йогуртовые напитки имеют срок хранения всего 17-19 дней, который падает до всего 12 дней при 25°C. Эти цифры подчеркивают хрупкость продукта, остро чувствительного к температурным изменениям во время транзита. Следовательно, обеспечение логистики холодильной цепи на расширенные расстояния становится сложной технической задачей и дорогостоящим предприятием. Потенциал порчи в сочетании с угрозой отзыва продуктов и снижения потребительского доверия отпугивает бренды от исследования далеких экспортных рынков, заставляя их отдавать приоритет региональной или внутренней дистрибуции. Руководство от регулятивных органов, таких как Food Standards Scotland, подчеркивает вызов обеспечения безопасности и качества продукта в течение срока хранения, особенно для скоропортящихся товаров, таких как замороженный йогурт. Факторы, такие как микробиологическая стабильность, уровни pH и водная активность, могут быстро снизиться без строгих мер хранения. Хотя инновации, такие как упаковка в модифицированной атмосфере (MAP) и активные антимикробные пленки, могут продлить срок хранения, они часто не справляются с тем, чтобы сделать дальний экспорт осуществимым или финансово жизнеспособным.

Сегментный анализ

По типу продукта: растительные альтернативы набирают обороты

В 2024 году замороженный йогурт на молочной основе занимает доминирующую долю рынка в 82,12%, благодаря установленной потребительской знакомости и надежным цепочкам поставок. Инновации в обогащении пробиотиками усиливают силу этого сегмента, при этом исследования подчеркивают способность замороженного йогурта на молочной основе поддерживать жизнеспособность пробиотиков выше 8,5 log КОЕ/мл даже после 30 дней хранения. Вкусовое экспериментирование остается ключевым драйвером потребительского интереса в молочном сегменте, поскольку производители углубляются в новые комбинации и функциональные добавки для повышения как вкуса, так и питательной ценности.

Хотя безмолочный/растительный сегмент хвастается прогнозируемым CAGR 11,41% с 2025 по 2030 год, этот всплеск подпитывается достижениями в технологии формулировки, улучшающими вкус и текстуру. С ростом глобальной непереносимости лактозы бренды выпускают разнообразные продукты для обслуживания этих потребителей. Наблюдается заметное увеличение спроса на безмолочные ароматизированные йогурты, изготовленные из растительных ингредиентов, таких как соя, овес, кокосы и рис. В ответ игроки рынка представляют инновационные продукты для захвата большей доли. Пример: в феврале 2024 года Danone Canada запустила новую линейку растительных йогуртов, изготовленных из канадского горохового белка, в двух вкусах: лайм и ваниль.

По вкусам: кастомизация стимулирует вовлечение потребителей

В 2024 году ароматизированный замороженный йогурт доминирует на рынке, захватывая солидную долю в 83,21%, подпитываемый потребительскими желаниями разнообразия и удовольствия. Как сектор мороженого, так и йогурта принимают тенденцию вкусового экспериментирования, при этом производители исследуют уникальные комбинации для дифференциации себя на насыщенном рынке. Ароматизированные йогурты растут, демонстрируя разнообразный ассортимент вкусов и типов. Предложения теперь включают зеленый йогурт, растительные варианты и специальные выборы, такие как безлактозные и высокобелковые опции, обслуживающие широкий спектр потребительских вкусов. Отраслевые гиганты, такие как General Mills Inc., Drums Food International и Chobani, возглавляют инновации, которые значительно продвинули потребление ароматизированного йогурта.

Натуральный замороженный йогурт, хотя и занимает скромную долю рынка в 16,79%, готов к росту, прогнозируемому к расширению с CAGR 5,61% с 2025 по 2030 год. Этот сегмент привлекает в основном заботящихся о здоровье потребителей и тех, кто ищет настраиваемую основу для топпингов. Рост дополнительно поддерживается растущим потребительским осознанием добавленных сахаров, при этом 66% американских потребителей активно избегают их, согласно отчету Международного совета по пищевой информации 2024 года [2]Источник: Международный совет по пищевой информации, Опрос IFIC о еде и здоровье 2024,

foodinsight.org. Более того, натуральные сорта выиграют от регулятивных изменений, поскольку обновленная этикетка пищевой ценности FDA и новое определение "здорового" склоняются к опциям с низким содержанием сахара.

По каналам дистрибуции: он-трейд площадки эволюционируют за пределы традиционных моделей

В 2024 году офф-трейд каналы доминируют на рынке замороженного йогурта, составляя 45,23% продаж. Супермаркеты, гипермаркеты, магазины удобства и онлайн-платформы обеспечивают потребителям легкий доступ к замороженному йогурту на вынос. Важность этих каналов подчеркивается институциональными контрактами, такими как сделка государственных школ Бревард с Gord on Food Service. Это соглашение обеспечивает доставку замороженного йогурта примерно в 87 районных учреждений с 2024 по 2029 год. Дополнительно, программы Министерства сельского хозяйства США поддерживают этот сегмент, продвигая доступ к питательным продуктам, включая замороженный йогурт, через розничные каналы. Инновации в упаковке дополнительно усиливают привлекательность этого канала, поскольку они защищают продукты и продлевают срок хранения, обеспечивая поддержание качества замороженного йогурта на протяжении его пути.

Он-трейд каналы готовы к наиболее быстрому расширению с прогнозируемым CAGR 13,22% с 2025 по 2030 год. Этот рост подпитывается трансформацией торговых точек замороженного йогурта в яркие социальные центры, выходящие за рамки их традиционной роли десертных остановок. Яркий пример - австралийская Yo-Chi, которая выросла до 38 локаций, продлив часы работы и создав привлекательную атмосферу, позиционируя себя как альтернативу ночной жизни для молодых посетителей. Более того, технологические достижения революционизируют он-трейд сцену. Автоматизированные вендинговые решения, например, оказываются более экономически эффективными, чем традиционные франшизы, такие как Bella's. Международная ассоциация молочных продуктов подчеркивает значение инноваций в он-трейд форматах, особенно в кастомизации и экспериментальных предложениях, как ключевых драйверах вовлечения потребителей и расширения рынка.

По типу упаковки: устойчивость меняет выбор контейнеров

В 2024 году стаканчики и контейнеры доминируют на рынке упаковки замороженного йогурта с долей 67,34%, предлагая универсальность как для разовых порций, так и для опций на вынос. Их широкая привлекательность проистекает из их адаптивности, особенно в заведениях самообслуживания, где размещение топпингов и добавок имеет решающее значение. Недавние достижения в дизайне стаканчиков и крышек улучшили функциональность и усилили дифференциацию брендов, фокусируясь на сохранении качества продукта и обеспечении потребительского удобства. Дополнительно, сегмент переживает сдвиг к устойчивости, при этом бренды все больше принимают биопластики и другие экологически дружественные материалы для соответствия предпочтениям экологически сознательных потребителей.

Хотя рожки и палочки в настоящее время представляют меньшую часть рынка, они переживают быстрый рост с прогнозируемым CAGR 9,21% с 2025 по 2030 год. Этот рост обусловлен увеличивающимся потребительским спросом на удобные форматы на ходу, которые предлагают контроль порций. Инновации в этом сегменте включают тюбики-выжималки и другие портативные упаковочные решения, разработанные для мобильного потребления, обслуживающие занятых потребителей, ищущих более здоровые альтернативы закускам. Кроме того, достижения в упаковочных материалах улучшают защиту продукта, продлевают срок хранения и обеспечивают качество замороженного йогурта на протяжении всей цепочки поставок.

Географический анализ

В 2024 году Северная Америка занимает долю рынка замороженного йогурта в 38,45%, поддерживаемая установленной структурой розничной торговли самообслуживанием и выраженным потребительским сдвигом к более здоровым десертным выборам. Регулятивные сдвиги, в частности пересмотренное определение "здорового" FDA, которое вступит в силу в феврале 2025 года, склоняют конкурентный баланс в пользу вариантов замороженного йогурта с низким содержанием сахара. Дополняя это, Министерство сельского хозяйства США продвигает программы, которые поддерживают доступ к питательным продуктам, включая замороженный йогурт. Далее подчеркивая глобальную мощь молочного сектора США, Национальная федерация производителей молока и Совет экспорта молочной продукции США показали надежные 8,1 млрд долл. США экспорта молочных продуктов за 2023 год, составляющие 17% от общего объема производства молока в стране [3]Источник: Национальная федерация производителей молока, Комментарии относительно барьеров внешней торговли для экспорта США на 2024 год отчетности Национальной федерации производителей молока и Совета экспорта молочной продукции США,

nmpf.org.

Азиатско-Тихоокеанский регион находится на быстром подъеме, прицеливаясь на CAGR 10,83% с 2025 по 2030 год, стимулируемый урбанизацией, ростом доходов и изменяющимися диетическими привычками. Быстрая урбанизация, рост располагаемых доходов и сдвиг к более здоровым десертным альтернативам значительно стимулируют этот всплеск. Растущая распространенность чувствительности к лактозе и увеличивающийся спрос на богатые пробиотиками функциональные продукты дополнительно продвигают потребление. Дополнительно, поддерживаемые правительством инициативы, направленные на модернизацию молочного сектора, играют решающую роль. Расширение организованной розничной торговли, особенно в Индии и Юго-Восточной Азии, как подчеркивается в сельскохозяйственном прогнозе ОЭСР-ФАО 2024-2033, дополнительно ускоряет проникновение на рынок.

В Европе растущее сознание здоровья и спрос на нежирные, богатые пробиотиками десерты подпитывают инновации, при этом премиальные игроки запускают удовольственные, но без чувства вины опции для привлечения городских миллениалов. Южная Америка показывает устойчивое расширение, обусловленное растущими доходами среднего класса и увеличенной доступностью замороженного йогурта в супермаркетах, хотя ценовая чувствительность ограничивает премиумизацию. Между тем, на Ближнем Востоке и в Африке растущий туризм и западные концепции питания популяризируют замороженный йогурт, особенно на богатых рынках Персидского залива, где культура торговых центров стимулирует пешеходный трафик к киоскам замороженных десертов.

Конкурентный ландшафт

Рынок замороженного йогурта умеренно фрагментирован, при этом как многонациональные корпорации, так и региональные игроки соперничают за долю рынка. Крупные компании, такие как General Mills Inc., Danone S.A., Unilever PLC и Nestle S.A., лидируют на рынке, используя свое глобальное присутствие и ресурсы. Между тем, региональные игроки вырезают ниши, обслуживая местные вкусы и предпочтения. Для удовлетворения растущего спроса на разнообразные вкусы ключевые игроки фокусируются на продуктовых и вкусовых инновациях. Они также преследуют слияния и поглощения для укрепления своих рыночных позиций и расширения охвата.

В ответ на растущий спрос компании расширяют свой охват. Например, в апреле 2025 года Lactalis Canada, выдающийся игрок в канадском молочном секторе, объявила о своем вступлении на арену замороженного йогурта. Этот шаг происходит через лицензионное соглашение с Nestlé Canada. Через это партнерство Lactalis Canada выпускает ассортимент инновационных предложений замороженного йогурта. Они будут продаваться под ее хорошо известным брендом iÖGO и будут включать восемь различных SKU: четыре ароматных батончика и четыре кремовых контейнера. Кроме того, сотрудничество представляет три освежающих поп-сиклa под брендом iÖGO nanö, предлагая потребителям восхитительный ассортимент замороженных угощений.

Технологии играют все более важную роль в формировании конкурентного ландшафта. Инновации, такие как автоматизированные торговые автоматы и платформы цифрового взаимодействия, помогают компаниям дифференцировать себя. Три последовательных года роста Yogurtland, обусловленного его цифровыми инициативами, подчеркивают ценность принятия технологий для улучшения потребительского опыта и оптимизации операций. Дополнительно, регулятивные изменения влияют на рыночную динамику. Компании переформулируют свои продукты для соответствия правительственным политикам снижения сахара и для соответствия эволюционирующему определению "здорового" в маркировке пищевых продуктов.

Лидеры отрасли замороженного йогурта

General Mills Inc.

Danone S.A.

Unilever PLC

Nestle S.A

Dairy Farmers of America Inc.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Апрель 2025: Lactalis Canada вошла в сегмент замороженного йогурта через лицензионное соглашение с Nestlé Canada. Компания представила восемь продуктов замороженного йогурта бренда iÖGO, состоящих из четырех батончиков и четырех контейнеров, а также трех поп-сиклов замороженного йогурта iÖGO nanö.

- Апрель 2025: MyFroyoland открыла свою девятую розничную точку в Джогешвари Ист, Мумбай, расширяя свои операции по замороженному йогурту. Компания в настоящее время поддерживает более 40 розничных заведений по всей Индии, указывая на проникновение на рынок в сегменте замороженных десертов.

- Апрель 2025: 16 Handles запустила свой вкус замороженного йогурта Dubai Chocolate, пользуясь вирусной тенденцией десерта, вдохновленной роскошной шоколадной плиткой, наполненной хрустящим кнафе и богатой фисташкой. По словам бренда, замороженный йогурт содержит кремовую основу, богатую фисташками, смешанную с кусочками дробленого молочного шоколада и нотой какао, воссоздавая баланс хруста и гладкости оригинала, с дополнительными топпингами для добавленной текстуры.

- Апрель 2024: Yasso представила три новых продукта на фруктовой основе в свою линейку батончиков замороженного греческого йогурта: Strawberry Chocolate Crunch, Strawberries and Cream и Creamy Mango. Продукты включают греческий йогурт с фруктовыми ингредиентами, обеспечивая питательный профиль 80-140 калорий и 4 грамма белка на порцию.

Охват глобального отчета по рынку замороженного йогурта

Замороженный йогурт - это замороженный десерт, изготовленный с йогуртом и иногда с другими молочными и безмолочными продуктами.

Глобальный рынок замороженного йогурта сегментирован по типу, вкусу, каналу дистрибуции, типу упаковки и географии. По типу рынок сегментирован на замороженный йогурт на молочной и безмолочной основе. Безмолочный замороженный йогурт дополнительно подразделяется на соевый, миндальный, кокосовый, овсяный и прочие. По вкусу рынок сегментирован на натуральный и ароматизированный. На основе каналов дистрибуции рынок сегментирован на офф-трейд и он-трейд каналы. Офф-трейд канал дополнительно подразделяется на супермаркеты/гипермаркеты, магазины удобства, онлайн-ритейлеров и прочие. По типу упаковки рынок сегментирован на стаканчики и контейнеры, рожки и палочки, и прочие. На основе географии рынок сегментирован на Северную Америку, Европу, Азиатско-Тихоокеанский регион, Южную Америку, Ближний Восток и Африку. Размеры рынка определены в стоимостном выражении в долларах США для всех вышеупомянутых сегментов.

| На молочной основе | |

| Безмолочный/растительный | Соевый |

| Миндальный | |

| Кокосовый | |

| Овсяный | |

| Прочие |

| Натуральный |

| Ароматизированный |

| Офф-трейд | Супермаркеты и гипермаркеты |

| Магазины удобства | |

| Онлайн-ритейл | |

| Другие каналы дистрибуции | |

| Он-трейд |

| Стаканчики и контейнеры |

| Рожки и палочки |

| Прочие |

| Северная Америка | США |

| Канада | |

| Мексика | |

| Остальная часть Северной Америки | |

| Южная Америка | Бразилия |

| Аргентина | |

| Колумбия | |

| Чили | |

| Перу | |

| Остальная часть Южной Америки | |

| Европа | Германия |

| Соединенное Королевство | |

| Италия | |

| Франция | |

| Нидерланды | |

| Польша | |

| Бельгия | |

| Швеция | |

| Остальная часть Европы | |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Австралия | |

| Индонезия | |

| Южная Корея | |

| Таиланд | |

| Сингапур | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Ближний Восток и Африка | Южная Африка |

| Саудовская Аравия | |

| Объединенные Арабские Эмираты | |

| Нигерия | |

| Египет | |

| Марокко | |

| Турция | |

| Остальная часть Ближнего Востока и Африки |

| По типу | На молочной основе | |

| Безмолочный/растительный | Соевый | |

| Миндальный | ||

| Кокосовый | ||

| Овсяный | ||

| Прочие | ||

| По вкусу | Натуральный | |

| Ароматизированный | ||

| По каналу дистрибуции | Офф-трейд | Супермаркеты и гипермаркеты |

| Магазины удобства | ||

| Онлайн-ритейл | ||

| Другие каналы дистрибуции | ||

| Он-трейд | ||

| По типу упаковки | Стаканчики и контейнеры | |

| Рожки и палочки | ||

| Прочие | ||

| По географии | Северная Америка | США |

| Канада | ||

| Мексика | ||

| Остальная часть Северной Америки | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Колумбия | ||

| Чили | ||

| Перу | ||

| Остальная часть Южной Америки | ||

| Европа | Германия | |

| Соединенное Королевство | ||

| Италия | ||

| Франция | ||

| Нидерланды | ||

| Польша | ||

| Бельгия | ||

| Швеция | ||

| Остальная часть Европы | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Австралия | ||

| Индонезия | ||

| Южная Корея | ||

| Таиланд | ||

| Сингапур | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Ближний Восток и Африка | Южная Африка | |

| Саудовская Аравия | ||

| Объединенные Арабские Эмираты | ||

| Нигерия | ||

| Египет | ||

| Марокко | ||

| Турция | ||

| Остальная часть Ближнего Востока и Африки | ||

Ключевые вопросы, рассмотренные в отчете

Каков текущий размер рынка замороженного йогурта?

Размер рынка замороженного йогурта составляет 6,12 млрд долл. США в 2025 году и прогнозируется к достижению 8,34 млрд долл. США к 2030 году.

Какой регион растет быстрее всего?

Азиатско-Тихоокеанский регион демонстрирует наивысший рост, прогнозируемый с CAGR 10,8% между 2025 и 2030 годами.

Насколько важны растительные замороженные йогурты для будущего роста?

Растительные альтернативы представляют 18% продаж сегодня, но расширяются с CAGR 11,4%, делая их самым динамичным подсегментом категории.

Какой канал дистрибуции видит наиболее быстрое расширение?

Он-трейд площадки-магазины самообслуживания, кафе и автоматизированные киоски-ожидается к росту с CAGR 13,2% до 2030 года, опережая офф-трейд розничную торговлю.

Последнее обновление страницы: