Анализ рынка формальдегида

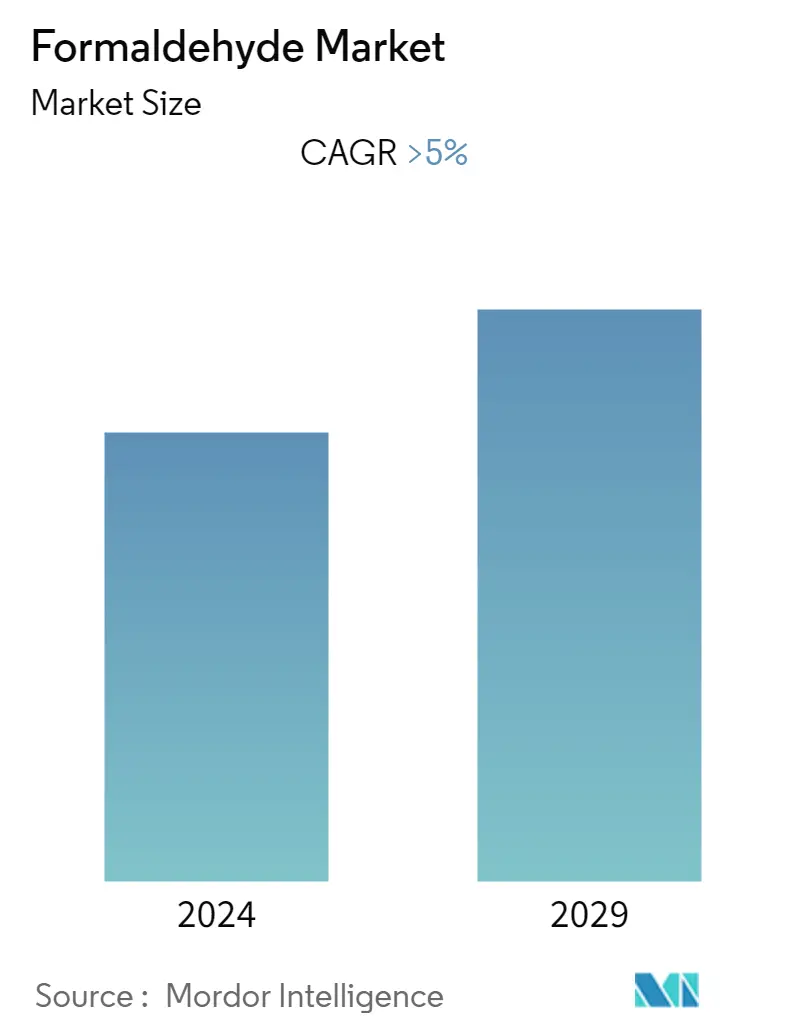

Ожидается, что в течение прогнозируемого периода среднегодовой темп роста рынка формальдегида во всем мире превысит 5%.

Из-за вспышки COVID-19 общенациональные карантины по всему миру, перебои в строительной деятельности и цепочках поставок, остановки производства и нехватка рабочей силы негативно повлияли на рынок формальдегида. Тем не менее, в сегменте здравоохранения наблюдается улучшение ситуации на рынке, что способствует росту изучаемого рынка.

- Благодаря универсальным и благоприятным химическим свойствам формальдегида его применение в автомобильной и строительной промышленности растет в геометрической прогрессии, что приводит к росту рынка.

- Однако токсичная и канцерогенная природа формальдегида и строгие правила, применяемые рядом органов власти в отношении выбросов формальдегида, вероятно, будут препятствовать росту изучаемого рынка.

- Исследования и технологические разработки (RTD), связанные с применением производных формальдегида для очистки органической фракции твердых бытовых отходов (OFMSW), вероятно, откроют возможности для рынка формальдегида в течение следующих пяти лет.

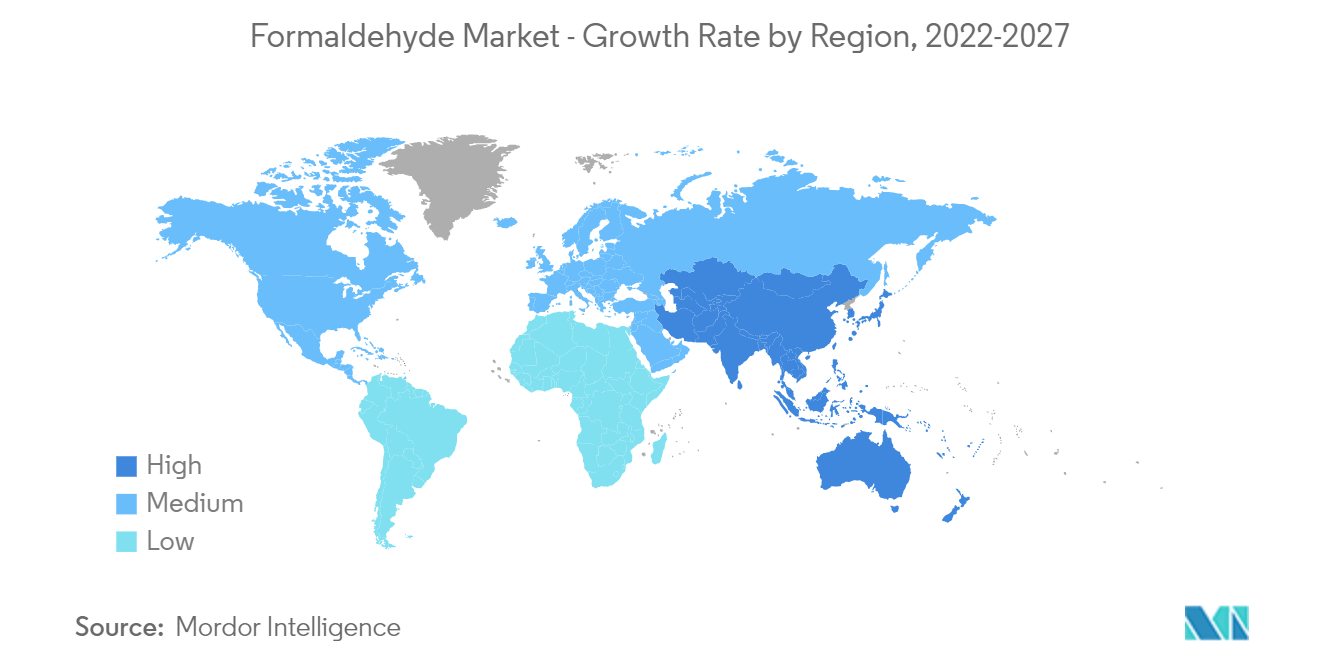

- Азиатско-Тихоокеанский регион доминирует на рынке формальдегида из-за роста потребления формальдегида в таких странах, как Китай и Индия.

Тенденции рынка формальдегида

Строительная отрасль будет доминировать на рынке

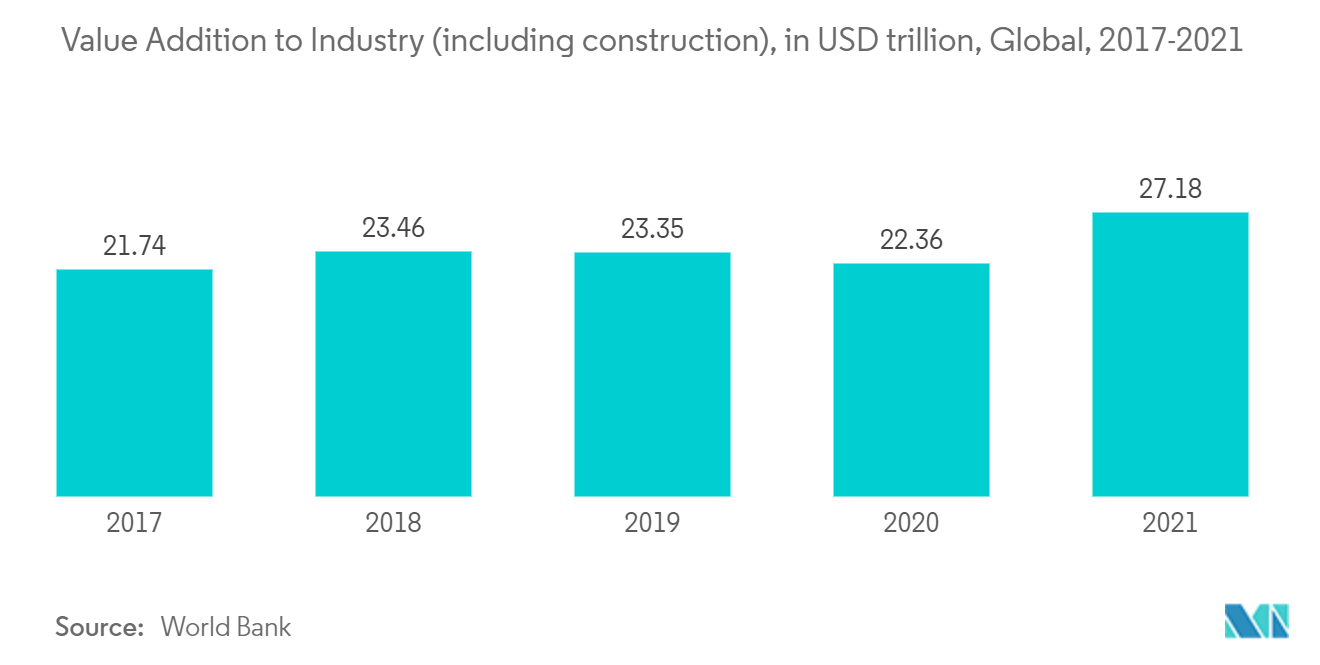

- Строительная отрасль является доминирующим сегментом из-за масштабного потребления формальдегида в строительстве, реконструкции и производстве мебели.

- Смолы на основе формальдегида используются для создания композитных и конструкционных изделий из древесины для молдингов, мебели, столешниц, краснодеревщиков, стеллажей, лестниц, обшивки стен, опорных балок, полов и ферм, а также многих других предметов домашнего обихода и конструкций.

- Согласно прогнозу Министерства жилищного строительства и городского и сельского развития, доля строительного сектора Китая в ВВП страны в 2025 году, как ожидается, сохранится на уровне 6%. Принимая во внимание данные прогнозы, китайское правительство в январе обнародовало пятилетний план. В 2022 году основное внимание уделялось тому, чтобы сделать строительный сектор более устойчивым и ориентированным на качество.

- В мае 2022 года разработка месторождения природного газа Крукс у побережья Западной Австралии получила окончательное инвестиционное одобрение от Shell Australia Pty Ltd (Shell Australia) и ее партнера по совместному предприятию SGH Energy. Нынешний плавучий завод по производству сжиженного природного газа (FLNG) Prelude будет получать дополнительные поставки природного газа от Crux. Строительство проекта началось в 2022 году, а первый газ ожидается в 2027 году.

- Соединенные Штаты могут похвастаться колоссальным строительным сектором, который играет заметную роль в коммерческом, промышленном, институциональном, жилом, инфраструктурном, энергетическом и коммунальном строительстве. Расходы на строительство в январе 2022 года оценивались с учетом сезонных колебаний в 1 677,2 миллиарда долларов США. Кроме того, расходы на строительство в США выросли на 1,3% в феврале по сравнению с годовым показателем с учетом сезонных колебаний в размере 1,677 триллиона долларов США в январе 2022 года.

- Германия имеет крупнейшую строительную индустрию в Европе. Строительная отрасль в стране растет медленными темпами, в основном за счет увеличения объемов строительства новых жилых домов. Ожидается, что в течение прогнозируемого периода нежилые и коммерческие здания в стране будут иметь значительные перспективы роста. Рост, вероятно, будет поддерживаться более низкими процентными ставками, увеличением реальных располагаемых доходов и многочисленными инвестициями Европейского Союза и правительства Германии.

Азиатско-Тихоокеанский регион будет доминировать на рынке

- Азиатско-Тихоокеанский регион является доминирующим рынком для автомобильной и строительной промышленности. Такие факторы, как хорошая адгезионная прочность и влагостойкость смол на основе формальдегида, а также постоянный спрос со стороны мебельной отрасли, вероятно, будут способствовать росту рынка.

- По данным Международного энергетического агентства (МЭА) и Статистического обзора мировой энергетики за 2022 год компании BP, Китай является одним из крупнейших импортеров сырой нефти, импортируя более 10 миллионов баррелей в день в 2020 году. По данным Национального бюро статистики, средний показатель Перевалка сырой нефти на китайских нефтеперерабатывающих заводах в 2021 году составила 14,5 млн, что свидетельствует о росте на 7,3% по сравнению с аналогичным периодом прошлого года. Кроме того, по данным Китайской национальной нефтегазовой корпорации (CNPC), в течение 14-й пятилетки (2021-2025 годы) среднегодовой прирост спроса на природный газ в стране превысит 20 миллиардов кубических метров и достигнет 430 миллиардов кубических метров. в 2025 году.

- Индия готовится к урбанизации путем выравнивания существующей инфраструктуры в городах. Чтобы поддержать это, страна пересмотрела свои реформы, такие как Закон о недвижимости, GST, REIT и т. д., чтобы устранить ненужные отставания в достижении целей строительства. Промышленная и коммерческая инфраструктура в стране стала одним из быстрорастущих секторов. Индийское правительство формулирует такие инициативы, как смягчение правил для привлечения притока ПИИ в строительный сектор для ускорения развития всей страны.

- Нефтяная и газовая промышленность является одной из восьми основных отраслей Индии. Индия является третьим по величине потребителем нефти и энергии и четвертым по величине импортером сжиженного природного газа в мире. По данным India Brand Equity Foundation, к 2045 году спрос на нефть в стране удвоится по сравнению с текущими показателями и достигнет 11 миллионов баррелей в день. С другой стороны, прогнозируется, что потребление природного газа вырастет на 25 миллиардов кубических метров после среднегодовой темп роста 9% до 2024 года.

- В Японии люди в возрасте 65 лет и старше составляют около 30% от общей численности населения страны, и ожидается, что к 2050 году эта цифра достигнет примерно 40%. Быстро стареющее население Японии, растущее число пациентов с хроническими заболеваниями и заболеваниями, связанными с образом жизни, а также всеобщее здравоохранение Страховое покрытие и меры регулирования являются движущей силой японского рынка здравоохранения. Япония развивает свой медицинский сектор, поскольку ее граждане стареют быстрее, чем граждане любой другой страны.

- Кроме того, Индонезия планирует разработать проект гидроэлектростанции стоимостью 900 МВт стоимостью 1 миллиард долларов США на реке Каян в провинции Северный Калимантан (Калутара). Проект находится на стадии EPC, дата запуска запланирована на 2022 год. Ожидается, что проект будет сдан в эксплуатацию после завершения строительства в 2025 году.

- По данным Управления международной торговли, в 2021 году местное производство медицинских изделий в Южной Корее оценивалось в 11 257 миллионов долларов США. Экспорт медицинских изделий составил 8,629 млн долларов США, а импорт из США — 5,353 млн долларов США.

- Кроме того, Азиатско-Тихоокеанский регион является крупнейшим центром автомобилестроения, на долю которого приходится почти 60% мирового производства. По данным OICA, за девять месяцев 2021 года общий объем производства автомобилей составил 32,67 млн единиц, увеличившись на 11% по сравнению с аналогичным периодом прошлого года.

Обзор отрасли формальдегида

Мировой рынок формальдегида по своей природе фрагментирован на нем присутствуют несколько крупных игроков и множество мелких игроков. Некоторые крупные компании (не в каком-то определенном порядке) Perstorp Orgnr, Hexion, Georgia-Pacific Chemicals, Celanese Corporation и Foremark Performance Chemicals.

Лидеры рынка формальдегида

Perstorp Orgnr

Hexion

Georgia-Pacific Chemicals

Celanese Corporation

Foremark Performance Chemicals

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка формальдегида

- В июле 2022 года Hexion объявила о переходе к целям устойчивого роста, начав использовать метанол биологического происхождения для производства формальдегида. Этот шаг увеличит стратегическое влияние компании на рынке.

- В июле 2022 года компания Foremark Performance Chemicals объявила о повышении цен на формальдегид на 0,020 долларов США/фунт для раствора формальдегида 50% и на 0,015 долларов США/фунт для раствора формальдегида 37%.

Сегментация промышленности формальдегида

Формальдегид (метанол) — встречающееся в природе органическое соединение формулы CH2O (HCHO). Это важный предшественник многих других материалов и химических соединений. Благодаря универсальным и благоприятным химическим свойствам формальдегид находит широкое применение. Рынок формальдегида сегментирован по производным продуктам, отраслям конечного пользователя и географическому положению. По производным рынок сегментирован на карбамидоформальдегид, фенолформальдегид, меламиноформальдегид, уротропин, полиоксиметилен и другие производные. По отраслям конечных пользователей рынок сегментирован на строительство, автомобилестроение, сельское хозяйство, здравоохранение, химическую и нефтехимическую и другие отрасли конечных пользователей. В отчете также рассматриваются размер рынка и прогнозы рынка формальдегида в 15 странах основных регионов. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе объема (килотоны).

| Мочевина Формальдегид |

| Фенол Формальдегид |

| Меламин Формальдегид |

| гексамин |

| Полиоксиметилен |

| Другие производные (метилендифенилдиизоцианат, бутандиол) |

| Автомобильная промышленность |

| Строительство |

| сельское хозяйство |

| Здравоохранение |

| Химическая и нефтехимическая промышленность |

| Другие отрасли конечных пользователей (краски, текстиль) |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Южная Корея | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Остальная Европа | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная часть Южной Америки | |

| Ближний Восток и Африка | Саудовская Аравия |

| Южная Африка | |

| Остальная часть Ближнего Востока и Африки |

| Производная | Мочевина Формальдегид | |

| Фенол Формальдегид | ||

| Меламин Формальдегид | ||

| гексамин | ||

| Полиоксиметилен | ||

| Другие производные (метилендифенилдиизоцианат, бутандиол) | ||

| Отрасль конечных пользователей | Автомобильная промышленность | |

| Строительство | ||

| сельское хозяйство | ||

| Здравоохранение | ||

| Химическая и нефтехимическая промышленность | ||

| Другие отрасли конечных пользователей (краски, текстиль) | ||

| География | Азиатско-Тихоокеанский регион | Китай |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Остальная Европа | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная часть Южной Америки | ||

| Ближний Восток и Африка | Саудовская Аравия | |

| Южная Африка | ||

| Остальная часть Ближнего Востока и Африки | ||

Часто задаваемые вопросы по исследованию рынка формальдегида

Каков текущий размер рынка формальдегида?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) среднегодовой темп роста рынка формальдегида составит более 5%.

Кто являются ключевыми игроками на рынке Формальдегид?

Perstorp Orgnr, Hexion, Georgia-Pacific Chemicals, Celanese Corporation, Foremark Performance Chemicals — основные компании, работающие на рынке формальдегида.

Какой регион на рынке Формальдегид является самым быстрорастущим?

По оценкам, в Азиатско-Тихоокеанском регионе темпы роста будут самыми высокими в среднем за прогнозируемый период (2024–2029 гг.).

Какой регион имеет самую большую долю рынка Формальдегид?

В 2024 году наибольшая доля рынка формальдегида будет приходиться на Азиатско-Тихоокеанский регион.

Какие годы охватывает рынок Формальдегид?

В отчете рассматривается исторический размер рынка формальдегида за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка формальдегида на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет по индустрии формальдегида

Статистические данные о доле рынка формальдегида, размере и темпах роста доходов в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ формальдегида включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.