Анализ рынка складской робототехники в Европе

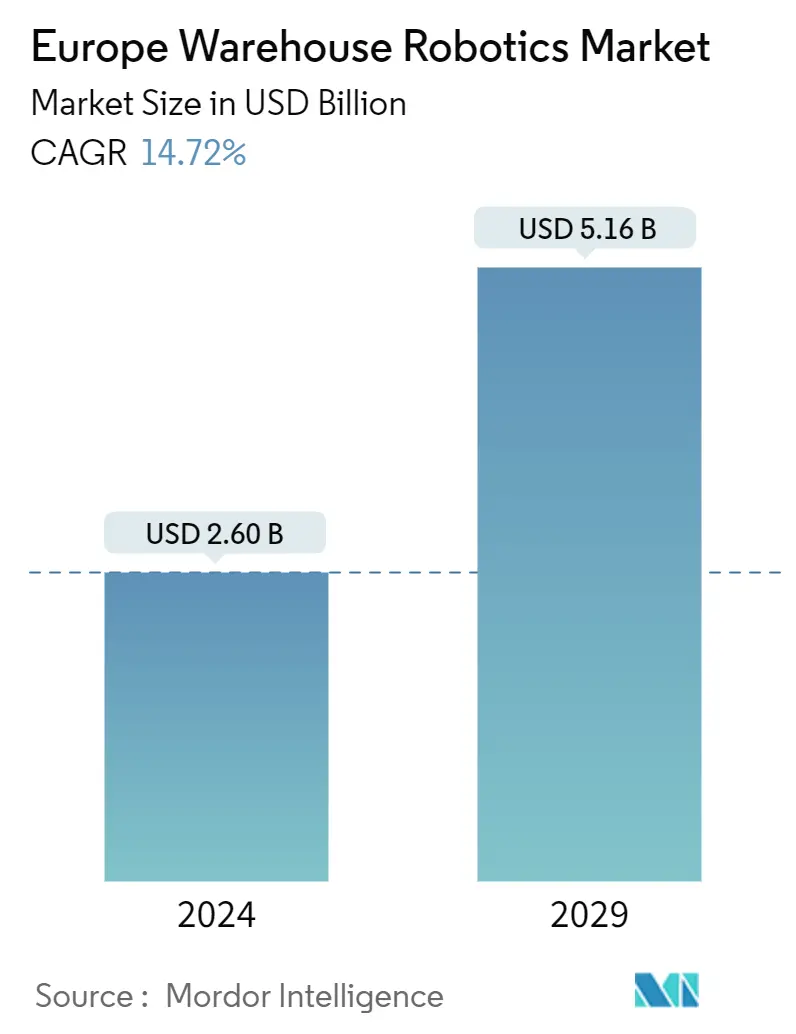

Объем европейского рынка складской робототехники оценивается в 2,60 миллиарда долларов США в 2024 году и, как ожидается, достигнет 5,16 миллиарда долларов США к 2029 году, при этом среднегодовой темп роста составит 14,72% в течение прогнозируемого периода (2024-2029 годы).

Рост основных отраслей, таких как электронная коммерция, автомобилестроение, фармацевтика и т. д., в Европе, а также растущее осознание необходимости эффективного складирования и управления запасами являются одними из важных факторов, способствующих росту изучаемого рынка.

- Автоматизация складского хозяйства обеспечивает исключительное удобство за счет уменьшения ошибок при доставке продукции и коммерческих затрат. По данным DHL, 3PL-компании и крупного конечного пользователя решений для автоматизации складов, роботы-сборщики помогли совершить прорыв в эффективности, увеличив количество товаров, собираемых в час, почти на 180 процентов. Такие тенденции побуждают поставщиков складского сектора увеличивать свои инвестиции в автоматизацию и робототехнику.

- Рост числа складов и изменение рыночного спроса и моделей потребления в сочетании с ростом затрат на рабочую силу и доступностью масштабируемых технологических решений в Европе стимулировали рынок складских роботов во всех европейских странах. Например, по данным Евростата, почасовая стоимость рабочей силы в зоне евро выросла на 4 процента в зоне евро и на 4,4 процента в Европейском союзе (ЕС) во втором квартале 2022 года по сравнению с тем же периодом предыдущего года..

- Кроме того, появление промышленного Интернета вещей (IIoT) и появление сети связанных систем помогают отраслям выполнять множество складских задач, таких как пакетирование материалов, комплектование, заказ, упаковка, безопасность склада и проверка. а также значительно повысить операционную эффективность. Подобные тенденции также создают благоприятный сценарий роста изучаемого рынка.

- Подобно мировой тенденции, индустрия электронной коммерции также продемонстрировала значительный рост в европейском регионе. Растущий спрос и такие тенденции, как мгновенная/однодневная доставка, положительно влияют на развитие изучаемого рынка, делая сектор складской электронной коммерции одним из крупнейших пользователей складских роботов.

- Более того, ожидается, что постепенное развитие технологий в сочетании с устойчивым развитием производственных мощностей повлияет на темпы роста рынка в течение прогнозируемого периода.

- Рост рынка сдерживается высокими затратами, что препятствует массовому внедрению, особенно в сегменте малых и средних складов. Кроме того, росту рынка препятствуют строгие нормативные требования по использованию роботов на складе. Однако поставщики на рынке, такие как Kuka Robotics, не только предоставляют роботов в аренду, но также запустили инициативу SmartFactory as a Service, чтобы дать своим клиентам возможность сдавать в аренду весь автоматизированный завод, укомплектованный роботами.

- Европейский регион серьезно пострадал от вспышки COVID-19. Такие страны, как Германия, Франция, Италия и Великобритания, оказались в числе наиболее пострадавших с точки зрения количества инфицированных пациентов. Поскольку несколько европейских стран ввели строгие карантинные меры, складская отрасль, и без того пострадавшая от высоких затрат на рабочую силу, переключила свое внимание на внедрение решений по автоматизации и роботизации, чтобы обеспечить соблюдение государственных постановлений и эффективно продолжать свой бизнес. Поскольку робототехника оказывается очень выгодной, ожидается, что эта тенденция сохранится, что будет способствовать росту изучаемого рынка в течение прогнозируемого периода.

Тенденции рынка складской робототехники в Европе

Увеличение инвестиций в автоматизацию складов со стороны индустрии электронной коммерции для стимулирования роста изучаемого рынка

- В последние годы индустрия электронной коммерции в Европе набирает обороты. Расширение рынка, растущее проникновение Интернета и смартфонов, а также удобство покупок являются одними из важных факторов, способствующих росту сектора электронной коммерции в регионе. Кроме того, ожидается, что индустрия электронной коммерции будет продолжать расти из-за вызванных пандемией поведенческих изменений в моделях покупок клиентов.

- Согласно отчету Ecommerce Europe и EuroCommerce за 2022 год, европейская индустрия электронной коммерции в 2021 году выросла на 13 процентов до 718 миллиардов евро (783,15 миллиардов долларов США); Согласно отчету, в отрасли наблюдается устойчивый рост, несмотря на снятие ограничений, вызванных пандемией, во всем европейском регионе, и ожидается, что эта тенденция продолжится в течение прогнозируемого периода.

- Некоторые игроки электронной коммерции инвестируют в новые складские технологии, чтобы повысить эффективность работы и еще больше поддержать рост рынка. Например, в апреле 2022 года Amazon объявила об инвестировании 1 миллиарда долларов США в складские технологии, чтобы помочь компании построить цепочку поставок, реализацию и логистические технологии. Благодаря этим инвестициям компания стремится улучшить скорость доставки и повысить качество опыта работников логистики и складов. Кроме того, компания также приобрела Kiva Systems для создания колесных роботов для склада и запустила несколько роботизированных складов, чтобы ускорить процесс доставки.

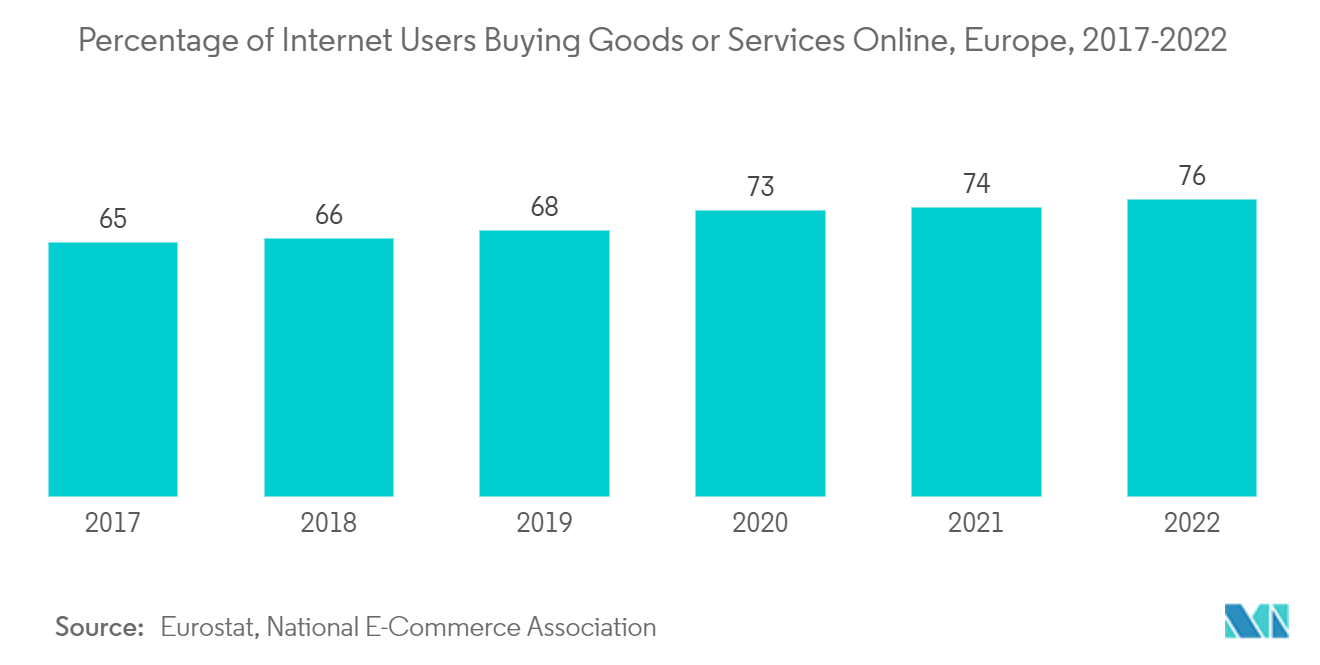

- Кроме того, растущее число электронных покупателей также стимулирует инвестиции в складскую робототехнику и решения по автоматизации, поскольку ведущие игроки сосредоточены на том, чтобы сделать свою цепочку поставок высокоэффективной и менее трудоемкой, чтобы получить конкурентное преимущество. По данным Евростата и Национальной ассоциации электронной коммерции, ожидается, что доля электронных покупателей, приобретающих товары или услуги онлайн, вырастет до 76 процентов в 2022 году с 74 процентов в 2021 году.

- Учитывая такие тенденции, на рынок выходит несколько новых игроков. Например, в октябре 2022 года инвестиционный фонд abrdn European Logistics Income PLC, специализирующийся на логистической недвижимости, купил два логистических склада один в Хорсте, Нидерланды, и один в Дижоне, Франция, по совокупной цене 21,4 миллиона евро (долларов США). 23,32 миллиона). Ожидается, что такие тенденции поддержат европейский рынок складских роботов в течение прогнозируемого периода.

Германия будет занимать значительную долю рынка

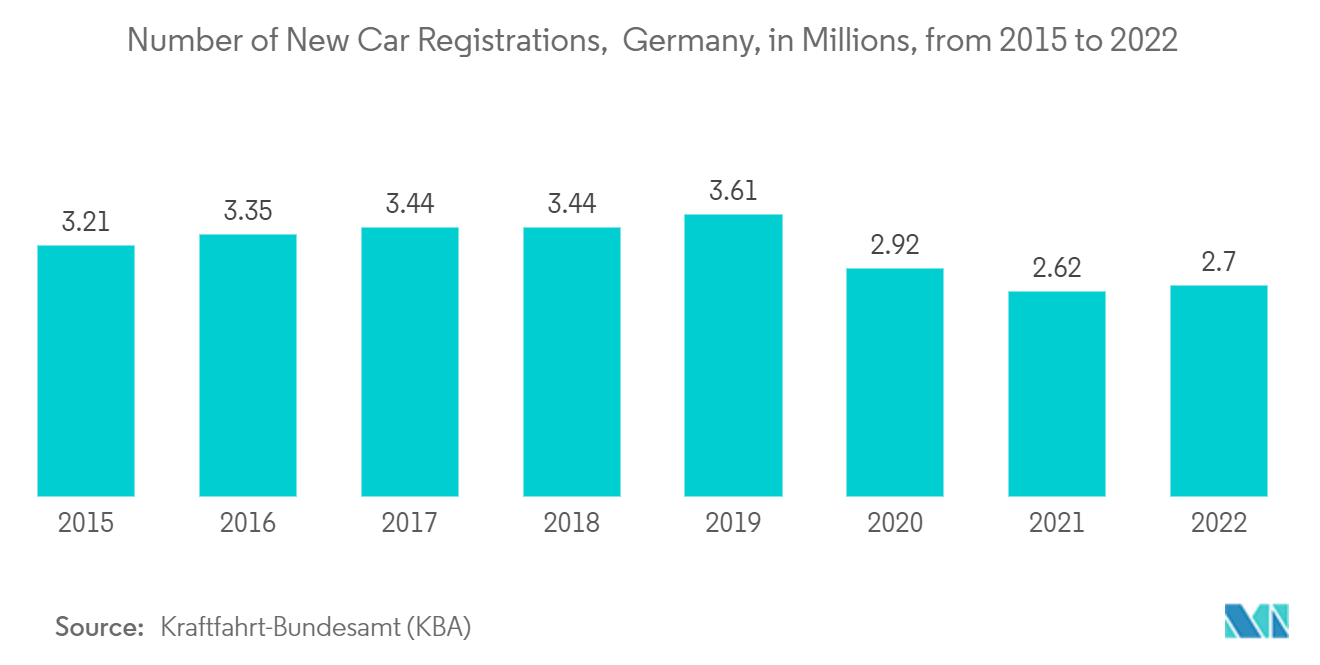

- Германия является домом для многих всемирно известных автомобильных брендов, таких как Mercedes, Porsche, BMW, Lamborghini, Ferrari и т. д., что делает страну одним из крупнейших производителей автомобилей в Европе. По данным Немецкой ассоциации автомобильной промышленности (VDA), в ноябре и декабре 2022 года в стране было произведено около 3,85,700 и 2,53,700 автомобилей соответственно.

- Кроме того, по данным Федерального автомобильного ведомства Германии (KBA), продажи новых легковых автомобилей в стране увеличились примерно на 38,1 процента и достигли 314 318 единиц в декабре 2022 года. В целом общий годовой объем продаж увеличился примерно на 1,1 процента до 2 651 357 единиц.

- Поскольку цепочка поставок автомобильной продукции включает в себя несколько складов для хранения сырья и готовой продукции, такие тенденции способствуют росту изучаемого рынка в стране. Подобные тенденции также привлекают в страну новых игроков. Например, в октябре 2022 года компания Acme Intralog, базирующаяся в ОАЭ, открыла новый офис в Германии для расширения своей деятельности в Европе. Компания производит полный спектр AS/RS, конвейеров, систем управления, челноков, мини-грузов, кранов-штабелеров и других решений для погрузочно-разгрузочных работ.

- Рост других основных отраслей конечных пользователей складских роботов, включая электронную коммерцию, логистику, производство и т. д., также стимулирует инвестиции в новые склады, создавая возможности на изучаемом рынке. Например, в январе 2023 года DHL объявила об открытии роботизированной системы комплектования заказов на своем предприятии в Штауфенберге, Германия, чтобы лучше управлять запасами. Эта система состоит из 160 роботов, которые используются для сортировки заказов для покупателей магазинов одежды по всей Европе.

- Аналогичным образом, в августе 2022 года Maersk объявила о своих планах построить склад Flow площадью 43 000 квадратных метров в Дуйсбурге, Германия, который будет предлагать кросс-док, хранение поддонов и все дополнительные услуги по всей цепочке поставок.

Обзор отрасли складской робототехники в Европе

Европейский рынок складской робототехники сконцентрирован из-за более высоких первоначальных инвестиций. На европейском рынке складской робототехники доминируют такие крупные игроки, как ABB LTD., KUKA AG, SSI Schaefer AG, KION Group AG и KNAPP AG. Имея значительную долю рынка, эти важные игроки сосредотачивают усилия на расширении своей клиентской базы за рубежом. Эти компании используют стратегические совместные инициативы для увеличения своей доли рынка и прибыльности. Однако благодаря технологическим достижениям и инновациям продуктов компании среднего и малого размера расширяют свое присутствие на рынке, заключая новые контракты и осваивая новые рынки.

В марте 2023 года компания Vanderlande Industries Nederland BV объявила о добавлении нового автоматизированного робота-сборщика предметов в дополнение к своему портфелю технологий Smart Item Robotics (SIR) и нацелена на ускорение использования робототехники для складирования.

В сентябре 2022 года HAI Robotics, ведущий поставщик роботизированных систем для обработки ящиков, и WINIT заключили партнерское соглашение по развитию автоматизации складов электронной коммерции в Соединенном Королевстве. В соответствии с этим соглашением HAI Robotics установила около 100 роботов на складе WINIT недалеко от Бирмингема, в центральной Великобритании. По данным компании, эти роботы беспрепятственно перемещались по складу площадью более 30 000 квадратных метров, помогая работникам выбирать и сортировать товары.

В июне 2022 года Amazon Robotics, робототехническое подразделение гиганта электронной коммерции, представило своих новейших роботов для автоматизации складов Cardinal и Proteus, робот-манипулятор и автономную напольную систему соответственно. По заявлению компании, эти роботы должны были быть интегрированы в одну систему полок/ячеек, чтобы повысить эффективность складов.

Лидеры европейского рынка складской робототехники

ABB Ltd.

KUKA AG

SSI Schaefer AG

KION Group AG

KNAPP AG

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка складской робототехники в Европе

- Август 2022 г. ABB Limited объявила о присоединении к программе технологического альянса с Berkshire Grey Inc., чтобы предоставить большему количеству клиентов робототехнику и искусственный интеллект, которые улучшат пропускную способность электронной коммерции и эффективность складов. Благодаря этому сотрудничеству компания стремилась предоставить гибкие и экономичные решения для автоматизации складов и оптимизировать операции клиентов.

- Сентябрь 2022 г. Корпорация Yanmar America представила передовое решение для автоматизированных управляемых транспортных средств (AGV) на своем производственном предприятии в Адэрсвилле, штат Джорджия. Добавление модульной системы AGV к линии по производству генераторов серии Powerpack компании Yanmar позволило десятикратно увеличить производственные мощности и повысить качество продукции, поставляемой клиентам.

Сегментация отрасли складской робототехники в Европе

Складская робототехника — это внедрение робототехники на складе, которая выполняет такие функции, как хранение, упаковка, перевалка и другие функции. Эти роботы работают полностью автономно или в сотрудничестве с операторами для выполнения различных задач. В исследовании всесторонне анализируются тенденции, разработки и новые возможности в области складской робототехники, чтобы дать подробное представление об меняющейся динамике рынка.

Исследование сегментирует рынок по типу (промышленные роботы, системы сортировки, конвейеры, штабелеры, автоматизированные системы хранения и поиска (ASRS), мобильные роботы (AMR и AGV)), по функциям (хранение, упаковка, перевалка, другие функции). ), приложение для конечного пользователя (пищевая промышленность и напитки, автомобильная промышленность, розничная торговля, электротехника и электроника, фармацевтика, другие конечные пользователи) и страна (Великобритания, Германия, Франция, остальная Европа). В исследовании также представлен анализ влияния COVID-19 на рынок. Размеры рынка и прогнозы представлены в стоимостном выражении (доллары США) для всех вышеуказанных сегментов.

| Промышленные роботы |

| Сортировочные системы |

| Конвейеры |

| Паллетайзеры |

| Автоматизированная система хранения и поиска (АСРС) |

| Мобильные роботы (AGV и AMR) |

| Хранилище |

| Упаковка |

| Перевалка |

| Другие функции |

| Еда и напитки |

| Автомобильная промышленность |

| Розничная торговля |

| Электрика и электроника |

| Фармацевтический |

| Другие приложения для конечных пользователей |

| Великобритания |

| Германия |

| Франция |

| Остальная Европа |

| По типу | Промышленные роботы |

| Сортировочные системы | |

| Конвейеры | |

| Паллетайзеры | |

| Автоматизированная система хранения и поиска (АСРС) | |

| Мобильные роботы (AGV и AMR) | |

| По функции | Хранилище |

| Упаковка | |

| Перевалка | |

| Другие функции | |

| По приложению конечного пользователя | Еда и напитки |

| Автомобильная промышленность | |

| Розничная торговля | |

| Электрика и электроника | |

| Фармацевтический | |

| Другие приложения для конечных пользователей | |

| По стране | Великобритания |

| Германия | |

| Франция | |

| Остальная Европа |

Часто задаваемые вопросы по исследованию рынка складской робототехники в Европе

Насколько велик европейский рынок складской робототехники?

Ожидается, что объем европейского рынка складской робототехники достигнет 2,60 млрд долларов США в 2024 году, а среднегодовой темп роста составит 14,72% и достигнет 5,16 млрд долларов США к 2029 году.

Каков текущий размер европейского рынка складской робототехники?

Ожидается, что в 2024 году объем европейского рынка складской робототехники достигнет 2,60 миллиарда долларов США.

Кто являются ключевыми игроками на европейском рынке складской робототехники?

ABB Ltd., KUKA AG, SSI Schaefer AG, KION Group AG, KNAPP AG — крупнейшие компании, работающие на европейском рынке складской робототехники.

Какие годы охватывает этот европейский рынок складской робототехники и каков был размер рынка в 2023 году?

В 2023 году объем европейского рынка складской робототехники оценивался в 2,22 миллиарда долларов США. В отчете рассматривается исторический размер рынка складской робототехники в Европе за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер европейского рынка складской робототехники на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли складской робототехники в Европе

Статистические данные о доле, размере и темпах роста доходов на европейском рынке складской робототехники в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ европейской складской робототехники включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.