Объем рынка космических двигателей в Европе

|

|

Период исследования | 2017 - 2029 |

|

|

Размер Рынка (2024) | 9.84 Миллиардов долларов США |

|

|

Размер Рынка (2029) | 15.64 Миллиардов долларов США |

|

|

Наибольшая доля по технологии propulsion | Жидкое топливо |

|

|

CAGR (2024 - 2029) | 10.52 % |

|

|

Наибольшая доля по странам | Россия |

|

|

Концентрация Рынка | Высокий |

Ключевые игроки |

||

|

||

|

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка космических двигателей в Европе

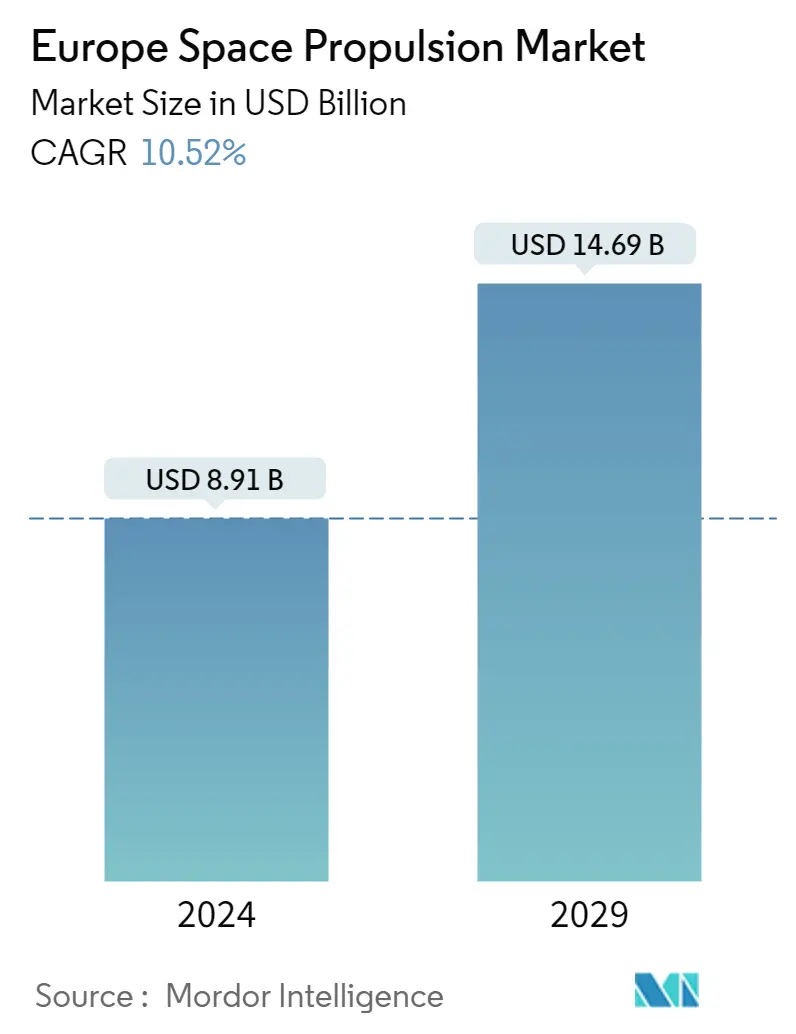

Объем европейского рынка космических двигателей оценивается в 8,91 млрд долларов США в 2024 году и, как ожидается, достигнет 14,69 млрд долларов США к 2029 году, увеличиваясь в среднем на 10,52% в течение прогнозируемого периода (2024-2029 гг.).

8,91 млрд

Объем рынка в 2024 году (долл. США)

14,69 млрд

Объем рынка в 2029 году (долл. США)

3.34 %

Среднегодовой темп роста (2017-2023)

10.52 %

Среднегодовой темп роста (2024-2029)

Крупнейший рынок по технологии пропульсивных установок

73.93 %

стоимостная доля, Жидкое топливо, 2022 г.

Благодаря своей высокой эффективности, управляемости, надежности и длительному сроку службы двигательная техника на жидком топливе становится идеальным выбором для космических миссий. Он может использоваться на различных классах орбит для спутников.

Самый быстрорастущий рынок по технологии пропульсивных установок

14.50 %

Прогнозируемый среднегодовой темп роста на основе газа, На газовой основе,

В этом регионе внедрение газовых силовых установок демонстрирует значительный рост из-за их экономической эффективности и надежности. Эти двигательные установки также просты в обслуживании орбиты, маневрировании и ориентации.

Ведущий игрок рынка

63.72 %

доля рынка, Ариан Груп, 2022 г.

Ariane Group является крупнейшим игроком на рынке. Компания является одним из основных подрядчиков космических двигательных установок в регионе для различных космических агентств.

Второй ведущий игрок рынка

9.71 %

доля рынка, Авио, 2022 г.

Avio является второй ведущей компанией на рынке. Она предлагает двигательные решения для запуска институциональных, государственных и коммерческих полезных нагрузок.

Третий ведущий игрок рынка

4.32 %

доля рынка, Муг Инк., 2022 г.

Moog Inc. является третьим по величине игроком на рынке. Компания сосредоточилась на инновациях и в настоящее время работает над спутниковой двигательной установкой, приводимой в действие водой.

Ожидается, что использование газовых силовых установок резко возрастет в течение прогнозируемого периода

- На европейском рынке космических двигателей газовые двигательные установки по-прежнему широко используются для малых и средних спутников, где простота, надежность и быстрое время отклика имеют решающее значение. Они широко используются в различных спутниковых миссиях, включая телекоммуникации, наблюдение за Землей и научные исследования.

- Электрические двигательные установки завоевали известность на европейском рынке спутников благодаря своей топливной эффективности и увеличенному сроку службы. Эта технология обеспечивает более высокие удельные импульсы, позволяя спутникам нести больше полезной нагрузки при использовании меньшего количества топлива. Кроме того, электрические двигательные установки позволяют выполнять длительные миссии и выполнять точные орбитальные маневры. Они хорошо подходят для геостационарных спутников, миссий в дальний космос и спутниковых группировок для глобального покрытия.

- Жидкостные двигательные установки, преимущественно основанные на двухтопливных компонентах, таких как гидразин и тетраоксид азота, широко используются в европейских спутниках для основных двигателей и больших орбитальных маневров. Жидкостные двигательные установки обеспечивают гибкость для выполнения сложных орбитальных переходов и маневров сближения. Однако они требуют осторожного обращения с токсичными и коррозионными компонентами топлива и требуют более высокой массы топлива по сравнению с электрическими или газовыми системами. Ожидается, что в период с 2023 по 2029 год рынок вырастет на 81%, и ожидается, что двигатели на основе газа будут доминировать на рынке.

Ожидается, что инновации в области силовых установок будут способствовать росту

- Космическая тяга — это метод, используемый для ускорения космических аппаратов или искусственных спутников Земли. Нынешняя космическая двигательная установка включает в себя два основных решения. Использование электродвигателя (ЭП) ускоряет ионизированное топливо, а химическое отталкивание (ХП) использует сам гребной винт в качестве источника энергии для силы тяги.

- Космическая промышленность является нишевым сектором, на который приходится 7,25 млрд евро конечного дохода и создание 38 000 высококвалифицированных рабочих мест. Несмотря на свои небольшие размеры, космический сектор предоставляет широкий спектр услуг и приложений и имеет важное стратегическое значение для правительств и бизнеса в регионе.

- Программа будущих космических перевозок ЕКА определяет ключевые технологии систем запуска для решения проблем и предоставления решений за счет технологической зрелости двигательных установок. Ключевые технологии разрабатываются как на уровне компонентов, так и на уровне подсистем, прежде чем они будут интегрированы в демонстрационный двигатель и испытаны в соответствующих условиях. Благодаря присутствию в регионе большого количества государственных, коммерческих и других игроков, спрос в отрасли производства спутников показал положительный рост. Исходя из этого, в течение 2017-2022 годов в районе было запущено более 570 спутников. Из более чем 570 произведенных и запущенных спутников почти 90% предназначены для коммерческого использования.

Тенденции рынка космических двигателей в Европе

Инвестиционные возможности на европейском рынке космических двигателей стимулируют спрос

- Европейские страны признают важность различных инвестиций в космическую сферу. Они увеличивают свои расходы на космические программы и инновации, чтобы оставаться конкурентоспособными и инновационными в мировой космической отрасли. В ноябре 2022 года ЕКА объявило, что предложило увеличить финансирование космоса на 25% в течение следующих трех лет, чтобы сохранить лидерство Европы в наблюдении за Землей, расширить навигационные услуги и остаться партнером в исследованиях с Соединенными Штатами. ESA обратилось к своим 22 странам с просьбой поддержать бюджет в размере 18,5 млрд евро с 2023 по 2025 год. Кроме того, в сентябре 2022 года правительство Франции объявило, что планирует выделить на космическую деятельность более 9 млрд долларов США, что примерно на 25% больше, чем за последние три года.

- В ноябре 2022 года Германия объявила, что на различные мероприятия, связанные с космосом, выделено около 2,37 млрд евро. В апреле 2023 года компания Dawn Aerospace получила контракт на проведение технико-экономического обоснования с DLR (Немецкий аэрокосмический центр) для повышения характеристик зеленого топлива на основе закиси азота для спутников и миссий в дальний космос. В декабре 2022 года Космическое агентство Великобритании объявило о выделении 2,7 млн евро на 13 технологических проектов на ранних стадиях. European Astrotech получила 54 000 евро на тележку для загрузки топлива (GSE) для обслуживания спутников с электрическими двигательными установками на ксеноне или криптоне. Компания SmallSpark Space Systems получила 76 000 евро на разработку и совершенствование двигательной установки SmallSpark S4-NEWT-A2, которая станет частью архитектуры космического логистического корабля S4-SLV и станет системой-кандидатом для ракет-носителей разгонных блоков.

ДРУГИЕ КЛЮЧЕВЫЕ ОТРАСЛЕВЫЕ ТЕНДЕНЦИИ, ОТРАЖЕННЫЕ В ОТЧЕТЕ

- Инвестиционные возможности на европейском рынке космических двигателей стимулируют спрос

Обзор отрасли космических двигателей в Европе

Европейский рынок космических двигателей достаточно консолидирован, при этом пять ведущих компаний занимают 77,76%. Основными игроками на этом рынке являются Ariane Group, Avio, Honeywell International Inc., Moog Inc. и Safran SA (в алфавитном порядке).

Лидеры рынка космических двигателей в Европе

Ariane Group

Avio

Honeywell International Inc.

Moog Inc.

Safran SA

Other important companies include OHB SE, Sitael S.p.A., Space Exploration Technologies Corp., Thales.

Отказ от ответственности: Основные игроки упорядочены в алфавитном порядке

Новости рынка космических двигателей в Европе

- Февраль 2023 г. Thales Alenia Space заключила контракт с Корейским институтом аэрокосмических исследований (KARI) на поставку интегрированной электрической двигательной установки для своего спутника GEO-KOMPSAT-3 (GK3).

- Декабрь 2022 г. GKN Aerospace заключила контракт с ArianeGroup на поставку следующей ступени турбины Ariane 6 и сопла Vulcain. Контракт предусматривает изготовление и поставку блоков для следующих 14 ракет-носителей Ariane 6, которые поступят в производство к 2025 году. В настоящее время GKN Aerospace сосредоточена на индустриализации и интеграции новых и инновационных технологий в продукт Ariane 6.

- Сентябрь 2022 г. OHB Sweden, дочерняя компания космической группы OHB SE, и испанская компания Atlantis, занимающаяся космическими технологиями, подписали контракт на совместную поставку двух микроспутников на базе платформы InnoSat компании OHB SwedenСпутники будут нести четыре оптических канала, предоставленных Satlantis, и будут запущены в 2024 году.

Бесплатно с этим отчетом

Отчет о рынке космических двигателей в Европе - Содержание

1. РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

2. ОТЧЕТ ПРЕДЛОЖЕНИЙ

3. ВВЕДЕНИЕ

- 3.1 Допущения исследования и определение рынка

- 3.2 Объем исследования

- 3.3 Методология исследования

4. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

- 4.1 Расходы на космические программы

-

4.2 Нормативно-правовая база

- 4.2.1 Франция

- 4.2.2 Германия

- 4.2.3 Россия

- 4.2.4 Великобритания

- 4.3 Анализ цепочки создания стоимости и каналов сбыта

5. СЕГМЕНТАЦИЯ РЫНКА (включает размер рынка в стоимости в долларах США, прогнозы до 2029 года и анализ перспектив роста)

-

5.1 Технология движения

- 5.1.1 Электрический

- 5.1.2 Газовый

- 5.1.3 Жидкое топливо

-

5.2 Страна

- 5.2.1 Франция

- 5.2.2 Германия

- 5.2.3 Россия

- 5.2.4 Великобритания

6. КОНКУРЕНТНАЯ СРЕДА

- 6.1 Ключевые стратегические шаги

- 6.2 Анализ доли рынка

- 6.3 Ландшафт компании

-

6.4 Профили компаний (включает обзор глобального уровня, обзор уровня рынка, основные сегменты бизнеса, финансы, численность персонала, ключевую информацию, рыночный рейтинг, долю рынка, продукты и услуги, а также анализ последних событий).

- 6.4.1 Ariane Group

- 6.4.2 Avio

- 6.4.3 Honeywell International Inc.

- 6.4.4 Moog Inc.

- 6.4.5 OHB SE

- 6.4.6 Safran SA

- 6.4.7 Sitael S.p.A.

- 6.4.8 Space Exploration Technologies Corp.

- 6.4.9 Thales

7. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ ГЕНЕРАЛЬНЫХ ДИРЕКТОРОВ САТЕЛЛИТОВ

8. ПРИЛОЖЕНИЕ

-

8.1 Глобальный обзор

- 8.1.1 Обзор

- 8.1.2 Концепция пяти сил Портера

- 8.1.3 Анализ глобальной цепочки создания стоимости

- 8.1.4 Динамика рынка (DRO)

- 8.2 Источники и ссылки

- 8.3 Список таблиц и рисунков

- 8.4 Первичная информация

- 8.5 Пакет данных

- 8.6 Словарь терминов

Сегментация отрасли космических двигателей в Европе

Электрические, газовые, жидкотопливные сегменты охватываются Propulsion Tech. Франция, Германия, Россия, Великобритания охвачены сегментами по странам.

- На европейском рынке космических двигателей газовые двигательные установки по-прежнему широко используются для малых и средних спутников, где простота, надежность и быстрое время отклика имеют решающее значение. Они широко используются в различных спутниковых миссиях, включая телекоммуникации, наблюдение за Землей и научные исследования.

- Электрические двигательные установки завоевали известность на европейском рынке спутников благодаря своей топливной эффективности и увеличенному сроку службы. Эта технология обеспечивает более высокие удельные импульсы, позволяя спутникам нести больше полезной нагрузки при использовании меньшего количества топлива. Кроме того, электрические двигательные установки позволяют выполнять длительные миссии и выполнять точные орбитальные маневры. Они хорошо подходят для геостационарных спутников, миссий в дальний космос и спутниковых группировок для глобального покрытия.

- Жидкостные двигательные установки, преимущественно основанные на двухтопливных компонентах, таких как гидразин и тетраоксид азота, широко используются в европейских спутниках для основных двигателей и больших орбитальных маневров. Жидкостные двигательные установки обеспечивают гибкость для выполнения сложных орбитальных переходов и маневров сближения. Однако они требуют осторожного обращения с токсичными и коррозионными компонентами топлива и требуют более высокой массы топлива по сравнению с электрическими или газовыми системами. Ожидается, что в период с 2023 по 2029 год рынок вырастет на 81%, и ожидается, что двигатели на основе газа будут доминировать на рынке.

| Электрический |

| Газовый |

| Жидкое топливо |

| Франция |

| Германия |

| Россия |

| Великобритания |

| Технология движения | Электрический |

| Газовый | |

| Жидкое топливо | |

| Страна | Франция |

| Германия | |

| Россия | |

| Великобритания |

Определение рынка

- Приложение - Различные области применения или назначения спутников классифицируются на связь, наблюдение за Землей, наблюдение за космосом, навигацию и другие. Перечислены цели, о которых сообщил оператор спутника.

- Конечный пользователь - Основными пользователями или конечными пользователями спутника являются гражданские (академические, любительские), коммерческие, правительственные (метеорологические, научные и т.д.), военные. Спутники могут быть многоразовыми, как для коммерческого, так и для военного применения.

- Ракета-носитель MTOW - Под MTOW (максимальная взлетная масса) ракеты-носителя понимается максимальный вес ракеты-носителя при взлете, включающий вес полезной нагрузки, оборудования и топлива.

- Класс орбиты - Орбиты спутников делятся на три больших класса, а именно GEO, LEO и MEO. Спутники на эллиптических орбитах имеют апогеи и перигеи, которые значительно отличаются друг от друга, и классифицируют орбиты спутников с эксцентриситетом 0,14 и выше как эллиптические.

- Силовая техника - В рамках этого сегмента различные типы спутниковых двигательных установок классифицируются как электрические, жидкостные и газовые.

- Масса спутника - В рамках этого сегмента различные типы спутниковых двигательных установок классифицируются как электрические, жидкостные и газовые.

- Спутниковая подсистема - В этот сегмент входят все компоненты и подсистемы, в том числе топливо, шины, солнечные батареи, другое аппаратное обеспечение спутников.

| Ключевое слово | Определение |

|---|---|

| Управление ориентацией | Ориентация спутника относительно Земли и Солнца. |

| ИНТЕЛСАТ | Международная организация спутниковой связи управляет сетью спутников для международной передачи. |

| Геостационарная околоземная орбита (ГСО) | Геостационарные спутники на околоземной орбите находятся на высоте 35 786 км (22 282 миль) над экватором в том же направлении и с той же скоростью, с которой Земля вращается вокруг своей оси, из-за чего они кажутся неподвижными в небе. |

| Низкая околоземная орбита (НОО) | Спутники на низкой околоземной орбите вращаются на высоте от 160 до 2000 км над Землей, совершают полный оборот примерно за 1,5 часа и охватывают только часть поверхности Земли. |

| Средняя околоземная орбита (МЭО) | Спутники MEO расположены выше низкоорбитальных и ниже геостационарных спутников и, как правило, движутся по эллиптической орбите над Северным и Южным полюсами или по экваториальной орбите. |

| Терминал с очень малой апертурой (VSAT) | Терминал с очень малой апертурой — это антенна, диаметр которой, как правило, составляет менее 3 метров |

| Кубсат | CubeSat — класс миниатюрных спутников на основе форм-фактора, состоящего из кубиков диаметром 10 см. Кубсаты весят не более 2 кг на единицу и, как правило, используют коммерчески доступные компоненты для своей конструкции и электроники. |

| Ракеты-носители для запуска малых спутников (SSLV) | Ракета-носитель для малых спутников (SSLV) представляет собой трехступенчатую ракету-носитель, сконфигурированную с тремя твердотопливными двигательными ступенями и модулем подстройки скорости (VTM) на основе жидкостной двигательной установки (VTM) в качестве конечной ступени |

| Космическая добыча полезных ископаемых | Добыча полезных ископаемых на астероидах — это гипотеза извлечения материала из астероидов и других астероидов, в том числе околоземных объектов. |

| Наноспутники | Наноспутники в широком смысле определяются как любой спутник весом менее 10 килограммов. |

| Автоматическая идентификационная система (АИС) | Автоматическая идентификационная система (АИС) — это автоматическая система слежения, используемая для идентификации и определения местоположения судов путем обмена электронными данными с другими находящимися поблизости судами, базовыми станциями АИС и спутниками. Спутниковый АИС (S-AIS) — это термин, используемый для описания того, когда спутник используется для обнаружения сигнатур АИС. |

| Многоразовые ракеты-носители (РЛВ) | Многоразовая ракета-носитель (РНО) – ракета-носитель многоразового использования, предназначенная для возвращения на Землю в практически неповрежденном виде и, следовательно, может быть запущена более одного раза, или содержащая ступени ракеты-носителя, которые могут быть извлечены оператором пуска для дальнейшего использования при эксплуатации по существу аналогичной ракеты-носителя. |

| Апогей | Точка на эллиптической орбите спутника, наиболее удаленная от поверхности Земли. Геосинхронные спутники, которые поддерживают круговые орбиты вокруг Земли, сначала запускаются на высокоэллиптические орбиты с апогеем 22 237 миль. |

Методология исследования

Во всех своих отчетах Mordor Intelligence придерживается четырехступенчатой методологии.

- Шаг 1 Определите ключевые переменные: Чтобы построить надежную методологию прогнозирования, переменные и факторы, определенные в Шаге-1, тестируются на основе доступных исторических данных рынка. В ходе итеративного процесса задаются переменные, необходимые для прогноза рынка, и на основе этих переменных строится модель.

- Шаг 2 Постройте модель рынка: Представлены оценки объема рынка за исторический и прогнозный годы в выражении выручки и объема. При пересчете продаж в объем средняя цена продажи (ASP) остается неизменной в течение всего прогнозируемого периода для каждой страны, а инфляция не является частью ценообразования.

- Шаг 3 Проверка и завершение: На этом важном этапе все рыночные цифры, переменные и вызовы аналитиков проверяются через обширную сеть первичных экспертов по исследованиям исследуемого рынка. Респонденты подбираются по уровням и функциям для создания целостной картины исследуемого рынка.

- Шаг 4 Результаты исследования: Синдицированные отчеты, индивидуальные консультационные задания, базы данных и платформы подписки.