Объем рынка космических двигателей в Азиатско-Тихоокеанском регионе

|

|

Период исследования | 2017 - 2029 |

|

|

Размер Рынка (2024) | 58.65 Миллиардов долларов США |

|

|

Размер Рынка (2029) | 95.25 Миллиардов долларов США |

|

|

Наибольшая доля по технологии propulsion | Жидкое топливо |

|

|

CAGR (2024 - 2029) | 11.22 % |

|

|

Наибольшая доля по странам | Китай |

|

|

Концентрация Рынка | Низкий |

Ключевые игроки |

||

|

||

|

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка космических двигателей в Азиатско-Тихоокеанском регионе

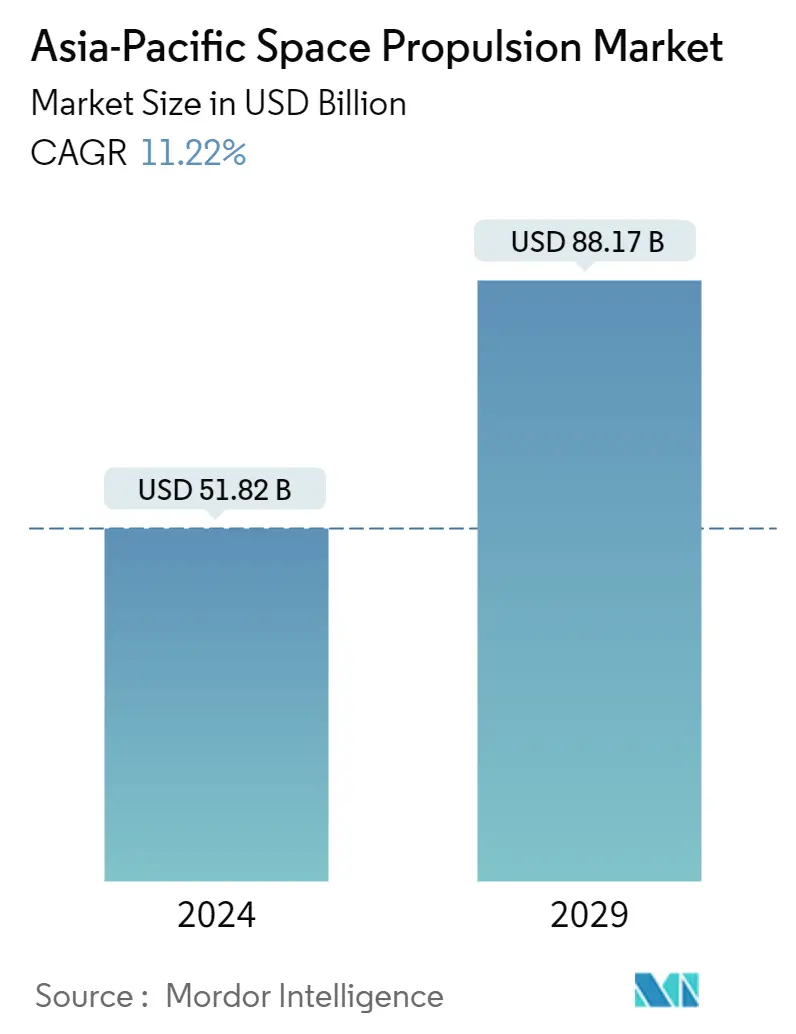

Объем рынка космических двигателей в Азиатско-Тихоокеанском регионе оценивается в 51,82 млрд долларов США в 2024 году и, как ожидается, достигнет 88,17 млрд долларов США к 2029 году, увеличиваясь в среднем на 11,22% в течение прогнозируемого периода (2024-2029 годы).

51,82 млрд

Объем рынка в 2024 году (долл. США)

88,17 млрд

Объем рынка в 2029 году (долл. США)

11.21 %

Среднегодовой темп роста (2017-2023)

11.22 %

Среднегодовой темп роста (2024-2029)

Крупнейший рынок по технологии пропульсивных установок

73.93 %

стоимостная доля, Жидкое топливо, 2022 г.

Благодаря своей высокой эффективности, управляемости, надежности и длительному сроку службы двигательная техника на жидком топливе становится идеальным выбором для космических миссий. Он может использоваться на различных классах орбит для спутников.

Самый быстрорастущий рынок по технологии пропульсивных установок

15.74 %

Прогнозируемый среднегодовой темп роста на основе газа, На газовой основе,

В этом регионе внедрение газовых силовых установок демонстрирует значительный рост из-за их экономической эффективности и надежности. Эти двигательные установки также просты в обслуживании орбиты, маневрировании и ориентации.

Крупнейший рынок по странам

91.42 %

стоимостная доля, Китай, 2022 г.

Спрос на производство спутников обусловлен инвестициями китайского правительства в спутниковые системы, используемые для связи, радиовещания, навигации, прогнозирования погоды, мониторинга стихийных бедствий и исследования ресурсов, а также в других областях.

Ведущий игрок рынка

9.97 %

доля рынка, Ариан Груп, 2022 г.

Ariane Group является вторым по величине игроком на рынке. Компания была выбрана Европейской комиссией для разработки первых в Европе многоразовых и экологически чистых пусковых установок для реализации двух крупных проектов.

Второй ведущий игрок рынка

5.11 %

доля рынка, Муг Инк., 2022 г.

Moog Inc. является третьим по величине игроком на рынке. Компания сосредоточилась на инновациях и в настоящее время работает над спутниковой двигательной установкой, приводимой в действие водой.

Ожидается, что использование электрических силовых установок резко возрастет в течение прогнозируемого периода

- Двигательная установка спутника обычно используется для приведения космического аппарата в движение и координации его положения на орбите. Газовые двигательные установки, такие как двигатели на холодном газе и экологически чистое топливо, находят применение на спутниковом рынке Азиатско-Тихоокеанского региона. Двигатели на холодном газе используют сжатый газ, как правило, азот, в качестве топлива. Несмотря на относительную простоту и надежность, эти системы обеспечивают малую тягу и в основном используются для ориентации и незначительной корректировки орбиты. Такие страны, как Япония и Индия, активно исследуют и разрабатывают технологии экологически чистого топлива для двигателей спутников, чтобы повысить эффективность работы и снизить риски, связанные с токсичным топливом.

- С другой стороны, электрические двигатели обычно используются для размещения станций для коммерческих спутников связи. Он является основным двигателем некоторых космических научных миссий из-за его высоких удельных импульсов. Thales, IHI Corporation и Ariane Group являются одними из крупнейших поставщиков силовых установок в регионе. Ожидается, что новый запуск спутников в регионе ускорит рост рынка в течение прогнозируемого периода.

- Жидкостные двигательные установки по-прежнему широко используются в Азиатско-Тихоокеанском регионе для основных двигателей и маневров на больших орбитах. В этих системах обычно используются жидкостные ракетные двигатели, использующие жидкое топливо, такое как жидкий кислород и жидкий водород. Жидкостная двигательная установка обеспечивает высокую тягу, что позволяет быстро выводить ее на орбиту и изменять траекторию. Ожидается, что в период с 2023 по 2029 год рынок вырастет на 96% в течение прогнозируемого периода. Ожидается, что газовые силовые установки будут доминировать на рынке.

Увеличение инвестиций в космические стартапы

- Двигательная установка спутника обычно используется для вывода космического аппарата на орбиту и координации положения космического аппарата на орбите. Газовое топливо также может использоваться, но не распространено из-за его низкой плотности и сложности применения обычных методов перекачки. Жидкости желательны, потому что они имеют достаточно высокую плотность и высокий удельный импульс.

- Силовые установки, обеспечивающие движение, оказались очень эффективными и надежными. К ним относятся гидразиновые системы, другие одно- или сдвоенные силовые установки, гибридные системы и системы холодного/горячего воздуха, и эти системы используются, когда требуется сильная тяга или быстрое маневрирование. Таким образом, химические системы продолжают оставаться предпочтительной технологией космических двигателей, когда их суммарная импульсная мощность достаточна для удовлетворения требований миссии. В мае 2021 года компания Bellatrix Aerospace объявила о проведении испытаний первого в стране частного двигателя Hall Thruster, электрической двигательной установки для спутников.

- Применение электрической двигательной установки обычно используется для удержания станций для коммерческих спутников связи и является основным двигателем некоторых космических научных миссий из-за его высоких удельных импульсов. Ожидается, что запуск новых спутников в регионе ускорит рост рынка в течение прогнозируемого периода.

Тенденции рынка космических двигателей в Азиатско-Тихоокеанском регионе

Драйверами роста являются увеличение расходов Китая, Индии, Японии и Южной Кореи

- Спрос на спутниковые двигательные установки обусловлен увеличением расходов на спутниковые программы в различных странах, таких как производство и запуск национальной спутниковой интернет-группировки численностью до 13 000 спутников. Китайская сеть SatNet взаимодействует с коммерческими компаниями в рамках разработки плана строительства группировки Гован. Примечательно, что эти и другие малые спутники нуждаются в бортовой двигательной установке, чтобы снизить вероятность столкновения и смягчить проблему мусора на низкой околоземной орбите. Несколько компаний в регионе разрабатывают технологии космических двигателей. В мае 2022 года китайская компания по производству спутниковых электрических двигателей Kongtian Dongli объявила, что получила многомиллионное финансирование в рамках ангельского раунда в юанях на фоне распространения китайских планов по созданию спутниковой группировки. Основной продукцией компании являются двигатели Холла и микроволновые электрические двигательные установки, испытания которых на орбите запланированы до декабря этого года.

- Кроме того, в феврале 2023 года правительство Индии объявило, что ISRO, как ожидается, получит 2 млрд долларов США на различные мероприятия, связанные с космосом, включая развитие Центра жидкостных двигательных систем (LPSC) и пропульсивного комплекса ISRO. В марте 2021 года Япония объявила о выделении 4,14 млрд долларов США на деятельность, связанную с космосом. Страна упомянула, что выделила 18,9 млрд иен на разработку ракеты H3. В январе 2020 года JAXA сообщило, что 3,6 млрд иен было выделено на финансирование исследований и разработок основных технологий двигателей, которые значительно улучшают расход топлива и снижают нагрузку на окружающую среду, а также на исследования и разработки бесшумного сверхзвукового самолета и летательных аппаратов с безэмиссионным приводом (силовые установки с электрическим приводом).

Обзор отрасли космических двигателей в Азиатско-Тихоокеанском регионе

Рынок космических двигателей в Азиатско-Тихоокеанском регионе фрагментирован пять крупнейших компаний занимают 15,08%. Основными игроками на этом рынке являются Ariane Group, Honeywell International Inc., Moog Inc., Northrop Grumman Corporation и Safran SA (в алфавитном порядке).

Лидеры рынка космических двигателей в Азиатско-Тихоокеанском регионе

Ariane Group

Honeywell International Inc.

Moog Inc.

Northrop Grumman Corporation

Safran SA

Other important companies include Sitael S.p.A., Space Exploration Technologies Corp., Thales.

Отказ от ответственности: Основные игроки упорядочены в алфавитном порядке

Новости рынка космических двигателей в Азиатско-Тихоокеанском регионе

- Февраль 2023 г. Thales Alenia Space заключила контракт с Корейским институтом аэрокосмических исследований (KARI) на поставку интегрированной электрической двигательной установки для своего спутника GEO-KOMPSAT-3 (GK3).

- Декабрь 2022 г. GKN Aerospace заключила контракт с ArianeGroup на поставку следующей ступени турбины Ariane 6 и сопла Vulcain. Контракт предусматривает изготовление и поставку блоков для 14 ракет-носителей Ariane 6, которые, как ожидается, поступят в производство к 2025 году. В настоящее время GKN Aerospace сосредоточена на индустриализации и интеграции новых и инновационных технологий в продукт Ariane 6.

- Ноябрь 2022 г. Два пятиступенчатых твердотопливных ракетных ускорителя корпорации Northrop Grumman помогли запустить первый полет системы космических запусков NASA SLS; в рамках миссии Artemis I. Это первая из серии миссий Artemis, ориентированных на исследование дальнего космоса.

Бесплатно с этим отчетом

Отчет о рынке космических двигателей в Азиатско-Тихоокеанском регионе - Содержание

1. РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

2. ОТЧЕТ ПРЕДЛОЖЕНИЙ

3. ВВЕДЕНИЕ

- 3.1 Допущения исследования и определение рынка

- 3.2 Объем исследования

- 3.3 Методология исследования

4. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

- 4.1 Расходы на космические программы

-

4.2 Нормативно-правовая база

- 4.2.1 Австралия

- 4.2.2 Япония

- 4.2.3 Сингапур

- 4.3 Анализ цепочки создания стоимости и каналов сбыта

5. СЕГМЕНТАЦИЯ РЫНКА (включает размер рынка в стоимости в долларах США, прогнозы до 2029 года и анализ перспектив роста)

-

5.1 Технология движения

- 5.1.1 Электрический

- 5.1.2 Газовый

- 5.1.3 Жидкое топливо

-

5.2 Страна

- 5.2.1 Австралия

- 5.2.2 Китай

- 5.2.3 Индия

- 5.2.4 Япония

- 5.2.5 Новая Зеландия

- 5.2.6 Сингапур

- 5.2.7 Южная Корея

6. КОНКУРЕНТНАЯ СРЕДА

- 6.1 Ключевые стратегические шаги

- 6.2 Анализ доли рынка

- 6.3 Ландшафт компании

-

6.4 Профили компаний (включает обзор глобального уровня, обзор уровня рынка, основные сегменты бизнеса, финансы, численность персонала, ключевую информацию, рыночный рейтинг, долю рынка, продукты и услуги, а также анализ последних событий).

- 6.4.1 Ariane Group

- 6.4.2 Honeywell International Inc.

- 6.4.3 Moog Inc.

- 6.4.4 Northrop Grumman Corporation

- 6.4.5 Safran SA

- 6.4.6 Sitael S.p.A.

- 6.4.7 Space Exploration Technologies Corp.

- 6.4.8 Thales

7. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ ГЕНЕРАЛЬНЫХ ДИРЕКТОРОВ САТЕЛЛИТОВ

8. ПРИЛОЖЕНИЕ

-

8.1 Глобальный обзор

- 8.1.1 Обзор

- 8.1.2 Концепция пяти сил Портера

- 8.1.3 Анализ глобальной цепочки создания стоимости

- 8.1.4 Динамика рынка (DRO)

- 8.2 Источники и ссылки

- 8.3 Список таблиц и рисунков

- 8.4 Первичная информация

- 8.5 Пакет данных

- 8.6 Словарь терминов

Сегментация отрасли космических двигателей в Азиатско-Тихоокеанском регионе

Электрические, газовые, жидкотопливные сегменты охватываются Propulsion Tech. Австралия, Китай, Индия, Япония, Новая Зеландия, Сингапур, Южная Корея охвачены сегментами по странам.

- Двигательная установка спутника обычно используется для приведения космического аппарата в движение и координации его положения на орбите. Газовые двигательные установки, такие как двигатели на холодном газе и экологически чистое топливо, находят применение на спутниковом рынке Азиатско-Тихоокеанского региона. Двигатели на холодном газе используют сжатый газ, как правило, азот, в качестве топлива. Несмотря на относительную простоту и надежность, эти системы обеспечивают малую тягу и в основном используются для ориентации и незначительной корректировки орбиты. Такие страны, как Япония и Индия, активно исследуют и разрабатывают технологии экологически чистого топлива для двигателей спутников, чтобы повысить эффективность работы и снизить риски, связанные с токсичным топливом.

- С другой стороны, электрические двигатели обычно используются для размещения станций для коммерческих спутников связи. Он является основным двигателем некоторых космических научных миссий из-за его высоких удельных импульсов. Thales, IHI Corporation и Ariane Group являются одними из крупнейших поставщиков силовых установок в регионе. Ожидается, что новый запуск спутников в регионе ускорит рост рынка в течение прогнозируемого периода.

- Жидкостные двигательные установки по-прежнему широко используются в Азиатско-Тихоокеанском регионе для основных двигателей и маневров на больших орбитах. В этих системах обычно используются жидкостные ракетные двигатели, использующие жидкое топливо, такое как жидкий кислород и жидкий водород. Жидкостная двигательная установка обеспечивает высокую тягу, что позволяет быстро выводить ее на орбиту и изменять траекторию. Ожидается, что в период с 2023 по 2029 год рынок вырастет на 96% в течение прогнозируемого периода. Ожидается, что газовые силовые установки будут доминировать на рынке.

| Электрический |

| Газовый |

| Жидкое топливо |

| Австралия |

| Китай |

| Индия |

| Япония |

| Новая Зеландия |

| Сингапур |

| Южная Корея |

| Технология движения | Электрический |

| Газовый | |

| Жидкое топливо | |

| Страна | Австралия |

| Китай | |

| Индия | |

| Япония | |

| Новая Зеландия | |

| Сингапур | |

| Южная Корея |

Определение рынка

- Приложение - Различные области применения или назначения спутников классифицируются на связь, наблюдение за Землей, наблюдение за космосом, навигацию и другие. Перечислены цели, о которых сообщил оператор спутника.

- Конечный пользователь - Основными пользователями или конечными пользователями спутника являются гражданские (академические, любительские), коммерческие, правительственные (метеорологические, научные и т.д.), военные. Спутники могут быть многоразовыми, как для коммерческого, так и для военного применения.

- Ракета-носитель MTOW - Под MTOW (максимальная взлетная масса) ракеты-носителя понимается максимальный вес ракеты-носителя при взлете, включающий вес полезной нагрузки, оборудования и топлива.

- Класс орбиты - Орбиты спутников делятся на три больших класса, а именно GEO, LEO и MEO. Спутники на эллиптических орбитах имеют апогеи и перигеи, которые значительно отличаются друг от друга, и классифицируют орбиты спутников с эксцентриситетом 0,14 и выше как эллиптические.

- Силовая техника - В рамках этого сегмента различные типы спутниковых двигательных установок классифицируются как электрические, жидкостные и газовые.

- Масса спутника - В рамках этого сегмента различные типы спутниковых двигательных установок классифицируются как электрические, жидкостные и газовые.

- Спутниковая подсистема - В этот сегмент входят все компоненты и подсистемы, в том числе топливо, шины, солнечные батареи, другое аппаратное обеспечение спутников.

| Ключевое слово | Определение |

|---|---|

| Управление ориентацией | Ориентация спутника относительно Земли и Солнца. |

| ИНТЕЛСАТ | Международная организация спутниковой связи управляет сетью спутников для международной передачи. |

| Геостационарная околоземная орбита (ГСО) | Геостационарные спутники на околоземной орбите находятся на высоте 35 786 км (22 282 миль) над экватором в том же направлении и с той же скоростью, с которой Земля вращается вокруг своей оси, из-за чего они кажутся неподвижными в небе. |

| Низкая околоземная орбита (НОО) | Спутники на низкой околоземной орбите вращаются на высоте от 160 до 2000 км над Землей, совершают полный оборот примерно за 1,5 часа и охватывают только часть поверхности Земли. |

| Средняя околоземная орбита (МЭО) | Спутники MEO расположены выше низкоорбитальных и ниже геостационарных спутников и, как правило, движутся по эллиптической орбите над Северным и Южным полюсами или по экваториальной орбите. |

| Терминал с очень малой апертурой (VSAT) | Терминал с очень малой апертурой — это антенна, диаметр которой, как правило, составляет менее 3 метров |

| Кубсат | CubeSat — класс миниатюрных спутников на основе форм-фактора, состоящего из кубиков диаметром 10 см. Кубсаты весят не более 2 кг на единицу и, как правило, используют коммерчески доступные компоненты для своей конструкции и электроники. |

| Ракеты-носители для запуска малых спутников (SSLV) | Ракета-носитель для малых спутников (SSLV) представляет собой трехступенчатую ракету-носитель, сконфигурированную с тремя твердотопливными двигательными ступенями и модулем подстройки скорости (VTM) на основе жидкостной двигательной установки (VTM) в качестве конечной ступени |

| Космическая добыча полезных ископаемых | Добыча полезных ископаемых на астероидах — это гипотеза извлечения материала из астероидов и других астероидов, в том числе околоземных объектов. |

| Наноспутники | Наноспутники в широком смысле определяются как любой спутник весом менее 10 килограммов. |

| Автоматическая идентификационная система (АИС) | Автоматическая идентификационная система (АИС) — это автоматическая система слежения, используемая для идентификации и определения местоположения судов путем обмена электронными данными с другими находящимися поблизости судами, базовыми станциями АИС и спутниками. Спутниковый АИС (S-AIS) — это термин, используемый для описания того, когда спутник используется для обнаружения сигнатур АИС. |

| Многоразовые ракеты-носители (РЛВ) | Многоразовая ракета-носитель (РНО) – ракета-носитель многоразового использования, предназначенная для возвращения на Землю в практически неповрежденном виде и, следовательно, может быть запущена более одного раза, или содержащая ступени ракеты-носителя, которые могут быть извлечены оператором пуска для дальнейшего использования при эксплуатации по существу аналогичной ракеты-носителя. |

| Апогей | Точка на эллиптической орбите спутника, наиболее удаленная от поверхности Земли. Геосинхронные спутники, которые поддерживают круговые орбиты вокруг Земли, сначала запускаются на высокоэллиптические орбиты с апогеем 22 237 миль. |

Методология исследования

Во всех своих отчетах Mordor Intelligence придерживается четырехступенчатой методологии.

- Шаг 1 Определите ключевые переменные: Чтобы построить надежную методологию прогнозирования, переменные и факторы, определенные в Шаге-1, тестируются на основе доступных исторических данных рынка. В ходе итеративного процесса задаются переменные, необходимые для прогноза рынка, и на основе этих переменных строится модель.

- Шаг 2 Постройте модель рынка: Представлены оценки объема рынка за исторический и прогнозный годы в выражении выручки и объема. При пересчете продаж в объем средняя цена продажи (ASP) остается неизменной в течение всего прогнозируемого периода для каждой страны, а инфляция не является частью ценообразования.

- Шаг 3 Проверка и завершение: На этом важном этапе все рыночные цифры, переменные и вызовы аналитиков проверяются через обширную сеть первичных экспертов по исследованиям исследуемого рынка. Респонденты подбираются по уровням и функциям для создания целостной картины исследуемого рынка.

- Шаг 4 Результаты исследования: Синдицированные отчеты, индивидуальные консультационные задания, базы данных и платформы подписки.