Размер и доля европейского рынка термоусадочных и растяжных рукавных этикеток

Анализ европейского рынка термоусадочных и растяжных рукавных этикеток от Mordor Intelligence

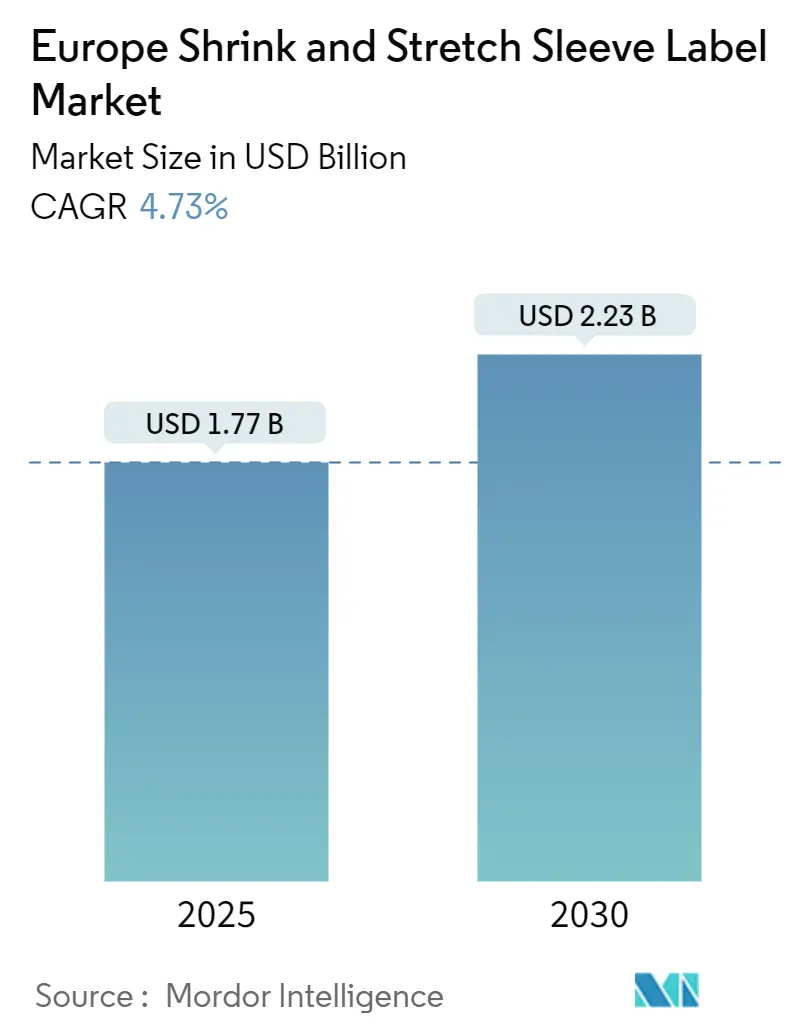

Размер европейского рынка термоусадочных и растяжных рукавных этикеток составляет 1,77 млрд долл. США в 2025 году и, по прогнозам, достигнет 2,23 млрд долл. США к 2030 году, расширяясь со среднегодовым темпом роста 4,73%.[1]Publications Office of the European Union, "Regulation (EU) 2025/40 on packaging and packaging waste," eur-lex.europa.eu Устойчивый спрос со стороны премиальных потребительских товаров, ужесточение правил вторичной переработки и быстрые инвестиции в линии переработки полиолефинов поддерживают данную стабильную траекторию. Бренды напитков переосмысливают рукава, чтобы они выдерживали системы возврата залога без ущерба для визуального воздействия, в то время как производители средств личной гигиены масштабируют 360-градусную графику для обоснования премиального ценообразования на полках. Замена материалов в сторону полиэтилена ускоряется, поскольку переработчики ищут субстраты, которые проходят испытания сортировки ЕС. Конкурентная интенсивность растет, поскольку консолидация нефтехимической отрасли повышает стоимость смол, заставляя переработчиков среднего звена выбирать между модернизацией мощностей и выходом с рынка. Встроенная цифровая печать открывает экономически эффективные короткие тиражи, которые помогают владельцам брендов локализовать кампании и снизить складские риски.

Ключевые выводы отчета

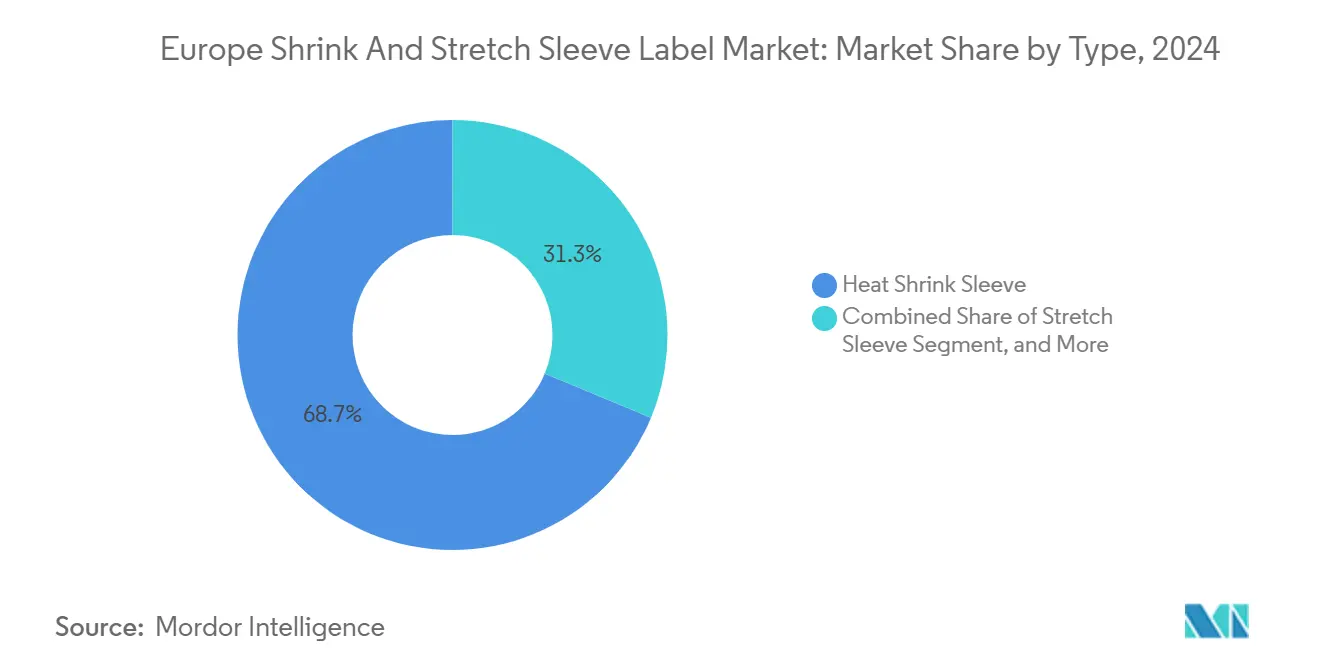

- По типу термоусадочные рукава лидировали с 68,71% доли европейского рынка термоусадочных и растяжных рукавных этикеток в 2024 году; растяжные рукава, по прогнозам, будут расширяться со среднегодовым темпом роста 5,89% до 2030 года.

- По материалу ПЭТ-Г занимал 40,23% доли размера европейского рынка термоусадочных и растяжных рукавных этикеток в 2024 году, в то время как полиэтилен продвигается со среднегодовым темпом роста 5,94% до 2030 года.

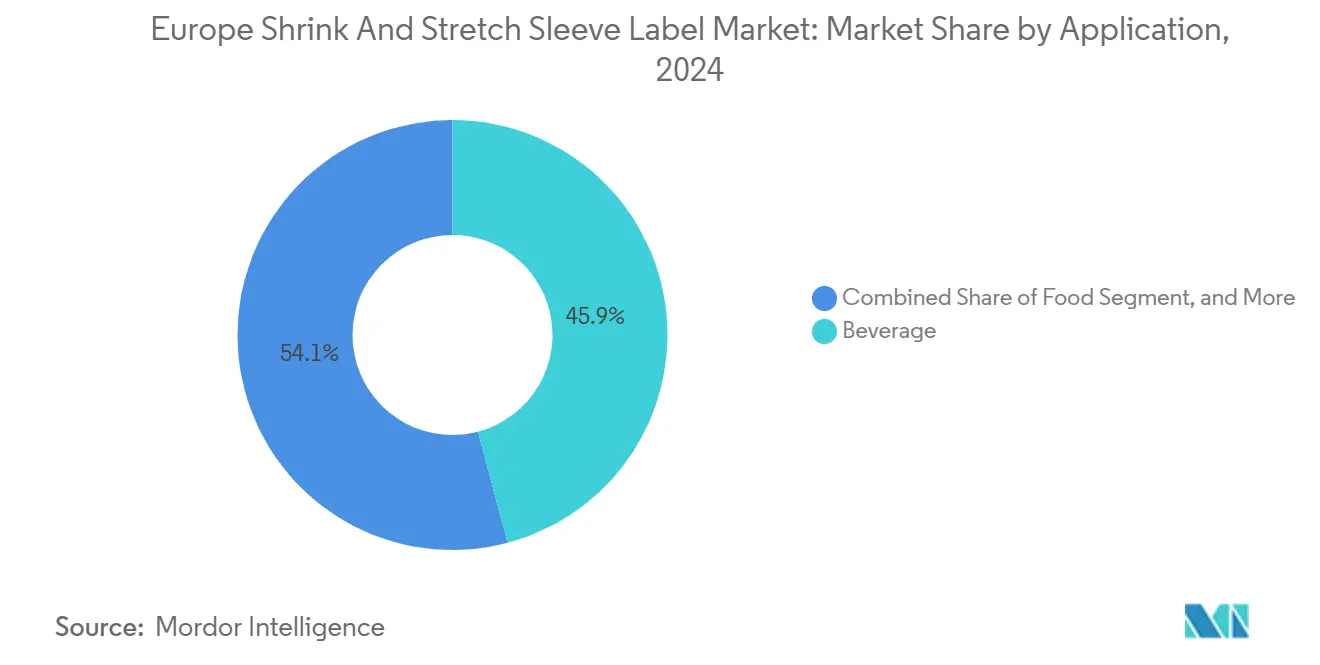

- По применению напитки составляли 45,89% доли размера европейского рынка термоусадочных и растяжных рукавных этикеток в 2024 году; средства личной гигиены растут со среднегодовым темпом роста 5,78% до 2030 года.

- По географии Германия занимала 25,67% доли европейского рынка термоусадочных и растяжных рукавных этикеток в 2024 году, тогда как Польша, по прогнозам, покажет наивысший среднегодовой темп роста 6,13% до 2030 года.

Тенденции и аналитические данные европейского рынка термоусадочных и растяжных рукавных этикеток

Анализ воздействия драйверов

| Драйвер | (~) % воздействие на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Спрос на повышение привлекательности на полках | +0.8% | Западная Европа в основе, расширение на ЦВЕ | Среднесрочный период (2-4 года) |

| Потребность в защите от вскрытия | +0.6% | По всему ЕС, сильнее всего в фармацевтических центрах | Краткосрочный период (≤ 2 лет) |

| Переход к 360° брендинговым поверхностям | +0.9% | Премиальные рынки: Германия, Франция, Нидерланды | Среднесрочный период (2-4 года) |

| Внедрение перерабатываемых полиолефиновых термоусадочных пленок | +1.2% | По всему ЕС, обусловлено соблюдением требований | Долгосрочный период (≥ 4 лет) |

| Интеграция встроенной цифровой печати | +0.7% | Производственные центры: Германия, Италия, Польша | Среднесрочный период (2-4 года) |

| Литий-металлические добавочные краски, обеспечивающие сверхтонкие рукава | +0.4% | Высокотехнологичные рынки: Германия, Нидерланды, Северные страны | Долгосрочный период (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Спрос на повышение привлекательности на полках

Рационализация торгового пространства усиливает визуальную конкуренцию, побуждая владельцев брендов принимать полнотелые рукава, которые превращают обычную тару в 360-градусный рекламный щит. Линии крафтовых напитков эксплуатируют графику ограниченных выпусков для увеличения удельной маржи, в то время как массовые бренды газированных напитков меняют сезонные изображения без нарушения скорости линий розлива. Западноевропейские потребители продолжают поощрять премиальную эстетику повторными покупками, помогая рукавам защищать ценообразование против этикеток чувствительных к давлению. По мере расширения ритейлерами ассортимента частных торговых марок, национальные бренды удваивают усилия по дифференцированному оформлению, чтобы избежать коммодитизации. Более широкий рост стоимости европейского упаковочного сектора с 153 млрд евро в 2024 году до 186 млрд евро к 2029 году сигнализирует о запасе прочности для высококлассных форматов.

Потребность в защите от вскрытия

Правила фармакологического надзора ЕС требуют явных элементов безопасности, делая термоусадочные рукава привлекательными, поскольку их удаление оставляет видимые повреждения. Производители нутрицевтиков встраивают микротекст и краски с изменением цвета для аутентификации упаковки в точке продажи. Озабоченность подделками резко возросла с 2024 года, заставляя супермаркеты отдавать предпочтение форматам защищенным от вскрытия даже для премиальных соков. Правительственные инспекторы также предпочитают рукава, которые мгновенно сигнализируют о нарушении во время аудитов холодовой цепи. Растущая электронная торговля добавляет еще одну точку соприкосновения, где упаковка может быть скомпрометирована, дополнительно повышая спрос.

Переход к 360° брендинговым поверхностям

Премиальные бренды мыла, средств по уходу за волосами и косметики предпочитают повествование через круговую графику, которая интегрирует обязательный многоязычный текст без беспорядка. Ясность термоусадки обеспечивает фотографические изображения на изогнутых плечиках, в то время как высокоукрывистые белые краски позволяют металлические эффекты на растяжных рукавах. Цифровые прессы теперь поддерживают точечный глянец и тактильные покрытия в линию, позволяя пилотным тиражам попасть на полки менее чем за две недели. Германия и Франция лидируют во внедрении, поскольку конгломераты предметов роскоши модернизируют заводы для гибридных декоративных линий. Подход также отвечает рекомендациям PPWR по единой этикетке, сокращая артикулы из смешанных материалов.

Внедрение перерабатываемых полиолефиновых термоусадочных пленок

PPWR 2025/40 обязывает всю потребительскую упаковку быть перерабатываемой к 2030 году, направляя переработчиков от ПВХ и многослойного ПЭТ-Г к мономатериальному полиэтилену. Полиолефиновые рукава всплывают во время флотационного разделения, позволяя ПЭТ-бутылкам перерабатываться с пищевым качеством. Инвестиционный импульс виден в Италии и Испании, где три новые линии выдувных пленок запустились в 2024 году. Поставщики сырья сотрудничают с переработчиками для сертификации рукавов по протоколам RecyClass. По мере роста спроса на полиолефины, производители смол интегрируются назад в потоки механической переработки для обеспечения сырья.

Анализ воздействия ограничений

| Ограничение | (~) % воздействие на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Более строгие директивы ЕС по отходам пластиковой упаковки | -1.1% | По всему ЕС, сильнейшее принуждение в Западной Европе | Краткосрочный период (≤ 2 лет) |

| Растущие цены на первичные смолы ПЭТ-Г и ПВХ | -0.9% | Производственные центры: Германия, Италия, Франция | Краткосрочный период (≤ 2 лет) |

| Ограниченные потоки переработки многослойных пленок | -0.7% | Ограничения инфраструктуры по всему ЕС | Среднесрочный период (2-4 года) |

| Узкие места удаления рукавов в системах возврата залога ЕС | -0.6% | Рынки DRS: Германия, Нидерланды, Великобритания | Среднесрочный период (2-4 года) |

| Источник: Mordor Intelligence | |||

Более строгие директивы ЕС по отходам пластиковой упаковки

PPWR вводит контрольные списки дизайна для переработки, которые делают недействительными многие устаревшие конструкции рукавов в одночасье. Переработчики должны финансировать линейные испытания, лабораторные тесты и сертификацию третьих сторон до 2027 года, при этом поглощая сборы EPR, которые эскалируют ежегодно. Владельцы брендов используют законодательство для пересмотра ценообразования, сжимая поставщиков во время пиков инвестиций. Западноевропейские правоприменительные агентства уже выписали штрафы за упаковку на сумму 7 млн евро в 2024 году, подчеркивая ближайший риск соблюдения требований.[2]European Commission, "Proposal Packaging and Packaging Waste," europa.eu МСП с ограниченными денежными средствами откладывают модернизацию, рискуя выходом с рынка.

Ограниченные потоки переработки многослойных пленок

Системы сбора ЕС отдают предпочтение потокам мономатериалов; многослойные ПЭТ-Г рукава загрязняют качество хлопьев и влекут доплаты за повторную обработку. Только восемь механических переработчиков в Европе принимают этикетки смешанной структуры в масштабе. Без критической массы предприятия химической переработки остаются финансово нежизнеспособными. Переработчики спешат квалифицировать рукава под руководящими принципами RecyClass, задерживая запуск новых продуктов. Ритейлеры угрожают исключением из списка, если поставщики не предоставят доказательства вторичной переработки к 2026 году.

Сегментный анализ

По типу: доминирование термоусадки встречается с инновациями растяжения

Термоусадочные рукава представляли 68,71% размера европейского рынка термоусадочных и растяжных рукавных этикеток в 2024 году благодаря проверенному соответствию вокруг замысловатых контуров бутылок и интегрированной защите от вскрытия на линиях напитков. Они остаются предпочтительным выбором для высокообъемных брендов газированных напитков и воды, которые пропускают тару через паровые туннели со скоростью 50 000 бутылок в час. Тем не менее, регулятивные и стоимостные встречные ветры поощряют владельцев брендов испытывать растяжные рукава, особенно там, где дизайн тары позволяет фрикционное нанесение без нагрева. Европейский рынок термоусадочных и растяжных рукавных этикеток ожидает, что растяжные форматы покажут среднегодовой темп роста 5,89% до 2030 года, поскольку легкость удаления становится дифференциатором соответствия.

Переработчики, хеджирующие риск, теперь эксплуатируют аппликаторы двойной способности, переключаясь между коэффициентами усадки смол и растяжными рулонными материалами для соответствия спецификациям заказчика. Новое равновесие также благоприятствует субстратам полиэтилена низкой плотности, которые подходят обеим технологиям с незначительными регулировками печи. Ранние последователи растяжения в личной гигиене сообщают о 4% экономии материала против альтернатив усадки, помогая компенсировать инфляцию смол. Инвестиции в технологию перфорации дополнительно защищают от будущего линии термоусадки, упрощая пост-потребительское отделение.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По материалу: лидерство ПЭТ-Г оспаривается ростом полиолефинов

ПЭТ-Г все еще захватывал 40,23% доли европейского рынка термоусадочных и растяжных рукавных этикеток в 2024 году из-за своей ясности и жесткости, которые поддерживают высококачественную графику. Однако полиолефины пользуются самым быстрым среднегодовым темпом роста 5,94% до 2030 года, поскольку европейские переработчики валидируют флотационное разделение, которое восстанавливает чистые хлопья ПЭТ-бутылок. Карты устойчивости брендов теперь присуждают бонусные баллы за мономатериальные украшения, стимулируя сдвиги в закупках. Крупные производители смол отреагировали добавлением линий металлоценового полиэтилена белого сорта в Бельгии и Нидерландах.

Регуляторы отдают предпочтение полиолефинам, поскольку они сокращают время пребывания при переработке на 12 минут на метрическую тонну. Переработчики, инвестирующие в праймеры поверхностной энергии, сообщают о равенстве удержания печати с ПЭТ-Г. Размер европейского рынка термоусадочных и растяжных рукавных этикеток для полиолефинов должен пересечь 680 млн долл. США к 2030 году, сужая дифференциал против ПЭТ-Г. Многослойные ПВХ применения продолжают отступать среди негативного потребительского восприятия и ужесточения ограничений REACH.

По применению: давление напитков стимулирует рост средств личной гигиены

Напитки занимали 45,89% размера европейского рынка термоусадочных и растяжных рукавных этикеток в 2024 году, используя полнотелую графику для маскировки ребер облегчения веса на тонкостенных ПЭТ-бутылках. Мандаты возврата залога теперь пересматривают критерии дизайна вокруг читаемости штрих-кода и легкого отделения, подталкивая разливщиков к прозрачным окнам или частичным рукавам. Средства личной гигиены появляются как самый быстрорастущий случай использования со среднегодовым темпом роста 5,78%, поскольку бренды эксплуатируют цилиндрические бутылки для шампуня и лосьона для повествования и премиальных финишей. Запуски стеклянных банок по уходу за кожей все чаще специфицируют матовые лаковые термоусадочные рукава для дифференциации на переполненных полках.

Пищевые применения остаются стабильными, поскольку защита от вскрытия приобретает приоритет для охлажденных готовых блюд. Фармацевтическое принятие выигрывает от зон сериализации директивы ЕС о фальсифицированных лекарствах, которые легко помещаются на полнотелых рукавах. По мере адаптации напитков к сложности DRS, переработчики диверсифицируются в нутрицевтические порошки и бытовые чистящие средства, где графика рукавов защищает от влаги, обеспечивая яркие цветовые палитры.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

Географический анализ

Германия составляет 25,67% потребления европейского рынка термоусадочных и растяжных рукавных этикеток в 2024 году, используя зрелую сеть DRS, которая обрабатывает более 17 млрд тар ежегодно. Местные переработчики сотрудничают с переработчиками ПЭТ для квалификации всплывающих красок, снижая штрафы за загрязнение, налагаемые схемами соответствия Green Dot. Правительственные гранты на НИОКР, покрывающие до 30% капитальных затрат, ускоряют внедрение цифровых гибридных прессов, поддерживая конкурентоспособность отечественных поставщиков несмотря на высокие трудозатраты.

Польша показывает самый быстрый среднегодовой темп роста 6,13% до 2030 года, опираясь на производство пищевой промышленности, которое превышает 35 млрд евро, и растущие экспортные поставки в Западную Европу.[3] Food Export Association, "2025 UES Market Assessment - Europe," foodexport.org Недавно созданные заводы рукавов близ Лодзи выигрывают от более низкого уровня заработной платы и близости к производителям флексографских красок. Фонды сплоченности ЕС финансируют модернизацию сортировки отходов, которая поддерживает соответствие PPWR, поощряя многонациональные компании размещать региональные упаковочные центры в стране.

Франция, Великобритания, Италия и Нидерланды держат значительные доли как унаследованные кластеры потребительских товаров. Подтвержденный запуск DRS в Великобритании в октябре 2027 года привносит краткосрочную волатильность, поскольку переработчики предварительно загружают дизайн-испытания. Испанский спрос растет на основе экспортных контрактов напитков в Латинскую Америку, в то время как северные рынки командуют премиальными ценами через эко-лейблы, которые сертифицируют вторичную переработку рукавов. Регулятивная конвергенция постепенно разрушает трансграничные барьеры поставок, позволяя высокообъемным немецким и польским заводам обслуживать периферийные рынки с конкурентными сроками поставок.

Конкурентный ландшафт

Концентрация рынка умеренная; пять крупнейших переработчиков коллективно контролируют примерно 48% выручки. Berry Global эксплуатирует 94 объекта по всей Европе, давая ему масштаб для локализации решений соответствия, таких как полиолефиновые перфорированные рукава. Avery Dennison использует свою группу материалов для объединения термоусадочных рукавов с чувствительными к давлению предложениями, улучшая долю кошелька среди владельцев брендов. Constantia Flexibles расширяется в растяжные рукава после приобретения польского переработчика в 2024 году, нацеливаясь на аккаунты средств личной гигиены.

Волатильность сырья запускает консолидацию: три среднего размера итальянских переработчика слились в 2025 году для обеспечения рычага закупки смол. Возможности цифровой печати действуют как ров; переработчики с активами HP Indigo и Bobst hybrid выигрывают тиражи напитков ограниченного выпуска с 20% премией цен. Экологические полномочия все больше влияют на запросы предложений, с членством CELAB-Europe теперь являющимся предварительным условием для многих тендеров FMCG. Технологические партнерства вокруг сверхтонких литий-чернильных рукавов создают дифференциацию, а патенты укрепляют ценовую власть.

Лидеры европейской индустрии термоусадочных и растяжных рукавных этикеток

-

CCL Industries Inc.

-

Fuji Seal International Inc.

-

Amcor PLC

-

Klockner Pentaplast GmbH and Co. KG

-

Multi-Color Corporation

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Февраль 2025 г.: Регламент ЕС по упаковке и упаковочным отходам (PPWR) 2025/40 вступает в силу, требующий вторичной переработки всей упаковки к 2030 году и устанавливающий минимальные пороги переработанного содержимого.

- Декабрь 2024 г.: Eurostat подтверждает, что уровень переработки пластиковой упаковки достиг 41% в 2022 году.

- Октябрь 2024 г.: Правительство Великобритании подтверждает запуск схемы возврата залога к октябрю 2027 года для Англии и Северной Ирландии.

- Сентябрь 2024 г.: Avery Dennison заявляет, что термоусадочные рукава представляют около 20% от сектора чувствительных к давлению этикеток стоимостью 11 млрд долл. США во время дня инвестора.

Охват отчета по европейскому рынку термоусадочных и растяжных рукавных этикеток

Растяжные и термоусадочные рукавные этикетки - это полиэстеровые или пластиковые этикетки, которые обертывают весь периметр продукта и соответствуют уникальной геометрии любой упаковки. Исследование рынка включает анализ по типу, материалу и применению. Исследование также охватывает различные основные европейские страны.

Воздействие пандемии COVID-19 на ключевые сектора клиентов и характер поставки продукции также предоставлены, и эта оценка проводится с учетом широкого спектра региональных факторов.

| Термоусадочный рукав |

| Растяжной рукав |

| Прочие типы |

| Поливинилхлорид (ПВХ) |

| Полиэтилентерефталатгликоль-модифицированный (ПЭТ-Г) |

| Полиэтилен (ПЭ) |

| Полипропилен (ПП) |

| Прочие материалы |

| Напитки |

| Пищевые продукты |

| Средства личной гигиены |

| Прочие применения |

| Германия |

| Франция |

| Великобритания |

| Италия |

| Россия |

| Польша |

| Нидерланды |

| Испания |

| Остальная Европа |

| По типу | Термоусадочный рукав |

| Растяжной рукав | |

| Прочие типы | |

| По материалу | Поливинилхлорид (ПВХ) |

| Полиэтилентерефталатгликоль-модифицированный (ПЭТ-Г) | |

| Полиэтилен (ПЭ) | |

| Полипропилен (ПП) | |

| Прочие материалы | |

| По применению | Напитки |

| Пищевые продукты | |

| Средства личной гигиены | |

| Прочие применения | |

| По странам | Германия |

| Франция | |

| Великобритания | |

| Италия | |

| Россия | |

| Польша | |

| Нидерланды | |

| Испания | |

| Остальная Европа |

Ключевые вопросы, отвеченные в отчете

Какова текущая стоимость европейского пространства термоусадочных и растяжных рукавных этикеток?

В 2025 году регион фиксирует 1,77 млрд долл. США в продажах термоусадочных и растяжных рукавных этикеток, направляясь к 2,23 млрд долл. США к 2030 году со среднегодовым темпом роста 4,73%.

Какой тип рукавов набирает обороты быстрее всего в Европе?

Растяжные рукава растут со среднегодовым темпом роста 5,89% до 2030 года, поскольку бренды отдают предпочтение легкому удалению для соответствия возврату залога.

Насколько велика доля Германии в региональном спросе на рукава?

Германия составляет 25,67% европейского потребления благодаря своей зрелой сети переработки и раннему опыту DRS.

Какой сегмент конечного использования показывает наибольший импульс?

Упаковка средств личной гигиены лидирует в росте со среднегодовым темпом роста 5,78%, стимулируемая премиальным позиционированием и 360-градусным брендингом.

Почему полиолефиновые рукава привлекают инвестиции?

Мономатериальный полиэтилен всплывает во время переработки ПЭТ, отвечая целям вторичной переработки PPWR и поддерживая обязательства переработчиков по устойчивости.

Насколько концентрирован конкурентный ландшафт?

Пять крупнейших переработчиков держат примерно 48% выручки, давая сектору умеренный счет концентрации 6.

Последнее обновление страницы: