Размер и доля рынка само--хранилище Европы

Анализ рынка само--хранилище Европы от Mordor интеллект

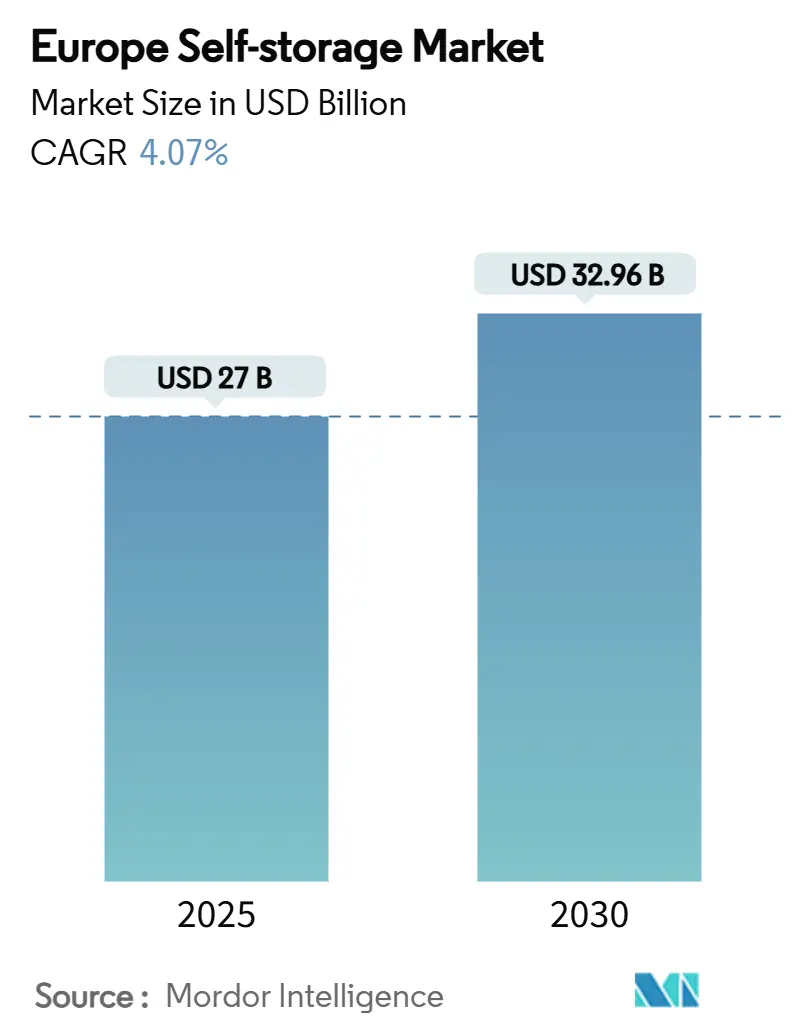

Рынок само--хранилище Европы составляет 27 млрд долл. США в 2025 году и прогнозируется достичь 32,96 млрд долл. США к 2030 году при CAGR 4,07%. Расширение основано на устойчивом росте городского населения, повышении мобильности жилья и притоке институционального капитала, который рассматривает складские активы как инфраструктуру, а не как периферийные объекты недвижимости. Урбанизационное сжатие в Лондоне, Париже, Берлине и аналогичных городах первого уровня в сочетании со стареющим населением, переходящим в жилье меньшего размера, поддерживает занятость и арендные ставки устойчивыми в экономических циклах. Малый и средний бизнес электронной коммерции все чаще принимает стратегии микроскладирования, в то время как мобильность студентов и экспатов обеспечивает предсказуемый сезонный спрос. Модернизация, обусловленная климатической политикой, хотя и дорогостоящая, улучшает энергоэффективность и создает премиальный сегмент, который повышает доходность для соответствующих объектов

Ключевые выводы отчета

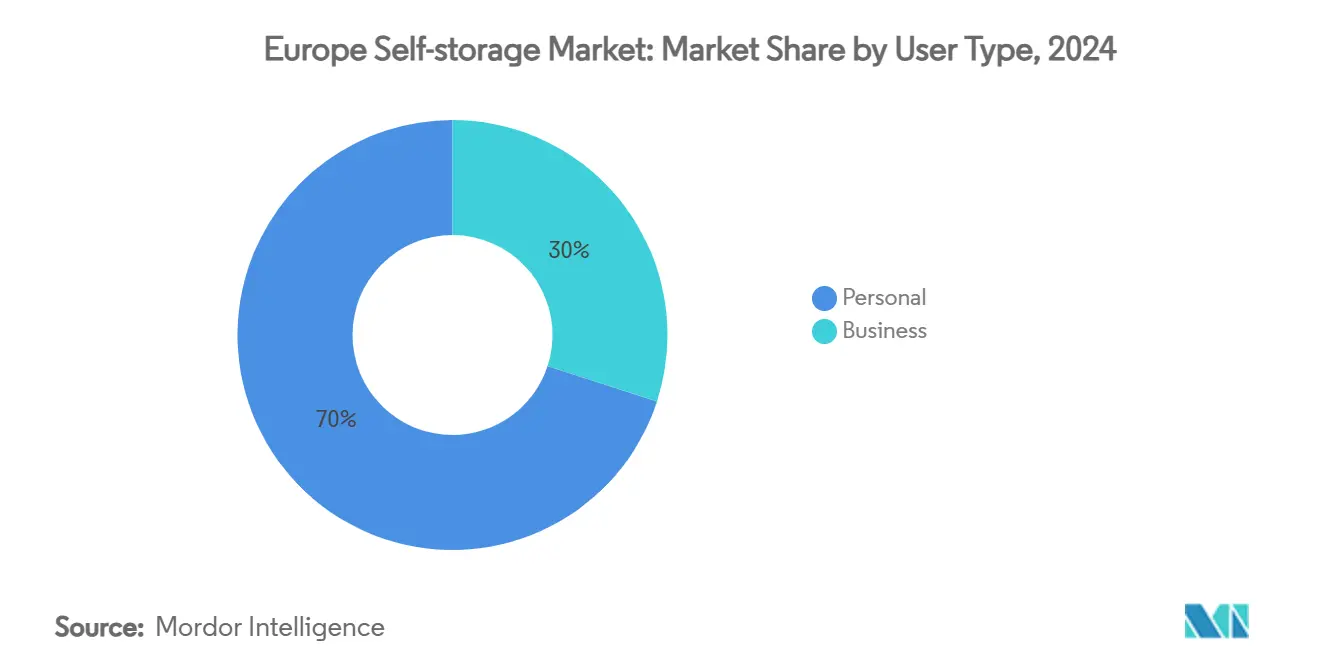

- По типу пользователей физические лица занимали 70% доли рынка само--хранилище Европы в 2024 году; корпоративные пользователи растут с CAGR 7,5% до 2030 года.

- По типу хранения помещения без климат-контроля захватили 60% выручки в 2024 году, тогда как помещения с климат-контролем растут с CAGR 9% до 2030 года.

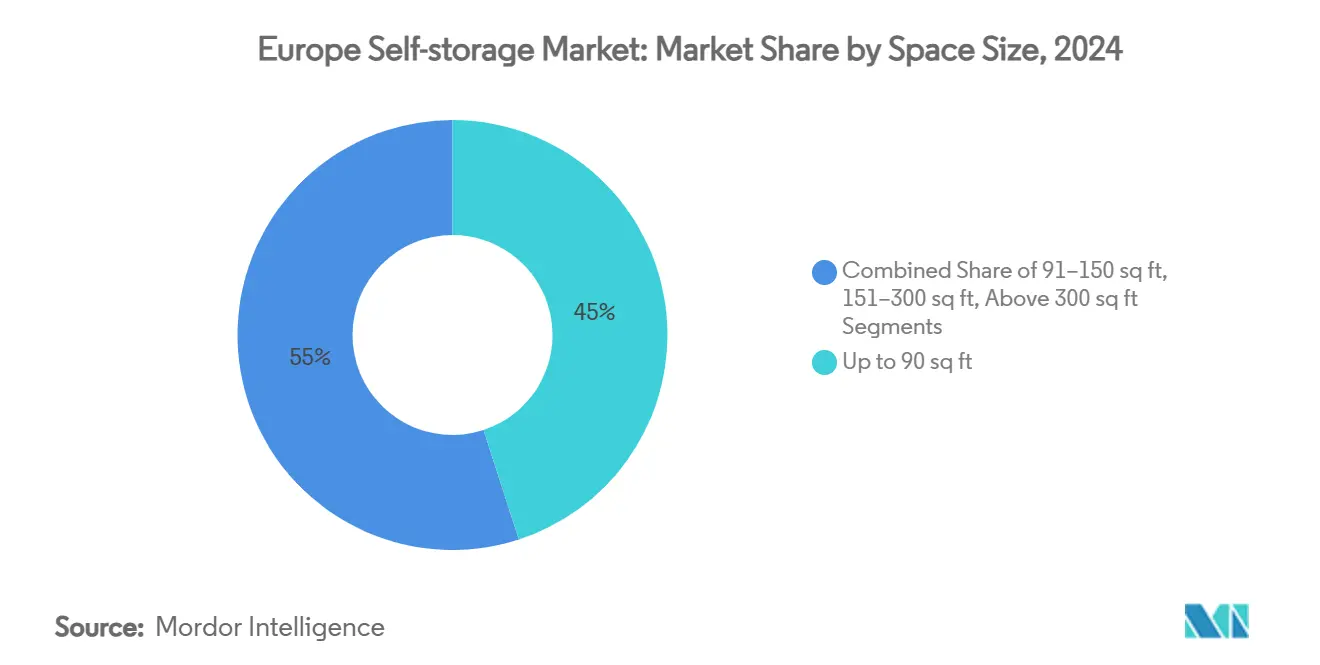

- По размеру помещений блоки ≤90 кв. футов составляли 45% размера рынка само--хранилище Европы в 2024 году; блоки 151-300 кв. футов расширяются быстрее всего с CAGR 8%.

- По применению товары для дома доминировали с 62% доли рынка само--хранилище Европы в 2024 году; микрофулфилмент электронной коммерции должен показать CAGR 10,2% до 2030 года.

- По странам Соединенное Королевство лидировало с 34% выручки в 2024 году, тогда как Испания настроена расти с CAGR 8,3%.

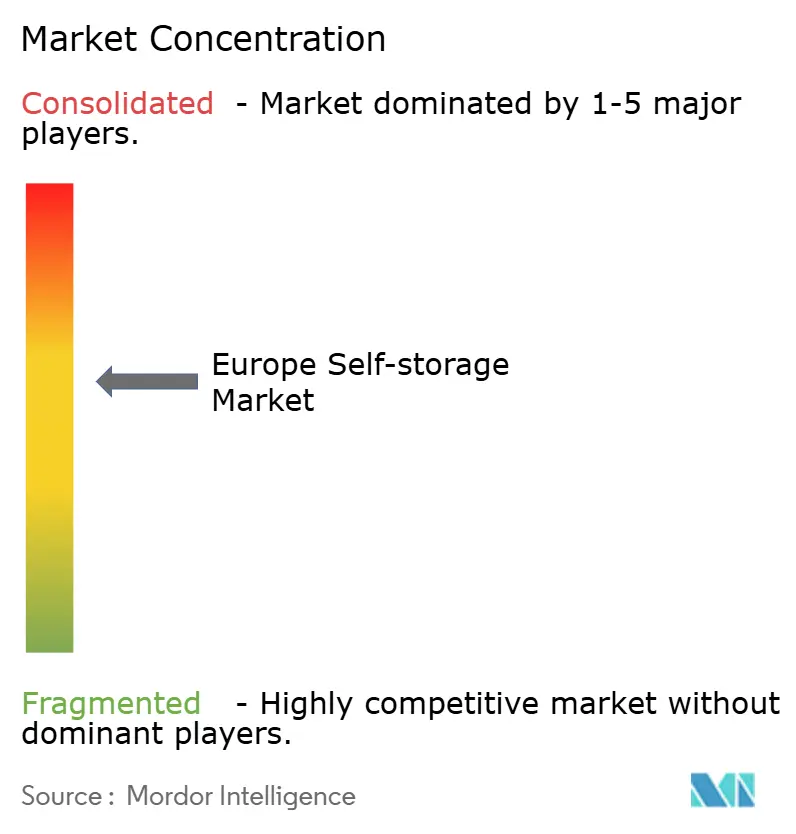

- Shurgard, Safestore, большой Yellow и доступ само- хранилище совместно контролировали ~28% занимаемой площади в 2024 году.

Тренды и инсайты рынка само--хранилище Европы

Анализ воздействия драйверов

| Драйвер | (~) % воздействие на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Урбанизационное сжатие и микрожилье | +0.8% | Центральные города Великобритании, Франции, Германии | Среднесрочно (2-4 года) |

| Стареющее население переходит в жилье меньшего размера | +0.6% | Германия, Италия, Великобритания | Долгосрочно (≥ 4 года) |

| Бум МСП электронной коммерции | +0.9% | Великобритания, Нидерланды | Краткосрочно (≤ 2 года) |

| Мобильность студентов и экспатов | +0.4% | Университетские центры Шенгена | Среднесрочно (2-4 года) |

| Беспорядок домашнего офиса гибридной работы | +0.5% | Крупные метрополии | Краткосрочно (≤ 2 года) |

| Аппетит институциональных инвесторов | +0.7% | Великобритания, Германия, Франция, Нидерланды | Среднесрочно (2-4 года) |

| Источник: Mordor Intelligence | |||

Урбанизационное сжатие и микрожилье

Интенсификация цен на землю сократила средние городские жилища, побуждая жителей рассматривать местные складские объекты как внешнюю "комнату". Более 100 новых комплексов открылось в Великобритании за три года, принося операторам 1 млрд фунтов стерлингов ежегодно, поскольку арендаторы выгружают мебель и сезонные товары. Гибридные договоры аренды и круглосуточный цифровой доступ дополнительно встраивают услугу в повседневную городскую жизнь.

Стареющее население переходит из больших домов в жилье меньшего размера

Пожилые домовладельцы в Германии, Италии и Великобритании переходят в жилье меньшего размера, создавая промежуточный спрос на хранение семейных реликвий и громоздкой мебели. Прогнозы ОЭСР показывают, что когорта 65+ достигнет 25% жителей городов G7 к 2050 году, закрепляя долговременную клиентскую базу, основанную на потребностях

Бум МСП электронной коммерции стимулирует потребность в гибком микроскладировании

Выручка быстрой коммерции в Европе прогнозируется утроиться до 72 млрд евро к 2025 году, однако традиционные склады остаются слишком большими для МСП. Объекты теперь интегрируют приложения инвентаризации штрих-кодов, отсеки курьеров последней мили и гибкую длительность аренды, превращая простаивающие блоки в прибыльные узлы микрофулфилмента

Мобильность студентов и экспатов

Трансграничное образование и рабочие визы приводят к пикам хранения в учебное время. Операторы вблизи железнодорожных коридоров и аэропортов рекламируют семестровые пакеты и многоязычные контракты, захватывая этот переходный сегмент, который предсказуемо возобновляется каждый учебный год.

Анализ воздействия ограничений

| Ограничение | (~) % воздействие на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Строгие нормы пожарной безопасности стран Северной Европы | −0.3% | Норвегия, Швеция, Финляндия | Среднесрочно (2-4 года) |

| Дефицит зонированного промышленного фонда в исторических центрах | −0.4% | Исторические центры европейских городов | Долгосрочно (≥ 4 года) |

| Потолки арендной платы, привязанные к инфляции | −0.2% | Франция, Испания | Краткосрочно (≤ 2 года) |

| Мандаты ЕС по модернизации энергоэффективности | −0.5% | По всему ЕС | Среднесрочно (2-4 года) |

| Источник: Mordor Intelligence | |||

Строгие нормы пожарной безопасности

Нормы стран Северной Европы требуют передовых систем подавления и верифицированных оценок рисков, добавляя до 25% к бюджетам конверсии и задерживая выход на рынок

Усиленные мандаты энергоэффективности

Директива по энергетическим характеристикам зданий обязывает нежилые объекты достичь класса е к 2030 году, заставляя проводить модернизацию овкв и изоляции, которую более мелкие владельцы с трудом могут финансировать

Сегментный анализ

По типу пользователей: спрос физических лиц закрепляет рост

Физические лица составляли 70% выручки рынка само--хранилище Европы в 2024 году. Домашние переезды, микрожилье и пенсионное сокращение жилья обеспечивают долгосрочные контракты, которые стабилизируют занятость во время макроэкономических потрясений. Корпоративная когорта, хотя и меньшая, расширяется на 7,5% ежегодно, поскольку МСП принимают инвентарное пространство по принципу "плати по мере использования". Операторы теперь адаптируют стратегии двойного брендинга-сообщения о стиле жизни для частных лиц и готовые логистические функции для корпораций-для эффективной монетизации обоих потоков.

Размер рынка само--хранилище Европы, связанный с личной арендой, прогнозируется сохранить доминирующую долю до 2030 года, помогаемый цифровыми платформами бронирования, которые упрощают краткосрочное бронирование. Между тем, перекрестные продажи услуг, таких как курьерский самовывоз, стеллажи и страхование, повышают средний доход с корпоративного клиента по мере углубления проникновения электронной коммерции в периферийные города.

По типу хранения: климат-контроль приносит премию

Помещения без климат-контроля обеспечили 60% доли рынка само--хранилище Европы в 2024 году благодаря более низким затратам на оснащение. Тем не менее, склад с климат-контролем, растущий с CAGR 9%, подкрепляет расширение маржи, потому что датчики, овкв и более строгий контроль доступа требуют плату на 25-40% выше стандартных помещений.[3]CBRE, "европейский само--хранилище промышленность отчет 2024," cbre.co.Великобритания

Регулятивные обновления ускоряют поворот: объекты, которые уже соответствуют стандартам класса е, окупают расходы на модернизацию через более высокую аренду и меньшую текучку. Размер рынка само--хранилище Европы для помещений с климат-контролем находится на пути к превышению 10 млрд долл. США к 2030 году, поддерживая специализированные страховые предложения для электроники, искусства и архивных документов.

По размеру помещения: микроблоки отражают ограничения городского пространства

Блоки до 90 квадратных футов захватывают 45% доли рынка в 2024 году, отражая плотность городов Европы и преобладание меньших потребностей в хранении среди частных пользователей и микропредприятий. Это доминирование согласуется с трендами микрожилья и растущим населением городских жителей, которым требуется минимальное хранение для сезонных предметов, документов и переполненных вещей. Блоки среднего размера (151-300 кв. футов) растут быстрее всего с CAGR 8% до 2030 года, указывая на миграцию клиентов к более крупным решениям хранения по мере расширения предприятий и эволюции личных потребностей в хранении.

Распределение по размеру помещений выявляет созревание рынка, поскольку клиенты разрабатывают более сложные стратегии хранения за пределами основных потребностей переполнения. Меньшие блоки обеспечивают начальное ценообразование, которое привлекает новых клиентов, в то время как блоки среднего размера захватывают расширяющиеся предприятия и клиентов с растущими требованиями к хранению. Сегменты 91-150 кв. футов и свыше 300 кв. футов обслуживают специализированные потребности, включая хранение бизнес-инвентаря и крупные жизненные переходы. Отраслевой отчет CBRE за 2024 год отмечает, что европейские объекты в среднем показывают более высокие уровни занятости при предложении разнообразных размеров блоков, предполагая, что оптимальный дизайн объекта включает несколько категорий размеров для максимизации использования. Этот паттерн сегментации позволяет операторам захватывать клиентов на разных этапах жизненного цикла, оптимизируя доход на квадратный фут через стратегическое планирование микса блоков.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По применению: основа товаров для дома поддерживает рост электронной коммерции

Хранение товаров для дома командует 62% доли рынка в 2024 году, представляя основное применение сектора, обслуживающее частных пользователей во время переездов, сокращения и сезонных потребностей в хранении. Это доминирование отражает фундаментальную роль само--хранилище в поддержке мобильного населения Европы и ограниченных по пространству городских жилищных условий. Микрофулфилмент электронной коммерции появляется как самое быстрорастущее применение с CAGR 10,2% до 2030 года, стимулируемое ростом МСП и потребностью в распределенном управлении запасами в городских районах.

Хранение документов и архивов обслуживает профессиональных и частных клиентов, требующих безопасного, организованного хранения важных бумаг и записей, в то время как хранение транспортных средств решает городские ограничения парковки и сезонные потребности в транспортных средствах. Разнообразие применений обеспечивает операторам множественные потоки доходов и снижает зависимость от любого единичного клиентского сегмента. Микрофулфилмент электронной коммерции представляет самую значительную возможность роста, с европейскими рынками быстрой коммерции, прогнозируемыми достичь 72 млрд евро к 2025 году. Это применение требует специализированных услуг, включая обработку посылок, системы управления запасами и гибкие соглашения доступа, которые позволяют операторам требовать премиальные цены при обслуживании высокорастущих клиентских сегментов.

Географический анализ

Соединенное Королевство поддерживает 34% доли рынка в 2024 году, выигрывая от зрелой осведомленности рынка, плотного городского населения и установленных операторских сетей, охватывающих крупные метрополитенские районы. Лидерство рынка Великобритании происходит от раннего принятия концепций само--хранилище, благоприятных зонирующих регулирований и высоких показателей жилищной мобильности, которые создают устойчивый спрос. Испания появляется как самый быстрорастущий рынок с CAGR 8,3% до 2030 года, стимулируемая урбанизацией, развитием туристической инфраструктуры и растущим принятием решений хранения среди испанских потребителей.

Германия, Франция и Италия представляют существенные рынки с умеренными темпами роста, каждый предлагая отличные возможности на основе местных демографических и экономических условий. Германия выигрывает от стареющего населения и высоких располагаемых доходов, в то время как Франция сталкивается с регулятивными ограничениями через контроль арендных цен, который ограничивает ценовую гибкость. Географическое распределение отражает различные уровни зрелости рынка, с Великобританией, представляющей развитый рынок, в то время как Испания и другие развивающиеся рынки предлагают более высокий потенциал роста. Отчет CBRE за 2024 год указывает, что Великобритания, Франция, Германия и Испания вместе составляют 68% европейских объектов, подчеркивая концентрацию рынка в крупных экономиках. Этот географический паттерн предполагает возможности расширения в недостаточно обслуживаемых рынках, в то время как установленные рынки фокусируются на оптимизации операций и улучшении сервиса.

Соединенное Королевство командует 34% доли рынка в 2024 году, поддерживая свою позицию как наиболее развитого рынка само--хранилище Европы через превосходную плотность инфраструктуры и уровни осведомленности клиентов, которые поддерживают премиальные ценовые стратегии. Лидерство рынка Великобритании отражает десятилетия развития рынка, благоприятные регулятивные среды и высокие показатели жилищной мобильности, которые создают устойчивый спрос через экономические циклы. Рынок выигрывает от потоков институциональных инвестиций, с потенциальной продажей доступ само- хранилище на 1 млрд фунтов стерлингов, привлекающей крупных инвесторов, включая TPG и Aermont капитал, демонстрируя эволюцию сектора в основной класс активов недвижимости. Недавние разработки включают приобретение большой Yellow в Абердине за 10 млн фунтов стерлингов, дающее 6% изначально с прогнозами достижения 9% по мере интеграции объекта в их цифровую платформу. то Guardian сообщает, что более 100 новых складских комплексов открылось в Великобритании в течение 3 лет, генерируя 1 млрд фунтов стерлингов ежегодно, поскольку сектор решает спрос на пространственные решения, обусловленный жилищным кризисом. Однако зрелый рынок сталкивается с ограничениями предложения в первичных городских локациях и растущей конкуренцией, которая давит на рост арендных ставок.

Испания представляет самый быстрорастущий европейский рынок с CAGR 8,3% до 2030 года, стимулируемая трендами урбанизации, развитием туристической инфраструктуры и эволюционирующим потребительским принятием решений хранения в традиционно семейно-ориентированных жилищных условиях. Рост Испании выигрывает от относительно низкого проникновения рынка по сравнению с рынками северной Европы, создавая существенные возможности расширения как для отечественных, так и для международных операторов. Рынок сталкивается с регулятивной сложностью через законодательство Каталонии о контроле аренды, которое ограничивает увеличение аренды в обозначенных стрессовых зонах, хотя они в первую очередь влияют на жилые, а не на коммерческие складские применения. Туристическая сезонность создает уникальные паттерны спроса на складские услуги, особенно в прибрежных регионах, где сезонные жители требуют временных решений хранения. Траектория роста испанского рынка отражает более широкие тренды южной Европы к принятию хранения по мере того, как урбанизация и изменения образа жизни стимулируют спрос на гибкие пространственные решения.

Германия, Франция и Италия коллективно представляют существенные рынки с умеренными темпами роста, каждый предлагая отличные возможности на основе местных демографических переходов и регулятивных сред. Германия выигрывает от стареющего населения и высоких располагаемых доходов, создавая устойчивый спрос на услуги хранения, связанные с сокращением, в то время как Франция сталкивается с ценовыми ограничениями через правительственные 3,5% годовые потолки увеличения аренды, которые ограничивают гибкость операторов. Развитие рынка Италии отстает от стран северной Европы, но показывает потенциал по мере того, как урбанизация и изменяющиеся семейные структуры создают спрос на хранение. Приобретение Shurgard в регионе Парижа за 9,3 млн евро демонстрирует продолжающиеся инвестиции во французский рынок, несмотря на регулятивные вызовы. Эти рынки выигрывают от мандатов ЕС по энергоэффективности, которые стимулируют модернизацию объектов и операционные улучшения, хотя затраты на соблюдение создают барьеры для меньших операторов. Географическое разнообразие обеспечивает операторам возможности диверсификации портфеля, требуя локализованных стратегий, которые решают отличные регулятивные и культурные среды.

Конкурентная среда

Shurgard возглавляет лидерскую доску с 339 магазинами, покрывающими 1,7 млн м², преследуя городоцентричный след, где 93% объектов находятся внутри крупных метрополий. Safestore и большой Yellow следуют, каждый интегрирует приложения бесконтактного доступа, динамические ценовые движки и солнечные установки для повышения NOI. Потенциальная продажа доступ само- хранилище за 1 млрд фунтов стерлингов подчеркивает интенсифицирующийся институциональный интерес и вероятно запускает дальнейшие раунды консолидации.[1]Inside само- хранилище, "главный Investors Compete к Purchase доступ само- хранилище," insideselfstorage.com

Технологические платформы теперь подкрепляют конкурентное преимущество. Storable обработал 82 миллиона арендных платежей в 2024 году, освобождая операторов от ручного выставления счетов и позволяя алгоритмические кампании удержания клиентов. [2]Modern хранилище СМИ, "Storable Reports на Its само--хранилище Impact в 2024," modernstoragemedia.com Трансграничные покупатели, такие как южноафриканская Stor-Age, используют совместные предприятия с фондами частного капитала для быстрого масштабирования в Великобритании. Новички мобильного хранения на основе контейнеров привлекают городских миллениалов, ищущих удобства от двери до двери, но их капиталоемкость и более низкая плотность сохраняют скромное проникновение рынка.

Лидеры отрасли само--хранилище Европы

-

Shurgard само- хранилище SA

-

само- хранилище группа ASA

-

Safestore Holdings PLC

-

большой Yellow группа PLC

-

SureStore Ltd

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Январь 2025: доступ само- хранилище привлекает участников торгов TPG, Aermont капитал и Shurgard в предполагаемой продаже за 1 млрд фунтов стерлингов, с JPMorgan в качестве консультанта.

- Июль 2024: большой Yellow покупает участок в Абердине площадью 53,000 кв. футов за 10 млн фунтов стерлингов, нацеливаясь на 9% доходность после интеграции.

- Май 2024: Stor-Age приобретает четыре английских участка за 59 млн фунтов стерлингов, доводя общие расходы в Великобритании свыше 100 млн фунтов стерлингов.

- Апрель 2024: Shurgard покупает второй объект в регионе Парижа за 9,3 млн евро, выделяя 8,9 млн евро на реконструкцию.

Область действия отчета о рынке само--хранилище Европы

Объекты само--хранилище позволяют людям арендовать и хранить любые товары для дома или бизнеса. Договоры аренды складского пространства, часто известные как складские блоки, являются договорами месяц за месяцем. само--хранилище дает пользователю гораздо больший контроль, чем опции полносервисного хранения, которые ограничивают доступ клиентов к их вещам и зависимость от поставщика хранения для поддержания и управления ими.

Исследование отслеживает ключевые рыночные параметры, основные факторы роста и крупных поставщиков, работающих в отрасли, что поддерживает рыночные оценки и темпы роста в период прогноза. Оно также отслеживает общую сдаваемую площадь в различных европейских странах, предоставляя рыночные тренды и ключевые профили поставщиков. Более того, исследование анализирует воздействие COVID-19 на экосистему.

Рынок само--хранилище Европы сегментирован по типу пользователей (физические лица и предприятия) и стране (Германия, Соединенное Королевство, Италия, Франция, Нидерланды, Испания, Норвегия, Дания, Швеция, остальная Европа).

Размеры рынка и прогнозы предоставлены в выражении (долл. США) для всех вышеуказанных сегментов.

| Физические лица |

| Предприятия |

| С климат-контролем |

| Без климат-контроля |

| До 90 кв. футов |

| 91-150 кв. футов |

| 151-300 кв. футов |

| Свыше 300 кв. футов |

| Товары для дома |

| Микрофулфилмент электронной коммерции |

| Хранение документов и архивов |

| Хранение транспортных средств |

| Германия |

| Соединенное Королевство |

| Франция |

| Италия |

| Испания |

| Остальная Европа |

| По типу пользователей | Физические лица |

| Предприятия | |

| По типу хранения | С климат-контролем |

| Без климат-контроля | |

| По размеру помещения | До 90 кв. футов |

| 91-150 кв. футов | |

| 151-300 кв. футов | |

| Свыше 300 кв. футов | |

| По применению | Товары для дома |

| Микрофулфилмент электронной коммерции | |

| Хранение документов и архивов | |

| Хранение транспортных средств | |

| По стране | Германия |

| Соединенное Королевство | |

| Франция | |

| Италия | |

| Испания | |

| Остальная Европа |

Ключевые вопросы, отвеченные в отчете

Каков текущий размер рынка само--хранилище Европы?

Рынок оценивается в 27 млрд долл. США в 2025 году и прогнозируется достичь 32,96 млрд долл. США к 2030 году.

Какая страна лидирует на рынке само--хранилище Европы?

Соединенное Королевство занимает верхнюю позицию с 34% долей выручки в 2024 году.

Как быстро растет сегмент с климат-контролем?

Блоки с климат-контролем расширяются с CAGR 9% до 2030 года, опережая традиционные блоки.

Какие факторы наиболее влияют на спрос?

Ограничения городского пространства, сокращающиеся пенсионеры, микроскладирование электронной коммерции и растущая мобильность студентов/экспатов являются доминирующими драйверами.

Последнее обновление страницы: