Размер и доля европейского рынка ретейл-аналитики

Анализ европейского рынка ретейл-аналитики от Mordor Intelligence

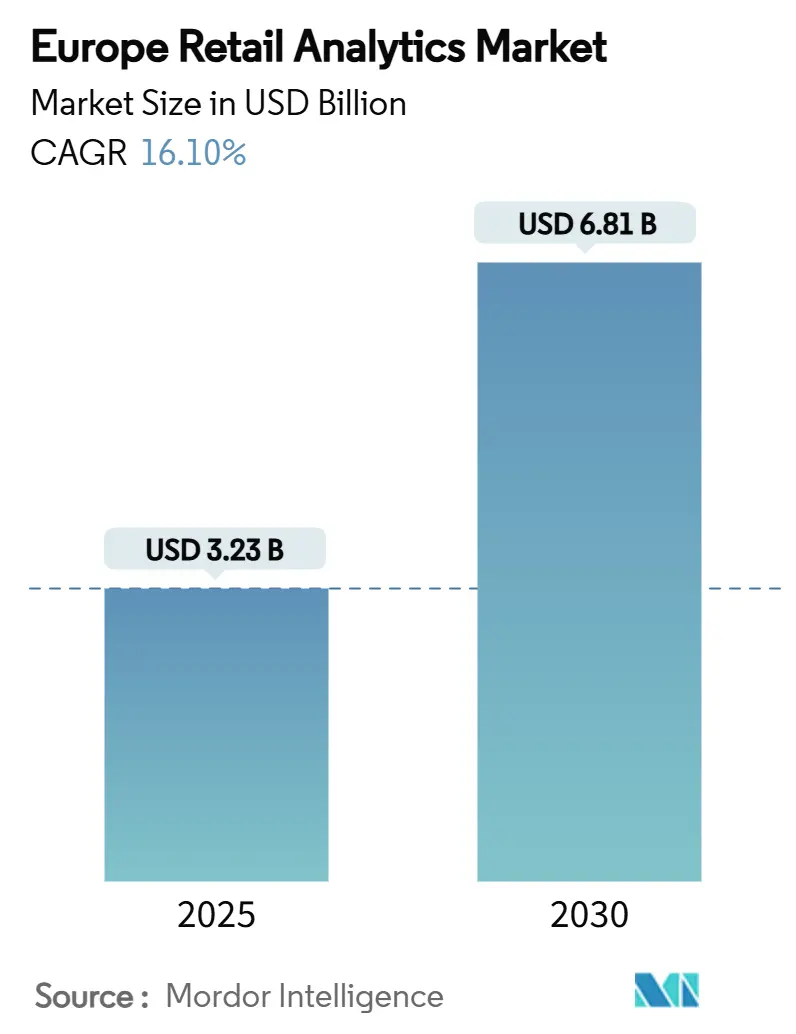

Размер европейского рынка ретейл-аналитики составил 3,23 млрд долларов США в 2025 году и, по прогнозам, достигнет 6,81 млрд долларов США к 2030 году, демонстрируя среднегодовой темп роста 16,1% в течение прогнозируемого периода. Продолжающиеся реформы цифрового рынка, повышенные цены на энергоносители и Закон ЕС о цифровых рынках направляют ритейлеров к продвинутым платформам данных, которые улучшают операционную маржинальность и соответствие нормативным требованиям. Облачные платформы поддерживают этот переход, поскольку они масштабируются по требованию, интегрируют разрозненные типы данных и сокращают капитальные затраты. Периферийная аналитика распространяется через гипермаркеты, поскольку ритейлеры внедряют мониторинг полок в режиме реального времени, в то время как динамическое ценообразование с использованием ИИ помогает защищать валовую маржу в инфляционной среде. Страновая динамика остается неоднородной: Германия стимулирует расходы сегодня, но Италия, Испания и несколько стран Центральной и Восточной Европы расширяются быстрее. Увеличивающийся разрыв в талантах в области науки о данных и более строгое соблюдение конфиденциальности могут сдерживать темпы развертывания для некоторых операторов.

Ключевые выводы отчета

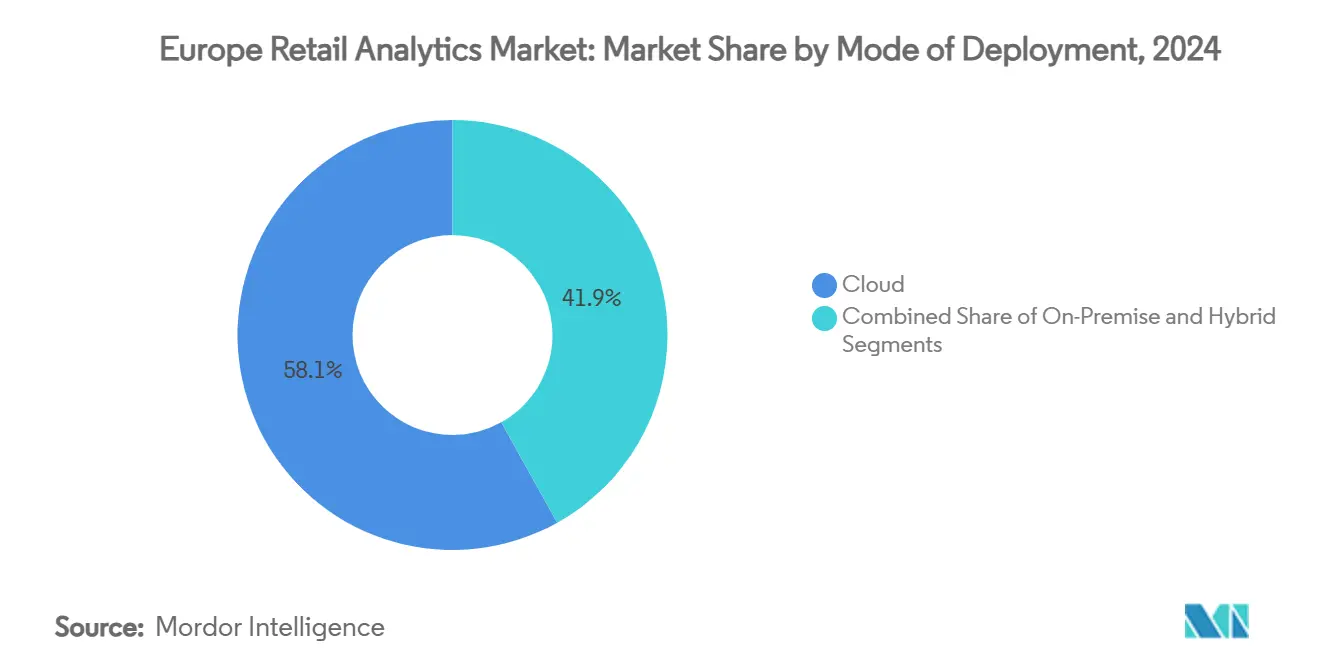

- По способу развертывания облачные решения составили 58,1% доли европейского рынка ретейл-аналитики в 2024 году; прогнозируется, что гибридные модели покажут наивысший среднегодовой темп роста 18,2% до 2030 года.

- По типу модуля маркетинг и клиентская аналитика составили 29,6% доли выручки европейского рынка ретейл-аналитики в 2024 году, в то время как прогнозируется, что управление цепочкой поставок и выполнение заказов будет ускоряться со среднегодовым темпом роста 17,3% до 2030 года.

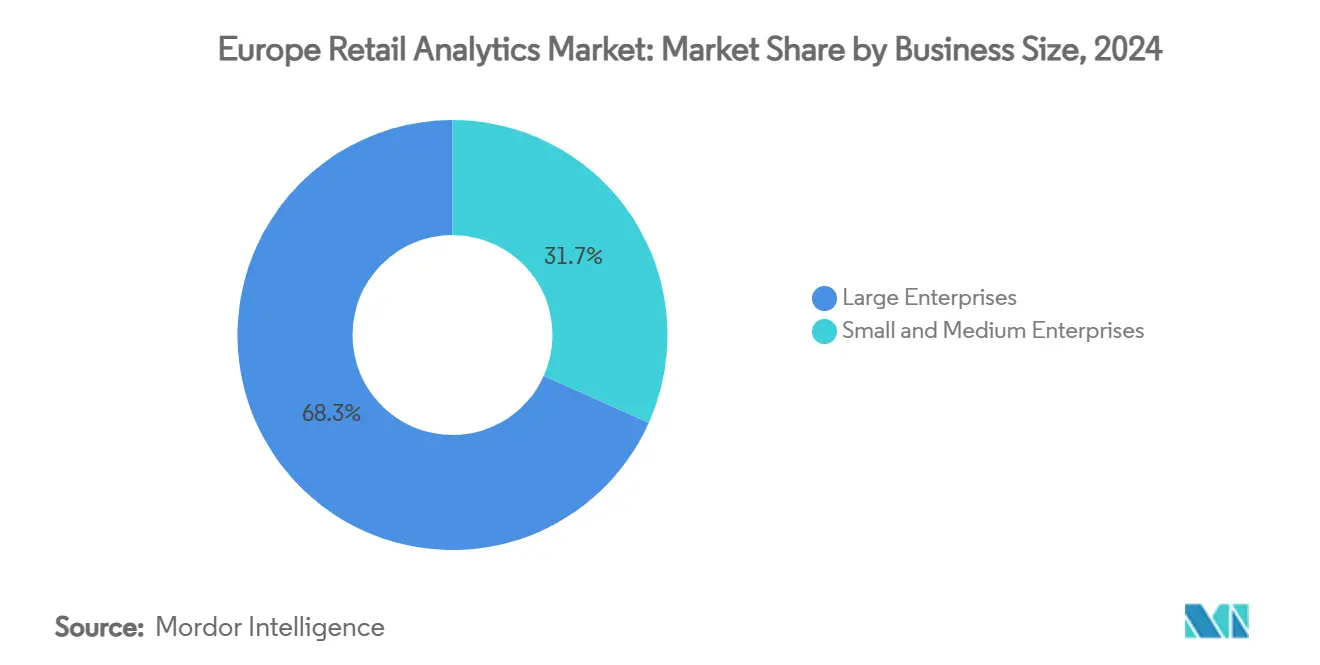

- По размеру бизнеса крупные предприятия составили 68,3% размера европейского рынка ретейл-аналитики в 2024 году; малые и средние предприятия будут расти со среднегодовым темпом роста 18,3% в период 2025-2030 гг.

- По формату розничной торговли физические магазины сохранили 48,7% доли европейского рынка ретейл-аналитики в 2024 году, однако прогнозируется, что омниканальные каналы будут расширяться быстрее всего со среднегодовым темпом роста 17,5% до 2030 года.

- По странам Германия лидировала с 34,3% доли выручки европейского рынка ретейл-аналитики в 2024 году; Италия показывает самый сильный среднегодовой темп роста 17,4% до 2030 года.

Тренды и инсайты европейского рынка ретейл-аналитики

Анализ воздействия драйверов

| Драйвер | (~) % влияние на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Персонализация на основе данных повышает конверсию в магазинах | +3.2% | Германия, Франция, Великобритания | Средний срок (2-4 года) |

| Ценовые алгоритмы на базе ИИ оптимизируют маржу | +2.8% | По всему ЕС; сильнее всего в Германии и Италии | Краткосрочно (≤ 2 лет) |

| Распространение периферийной аналитики для мониторинга полок в реальном времени | +2.1% | Западноевропейские сети | Средний срок (2-4 года) |

| Единая коммерция требует единого представления о клиенте | +2.5% | Германия, Великобритания, Франция | Долгосрочно (≥ 4 лет) |

| Закон ЕС о цифровых рынках продвигает контроль данных первой стороны | +1.9% | ЕС-27 | Долгосрочно (≥ 4 лет) |

| Аналитика энергоэффективности для сдерживания растущих счетов за коммунальные услуги | +1.8% | Северная и Западная Европа | Краткосрочно (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Персонализация на основе данных повышает конверсию в магазинах

Ритейлеры, развертывающие облачные рекомендательные движки, теперь подают поведение в магазине в те же центры принятия решений, которые анализируют веб-путешествия, обеспечивая предложения в реальном времени у полки или на кассе. Ранние пользователи сообщают о повышении конверсии на 15-25%, что, в свою очередь, стимулирует перераспределение бюджета от общих промоакций к целевым стимулам. Успешные программы опираются на архитектуры конфиденциальности по дизайну, которые помечают согласие, агрегируют профили и поддерживают локальное размещение данных. Спрос концентрируется в Германии, Франции и Великобритании, где высокая плотность покупателей и зрелость карт лояльности обеспечивают богатые потоки данных. Поставщики, упрощающие разрешение идентификации через устаревшие фиды точек продаж и логи электронной коммерции, захватывают большую часть роста. Полученная петля персонализации поддерживает более широкий переход к дифференциации, основанной на опыте, а не на ценовой конкуренции.

Ценовые алгоритмы на базе ИИ оптимизируют маржу в инфляционной Европе

Маржинальность продуктов питания и товаров массового потребления оказалась под давлением, когда инфляция цен на продукты питания в еврозоне достигла пика в 15% в начале 2024 года. [1]Европейский центральный банк, `Каковы были движущие силы инфляции цен на продукты питания в еврозоне за последние два года?,` ecb.europa.eu Финансовые отделы ритейлеров, которые приняли алгоритмы, способные переоценивать товары ежечасно, увидели облегчение маржи на 3-5% даже при сохранении волатильности входящих затрат. Европейский центральный банк подтверждает, что компании изменяют цены чаще в периоды высокой инфляции, усиливая коммерческую логику для аналитических платформ, автоматизирующих моделирование эластичности. Динамические движки поглощают сканирование конкурентов, энергетические доплаты и спрос в реальном времени для предложения оптимальных цен на полках и ритма уценок. Ритейлеры в Германии и Италии двигались быстрее всего из-за интенсивной конкуренции дискаунтеров, устанавливая региональный шаблон, которому теперь следуют другие. Облачное развертывание доминирует, потому что нагрузки на вывод пикируют во время промо-событий и должны масштабироваться без узких мест оборудования.

Распространение периферийной аналитики для мониторинга полок в реальном времени

Гипермаркеты и сети товаров для дома встраивают камеры компьютерного зрения и электронные ценники, подключенные через 5G микросоты. Развертывание EdgeSense от VusionGroup в 2025 году в гипермаркете Carrefour с 70 000 товарными позициями сократило отсутствие товаров на складе примерно на 55%, в то время как рассинхронизация ценников упала почти до нуля. Кейс кристаллизовал четкую модель окупаемости инвестиций: экономия труда, более высокая доступность товаров на полках и автоматизированное соответствие планограммам. Западноевропейские ритейлеры теперь пилотируют аналогичные архитектуры по мере снижения затрат на пропускную способность. Периферийная обработка сокращает задержки и смягчает проблемы суверенитета данных, поскольку изображения обрабатываются локально. Поставщики с контейнеризированными аналитическими стеками, которые могут работать на ARM или x86 шлюзах, поэтому занимают защищаемую конкурентную позицию.

Единая коммерция требует единого представления о клиенте

Поставщики систем управления заказами (OMS), которые сшивают онлайн и магазинные пулы товаров, привлекают сильное венчурное финансирование; привлечение 81 млн долларов США компанией OneStock в 2024 году иллюстрирует этот импульс. Ритейлеры, использующие единые OMS, сообщают о повышении продаж около 30%, поскольку сценарии потерянных продаж снижаются, когда персонал может обещать инвентарь по всей сети. Европейский рынок ретейл-аналитики выигрывает, поскольку OMS генерирует консолидированный слой данных, который питает прогнозирование, уценки и модели лояльности. Немецкие, французские и британские омниканальные лидеры сосредотачиваются на потоковой передаче событий в реальном времени, чтобы веб, приложения и кассовые системы записывали в тот же реестр в течение миллисекунд. В долгосрочной перспективе этот архитектурный сдвиг размоет канальные барьеры и заставит поставщиков аналитики предоставлять холистические панели управления пожизненной ценностью клиента.

Анализ воздействия ограничений

| Ограничение | (~) % влияние на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Нехватка талантов в области науки о данных в розничной торговле | −2.1% | Германия, Франция, Великобритания, Ирландия, Польша | Средний срок (2-4 года) |

| Ужесточение конфиденциальности данных в рамках GDPR и ePrivacy | −1.8% | ЕС-27 | Долгосрочно (≥ 4 лет) |

| Фрагментация устаревших POS препятствует интеграции | −1.5% | Региональные традиционные сети | Средний срок (2-4 года) |

| Заморозка капитальных расходов среди МСП ритейлеров | −1.2% | МСП Южной и Восточной Европы | Краткосрочно (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Нехватка талантов в области науки о данных в розничной торговле

Три четверти немецких ритейлеров сообщили о задержках найма на роли данных в 2024 году, и аналогичные модели проявились во Франции и Великобритании. [2]Next Level Jobs EU, `Топ-5 стран ЕС, сталкивающихся с нехваткой навыков ИИ,` nextleveljobs.eu Конкуренция с финтехом и глубокотехнологичными вертикалями поднимает зарплатные ориентиры выше того, что многие ритейлеры могут поглотить. Поставщики реагируют, встраивая автоматизированное построение моделей и слои запросов на естественном языке, чтобы менеджеры категорий могли выполнять прогнозы без написания кода. Управляемые сервисные вовлечения также набирают обороты, с поставщиками, предлагающими фракционных специалистов по данным по подписке. В среднесрочной перспективе финансируемые ЕС инициативы переквалификации могут облегчить ограничения, но до тех пор удобство использования платформы остается ключевым критерием покупки внутри европейского рынка ретейл-аналитики.

Ужесточение конфиденциальности данных в рамках GDPR и предстоящего Регламента ePrivacy

Несколько органов по защите данных запретили использование по умолчанию устаревших инструментов веб-аналитики в 2024 году из-за проблем трансатлантической передачи данных. Ритейлеры теперь должны локализовать наборы данных или применять продвинутую псевдонимизацию, делая выборы инфраструктуры более сложными и дорогими. Затраты на соответствие непропорционально затрагивают МСП, урезая их аналитические бюджеты в краткосрочной перспективе. Поставщики с движками анонимизации в памяти, API согласия и журналами аудита получают долю, потому что они упрощают регуляторные аудиты. В долгосрочной перспективе архитектуры конфиденциальности по дизайну могут стать конкурентным преимуществом, но пока они удлиняют циклы развертывания и подавляют потенциал роста выручки европейского рынка ретейл-аналитики примерно на 1,8 процентных пункта.

Сегментарный анализ

По способу развертывания: облачные стратегии ускоряют модернизацию

Облачные опции привлекли 58,1% расходов в 2024 году, подтверждая, что большинство ритейлеров предпочитают аутсорсинг слоев вычислений и хранения для аналитических рабочих нагрузок. Размер европейского рынка ретейл-аналитики, относящийся к облаку, прогнозируется для роста со среднегодовым темпом роста 18,2% до 2030 года, поскольку предприятия мигрируют пакетную отчетность, обучение ИИ и конвейеры потоковой передачи событий в реальном времени за пределы площадки. Большая часть импульса исходит от периодических промо-всплесков - Черная пятница, День холостяка или частные программы лояльности - которые нагружают устаревшие дата-центры. Облачная выручка SAP в EMEA выросла на 30% год к году в Q1 2025, отражая этот миграционный тренд. [3]Investing.com, `Презентация SAP Q1 2025: рост облака ускоряется, операционная прибыль взлетает на 60%,` investing.com Локальные кластеры по-прежнему работают в модных и люксовых домах со строгим контролем интеллектуальной собственности, но их доля будет сокращаться по мере того, как конфиденциальные вычислительные чипы укрепляют позиции безопасности публичного облака. Гибридные архитектуры наводят мост, где камеры в магазине обрабатывают изображения локально, но загружают агрегированные метрики в центральные озера, поддерживая локальность GDPR и решения с низкой задержкой.

Масштабируемость объясняет краткосрочное преимущество, но стоимостная дисциплина поддерживает его. Ритейлеры, подверженные энергетическим всплескам, обнаружили, что перенос вычислений за пределы площадки нейтрализует энергетическую волатильность, поскольку гипермасштабировщики хеджируют электрические контракты на более длительный срок. Эта финансовая предсказуемость резонирует с финансовыми директорами, задачей которых является защита EBITDA при реинвестировании в рост. Конкуренция поставщиков теперь смещается к услугам с добавленной стоимостью - вертикализированным моделям данных, предварительно обученным алгоритмам ценообразования и панелям управления одним кликом для мерчандайзеров. Эти дифференциаторы будут формировать захват выручки внутри облачной части европейского рынка ретейл-аналитики в течение следующих пяти лет.

Примечание: Доли всех отдельных сегментов доступны при покупке отчета

По типу модуля: клиентская аналитика доминирует, случаи использования цепочки поставок набирают скорость

Маркетинг и клиентская аналитика обеспечили 29,6% выручки в 2024 году, поскольку ритейлеры нацелены на удержание лояльности и индивидуализированные промоакции среди безжалостной конкуренции. Движки прогнозной сегментации и модели атрибуции пути к покупке модуля остаются основополагающими для омниканальных стратегий. Тем не менее, ожидается, что управление цепочкой поставок и выполнение заказов покажет среднегодовой темп роста 17,3% до 2030 года, самый быстрый среди всех модулей, поскольку ритейлеры перестраивают сети для устойчивости. Экономия Henkel в размере 4 млн евро благодаря оптимизации энергии на основе данных в 2024 году демонстрирует ощутимую окупаемость инвестиций.

Панели управления стратегии и планирования объединяют KPI из мерчандайзинга, финансов и операций в скоркарды уровня совета директоров, создавая основу управления изменениями. Модули мерчандайзинга и оптимизации категорий используют ИИ для моделирования родства корзины и рекомендации обновлений ассортимента каждый сезон. Аналитика операций магазина - особенно компьютерное зрение для сокращения усушки - набирает скорость, поскольку профсоюзные ритейлеры стремятся автоматизировать повторяющиеся аудиты. Модули финансового управления, включая отслеживание валовой маржи в реальном времени, остаются существенными, особенно в продовольственной розничной торговле, где десятки товарных входов движутся ежедневно. Вместе эти подсегменты иллюстрируют, как европейская индустрия ретейл-аналитики доставляет ценность как для роста выручки, так и для задач сдерживания затрат.

По размеру бизнеса: демократизация расширяет доступ к продвинутой аналитике

Крупные предприятия по-прежнему генерировали 68,3% размера европейского рынка ретейл-аналитики в 2024 году, отражая их широкие магазинные площади и трансграничные операции электронной коммерции, которые требуют масштабируемых интеллектуальных платформ. Они запускают тысячи панелей управления, поглощают миллиарды строк ежедневно и часто развертывают пользовательские конвейеры машинного обучения поверх упакованного программного обеспечения. Однако МСП опередят их со среднегодовым темпом роста 18,3% до 2030 года, поскольку барьер для входа падает. Модели управляемых услуг объединяют программное обеспечение, труд инженеров данных и обучение в одну плату, которая согласуется с денежным потоком МСП.

Опросы, опубликованные в 2024 году, показали, что европейские МСП, сочетающие ИИ, IoT и аналитику больших данных, наслаждались подъемами выручки выше 30%. Находка воодушевляет кредиторов и государственные агентства расширять гранты цифровой готовности, дальше катализируя принятие. Поставщики адаптируют облегченные версии своих наборов с холстом перетаскивания, управляемой онбординговой системой и отраслевыми шаблонами. После подключения МСП могут выровнять игровое поле против гигантов скидок, запуская ежедневные прогнозы распродаж, симуляции уценок и анализ корзины для уточнения промоакций.

По формату розничной торговли: омниканальные модели перекраивают границы физического и цифрового

Физические магазины составили 48,7% доли европейского рынка ретейл-аналитики в 2024 году. Технологии, такие как предсказание длины очередей, тепловое картографирование и аудит полок компьютерным зрением, стали стандартом для крупных продуктовых магазинов и сетей товаров для дома. Тем не менее, прогнозируется, что омниканальный подсегмент будет расширяться на 17,5% ежегодно, поскольку ритейлеры объединяют click-and-collect, доставку на дом и отправку из магазина в одно обещание. Успешные омниканальные операторы поворачивают свою архитектуру данных к потоковой передаче событий, которая захватывает каждое взаимодействие - веб, приложение, киоск или кол-центр - в единый реестр, тем самым питая последовательные рекомендации и точную логику available-to-promise (ATP).

Чистая электронная коммерция продолжает расти, но более медленными темпами, отражая высокое насыщение и растущие проблемы прибыльности. Аналитики ожидают, что омниканальная конвергенция отсифонит дополнительный бюджет от изолированной онлайн-аналитики к единым платформам. Для поставщиков императив состоит в том, чтобы доставить микросервисы инвентаря, клиентов и платежей, которые бесшовно подключаются к безголовым фронтенд-стекам, поддерживая время отклика менее секунды в магазине.

Географический анализ

Раннее принятие единой коммерции и динамического ценообразования в Германии объясняет ее доминирующую долю выручки 34,3% в 2024 году. Ритейлеры, такие как REWE, Lidl и Douglas, углубили пилоты периферийной аналитики в 2025 году, связав магазинные камеры напрямую с центральными озерами данных через частные сети 5G. Нехватка талантов остается самым большим тормозом, толкая сети к услугам model-ops, управляемым поставщиками.

Италия показывает самую крутую траекторию с ожидаемым среднегодовым темпом роста 17,4% до 2030 года, поскольку модные, продуктовые и специализированные магазины принимают облачные POS и персонализацию в реальном времени. Поддерживаемые правительством схемы цифровых ваучеров покрывают до 50% платежей за подписку SaaS, снижая барьеры входа для независимых супермаркетов и аптек. Отечественные техноваенные поставщики интегрируют налоговые чеки, интерфейсы фискальных принтеров и электронное выставление счетов, выравнивая решения с местными нормами соответствия и тем самым ускоряя циклы продаж.

Великобритания и Франция продолжают пионерить автоматизацию. Британские продуктовые магазины добавили роботов-упаковщиков ИИ и крупномасштабные камерные сетки в 2025 году, улучшая точность сбора и безопасность. [4]The Guardian, `Роботы-упаковщики и камеры ИИ: британская розничная торговля принимает автоматизацию для сокращения затрат на персонал,` theguardian.com Французские гипермаркеты расширили развертывания электронных ценников и инвестировали в автоматизацию цен в реальном времени после всплесков трудозатрат. Испания, Польша и Северные страны интенсивно инвестируют в аналитику выполнения для обработки всплесков трансграничной электронной коммерции. В совокупности эта динамика усиливает потребность в локализованных языковых моделях, налоговой логике и хостинге данных, соответствующем GDPR.

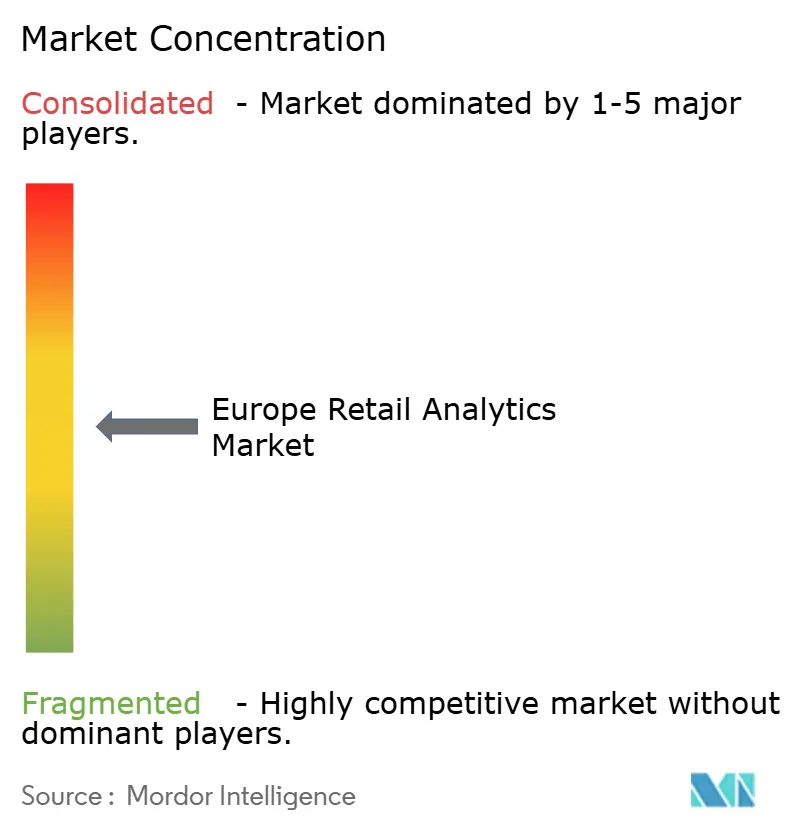

Конкурентный ландшафт

Европейский рынок ретейл-аналитики демонстрирует умеренную концентрацию. SAP, Oracle, IBM и Microsoft сочетают платформенную широту, облачную инфраструктуру и корпоративные отношения для обеспечения долгосрочных контрактов, часто объединяя аналитику в возобновления ERP или CRM. Oracle раскрыла многооблачное соглашение по базе данных, которое может добавить 30 млрд долларов США годовой выручки с 2028 года, подчеркивая аппетит рынка к интегрированным стекам.

Специализированные поставщики вырезают ниши, двигаясь быстрее в периферийной аналитике, компьютерном зрении и оптимизации энергии. VusionGroup заблокировала поправку на 1 млрд евро с Walmart U.S. в 2025 году для ускорения развертывания EdgeSense, демонстрируя, что лидерство продукта может открыть глобальный масштаб даже за пределами Европы. RetailNext продвигается в подсчете трафика и аналитике путей покупателей, в то время как гибридно-облачные панели управления QlikTech выигрывают клиентов, ищущих быстрое время до инсайта без тяжелых накладных расходов инжиниринга данных.

Стартапы, такие как Belive.ai и Shopic, концентрируются на мониторинге полок на основе камер и умных тележках соответственно. Их модели ИИ работают на легких периферийных устройствах, минимизируя плату за исходящий облачный трафик и задержки - два критических фактора покупки для продуктовых магазинов со скудными маржами. По мере усиления требований конфиденциальности поставщики рекламируют конфиденциальные вычислительные чипы, дополнения гомоморфного шифрования и локальный вывод, чтобы обойти более крупных соперников, медленнее продуктизирующих функции конфиденциальности. Учитывая, что топ-5 игроков контролируют оценочно 35-40% выручки, рынок получает оценку концентрации 5, указывая на сбалансированную конкурентную интенсивность с достаточным пространством для специализированного расширения.

Лидеры европейской индустрии ретейл-аналитики

SAP SE

Oracle Corporation

IBM Corporation

SAS Institute Inc.

Microsoft Corporation

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Июнь 2025 года: Oracle раскрыла многооблачную сделку, ожидаемую для доставки более 30 млрд долларов США годовой выручки с фискального 2028 года, повышая спрос на облачную инфраструктуру ретейл-аналитики.

- Июнь 2025 года: Carrefour завершила первое полномасштабное развертывание EdgeSense в Европе, охватывающее 70 000 электронных ценников и 500 камер в своем гипермаркете Villabé.

- Май 2025 года: Oracle представила новые облачные услуги, адаптированные для ретейл-кредиторов, расширяя свой аналитический набор в управление рисками и коллекциями.

- Май 2025 года: SAP сообщила о облачной выручке Q1 2025 в размере 4,993 млрд евро, рост на 27%, с EMEA, способствующей росту на 30%.

- Апрель 2025 года: VusionGroup обеспечила поправку на 1 млрд евро с Walmart для ускоренного развертывания EdgeSense и VusionCloud.

- Февраль 2025 года: Peek and Cloppenburg Düsseldorf выбрала Oracle Cloud для модернизации магазинной аналитики и клиентского вовлечения.

- Декабрь 2024 года: VusionGroup заключила партнерство с The Fresh Market для оснащения 166 американских магазинов решениями Vusion 360 к концу 2025 года.

Область применения отчета по европейскому рынку ретейл-аналитики

Ретейл-аналитика предоставляет аналитические инструменты индустрии розничной торговли по бизнес-трендам, моделям и производительности. Бизнес-аналитика розничной торговли позволяет ритейлерам использовать инсайты, основанные на данных, из их бизнеса и клиентов для улучшения потребительского опыта, увеличения продаж и оптимизации бизнес-операций. Ретейл-анализ предоставляет важные аналитические данные для маркетинговых и закупочных решений, таких как уровни инвентаря, потребительский спрос, движения цепочки поставок и продажи.

Европейский рынок ретейл-аналитики сегментирован по способу развертывания (локальное размещение, по требованию), типу (решения, услуги), типу модуля (стратегия и планирование, маркетинг, финансовое управление, операции магазина, мерчандайзинг, управление цепочкой поставок), типу бизнеса (малые и средние предприятия, крупномасштабные организации) и стране (великобритания, Германия, Франция, Другие).

Размеры и прогнозы рынка предоставляются в стоимостном выражении (долл. США) для всех вышеуказанных сегментов.

| Локальное размещение |

| Облако |

| Гибридная модель |

| Стратегия и планирование |

| Маркетинг и клиентская аналитика |

| Финансовое управление |

| Операции магазина и предотвращение потерь |

| Мерчандайзинг и оптимизация категорий |

| Управление цепочкой поставок и выполнение заказов |

| Малые и средние предприятия |

| Крупные предприятия |

| Физические магазины |

| Электронная коммерция |

| Омниканальная розничная торговля |

| Великобритания |

| Германия |

| Франция |

| Италия |

| Испания |

| Остальная Европа |

| По способу развертывания | Локальное размещение |

| Облако | |

| Гибридная модель | |

| По типу модуля | Стратегия и планирование |

| Маркетинг и клиентская аналитика | |

| Финансовое управление | |

| Операции магазина и предотвращение потерь | |

| Мерчандайзинг и оптимизация категорий | |

| Управление цепочкой поставок и выполнение заказов | |

| По размеру бизнеса | Малые и средние предприятия |

| Крупные предприятия | |

| По формату розничной торговли | Физические магазины |

| Электронная коммерция | |

| Омниканальная розничная торговля | |

| По странам | Великобритания |

| Германия | |

| Франция | |

| Италия | |

| Испания | |

| Остальная Европа |

Ключевые вопросы, отвеченные в отчете

Каков размер европейского рынка ретейл-аналитики сегодня?

Размер европейского рынка ретейл-аналитики составил 3,23 млрд долларов США в 2025 году и, по прогнозам, достигнет 6,81 млрд долларов США к 2030 году.

Какая модель развертывания растет быстрее всего?

Облачные развертывания покажут среднегодовой темп роста 18,2% до 2030 года, поскольку ритейлеры предпочитают масштабируемую инфраструктуру с оплатой по факту использования.

Какой модуль является лидирующим по объему выручки?

Маркетинг и клиентская аналитика составили 29,6% от расходов в 2024 году, поскольку персонализация и аналитика лояльности обеспечивают быструю окупаемость инвестиций.

Какая страна предлагает наибольшие возможности роста?

Прогнозируется, что Италия будет расти со среднегодовым темпом роста 17,4% благодаря государственным схемам цифровых ваучеров и расширяющемуся внедрению облачных технологий.

Что сдерживает внедрение аналитики среди европейских ритейлеров?

Нехватка талантов, фрагментация устаревших POS-систем и более строгое соблюдение GDPR являются основными барьерами, совместно снижающими потенциальный рост на несколько процентных пунктов.

Кто является ключевыми технологическими поставщиками?

SAP, Oracle, IBM и Microsoft доминируют в платформенных сделках, в то время как VusionGroup и QlikTech превосходят в нишах периферийных технологий и визуализации.

Последнее обновление страницы: