Анализ рынка конвейеров в Европе

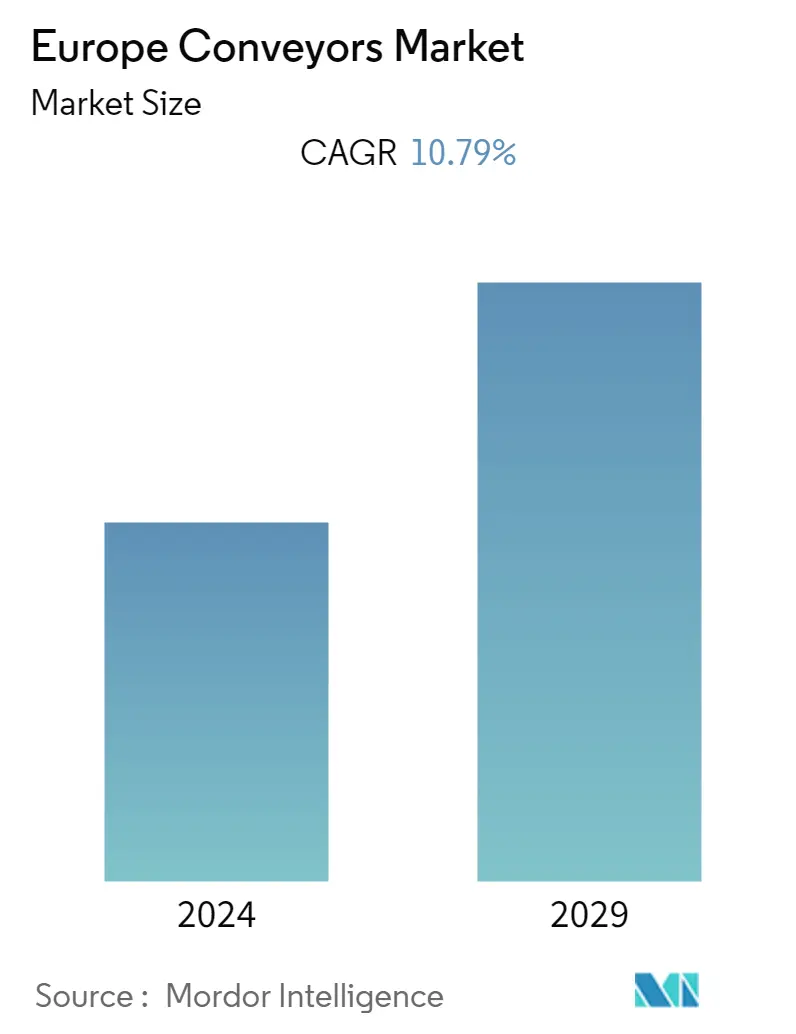

Ожидается, что в течение прогнозируемого периода с 2020 по 2025 год на европейском рынке конвейеров среднегодовой темп роста составит 10,79%. Ожидается, что из-за высоких затрат на рабочую силу крупные компании в Европе будут использовать конвейеры. Растущее стремление к увеличению производительности приводит к более широкому распространению этих систем по сравнению с их аналогами, такими как вилочные погрузчики, из-за их простоты установки и безопасности. Во многих промышленных центрах Европы, таких как Германия, наблюдается рост автомобильной промышленности, где конвейерное производство автоматизировано. Конвейерные системы сокращают количество ненужных действий, связанных с перемещением материала, и помогают исключить время простоя при транспортировке материала между двумя точками сборки.

- Европейский рынок стимулируется инновационными продуктами, изменениями в логистике или изменениями в потребителях; Таким образом, точки продаж уже претерпели ряд структурных изменений. Учитывая многочисленные уровни торговых площадей на душу населения и относительно низкую производительность, высокоразвитые рынки подвергаются сравнительно более высокому риску спада в будущем. Следовательно, ритейлеры все активнее инвестируют в автоматизированное хранение, тем самым внося значительный вклад в экономию торговых площадей. Рост темпов внедрения автоматизации складов, таких как конвейеры, в этом регионе в основном обусловлен быстрым ростом инвестиций в электронную коммерцию и розничную торговлю.

- Благодаря росту национального и глобального рынка электронной коммерции, в регионе наблюдается прогресс в росте объема посылок. Согласно Отчету об электронной коммерции Европы за 2019 год, рост онлайн-продаж составил более 13%, а общий объем продаж оценивается в 621 миллиард евро. В ноябре 2019 года Deutsche Post DHL Group также открыла мегацентр посылок в Бохуме с производительностью сортировки до 50 000 отправлений в час. Кроме того, в июле 2019 года Royal Mail установила в своем центре в Бристоле автоматизированное оборудование, состоящее из конвейерных лент и технологий сканирования, чтобы ускорить сортировку посылок. За это время компания планирует увеличить использование машин для сортировки посылок до 80% по сравнению с нынешними 12%.

- В сентябре 2019 года компания QC Conveyors объявила о расширении своего ассортимента продукции, включив в него модули изогнутых ленточных конвейеров Motion06. Motion06, австрийская компания, присоединилась к Duravant LLC в результате приобретения и вместе с QC Conveyors стала частью группы Duravant Material Handling Solutions. Изогнутые ленточные конвейеры Motion06 позволяют пользователям сохранять ориентацию продукта в тех случаях, когда требуется поворот между двумя прямыми конвейерами. Сохраняя одинаковую ориентацию продукта как на входе, так и на выходе, конвейеры обеспечивают доставку продукта в идеальном положении для применений, требующих одинакового расположения продукта.

- Со вспышкой COVID-19 европейские рестораны вновь открываются в сложных условиях, таких как волны инфекции, обязательное сокращение количества сидячих мест и проблемы безопасности потребителей. Бесконтактное питание позволит ресторанам работать с меньшими проблемами и с большей уверенностью. В июле 2020 года Yo!, сеть японских ресторанов, объявила о запуске модернизированной конвейерной ленты на 18 объектах по всей Великобритании. Клиенты, посещающие рестораны, будут использовать бесконтактный процесс в рамках правил безопасности правительства. Посетители будут сканировать QR-код, заказывать и оплачивать еду через цифровое меню своего телефона. Свежеприготовленные на кухне каждого магазина блюда поступят прямо к гостю на новом конвейере.

Тенденции европейского рынка конвейеров

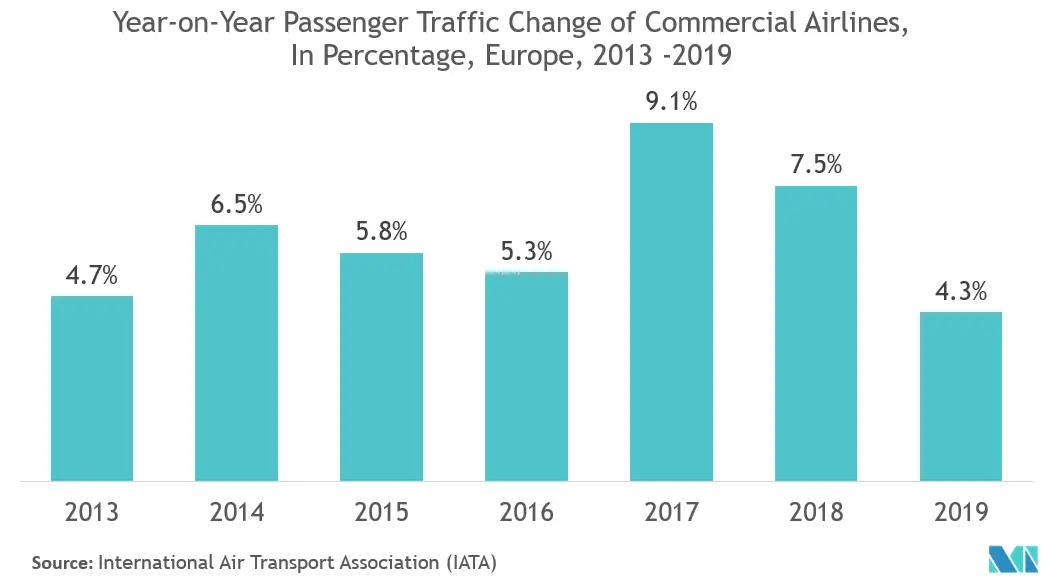

Ожидается, что аэропорты сохранят значительный рост

- Конвейеры и системы сортировки также широко используются в аэропортовой отрасли для удовлетворения растущего спроса на надежность и скорость сортировки при обработке всего багажа (от регистрации до загрузки в багажное отделение). Конвейеры для обработки багажа широко используются во всех аэропортах страны, особенно в Хитроу, самом загруженном аэропорту Соединенного Королевства. После Брексита уровень продолжающейся консолидации, конвергенция бюджетных и полносервисных бизнес-моделей, а также открытость Европы для конкуренции и контроля со стороны иностранных перевозчиков продолжают усиливать давление на европейскую аэропортовую отрасль.

- Внутренние авиалинии в Европе постоянно инвестируют в улучшение продуктов и обслуживания клиентов, используя автоматизированные конвейеры, сортировщики и автоматизированные системы хранения. Например, с декабря 2019 года лондонский аэропорт Станстед инвестировал 59 миллионов евро в новую систему доставки багажа, обновляя огромную сеть конвейерных лент и лифтов под главным терминалом, которая перевозит до 30 000 сумок каждый день. Ожидается, что проект будет завершен к концу 2021 года.

- Увеличение глобального пассажиропотока и необходимость увеличения количества рейсов с более короткими сроками стыковок увеличивают количество автоматизированных решений в аэропортах. Fives Group, крупный поставщик услуг внутренней логистики, установила широкий спектр технологий сортировки в различных аэропортах Франции. Гибкость компоновки сортировщиков позволяет разрабатывать индивидуальные решения, отвечающие требованиям клиентов. Компания Alstef, еще один игрок в области конвейерных и сортировочных систем, установила во Франции первый поперечно-ленточный сортировщик для сортировки багажа. Сортировщик может обрабатывать до 8000 пакетов в час, в зависимости от конфигурации.

- Поскольку экономика Европы зашла в тупик из-за вспышки COVID-19, то же самое произошло и с сетью европейских аэропортов. Ограничения на поездки и карантин, введенные странами региона, а также авиакомпании, останавливающие большую часть авиапарка, привели к резкому падению пассажиропотока в аэропортах Европы. По данным Международного совета аэропортов (ACI), пассажиропоток упал на -59,5% в марте 2020 года, в результате чего пассажиропоток в первом квартале снизился на -21%. Но если 1 марта аэропорты Европы по-прежнему обслужили 5,1 млн пассажиров (-11,7% по сравнению с тем же днем 2019 года), то к 31 марта трафик сократился до 174 тысяч (-97,1% по сравнению с тем же днем 2019 года). Однако после снятия ограничений авиасообщение, как ожидается, постепенно нормализуется к концу 2020 года.

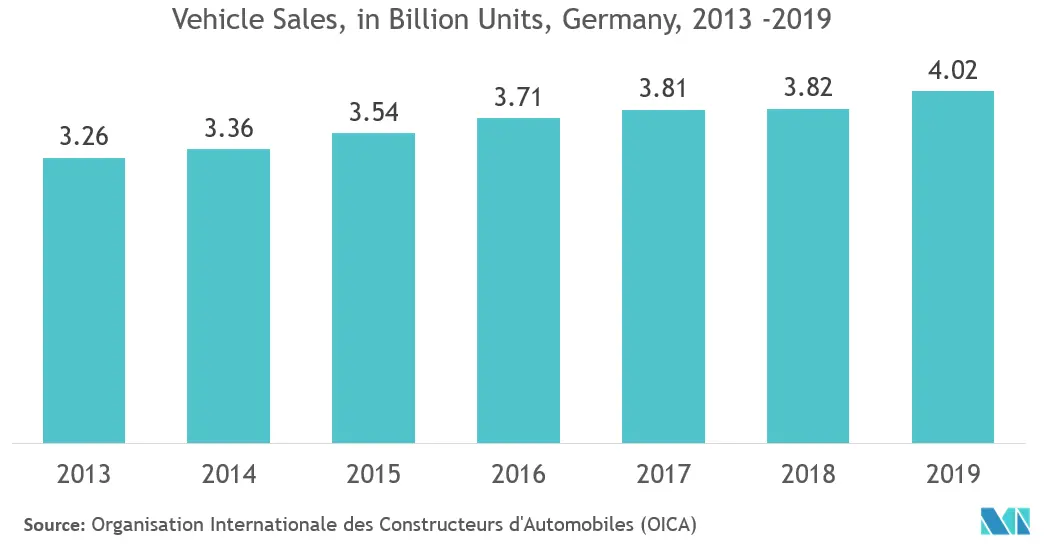

Ожидается, что Германия будет владеть значительной долей

- Немецкая автомобильная промышленность лидирует в технологических инновациях в мировой автомобильной промышленности, интегрируя интеллектуальные технологии. Сильная поддержка со стороны правительства и растущие инвестиции со стороны ведущих производителей автомобилей, таких как BMW, Ford и других, за последние несколько лет привели к значительным преобразованиям в автомобильном секторе страны. В июне 2020 года Tesla Inc. объявила о планах реконструкции своего завода, расположенного недалеко от Берлина, и гарантировала, что ее первый европейский завод сможет производить автомобили примерно через год. Компания предполагает, что в первой половине 2021 года автомобили начнут сходить с конвейера там.

- Ожидается, что сегмент продуктов питания и напитков будет занимать значительную долю в Германии. В октябре 2019 года компания SEW-EURODRIVE (Pty) Ltd. поставила 64 серводвигателя MOVIGEAR крупному OEM-производителю, который, в свою очередь, спроектировал, изготовил и поставил конвейерную систему взвешивания немецкой компании, занимающейся упаковкой замороженной рыбы и овощей.. Система оснащена центральным конвейером, питаемым восемью небольшими конвейерами, каждый из которых содержит различные замороженные продукты, смешанные в соответствии со спецификацией. Каждый конвейер имеет отдельный тензодатчик для определения точного веса составляющих продуктов.

- Чтобы быть конкурентоспособными, большинство МСП в Германии используют автоматические конвейеры для снижения затрат, тем самым увеличивая возможности использования конвейеров в этом секторе. Компания Dorner Europe начала производство конвейеров серии 2200 на своем заводе в Юлихе, Германия. Этот шаг позволил клиентам по всей Европе осуществить доставку своего оборудования гораздо быстрее, чем раньше. В феврале 2019 года компания Dorner Europe разместила и собрала заказ на двадцать пять конвейеров iDrive серии 2200, интегрируемых с роботом. Конвейер iDrive используется для интеграции с другими машинами и роботами благодаря компактному встроенному двигателю.

- В декабре 2019 года команда обслуживания клиентов SSI Schaefer завершила проект Office Depot по адаптации системы в распределительном центре в Германии к текущим задачам компании. Благодаря двум новейшим петлям конвейерной системы от SSI Schaefer в логистическом центре установлено семь петель. Там целевые коробки и исходные контейнеры транспортируются и распределяются между местами хранения, подготовки к отправке, станциями комплектации и выдачи товаров. Умно адаптированные байпасы разгружают систему и обеспечивают более высокую пропускную способность транспортных коробок на почти 5-километровой конвейерной системе.

Обзор европейской конвейерной отрасли

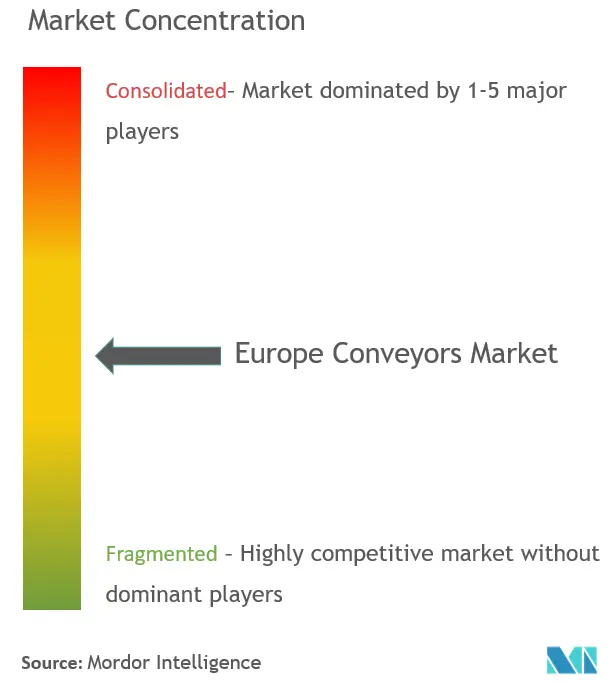

Европейский рынок конвейеров является высококонкурентным из-за присутствия множества отечественных компаний. Рынок выглядит умеренно фрагментированным крупные игроки применяют такие стратегии, как инновации в продуктах, а также слияния и поглощения. Одними из крупнейших игроков рынка являются SSI Schaefer AG, Mecalux SA, BEUMER Group GmbH Co. KG и т. д.

- Январь 2020 г. — Misumi, мировой производитель и поставщик механических компонентов и материалов для уникального машиностроения и автоматизации сборки, поручила SSI Schaefer построить новый логистический центр во Франкфурте. Все рабочие места будут подключены к системе с помощью высокопроизводительной конвейерной системы.

- Октябрь 2019 г. — Поставщик погрузочно-разгрузочных работ Interroll приобрел значительную часть бизнес-деятельности и активов IBH ehf. в Рейкьявике, Исландия. Ожидается, что этот шаг усилит продажи и услуги компании в секторе продуктов питания и напитков, особенно в рыбоперерабатывающей промышленности.

Лидеры европейского рынка конвейеров

SSI Schaefer AG

Mecalux SA

BEUMER Group GmbH & Co. KG

KNAAP AG

KUKA AG (Swisslog AG)

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Сегментация европейской конвейерной отрасли

Конвейерные системы — это механические устройства или агрегаты, которые используются для транспортировки различных материалов с небольшими усилиями. Существуют различные виды конвейерных систем, обычно состоящих из рамы, поддерживающей колеса, ролики или ленту, по которой материалы перемещаются из одного места в другое. В настоящее время масштаб исследования сосредоточен исключительно на европейском регионе.

| Пояс |

| Ролик |

| Поддон |

| Накладные расходы |

| Аэропорт |

| Розничная торговля |

| Автомобильная промышленность |

| Производство |

| Еда и напитки |

| Фармацевтика |

| Добыча |

| Великобритания |

| Франция |

| Германия |

| Италия |

| Испания |

| Нидерланды |

| Остальная Европа |

| Тип продукта | Пояс |

| Ролик | |

| Поддон | |

| Накладные расходы | |

| Отрасль конечных пользователей | Аэропорт |

| Розничная торговля | |

| Автомобильная промышленность | |

| Производство | |

| Еда и напитки | |

| Фармацевтика | |

| Добыча | |

| Страна | Великобритания |

| Франция | |

| Германия | |

| Италия | |

| Испания | |

| Нидерланды | |

| Остальная Европа |

Часто задаваемые вопросы по исследованию рынка европейских конвейеров

Каков текущий размер европейского рынка конвейеров?

По прогнозам, среднегодовой темп роста европейского рынка конвейеров составит 10,79% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке Конвейеры в Европе?

SSI Schaefer AG, Mecalux SA, BEUMER Group GmbH & Co. KG, KNAAP AG, KUKA AG (Swisslog AG) — крупнейшие компании, работающие на европейском рынке конвейеров.

Какие годы охватывает европейский рынок конвейеров?

В отчете рассматривается исторический размер рынка европейских конвейеров за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер европейского рынка конвейеров на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об индустрии конвейеров в Европе

Статистические данные о доле рынка европейских конвейеров в 2024 году, размере и темпах роста доходов, предоставленные Mordor Intelligence™ Industry Reports. Анализ Europe Conveyors включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.