Анализ рынка совместного использования велосипедов в Европе

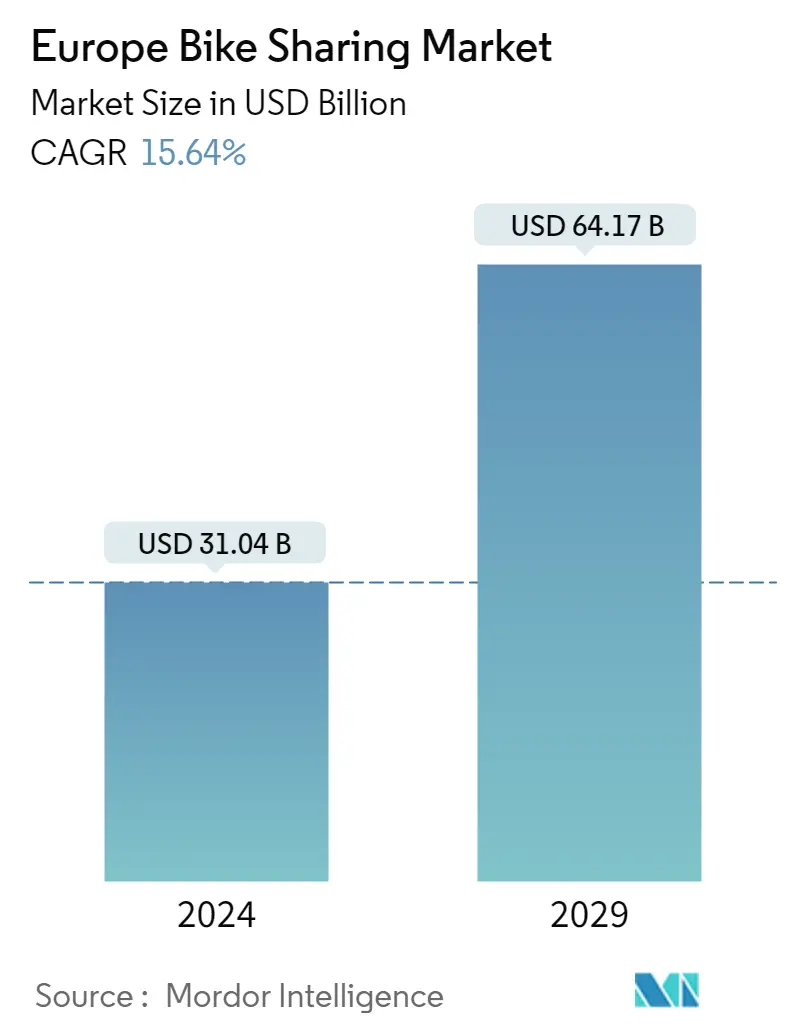

Объем европейского рынка совместного использования велосипедов оценивается в 31,04 миллиарда долларов США в 2024 году и, как ожидается, достигнет 64,17 миллиарда долларов США к 2029 году, при этом среднегодовой темп роста составит 15,64% в течение прогнозируемого периода (2024-2029 годы).

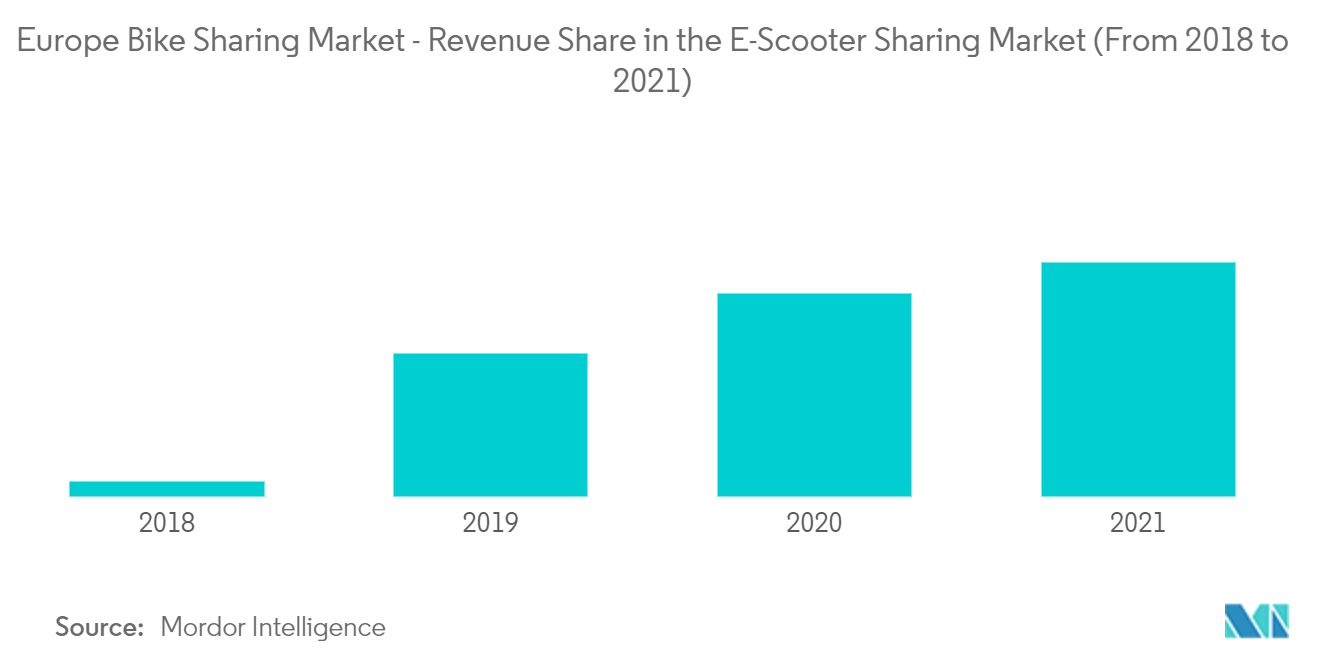

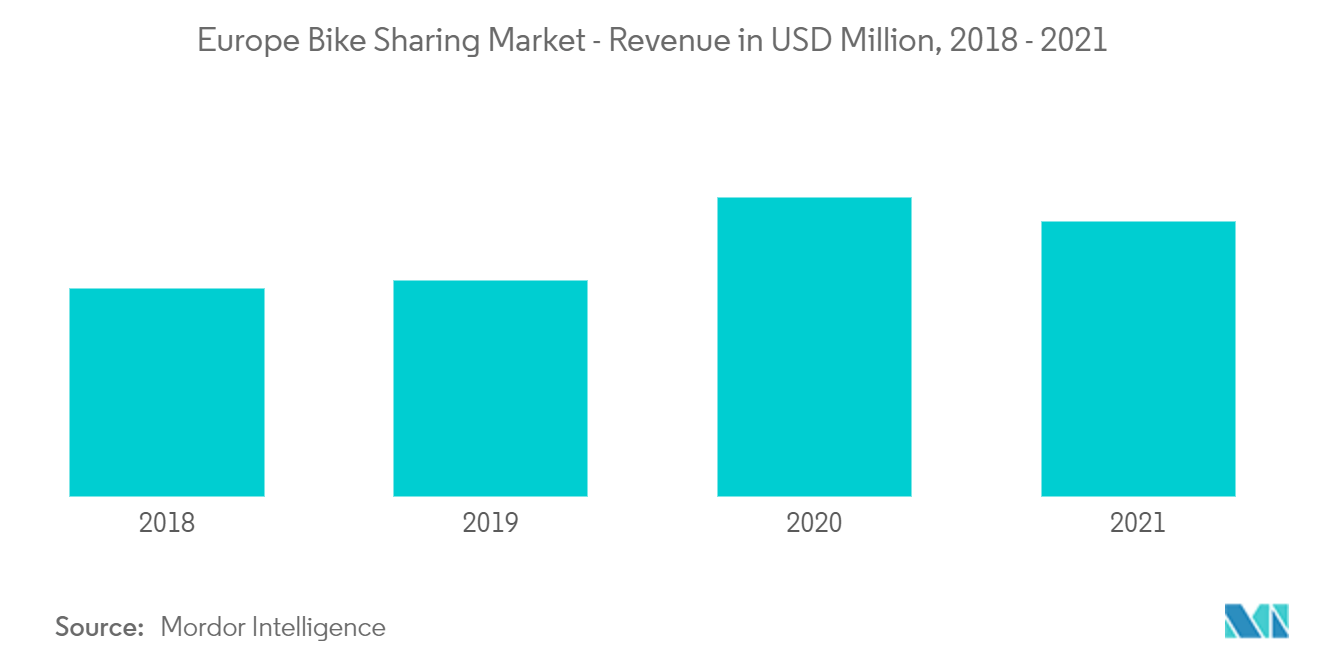

Европейский рынок велопроката понес значительные потери из-за COVID-19. Ограничение движения по карантину привело к снижению спроса на варианты совместного использования велосипедов. Повышенный риск, связанный с людными местами и мерами социального дистанцирования, нанес ущерб росту рынка, поскольку предпочтения клиентов сместились в сторону личных велосипедов и скутеров. Несмотря на то, что правительство ослабило карантин и массовые собрания, спрос на совместное использование велосипедов в Европе снова переживает фазу роста и, как ожидается, станет заметным в течение прогнозируемого периода. Например,.

- Март 2022 г. Motto — новый французский стартап, намеревающийся продавать электрические велосипеды в Париже. Вместо покупки велосипедов клиенты Motto смогут взять их напрокат за фиксированную ежемесячную плату в размере 75 евро (79,93 долларов США).

В среднесрочной перспективе ожидается, что растущий интерес потребителей на фоне растущей осведомленности о преимуществах, предлагаемых услугами совместного использования велосипедов по всему региону, и присутствие известных игроков будут стимулировать спрос на рынке. Сегодняшние потребители не желают вкладывать огромные средства в товары, которые можно использовать лишь в течение короткого периода времени. Поэтому игроки в регионе также поддерживают и запускают новые услуги в европейских странах. Например,.

- Май 2022 г. Inurba Mobility, новый бренд Citybike Global, запустил общественную службу электромобилей в Стокгольме (Швеция), выпустив первые 1000 электровелосипедов из 5100, которые будут развернуты к концу этого года. Ожидается, что это будет одна из самых обширных в Европе общественных услуг по прокату электронных велосипедов.

Система совместного использования велосипедов разработана специально для пассажиров, которые могут забрать велосипеды по мере необходимости в удобное время и в удобном месте. Благодаря простоте, низким эксплуатационным расходам и низкой цене прокат велосипедов также становится популярным на европейских рынках. Китайские модели велопроката в основном проникли на европейский рынок велопроката. Сегодня несколько местных операторов также открывают свой бизнес по совместному использованию велосипедов. Кроме того, велосипеды обеспечивают дополнительное преимущество в виде меньшего объема, что значительно уменьшает пробки на дорогах.

Распространение электровелосипедов, обеспечивающих ту же полезность, что и любые двухколесные транспортные средства, с дополнительным преимуществом в виде снижения вредного воздействия на окружающую среду, также становится популярным в европейских странах. Многие молодые инженеры и предприниматели, имеющие опыт проектирования и инноваций, рассматривают индустрию электронных велосипедов как огромную возможность, особенно на европейских рынках. Например,.

- Август 2022 г. ESB eBikes — это пилотный проект по производству электронных велосипедов в Дублине, запущенный ирландским поставщиком энергии ESB. ESB субсидировала ежедневную стоимость аренды, начиная с 5 евро (5,33 доллара США) в день для тех, у кого ежемесячная подписка стоит 30 евро (31,97 доллара США). Без подписки полный день стоит 10 евро (10,66 долларов США). К полуночи пользователи должны вернуть велосипед на ту же станцию.

Тенденции европейского рынка совместного использования велосипедов

Электровелосипеды, вероятно, будут самым быстрорастущим сегментом в течение прогнозируемого периода.

Рост выбросов транспортных средств привел к введению строгих законов и правил правительствами Европы. Производители автомобилей и автокомпонентов больше внимания уделяют снижению веса транспортных средств для повышения эффективности использования топлива. Электромобили являются еще одним важным шагом на пути к сокращению выбросов во многих развивающихся странах.

Правительства предоставляют стимулы, такие как субсидии и освобождение от налогов, для стимулирования покупки электромобилей. Таким образом, спрос на совместное использование электрических велосипедов рассматривается на положительной стороне графика, учитывая государственные стимулы.

Электрический двухколесный автомобиль экологически безопасен и работает в основном от литий-ионной аккумуляторной батареи. Максимальный запас хода на одной зарядке составляет 99,4 миль (160 км). Благодаря вариантам аккумуляторов емкостью 8, 12 или 18 ампер-часов он также предоставляет клиенту выбор в зависимости от их полезности.

Кроме того, компании по аренде двухколесных электромобилей расширяют свою деятельность, предоставляя круглосуточное обслуживание клиентов, включая бесплатную доставку и доставку в определенных местах. Велосипедисты оснащены шлемами, аптечками и даже держателями для телефонов для навигации. В туристических местах также популярны дополнительные аксессуары, такие как бесплатный доступ в Интернет 4G или карманный Wi-Fi, позволяющие максимизировать выгоду для клиентов. Поэтому игроки в европейском регионе запускают услуги совместного использования электронных велосипедов. Например,.

- Октябрь 2022 г. Компания общественного транспорта Барселоны представила инфраструктуру для будущего сервиса велопроката AMBici, который охватит всю агломерацию Барселоны. Новая услуга будет запущена в начале следующего года и будет доступна в 15 каталонских муниципалитетах. AMBici предоставит жителям 2600 электрических велосипедов и 236 станций, чтобы обеспечить лучшую, более гибкую и устойчивую мобильность.

Ожидается, что Германия и Великобритания будут играть ключевую роль на рынке

Ожидается, что в ближайшие пять лет сектор велопроката вырастет с 3-5 автомобилей на 1000 жителей в крупных европейских городах до 10-20 автомобилей на 1000 жителей, что представляет собой рост на 20-30% в год. В Европе стоимость поездки на велосипеде составляет от 0,50 до 1 евро (0,53–1,07 доллара США) и от 3 до 4 евро (3,20–4,26 доллара США) за поездку на работу и обратно. Пассажир тратит в среднем 10–12 евро (10,66–12,79 долларов США) за целый день поездки на работу. Поскольку рынок совместного использования велосипедов начнет выпускать ежемесячные проездные, тарифы значительно снизятся.

Германия лидировала на европейском рынке, на ее долю в 2021 году приходилось около 40% рынка. За ней следовали Нидерланды и Франция, на которые пришлось более 11% общей доли рынка. Многие европейские компании по совместному использованию велосипедов объединили усилия и работают в более чем 350 городах с 65 миллионами поездок. Европейская экспертная группа, состоящая из нескольких избранных компаний, таких как BiciMAD, Donkey Republic, Mobike и Moventiaa, формирует мощную пропаганду в секторе совместного использования велосипедов.

Некоторые недавние события в ЕС охватили рынок совместного использования электронных велосипедов, что стало свидетелем повышения планки продаж. Например:.

- В мае 2022 года CONEBI совместно с Европейской ассоциацией велосипедистов подготовила отчет, в котором подчеркивается лучший и более эффективный налог на топливо, который будет обещан на всей территории ЕС. Новые топливные субсидии теперь, вероятно, позволят бесплатно оплатить 5,3 миллиарда услуг совместного использования велосипедов.

Обзор европейской индустрии велопроката

Европейский рынок совместного использования велосипедов сильно фрагментирован различными стартапами и региональными игроками, такими как Byke, Urbo Solutions, Bleeper Bike, Cloudbike, Rekola, YoBike, Pony Bikes и Donkey Republic. Хотя для того, чтобы иметь преимущество над своими конкурентами, крупные производители велосипедов создают совместные предприятия и партнерства для запуска новых продуктов. Например,.

- В марте 2021 года Rekola запустила велопрокат в лесах Братиславы. Инициатива была разработана в ответ на ужесточение антикоронавирусных мер и рекомендации людям выезжать на природу.

- В январе 2021 года Bleeper собрала почти 600 000 евро (639 411 долларов США), чтобы пополнить свой парк велосипедов и планирует внедрение электронных скутеров.

Лидеры европейского рынка велопроката

Pony Bike

YObykes

Bleeper Active

Cloudbike

Rekola Bikesharing s.r.o

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости европейского рынка совместного использования велосипедов

- Июнь 2022 г. Audi, производитель автомобилей премиум-класса, открыл в Германии центр сверхбыстрой зарядки. Электронный салон совместим с зарядкой электромобилей и включает в себя возможность совместного использования электронных велосипедов.

- Май 2022 г. Марибор запустил новую систему проката велосипедов в словенском городе Марибор. Новая система проката велосипедов называется Mbajk и включает в себя 210 велосипедов, расположенных на 21 станции в центре города.

- Апрель 2022 г. Galilo объявила, что поделилась своим электровелосипедом для программы совместного использования электрических велосипедов в столичном регионе Барселоны. Управление программой будет осуществлять компания Transports Metropolitana de Barcelona. Он будет состоять из 2600 электровелосипедов на 236 док-станциях в 15 муниципалитетах.

Сегментация индустрии велопроката в Европе

Совместное использование велосипедов — это услуга совместного транспорта, при которой велосипеды и самокаты распределяются между отдельными лицами на краткосрочной основе для более выгодной и доступной ценовой структуры.

Европейский рынок совместного использования велосипедов сегментирован по типу продолжительности аренды (краткосрочная и долгосрочная), по типу применения (туризм и поездки на работу) и по странам (Германия, Великобритания, Италия, Франция и остальная Европа). В отчете представлен размер рынка и прогноз для всех вышеперечисленных сегментов в стоимостном выражении (млрд долларов США).

| Длинный |

| Короткий |

| Туризм |

| Поездка на работу |

| Тип продолжительности | Длинный |

| Короткий | |

| Тип приложения | Туризм |

| Поездка на работу |

Часто задаваемые вопросы по исследованию рынка совместного использования велосипедов в Европе

Насколько велик европейский рынок совместного использования велосипедов?

Ожидается, что объем европейского рынка совместного использования велосипедов достигнет 31,04 миллиарда долларов США в 2024 году, а среднегодовой темп роста составит 15,64% и достигнет 64,17 миллиарда долларов США к 2029 году.

Каков текущий размер европейского рынка совместного использования велосипедов?

Ожидается, что в 2024 году объем европейского рынка совместного использования велосипедов достигнет 31,04 миллиарда долларов США.

Кто являются ключевыми игроками на европейском рынке совместного использования велосипедов?

Pony Bike, YObykes, Bleeper Active, Cloudbike, Rekola Bikesharing s.r.o — крупнейшие компании, работающие на европейском рынке совместного использования велосипедов.

Какие годы охватывает этот европейский рынок совместного использования велосипедов и каков был размер рынка в 2023 году?

В 2023 году объем европейского рынка совместного использования велосипедов оценивался в 26,84 миллиарда долларов США. В отчете рассматривается исторический размер европейского рынка совместного использования велосипедов за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер европейского рынка совместного использования велосипедов на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об индустрии совместного использования велосипедов в Европе

Статистические данные о доле, размере и темпах роста доходов на европейском рынке совместного использования велосипедов в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ совместного использования велосипедов в Европе включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.