Объем европейского рынка автомобильных смазочных материалов

|

|

Период исследования | 2015 - 2026 |

|

|

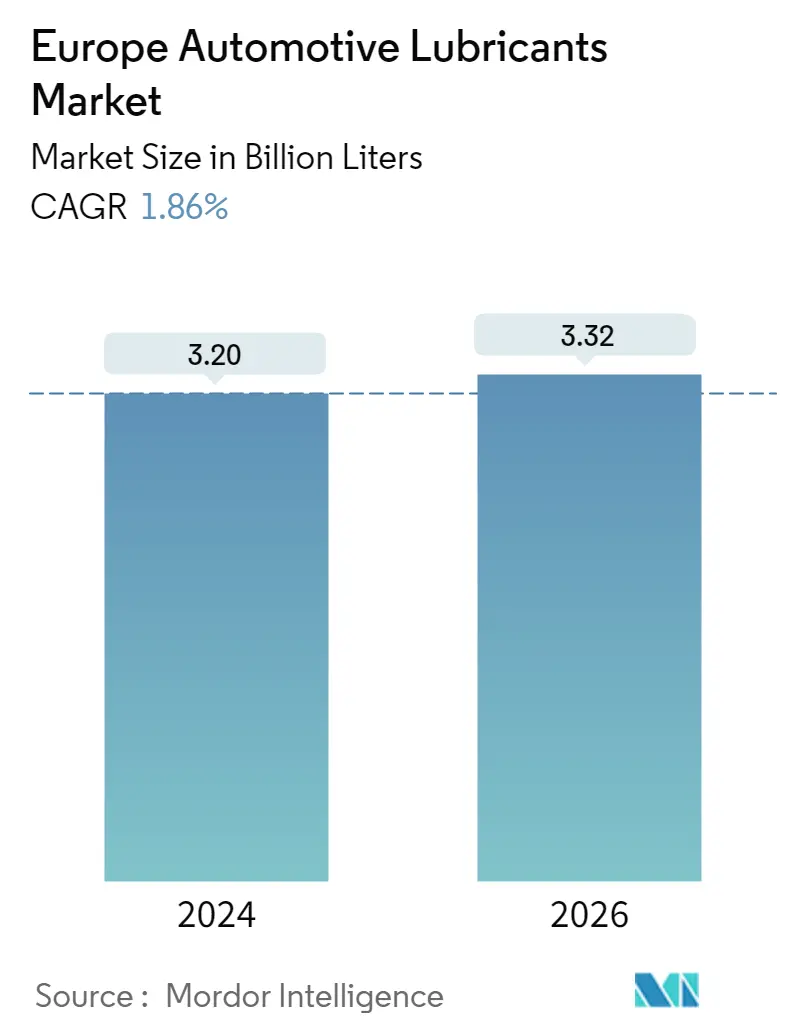

Объем Рынка (2024) | 3.26 Миллиард литров |

|

|

Объем Рынка (2026) | 3.57 Миллиард литров |

|

|

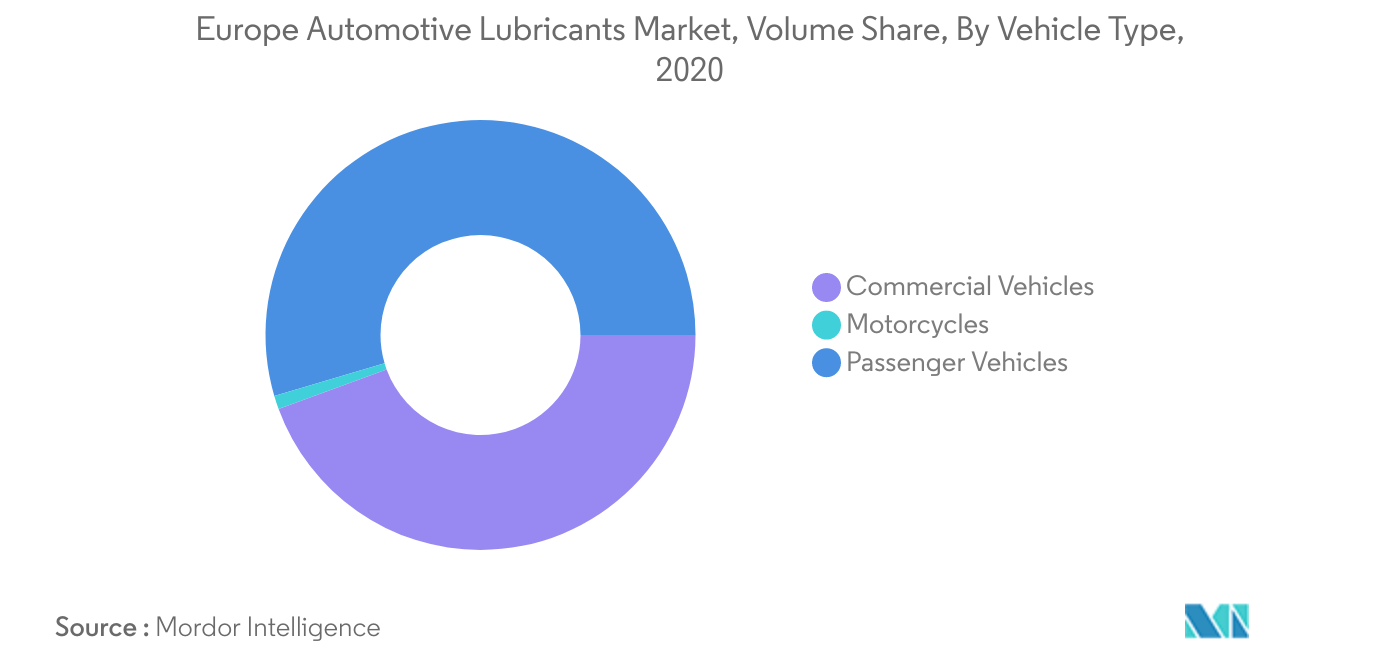

Наибольшая доля по типу транспортного средства | Легковой транспорт |

|

|

CAGR (2024 - 2026) | 1.86 % |

|

|

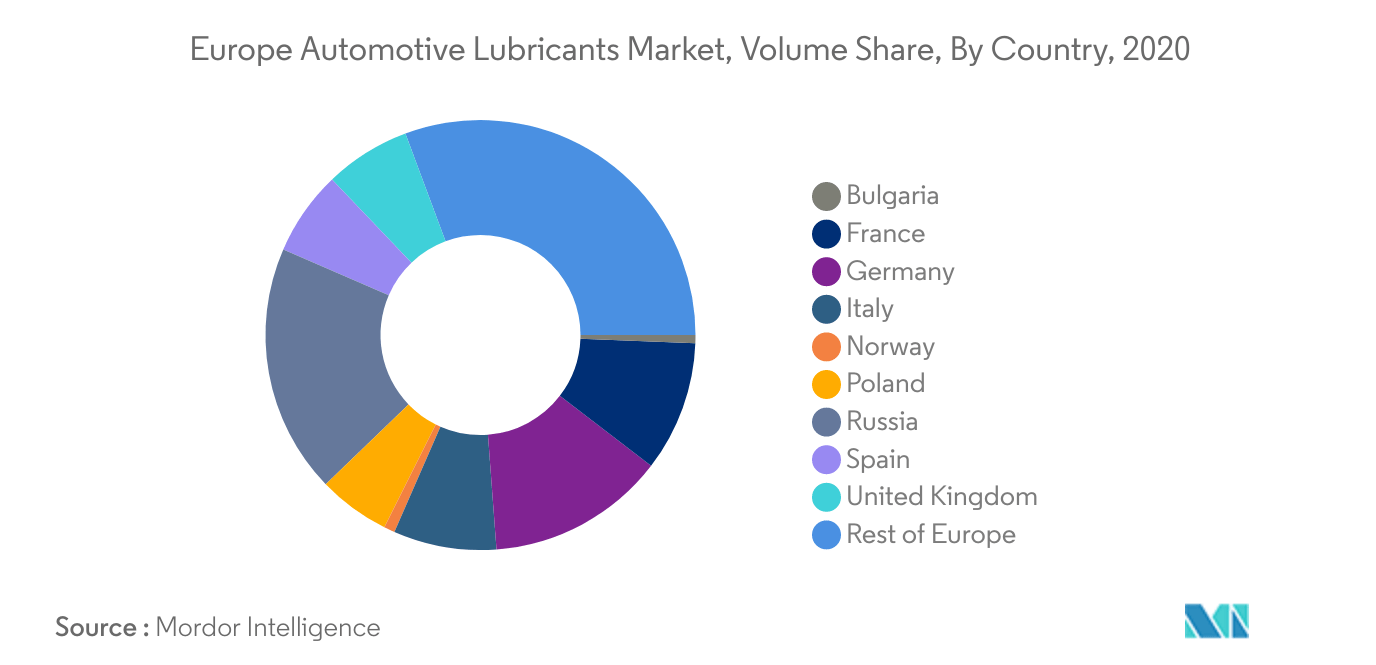

Наибольшая доля по странам | Россия |

|

|

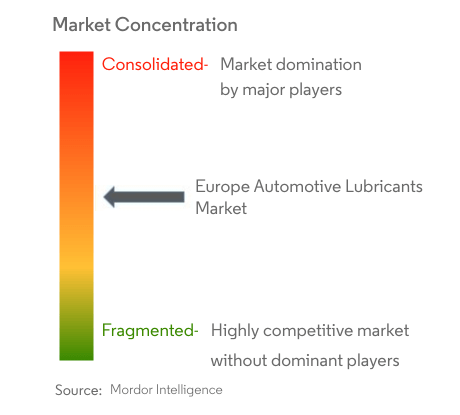

Концентрация Рынка | Высокий |

Ключевые игроки |

||

|

|

||

|

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка автомобильных смазочных материалов Европы

Объем европейского рынка автомобильных смазочных материалов оценивается в 3,20 миллиарда литров в 2024 году и, как ожидается, достигнет 3,32 миллиарда литров к 2026 году, при этом среднегодовой темп роста составит 1,86% в течение прогнозируемого периода (2024-2026 годы).

- Крупнейший сегмент по типу транспортных средств – Легковые автомобили Самый высокий уровень потребления смазочных материалов в секторе легковых автомобилей в Европе объясняется высокими ежегодными темпами поездок и необходимостью регулярной замены масла.

- Самый быстрый сегмент по типу транспортных средств — легковые автомобили. Ожидаемое восстановление продаж и производства легковых автомобилей в Европе с 2021 года, вероятно, будет стимулировать спрос на смазочные материалы в регионе в течение прогнозируемого периода.

- Крупнейший рынок страны – Россия Самый высокий уровень потребления смазочных материалов в России объясняется большим количеством коммерческих грузовиков с высоким средним возрастом и высокой зависимостью от минеральных смазочных материалов.

- Самый быстрорастущий рынок страны – Польша Ожидается, что рост продаж и производства подержанных легковых и грузовых автомобилей будет способствовать росту автомобильных смазочных материалов в Польше быстрее, чем в других странах.

Крупнейший сегмент по типу транспортных средств легковые автомобили

- В Европе на легковые автомобили приходилось 78,28% от общего количества дорожных транспортных средств в 2020 году, за ними следовали коммерческие автомобили и мотоциклы с долями 12,27% и 9,44% соответственно.

- На сегмент легковых автомобилей приходится наибольшая доля (54,57%) в общем объеме потребления автомобильных смазочных материалов в 2020 году, за ним следует сегмент коммерческих автомобилей с долей 44,42%. В том же году ограничения на поездки, введенные с целью борьбы с COVID-19, существенно повлияли на продажи и производство легковых автомобилей.

- В первой половине 2021 года вторая волна COVID-19 привела к более медленному, чем ожидалось, восстановлению продаж. Дефицит полупроводников повлиял на производство в сегменте легковых автомобилей. Тем не менее, с учетом ожидаемого восстановления производства с 2022 года и увеличения продаж, сегмент легковых автомобилей, как ожидается, зафиксирует самый высокий среднегодовой темп роста в 3,14% за прогнозируемый период.

Самая большая страна Россия.

- В Европе потребление автомобильных смазочных материалов является самым высоким в России, за ней следуют Германия и Франция. В 2020 году на долю России пришлось около 18,73% от общего потребления смазочных материалов в регионе. В России также зафиксированы самые большие доли потребления моторных масел и смазок – около 20,6% и 14,03% соответственно.

- В 2020 году в Германии зафиксирована наибольшая доля трансмиссионных масел — 17,47% и гидравлических жидкостей — 13,84%. Однако вспышка COVID-19 существенно повлияла на производство и продажи в регионе.

- В первой половине 2021 года европейские страны пережили вторую волну COVID-19, отразившуюся на продажах. Производство также пострадало из-за нехватки полупроводников. Тем не менее, темпы роста автомобильной промышленности, вероятно, улучшатся с 2022 года, что предполагает среднегодовой темп роста европейского рынка смазочных материалов на уровне 2,49%.

Обзор отрасли автомобильных смазочных материалов Европы

Европейский рынок автомобильных смазочных материалов умеренно консолидирован пять крупнейших компаний занимают 49,73%. Основными игроками на этом рынке являются BP PLC (Castrol), ExxonMobil Corporation, ЛУКОЙЛ, Royal Dutch Shell Plc и TotalEnergies (в алфавитном порядке).

Лидеры европейского рынка автомобильных смазочных материалов

BP PLC (Castrol)

ExxonMobil Corporation

LUKOIL

Royal Dutch Shell Plc

TotalEnergies

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости европейского рынка автомобильных смазочных материалов

- Январь 2022 г . с 1 апреля корпорация ExxonMobil была организована по трем бизнес-направлениям ExxonMobil Upstream Company, ExxonMobil Product Solutions и ExxonMobil Low Carbon Solutions.

- Сентябрь 2021 г . Группа Лукойл и Daimler AG, один из крупнейших мировых производителей автомобилей, расширили сотрудничество в сфере поставок смазочных материалов Лукойл для двигателей легковых автомобилей премиум-класса. В продуктовый портфель пополнится низковязкое моторное масло Лукойл Genesis, разработанное ООО ЛЛК-Интернешнл (100% дочернее предприятие ПАО ЛУКОЙЛ) для современных бензиновых и дизельных двигателей автопроизводителя в соответствии с одним из новейших стандартов первой заливки. По сравнению с предыдущим поколением новинка обеспечила надежную защиту двигателя и увеличила экономию топлива.

- Июнь 2021 г . TotalEnergies и группа Stellantis возобновили партнерство для сотрудничества в различных сегментах. Наряду с возобновлением партнерских отношений с Peugeot, Citroën и DS Automobiles новое сотрудничество распространяется также на Opel и Vauxhall. Это партнерство включает в себя, среди прочего, разработку и внедрение инноваций в смазочных материалах, первую заправку автомобилей группы Stellantis, рекомендации смазочных материалов Quartz и совместное использование зарядных станций, принадлежащих TotalEnergies.

Отчет о рынке автомобильных смазочных материалов Европы – Содержание

1. Резюме и ключевые выводы

2. Введение

- 2.1 Допущения исследования и определение рынка

- 2.2 Объем исследования

- 2.3 Методология исследования

3. Ключевые тенденции отрасли

- 3.1 Тенденции автомобильной промышленности

- 3.2 Нормативно-правовая база

- 3.3 Анализ цепочки создания стоимости и каналов сбыта

4. Сегментация рынка

-

4.1 По типу автомобиля

- 4.1.1 Коммерческий транспорт

- 4.1.2 Мотоциклы

- 4.1.3 Легковой транспорт

-

4.2 По типу продукта

- 4.2.1 Моторные масла

- 4.2.2 Смазки

- 4.2.3 Гидравлические жидкости

- 4.2.4 Трансмиссионные и трансмиссионные масла

-

4.3 По стране

- 4.3.1 Болгария

- 4.3.2 Франция

- 4.3.3 Германия

- 4.3.4 Италия

- 4.3.5 Норвегия

- 4.3.6 Польша

- 4.3.7 Россия

- 4.3.8 Испания

- 4.3.9 Великобритания

- 4.3.10 Остальная Европа

5. Конкурентная среда

- 5.1 Ключевые стратегические шаги

- 5.2 Анализ доли рынка

-

5.3 Профили компании

- 5.3.1 BP PLC (Castrol)

- 5.3.2 CHEVRON CORPORATION

- 5.3.3 Eni SpA

- 5.3.4 ExxonMobil Corporation

- 5.3.5 FUCHS

- 5.3.6 Gazprom

- 5.3.7 LIQUI MOLY

- 5.3.8 LUKOIL

- 5.3.9 Motul

- 5.3.10 PETRONAS Lubricants International

- 5.3.11 Rosneft

- 5.3.12 Royal Dutch Shell Plc

- 5.3.13 TotalEnergies

6. Приложение

- 6.1 Приложение-1 Ссылки

- 6.2 Приложение-2 Список таблиц и рисунков

7. Ключевые стратегические вопросы для руководителей компаний, занимающихся смазочными материалами

Сегментация европейской индустрии автомобильных смазочных материалов

| Коммерческий транспорт |

| Мотоциклы |

| Легковой транспорт |

| Моторные масла |

| Смазки |

| Гидравлические жидкости |

| Трансмиссионные и трансмиссионные масла |

| Болгария |

| Франция |

| Германия |

| Италия |

| Норвегия |

| Польша |

| Россия |

| Испания |

| Великобритания |

| Остальная Европа |

| По типу автомобиля | Коммерческий транспорт |

| Мотоциклы | |

| Легковой транспорт | |

| По типу продукта | Моторные масла |

| Смазки | |

| Гидравлические жидкости | |

| Трансмиссионные и трансмиссионные масла | |

| По стране | Болгария |

| Франция | |

| Германия | |

| Италия | |

| Норвегия | |

| Польша | |

| Россия | |

| Испания | |

| Великобритания | |

| Остальная Европа |

Определение рынка

- Типы транспортных средств - Легковые транспортные средства, коммерческие транспортные средства и мотоциклы рассматриваются как рынок автомобильных смазочных материалов.

- Типы продуктов - Для целей данного исследования принимаются во внимание такие смазочные материалы, как моторные масла, трансмиссионные и трансмиссионные масла, гидравлические жидкости и смазки.

- Сервис пополнения - Заправка сервисного/технического обслуживания учитывается при учете расхода смазочных материалов для каждого исследуемого автомобиля.

- Заводская заливка - В рамках исследования рассматриваются первые заправки смазочных материалов для вновь выпускаемых автомобилей.

Методология исследования

Mordor Intelligence следует четырехэтапной методологии во всех наших отчетах.

- Шаг 1: Определить ключевые переменные: Количественные ключевые переменные (отрасль и внешние) в отношении конкретного сегмента продукта и страны выбираются из группы соответствующих переменных и факторов на основе исследований на рабочем столе и обзора литературы; вместе с первичными экспертными входами. Эти переменные дополнительно подтверждаются с помощью регрессионного моделирования (при необходимости).

- Шаг 2: Создать рыночную модель: Для создания надежной методологии прогнозирования переменные и факторы, определенные на шаге 1, тестируются на основе доступных исторических рыночных цифр. Через итеративный процесс устанавливаются переменные, необходимые для прогнозирования рынка, и модель создается на основе этих переменных.

- Шаг 3: Проверить и завершить: На этом важном этапе все рыночные цифры, переменные и звонки аналитиков проверяются через обширную сеть экспертов первичного исследования из изучаемого рынка. Респонденты выбираются на всех уровнях и функциях для создания глобальной картины изучаемого рынка.

- Шаг 4: Результаты исследования: Синдицированные отчеты, индивидуальные консалтинговые задания, базы данных и платформы подписки.