Анализ рынка энергетических напитков

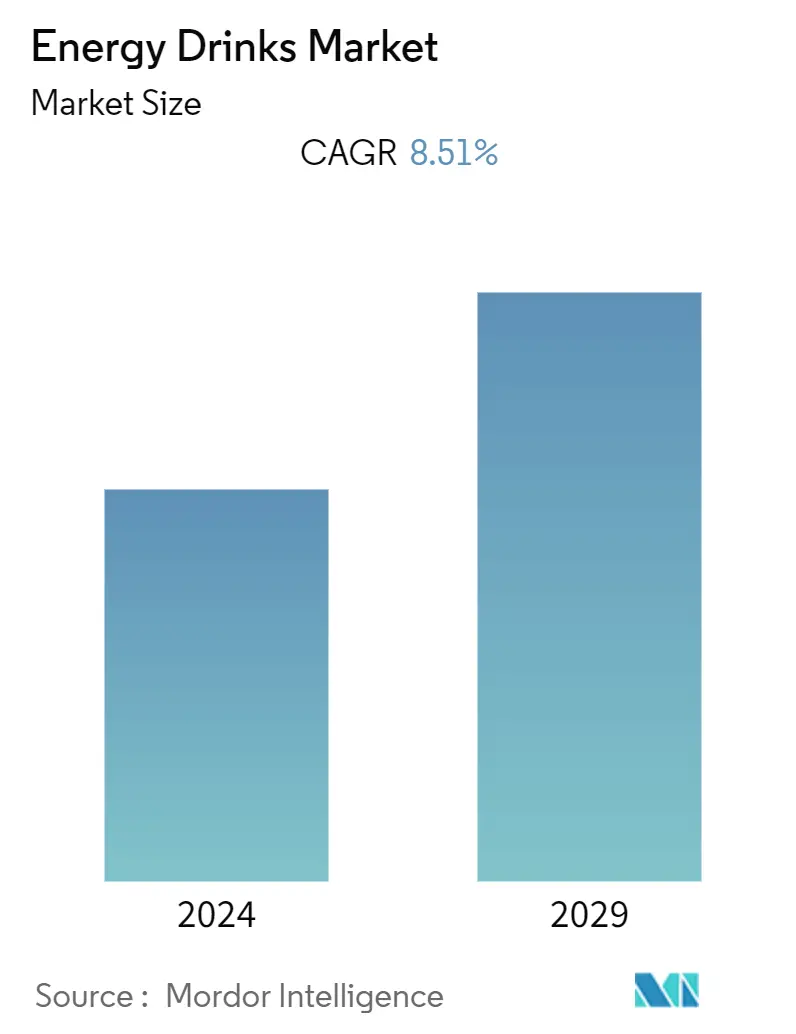

Ожидается, что в течение прогнозируемого периода среднегодовой темп роста рынка энергетических напитков составит 8,51%.

- Ожидается, что объем рынка энергетических напитков вырастет с 60,78 млрд долларов США в текущем году, а среднегодовой темп роста составит 8,51% в течение следующих пяти лет.

- Основным фактором значительного роста рынка является рост потребления безалкогольных напитков во всем мире. Исследование Федерального статистического управления показывает, что среднегодовое потребление безалкогольных напитков на душу населения в Германии увеличилось со 114,7 литров в 2020 году до 118,4 литров в 2021 году. Основные факторы, способствующие росту рынка. Более того, с растущим осознанием здоровья среди людей, безалкогольные напитки приобретают огромную популярность во всем мире, стимулируя рост рынка.

- Согласно статистике ООН Comtrade, объем безалкогольных напитков, импортированных в Венгрию, достиг пика в 2022 году и составил 174 миллиона евро со 154 миллионов евро в 2021 году. Кроме того, растет участие людей в профессиональном спорте, развлекательных мероприятиях на свежем воздухе, физических упражнениях и физической подготовке. создает спрос на пищевые добавки, такие как энергетические напитки. Энергетические напитки — это функциональные напитки, которые помогают увеличить энергию, повысить умственную активность и физическую работоспособность.

- Ведущие игроки продолжают уделять внимание разработке напитков без сахара, чтобы удовлетворить потребности людей с диабетом и другими хроническими заболеваниями. Например, в 2022 году австралийская компания по производству безалкогольных напитков Nexba выпустила линейку энергетических напитков без кофеина и сахара с добавлением витаминов и пребиотиков. Напитки Nexba Natural Energy не содержат искусственных ингредиентов и доступны в двух вкусах Лимон и юзу и Дикий цитрус. Компания утверждает, что ароматизаторы содержат экстракт женьшеня, комплекс витаминов B и витамин C, которые улучшают здоровье кишечника и повышают уровень энергии. Таким образом, вышеупомянутые факторы, вероятно, окажут положительное влияние на рынок в течение исследуемого периода.

Тенденции рынка энергетических напитков

Потребители ищут более здоровую альтернативу алкогольным и сладким напиткам

- Употребление алкоголя является одним из главных факторов риска заболеваний во всем мире. По данным Всемирной организации здравоохранения (ВОЗ), вредное употребление алкоголя является причинным фактором более чем 200 заболеваний и травм. Ежегодно от него умирает более 3 миллионов человек, что составляет 5,3% всех смертей. Кроме того, исследование, опубликованное Национальным центром статистики здравоохранения, показало, что уровень смертности от злоупотребления алкоголем в Соединенных Штатах увеличился с 13,1 до 14,4 смертей на 100 000 населения в период с 2020 по 2021 год. Таким образом, наблюдается рост спроса на более здоровые напитки. альтернативы традиционным алкогольным напиткам для снижения алкогольной зависимости. Это является ведущим фактором развития рынка энергетических напитков во всем мире.

- Кроме того, с ростом распространенности диабета и других хронических заболеваний потребители становятся более осознанными в отношении своего питания и включают привычки здорового питания в свой распорядок дня. Более того, ключевые игроки извлекают выгоду из спроса клиентов на варианты с низким содержанием сахара, чтобы расширить свою потребительскую базу. Например, в 2023 году Rockstar Energy расширила свой портфель продуктов, выпустив два освежающих вкуса без сахара, а именно Rockstar Refresh Strawberry Lime и Watermelon Kiwi. Компания утверждает, что эти ароматизаторы обеспечивают восхитительный, освежающий вкус с хрустящим послевкусием, высоким содержанием витамина С, нулевым содержанием сахара и всего 21 калорией на банку. Ожидается, что такие факторы придадут импульс рынку в будущем.

Северная Америка доминирует на рынке

- Основным компонентом большинства энергетических напитков является кофеин. По данным Ассоциации США, около 90% американцев регулярно употребляют кофеин. Это является основным фактором поддержки высокого потребления энергетических напитков в Северной Америке. Более того, с высоким уровнем дохода и заботой о своем здоровье люди стремятся вести активный образ жизни, что приводит к повышенному интересу к спорту и другим видам физической активности.

- В результате ключевые игроки извлекают выгоду из этих маркетинговых каналов, чтобы охватить более широкую потребительскую базу. Например, в 2021 году Red Bull, австрийская компания, специализирующаяся в основном на энергетических напитках, запустила свою новейшую мировую спортивную серию — чемпионат мира FIM Hard Enduro — в рамках своей спортивной маркетинговой стратегии. Эти маркетинговые стратегии являются успешным примером популяризации определенного напитка, особенно среди молодежи.

- Кроме того, воздействие цифрового маркетинга повышает интерес к энергетическим напиткам среди молодежи, особенно поколения Z. Поколение Z привлекает интерес как последнее поколение потребителей и побуждает ведущих игроков принимать инновационные стратегии, чтобы идти в ногу с развивающимися тенденциями и сохранять свои позиции на рынке. Например, в июле 2023 года американский бренд энергетических напитков C4 Energy заключил партнерское соглашение с WWE, чтобы представить свои новые совместные продукты энергетических напитков. По заявлениям компании, это партнерство имеет решающее значение для ориентации на потребителей поколения Z, которые ищут подлинности от маркетологов и влиятельных лиц.

Обзор отрасли энергетических напитков

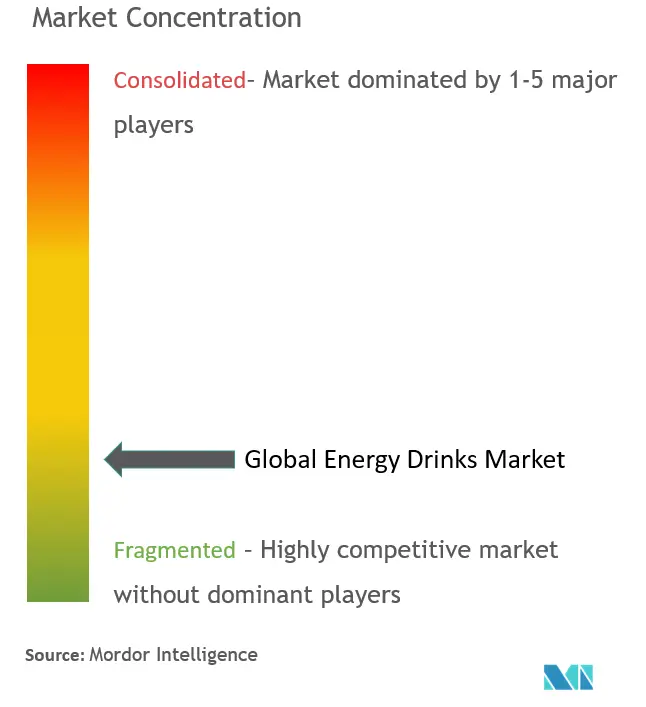

Рынок энергетических напитков является конкурентным, и на долю международных игроков приходится наиболее значительная доля общего объема продаж. Ключевые игроки на рынке включают Red Bull, Monster Beverage Corporation, Eastroc Beverage, Suntory Holdings и PepsiCo. Компании, работающие на рынке, уделяют особое внимание персонализации и удобству продуктов, а также предлагают полезные для здоровья варианты с нулевым содержанием калорий и низким содержанием сахара. Еще одна важная стратегия, принятая ведущими игроками, — это реклама через поддержку знаменитостей и спонсорство спортивных мероприятий. Они также подчеркивают партнерство с отечественными игроками для масштабирования своего производства и реализации огромного потенциала роста в развивающихся регионах.

Лидеры рынка энергетических напитков

Red Bull GmbH

PepsiCo, Inc.

Monster Beverage Corporation

Eastroc Beverage

Suntory Holdings

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка энергетических напитков

- Март 2023 г. Red Bull запустила линейку Summer Edition с новым энергетическим напитком со вкусом июньской ягоды в Соединенном Королевстве. Компания утверждает, что напитки Juneberry поступают в крупные розничные сети по всей стране и доступны в единичных и групповых упаковках.

- Октябрь 2022 г. Red Bull заключила стратегическое партнерство с Keurig Dr. Pepper для распространения и продажи своей продукции по всей Мексике.

- Сентябрь 2022 г. Компания Coca-Cola Europacific Partners (CCEP) добавила в свою линейку Monster два новых вкуса, чтобы привлечь более широкую потребительскую базу. Белый ананас Monster Reserve и арбуз Monster Reserve были двумя вкусами, добавленными к традиционному ассортименту энергетических напитков Monster.

Сегментация индустрии энергетических напитков

Энергетический напиток обычно содержит стимуляторы, такие как кофеин, которые обеспечивают заряд энергии и улучшают физическую и когнитивную работоспособность. Он также может быть газированным и содержать подсластители, экстракты трав, таурин и аминокислоты.

Изученный рынок сегментирован по типу продукта, типу упаковки, каналу сбыта и географии. По типу продукта рынок сегментирован на шоты и напитки. По типу упаковки рынок сегментирован на бутылки и банки. По каналам сбыта рынок сегментирован на супермаркеты/гипермаркеты, магазины повседневного спроса, интернет-магазины и другие каналы сбыта. По географическому признаку рынок сегментирован на Северную Америку, Европу, Азиатско-Тихоокеанский регион, Южную Америку, Ближний Восток и Африку.

Оценка рынка произведена в стоимостном выражении в долларах США для всех вышеперечисленных сегментов.

| Выстрелы |

| Напитки |

| Бутылки (ПЭТ/СТЕКЛО) |

| Банки |

| Супермаркеты/гипермаркеты |

| Магазины |

| Розничные интернет-магазины |

| Другие каналы сбыта |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Остальная часть Северной Америки | |

| Европа | Великобритания |

| Германия | |

| Испания | |

| Франция | |

| Италия | |

| Россия | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Индия | |

| Австралия | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная часть Южной Америки | |

| Ближний Восток и Африка | Южная Африка |

| Саудовская Аравия | |

| Остальная часть Ближнего Востока и Африки |

| Тип продукта | Выстрелы | |

| Напитки | ||

| Тип упаковки | Бутылки (ПЭТ/СТЕКЛО) | |

| Банки | ||

| Канал распределения | Супермаркеты/гипермаркеты | |

| Магазины | ||

| Розничные интернет-магазины | ||

| Другие каналы сбыта | ||

| География | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Остальная часть Северной Америки | ||

| Европа | Великобритания | |

| Германия | ||

| Испания | ||

| Франция | ||

| Италия | ||

| Россия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Австралия | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная часть Южной Америки | ||

| Ближний Восток и Африка | Южная Африка | |

| Саудовская Аравия | ||

| Остальная часть Ближнего Востока и Африки | ||

Часто задаваемые вопросы по исследованию рынка энергетических напитков

Каков текущий размер рынка энергетических напитков?

Прогнозируется, что среднегодовой темп роста рынка энергетических напитков составит 8,51% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке Энергетические напитки?

Red Bull GmbH, PepsiCo, Inc., Monster Beverage Corporation, Eastroc Beverage, Suntory Holdings — основные компании, работающие на рынке энергетических напитков.

Какой регион на рынке Энергетические напитки является наиболее быстрорастущим?

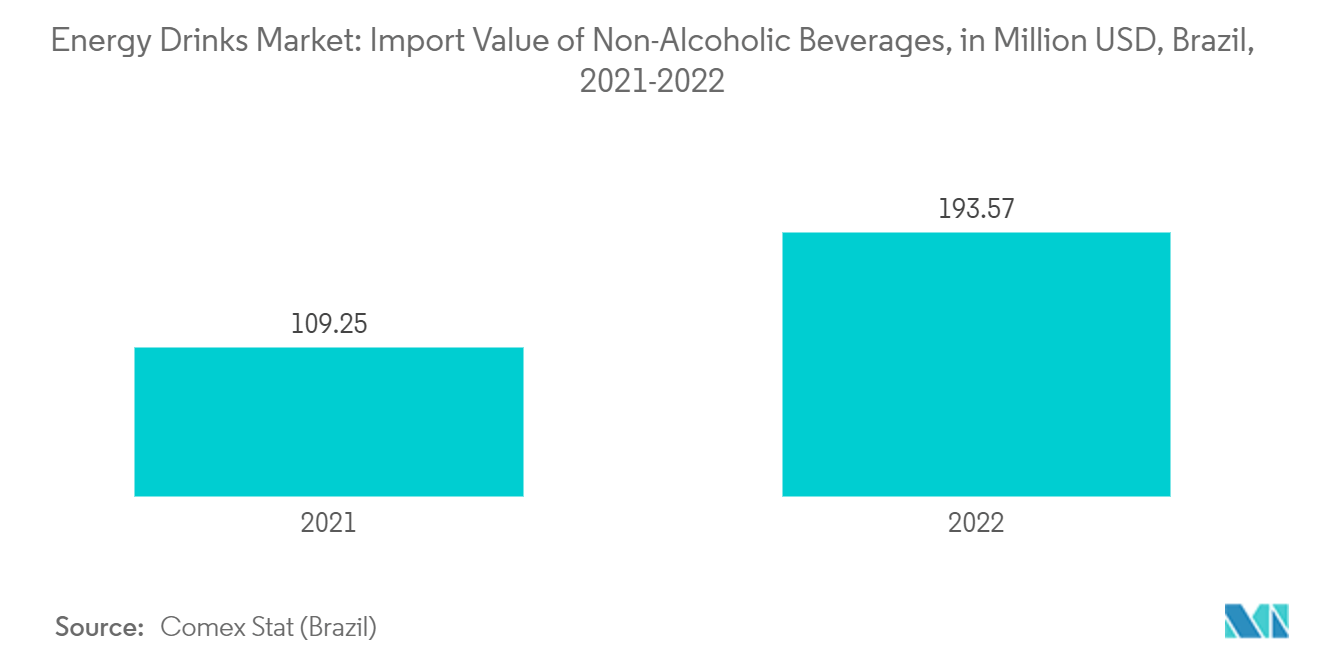

По оценкам, в Южной Америке темпы роста экономики будут самыми высокими в течение прогнозируемого периода (2024–2029 гг.).

Какой регион имеет самую большую долю на рынке Энергетические напитки?

В 2024 году на долю Северной Америки будет приходиться наибольшая доля рынка энергетических напитков.

Какие годы охватывает рынок энергетических напитков?

В отчете рассматривается исторический размер рынка энергетических напитков за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка энергетических напитков на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Каковы ключевые региональные тенденции в потреблении энергетических напитков?

Растущее внимание к вариантам без сахара в Европе и продолжающееся доминирование известных брендов в Северной Америке являются ключевыми региональными тенденциями в потреблении энергетических напитков.

Каковы потенциальные будущие тенденции, формирующие рынок энергетических напитков?

Потенциальными будущими тенденциями, формирующими рынок энергетических напитков, являются а) ориентация на органические варианты; б) интеграция технологий.

Последнее обновление страницы:

Отчет об индустрии энергетических напитков

На мировом рынке энергетических напитков наблюдается значительный рост, обусловленный их популярностью как мгновенного источника энергии, а также умственной и физической стимуляции. Этому росту способствуют такие ключевые ингредиенты, как кофеин, таурин, женьшень и гуарана, известные своей способностью повышать физическую работоспособность и умственную активность. Рынок сегментирован на алкогольные и безалкогольные напитки, причем последние демонстрируют значительный рост благодаря своей способности повышать энергию за счет улучшения физических и когнитивных функций. Рынок также сегментируется по конечным пользователям на детей, взрослых и подростков, при этом взрослый сегмент демонстрирует значительный рост из-за увеличения потребления работающими взрослыми, стремящимися поддерживать здоровый образ жизни. Сдвиг потребительских предпочтений в сторону более здоровых напитков и образа жизни создает возможности для расширения рынка. Однако потенциальные риски для здоровья, связанные с передозировкой кофеина, могут ограничить рост. Пандемия COVID-19 также повлияла на рынок, вызвав сбои в цепочках поставок и трудности с закупкой сырья для производителей. Согласно отраслевым отчетам Mordor Intelligence™, доступны статистические данные о доле, размере и темпах роста доходов рынка энергетических напитков в 2024 году, включая прогноз рынка на 2024–2029 годы и исторический обзор. Образец этого отраслевого анализа доступен для скачивания в формате PDF.