Размер и доля рынка сушеных супов

Анализ рынка сушеных супов от Mordor Intelligence

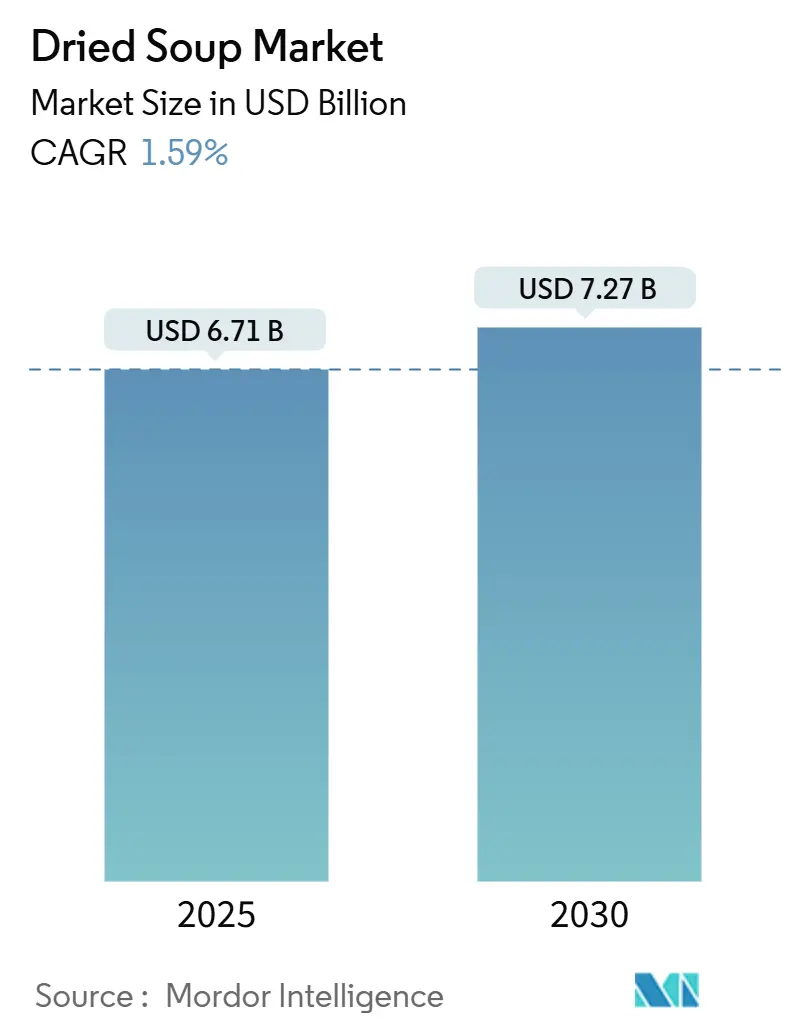

Рынок сушеных супов был оценен в 6,71 млрд долларов США в 2025 году и, по прогнозам, достигнет 7,27 млрд долларов США к 2030 году, растя с CAGR 1,59%. Эта сдержанная модель роста сигнализирует о зрелой категории, в которой устоявшиеся бренды конкурируют с потребителями, которые теперь изучают цену, питательную ценность и прозрачность ингредиентов так же пристально, как когда-то приоритизировали удобство. Нарративы аутентичности, растительные формулировки и цифровые торговые решения переосмысливают ценность категорий, заставляя действующих игроков оправдывать свое место на полках через дифференцированные предложения. Параллельно урбанизация стимулирует более высокий спрос на портативные блюда. Однако повышенный интерес потребителей к приготовлению пищи и улучшенная доступность свежих продуктов снижают потребление упакованных пищевых продуктов. Конкуренция на рынке сместилась за пределы традиционных метрик концентрации, поскольку нишевые компании формируют лояльность клиентов через целевое позиционирование бренда и модели прямых продаж потребителям.

Ключевые выводы отчета

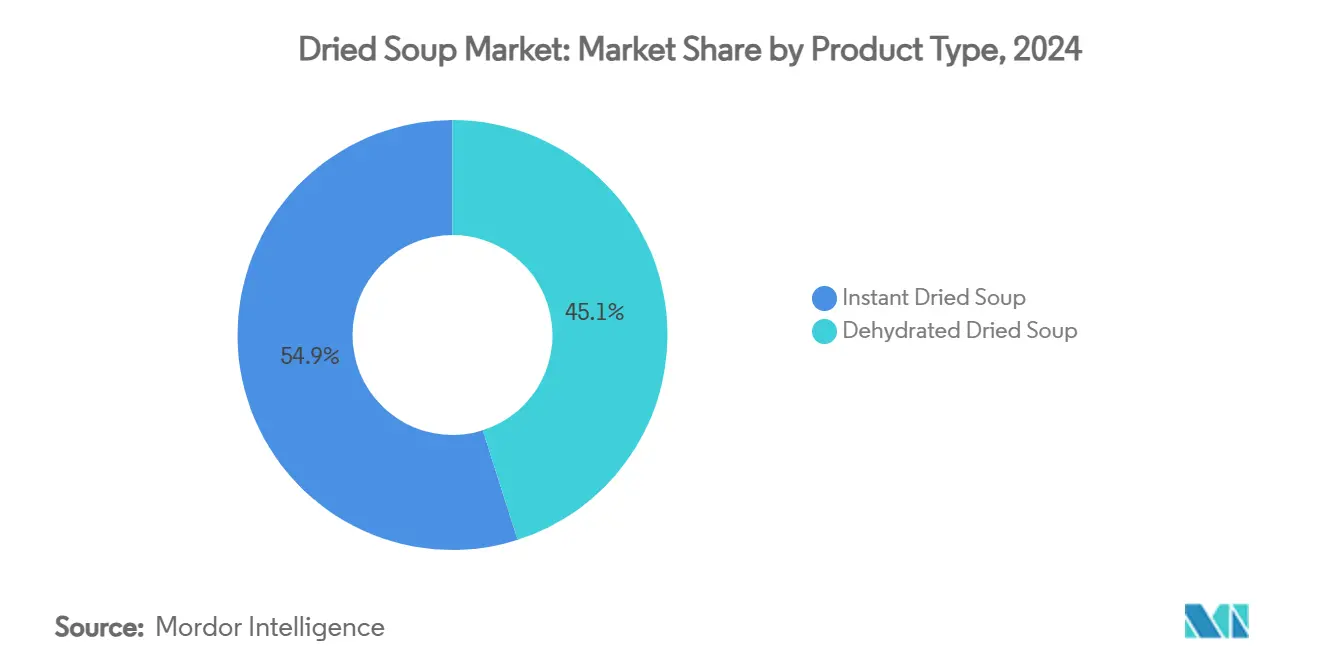

- По типу продукта растворимые варианты занимали 54,36% доли рынка сушеных супов в 2024 году и, по прогнозам, будут расширяться с CAGR 1,86% в период 2025-2030 гг.

- По категории вегетарианские формулировки составили 51,86% размера рынка сушеных супов в 2024 году и готовы к росту с CAGR 2,05% до 2030 года.

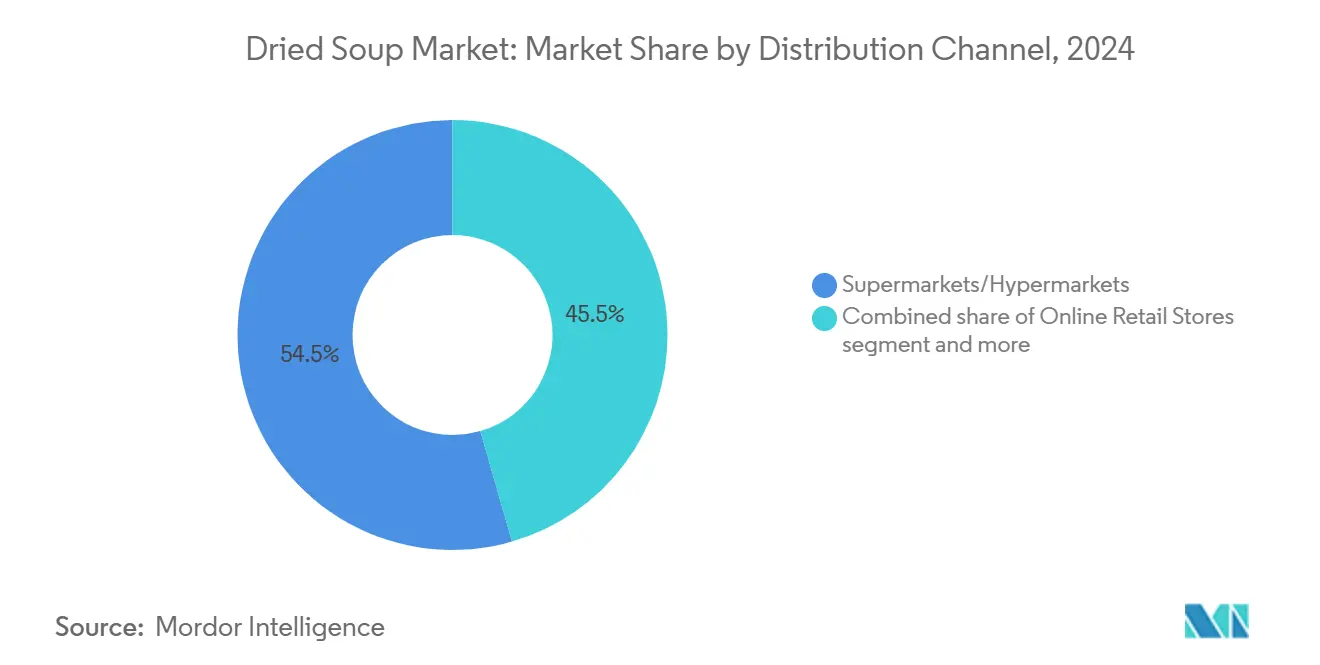

- По каналам распространения супермаркеты/гипермаркеты контролировали 54,47% выручки в 2024 году, в то время как интернет-торговля готова зафиксировать самый быстрый CAGR 2,67% до 2030 года.

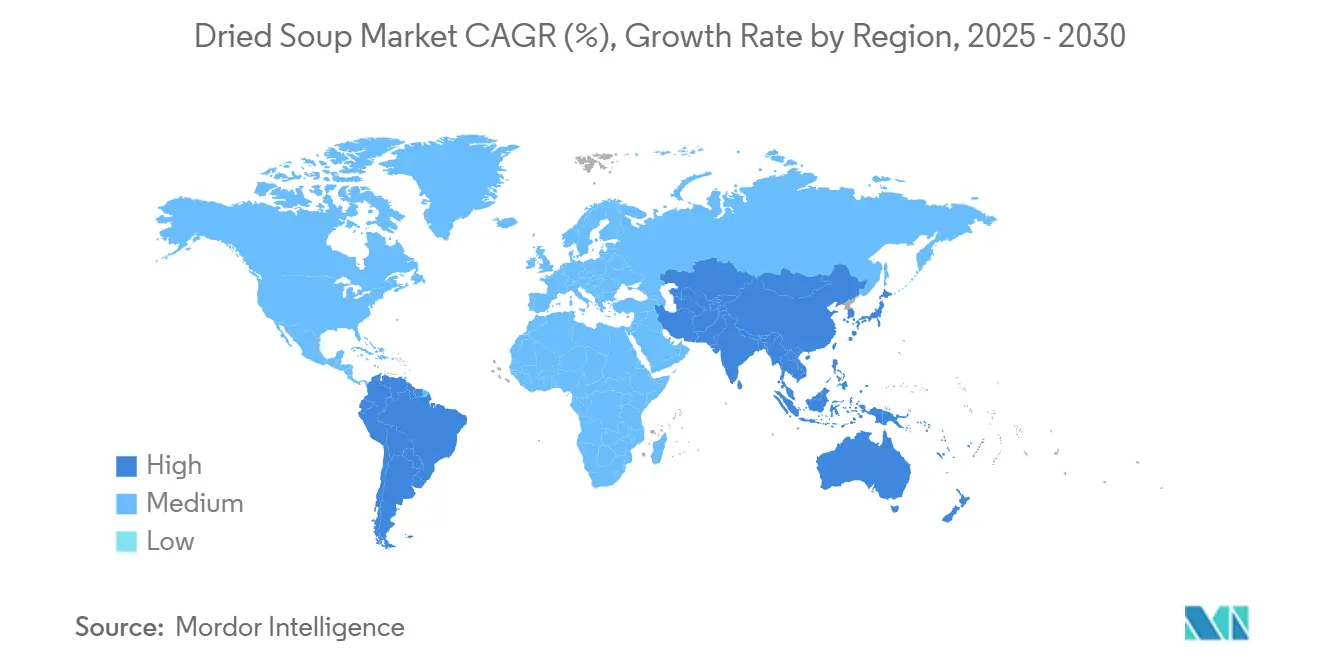

- По географии Азиатско-Тихоокеанский регион захватил 33,47% мировой выручки в 2024 году и, по прогнозам, будет лидировать с CAGR 2,96% в течение следующих пяти лет.

Тенденции и аналитика мирового рынка сушеных супов

Анализ влияния драйверов

| Драйвер | (~) % Влияние на прогнозы CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Растущая популярность веганских и растительных супов | +0.5% | Глобально, с лидерством Азиатско-Тихоокеанского региона и Северной Америки | Среднесрочный период (2-4 года) |

| Премиумизация и изысканные супы | +0.3% | Северная Америка и Европа, расширение в Азиатско-Тихоокеанский регион | Долгосрочный период (≥ 4 лет) |

| Устойчивая и экологичная упаковка | +0.4% | Лидерство Европы, глобальное принятие | Среднесрочный период (2-4 года) |

| Длительный срок хранения и портативность | +0.2% | Глобально, особенно развивающиеся рынки | Краткосрочный период (≤ 2 лет) |

| Влияние социальных сетей и инфлюенсеров | +0.1% | Глобально, сильнее всего в Азиатско-Тихоокеанском регионе и Северной Америке | Краткосрочный период (≤ 2 лет) |

| Спрос на быстрые и простые решения для приема пищи | +0.2% | Глобально, приоритет городских центров | Краткосрочный период (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Растущая популярность веганских и растительных супов

Растительные формулировки расширяют рынок, поскольку производители разрабатывают альтернативы, которые отвечают потребительскому спросу на этичные и полезные для здоровья продукты. Согласно данным Международного совета по пищевой информации за 2024 год, 3% населения США потребляли исключительно растительную пищу, в то время как 55% включали ее для получения пользы для здоровья [1]Источник: Международный совет по пищевой информации, "Исследование IFIC по еде и здоровью 2024", foodinsight.org . Тенденция эволюционировала за пределы простой замены ингредиентов для трансформации всей цепочки создания стоимости, утверждая растительные супы как премиальные продукты. Сочетание факторов здоровья, окружающей среды и этики стимулирует рост спроса в различных демографических сегментах. Производители расширяют свои продуктовые портфели, включая инновационные растительные ингредиенты, разнообразные вкусовые профили и улучшенное питательное содержание для захвата более широкой потребительской базы. Эта стратегия расширения охватывает разработку новых продуктов, улучшенные каналы распространения и целевые маркетинговые кампании для увеличения проникновения на рынок.

Премиумизация и изысканные супы

Премиальное позиционирование позволяет производителям поддерживать прибыльность через дифференцированные предложения, которые командуют более высокими ценами, помогая компенсировать волатильность цен на сырьевые товары и давление на маржу. Эта стратегия особенно эффективна на развитых рынках, где потребители все больше рассматривают еду как выбор образа жизни, а не как основное пропитание. Продукты с изысканными ингредиентами, органическими сертификатами и специализированными рецептами создают значимую дифференциацию от частных торговых марок конкурентов. Включение премиальных ингредиентов и инновационных формулировок позволяет производителям устанавливать уникальные ценностные предложения, которые резонируют с качественно-ориентированными потребителями. Производители инвестируют в исследования и разработки для создания сложных продуктовых вариантов, которые оправдывают премиальное ценообразование. Поскольку инфляция сырьевых товаров продолжает влиять на стандартные маржи продуктов, производители стратегически смещают свои портфели в сторону премиальных предложений для сохранения и повышения прибыльности в конкурентных рыночных условиях. Этот переход требует тщательного анализа рынка, интеграции потребительских инсайтов и стратегических ценовых решений для обеспечения успешной реализации стратегий премиального позиционирования.

Устойчивая и экологичная упаковка

Инновации в упаковке стимулируют конкурентную дифференциацию, поскольку регулятивное давление и потребительская осведомленность сходятся для требования экологической ответственности во всей цепочке создания стоимости. Конкурс инноваций в упаковке Sysco в 2024 году выделил биоразлагаемые решения, включая упаковку говядины Cargill, биопакеты Superior Foods и контейнеры из сухого формованного волокна PA x PulPac, демонстрируя общеотраслевую приверженность устойчивым материалам. Принятие устойчивой упаковки сектором общественного питания создает нисходящее давление на производителей товаров широкого потребления для принятия аналогичных материалов для поддержания совместимости цепочки поставок. Европейские рынки лидируют в принятии из-за строгих регулятивных рамок, но глобальная реализация ускоряется, поскольку различия в затратах сужаются, а потребительские предпочтения смещаются к экологически ответственным брендам. Инициативы по устойчивой упаковке выходят за рамки замещения материалов и охватывают полные оценки жизненного цикла, которые оптимизируют эффективность транспортировки и опции утилизации в конце срока службы. Интеграция метрик устойчивости в корпоративные отчетные рамки создает механизмы подотчетности, которые стимулируют непрерывное улучшение экологических показателей упаковки.

Длительный срок хранения и портативность

Возможность длительного хранения сушеных супов устанавливает их как фундаментальные товары запаса, обеспечивая доступность продуктов питания и операционную эффективность во время перебоев в цепочке поставок. Технологические достижения в дегидратации и консервации продлевают жизнеспособность продуктов при сохранении целостности вкуса, позволяя производителям сократить пищевые отходы по всей цепи распределения. Характеристики портативности особенно резонируют с городскими потребителями, которые приоритизируют удобство и эффективность пространства в компактных жилых условиях, где оптимизация хранения становится критической. Сочетание продленного срока хранения и компактной упаковки создает ценностные предложения, которые привлекают рынки готовности к чрезвычайным ситуациям, сегменты отдыха на природе и международные морские применения, где традиционные свежие альтернативы оказываются непрактичными. Соображения устойчивости цепочки поставок после недавних глобальных сбоев усиливают потребительские предпочтения в пользу продуктов, которые обеспечивают безопасность питания без ущерба для питательного качества.

Анализ влияния ограничений

| Ограничение | (~) % Влияние на прогнозы CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Потребительские предпочтения в пользу свежих и домашних альтернатив | -0.3% | Глобально, сильнее всего на развитых рынках | Долгосрочный период (≥ 4 лет) |

| Негативные представления о полезности для здоровья | -0.2% | В основном Северная Америка и Европа | Среднесрочный период (2-4 года) |

| Вызовы эффективности производстваВызовы эффективности производства | -0.2% | Глобально, остро на развивающихся рынках | Среднесрочный период (2-4 года) |

| Сбои в цепочке поставок | -0.1% | Глобально, с региональными рисками концентрации | Краткосрочный период (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Потребительские предпочтения в пользу свежих и домашних альтернатив

Сознательность в отношении здоровья и кулинарная вовлеченность стимулируют миграцию потребителей к свежим ингредиентам и методам домашнего приготовления, которые обеспечивают больший контроль над питательным содержанием и настройкой вкуса. Развитие кулинарных навыков, вызванное пандемией, создало длительные поведенческие изменения, поскольку потребители обнаружили удовлетворение в приготовлении пищи и поиске ингредиентов, которое выходит за рамки соображений удобства. Платформы социальных сетей усиливают тенденции свежего приготовления через обмен рецептами и демонстрации готовки, которые позиционируют домашние альтернативы как достижимые и желательные выборы образа жизни. Доступность свежих ингредиентов через улучшенные цепочки поставок и онлайн-доставку продуктов снижает барьеры для домашнего приготовления, которые ранее благоприятствовали переработанным альтернативам. Экономические соображения все больше благоприятствуют свежим ингредиентам, поскольку инфляция цен на сырьевые товары влияет на упакованные товары более серьезно, чем на основные сельскохозяйственные продукты, создавая преимущества в стоимости для домашнего приготовления.

Негативные представления о полезности для здоровья

Потребители все больше негативно воспринимают переработанные продукты из-за их искусственных добавок, высокого уровня натрия и ограниченной питательной ценности, что противоречит текущим предпочтениям здоровья и благополучия. Восприятие переработанных продуктов как нездоровых привело к изменению в поведении потребителей, многие активно ищут альтернативы, которые соответствуют их целям благополучия. Производители сталкиваются с усиленным регулятивным надзором, требующим переформулирования продуктов для снижения натрия, искусственных консервантов и усилителей вкуса. Эти регулятивные изменения направлены на решение проблем общественного здравоохранения и согласование с развивающимися потребительскими предпочтениями в пользу более здоровых опций. Требование движения за чистые этикетки к прозрачности ингредиентов и более простым формулировкам бросает вызов традиционным методам производства сушеных супов, заставляя производителей пересматривать свои производственные процессы и поиск ингредиентов. Необходимость переформулировать продукты и скорректировать маркетинговые стратегии для решения проблем здоровья требует значительных инвестиций в исследования, разработки и новые производственные процессы. Однако чувствительность к цене в этих категориях может ограничить потенциальную доходность, создавая сложный баланс между удовлетворением потребительских требований и поддержанием прибыльности.

Сегментный анализ

По типу продукта: Растворимые варианты лидируют через инновации удобства

Растворимые сушеные супы держат долю рынка 54,36% в 2024 году и, по прогнозам, будут расти с CAGR 1,86% до 2030 года. Этот рост обусловлен улучшенной технологией сохранения вкуса и упрощенными методами приготовления, которые привлекают потребителей, испытывающих нехватку времени. Лидерство растворимого сегмента отражает предпочтение потребителей удобства перед традиционным приготовлением пищи, особенно в городских районах, где ограниченное кухонное пространство и время благоприятствуют быстрым решениям для еды. Дегидратированные варианты сушеных супов составляют оставшуюся долю рынка, позиционируя себя как премиальные опции с улучшенными вкусовыми профилями и видимыми ингредиентами для потребителей, которые могут посвятить больше времени приготовлению.

Улучшенные производственные процессы в производстве растворимых супов снижают затраты при поддержании прибыльных марж по каналам распределения. Рост сегмента совпадает с увеличивающейся глобальной урбанизацией, которая стимулирует постоянный спрос на удобные варианты питания среди работающих профессионалов и домохозяйств одного человека. Разработка продуктов в растворимом сегменте теперь подчеркивает органическую сертификацию, растительные опции и уникальные вкусы для различения продуктов от стандартных предложений и поддержки премиального ценообразования. Например, в октябре 2023 года компания Atlante запустила линейку растворимых супов из бобовых в стаканчиках, доступных в различных вкусах, таких как карри, пиканте и средиземноморский. Продукты подходят для веганов и богаты белком.

По категории: Импульс растительной основы стимулирует лидерство вегетарианских

Вегетарианские формулировки супов контролируют 51,86% доли рынка в 2024 году и проектируют самый быстрый рост с CAGR 2,05% до 2030 года, отражая глобальные диетические сдвиги, которые выходят за рамки этических соображений и охватывают приоритеты здоровья и экологической устойчивости. Согласно исследованию Food Frontier 2024 года о диетическом поведении в Австралии, улучшение здоровья возникло как доминирующий драйвер, с 60% участников вегетарианской диеты, выбирающих пользу для здоровья как их основную мотивацию. Экологические факторы повлияли на 33% респондентов, в то время как этические соображения стимулировали 26% участников [2]Источник: Food Frontier, "Потребительское исследование Food Frontier 2024", foodfrontier.org. Лидерская позиция категории демонстрирует успешную адаптацию производителей к изменяющимся потребительским предпочтениям через расширенные опции растительного белка и улучшенные вкусовые профили, которые удовлетворяют как вегетарианских, так и флекситарианских потребителей. Невегетарианские варианты поддерживают значительное присутствие на рынке через премиальное позиционирование и белковые формулировки, которые привлекают демографию, сознательную к фитнесу и ищущую удобные решения питания после тренировки.

Сегмент вегетарианских супов демонстрирует более низкие затраты на входные материалы, поскольку растительные белки демонстрируют сниженные колебания цен по сравнению с животными белками, поддерживая прибыльные маржи во время повышения цен на сырьевые товары. Исследования и разработки в вегетарианских супах включают функциональные компоненты, включая пробиотики, суперфуды и адаптогены, устанавливая эти продукты как предложения здоровья и благополучия, а не товары удобства. Производство растительных формулировок обеспечивает операционную эффективность через последовательные закупки сырья и единообразные методы производства в нескольких географических регионах.

По каналу распределения: Цифровая миграция ускоряется несмотря на традиционное доминирование

Интернет-магазины розничной торговли возникают как самый быстрорастущий канал распределения с CAGR 2,67% до 2030 года, несмотря на то что супермаркеты и гипермаркеты поддерживают 54,47% доли рынка в 2024 году, отражая ускоренное пандемией цифровое принятие, которое создает новую конкурентную динамику в продовольственной розничной торговле. Рост электронной торговли продуктами питания в Южной Корее на 12% в годовом исчислении в 2023 году, составляющий 30% от общих продаж электронной торговли, демонстрирует потенциал расширения канала на развитых рынках с надежной цифровой инфраструктурой, согласно данным USDA за 2023 год.

Рост цифрового канала выгоден меньшим брендам, которые не имеют обширных физических торговых площадей, но превосходят в прямом взаимодействии с потребителями и целевых маркетинговых стратегиях. Магазины удобства и продуктовые магазины захватывают умеренную долю рынка через преимущества местоположения и возможности импульсных покупок, которые благоприятствуют случаям потребления 'хватай и уходи'. Традиционные торговые каналы сталкиваются с давлением на маржу от онлайн-конкурентов, адаптируясь к изменяющимся моделям покупательского поведения потребителей, которые приоритизируют удобство и разнообразие продуктов над опытом физического магазина.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

Географический анализ

Доля Азиатско-Тихоокеанского региона 33,47% рынка в 2024 году в сочетании с ростом CAGR 2,96% до 2030 года позиционирует регион как основной драйвер расширения рынка сушеных супов, подпитываемый быстрой урбанизацией и развивающимися диетическими предпочтениями, которые благоприятствуют удобству без отказа от традиционных вкусовых профилей. Демографический переход региона к домохозяйствам с двумя доходами и продленным временем поездок на работу создает устойчивый спрос на быстрые решения для еды, которые поддерживают питательную ценность и культурную аутентичность. Согласно данным Министерства внутренних дел и коммуникаций за 2024 год, в Японии было 13 миллионов домохозяйств с двумя доходами [3]Источник: Министерство внутренних дел и коммуникаций (Япония), "Специальное исследование рабочей силы", soumu.go.jp . Растущая сознательность в отношении здоровья по всему региону все больше благоприятствует продуктам с чистыми этикетками и функциональными ингредиентами, которые соответствуют традиционным философиям благополучия, обеспечивая современные преимущества удобства.

Североамериканские и европейские рынки демонстрируют зрелые модели потребления с умеренными темпами роста, которые отражают установленное проникновение на рынок и возрастающую конкуренцию от свежих альтернатив и повстанческих брендов, бросающих вызов традиционным игрокам. Европейские рынки лидируют инициативы устойчивости через регулятивные рамки, которые стимулируют инновации в упаковке и прозрачность поиска ингредиентов, создавая конкурентные преимущества для брендов, которые успешно интегрируют экологическую ответственность в ценностные предложения. Фокус региона на премиальном позиционировании и артизанальном качестве обеспечивает расширение маржи несмотря на объемное давление от потребителей, сознательных к здоровью, мигрирующих к методам свежего приготовления.

Развивающиеся рынки в Южной Америке, на Ближнем Востоке и в Африке представляют значительные возможности роста, обусловленные урбанизацией, ростом располагаемых доходов и развитием инфраструктуры, которое поддерживает современные каналы розничного распределения. Эти регионы выигрывают от более низких показателей проникновения на рынок, которые создают потенциал расширения как для международных брендов, так и для местных производителей, которые понимают культурные предпочтения и требования ценовой чувствительности. Модели экономического развития в этих рынках благоприятствуют товарам удобства, поскольку изменения образа жизни снижают доступное время для приготовления пищи, увеличивая воздействие глобальных пищевых тенденций через цифровые медиа и международные путешествия. Развитие цепочки поставок и возможности местного производства становятся критическими факторами успеха для захвата роста на развивающихся рынках, где затраты на импорт и волатильность валюты могут значительно влиять на доступность продуктов и ценовую конкурентоспособность.

Конкурентный ландшафт

Рынок сушеных супов демонстрирует умеренную консолидацию, с крупными компаниями, включая Campbell's, Unilever и Nestlé, контролирующими существенную долю рынка через их устоявшиеся бренды, обширные сети распределения и возможности инноваций продуктов. Однако недавние сдвиги в потребительском поведении выявляют растущее предпочтение к меньшим, аутентичным брендам, которые бросают вызов традиционным лидерам рынка через стратегии прямых продаж потребителям и премиальное позиционирование, которое резонирует с демографией, сознательной к здоровью.

Конкурентный ландшафт все больше благоприятствует компаниям, которые интегрируют инициативы устойчивости, возможности цифрового маркетинга и инновации продуктов для дифференциации предложений в все более товаризированной категории. Стратегические модели по всей индустрии фокусируются на премиумизации, интеграции устойчивости и цифровой трансформации, поскольку производители отвечают на изменяющиеся потребительские ожидания и давление на маржу от инфляции сырьевых товаров.

Активность слияний и поглощений остается повышенной, поскольку компании стремятся приобрести возможности в растительных формулировках, устойчивой упаковке и каналах распределения прямых продаж потребителям, которые усиливают конкурентное позиционирование. Возможности белого пространства возникают в сегментах функционального питания, этнических вкусовых профилях и премиальных органических формулировках, где готовность потребителей платить более высокие цены создает потенциал расширения маржи для инновационных брендов, которые выполняют стратегии дифференциации.

Лидеры индустрии сушеных супов

-

Campbell Soup Company

-

Nestlé S.A.

-

Unilever Plc

-

Ajinomoto Co. Ltd.

-

The Kraft Heinz Company

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние события в индустрии

- Февраль 2025: eHerbal запустила сублимированные растворимые супы, богатые питательными веществами. Сублимированный кислый суп компании содержал помидоры, окру, ростки бобов и ароматические травы. Линейка продуктов включала разновидности, такие как шпинат, кислый, вегетарианский грибной и другие вкусы.

- Январь 2025: Progresso расширила свой продуктовый портфель через введение капель супа с курицей и лапшой, что установило присутствие компании в новом формате продукта и предоставило потребителям альтернативный метод потребления традиционных вкусов супов.

- Ноябрь 2024: Бренд Nooish запустил суп с клецками мацы, который состоял из куриного супа с клецками, изготовленными из мацевой муки (измельченного пресного хлеба), яиц, куриного жира и бульона.

- Февраль 2024: Hikari Miso Co., Ltd. запустила "Mainichi Miso Soup Mild Sodium Freeze-dried Miso" - растворимый мисо-суп, который сохранял аутентичный вкус и текстуру ингредиентов через технологию сублимационной сушки. Продукт сочетал традиционные японские вкусы с удобством, сохраняя качество и питательную ценность свежего мисо-супа.

Область отчета по мировому рынку сушеных супов

Сушеные супы - это растворимая смесь, состоящая из сушеных или дегидратированных овощей, мяса, злаков и других дегидратированных ингредиентов.

Мировой рынок сушеных супов сегментирован по типу, упаковке и каналу распределения. На основе типа рынок сегментирован на растворимые и дегидратированные. На основе упаковки рынок сегментирован на стаканчики, пакеты и консервы. На основе каналов распределения рынок сегментирован на супермаркеты/гипермаркеты, магазины удобства, продуктовые магазины, интернет-магазины розничной торговли и другие. На основе географии исследование предоставляет анализ рынка сушеных супов на развивающихся и устоявшихся рынках по всему миру, включая Северную Америку, Европу, Азиатско-Тихоокеанский регион, Южную Америку и Ближний Восток и Африку.

Для каждого сегмента определение размера рынка и прогнозы были сделаны на основе стоимости (в млн долл. США).

| Растворимые сушеные супы |

| Дегидратированные сушеные супы |

| Вегетарианские супы |

| Невегетарианские супы |

| Супермаркеты/Гипермаркеты |

| Магазины удобства/Продуктовые магазины |

| Интернет-магазины розничной торговли |

| Другие каналы распределения |

| Северная Америка | США |

| Канада | |

| Мексика | |

| Остальная часть Северной Америки | |

| Европа | Германия |

| Великобритания | |

| Италия | |

| Франция | |

| Испания | |

| Нидерланды | |

| Польша | |

| Бельгия | |

| Швеция | |

| Остальная часть Европы | |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Австралия | |

| Индонезия | |

| Южная Корея | |

| Таиланд | |

| Сингапур | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Южная Америка | Бразилия |

| Аргентина | |

| Колумбия | |

| Чили | |

| Перу | |

| Остальная часть Южной Америки | |

| Ближний Восток и Африка | ЮАР |

| Саудовская Аравия | |

| ОАЭ | |

| Нигерия | |

| Египет | |

| Марокко | |

| Турция | |

| Остальная часть Ближнего Востока и Африки |

| По типу продукта | Растворимые сушеные супы | |

| Дегидратированные сушеные супы | ||

| По категории | Вегетарианские супы | |

| Невегетарианские супы | ||

| По каналу распределения | Супермаркеты/Гипермаркеты | |

| Магазины удобства/Продуктовые магазины | ||

| Интернет-магазины розничной торговли | ||

| Другие каналы распределения | ||

| По географии | Северная Америка | США |

| Канада | ||

| Мексика | ||

| Остальная часть Северной Америки | ||

| Европа | Германия | |

| Великобритания | ||

| Италия | ||

| Франция | ||

| Испания | ||

| Нидерланды | ||

| Польша | ||

| Бельгия | ||

| Швеция | ||

| Остальная часть Европы | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Австралия | ||

| Индонезия | ||

| Южная Корея | ||

| Таиланд | ||

| Сингапур | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Колумбия | ||

| Чили | ||

| Перу | ||

| Остальная часть Южной Америки | ||

| Ближний Восток и Африка | ЮАР | |

| Саудовская Аравия | ||

| ОАЭ | ||

| Нигерия | ||

| Египет | ||

| Марокко | ||

| Турция | ||

| Остальная часть Ближнего Востока и Африки | ||

Ключевые вопросы, рассмотренные в отчете

Каков текущий размер рынка сушеных супов?

Рынок составляет 6,71 млрд долларов США в 2025 году и, по прогнозам, достигнет 7,27 млрд долларов США к 2030 году, растя с CAGR 1,59%.

Какой продуктовый сегмент лидирует на рынке сушеных супов?

Растворимые варианты занимают верхнюю позицию с 54,36% выручки 2024 года и будут продолжать расширяться с CAGR 1,86% до 2030 года.

Почему вегетарианские супы превосходят другие категории?

Вегетарианские линии выигрывают от принятия растительных диет, проблем устойчивости и стабильности затрат, что приводит к CAGR 2,05% и более половины продаж категории.

Насколько значительна электронная торговля для продаж сушеных супов?

Онлайн-торговля является самым быстрорастущим каналом, продвигаясь с CAGR 2,67%, поскольку потребители принимают удобство, модели подписки и более широкий ассортимент.

Последнее обновление страницы: