Анализ рынка диэтиленгликоля (ДЭГ)

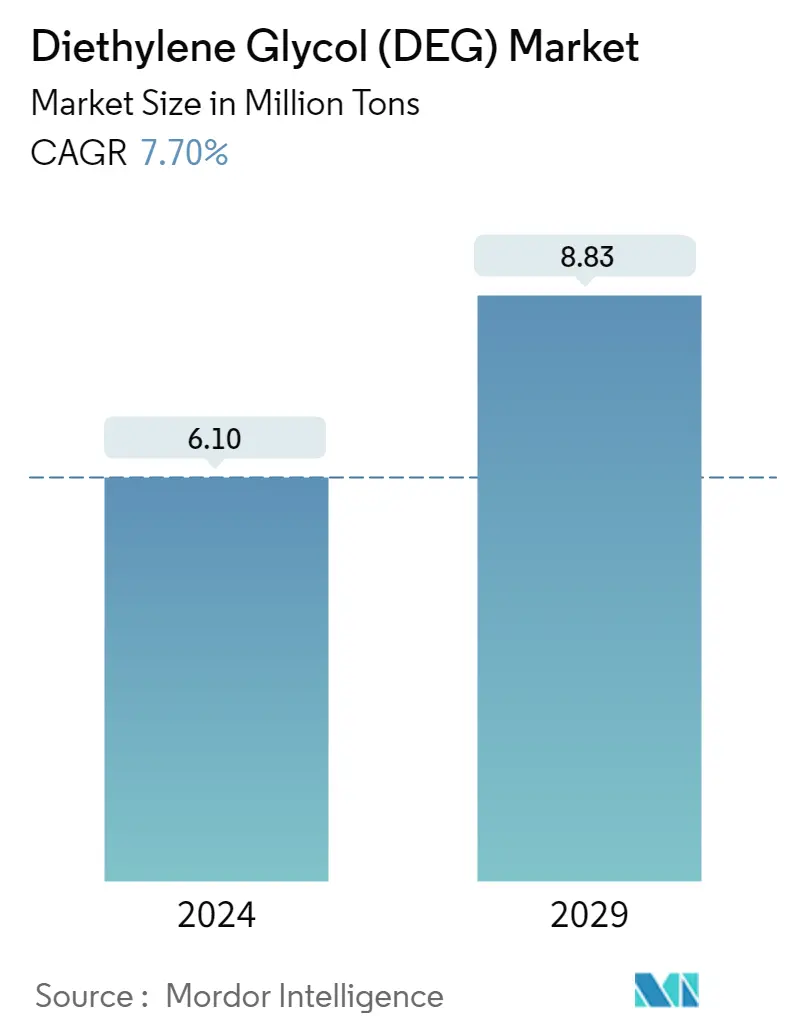

Объем рынка диэтиленгликоля оценивается в 6,10 миллиона тонн в 2024 году и, как ожидается, достигнет 8,83 миллиона тонн к 2029 году, при этом среднегодовой темп роста составит 7,70% в течение прогнозируемого периода (2024-2029).

Пандемия COVID-19 негативно повлияла на рынок. Это произошло из-за остановки производственных мощностей и заводов из-за карантина и ограничений. Перебои в цепочках поставок и транспортировке еще больше создали препятствия для рынка. Однако в 2021 году в отрасли произошло восстановление, что привело к восстановлению спроса на исследуемом рынке.

- В краткосрочной перспективе растущий спрос со стороны строительной и лакокрасочной промышленности в странах с развивающейся экономикой, таких как Индия и Китай, станет фактором, способствующим росту рынка.

- С другой стороны, правила, ограничивающие использование ДЭГ из-за его токсичного характера и нестабильных цен на сырье, являются одними из факторов, сдерживающих рост изучаемого рынка.

- Однако растущий спрос на диэтиленгликоль в качестве промежуточного химического продукта в химической промышленности из-за увеличения его последующего использования в ПЭТ-смолах и текстильной промышленности представляет собой основные возможности для развития рынка в будущем.

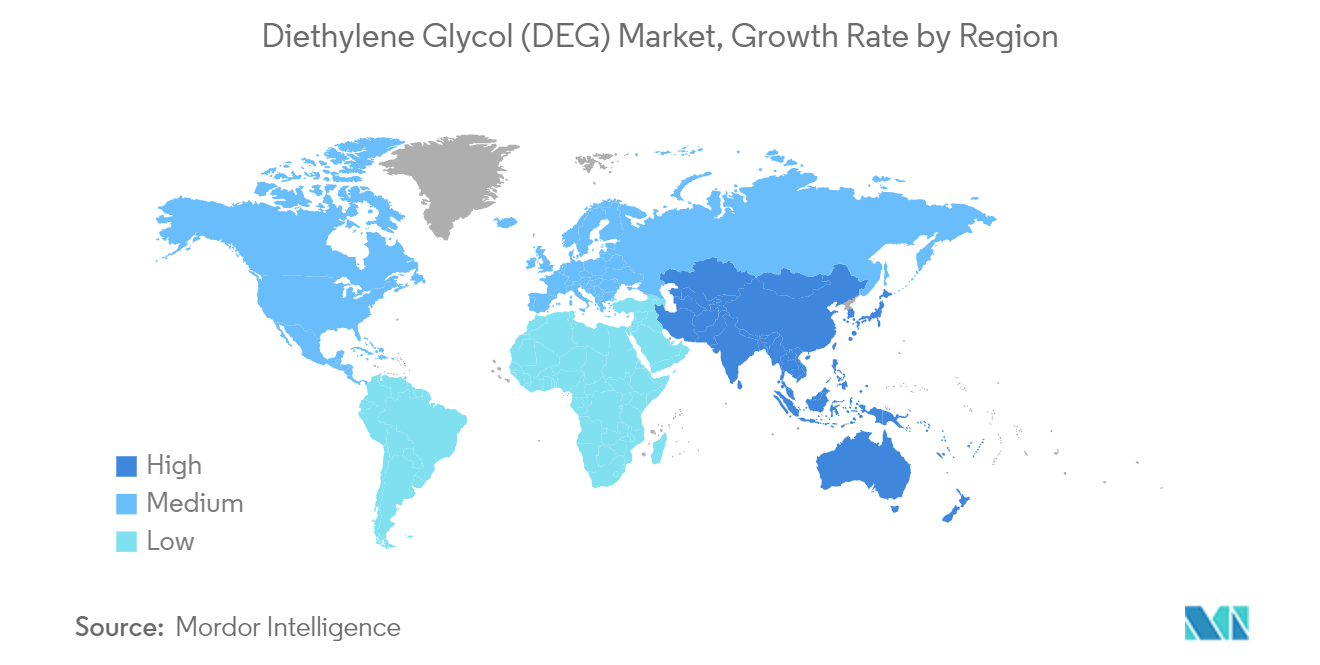

- Азиатско-Тихоокеанский регион доминирует в мире и станет самым быстрорастущим рынком благодаря развитию инфраструктуры и быстрой индустриализации.

Тенденции рынка диэтиленгликоля (ДЭГ)

Растущий спрос в индустрии пластмасс

- Диэтиленгликоль — органическое соединение, получаемое частичным гидролизом оксида этилена. Это бесцветная жидкость без запаха, низкой летучести и низкой вязкости со сладким вкусом.

- С ростом использования диэтиленгликоля в качестве сырья при производстве пластификаторов для бумаги, пробки и синтетических губок растет спрос на диэтиленгликоль в пластмассовой промышленности. Ожидается, что в течение прогнозируемого периода он будет стимулировать свой рынок.

- Диэтиленгликоль также используется для производства пластиковых материалов, таких как полиуретан. Он используется для изоляции холодильников и морозильников, а также в качестве покрытия и герметика в автомобильной промышленности. Например, по данным OICA, в 2022 году производство автомобилей в США составило 1 0060 339 единиц, что показало рост на 10% по сравнению с 2021 годом. В результате ожидается, что рост производства автомобилей создаст спрос. для диэтиленгликоля (ДЭГ).

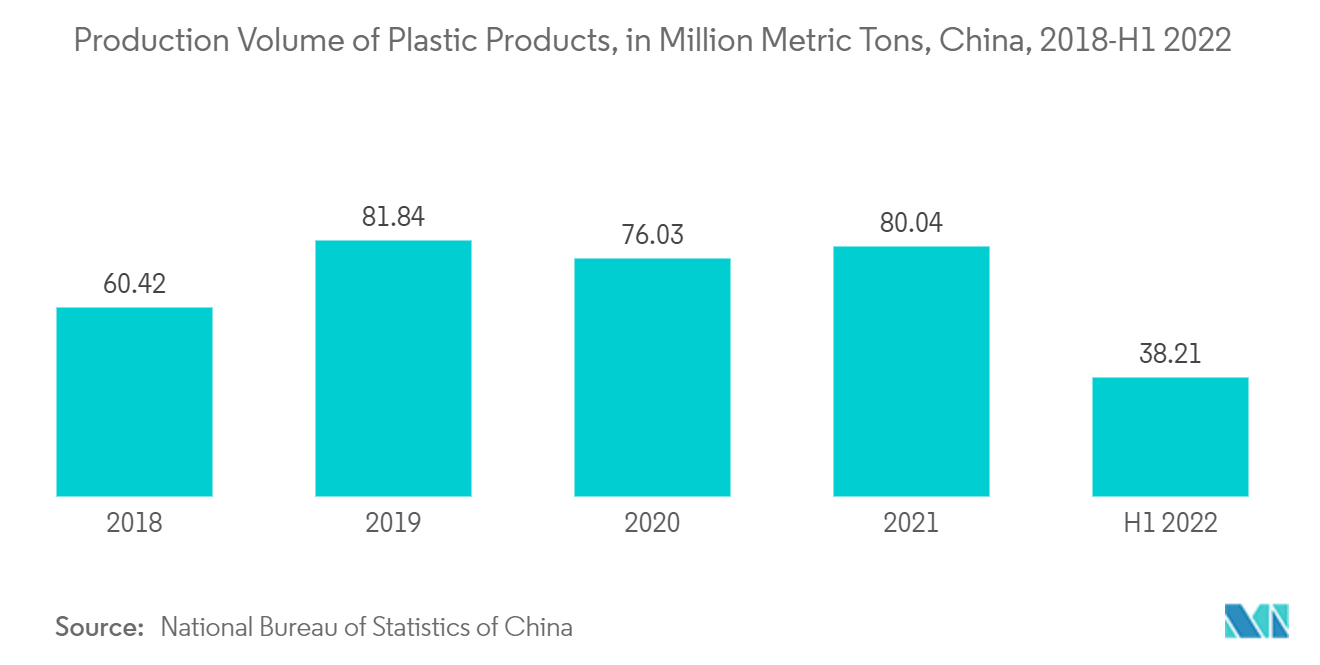

- Китай является крупнейшим производителем полиуретанового сырья и продукции на мировом рынке. Например, по данным Национального бюро статистики Китая, в 2021 году общий объем производства пластиковых изделий в Китае составил 80 миллионов тонн, что показало рост на 5,27% по сравнению с предыдущим годом (2020). Таким образом, ожидается, что увеличение производства пластиковых изделий в стране создаст спрос на рынок диэтиленгликоля (ДЭГ) в стране.

- Ожидается, что благодаря всем упомянутым выше факторам рынок диэтиленгликоля будет быстро расти в течение прогнозируемого периода.

Азиатско-Тихоокеанский регион будет доминировать на рынке

- В таких странах, как Китай и Индия, спрос на диэтиленгликоль в регионе растет из-за увеличения государственных расходов на развитие инфраструктуры и быстрой индустриализации.

- Прогнозируется, что растущая потребность в таких продуктах, как полиэфирные смолы и полиуретаны, в различных отраслях конечного потребителя, таких как строительство, производство пластмасс и автомобилестроение, приведет к увеличению спроса на диэтиленгликоль в регионе. Он действует как химический промежуточный продукт для их производства. Кроме того, на рост рынка повлиял рост производства различных химикатов в странах Азиатско-Тихоокеанского региона.

- По данным Федерации индийских торгово-промышленных палат, правительство Индии признает агрохимическую промышленность одной из 12 ведущих отраслей, способных достичь мирового лидерства, с ростом на 8-10% к 2025 году. Таким образом, прогнозируется, что агрохимический сектор Индии будет расти в течение 2025 года. прогнозный период.

- По данным Китайской национальной ассоциации производителей покрытий, в Китае спрос на покрытия в стране, вероятно, вырастет на 8% при поддержке строительства и автомобилестроения. Например, по данным OICA, в 2022 году производство автомобилей в Китае составило 2 70 20 615 единиц, что показало рост на 3,3% по сравнению с 2021 годом. Поэтому при увеличении производства автомобилей в стране ожидается потребление большего количества красок. и покрытия, создавая потенциал роста рынка диэтиленгликоля (ДЭГ).

- Китай и Индия являются двумя крупнейшими по численности населения странами, которые все еще развиваются. Так, огромный рост ожидается в отраслях агрохимии, красок и покрытий, а также в сфере средств личной гигиены. Например, в 2022 году на рынке жилья Индии было введено в эксплуатацию более 328 тысяч единиц жилья. Несмотря на высокий спрос на жилье в стране, ввод жилья в последние несколько лет находится на сравнительно высоком уровне. Таким образом, ожидается, что растущий спрос на архитектурные покрытия будет стимулировать рынок диэтиленгликоля.

- Согласно прогнозам, благодаря вышеупомянутым факторам рынок диэтиленгликоля (ДЭГ) значительно вырастет в течение исследуемого периода.

Обзор отрасли диэтиленгликоля (ДЭГ)

Рынок диэтиленгликоля сильно фрагментирован. В число крупных игроков на рынке входят (не в каком-то конкретном порядке) Reliance Industries Limited, SABIC, Dow, Huntsman International LLC и Shell и другие.

Лидеры рынка диэтиленгликоля (ДЭГ)

Reliance Industries Limited

SABIC

Dow

Huntsman International LLC

Shell

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

_Market_Market_Concentration.webp)

Новости рынка диэтиленгликоля (ДЭГ)

- Февраль 2023 г.: Nippon Shokubai Co., Ltd. получила сертификат ISCC PLUS для 19 продуктов, который позволяет компании производить продукцию с низким воздействием на окружающую среду, используя сырье, полученное из биомассы. Сертифицированная продукция включает моноэтиленгликоль, диэтиленгликоль, триэтиленгликоль, акриловую кислоту и акриловый эфир, включая другие.

- Июль 2022 г.: PTT Global Chemical Public Company Limited объявила о приобретении всего бизнеса GC Glycol Co., Ltd. Это приобретение помогло компании расширить свой бизнес по производству диэтиленгликоля во всем мире.

Сегментация отрасли диэтиленгликоля (ДЭГ)

Диэтиленгликоль — органическое соединение, не имеющее цвета и запаха. Это широко используемый растворитель, смешивающийся с водой, спиртом, эфиром и этиленгликолем. Он также используется в качестве антифриза и смазочных материалов. Рынок диэтиленгликоля сегментирован по применению, отраслям конечного пользователя и географическому положению. Рынок сегментирован по областям применения пластификаторы, средства личной гигиены, химические промежуточные продукты, смазочные материалы и другие области применения. По отраслям конечных пользователей рынок сегментирован на пластмассы, агрохимикаты, косметику и средства личной гигиены, краски и покрытия и другие отрасли конечных пользователей. В отчете также рассматриваются размеры рынка и прогнозы рынка диэтиленгликоля (ДЭГ) в 15 странах основного региона. Размер рынка и прогнозы каждого сегмента основаны на объеме (килотоны).

| Пластификаторы |

| Личная гигиена |

| Химические промежуточные продукты |

| Смазка |

| Другие применения (растворитель и т. д.) |

| Пластмассы |

| Агрохимикаты |

| Косметика и уход за собой |

| Краски и покрытия |

| Другие отрасли конечных потребителей (текстильная, нефтегазовая и т. д.) |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Южная Корея | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Европа | Германия |

| Великобритания | |

| Италия | |

| Франция | |

| Остальная Европа | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная часть Южной Америки | |

| Ближний Восток и Африка | Саудовская Аравия |

| Южная Африка | |

| Остальная часть Ближнего Востока и Африки |

| Приложение | Пластификаторы | |

| Личная гигиена | ||

| Химические промежуточные продукты | ||

| Смазка | ||

| Другие применения (растворитель и т. д.) | ||

| Отрасль конечных пользователей | Пластмассы | |

| Агрохимикаты | ||

| Косметика и уход за собой | ||

| Краски и покрытия | ||

| Другие отрасли конечных потребителей (текстильная, нефтегазовая и т. д.) | ||

| География | Азиатско-Тихоокеанский регион | Китай |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Великобритания | ||

| Италия | ||

| Франция | ||

| Остальная Европа | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная часть Южной Америки | ||

| Ближний Восток и Африка | Саудовская Аравия | |

| Южная Африка | ||

| Остальная часть Ближнего Востока и Африки | ||

Часто задаваемые вопросы по исследованию рынка диэтиленгликоля (ДЭГ)

Насколько велик рынок диэтиленгликоля (ДЭГ)?

Ожидается, что объем рынка диэтиленгликоля (ДЭГ) достигнет 6,10 миллиона тонн в 2024 году, а среднегодовой темп роста составит 7,70% и достигнет 8,83 миллиона тонн к 2029 году.

Каков текущий размер рынка диэтиленгликоля (ДЭГ)?

Ожидается, что в 2024 году объем рынка диэтиленгликоля (ДЭГ) достигнет 6,10 миллиона тонн.

Кто являются ключевыми поставщиками на рынке Диэтиленгликоль (ДЭГ)?

Reliance Industries Limited, SABIC, Dow, Huntsman International LLC, Shell – основные компании, работающие на рынке диэтиленгликоля (ДЭГ).

Какой регион на рынке Диэтиленгликоль (ДЭГ) является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет наибольшую долю на рынке Диэтиленгликоль (ДЭГ)?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка диэтиленгликоля (ДЭГ).

Какие годы охватывает рынок диэтиленгликоля (ДЭГ) и каков был размер рынка в 2023 году?

В 2023 году объем рынка диэтиленгликоля (ДЭГ) оценивался в 5,66 миллиона тонн. В отчете рассматривается исторический размер рынка диэтиленгликоля (ДЭГ) за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка диэтиленгликоля (ДЭГ) на годы 2024, 2025, 2026, 2027, 2028 годы. и 2029.

Последнее обновление страницы:

Отраслевой отчет по диэтиленгликолю (ДЭГ)

Статистические данные о доле, размере и темпах роста доходов на рынке диэтиленгликоля (ДЭГ) в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ диэтиленгликоля (ДЭГ) включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.

_Market_Major_Players.webp)