Размер и доля рынка печенья

Анализ рынка печенья от Mordor Intelligence

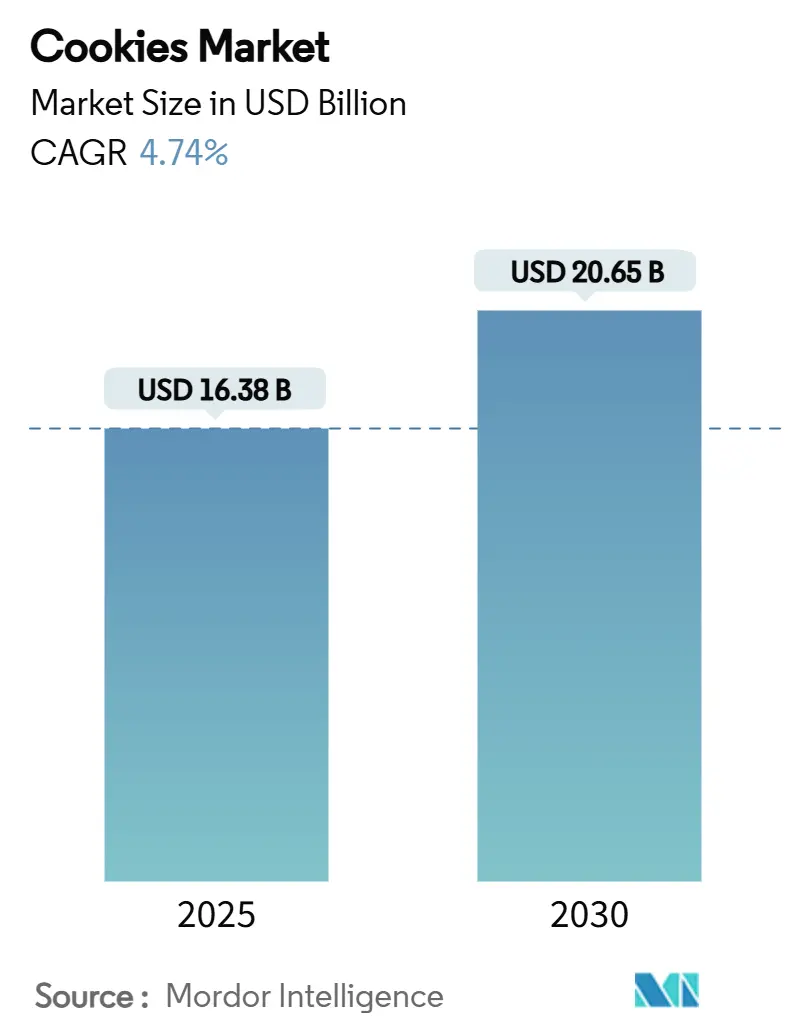

Рынок печенья составляет 16,38 млрд долларов США в 2025 году и, по прогнозам, достигнет 20,65 млрд долларов США к 2030 году, расширяясь с темпом роста 4,74% за прогнозируемый период. Рост основан на стабильном спросе на закуски, переходе к премиальным линиям и переформулировках, ориентированных на здоровье, которые поддерживают актуальность удовольствия, соответствуя новым правилам маркировки fda.gov. Обычные форматы по-прежнему доминируют в продажах, однако порционно-контролируемые, обогащенные и растительные разновидности создают дополнительную стоимость, которая поднимает общий рынок печенья, несмотря на инфляцию сырья. Цифровая торговля, особенно программы подписки, управляемые брендами, углубляет охват потребителей и компенсирует ограничения полочного пространства в современной розничной торговле. Между тем, стратегические слияния сигнализируют о необходимости масштаба для поглощения более высоких затрат на соблюдение требований и волатильного ценообразования ингредиентов.

Ключевые выводы отчета

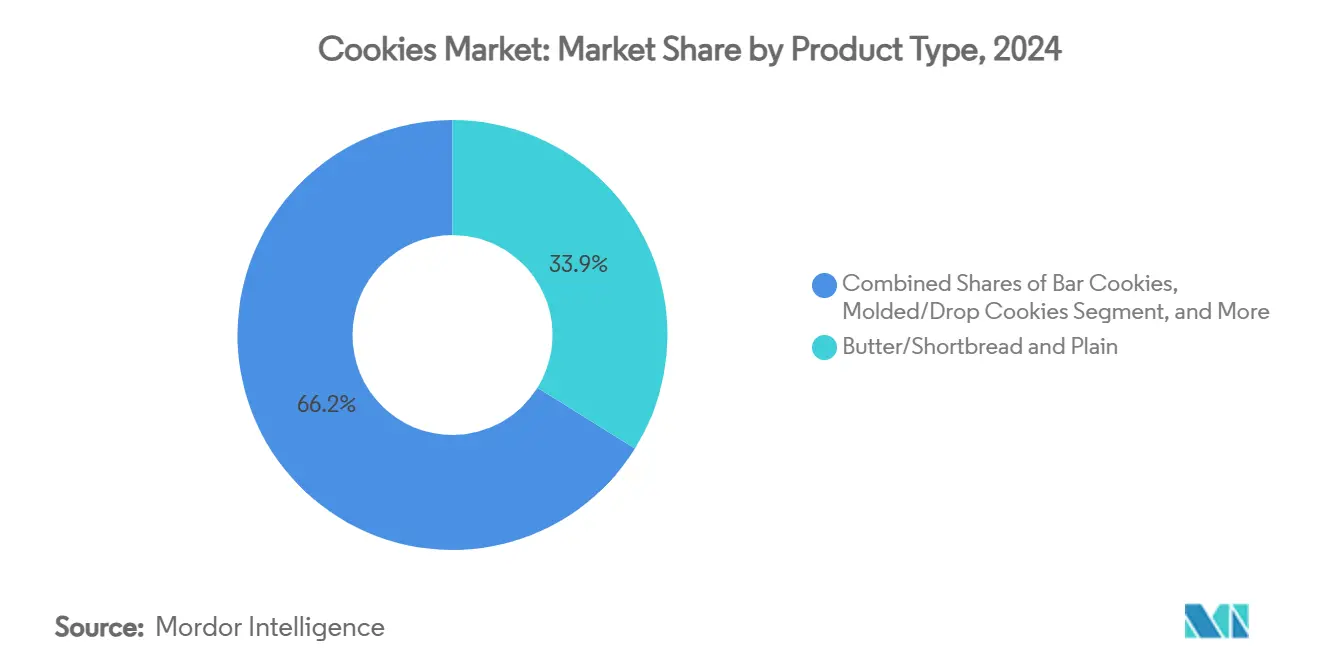

- По типу продукта сливочные/песочные и простые линии лидировали с долей рынка 33,85% в 2024 году, в то время как батончики печенья прогнозируются к росту с темпом 6,05% до 2030 года.

- По категории обычный сегмент удерживал 92,11% долей 2024 года; прогнозируется, что сегмент без содержания будет расширяться с темпом 6,77% до 2030 года.

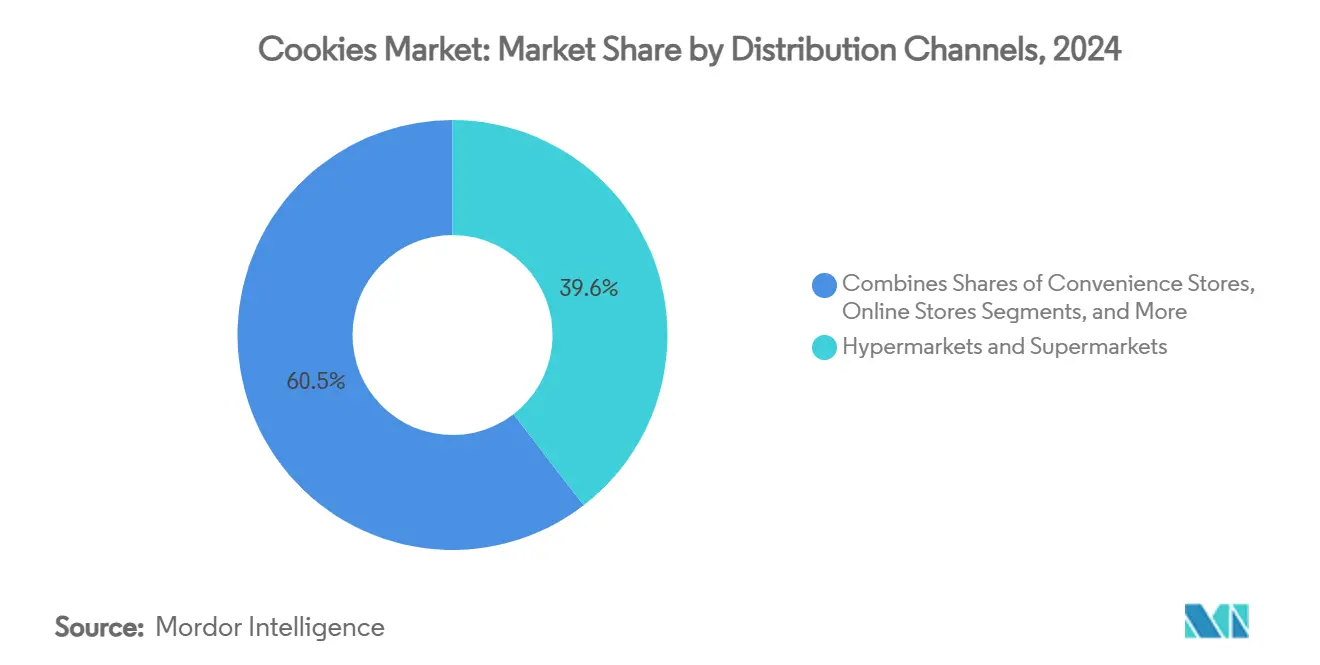

- По каналу распространения гипермаркеты и супермаркеты захватили 39,55% доли в 2024 году, тогда как ожидается, что онлайн-ритейл покажет темп роста 6,68%.

- По формату упаковки пакеты и саше составили 63,43% доли 2024 года, и ожидается, что коробки зарегистрируют темп роста 5,88%.

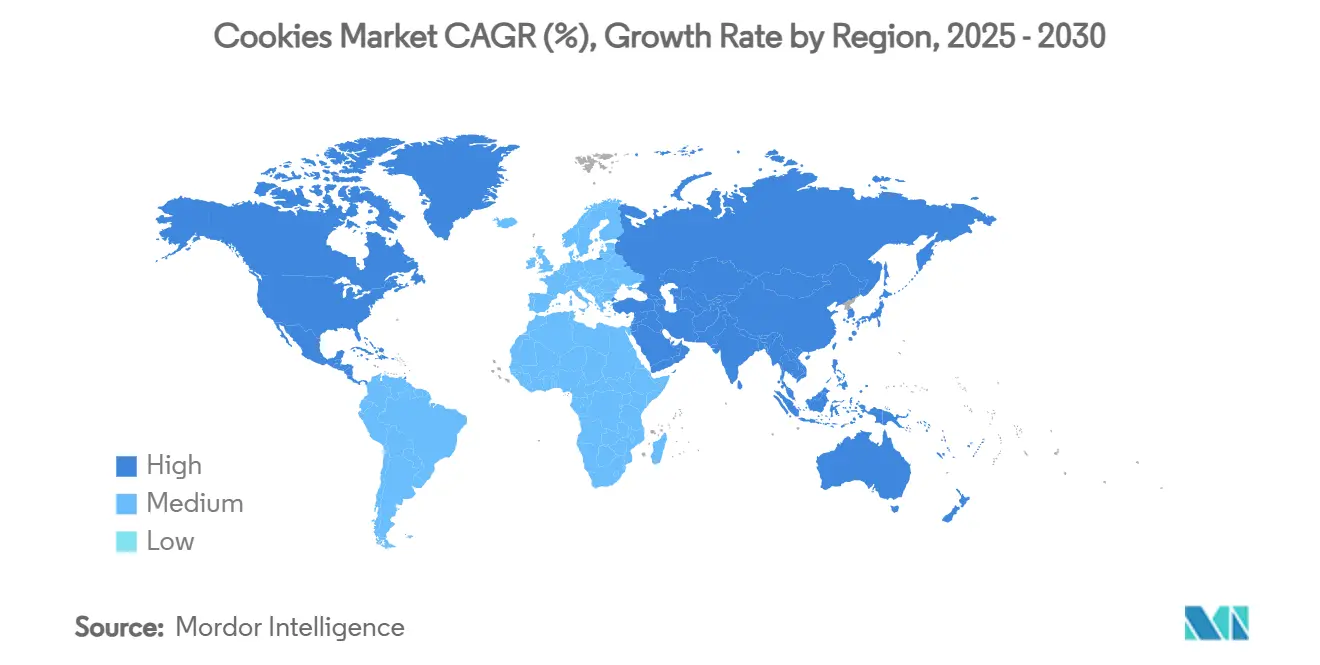

- По географии Европа внесла 30,12% доли рынка 2024 года, в то время как прогнозируется, что Южная Америка достигнет темпа роста 6,89% в течение прогнозируемого горизонта.

Тенденции и аналитика глобального рынка печенья

Анализ влияния драйверов

| Драйверы | (~) % влияние на прогнозы CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Растущий спрос на порционно-контролируемые снеки для удовольствия | +0.8% | Глобальный, с концентрацией в Северной Америке и Европе | Средний срок (2-4 года) |

| Ускоренная городская культура завтраков на ходу в мегаполисах | +0.6% | Центр Азиатско-Тихоокеанского региона, распространение на Латинскую Америку | Короткий срок (≤ 2 лет) |

| Обогащение и улучшение питательных веществ стимулируют рост рынка печенья | +0.5% | Северная Америка и ЕС, расширение в APAC | Долгий срок (≥ 4 лет) |

| Переформулировка растительных жиров стимулирует рост | +0.4% | Европа и Северная Америка, раннее принятие в городских APAC | Средний срок (2-4 года) |

| Всплеск прямых подписок потребителей на изысканные печенье | +0.3% | Северная Америка и Европа, развивающиеся в городской Азии | Короткий срок (≤ 2 лет) |

| Подарки и премиализация как эмоциональное позиционирование | +0.3% | Глобальный, с акцентом на Азиатско-Тихоокеанский регион и Ближний Восток | Средний срок (2-4 года) |

| Источник: Mordor Intelligence | |||

Растущий спрос на порционно-контролируемые снеки для удовольствия

Анализ потребительского поведения выявляет стратегический сдвиг к порционно-контролируемому удовольствию, поскольку заботящиеся о здоровье потребители ищут удовлетворение без чувства вины без полного отказа от категории. Эта тенденция проявляется в быстром расширении форматов одноразовой упаковки и мини-печенья, которые позволяют контролируемое потребление, сохраняя эмоциональное удовлетворение, связанное с потреблением печенья. Новые правила FDA[1]Управление по санитарному надзору за качеством пищевых продуктов и медикаментов, 'FDA завершает обновленное заявление о содержании питательных веществ Здоровый', www.fda.gov по маркировке "здоровых" продуктов питания, действующие с февраля 2028 года, потребуют от продуктов питания соответствия специфическим критериям эквивалентов пищевых групп и ограничений по насыщенным жирам, натрию и добавленным сахарам, заставляя производителей переформулировать продукты для меньших размеров порций, которые соответствуют регулятивным порогам. Основные пищевые компании сообщают, что порционно-контролируемые продукты требуют премиального ценообразования, одновременно снижая затраты на ингредиенты на единицу продукции, создавая благоприятную динамику маржи, которая поддерживает устойчивые инвестиции в этот сегмент. Тенденция особенно резонирует с потребителями миллениалов и поколения Z, которые приоритизируют практики осознанного питания, сохраняя гибкость образа жизни.

Ускоренная городская культура завтраков на ходу в мегаполисах

Эволюция мегаполисного образа жизни стимулирует фундаментальные изменения в паттернах потребления завтрака, где традиционные сидячие приемы пищи все больше заменяются портативными, удобными вариантами, которые подходят сжатым утренним расписаниям. Эта трансформация особенно влияет на рынки Азиатско-Тихоокеанского региона, где быстрая урбанизация и увеличенное время поездок на работу создают спрос на завтраки "взял и пошел", которые обеспечивают устойчивую энергию и удовлетворение. Печенье, позиционированное как альтернативы завтрака, выигрывает от этой тенденции, особенно разновидности, обогащенные белками, волокнами и незаменимыми питательными веществами, которые решают проблемы питания, сохраняя удобство. Явление выходит за рамки традиционного завтракового печенья и включает премиальные артизанальные разновидности, которые служат заменой еды для ограниченных во времени профессионалов. Игроки рынка запускают новое завтраковое печенье на рынке из-за растущего спроса по всему миру. Например, в январе 2024 года Olyra Foods представила фруктовые печенья для завтрака. Мягко выпеченные снеки содержат древние греческие злаки и доступны в клубничном и малиновом вкусах. Продукты отличаются высоким содержанием клетчатки и низким уровнем сахара.

Обогащение и улучшение питательных веществ стимулируют рост рынка печенья

Пищевое обогащение представляет стратегический ответ на потребительские требования функциональных продуктов питания, которые приносят пользу для здоровья сверх основного пропитания, превращая печенье из лакомств для удовольствия в целенаправленные средства питания. Эта тенденция набирает обороты, поскольку производители включают белки, витамины, минералы, пробиотики и растительные питательные вещества в традиционные формулировки печенья без ущерба для вкуса или текстурных характеристик. Передовые пищевые технологии обеспечивают бесшовную интеграцию функциональных ингредиентов, позволяя производителям обращаться к специфическим потребительским сегментам, таким как детское питание, здоровье пожилых людей и спортивные показатели. Тенденция обогащения особенно выигрывает, поскольку производители объединяют формулировки без аллергенов с питательным улучшением для создания дифференцированных продуктов, которые требуют премиального ценообразования. Успех в этом пространстве требует сложного управления цепочкой поставок и систем контроля качества для обеспечения последовательной доставки питательных веществ, сохраняя стабильность хранения и сенсорную привлекательность.

Подарки и премиализация как эмоциональное позиционирование

Культура подарочного печенья расширяется за пределы традиционных праздничных сезонов, охватывая круглогодичные поводы, корпоративные подарки и рынки личных празднований, которые ценят премиальную упаковку, уникальные вкусы и артизанальную презентацию. Стратегия премиализации позволяет производителям захватывать более высокие маржи, одновременно строя капитал бренда через ассоциацию со специальными поводами и вдумчивыми жестами. Успех на подарочных рынках требует всестороннего понимания культурных предпочтений, сезонных паттернов и стандартов презентации, которые значительно варьируются по географическим рынкам. Тенденция особенно выгодна установленным брендам с наследственным позиционированием и новым артизанальным брендам, которые подчеркивают мастерство и уникальные вкусовые профили. Развитие подарочного рынка требует специализированных каналов распространения, включая корпоративные торговые команды, онлайн-платформы подарков и партнерства с дополнительными люксовыми брендами, которые имеют схожую целевую демографию. В ноябре 2024 года La Monarca Bakery представила новую коллекцию мексиканского печенья. Ассортимент включает шесть разновидностей: свадебное печенье, печенье с корицей, сливочное печенье, Polvorones, Orejitos и шоколадно-сливочное печенье.

Анализ влияния ограничений

| Ограничения | (~) % влияние на прогнозы CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Волатильность цен сырья, влияющая на маржи печенья | -0.7% | Глобальный, с острым воздействием на развивающиеся рынки | Короткий срок (≤ 2 лет) |

| Более строгая маркировка HFSS препятствует росту | -0.5% | Центр Европы и Великобритании, расширение на другие развитые рынки | Средний срок (2-4 года) |

| Строгие правила безопасности пищевых продуктов | -0.3% | Глобальный, с различными затратами на соблюдение требований по регионам | Долгий срок (≥ 4 лет) |

| Конкуренция альтернативных закусок | -0.4% | Глобальный, с интенсивностью в Северной Америке и Европе | Средний срок (2-4 года) |

| Источник: Mordor Intelligence | |||

Волатильность цен сырья, влияющая на маржи печенья

Нестабильность цен на сырьевые товары создает устойчивое давление на маржу, поскольку ключевые ингредиенты испытывают значительные колебания затрат, которые производители с трудом передают потребителям без ущерба для объемных показателей. Цены на какао выросли на 35% между 2021 и 2023 годами, в то время как затраты на сахар увеличились на 33% за тот же период, создав инфляцию входных затрат, которая превысила потребительское ценовое принятие на многих рынках, согласно Всемирному банку[2]Всемирный банк, 'Прогноз товарных рынков,' worldbank.org. General Mills сообщила об инфляции входных затрат 3-4% на 2025 финансовый год, что потребовало инициатив по экономии затрат 4-5% от себестоимости проданных товаров для поддержания прибыльности. Волатильность особенно влияет на меньших производителей, которым не хватает хеджинговых возможностей и масштаба цепочки поставок для поглощения колебаний затрат, потенциально ускоряя консолидацию рынка, поскольку компании ищут операционную эффективность через слияния и поглощения. Рынки сельскохозяйственных товаров сталкиваются с дополнительным давлением от геополитической напряженности, воздействий изменения климата и спроса на биотопливо, которое конкурирует с пищевыми применениями, предполагая устойчивую волатильность, а не временное нарушение.

Более строгая маркировка HFSS препятствует росту

Регулирование маркировки продуктов с высоким содержанием жиров, сахара и соли создает вызовы формулировки и маркетинговые ограничения, которые ограничивают возможности роста для традиционных продуктов печенья, особенно на европейских рынках, где политики предотвращения ожирения стимулируют все более строгие требования. Комплексная продовольственная стратегия правительства Великобритании[3]Правительство Великобритании, 'Политический документ национальной продовольственной стратегии,' gov.uk подчеркивает изменение пищевых сред через рекламные ограничения на продукты HFSS, обязательную маркировку питания и поддержку более здоровых альтернатив. Эти регулирования заставляют производителей выбирать между затратами на переформулировку, которые могут скомпрометировать вкус и текстурные характеристики, или принять маркетинговые ограничения, которые ограничивают промоциональные активности и возможности розничного размещения. Регулятивная тенденция выходит за пределы Европы, поскольку другие развитые рынки рассматривают подобные меры, создавая сложность соблюдения требований для многонациональных производителей, которые должны управлять разными стандартами по рынкам. Требования маркировки питания на передней части упаковки, как предложено FDA, дополнительно увеличат прозрачность пищевого содержания, потенциально влияя на потребительские решения о покупке в сторону от традиционных формулировок печенья к более здоровым альтернативам.

Сегментный анализ

По типу продукта: сливочные/песочные и простые печенья доминируют на рынке

Сливочные/песочные и простые печенья поддерживают рыночное лидерство с долей 33,85% в 2024 году, отражая потребительское предпочтение знакомых вкусов и текстур, которые обеспечивают постоянное удовлетворение по разнообразным демографическим сегментам. Однако батончики печенья появляются как самый быстрорастущий сегмент с 6,05% CAGR до 2030 года, стимулируемые тенденциями порционного контроля и пищевой прозрачностью, которые соответствуют паттернам потребления, заботящимся о здоровье. Эта траектория роста предполагает фундаментальные сдвиги в потребительских ожиданиях, где удобство и осведомленность о питании все больше влияют на решения о покупке над только традиционными вкусовыми предпочтениями.

Сегмент формованного/капельного печенья выигрывает от производственной эффективности и универсальности вкуса, обеспечивая экономически эффективное производство разнообразных разновидностей, которые обращаются к различным вкусовым предпочтениям и диетическим требованиям. Сэндвичи и кремовое печенье поддерживают стабильную производительность через премиальное позиционирование и позиционирование удовольствия, которое обращается к потребителям, ищущим лакомства, в то время как вафельное и рулетное печенье захватывает нишевые рынки через уникальные текстуры и премиальные ингредиенты. Игроки рынка инновируют новые типы печенья на рынке. Например, в марте 2025 года NuStef Baking запустила TeaFusions™ вафельное печенье в четырех вкусах: чай с яблоком, черный чай со смородиной, эрл грей с маракуйей и белый чай с персиком.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По категории: сегмент без содержания ускоряется несмотря на доминирование обычного

Обычная категория печенья командует подавляющим доминированием рынка с долей 92,11% в 2024 году, отражая основные потребительские предпочтения и установленную производственную инфраструктуру, которая поддерживает экономически эффективное производство и распространение. Несмотря на это доминирование, сегмент без содержания ускоряется с 6,77% CAGR до 2030 года, указывая на существенные возможности роста для производителей, готовых инвестировать в специализированные формулировки и возможности цепочки поставок. Это различие в росте предполагает раздвоение рынка, где обычные продукты служат потребностям массового рынка, в то время как разновидности без содержания захватывают премиальные сегменты со специфическими диетическими требованиями или предпочтениями образа жизни.

Разработка продуктов без содержания требует сложного поиска ингредиентов и производственных процессов для достижения приемлемых характеристик вкуса, текстуры и срока годности без традиционных связующих агентов, усилителей вкуса и консервантов. Сегмент выигрывает от растущей осведомленности о пищевых аллергиях, диетических ограничениях и выборе образа жизни, таком как веганство, которые стимулируют спрос на специализированные продукты. Успех в категориях без содержания требует премиальных стратегий ценообразования для компенсации более высоких затрат на ингредиенты и обработку, одновременно строя потребительское образование и доверие к качеству продукта и питательным преимуществам. Регулирование ЕС по уровням загрязняющих веществ в пище, включая печенье, подчеркивает строгие стандарты для защиты уязвимых популяций, создавая дополнительные требования соблюдения, которые выгодны установленным производителям с надежными системами контроля качества

По каналу распространения: электронная торговля нарушает традиционные паттерны ритейла

Гипермаркеты и супермаркеты удерживают лидерство в распространении с долей 39,55% в 2024 году, используя обширный географический охват, промоциональные возможности и потребительские привычки покупок, которые предпочитают опыт покупок в одном месте для домашних основ, включая печенье. Однако онлайн-ритейл появляется как самый быстрорастущий канал с 6,68% CAGR до 2030 года, отражая ускоренное принятие электронной торговли и стратегии прямо к потребителю, которые позволяют брендам захватывать более высокие маржи, строя прямые отношения с клиентами. Эта эволюция канала создает возможности как для установленных брендов, ищущих улучшение маржи, так и для развивающихся брендов, лишенных традиционного доступа к ритейлу.

Магазины шаговой доступности поддерживают стабильную производительность через импульсные покупки и преимущества местоположения рядом с транспортными узлами, офисами и жилыми районами, где потребители ищут немедленного удовлетворения и порционно-контролируемых вариантов. Специализированные ритейлеры служат нишевым рынкам через кураторские выборы продуктов и экспертные знания, которые привлекают премиальные и артизанальные сегменты печенья, в то время как другие каналы распространения охватывают общественное питание, торговые автоматы и институциональные продажи, которые предоставляют объемные возможности с различными структурами маржи. Сдвиг к онлайн-ритейлу требует сложных возможностей выполнения, инноваций упаковки для защиты при доставке и экспертизы цифрового маркетинга, которые традиционные производители должны развивать или приобретать через партнерства.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По типу упаковки: устойчивость стимулирует инновации формата

Пакеты и саше доминируют в предпочтениях упаковки с долей 63,43% в 2024 году, отражая потребительский спрос на удобство, порционный контроль и свежесть продукта, которые эти форматы эффективно обеспечивают по разнообразным поводам потребления. Формат особенно выигрывает от производственной эффективности и оптимизации цепочки поставок, которые обеспечивают экономически эффективное производство и распространение, сохраняя качество продукта в течение продленных периодов хранения. Однако коробки испытывают самый быстрый рост с 5,88% CAGR до 2030 года, стимулируемые проблемами устойчивости, подарочными применениями и премиальным позиционированием, которые оправдывают более высокие затраты на упаковку через улучшенный потребительский опыт.

Эволюция упаковки отражает более широкие потребительские тенденции к экологической ответственности и премиальным опытам, которые выходят за пределы качества продукта, охватывая все взаимодействия бренда. Упаковка в коробки обеспечивает сложную графику, защиту продукта и опыт распаковки, которые поддерживают премиальное ценообразование и дифференциацию бренда на конкурентных рынках. Категория упаковки "другие" охватывает инновационные форматы, такие как контейнеры с возможностью повторного закрытия, экологически чистые материалы и специальная подарочная упаковка, которые служат нишевым рынкам со специфическими функциональными или эстетическими требованиями. Успех в инновациях упаковки требует баланса соображений затрат с потребительскими предпочтениями, регулятивными требованиями и целями устойчивости, которые все больше влияют на решения о покупке по демографическим сегментам. Обязательство General Mills по 100% перерабатываемой или многоразовой упаковке к 2030 году демонстрирует, как инициативы устойчивости стимулируют инновации упаковки, одновременно решая потребительские экологические проблемы

Географический анализ

Европа поддерживает рыночное лидерство с долей 30,12% в 2024 году, поддерживаемая установленными традициями потребления печенья, позиционированием премиальных продуктов и регулятивными рамками, которые подчеркивают качество над объемным ростом. Регион выигрывает от разнообразных национальных предпочтений, которые создают возможности как для местных специальностей, так и для международных брендов, в то время как сложная розничная инфраструктура и высокие располагаемые доходы поддерживают стратегии премиального ценообразования. Европейские производители используют наследственное позиционирование и артизанальное мастерство для дифференциации продуктов на конкурентных рынках, в то время как возможности соблюдения регулятивных требований предоставляют преимущества на экспортных рынках с подобными стандартами качества. Зрелые рыночные характеристики региона стимулируют инновации к формулировкам, заботящимся о здоровье, и устойчивой упаковке, которые соответствуют потребительской экологической осведомленности и диетическим предпочтениям.

Южная Америка появляется как основной двигатель роста с 6,89% CAGR до 2030 года, стимулируемая растущей потребительской склонностью к здоровым закускам. Потребители ищут ароматное печенье. Дополнительно, игроки рынка расширяют свой рыночный охват через различные стратегии, такие как расширения, поглощения и другие. Например, в августе 2023 года Nestle инвестировала 550,8 млн долларов США в свое производство печенья и кондитерских изделий в Бразилии. В Азиатско-Тихоокеанском регионе Китай и Индия представляют особенно значительные возможности с расширяющимися популяциями среднего класса и увеличивающимся воздействием международных пищевых брендов через путешествия и цифровые медиа.

Северная Америка сталкивается с зрелой рыночной динамикой с умеренными ожиданиями роста, поскольку установленные паттерны потребления и насыщение рынка ограничивают возможности расширения по сравнению с развивающимися регионами. Рынок подчеркивает инновации через формулировки, заботящиеся о здоровье, премиальное позиционирование и каналы прямо к потребителю, которые обеспечивают улучшение маржи, несмотря на объемные ограничения. Ближний Восток и Африка также показывают зрелый рост в этих регионах, с региональными и глобальными игроками, доминирующими на рынке. Игроки рынка запускают новые продукты на рынке для удовлетворения растущего спроса. Например, в июне 2025 года Ben's Cookies запустила свои мини-версии в Объединенных Арабских Эмиратах. Продукты доступны на Talabat.

Конкурентная среда

Рынок печенья демонстрирует умеренную концентрацию, характеризующуюся смесью глобальных конгломератов и сильных региональных игроков, конкурирующих по ценовым уровням и категориям продуктов. Стратегические паттерны выявляют растущий фокус на премиальном позиционировании и инновациях, ориентированных на здоровье, с основными игроками, такими как Mondelēz, Nestlé и Ferrero, расширяющими свои портфели как через органическое развитие, так и через стратегические партнерства.

Возможности белого пространства существуют в конвергенции удовольствия и здоровья, особенно продукты, которые обеспечивают премиальные вкусовые впечатления с улучшенными питательными профилями или функциональными преимуществами. Развивающиеся нарушители набирают обороты через модели прямо к потребителю, которые обходят традиционных розничных привратников, позволяя более высокие маржи и прямые отношения с клиентами, которые информируют быстрые инновации продуктов.

Технология все больше развертывается как конкурентное преимущество, с ведущими производителями, инвестирующими в цифровой маркетинг, возможности электронной торговли и аналитику данных для понимания и реагирования на меняющиеся потребительские предпочтения. Конкурентная интенсивность усиливается вхождением частных инвестиционных фирм в сектор, которые инвестируют в нишевые бренды и улучшают их распространение и рыночный охват, создавая дополнительное давление на установленных игроков к инновациям и дифференциации.

Лидеры отрасли печенья

Mondelēz International, Inc.

Ferrero International S.A.

Britannia Industries Ltd.

Grupo Bimbo S.A.B. de C.V.

General Mills Inc.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Май 2025: 3 Pm LLC запустила Afternoon Bites, линейку растительного печенья, сформулированного с белком, Immuse LC-Plasmapostbiotic и клетчаткой. Печенье содержит мало добавленного сахара, жира и натрия. Печенье доступно в вариантах клюква/льняное семя и темный шоколад/миндаль.

- Май 2025: Mondelēz International представила лимитированное издание печенья Selena Gomez Oreo. Продукт включает вафли со вкусом шоколада и корицы с двухслойной начинкой: шоколадный и коричный крем в сочетании с кремом со вкусом сгущенного молока, содержащим коричный сахар.

- Март 2025: Производитель теста для печенья Douglicious представил веганскую и безглютеновую линейку мягкого выпеченного изысканного печенья. Линейка продуктов включает вкусы Double Chocolate Chip, Salted Caramel, Chocolate Chip и Banana Good Granola. Печенье распространяется через Hunt's Food Group и Amazon независимым ритейлерам шаговой доступности.

- Октябрь 2024: Sugar Free от Zydus Wellness, бренд подсластителей, расширился в сегмент упакованных продуктов питания, представив печенье Sugar Free D'lite. Бренд нацелен на предоставление потребителям альтернатив, которые не содержат добавленного сахара, удовлетворяя их сладкие желания.

Объем отчета по глобальному рынку печенья

Печенье определяется как сладкое печенье, имеющее довольно мягкую, жевательную текстуру и обычно содержащее кусочки шоколада или фруктов.

Рынок печенья сегментирован по типу продукта на батончики печенья, формованное/капельное печенье, сэндвичи и кремовое печенье, вафельное и рулетное печенье, сливочное/песочное и простое печенье, и другие (макароны, безе и т.д.). По категории рынок сегментирован на обычное и без содержания. По каналам распространения рынок сегментирован на гипермаркеты/супермаркеты, магазины шаговой доступности, специализированные ритейлеры, онлайн-ритейлеры и другие каналы распространения. По типу упаковки рынок сегментирован на пакеты, саше, коробки и другие. По географии рынок сегментирован на Северную Америку, Европу, Азию, Южную Америку, Ближний Восток и Африку.

Размер рынка был рассчитан в стоимостном выражении в долларах США для всех вышеупомянутых сегментов.

| Батончики печенья |

| Формованное/капельное печенье |

| Сэндвичи и кремовое печенье |

| Вафельное и рулетное печенье |

| Сливочное/песочное и простое |

| Другие (макароны, безе и т.д.) |

| Обычное |

| Без содержания |

| Гипермаркеты/супермаркеты |

| Магазины шаговой доступности |

| Специализированные ритейлеры |

| Онлайн-ритейлеры |

| Другие каналы распространения |

| Пакеты, саше |

| Коробки |

| Другие |

| Северная Америка | США |

| Канада | |

| Мексика | |

| Остальная Северная Америка | |

| Европа | Германия |

| Франция | |

| Великобритания | |

| Нидерланды | |

| Италия | |

| Швеция | |

| Польша | |

| Бельгия | |

| Испания | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Австралия | |

| Южная Корея | |

| Индонезия | |

| Таиланд | |

| Сингапур | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Южная Америка | Бразилия |

| Аргентина | |

| Чили | |

| Колумбия | |

| Перу | |

| Остальная Южная Америка | |

| Ближний Восток и Африка | Объединенные Арабские Эмираты |

| Южная Африка | |

| Нигерия | |

| Саудовская Аравия | |

| Египет | |

| Марокко | |

| Турция | |

| Остальная часть Ближнего Востока и Африки |

| По типу продукта | Батончики печенья | |

| Формованное/капельное печенье | ||

| Сэндвичи и кремовое печенье | ||

| Вафельное и рулетное печенье | ||

| Сливочное/песочное и простое | ||

| Другие (макароны, безе и т.д.) | ||

| По категории | Обычное | |

| Без содержания | ||

| По каналу распространения | Гипермаркеты/супермаркеты | |

| Магазины шаговой доступности | ||

| Специализированные ритейлеры | ||

| Онлайн-ритейлеры | ||

| Другие каналы распространения | ||

| По типу упаковки | Пакеты, саше | |

| Коробки | ||

| Другие | ||

| По географии | Северная Америка | США |

| Канада | ||

| Мексика | ||

| Остальная Северная Америка | ||

| Европа | Германия | |

| Франция | ||

| Великобритания | ||

| Нидерланды | ||

| Италия | ||

| Швеция | ||

| Польша | ||

| Бельгия | ||

| Испания | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Австралия | ||

| Южная Корея | ||

| Индонезия | ||

| Таиланд | ||

| Сингапур | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Чили | ||

| Колумбия | ||

| Перу | ||

| Остальная Южная Америка | ||

| Ближний Восток и Африка | Объединенные Арабские Эмираты | |

| Южная Африка | ||

| Нигерия | ||

| Саудовская Аравия | ||

| Египет | ||

| Марокко | ||

| Турция | ||

| Остальная часть Ближнего Востока и Африки | ||

Ключевые вопросы, отвеченные в отчете

Какова текущая стоимость рынка печенья?

Рынок печенья составляет 16,38 млрд долларов США в 2025 году.

Как быстро ожидается рост рынка печенья?

Прогнозируется его расширение с темпом 4,74% CAGR, достигая 20,65 млрд долларов США к 2030 году.

Какой тип продукта имеет наивысшую долю рынка печенья сегодня?

Сливочные/песочные и простые печенья лидируют с долей 33,85% в 2024 году.

Какой регион предлагает самые сильные перспективы роста?

Южная Америка показывает наивысший региональный CAGR в 6,89% до 2030 года.

Последнее обновление страницы: