Размер и доля рынка печенья

Анализ рынка печенья от Mordor Intelligence

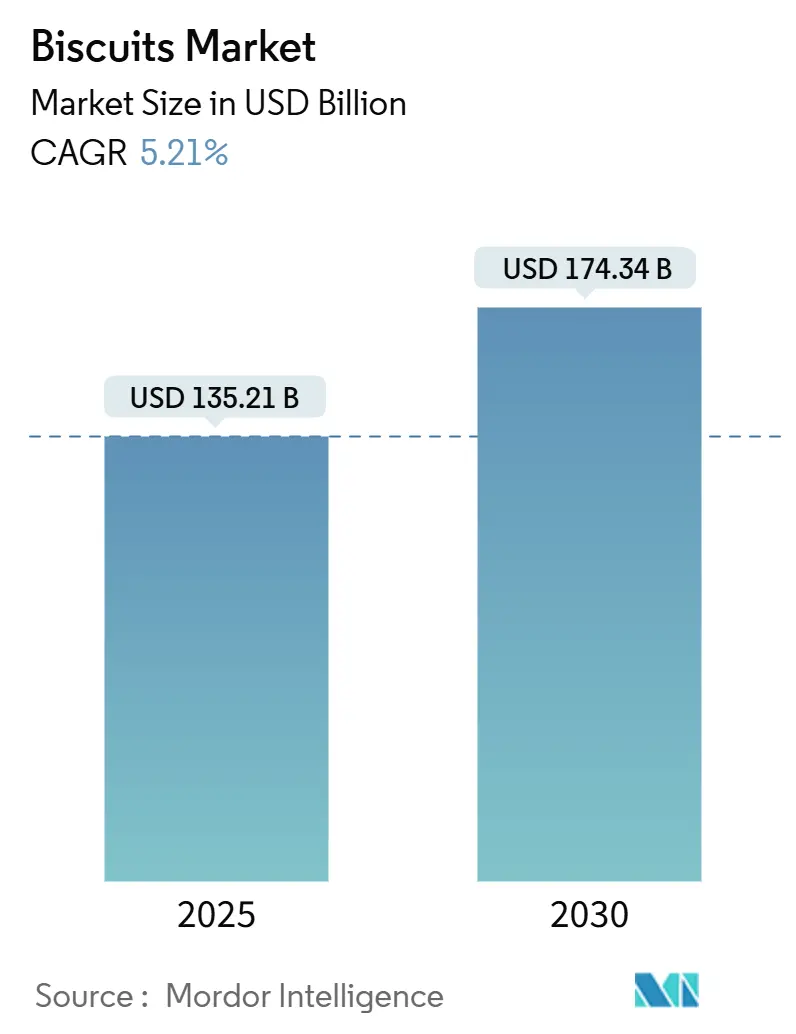

Размер рынка печенья, оцененный в 135,21 млрд долларов США в 2025 году, прогнозируется достигнет 174,34 млрд долларов США к 2030 году, растя со среднегодовым темпом роста 5,21%. Этот рост обусловлен постоянными моделями потребления домашних хозяйств, расширяющейся демографией городского среднего класса и устоявшимися привычками перекусов. Производители пересматривают свои линейки продуктов, включая варианты с пониженным содержанием сахара и обогащенные клетчаткой, сохраняя при этом традиционные лакомства, удовлетворяя как потребителей, заботящихся о здоровье, так и тех, кто ищет угощения. Расширение электронной коммерции способствовало распространению премиальных продуктов и каналам прямых продаж потребителю, при этом форматы упаковки на одну порцию захватывают сегмент потребления на ходу. Крупные производители укрепляют свои цепи поставок через стратегические поглощения и инициативы географической экспансии для смягчения колебаний стоимости сырья.

Ключевые выводы отчета

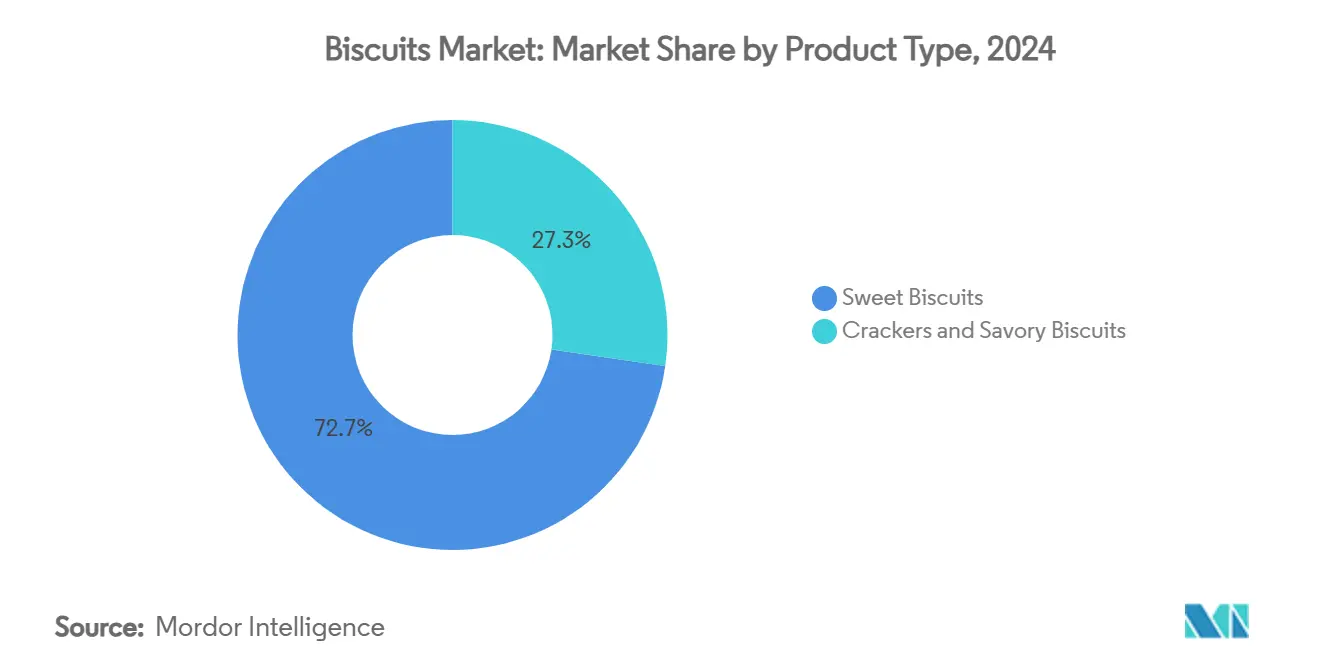

• По типу продукции сладкое печенье лидировало с долей выручки 72,69% в 2024 году; прогнозируется, что крекеры и соленое печенье будут расти со среднегодовым темпом роста 6,38% до 2030 года.

• По типу упаковки пластиковые пакеты и упаковки на ходу составили 58,42% доли рынка печенья в 2024 году, в то время как коробки готовы расти со среднегодовым темпом роста 4,12% до 2030 года.

• По категории обычные SKU на основе пшеницы захватили 85,31% размера рынка печенья в 2024 году; варианты без добавок расширяются со среднегодовым темпом роста 6,45% в период 2025-2030 годов.

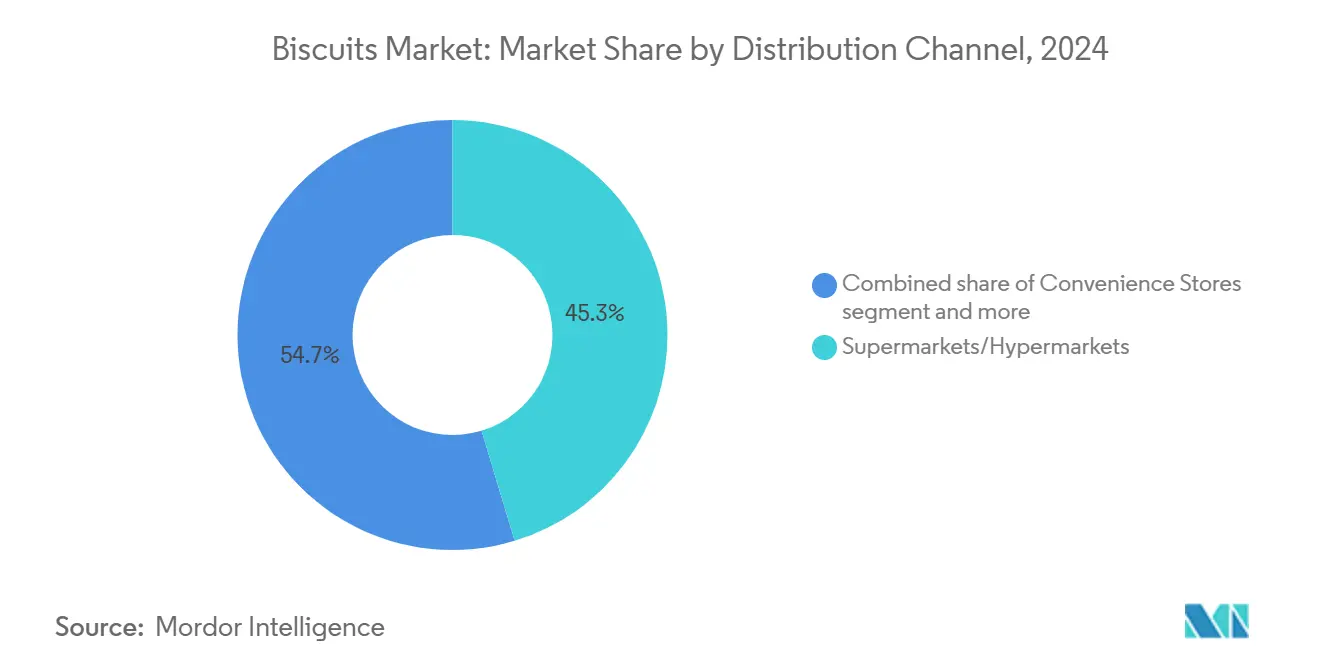

• По каналу сбыта супермаркеты и гипермаркеты составили 45,33% рынка печенья в 2024 году, в то время как онлайн-ритейл растет со среднегодовым темпом роста 8,08% до 2030 года.

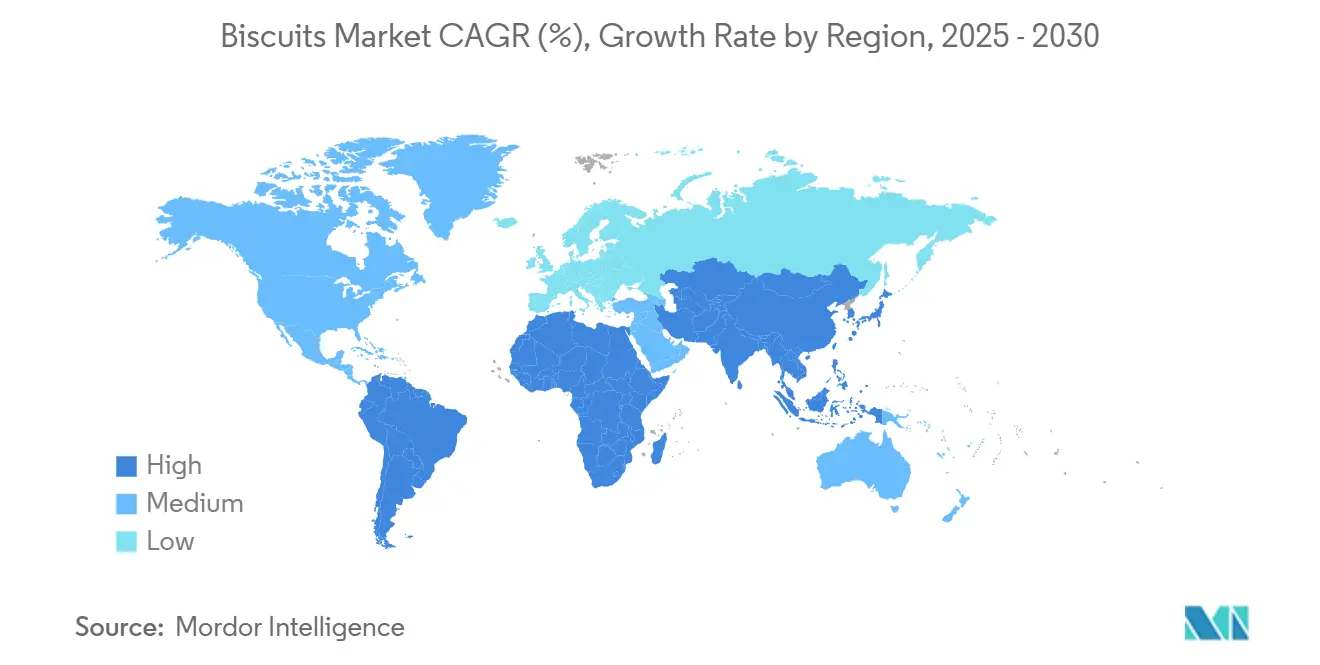

• По географии Европа доминировала с долей 27,82% размера рынка печенья в 2024 году; регион Южной Америки нацелен на самый быстрый среднегодовой темп роста 7,03% в период 2025-2030 годов.

Глобальные тенденции и аналитика рынка печенья

Анализ влияния драйверов

| Драйверы | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Растущий спрос на случаи баловства перекусами | +1.2% | Глобально, с более высоким воздействием в Северной Америке и Европе | Среднесрочно (2-4 года) |

| Реформуляции, ориентированные на здоровье, стимулирующие печенье, обогащенное клетчаткой | +1.0% | Глобально, с ранним внедрением в Европе и Северной Америке | Долгосрочно (≥ 4 лет) |

| Тренд премиумизации, стимулирующий упаковки порций на одну подачу | +0.8% | Северная Америка, Европа и городская APAC | Среднесрочно (2-4 года) |

| Инновации продуктов и разнообразие вкусов | +0.7% | Глобально, с более высоким воздействием на развитых рынках | Среднесрочно (2-4 года) |

| Расширение розничных и электронных торговых каналов | +0.6% | Глобально, с ускоренным ростом в APAC и MEA | Краткосрочно (≤ 2 лет) |

| Растущий спрос на органическое печенье с натуральными ингредиентами | +0.4% | Северная Америка, Европа и городская APAC | Долгосрочно (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Растущий спрос на случаи баловства перекусами

Поведение потребителей смещается от традиционных приемов пищи к более частым перекусам. Печенье, когда-то случайные лакомства, теперь является функциональной альтернативой еде, стимулируя рост категории через инновации премиальных продуктов. Отчет Roland Foods о тенденциях индустрии 2025 года подчеркивает растущий спрос на компактные, насыщенные вкусом порции, расширяющие потребление печенья. Удобство, доступность и психологические факторы питают этот сдвиг, поскольку потребители после пандемии ищут баловные, но экономически эффективные варианты для эмоционального благополучия. Например, Mayora Indah достигла 15% роста в 2024 году несмотря на экономические вызовы. Молодые потребители все больше предпочитают глобально вдохновленные закуски, ища разнообразные вкусы. Эта тенденция подчеркивает возможности для инноваций и устойчивого роста на рынке печенья.

Реформуляции, ориентированные на здоровье, стимулирующие печенье, обогащенное клетчаткой

Регулятивные требования и растущее сознание потребителей в отношении здоровья стимулируют обширные усилия по переформулированию в индустрии печенья. В Ирландии Рабочая группа по переформулированию продуктов питания установила комплексные цели на 2025 год, требующие 20% сокращения сахара и калорий, наряду с 10% сокращением насыщенных жиров и соли в печенье и других приоритетных категориях продуктов питания [1]Источник: The Food Reformulation Task Force (FRTF), "Food Reformulation Task Force: Priority Food Categories for Reformulation in Ireland", fsai.ie. Производители внедряют стратегические сокращения содержания сахара, соли и жира, одновременно повышая общую питательную ценность своих продуктов. Этот сдвиг соответствует эволюционирующим предпочтениям потребителей, поскольку 62% американцев считают полезность для здоровья ключевым фактором покупки продуктов питания и напитков, согласно отчету об исследовании здоровья 2024 года Международного совета по информации о продуктах питания. Текущая рыночная динамика создает возможности для производителей разрабатывать премиальные продукты печенья, которые успешно сочетают питательные преимущества с привлекательными вкусовыми профилями.

Тренд премиумизации, стимулирующий упаковки порций на одну подачу

Рынок растет благодаря премиумизации и спросу на упаковки на одну порцию. Растущие располагаемые доходы и меняющийся образ жизни стимулируют интерес к высококачественным закускам. Премиальное печенье, изготовленное из ингредиентов высшего качества и инновационных вкусов, теперь являются символами образа жизни для городских потребителей. Покупатели, заботящиеся о здоровье, предпочитают варианты с чистой маркировкой, органические и обогащенные, подталкивая бренды к устойчивой упаковке и ответственному снабжению. Сезонные и мультикультурные вкусы помогают брендам диверсифицироваться и расширяться. Конкуренция усиливается, поскольку частные торговые марки и устоявшиеся бренды фокусируются на дифференциации и инновациях. Цифровой маркетинг, социальные медиа и онлайн-промоушены являются ключевыми для построения лояльности и стимулирования продаж. Достижения в упаковке улучшают свежесть, срок хранения и визуальную привлекательность, укрепляя премиальное позиционирование. Рынок печенья быстро эволюционирует, формируемый предпочтениями потребителей, тенденциями устойчивости и технологическим прогрессом, стимулируя продолжающийся рост, поскольку производители инновируют для удовлетворения разнообразных потребностей.

Инновации продуктов и разнообразие вкусов

Производители на рынке печенья используют глобальные вкусы и уникальные комбинации для удовлетворения эволюционирующих предпочтений потребителей. Ингредиенты, ориентированные на велнес, такие как лаванда и черный чеснок, набирают популярность благодаря своим полезным свойствам и отличительным вкусам. В сегменте соленых крекеров безглютеновые варианты с инновационными вкусами, такими как Everything, Поджаренный лук и Треснувший перец, привлекают потребителей, заботящихся о здоровье. Инновации вкусов теперь служат функциональным целям, при этом богатые умами морские водоросли усиливают вкус, удовлетворяя спрос на растительные альтернативы. Этот подход удовлетворяет желание потребителей уникальных, более здоровых и устойчивых вариантов. Ключевым примером является Sunfeast Wowzers от ITC Sunfeast, который планируется запустить в январе 2025 года. Обладая 14-слойным покрытым дизайном для непревзойденной хрусткости, Wowzers предлагает варианты Сырный крем и Лимонный крем, добавляя сладкий поворот к соленым крекерам. Нацеленные на домохозяек и молодых взрослых, ITC Sunfeast позиционирует Wowzers как выдающийся продукт на конкурентном рынке печенья.

Анализ влияния ограничений

| Ограничения | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Строгие ограничения рекламы HFSS, ограничивающие промоушены печенья | -0.8% | Европа, Северная Америка, с постепенным расширением глобально | Среднесрочно (2-4 года) |

| Колеблющиеся цены на пшеницу и сахар влияют на прибыльность | -0.9% | Глобально, с более высоким воздействием на зависящие от импорта и развивающиеся рынки | Краткосрочно (≤ 2 лет) |

| Конкуренция от традиционных соленых закусок | -0.5% | Глобально, с более высоким воздействием в Северной Америке и Европе | Краткосрочно (≤ 2 лет) |

| Интенсивная конкуренция частных торговых марок | -0.6% | Европа, Северная Америка, с расширением на организованные розничные рынки | Среднесрочно (2-4 года) |

| Источник: Mordor Intelligence | |||

Строгие ограничения рекламы HFSS, ограничивающие промоушены печенья

Рекламные ограничения на продукты с высоким содержанием жира, сахара и соли (HFSS) трансформируют маркетинговые подходы в индустрии печенья, при этом европейские рынки испытывают наиболее значительное воздействие. Регулирования рекламы HFSS в Великобритании специально ограничивают промоушены продуктов в часы пикового просмотра и на цифровых платформах, которые привлекают молодую аудиторию. В ответ компании, такие как PepsiCo и Well & Truly, стратегически переформулируют свои продукты для достижения соответствия не-HFSS к 2025 году, в первую очередь через сокращение соли и улучшения питания [2]Источник: Action on Salt and Sugar, "Crisps, Nuts and Popcorn Opportunities for Reformulation", actiononsugar.org. Производители сместили свой коммуникационный фокус с одного лишь вкуса на подчеркивание качества ингредиентов, контроля порций и функциональных преимуществ. Эта стратегическая трансформация требует значительных инвестиций в образование потребителей и альтернативные маркетинговые каналы, создавая барьеры входа для более мелких компаний, одновременно благоприятствуя брендам, которые успешно сообщают о пользе для здоровья, не компрометируя свое позиционирование баловства.

Колеблющиеся цены на пшеницу и сахар влияют на прибыльность

Производители печенья сталкиваются с давлением на маржу из-за волатильных цен на пшеницу и сахар. Помимо управления затратами, они должны разрабатывать стратегии ценообразования, балансирующие чувствительность потребителей и прибыльность в инфляционной среде. В 2024 финансовом году Fox's Burton's Companies сообщила о росте выручки, стимулируемом более высокими объемами продаж и корректировками цен, вызванными инфляцией. Рынки, зависящие от импорта, сталкиваются с дополнительными вызовами от колебаний валют, усложняющих прогнозирование и финансовое планирование. Нарушения цепей поставок, как подчеркивает Essfeed, дополнительно препятствовали стабильному производству и структурам затрат. Для решения этих вопросов производители принимают стратегии хеджирования, диверсифицируют поставщиков и переформулируют продукты для поддержания качества и конкурентоспособности на волатильном рынке.

Анализ сегментов

По типу продукции: сладкое печенье доминирует, в то время как соленое ускоряется

Сладкое печенье доминирует с долей рынка 72,69% в 2024 году, устанавливая свою позицию как основная категория продуктов на глобальных рынках. Продолжающийся успех сегмента проистекает из инновационной разработки продуктов, иллюстрируемой 'Pure Magic Choco Stars' от Britannia с шоколадным кремом в отличительной полости в форме звезды. Производители поддерживают рыночный импульс, балансируя соответствие регулированиям здоровья с превосходными вкусовыми профилями. Dark Fantasy Choco Fills от ITC иллюстрирует этот подход через стратегическое премиальное позиционирование в категории, ориентированной на ценность.

Сегмент крекеров и соленого печенья демонстрирует устойчивый рост на уровне 6,38% CAGR (2025-2030), движимый эволюционирующими предпочтениями потребителей к разнообразным вкусам и функциональным преимуществам. Это расширение отражает растущий тренд перекусов, где потребители все больше тяготеют к международным вкусам, которые сочетают удовлетворение с пользой для здоровья. Food Business News сообщает о растущем интересе потребителей к вкусам умами, полученным из морских водорослей и черного чеснока, особенно в растительных предложениях. Эволюция сегмента дополнительно демонстрируется представлением Absolutely! Gluten Free крекеров Everything, Поджаренный лук и Треснувший перец, которые успешно соединяют соображения здоровья с отличительными вкусовыми профилями.

По типу упаковки: пластиковые пакеты лидируют, в то время как премиальные коробки набирают позиции

Пластиковые пакеты и упаковки на ходу держат 58,42% доли рынка в 2024 году благодаря их сочетанию экономической эффективности, защиты продукта и удобства. Рост быстрой коммерции и эволюционирующих паттернов покупок укрепил позицию этого формата, поскольку производители адаптируют упаковку для различных розничных каналов и сценариев потребления. Формат эффективно обслуживает как бюджетные, так и премиальные рыночные сегменты. В ответ на экологические озабоченности компании разрабатывают устойчивые решения, при этом Greggs стремится сократить упаковку на 25% к 2025 году по сравнению с уровнем 2019 года.

Коробочная упаковка прогнозируется расти на 4,12% CAGR с 2025 по 2030 год, стимулируемая трендами премиальных продуктов и увеличенными случаями дарения подарков. Потребители демонстрируют большую готовность платить более высокие цены за улучшенную презентацию, в то время как коробки предоставляют возможности для повествования бренда и повторного использования. Рост соответствует более широкому сегменту премиального печенья, где упаковка дифференцирует продукты в конкурентных розничных средах. Расширение электронной коммерции дополнительно поддерживает принятие коробочной упаковки, поскольку она обеспечивает превосходную защиту продукта во время доставки, одновременно улучшая опыт потребителя при распаковке.

По категории: обычная пшеница сохраняет доминирование на фоне всплеска без добавок

Обычное печенье на основе пшеницы держит долю рынка 85,31% в 2024 году, подчеркивая устойчивое предпочтение потребителей традиционным формулировкам. Превосходство сегмента отражает успешную адаптацию производителей через стратегическое переформулирование, которое адресует озабоченности здоровьем, сохраняя знакомые вкусовые профили. Компании систематически сокращают содержание сахара, соли и жира, поддерживая привлекательность продукта, как свидетельствуют цели Рабочей группы по переформулированию продуктов питания в Ирландии на 2025 год: 20% сокращение сахара и калорий, и 10% сокращение насыщенных жиров и соли в печенье. Рыночное лидерство сегмента продолжается через всестороннюю доступность через ценовые точки и каналы сбыта.

Разновидности без добавок лидируют рост рынка на уровне 6,45% CAGR (2025-2030), сигнализируя о более широком принятии потребителями продуктов, дружественных к диетическим ограничениям. Это расширение проистекает из значительных улучшений вкусовых и текстурных профилей, которые устраняют предыдущие барьеры для широкого принятия. FoodNavigator сообщает об ускоряющихся продажах безглютеновых продуктов, подчеркивая их эволюцию от нишевых к мейнстримовым предложениям. Frontier Biscuit Company иллюстрирует эту трансформацию через свое безглютеновое и веганское печенье, включающее альтернативные муки, такие как миндальная и нутовая, с продуктами, такими как сорта Jowar Stick, которые выполняют диетические требования, не компрометируя качество вкуса.

По каналу сбыта: традиционная розница лидирует, в то время как цифровая трансформируется

Супермаркеты и гипермаркеты доминируют в ландшафте сбыта с долей 45,33% в 2024 году. Эти розничные форматы поддерживают свое рыночное лидерство через широкое географическое присутствие, стратегические модели ценообразования и интегрированные покупательские решения. Их сильная рыночная позиция результат обширных продуктовых портфолио и целевых промоушен кампаний, которые резонируют с множественными потребительскими сегментами. Среда продовольственной розницы на развивающихся рынках, особенно в Саудовской Аравии, демонстрирует отчетливый сдвиг к современным розничным форматам, поскольку гипермаркеты становятся предпочтительными покупательскими направлениями. Эти розничные каналы продолжают эволюционировать, оптимизируя опыт в магазине, одновременно беспрепятственно интегрируя цифровые возможности [3]Источник: Food Export, "2025 UES Middle East Market Assessment", foodexport.org.

Сегмент онлайн-розницы прогнозирует темп роста 8,08% CAGR с 2025 по 2030 год, стимулируемый ускоренной цифровой трансформацией после пандемии и укрепленными сетями доставки. Покупательские поведения потребителей фундаментально трансформировались в сторону цифровых платформ, которые обеспечивают доступность, всесторонние продуктовые диапазоны и персонализированные покупательские путешествия. ITC Foods иллюстрирует эту трансформацию, стратегически перепозиционируя свое рыночное присутствие для соответствия платформам быстрой коммерции. Расширение электронной коммерции способствует прямым потребительским взаимодействиям и маркетинговым инициативам, основанным на данных. Дополнительно платформа позволяет развивающимся брендам достигать потребителей без обширных требований к физической розничной инфраструктуре.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

Анализ по географии

В 2024 году Европа держит 27,82% глобального рынка печенья, при этом Германия, Франция и Великобритания лидируют в инновациях продуктов, ориентированных на здоровье и премиум. Приобретение Biscuit International компании Patisserie Casteleijn 1 января 2025 года подчеркивает ответ индустрии на строгие регулирования содержания сахара и рекламы HFSS, стимулируя переформулирование продуктов. В Северной Америке 28% потребителей США и Канады проверяют списки ингредиентов, отражая предпочтение премиальных и здоровьецентричных продуктов. Предстоящий запрет FDA на Красный краситель № 3, действующий с 15 января 2027 года, подчеркивает безопасность пищи [4]Источник: The U.S. Food and Drug Administration (FDA), "FDA bans use of Red Dye 3 in food", fda.gov. Продвинутая розничная инфраструктура и цифровое принятие стимулируют онлайн продажи и маркетинг прямо к потребителю.

Южная Америка является самым быстрорастущим рынком с CAGR 7,03% (2025-2030), стимулируемым урбанизацией и растущим средним классом, требующим удобные, доступные закуски. Местные бренды инновируют с традиционными латиноамериканскими вкусами для конкуренции с глобальными игроками. Экономическая волатильность и колебания валют создают вызовы для стоимости сырья и ценообразования в Бразилии и Аргентине. Однако сдвиг к более здоровому печенью с пониженным сахаром и добавленной клетчаткой создает возможности для премиальных продуктов. Расширяющаяся современная розница и электронная коммерция улучшают доступность, стимулируя рост рынка.

Азиатско-Тихоокеанский регион готов к росту, стимулируемому урбанизацией, растущими доходами и меняющимися привычками потребления. Mayora Indah достигла 15% роста в 2024 году через стратегические размещения и поддержку знаменитостей. В Китае ремесленные пекарни и предпочтение западных хлебобулочных изделий стимулируют спрос на премиальные предложения и инновационные вкусы. Ближний Восток и Африка также растут. Вход CBL Group в Кению подчеркивает потенциал Восточной Африки. В Саудовской Аравии растущие доходы и меняющиеся диеты стимулируют рынок упакованной еды. Здоровьецентричные регулирования подталкивают производителей к переформулированиям. ОАЭ и Южная Африка выделяются как центры роста, выигрывающие от урбанизации и современной розницы. Молодая демография и вовлеченность цифровых медиа ускоряют принятие продуктов, смешивающих глобальные и местные вкусы.

Конкурентный ландшафт

Рынок печенья умеренно консолидирован, характеризуемый смесью доминирующих многонациональных корпораций и увеличивающимся числом региональных игроков и частных торговых марок. Ведущие компании, такие как Mondelēz International, Inc., Britannia Industries Limited, Parle Products Private Limited, ITC Limited и Yildiz Holding A.Ş., поддерживают свое рыночное доминирование через устойчивые сети сбыта, обширные продуктовые портфолио и непрерывные инновации. Однако растущее предпочтение потребителей более здоровым, специализированным и ремесленным продуктам создало возможности для более мелких брендов установить конкурентное присутствие. Дополнительно продукты частных торговых марок набирают тягу из-за своей экономической эффективности и расширяющегося проникновения в розницу. Этот конкурентный баланс способствует динамичной рыночной среде, сочетающей стабильность с инновациями, что определяет умеренно консолидированную природу рынка.

Стратегическая дифференциация является ключевой в навигации эволюционирующего конкурентного ландшафта. Компании, такие как ITC Foods, приняли двухскоростную стратегию, балансируя предложения, ориентированные на сельскую местность, с премиальными продуктами для адресации инфляционного давления, одновременно строя долгосрочный брендовый капитал. Этот подход становится все более критическим, поскольку рынок диверсифицируется через сегменты, ориентированные на здоровье, баловство и ценность. Более того, принятие продвинутых технологий, таких как аналитика данных и социальное прослушивание, стало значительным конкурентным преимуществом. Эти инструменты позволяют компаниям получать более глубокое понимание предпочтений потребителей и быстро реагировать на возникающие тренды, обеспечивая их актуальность на фрагментированном рынке.

Стратегии поглощений играют решающую роль в формировании конкурентной динамики рынка. Например, филиал Ferrero, CTH Invest, ведет переговоры о приобретении Michel et Augustin от Danone для укрепления своей позиции в сегменте премиального печенья. Этот ход соответствует предыдущим приобретениям CTH Burton's Biscuit Company, Fox's, Kelsen Group и Delacre, отражая стратегический фокус на расширении своего премиального продуктового портфолио. Тем временем нарушения цепей поставок продолжают бросать вызов производителям, воздействуя на уровни производства и снабжение ингредиентами. Эти нарушения подчеркивают важность устойчивых стратегий цепей поставок для обеспечения последовательного производства и доступности сырья.

Лидеры индустрии печенья

-

Mondelēz International, Inc.

-

Britannia Industries Limited

-

Parle Products Private Limited

-

Yildiz Holding A.Ş.

-

ITC Limited

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние разработки индустрии

- Май 2025: McVitie's расширила свой ассортимент печенья в Гане с запуском новых сортов, включая Digestive Multigrain, Speculars Ginger, Choco Chips, Shortbread Bites и Chocolate Shortbread, каждый предлагая отличительные вкусы и полезные ингредиенты для разнообразных случаев перекуса.

- Февраль 2025: Britannia сотрудничала с Warner Bros. Discovery Global Consumer Products для запуска лимитированной серии печенья Pure Magic Choco Frames в тематике Гарри Поттера, каждая упаковка содержит пять печений, вдохновленных четырьмя домами Хогвартса-Гриффиндор, Слизерин, Рейвенкло и Хаффлпафф.

- Февраль 2025: Mondelez International сотрудничала с семейной сырной компанией Sargento из Висконсина для запуска новой линии сырных крекеров под названием Sargento cheese bakes. Изготовленные с сыром Sargento и травами, крекеры представлены в трех вкусах: выдержанный белый чеддер с розмарином, перечный джек, и пармезан с орегано, согласно Mondelez.

- Январь 2025: Oreo представила несколько новых лакомств для начала 2025 года, включая Oreo Loaded с большим количеством крема и кусочков печенья, и Oreo Minis Peanut Butter. Бренд также имеет ограниченные по времени вкусы, такие как футбольные Oreo Game Day и Oreo Irish Creme Thins. Дополнительно компания представила замороженные Oreo Bites и Mini Bars, наряду с Double Chocolate Cakesters и Golden Birthday Cake Cakesters.

Глобальный отчет по рынку печенья - область применения

Печенье - это хлебобулочные изделия на основе муки, обычно твердые, плоские и пресные.

Рынок печенья сегментирован по типу, каналу сбыта и географии. По типу рынок сегментирован на крекеры и соленое печенье и сладкое печенье. Крекеры и соленое печенье дополнительно подсегментированы на простые крекеры и ароматизированные крекеры. С другой стороны, сладкое печенье дополнительно подсегментировано на простое печенье, печенье, сэндвич-печенье, печенье в шоколадной глазури и другое сладкое печенье. По каналу сбыта рынок сегментирован на супермаркеты/гипермаркеты, магазины шаговой доступности, специализированных ритейлеров, интернет-магазины и другие каналы сбыта. По географии рынок сегментирован на Северную Америку, Европу, Азиатско-Тихоокеанский регион, Южную Америку, Ближний Восток и Африку.

Размер рынка был рассчитан в стоимостном выражении в долларах США для всех вышеупомянутых сегментов

| Крекеры и соленое печенье | |

| Сладкое печенье | Простое печенье |

| Печенье | |

| Сэндвич-печенье | |

| Печенье в шоколадной глазури | |

| Прочее |

| Коробки |

| Пластиковые пакеты/упаковки на ходу |

| Прочее |

| Обычное |

| Без добавок |

| Супермаркеты/Гипермаркеты |

| Магазины шаговой доступности |

| Специализированные и изысканные магазины |

| Интернет-магазины |

| Другие каналы сбыта |

| Северная Америка | США |

| Канада | |

| Мексика | |

| Остальная Северная Америка | |

| Европа | Германия |

| Франция | |

| Великобритания | |

| Испания | |

| Нидерланды | |

| Италия | |

| Швеция | |

| Польша | |

| Бельгия | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Австралия | |

| Южная Корея | |

| Индонезия | |

| Таиланд | |

| Сингапур | |

| Остальная APAC | |

| Южная Америка | Бразилия |

| Аргентина | |

| Колумбия | |

| Чили | |

| Перу | |

| Остальная Южная Америка | |

| Ближний Восток и Африка | Объединенные Арабские Эмираты |

| Южная Африка | |

| Нигерия | |

| Саудовская Аравия | |

| Египет | |

| Марокко | |

| Турция | |

| Остальной Ближний Восток и Африка |

| По типу продукции | Крекеры и соленое печенье | |

| Сладкое печенье | Простое печенье | |

| Печенье | ||

| Сэндвич-печенье | ||

| Печенье в шоколадной глазури | ||

| Прочее | ||

| По типу упаковки | Коробки | |

| Пластиковые пакеты/упаковки на ходу | ||

| Прочее | ||

| По категории | Обычное | |

| Без добавок | ||

| По каналу сбыта | Супермаркеты/Гипермаркеты | |

| Магазины шаговой доступности | ||

| Специализированные и изысканные магазины | ||

| Интернет-магазины | ||

| Другие каналы сбыта | ||

| По географии | Северная Америка | США |

| Канада | ||

| Мексика | ||

| Остальная Северная Америка | ||

| Европа | Германия | |

| Франция | ||

| Великобритания | ||

| Испания | ||

| Нидерланды | ||

| Италия | ||

| Швеция | ||

| Польша | ||

| Бельгия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Австралия | ||

| Южная Корея | ||

| Индонезия | ||

| Таиланд | ||

| Сингапур | ||

| Остальная APAC | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Колумбия | ||

| Чили | ||

| Перу | ||

| Остальная Южная Америка | ||

| Ближний Восток и Африка | Объединенные Арабские Эмираты | |

| Южная Африка | ||

| Нигерия | ||

| Саудовская Аравия | ||

| Египет | ||

| Марокко | ||

| Турция | ||

| Остальной Ближний Восток и Африка | ||

Ключевые вопросы, отвеченные в отчете

Какова текущая стоимость рынка печенья?

Рынок печенья составил 135,21 млрд долларов США в 2025 году и прогнозируется достигнет 174,34 млрд долларов США к 2030 году при CAGR 5,21%.

Какой регион держит наибольшую долю рынка печенья?

Европа лидирует с 27,82% глобальной выручки, при этом Германия, Франция и Великобритания лидируют в инновациях продуктов, ориентированных на здоровье и премиум.

Какой продуктовый сегмент растет быстрее всего в рынке печенья?

Ожидается, что крекеры и соленое печенье будут расширяться со среднегодовым темпом роста 6,38% до 2030 года благодаря разнообразным вкусовым инновациям и функциональному позиционированию.

Насколько велик онлайн канал в размере рынка печенья?

Онлайн-ритейл является самым быстро развивающимся каналом, растущим со среднегодовым темпом роста 8,08%, отражая бум быстрой коммерции и моделей прямых продаж потребителю.

Последнее обновление страницы: