Размер и доля рынка коммерческих авиационных туалетных систем

Анализ рынка коммерческих авиационных туалетных систем от Mordor Intelligence

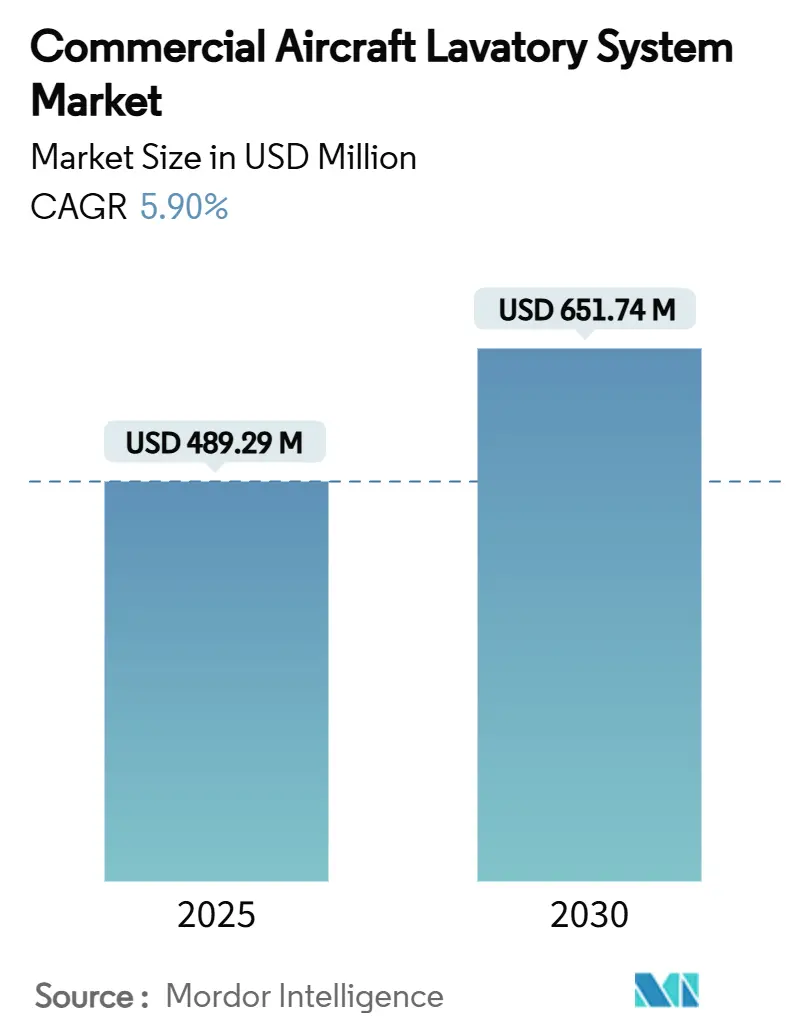

Размер рынка коммерческих авиационных туалетных систем составляет 489,29 млн долларов США в 2025 году и, согласно прогнозам, достигнет 651,74 млн долларов США к 2030 году, увеличиваясь со среднегодовым темпом роста 5,90%. Стабильные портфели заказов по программам однопроходных самолетов, спрос авиакомпаний на модернизацию гигиены и новые требования по доступности стимулируют краткосрочный рост. Бесконтактные приспособления переходят из нишевых в основные, поскольку операторы флота нацелены на сокращение технического обслуживания и более быстрые развороты. Давление уплотнения салона заставляет проектировщиков создавать более легкие и тонкие модули без ущерба для функциональности. Возможности модернизации расширяются, поскольку авиакомпании предпочитают продление срока службы активов при соблюдении правил для пассажиров с ограниченной мобильностью. Узкие места в цепочке поставок и сроки сертификации являются основными препятствиями, однако поставщики первого уровня продолжают заключать долгосрочные контракты, которые фиксируют ценообразование и технологические дорожные карты.

Ключевые выводы отчета

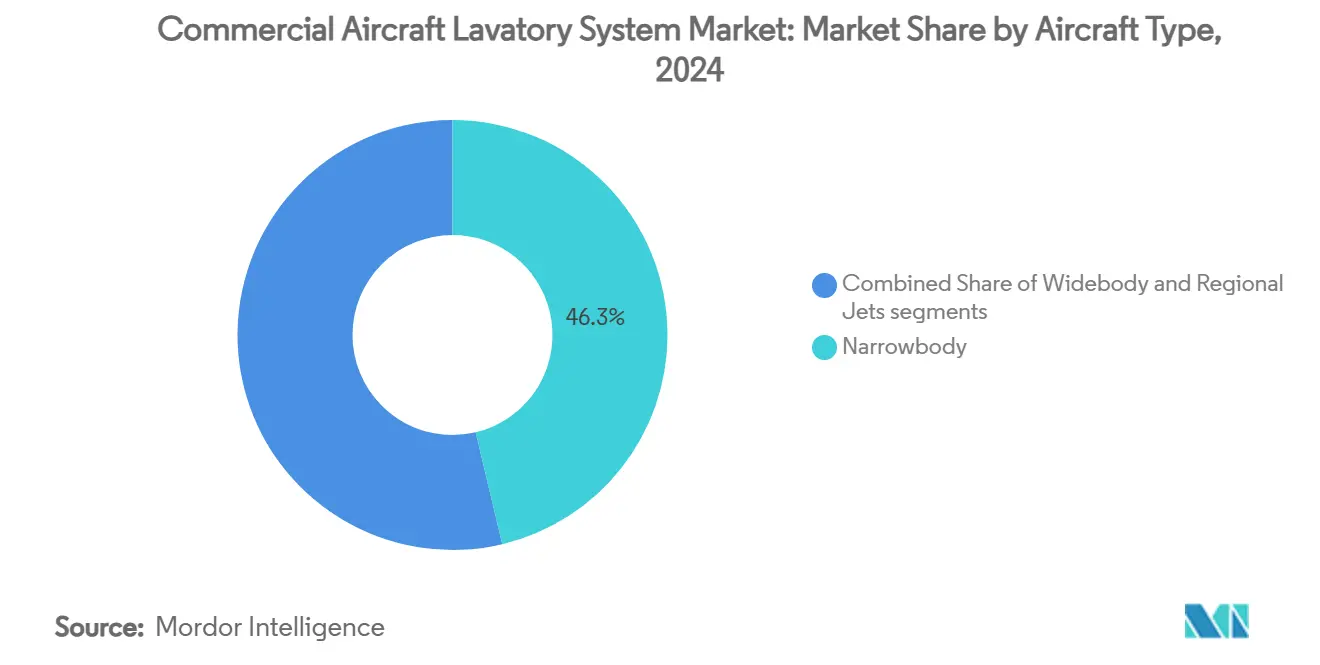

- По типу воздушного судна узкофюзеляжные платформы лидировали с долей выручки 46,28% в 2024 году, в то время как региональные самолеты показали самый быстрый прогнозируемый среднегодовой темп роста 7,12% до 2030 года.

- По технологии туалета вакуумные системы занимали долю 82,76% в 2024 году, тогда как гибридные решения прогнозируется будут расти со среднегодовым темпом роста 7,72% до 2030 года.

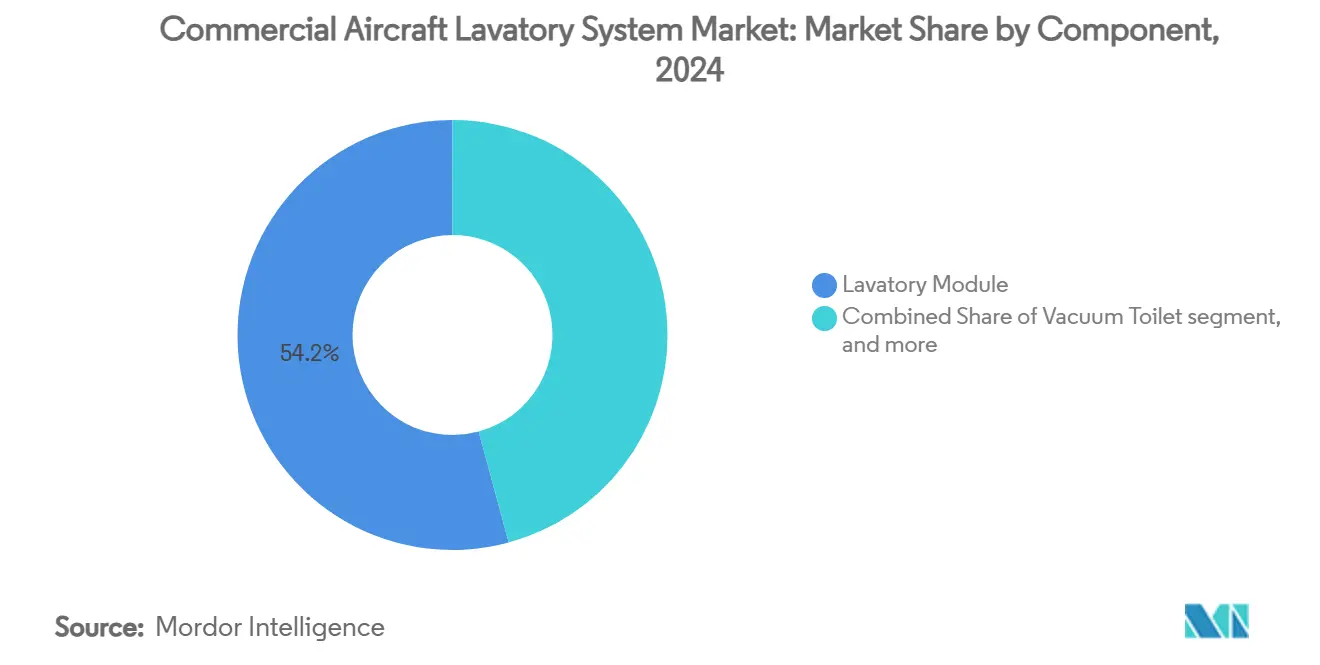

- По компонентам туалетные модули занимали долю 54,21% в 2024 году, в то время как раковины, краны и аксессуары готовы расти со среднегодовым темпом роста 6,52% до 2030 года.

- По типу установки линейные установки составили 63,17% доли рынка коммерческих авиационных туалетных систем в 2024 году, в то время как модернизация развивается со среднегодовым темпом роста 7,34% до 2030 года.

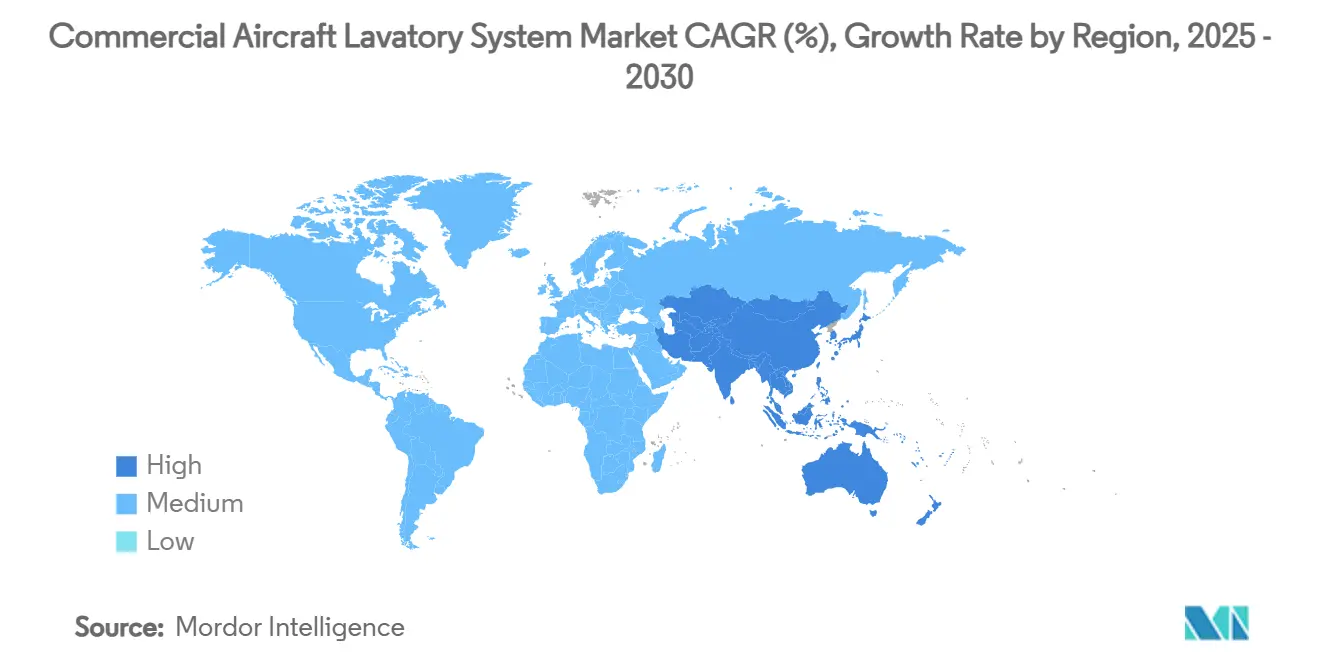

- По географии Северная Америка принесла 33,84% выручки в 2024 году, тогда как Азиатско-Тихоокеанский регион идет по пути среднегодового темпа роста 6,98% между 2025 и 2030 годами.

Тенденции и инсайты глобального рынка коммерческих авиационных туалетных систем

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогнозируемый среднегодовой темп роста | Географическая значимость | Временные рамки воздействия |

|---|---|---|---|

| Увеличение внедрения авиакомпаниями бесконтактных туалетных технологий | +1.2% | Глобально, раннее внедрение в Северной Америке и Европе | Краткосрочно (≤ 2 лет) |

| Устойчивый рост поставок узкофюзеляжных воздушных судов в долгосрочной перспективе | +0.8% | Глобально, с концентрацией в Азиатско-Тихоокеанском регионе и Северной Америке | Долгосрочно (≥ 4 лет) |

| Растущий спрос на модернизацию туалетов для поддержки стандартов доступности для лиц с ограниченной мобильностью (PRM) | +0.6% | Северная Америка и ЕС | Среднесрочно (2-4 года) |

| Тенденции уплотнения салона, стимулирующие спрос на пространственно-эффективные туалетные решения | +0.4% | Глобальные высокоплотные маршруты | Среднесрочно (2-4 года) |

| Мандаты, продвигающие водосберегающие вакуумные туалетные технологии | +0.3% | ЕС и Северная Америка | Долгосрочно (≥ 4 лет) |

| Промышленный сдвиг к циркулярной экономике с перерабатываемыми конструкциями туалетных модулей | +0.2% | Ведомый ЕС, расширяющийся на Северную Америку | Долгосрочно (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Увеличение внедрения авиакомпаниями бесконтактных туалетных технологий

Авиакомпании ускорили испытания сенсорных кранов, приводов смыва и крышек отходов после 2020 года, и большинство перевозчиков первого уровня теперь требуют бесконтактные опции для всех новых поставок. Collins Aerospace начнет поставки полностью модульных бесконтактных блоков для программы B737 в начале 2025 года, предоставляя операторам каталожное решение, которое сокращает время простоя при модернизации.[1]Collins Aerospace, "Boeing Selects Collins as Next-Generation Lavatory Supplier," collinsaerospace.com JAMCO Corporation владеет большинством туалетов широкофюзеляжных самолетов и встраивает бесконтактные приспособления во всех линиях B777 и B787. Авиакомпании воспринимают добавленную стоимость в меньших циклах уборки и меньшем количестве неисправных событий, что напрямую влияет на показатели своевременного выполнения рейсов. Производители авиационного оборудования сообщают, что комплекты, интегрирующие микро-LED настроечное освещение и антимикробные покрытия, требуют надбавки к цене, но сталкиваются с минимальным сопротивлением со стороны покупателей. Пути сертификации для сенсорных сборок установлены, поэтому краткосрочные барьеры в первую очередь связаны с логистикой поставок, а не с регулированием.

Устойчивый рост поставок узкофюзеляжных воздушных судов в долгосрочной перспективе

Boeing поставил 348 самолетов в 2024 году, а Airbus отгрузил 766 единиц, заполняя портфели заказов, которые теперь растягиваются на десятилетие в некоторых вариантах.[2] Airbus, "Airbus Reports 766 Commercial Aircraft Deliveries in 2024," aircraft.airbus.com Поставщики туалетных систем, следовательно, имеют многолетнюю видимость производства, которая поддерживает инвестиции в инструменты. Узкофюзеляжные самолеты все чаще покрывают сегменты 1500-3000 миль, и более высокое время в сидении стимулирует спрос пассажиров на большие удобства. 20-летний прогноз Embraer предсказывает 10 500 поставок менее 150 мест, что расширяет адресуемый флот для компактных туалетных модулей. Устойчивая пропускная способность кажется устойчивой к временным трениям в цепочке поставок, поскольку авиакомпании платят повышенные цены для обеспечения слотов.

Растущий спрос на модернизацию туалетов для поддержки стандартов доступности PRM

Министерство транспорта США (DoT) требует доступный туалет на каждом новом узкофюзеляжном воздушном судне со 125 или более местами, поставляемом после октября 2026 года. Европейское регулирование 1107/2006 обеспечивает параллельные руководящие принципы для перевозчиков, работающих внутри. Концепция Space³ от Diehl, которая расширяет дверной проем до 36 дюймов, иллюстрирует модульные решения, которые увеличивают отсек только при необходимости. Авиакомпании предпочитают комплекты модернизации, которые поддерживают количество мест, используя подключаемые дверные механизмы и складные перегородки. Спрос наиболее силен в Северной Америке, где даты принуждения правил неминуемы, однако перевозчики ЕС быстро выравниваются, чтобы избежать лоскутных флотов.

Тенденции уплотнения салона, стимулирующие спрос на пространственно-эффективные туалетные решения

Низкозатратные операторы доводят количество мест до структурного предела, как демонстрирует планировка B737 MAX 200 на 197 мест. Airbus ответил Smart Lav для семейства A320, который перемещает системы для восстановления площади пола. Поставщики туалетов теперь поставляют ультратонкие кожухи, более легкие унитазы и общие настенные сантехнические жгуты, которые соответствуют 95-процентильной мужской занимаемой оболочке. Экономия веса в 25 фунтов на самолет переводится в топливные преимущества, которые авиакомпании квантифицируют в маршрутных заявках. Стратегия уплотнения наиболее острая на короткомагистральных маршрутах, и поставщики оптимизируют скорость установки для выравнивания с 40-минутными разворотами.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогнозируемый среднегодовой темп роста | Географическая значимость | Временные рамки воздействия |

|---|---|---|---|

| Весовые ограничения, лимитирующие интеграцию продвинутых туалетных функций | −0.5% | Глобально | Краткосрочно (≤ 2 лет) |

| Задержки сертификации для материалов следующего поколения антимикробных и гигиенических материалов | −0.4% | Глобально | Среднесрочно (2-4 года) |

| Задержки капитальных расходов авиакомпаниями из-за макроэкономической неопределенности | −0.3% | Развивающиеся рынки | Краткосрочно (≤ 2 лет) |

| Ограничения бортовой питьевой воды, влияющие на операции туалетов ультрадальних перелетов | −0.2% | Глобальные дальнемагистральные маршруты | Среднесрочно (2-4 года) |

| Источник: Mordor Intelligence | |||

Весовые ограничения, лимитирующие интеграцию продвинутых туалетных функций

Расход топлива растет примерно на 0,3% на каждые 100 фунтов, перевозимых на короткомагистральных сегментах, поэтому штрафы по весу могут компенсировать экономические выгоды обновленных интерьеров. Авиакомпании часто принимают планирование водной нагрузки для сокращения 440 фунтов, связанных с переполнением баков, но эта стратегия устанавливает жесткий потолок на массу новых функций. Агильный вакуумный блок Collins Aerospace снижает структурный вес на 50% без ущерба для надежности в течение 30 миллионов летных часов. Переработанные углеродные панели Boeing экономят 25 фунтов на комплект 737, но включают сложные процессы укладки, которые ограничивают выпуск.

Задержки сертификации для материалов следующего поколения антимикробных и гигиенических материалов

Новые протоколы ISO 7581:2023 требуют тестирования эффективности в сухом состоянии, продлевая временные рамки валидации для встроенных биоцидов. FAA также предлагает правила на основе производительности для огня, которые добавляют еще один слой тестовых перестановок. Recaro прогнозирует одобрение для переработанных пен не ранее конца 2024 года, иллюстрируя типичные горизонты задержек. С неопределенностью вокруг стоимости и времени сертификации авиакомпании откладывают заказы на бесконтактное ультрафиолетовое освещение и самоочищающиеся покрытия.

Сегментный анализ

По типу воздушного судна: доминирование узкофюзеляжных стимулирует динамику рынка

Узкофюзеляжные воздушные суда контролировали 46,28% доли рынка коммерческих авиационных туалетных систем в 2024 году, лидируя благодаря рекордному выпуску A320 и 737 и растущему использованию на маршрутах, превышающих 3000 миль. Региональные самолеты обеспечивают самый высокий среднегодовой темп роста 7,12%, поскольку перевозчики развертывают оборудование менее 150 мест для соответствия колеблющемуся спросу, сохраняя при этом частоту расписания. Размер рынка коммерческих авиационных туалетных систем для узкофюзеляжных платформ прогнозируется расти последовательно до 2030 года по мере ускорения конверсии портфеля заказов.

Факторы роста различаются по сегментам. Однопроходные типы интегрируют более тонкие стеновые структуры, требуя туалетных модулей, которые помещаются внутри более плотных контуров фюзеляжа. Соглашение о линейной установке Collins Aerospace для семейства B737 обеспечивает прямое обязательство до 2034 года. Широкофюзеляжные флоты концентрируются на модернизации, поскольку циклы обновления салона выравниваются с тяжелыми проверками примерно на 8-м году. JAMCO использует свои эксклюзивные позиции B787 и B777 для тестирования новых функций биде, которые могли бы мигрировать в модели узкофюзеляжных позже в десятилетии. Региональные производители авиационного оборудования все чаще принимают стандартные номера деталей, которые позволяют кросс-семейное складирование, снижая инвентарь оператора.

По технологии туалета: вакуумные системы лидируют в волне инноваций

Вакуумные решения принесли 82,76% выручки в 2024 году, подтверждая их статус как выбор по умолчанию для большинства новых построек. Авиакомпании предпочитают эти системы, поскольку они используют на 80% меньше воды, сокращая расход блочного топлива и обслуживание. Гибридные архитектуры будут расширяться со среднегодовым темпом роста 7,72%, поскольку авиакомпании испытывают модуль повторного использования серой воды Diehl, который перенаправляет дренаж мытья рук для смыва, экономя 210 кг на дальнемагистральных ротациях.[3]JAMCO Corporation, "Lavatories Product Lineup," jamco.co.jp Данные прототипа указывают на окупаемость в течение 18 месяцев для флотов с двумя проходами.

Рынок коммерческих авиационных туалетных систем продолжает видеть исследования и разработки в эффективности насосов и контроле запахов. Платформа Agile от Collins Aerospace записывает 50% снижение веса по сравнению с унаследованными унитазами, сохраняя при этом 30 миллионов летных часов надежности. Конкурентные ответы включают модульные эжекторные насосы, которые разделяют детали через бизнес-джет и коммерческие линии, снижая стоимость. Технология рециркуляции занимает небольшую долю для нишевых операторов, нуждающихся в увеличенном количестве смывов на очень коротких сегментах, где водная подъемка менее критична.

По компонентам: туалетные модули стимулируют интеграционные тенденции

Туалетные модули представляли 54,21% выручки 2024 года, поскольку производители авиационного оборудования и авиакомпании предпочитают цельные монументы, которые ускоряют сборку. Размер рынка коммерческих авиационных туалетных систем, связанный с модулями, будет расти по мере выстраивания модернизаций широкофюзеляжных на слоты дока 2026 года. Рост в раковинах, кранах и аксессуарах на 6,52% среднегодового темпа роста отражает повышенные ожидания гигиены, которые появились во время пандемии. Бесконтактные краны, сенсорные дозаторы мыла и анти-всплесковые раковины доминируют в недавних спецификациях линейной установки.

Поставщики компонентов подчеркивают взаимозаменяемость. Airbus выбрал стандартизированные сантехнические жгуты в программе модернизации A350, сокращая часы установки на 30%. JAMCO интегрирует LED настроечное освещение в краны, повышая воспринимаемое качество салона без добавления объема. Модульные крепления позволяют техникам менять унитазы менее чем за час, жизненно важный показатель для низкозатратных перевозчиков, работающих с жесткими расписаниями.

По типу установки: рост модернизации ускоряет модернизацию флота

Линейные установки составили 63,17% выручки 2024 года и останутся доминирующими благодаря гарантированной конверсии портфеля заказов в Airbus и Boeing. Однако модернизации будут развиваться со среднегодовым темпом роста 7,34% до 2030 года, поскольку авиакомпании не могут ждать новых слотов и должны соблюдать мандаты доступности на текущих корпусах. Подразделение Aircraft Interiors компании Safran зафиксировало рост продаж на 25,2% в 2024 году, в основном от заказов на модернизацию, которые объединили модернизации туалетов, камбузов и сидений.

Комплекты модернизации приоритизируют минимальное время простоя. Collins производит пакет Advanced Lavatory для B737, который поставляется как единый ящик с предварительно подключенными электрическими и информационными жгутами, позволяя ночные замены в ангаре. Авиакомпании нацеливаются на годовую доходность через дополнительную выручку, такую как модернизации премиум-эконом класса, связанные с улучшенной атмосферой салона. Надежная экосистема PMA дополнительно снижает затраты, авторизуя сторонние детали, которые соответствуют идентичным спецификациям.

Географический анализ

Северная Америка произвела 33,84% выручки в 2024 году после того, как перевозчики ускорили программы стандартизации флота, которые интегрируют бесконтактные приспособления и соответствуют будущим срокам доступности. Рынок коммерческих авиационных туалетных систем выигрывает от отечественной производственной базы Boeing и плотной сети MRO, которая поддерживает быстрое выполнение модернизации. Новые американские регулирования способствуют принятию технологий, обеспечивая быстрые циклы замены даже во время макро-волатильности.

Азиатско-Тихоокеанский регион демонстрирует самый высокий прогнозируемый среднегодовой темп роста 6,98%, поскольку региональный трафик восстанавливается до уровней до 2020 года, а перевозчики, такие как IndiGo, AirAsia и China Eastern, утверждают заказы на сотни узкофюзеляжных единиц. Смешанные флотские стратегии сочетают узкофюзеляжные с региональными самолетами, расширяя установленную базу для компактных туалетных решений. Отечественные поставщики появляются в Китае, однако качественные бенчмарки поддерживают активность западных поставщиков через совместные предприятия. Такие страны, как Индия, устанавливают мягкие правила, поощряющие доступные конструкции салонов, усиливая потенциал модернизации по старым флотам.

Доля Европы остается значительной, поддерживаемая надежным экологическим регулированием и стимулами циркулярной экономики. Операторы ЕС лидируют в испытаниях перерабатываемых льняных композитов, которые выравниваются с предстоящими нормами раскрытия под Директивой корпоративной отчетности по устойчивости. Ближний Восток регистрирует двузначные заказы на самолеты с двумя проходами, которые предпочитают премиальные туалетные монументы с индивидуальными отделками. Африка видит спорадический рост, связанный с обновлениями флота Ethiopian Airlines и других, но ограниченная мощность MRO умеряет скорость модернизации.

Конкурентная среда

Рынок коммерческих авиационных туалетных систем демонстрирует умеренную консолидацию, при этом RTX Corporation, Safran Group и JAMCO Corporation коллективно удерживают большую часть рыночной выручки. Collins Aerospace, часть RTX Corporation, использует вертикально интегрированные вакуумные насосы, модульные структуры и послепродажные услуги для закрепления позиций поставщика на линиях Boeing и Airbus. Safran записывает 25,2% расширение выручки интерьеров в 2024 году, объединяя камбузы и туалеты, создавая пакетные предложения, привлекательные для полносервисных перевозчиков.[4]Safran, "Safran Reports Full-Year 2024 Results," safran-group.com JAMCO Corporation защищает 50% доли широкофюзеляжных через единоличные сделки по программам B787 и B777, гарантируя стабильный спрос на модернизацию, когда Dreamliner первого поколения входят в тяжелые проверки.

Фирмы второго уровня, такие как Diehl Stiftung & Co. KG и Lufthansa Technik AG, конкурируют на нишевых функциях, включая повторное использование серой воды, антибактериальные покрытия и легкие композиты. Регуляторная сертификация усиливает барьеры для входа, и длительные маршруты одобрения FAA и EASA отговаривают меньших претендентов. Детали PMA вводят ценовую конкуренцию, в основном в расходных материалах, таких как клапаны или сиденья, а не полные монументы.

Нарушения цепочки поставок сохраняются. Natixis сообщает о времени поставки, продлевающемся до 30 месяцев для специфической авионики и композитных материалов, заставляя авиакомпании предварительно покупать запчасти. Поставщики с диверсифицированными источниками поставок по Азии и Европе смягчают задержки и захватывают дополнительную долю рынка. Стратегические действия включают приобретение Safran активов электромеханического привода от Woodward, усиливая вертикальный контроль над водными и отходными приводами.

Лидеры индустрии коммерческих авиационных туалетных систем

-

Safran Group

-

JAMCO Corporation

-

Diehl Stiftung & Co. KG

-

Geven SpA

-

RTX Corporation

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние события в индустрии

- Май 2024: Deutsche Aircraft и Satys Cabin подписали соглашение о поставке туалетных сборок для воздушного судна D328eco.

- Апрель 2024: Jamco Corporation представила туалет следующего поколения для решения проблем доступности для лиц с ограниченной мобильностью.

Область глобального отчета по рынку коммерческих авиационных туалетных систем

Авиационная туалетная система, часто называемая авиационным туалетом или самолетным унитазом, является специализированным бортовым удобством для пассажиров и членов экипажа, чтобы облегчиться во время полета. Эти туалетные системы компактны и оснащены приспособлениями, такими как унитазы, раковины и удобства для обеспечения гигиены и удобства в ограниченном пространстве, доступном на коммерческих воздушных судах. Они играют решающую роль в улучшении общего опыта полета для пассажиров и подлежат строгим регулятивным стандартам для поддержания безопасности и санитарии в авиации.

Рынок коммерческих авиационных туалетных систем сегментирован по типу воздушного судна и географии. На основе типа воздушного судна рынок сегментирован на узкофюзеляжные, широкофюзеляжные и региональные самолеты. Отчет также покрывает размеры рынка и прогнозы для рынка коммерческих авиационных туалетных систем в основных странах по различным регионам. Для каждого сегмента размер рынка предоставляется в стоимостном выражении (доллары США).

| Узкофюзеляжные |

| Широкофюзеляжные |

| Региональные самолеты |

| Вакуумные |

| Рециркуляционные |

| Гибридные/Прочие |

| Туалетный модуль |

| Вакуумный унитаз |

| Система управления водой и отходами |

| Раковины, краны и аксессуары |

| Линейная установка |

| Модернизация |

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Европа | Великобритания | |

| Франция | ||

| Германия | ||

| Италия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Остальная Азиатско-Тихоокеанский регион | ||

| Южная Америка | Бразилия | |

| Остальная Южная Америка | ||

| Ближний Восток и Африка | Ближний Восток | Объединенные Арабские Эмираты |

| Саудовская Аравия | ||

| Остальной Ближний Восток | ||

| Африка | Южная Африка | |

| Остальная Африка | ||

| По типу воздушного судна | Узкофюзеляжные | ||

| Широкофюзеляжные | |||

| Региональные самолеты | |||

| По технологии туалета | Вакуумные | ||

| Рециркуляционные | |||

| Гибридные/Прочие | |||

| По компонентам | Туалетный модуль | ||

| Вакуумный унитаз | |||

| Система управления водой и отходами | |||

| Раковины, краны и аксессуары | |||

| По типу установки | Линейная установка | ||

| Модернизация | |||

| По географии | Северная Америка | Соединенные Штаты | |

| Канада | |||

| Мексика | |||

| Европа | Великобритания | ||

| Франция | |||

| Германия | |||

| Италия | |||

| Остальная Европа | |||

| Азиатско-Тихоокеанский регион | Китай | ||

| Индия | |||

| Япония | |||

| Южная Корея | |||

| Остальная Азиатско-Тихоокеанский регион | |||

| Южная Америка | Бразилия | ||

| Остальная Южная Америка | |||

| Ближний Восток и Африка | Ближний Восток | Объединенные Арабские Эмираты | |

| Саудовская Аравия | |||

| Остальной Ближний Восток | |||

| Африка | Южная Африка | ||

| Остальная Африка | |||

Ключевые вопросы, отвеченные в отчете

Какова стоимость рынка коммерческих авиационных туалетных систем в 2025 году?

Размер рынка коммерческих авиационных туалетных систем составляет 489,29 млн долларов США в 2025 году.

Как быстро будет расти спрос до 2030 года?

Прогнозы указывают на среднегодовой темп роста 5,9%, достигая 651,74 млн долларов США к 2030 году.

Какой тип воздушного судна в настоящее время генерирует наибольшую выручку от туалетных систем?

Узкофюзеляжные платформы лидируют с долей 46,28% в 2024 году.

Почему программы модернизации сейчас ускоряются?

Авиакомпании должны соблюдать новые мандаты доступности и предпочитают более короткие времена наземного обслуживания, делая комплекты быстрой установки модернизации привлекательными.

Какой регион ожидается с самым высоким темпом роста?

Азиатско-Тихоокеанский регион, прогнозируется со среднегодовым темпом роста 6,98% до 2030 года из-за больших портфелей заказов и расширений флота.

Кто являются ключевыми поставщиками, доминирующими в этом пространстве?

Collins Aerospace (RTX Corporation), Safran и JAMCO Corporation коллективно захватывают более половины общей выручки.

Последнее обновление страницы: