Объем рынка животного белка в Китае

| Период исследования | 2017 - 2029 | |

| Размер Рынка (2024) | 0.98 Миллиардов долларов США | |

| Размер Рынка (2029) | 1.30 Миллиардов долларов США | |

| Наибольшая доля по конечному пользователю | Еда и напитки | |

| CAGR (2024 - 2029) | 5.50 % | |

| Самый быстрый рост по конечному пользователю | Личная гигиена и косметика | |

| Концентрация Рынка | Низкий | |

Ключевые игроки | ||

| ||

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка животного белка в Китае

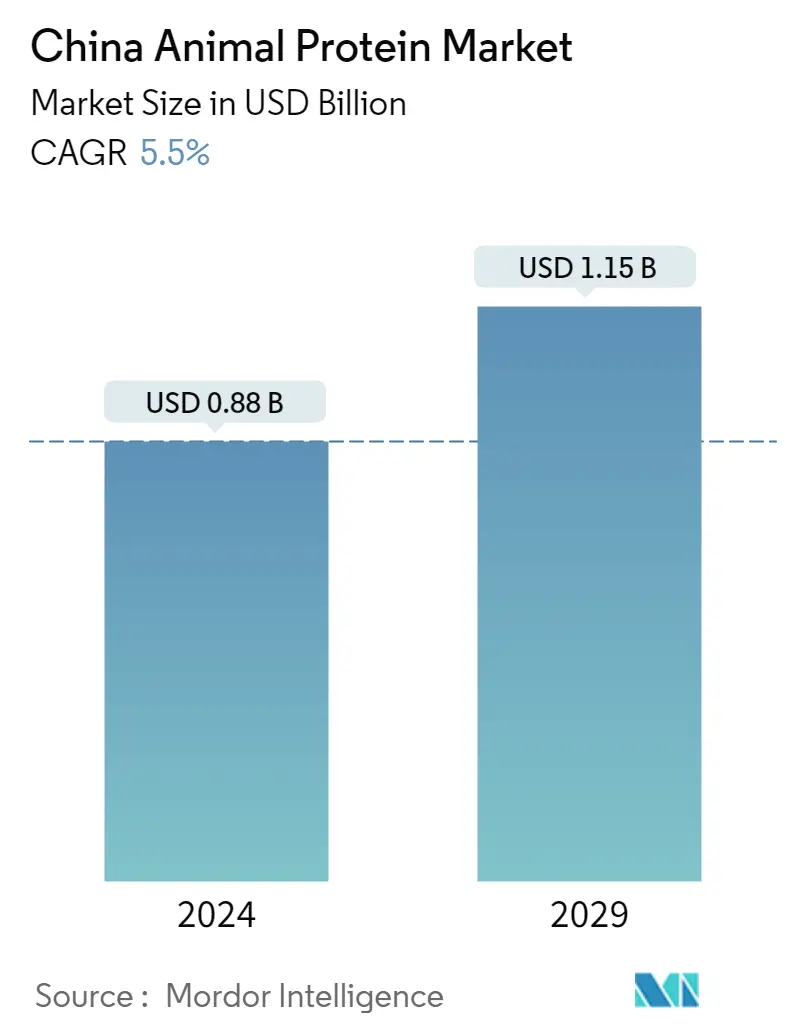

Объем китайского рынка животного белка оценивается в 0,88 миллиарда долларов США в 2024 году и, как ожидается, достигнет 1,15 миллиарда долларов США к 2029 году, а среднегодовой темп роста составит 5,5% в течение прогнозируемого периода (2024-2029 годы).

Спрос на белковые продукты приводит к доминированию сектора продуктов питания и напитков в стране.

- Животный белок имеет широкое применение в китайской пищевой промышленности и производстве напитков. Сегмент напитков занимал основную долю всего рынка, занимая 27% объема в 2022 году, за ним следовал сегмент снеков, доля которого в объеме 2022 года составила 20,52%. Сегмент продуктов питания и напитков, вероятно, опередит другие сегменты. заявок по объему, при этом ожидаемый среднегодовой темп роста составит 5,06% в течение прогнозируемого периода (2023-2029 гг.). Такая ситуация объясняется ростом располагаемых доходов потребителей. В 2021 году средняя семья в Китае тратила примерно 98,67 долларов США на душу населения на покупку закусок и напитков в год.

- Увеличение потребления сывороточного протеина в сегментах снеков и напитков способствовало увеличению его огромной доли на рынке. Многие компании активно работают над завоеванием большей доли на рынке. Nutritional Growth Solutions Ltd (NGS) разрабатывает протеиновые напитки, чтобы выйти на растущий рынок. В 2020 году компания выпустила коктейль Healthy Height Whey Protein, специально созданный для детей. В октябре 2020 года Chinaprotein Bar Ffit8 зафиксировала самую большую стоимость продаж своих протеиновых батончиков - 2,74 миллиона долларов США. Компания добавляет в свою продукцию гидролизат сывороточного белка. Добавленный WPH способствует быстрому усвоению аминокислот в организме.

- Добавки и корма для животных являются другими основными конечными потребителями животного белка и занимают значительную долю на рынке. По темпам роста сегмент средств личной гигиены и косметики опережал другие сегменты. Ожидается, что среднегодовой темп роста составит 8,59% в стоимостном выражении в течение прогнозируемого периода. В 2020 году этот сектор занимал менее 1% объема и стоимости рынка. Ожидается, что растущий спрос на косметические продукты премиум-класса с идентифицируемыми ингредиентами будет стимулировать рынок.

Тенденции рынка животного белка в Китае

- Рост детского населения и снижение грудного вскармливания сильно стимулируют этот сегмент

- Сектор тортов находится на подъеме

- Полезные и функциональные напитки стимулируют рост сегмента

- Сухие завтраки могут быть нацелены на сектор обработанных пищевых продуктов, которые можно приготовить на ходу.

- Сочетание различных стратегий роста является движущей силой отрасли.

- Интенсивная экономика стимулирует продажи шоколада премиум-класса

- Растительное молоко является лидером в этом сегменте.

- Старение населения поддерживает рост рынка

- Высокий объем потребления мяса в Китае стимулирует развитие сектора

- Транснациональным компаниям есть куда расти

- Пикантные закуски – актуальный тренд рынка

- Растущая вовлеченность в спортивную деятельность, способствующую росту

- Инновационные технологии и опыт продвигают отрасль вперед.

- Сегмент косметики влияет на рост рынка

Обзор индустрии животного белка в Китае

Китайский рынок животных белков фрагментирован пять крупнейших компаний занимают 30,74%. Основными игроками на этом рынке являются Arla Foods AmbA, Darling Ingredients Inc., Fonterra Co-operative Group Limited, Glanbia PLC и Kerry Group PLC (отсортировано в алфавитном порядке).

Лидеры китайского рынка животных белков

Arla Foods AmbA

Darling Ingredients Inc.

Fonterra Co-operative Group Limited

Glanbia PLC

Kerry Group PLC

Other important companies include FoodChem International Corporation, Gansu Hua'an Biotechnology Group, Koninklijke FrieslandCampina NV, Linxia Huaan Biological Products Co. Ltd, Luohe Wulong Gelatin Co. Ltd.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка животных белков Китая

- Март 2021 г . Arla Foods Ingredients выпустила Lacprodan ISO.Clear, изолят сывороточного белка, разработанный для обогащения функциональных напитков без помутнения, зернистости или постороннего привкуса. Он имеет содержание белка 90%, обладает высокой термостабильностью и прозрачен в растворе, что делает его пригодным для пастеризованных или обработанных ультрапастеризацией напитков.

- Февраль 2021 г . Arla Foods Ingredients выпустила новый сухой белковый ингредиент Lacprodan® Premium ALPHA-10, богатый альфа-лактальбумином, который идеально подходит для детского питания. Arla утверждает, что это первый белковый ингредиент, предназначенный для сухого смешивания — процесса, который позволяет производителям снизить потребление энергии и производственные затраты.

- Январь 2021 г . Rousselot, бренд Darling Ingredients, производящий растворы на основе коллагена, представил на виртуальной конференции по разработке рецептур красоты и ухода за кожей в 2021 году сертифицированный MSC пептид морского коллагена, известный как Peptan®. Этот ингредиент на 100% получен из диких животных. пойманная морская белая рыба сертифицирована Морским попечительским советом (MSC) и в основном используется в нутрикосметике и пищевых добавках премиум-класса. Ингредиент производится на предприятиях Rousselot во Франции, но доступен по всему миру. Основным движущим фактором этого запуска является растущая разработка продуктов с коллагеном, полученным из выловленной в дикой природе океанской рыбы, а также растущий спрос на косметические продукты и пищевые добавки на основе рыбного коллагена.

Отчет о рынке животного белка в Китае – Содержание

1. РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

2. ВВЕДЕНИЕ

- 2.1 Допущения исследования и определение рынка

- 2.2 Объем исследования

- 2.3 Методология исследования

3. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

- 3.1 Объем рынка конечных пользователей

- 3.1.1 Детское питание и детские смеси

- 3.1.2 Пекарня

- 3.1.3 Напитки

- 3.1.4 Хлопья на завтрак

- 3.1.5 Приправы/Соусы

- 3.1.6 Кондитерские изделия

- 3.1.7 Молочные и молочные альтернативные продукты

- 3.1.8 Питание пожилых людей и медицинское питание

- 3.1.9 Мясо/птица/морепродукты и продукты, заменители мяса

- 3.1.10 Продукты питания RTE/RTC

- 3.1.11 Закуски

- 3.1.12 Спортивное/спортивное питание

- 3.1.13 Корма для животных

- 3.1.14 Личная гигиена и косметика

- 3.2 Тенденции потребления белка

- 3.2.1 Животное

- 3.3 Тенденции производства

- 3.3.1 Животное

- 3.4 Нормативно-правовая база

- 3.4.1 Китай

- 3.5 Анализ цепочки создания стоимости и каналов сбыта

4. СЕГМЕНТАЦИЯ РЫНКА (включает размер рынка в стоимости в долларах США и объеме, прогнозы до 2029 года и анализ перспектив роста)

- 4.1 Тип белка

- 4.1.1 Казеин и казеинаты

- 4.1.2 Коллаген

- 4.1.3 Яичный белок

- 4.1.4 Желатин

- 4.1.5 Белок насекомых

- 4.1.6 Молочный белок

- 4.1.7 Сывороточный протеин

- 4.1.8 Другой животный белок

- 4.2 Конечный пользователь

- 4.2.1 Корма для животных

- 4.2.2 Еда и напитки

- 4.2.2.1 По дополнительному конечному пользователю

- 4.2.2.1.1 Пекарня

- 4.2.2.1.2 Напитки

- 4.2.2.1.3 Хлопья на завтрак

- 4.2.2.1.4 Приправы/Соусы

- 4.2.2.1.5 Кондитерские изделия

- 4.2.2.1.6 Молочные и молочные альтернативные продукты

- 4.2.2.1.7 Продукты питания RTE/RTC

- 4.2.2.1.8 Закуски

- 4.2.3 Личная гигиена и косметика

- 4.2.4 Добавки

- 4.2.4.1 По дополнительному конечному пользователю

- 4.2.4.1.1 Детское питание и детские смеси

- 4.2.4.1.2 Питание пожилых людей и медицинское питание

- 4.2.4.1.3 Спортивное/спортивное питание

5. КОНКУРЕНТНАЯ СРЕДА

- 5.1 Ключевые стратегические шаги

- 5.2 Анализ доли рынка

- 5.3 Компания Ландшафт

- 5.4 Профили компаний (включает обзор глобального уровня, обзор уровня рынка, основные бизнес-сегменты, финансы, численность персонала, ключевую информацию, рыночный рейтинг, долю рынка, продукты и услуги, а также анализ последних событий).

- 5.4.1 Arla Foods AmbA

- 5.4.2 Darling Ingredients Inc.

- 5.4.3 Fonterra Co-operative Group Limited

- 5.4.4 FoodChem International Corporation

- 5.4.5 Gansu Hua'an Biotechnology Group

- 5.4.6 Glanbia PLC

- 5.4.7 Kerry Group PLC

- 5.4.8 Koninklijke FrieslandCampina NV

- 5.4.9 Linxia Huaan Biological Products Co. Ltd

- 5.4.10 Luohe Wulong Gelatin Co. Ltd

6. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ ГЕНЕРАЛЬНЫХ ДИРЕКТОРОВ БЕЛКОВОЙ ПРОМЫШЛЕННОСТИ

7. ПРИЛОЖЕНИЕ

- 7.1 Глобальный обзор

- 7.1.1 Обзор

- 7.1.2 Концепция пяти сил Портера

- 7.1.3 Анализ глобальной цепочки создания стоимости

- 7.1.4 Динамика рынка (DRO)

- 7.2 Источники и ссылки

- 7.3 Список таблиц и рисунков

- 7.4 Первичная информация

- 7.5 Пакет данных

- 7.6 Словарь терминов

Сегментация индустрии животного белка в Китае

Казеин и казеинаты, коллаген, яичный белок, желатин, белок насекомых, молочный белок, сывороточный белок представлены в виде сегментов по типу белка. Корма для животных, продукты питания и напитки, средства личной гигиены и косметика, пищевые добавки рассматриваются Конечным пользователем как сегменты.

- Животный белок имеет широкое применение в китайской пищевой промышленности и производстве напитков. Сегмент напитков занимал основную долю всего рынка, занимая 27% объема в 2022 году, за ним следовал сегмент снеков, доля которого в объеме 2022 года составила 20,52%. Сегмент продуктов питания и напитков, вероятно, опередит другие сегменты. заявок по объему, при этом ожидаемый среднегодовой темп роста составит 5,06% в течение прогнозируемого периода (2023-2029 гг.). Такая ситуация объясняется ростом располагаемых доходов потребителей. В 2021 году средняя семья в Китае тратила примерно 98,67 долларов США на душу населения на покупку закусок и напитков в год.

- Увеличение потребления сывороточного протеина в сегментах снеков и напитков способствовало увеличению его огромной доли на рынке. Многие компании активно работают над завоеванием большей доли на рынке. Nutritional Growth Solutions Ltd (NGS) разрабатывает протеиновые напитки, чтобы выйти на растущий рынок. В 2020 году компания выпустила коктейль Healthy Height Whey Protein, специально созданный для детей. В октябре 2020 года Chinaprotein Bar Ffit8 зафиксировала самую большую стоимость продаж своих протеиновых батончиков - 2,74 миллиона долларов США. Компания добавляет в свою продукцию гидролизат сывороточного белка. Добавленный WPH способствует быстрому усвоению аминокислот в организме.

- Добавки и корма для животных являются другими основными конечными потребителями животного белка и занимают значительную долю на рынке. По темпам роста сегмент средств личной гигиены и косметики опережал другие сегменты. Ожидается, что среднегодовой темп роста составит 8,59% в стоимостном выражении в течение прогнозируемого периода. В 2020 году этот сектор занимал менее 1% объема и стоимости рынка. Ожидается, что растущий спрос на косметические продукты премиум-класса с идентифицируемыми ингредиентами будет стимулировать рынок.

| Казеин и казеинаты |

| Коллаген |

| Яичный белок |

| Желатин |

| Белок насекомых |

| Молочный белок |

| Сывороточный протеин |

| Другой животный белок |

| Корма для животных | ||

| Еда и напитки | По дополнительному конечному пользователю | Пекарня |

| Напитки | ||

| Хлопья на завтрак | ||

| Приправы/Соусы | ||

| Кондитерские изделия | ||

| Молочные и молочные альтернативные продукты | ||

| Продукты питания RTE/RTC | ||

| Закуски | ||

| Личная гигиена и косметика | ||

| Добавки | По дополнительному конечному пользователю | Детское питание и детские смеси |

| Питание пожилых людей и медицинское питание | ||

| Спортивное/спортивное питание | ||

| Тип белка | Казеин и казеинаты | ||

| Коллаген | |||

| Яичный белок | |||

| Желатин | |||

| Белок насекомых | |||

| Молочный белок | |||

| Сывороточный протеин | |||

| Другой животный белок | |||

| Конечный пользователь | Корма для животных | ||

| Еда и напитки | По дополнительному конечному пользователю | Пекарня | |

| Напитки | |||

| Хлопья на завтрак | |||

| Приправы/Соусы | |||

| Кондитерские изделия | |||

| Молочные и молочные альтернативные продукты | |||

| Продукты питания RTE/RTC | |||

| Закуски | |||

| Личная гигиена и косметика | |||

| Добавки | По дополнительному конечному пользователю | Детское питание и детские смеси | |

| Питание пожилых людей и медицинское питание | |||

| Спортивное/спортивное питание | |||

Определение рынка

- Конечный пользователь - Рынок протеиновых ингредиентов работает по принципу B2B. Производители продуктов питания, напитков, пищевых добавок, кормов для животных, средств личной гигиены и косметики считаются конечными потребителями на изучаемом рынке. В объем поставки не входят производители, покупающие жидкую/сухую сыворотку для использования в качестве связующего агента или загустителя или для других небелковых применений.

- Уровень проникновения - Уровень проникновения определяется как процент объема рынка конечных пользователей, обогащенных протеином, в общем объеме рынка конечных пользователей.

- Среднее содержание белка - Среднее содержание белка — это среднее содержание белка на 100 г продукта, произведенного всеми компаниями-конечными потребителями, рассматриваемыми в рамках настоящего отчета.

- Объем рынка конечных пользователей - Объем рынка конечного пользователя — это консолидированный объем всех типов и форм продуктов для конечного пользователя в стране или регионе.

Методология исследования

Mordor Intelligence следует четырехэтапной методологии во всех наших отчетах.

- Шаг 1: Определить ключевые переменные: Количественные ключевые переменные (отрасль и внешние) в отношении конкретного сегмента продукта и страны выбираются из группы соответствующих переменных и факторов на основе исследований на рабочем столе и обзора литературы; вместе с первичными экспертными входами. Эти переменные дополнительно подтверждаются с помощью регрессионного моделирования (при необходимости).

- Шаг 2: Создать рыночную модель: Для создания надежной методологии прогнозирования переменные и факторы, определенные на шаге 1, тестируются на основе доступных исторических рыночных цифр. Через итеративный процесс устанавливаются переменные, необходимые для прогнозирования рынка, и модель создается на основе этих переменных.

- Шаг 3: Проверить и завершить: На этом важном этапе все рыночные цифры, переменные и звонки аналитиков проверяются через обширную сеть экспертов первичного исследования из изучаемого рынка. Респонденты выбираются на всех уровнях и функциях для создания глобальной картины изучаемого рынка.

- Шаг 4: Результаты исследования: Синдицированные отчеты, индивидуальные консалтинговые задания, базы данных и платформы подписки.