Анализ рынка био-1,4-бутандиола

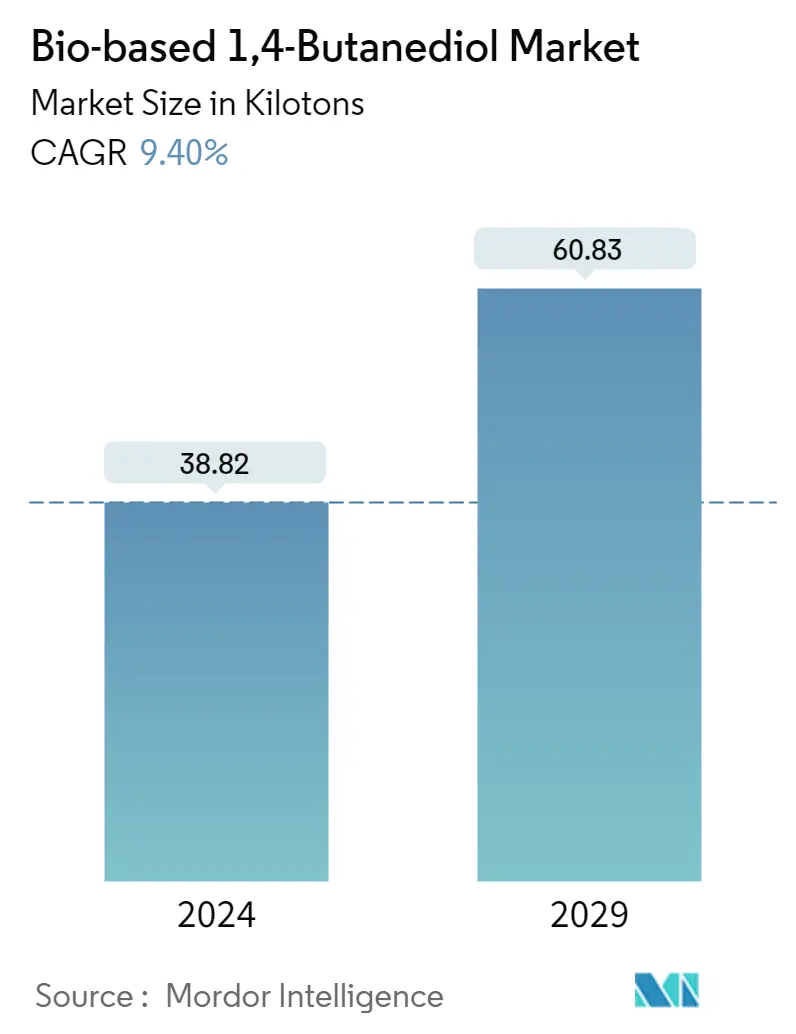

Объем рынка био-1,4-бутандиола оценивается в 38,82 килотонн в 2024 году и, как ожидается, достигнет 60,83 килотонн к 2029 году, а среднегодовой темп роста составит 9,40% в течение прогнозируемого периода (2024-2029).

\пПандемия COVID-19 повлияла на рынок био-1,4-бутандиола из-за карантина рабочей силы, закрытия предприятий и нарушения цепочек поставок. Во время пандемии многие заводы по производству 1,4-бутандиола на биологической основе были закрыты. Закрытие этих заводов снизило продажи 1,4-бутандиола биологического происхождения. Такие разделы, как автомобили, электротехника и электроника, а также текстиль, были временно закрыты. Однако в нынешнем сценарии рост рынка восстановился.

\п- \п

- Основными факторами роста рынка являются растущий спрос на полибутилентерефталат (ПБТ) со стороны различных отраслей промышленности и строгое государственное регулирование. \п

- С другой стороны, массовая конкуренция со стороны продуктов, производимых на основе ископаемого топлива, остается проблемой для изучаемого рынка. \п

- Смещение акцента на экологически чистые продукты, вероятно, откроет возможности для исследуемого рынка в течение прогнозируемого периода. \п

- Европа доминировала на мировом рынке. Спрос в регионе обусловлен растущим использованием 1,4-бутандиола биологического происхождения в таких отраслях, как автомобилестроение, электроника и производство бытовой техники. \п

Тенденции рынка био-1,4-бутандиола

Увеличение спроса на текстильном рынке

- 1,4 BDO используется в качестве клея для кожи, пластмасс, полиэфирных ламинатов и полиуретановой обуви. 1,4-бутандиол — это химическое вещество, используемое при производстве термопластичного полиуретана (ТПУ), а затем используемое при изготовлении подошв из синтетической кожи.

- Однако 1-4 BDO производят тетрагидрофуран (ТГФ), используемый для изготовления спандексного волокна, используемого в швейной промышленности. Спандекс – это легкое, мягкое, гладкое синтетическое волокно с уникальной эластичностью. Благодаря своим эластичным свойствам его используют для изготовления эластичной одежды.

- Волокна спандекса, состоящие на 80% из политетраметиленэфиргликоля (PTMEG или PolyTHF), могут растягиваться на 500–700% от своей первоначальной длины и надолго сохранять свою форму.

- Темпы роста производства спандексного волокна оцениваются примерно в 10%, что намного выше, чем темпы роста производства текстиля. Тенденция к удобной и комфортной одежде стимулирует спрос в этой области.

- В сентябре 2022 года компания Lycra объявила о первом в мире крупномасштабном коммерческом производстве спандекса биологического происхождения с использованием 1,4-БДО биологического происхождения QIRA в качестве одного из ключевых ингредиентов. Компания сотрудничала с Qore для производства биоматериала LYCRA нового поколения. В этом производстве 70% волокон LYCRA получено из возобновляемого сырья, что помогает сократить выбросы углекислого газа от волокна LYCRA почти на 44%. Первое возобновляемое волокно LYCRA, изготовленное с использованием 1,4-BDO на биологической основе QIRA, будет производиться на производственном предприятии компании LYCRA в Туасе, Сингапур, к 2024 году. Компания LYCRA стремится к сотрудничеству с различными брендами и розничными клиентами, готовыми заниматься биотехнологиями. производные решения для своей одежды.

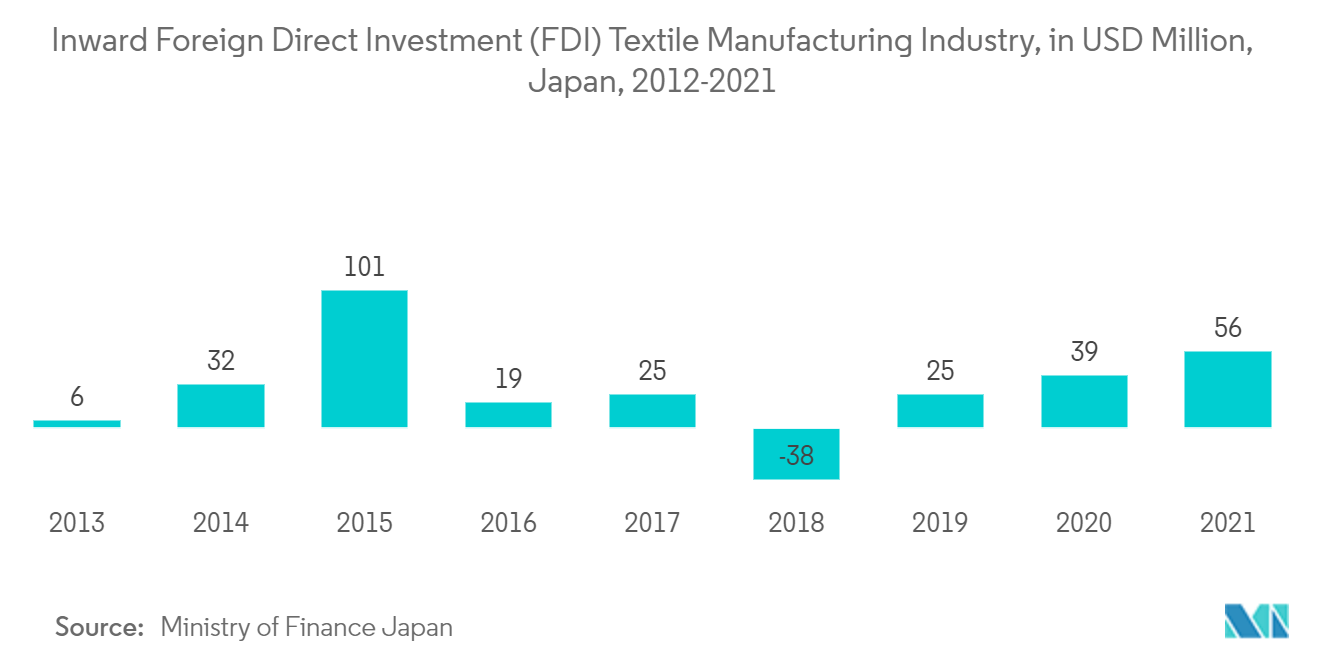

- Более того, по данным Министерства финансов Японии, объем прямых иностранных инвестиций (ПИИ) в японскую текстильную промышленность составил 56 миллионов долларов США в 2021 году по сравнению с 39 миллионами долларов США в 2020 году.

- Такие факторы показывают, что в течение прогнозируемого периода на рынке будет наблюдаться застой в текстильной промышленности.

Ожидается, что Европа будет доминировать на рынке

- Европейский регион доминировал на мировом рынке. Спрос на изучаемом рынке обусловлен растущим спросом со стороны таких отраслей, как автомобилестроение, электроника и бытовая техника.

- Германия включает в себя наиболее значительную электронную и автомобильную промышленность в Европе. Немецкий рынок электротехники и электроники является крупнейшим в Европе и пятым по величине в мире.

- По данным ZVEI, оборот электро- и цифровой промышленности Германии в 2021 году составил 200,4 млрд евро (218,19 млрд долларов США), продемонстрировав темпы роста на 10,2% по сравнению со 181,9 млрд евро (198,05 млрд долларов США) в 2020 году. В 2021 году объем электро- и цифровой промышленности составил 162,9 миллиарда евро (177,36 миллиарда долларов США), а темпы роста составили 8,8% по сравнению со 149,6 миллиарда евро (162,88 миллиарда долларов США) в 2020 году. Такие тенденции в отрасли увеличили спрос на биотехнологии. 1,4-бутандиол для применения в электронике и полупроводниках в стране.

- Кроме того, Германия лидирует на европейском автомобильном рынке на 41 завод по сборке и производству двигателей приходится треть общего производства автомобилей в Европе. В целом в 2021 году в стране было произведено 3 096 165 автомобилей, что на 12% меньше по сравнению с 3 742 454 автомобилями за тот же период 2020 года. Спад в автомобильной промышленности, вероятно, повлияет на исследуемый рынок. Однако автомобильная промышленность, по оценкам, восстановится и начнет расти позже в течение прогнозируемого периода.

- Соединенное Королевство является крупнейшим европейским рынком высококачественной бытовой электроники, на котором базируются около 18 000 британских компаний, производящих электронику. Спрос на технологически продвинутые электронные устройства зарегистрировал значительный рост на рынке бытовой электроники в стране. Ожидается, что этот рост спроса будет стимулировать производство электроники в стране, что приведет к потребности в 1,4-бутандиоле биологического происхождения для электронных приложений.

- Автомобильная промышленность Франции в последние несколько лет чувствовала себя намного лучше по сравнению с другими крупными экономиками Европы. Всего в 2021 году в стране было произведено около 917 907 единиц автомобилей, что по сравнению с 2020 годом увеличилось на 3%.

- Кроме того, с ростом доходов населения заметно увеличился спрос на потребительскую технику, такую как кондиционеры, холодильники, стиральные машины, микроволновые печи и т. д., что способствует дальнейшему росту рынка бытовой техники.

- Таким образом, ожидается, что все такие благоприятные рыночные тенденции будут стимулировать спрос на 1,4-бутандиол биологического происхождения для использования в качестве сырья в регионе в течение прогнозируемого периода.

Обзор отрасли производства 1,4-бутандиола на биологической основе

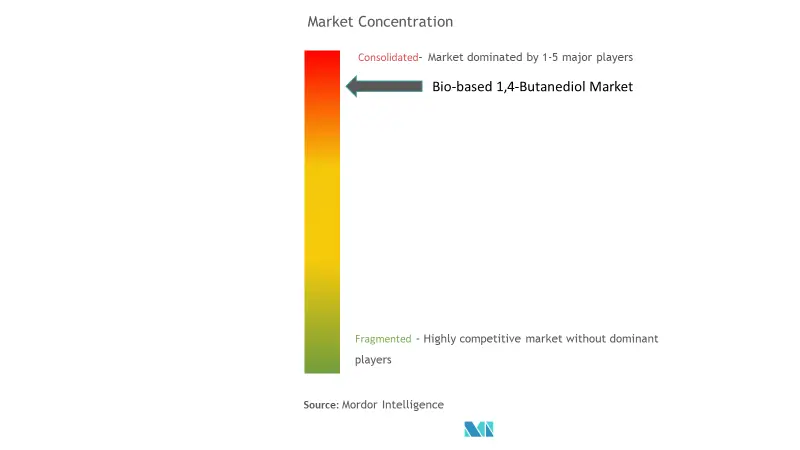

Мировой рынок био-1,4-бутандиола представляет собой олигополию, где Novamont SpA занимает доминирующую долю производственных мощностей. Некоторые из заметных игроков на рынке включают Novamont SpA, Shandong Landian Biological Technology, DSM, BASF SE и Global Bio-chem Technology Group Company Limited (не в определенном порядке) и другие.

Лидеры рынка био-1,4-бутандиола

Novamont SpA

Shandong LanDian Biological Technology Co. Ltd

DSM

BASF SE

Global Bio-chem Technology Group Company Limited

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка био-1,4-бутандиола

- Сентябрь 2022 г. QIRA сотрудничает с LYCRA, брендом текстиля и одежды. LYCRA будет использовать BDO на биологической основе Qira для производства спандекса. Это приведет к тому, что 70% волокон LYCRA будет получено из возобновляемого сырья.

- Май 2022 г. Yuanli Science and Technology выпустила 1,4 BDO на биологической основе в 2021 г. Помимо работы в азиатском регионе, в мае 2022 г. компания начала экспортировать на рынок Европейского Союза. Продукт используется в различных продуктах конечного использования и таких отраслях, как производство спандекса, биоразлагаемых пластиков, полиуретана, обувных материалов, аккумуляторов новой энергии и т. д. Это помогло компании расширить клиентскую базу и географическое присутствие.

Сегментация отрасли производства 1,4-бутандиола на биологической основе

Биологический 1,4-бутандиол, который в основном производится с помощью ферментации сахара, полимеризуется с терефталевой кислотой для получения полибутилентерефталата (ПБТ). ПБТ представляет собой полукристаллический термопластичный полиэфир белого или почти белого цвета с более высокой ударной вязкостью, лучшим электрическим сопротивлением и исключительной химической стойкостью. Такие свойства ПБТ делают его широко подходящим для применения в электротехнике и электронике, телекоммуникациях и информационных технологиях, а также в автомобильной промышленности. Рынок био-1,4-бутандиола сегментирован в зависимости от применения, отрасли конечного пользователя и географии. По приложениям рынок сегментирован на тетрагидрофуран (ТГФ), полибутилентерефталат (ПБТ), гамма-бутиролактон (ГБЛ), полиуретан (ПУ) и другие области применения. По отраслям конечных пользователей рынок сегментирован на автомобильную, электротехническую и электронную, текстильную и другие отрасли конечных пользователей. В отчете также рассматриваются размер рынка и прогнозы рынка био-1,4-бутандиола в 11 странах основных регионов. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе объема (килотонны).

| Тетрагидрофуран (ТГФ) |

| Полибутилентерефталат (ПБТ) |

| Гамма-бутиролактон (ГБЛ) |

| Полиуретан (ПУ) |

| Другие приложения |

| Автомобильная промышленность |

| Электрика и электроника |

| Текстиль |

| Другие отрасли конечных пользователей |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Южная Корея | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Остальная Европа | |

| Остальной мир | Южная Америка |

| Ближний Восток и Африка |

| Приложение | Тетрагидрофуран (ТГФ) | |

| Полибутилентерефталат (ПБТ) | ||

| Гамма-бутиролактон (ГБЛ) | ||

| Полиуретан (ПУ) | ||

| Другие приложения | ||

| Отрасль конечных пользователей | Автомобильная промышленность | |

| Электрика и электроника | ||

| Текстиль | ||

| Другие отрасли конечных пользователей | ||

| География | Азиатско-Тихоокеанский регион | Китай |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Остальная Европа | ||

| Остальной мир | Южная Америка | |

| Ближний Восток и Африка | ||

Часто задаваемые вопросы по исследованию рынка био-1,4-бутандиола

Насколько велик рынок биологического 1,4-бутандиола?

Ожидается, что объем рынка био-1,4-бутандиола достигнет 38,82 килотонн в 2024 году, а среднегодовой темп роста составит 9,40% и достигнет 60,83 килотонн к 2029 году.

Каков текущий размер рынка био-1,4-бутандиола?

Ожидается, что в 2024 году объем рынка био-1,4-бутандиола достигнет 38,82 килотонн.

Кто являются ключевыми игроками на рынке Био-1,4-бутандиол?

Novamont SpA, Shandong LanDian Biological Technology Co. Ltd, DSM, BASF SE, Global Bio-chem Technology Group Company Limited – основные компании, работающие на рынке био-1,4-бутандиола.

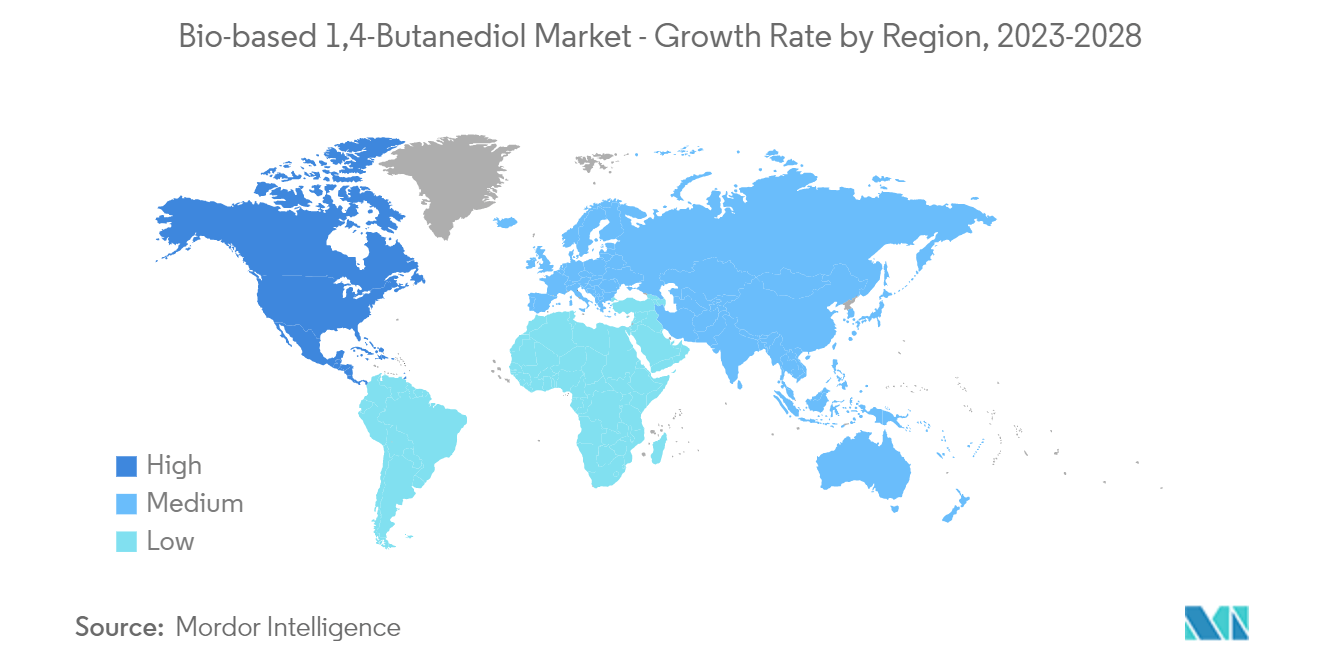

Какой регион на рынке Био-1,4-бутандиол является наиболее быстрорастущим?

По оценкам, Северная Америка будет расти с самым высоким среднегодовым темпом роста в течение прогнозируемого периода (2024-2029 гг.).

Какой регион имеет наибольшую долю на рынке био-1,4-бутандиола?

В 2024 году на Европу будет приходиться наибольшая доля рынка био-1,4-бутандиола.

В какие годы охватывает рынок био-1,4-бутандиола и каков был размер рынка в 2023 году?

В 2023 году объем рынка био-1,4-бутандиола оценивается в 35,48 килотонн. В отчете рассматривается исторический размер рынка био-1,4-бутандиола за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка био-1,4-бутандиола на годы 2024, 2025. , 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли производства 1,4-бутандиола на биологической основе

Статистические данные о доле, размере и темпах роста доходов на рынке 1,4-бутандиола на биологической основе в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Биологический анализ 1,4-бутандиола включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.