Размер и доля рынка автомобильных систем подвески

Анализ рынка автомобильных систем подвески от Mordor Intelligence

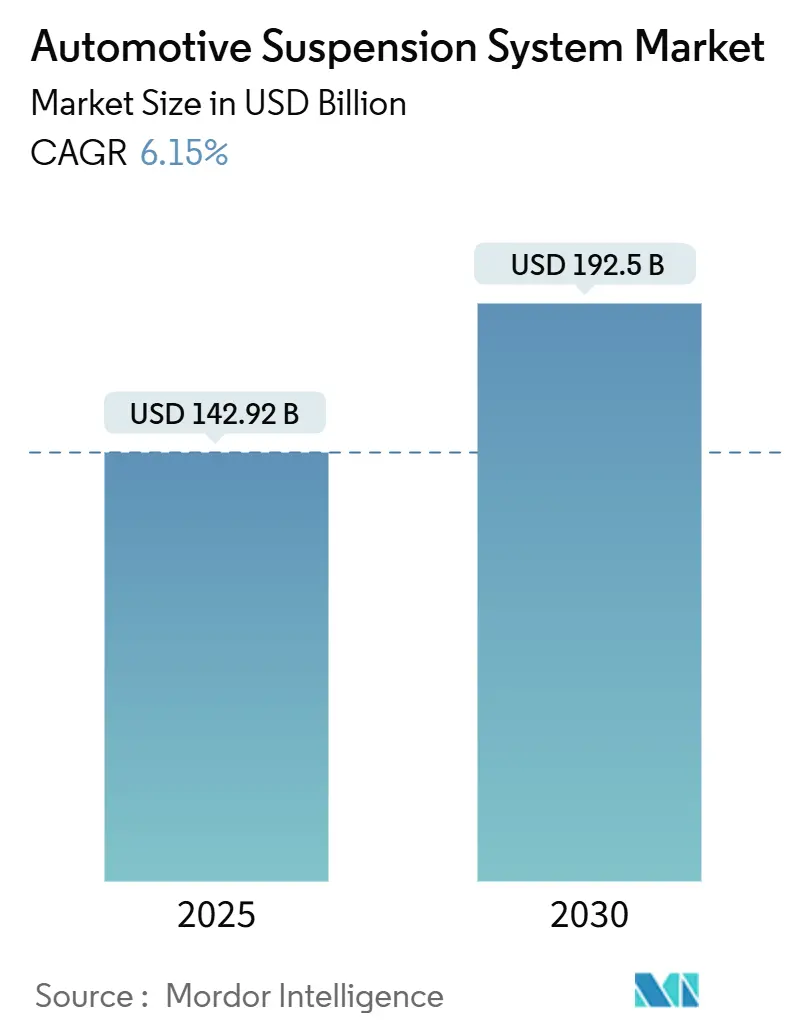

Рынок автомобильных систем подвески оценивается в 142,92 млрд долларов США в 2025 году и, согласно прогнозам, достигнет 192,50 млрд долларов США к 2030 году, развиваясь с совокупным среднегодовым темпом роста 6,15%. Расширение отражает то, как электрификация, программно-определяемые архитектуры транспортных средств и ужесточение требований безопасности преобразуют компоненты шасси в каждом регионе. Автопроизводители переходят от чисто механических схем к электронно управляемым полуактивным и активным конструкциям, которые обеспечивают баланс между комфортом езды, рекуперацией энергии и ограничениями упаковки в батарейно-электрических платформах. Датчики, блоки управления и облачная связь теперь становятся центром стратегий подвески, обеспечивая непрерывные обновления производительности, доставляемые по воздуху. В то же время неопределенность в цепочке поставок редкоземельных материалов и полупроводников заставляет производить редизайн, который снижает материалоемкость и диверсифицирует источники снабжения. На этом фоне рынок автомобильных систем подвески продолжает вознаграждать игроков, способных сочетать механические знания с передовой электроникой, программным обеспечением и аналитикой данных.

Ключевые выводы отчета

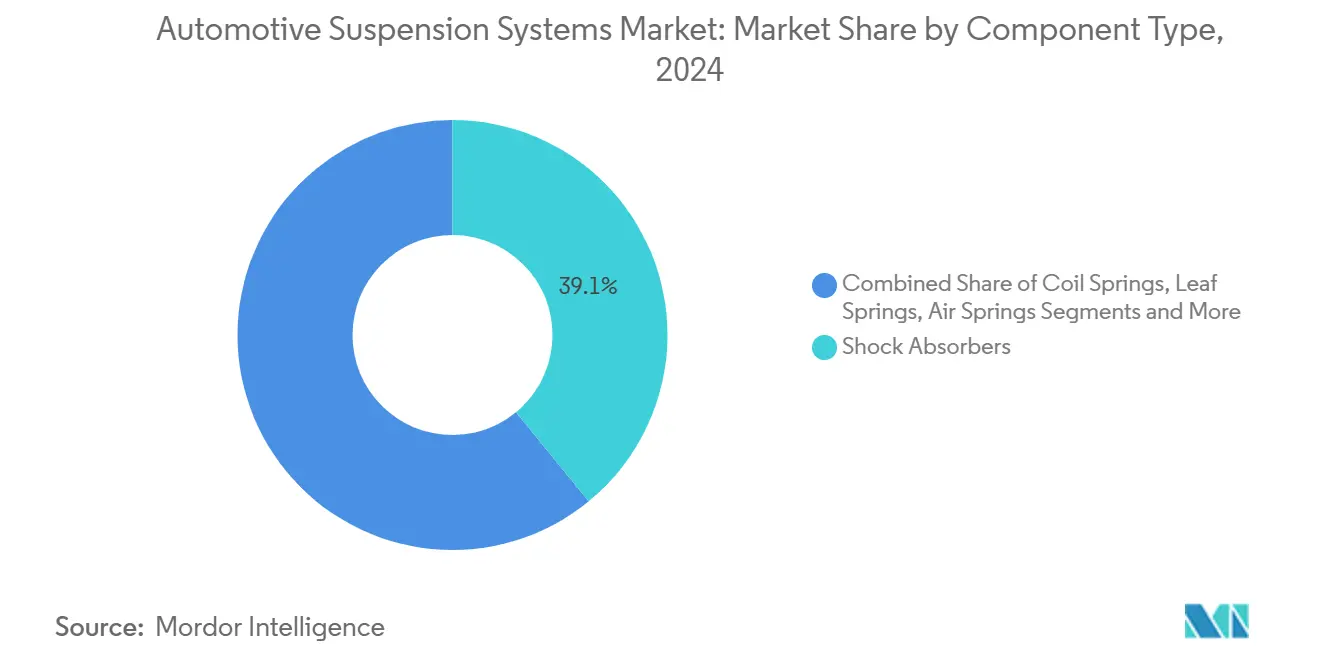

- По типу компонентов амортизаторы занимали 39,07% выручки 2024 года, в то время как электронные блоки управления и датчики, по прогнозам, будут расширяться с совокупным среднегодовым темпом роста 9,82% между 2025 и 2030 годами.

- По типу системы подвески пассивные системы сохранили 65,28% доли рынка автомобильных систем подвески в 2024 году; полуактивные системы, согласно прогнозам, будут расти с совокупным среднегодовым темпом роста 12,04% до 2030 года.

- По геометрии компоновка стойки МакФерсон доминировала на рынке автомобильных систем подвески с долей 41,82% в 2024 году; многорычажные архитектуры находятся на пути к совокупному среднегодовому темпу роста 9,08% в течение прогнозного окна.

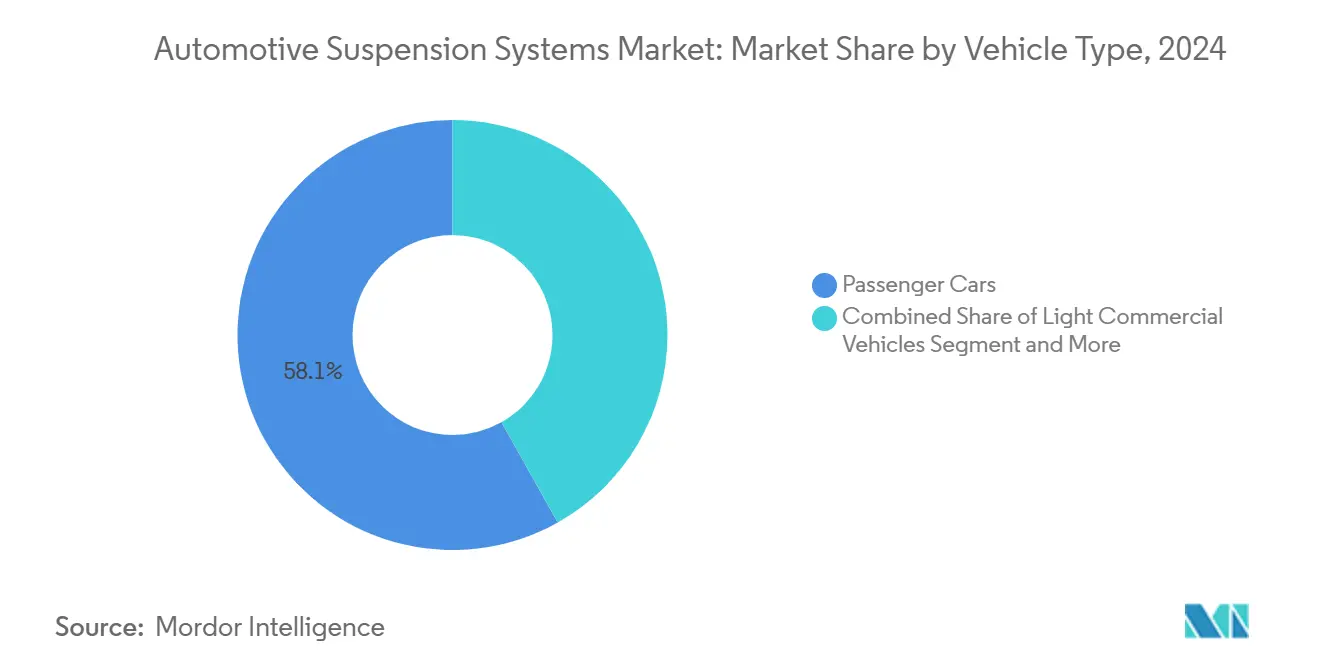

- По типу транспортного средства легковые автомобили составили 58,14% доли рынка в 2024 году, тогда как легкие коммерческие автомобили готовы развиваться с совокупным среднегодовым темпом роста 10,71% в период 2025-2030.

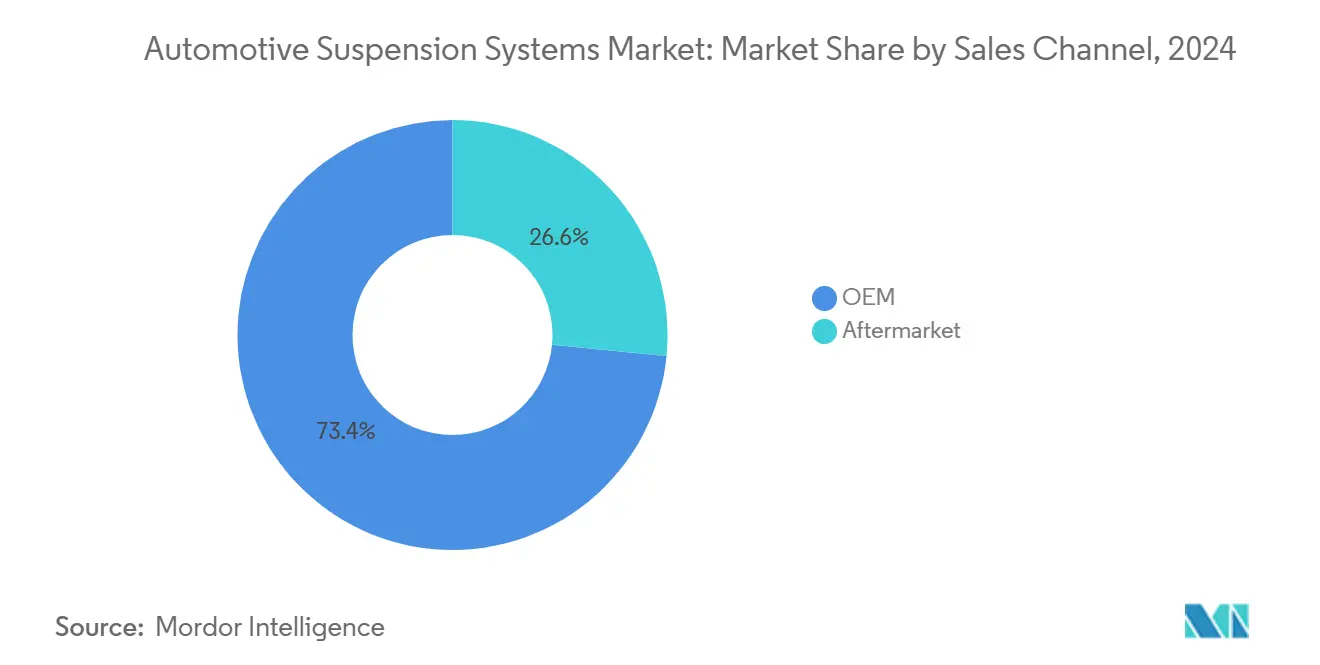

- По каналу продаж отгрузки OEM представляли 73,44% спроса 2024 года, а послепродажный сегмент ожидается возрастет с совокупным среднегодовым темпом роста 7,34% к 2030 году.

- По приводу автомобили с ДВС составили 84,66% установок 2024 года, в то время как электрические и гибридные автомобили, по прогнозам, зарегистрируют совокупный среднегодовой темп роста 14,89% до 2030 года.

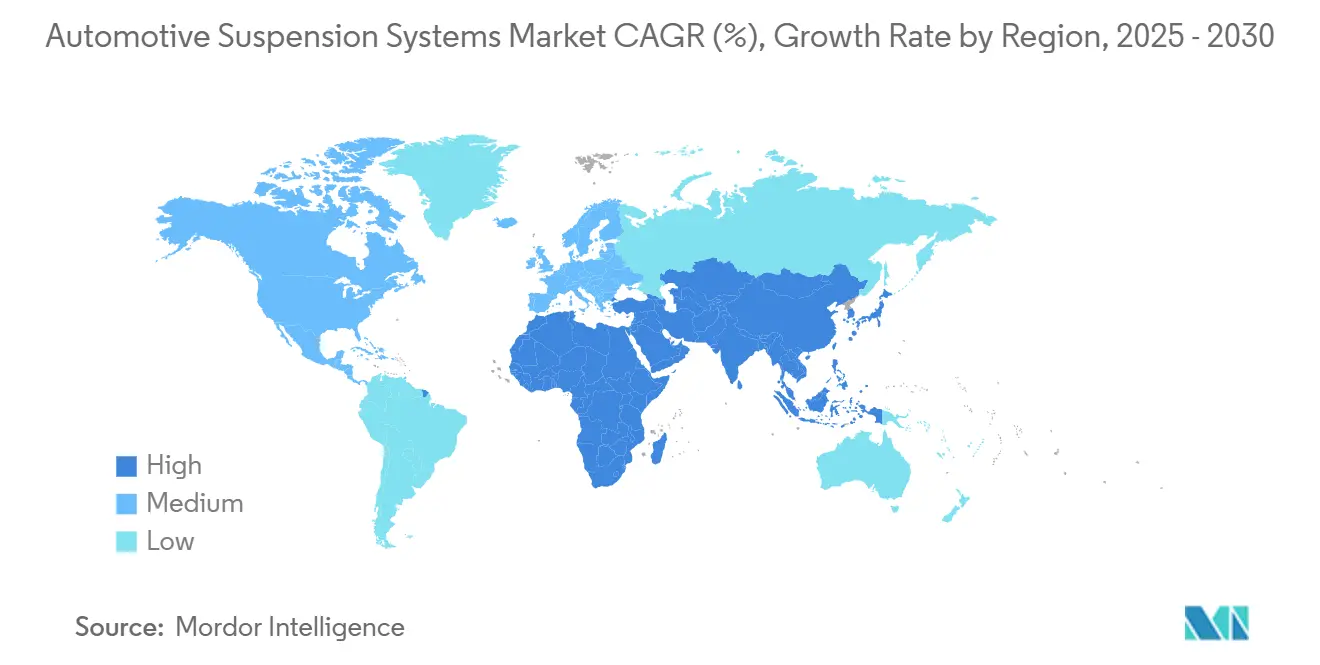

- По географии Азиатско-Тихоокеанский регион лидировал с долей 48,96% в 2024 году, а Ближний Восток и Африка ожидаются продемонстрируют самый быстрый региональный рост с совокупным среднегодовым темпом роста 7,65% в течение прогнозного периода.

Тренды и аналитика глобального рынка автомобильных систем подвески

Анализ влияния драйверов

| Драйвер | (~) % Влияние на прогноз CAGR | Географическая релевантность | Временной горизонт влияния |

|---|---|---|---|

| Растущий спрос на комфорт и управляемость | +1.2% | Глобально, с премиум-фокусом в Северной Америке и Европе | Среднесрочный (2-4 года) |

| Редизайн шасси, обусловленный электрификацией | +1.8% | Основа АТОР, переток в Северную Америку и Европу | Долгосрочный (≥ 4 лет) |

| Регулятивное давление для безопасности шасси, связанной с ADAS | +0.9% | Европа и Северная Америка, расширение в АТОР | Краткосрочный (≤ 2 лет) |

| Бум SUV и премиум-автомобилей на развивающихся рынках | +1.1% | АТОР и Ближний Восток, селективные рынки Южной Америки | Среднесрочный (2-4 года) |

| Подписочные OTA-обновления для активной подвески | +0.7% | Северная Америка и Европа, рынки раннего принятия | Долгосрочный (≥ 4 лет) |

| 3D-печатные композитные детали, снижающие затраты на оснастку | +0.4% | Глобально, производственно-интенсивные регионы | Долгосрочный (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Растущий спрос на улучшенный комфорт и управляемость

Растущие ожидания потребителей по бесшумным, без вибрационным кабинам подталкивают автопроизводителей к внедрению управления демпфированием в реальном времени во всех ценовых сегментах. Магнитореологические амортизаторы модулируют вязкость жидкости в течение миллисекунд - возможность, коммерциализированная в таких системах, как MagneRide, которая впервые появилась в люксовых моделях и теперь мигрирует в высокообъемные кроссоверы. Электрические автомобили усиливают этот фокус, поскольку отсутствие шума двигателя подвергает даже легкую жесткость подвески воздействию на пассажиров. Флоты совместной мобильности и автономные прототипы добавляют еще один уровень контроля, поскольку пассажиры, отключенные от вождения, становятся остро осознающими качество езды. Поставщики отвечают интеграцией акселерометров, датчиков хода и граничных процессоров, которые регулируют демпфирование на основе колесо за колесом, минимизируя потребление энергии.

Редизайн шасси, обусловленный электрификацией

Аккумуляторные батареи снижают центр тяжести автомобиля, но добавляют сотни килограммов, побуждая инженеров подвески принимать композитные тяги и полые стабилизаторы поперечной устойчивости, которые противодействуют увеличению массы без ущерба для прочности. Исследования электрогидростатических регенеративных амортизаторов показывают 45% пикового восстановления энергии, что эквивалентно экономии 5,25 г/км CO₂ при интеграции с логикой управления энергией автомобиля.

Регулятивное давление для безопасности шасси, связанной с ADAS

Общий регламент безопасности II Европейского союза, действующий с июля 2024 года, требует усовершенствованных систем экстренного торможения и удержания полосы движения, которые полагаются на скоординированное управление между движением кузова и рулевым управлением.[1]"Общий регламент безопасности II и управление движением автомобиля", Continental AG, continental.comМинистерство транспорта США поощряет аналогичные временные рамки принятия технологий в Северной Америке через обновления Новой программы оценки автомобилей.[2]"Обновления NCAP и продвинутая помощь водителю", Министерство транспорта США, transportation.govДатчики положения с разрешением микронного уровня подают данные в модули электронного контроля устойчивости, позволяя адаптацию подвески в реальном времени при вмешательствах ADAS. Поскольку регуляторы ужесточают проверку производительности, грань между системами безопасности и функциями управления ездой продолжает размываться, ускоряя спрос на богатые датчиками шасси.

Быстрые продажи SUV и премиум-автомобилей в развивающихся экономиках

Развивающиеся рынки наблюдают сильное поглощение SUV, которые требуют более высокого дорожного просвета и массы, стимулируя спрос на пневматические пружины и полуактивные амортизаторы, ранее ограниченные премиальными марками. Правительственные стимулы и локальный производственный толчок в Индии и АСЕАН помогают локализовать производство интеллектуальных подузлов подвески. Поставщики используют масштабируемые электронные блоки управления для настройки функций под региональные дорожные условия и ожидания по стоимости, расширяя адресную пользовательскую базу для умных модулей шасси.

Анализ влияния ограничений

| Ограничение | (~) % Влияние на прогноз CAGR | Географическая релевантность | Временной горизонт влияния |

|---|---|---|---|

| Высокая стоимость умных архитектур подвески | -1.4% | Чувствительные к стоимости развивающиеся рынки | Среднесрочный (2-4 года) |

| Проблемы надежности и обслуживания в суровых условиях | -1.1% | Глобальные производственные регионы | Краткосрочный (≤ 2 лет) |

| Бремя соблюдения кибербезопасности и функциональной безопасности | -0.6% | Европа и Северная Америка, расширение глобально | Долгосрочный (≥ 4 лет) |

| Узкие места поставок редкоземельных элементов, MR-жидкости и полупроводниковых датчиков | -1.1% | Глобально, зависимые от производства регионы | Краткосрочный (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Высокие первоначальные и жизненные затраты умных архитектур подвески

Активные системы сочетают двигатели, соленоидные клапаны, датчики ускорения и контроллеры доменов, завышая спецификацию материалов на несколько сотен долларов США на автомобиль по сравнению с пассивными установками. OEM-производители колеблются объединять такие затраты в основных сегментах с тонкими маржами, если это не предписано или сильно субсидировано. Общие расходы на владение также растут, поскольку специализированные диагностические инструменты и калибровочные стенды становятся необходимыми для поставщиков услуг. Эта экономика ограничивает проникновение премиальными комплектациями, замедляя массовое принятие даже когда базовая технология созревает.

Узкие места поставок редкоземельных MR-жидкости и полупроводниковых датчиков

Экспортные ограничения на неодим и диспрозий, критичные для магнитов внутри приводов движения, ужесточились с конца 2024 года, заставляя производителей подвески исследовать ферритовые или алюминиево-никель-кобальтовые альтернативы, которые обеспечивают более низкую плотность мощности.[3]"Ограничения экспорта редкоземельных элементов ударяют по поставкам автомобильных магнитов", Energy News, energynews.com Параллельные недостатки полупроводников дросселируют производство MEMS гироскопов и 32-битных микроконтроллеров, используемых в контроллерах демпфирования, при этом отраслевые аналитики оценивают равновесие поставок не раньше середины 2026 года. Поставщики следуют двойным источникам, локализованной упаковке и изменениям дизайна, которые переносят замены компонентов без обширной повторной сертификации для хеджирования риска.

Сегментационный анализ

По типу компонентов: датчики и блоки управления ускоряют создание ценности

39,07% доля, которую занимали амортизаторы в 2024 году, подтверждает их устойчивую роль как основного элемента диссипации энергии. Тем не менее, электронные блоки управления и датчики являются самыми быстрыми восходящими с совокупным среднегодовым темпом роста 9,82%, поддерживаемыми интеграцией ADAS, повышениями мощности граничной обработки и поворотом к облачно связанным обновлениям. Рынок автомобильных систем подвески выигрывает от модулей управления, которые теперь размещают несколько функций безопасности, позволяя OTA-калибровку и снижая потребность в аппаратных ревизиях. В результате размер рынка автомобильных систем подвески, приписываемый электронике, находится на пути удвоения своей базовой линии 2024 года к 2030 году. Витые и листовые пружины остаются распространенными в коммерческом транспорте, где долговечность превосходит утонченность, в то время как пневматические пружины набирают долю в роскошных седанах и высокопрофильных фургонах.

Дорожные карты программно-определяемых автомобилей превращают блоки управления в модульные вычислительные узлы, которые соответствуют уровням безопасности ASIL-D, одновременно оркестрируя данные от датчиков хода колеса, датчиков нагрузки и кодировщиков рулевого управления. AI-ассистированные прогнозные алгоритмы подают облачно производную информацию о дорогах в стратегии демпфирования, обеспечивая проактивное управление и повышая комфорт пассажиров даже на непредсказуемых поверхностях. Эта конвергенция между механическими частями и цифровым интеллектом усиливает конкурентный ров поставщиков, способных производить оба домена в масштабе, продвигая рынок автомобильных систем подвески вперед

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По типу системы подвески: полуактивные решения мостят стоимость и производительность

Пассивные конфигурации сохранили долю 65,28% размера рынка автомобильных систем подвески в 2024 году благодаря простоте и низким эксплуатационным затратам. Однако полуактивные установки регистрируют совокупный среднегодовой темп роста 12,04%, поскольку они обеспечивают значимые выгоды езды без потребления энергии и количества компонентов полностью активных конструкций. Их принятие также поддерживает новые инновации рулевого управления, такие как ось EasyTurn от ZF, которая увеличивает блокировку рулевого управления до 80 градусов, улучшая городскую маневренность.[4]"Концепт передней оси EasyTurn", ZF Friedrichshafen AG, zf.com

Магнитореологические и электромеханические клапаны позволяют сдвиги демпфирования в масштабе миллисекунд, которые сглаживают крен и тангаж кузова во время высокоскоростных маневров. В паре с прогнозной аналитикой, извлеченной из облачных карт выбоин, полуактивные системы достигают близких к активным производительным оболочкам. В течение прогнозного горизонта активные подвески могут получить большую видимость, поскольку плотность энергии батареи растет, а регенеративные амортизаторы компенсируют эксплуатационные потери, но полуактивные конструкции ожидаются захватить основную часть инкрементального объема благодаря выгодным соотношениям затрат и выгод в рамках рынка автомобильных систем подвески.

По типу транспортного средства: электрифицированные легковые автомобили навязывают новые ограничения дизайна

Легковые автомобили внесли 58,14% доли рынка 2024 года, отражая глобальное доминирование компактных и средних сегментов. Электрические легковые автомобили, растущие с совокупным среднегодовым темпом роста 10,71%, преобразуют требования к демпфированию через более тяжелые аккумуляторные батареи, мгновенную подачу крутящего момента и сниженное акустическое маскирование. Их рост будет поднимать рынок автомобильных систем подвески, поскольку OEM-производители приоритизируют решения, которые управляют неподрессоренной массой и эксплуатируют рекуперацию энергии. Легкие коммерческие автомобили пользуются попутными ветрами от расширения электронной коммерции, подталкивая спрос на пневматические пружины с переменной скоростью, которые адаптируются к изменяющимся нагрузкам.

Тяжелые коммерческие грузовики все чаще выбирают электронно управляемые пневматические подвески для снижения износа шин, улучшения топливного пробега и удовлетворения более строгих регламентов комфорта водителя на дальних маршрутах. Исследования электрических мини-внедорожных транспортных средств показывают, что оптимизированные параметры подвески могут сократить вертикальное виброускорение, подтверждая ощутимые выгоды езды от настройки, управляемой данными. Поставщики, которые поставляют модульные подрамы, способные размещать как ДВС, так и батарейно-электрические варианты, хорошо позиционированы в рамках рынка автомобильных систем подвески

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По геометрии/архитектуре: многорычажные сборки взбираются по кривой принятия

Системы стойки МакФерсон занимали долю 41,82% в 2024 году благодаря экономической эффективности компактных компоновок. Тем не менее, многорычажные архитектуры расширяются с совокупным среднегодовым темпом роста 9,08%, поскольку они предоставляют инженерам большую гибкость в управлении сложными путями нагрузки на электрифицированных платформах. Аккумуляторные батареи, которые покрывают панель пола, требуют переосмысления точек крепления подвески, и многорычажные конструкции удовлетворяют этой потребности, разделяя кинематические функции по нескольким рычагам. Рынок автомобильных систем подвески, таким образом, вознаграждает бренды, которые могут производить легкие кованые тяги без компромисса по характеристикам NVH.

Симуляционные инструменты дизайна сокращают циклы итераций, позволяя виртуальную валидацию по тысячам дорожных профилей. Возникающие механизмы активного развала регулируют углы колес в реальном времени, повышая сцепление во время поворотов, одновременно продлевая срок службы шин. Смешивая механическую точность с электронным управлением, геометрии нового поколения поддерживают специализированные режимы езды, улучшая воспринимаемое качество, поскольку автопроизводители нацеливаются на премиальные ценовые точки на рынке автомобильных систем подвески.

По каналу продаж: цифровой послепродажный рынок разблокирует новые пулы доходов

Контракты оригинального оборудования все еще доминируют с долей 73,44%, но онлайн-каналы преобразуют послепродажное повествование. Средний возраст автомобиля в Соединенных Штатах достиг 12,6 лет в 2024 году, обеспечивая стабильный спрос на замену амортизаторов, втулок и мехов пневматических пружин. Порталы электронной коммерции и богатые данными каталоги посадки упрощают покупки, продвигая послепродажные продажи с совокупным среднегодовым темпом роста 7,34%. Независимые ремонтные мастерские используют облачную диагностику и телематические предупреждения в рамках рынка автомобильных систем подвески для продажи профилактических замен, снижая общую стоимость владения для операторов флотов.

Интерес частного капитала подчеркивает устойчивость сегмента: MidOcean Partners приобрела Arnott Industries для построения широкой платформы пневматической подвески с покрытием 800 SKU. Алгоритмы маркетплейса теперь облегчают динамическое ценообразование и объединение запасов, сжимая слабину цепочки поставок и сокращая сроки выполнения. Поскольку данные подключенных автомобилей становятся более широко разделяемыми, прогнозная аналитика будет информировать складирование деталей и планирование работы, цементируя роль послепродажного рынка как столпа роста на рынке автомобильных систем подвески.

По приводу: батарейно-электрические автомобили катализируют специализацию

Автомобили с двигателем внутреннего сгорания все еще представляли 84,66% отгрузок 2024 года, но электрические автомобили расширяются с совокупным среднегодовым темпом роста 14,89% и заставляют переписать спецификации компонентов подвески. Вес батареи изменяет соотношения подрессоренной к неподрессоренной массе, в то время как регенеративное торможение сдвигает продольные пути нагрузки, требуя перекалиброванной податливости втулки и специализированных кривых амортизаторов.

Регенеративные амортизаторы захватывают вибрационную энергию, дополняя рекуперацию торможения и незначительно продлевая дальность поездки. Поставщики уровня 1, которые поворачиваются рано к вспомогательным электрическим основам 48V, оптимизированным для охлаждения корпусам приводов и конструкциям двигателей с низким содержанием редкоземельных элементов, обеспечат непропорциональную ценность по мере углубления электрификации в рамках рынка автомобильных систем подвески.

Географический анализ

Азиатско-Тихоокеанский регион закрепляет рынок автомобильных систем подвески с долей 48,96% в 2024 году, опираясь на масштабы Китая и быстрые добавления мощности Индии. Субсидии на новые энергетические автомобили Пекина и строгие эталоны комфорта езды стимулируют принятие полуактивного демпфирования в массовых седанах. В то же время индийские OEM-производители интегрируют легкие композитные пружины для повышения эффективности нагрузки в малых коммерческих грузовиках. Правительственные схемы, такие как Автомобильный план миссии Индии 2047, поддерживают местное производство высокоценных сборок шасси, усиливая региональную устойчивость поставок. Японские и южнокорейские поставщики вносят прецизионные клапаны, умные втулки и программные стеки, предоставляя глубину экосистеме, которая теперь экспортирует передовые комплекты подвески по всему миру.

Ближний Восток и Африка, развивающиеся с совокупным среднегодовым темпом роста 7,65%, появляются как фокусная точка для спроса на премиальные SUV и коммерческие автомобили, которые должны выдерживать пустынную жару и суровую местность. Диверсификация авиакомпаний Залива в развлечения автоспорта и инвестиции Саудовской Аравии в Гран-при стимулируют интерес к высокопроизводительной технологии амортизаторов, способной справляться с серьезными тепловыми нагрузками. Поставщики отвечают специализированными уплотнениями, длинноходовыми пневматическими мехами и антикоррозионными покрытиями, предназначенными для абразивных песчаных сред. Программы локализации и зоны свободной торговли снижают импортные пошлины, повышая привлекательность региона для производственных линий уровня 1 в рамках рынка автомобильных систем подвески.

Северная Америка и Европа поддерживают сильные доли стоимости через регулятивное притяжение и концентрацию премиальных моделей. Стимулы внутренних батарей Закона о снижении инфляции США усиливают спрос на легкие многорычажные задние оси, которые защищают напольные батареи в электрических пикапах. Фокус Европы на Vision Zero и Общем регламенте безопасности II встраивает полуактивное демпфирование и контроль высоты поездки в контрольные списки гомологации, делая интеллектуальные подвески де-факто требованием для соответствия OEM. Зрелые цепочки поставок, передовая симуляционная инфраструктура и надежные испытательные треки обеспечивают продолжение обоих регионов в установке эталонов производительности и безопасности, которые распространяются по глобальному рынку автомобильных систем подвески.

Конкурентный ландшафт

Конкурентное поле остается умеренно фрагментированным, при этом пятерка лидирующих поставщиков занимает более 40% рынка. Continental, ZF Friedrichshafen и Tenneco используют вертикальную интеграцию и глобальные следы для обеспечения платформенных побед в программах ДВС и EV. Планируемое выделение автомобильного подразделения Continental в конце 2025 года, охватывающее около 20 млрд евро годового дохода, направлено на заострение стратегического фокуса на программно-тяжелых модулях шасси. ZF продвигает мехатронные концепции, такие как совместимая со steer-by-wire стойка EasyTurn, иллюстрируя кросс-доменные инновации, которые сплавляют подвеску и рулевое управление.

Консолидация ускоряется, поскольку тормозной специалист Brembo поглощает Öhlins Racing за 405 млн долларов США, создавая интегрированную силовую установку динамики, которая объединяет суппорты, роторы и адаптивные амортизаторы под одной крышей. Между тем, технологические стартапы привлекают инвестиции: размещение 4 млн долларов США от Sona Comstar в ClearMotion поддерживает разработку низколатентных проактивных подвесок, которые используют BLDC-моторы приводы, нацеливаясь на превышение времен отклика демпфирования, видимых в текущих системах.

За пределами заголовочных сделок партнерства, сосредоточенные на энергорекуперативных амортизаторах, прогнозной облачной аналитике и материалах с низким содержанием редкоземельных магнитов, раскрывают, где будет происходить будущая дифференциация. Поставщики, координирующие механический дизайн, управляющее программное обеспечение и соответствие кибербезопасности, стоят захватить львиную долю пулов прибыли, поскольку рынок автомобильных систем подвески переходит к программно-центричным моделям доходов.

Лидеры отрасли автомобильных систем подвески

-

ZF Friedrichshafen AG

-

Continental AG

-

Tenneco Inc.

-

KYB Corporation

-

Hitachi Astemo Ltd.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Январь 2025: Tenneco завершила продажу Öhlins Racing компании Brembo за 405 млн долларов США, объединив решения производительного торможения и адаптивного демпфирования для премиальных моделей.

- Январь 2025: Sona Comstar инвестировала 4 млн долларов США в ClearMotion для ускорения коммерческого развертывания проактивной технологии подвески.

- Октябрь 2024: Ams OSRAM продемонстрировала высокоразрешающие датчики положения, критичные для интеграции steer-by-wire и активной подвески.

Область охвата глобального отчета о рынке автомобильных систем подвески

Автомобильные системы подвески являются механическими сборками в транспортных средствах, которые соединяют колеса с кузовом автомобиля, обеспечивая устойчивость, управление и комфорт во время эксплуатации. Они жизненно важны в оптимизации топливной эффективности, управляемости и качества езды, поглощая дорожные удары и поддерживая контакт шин с дорожной поверхностью. Передовые системы подвески включают различные технологии, такие как датчики и электроника, для повышения производительности и удовлетворения развивающихся потребительских предпочтений и регулятивных требований.

Рынок автомобильных систем подвески сегментирован по типу компонентов, типу транспортного средства и географии. На основе типа компонентов рынок сегментирован на винтовые пружины, листовые рессоры, пневматические пружины, амортизаторы и другие компоненты. По типу транспортного средства рынок сегментирован на легковые автомобили и коммерческие автомобили. По типу рынок сегментирован на пассивную подвеску, полуактивную подвеску и активную подвеску. По географии рынок сегментирован на Северную Америку, Европу, Азиатско-Тихоокеанский регион и остальной мир.

Для каждого сегмента размер рынка и прогноз были выполнены на основе стоимости (USD).

| Винтовые пружины |

| Листовые рессоры |

| Пневматические пружины |

| Амортизаторы |

| Стабилизаторы поперечной устойчивости / противокрены |

| Рычаги и тяги подвески |

| Электронные блоки управления и датчики |

| Другие компоненты |

| Пассивная подвеска |

| Полуактивная подвеска |

| Активная подвеска |

| Стойка МакФерсон |

| Двойной рычаг |

| Многорычажная |

| Торсионная балка / скручивающая балка |

| Другие геометрии |

| Легковые автомобили |

| Легкие коммерческие автомобили |

| Тяжелые коммерческие автомобили |

| OEM |

| Послепродажный рынок |

| Автомобили с двигателем внутреннего сгорания |

| Электрические и гибридные автомобили |

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная часть Южной Америки | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Россия | ||

| Остальная часть Европы | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Ближний Восток и Африка | Ближний Восток | Саудовская Аравия |

| Объединенные Арабские Эмираты | ||

| Южная Африка | ||

| Египет | ||

| Турция | ||

| Остальная часть Ближнего Востока и Африки | ||

| По типу компонентов | Винтовые пружины | ||

| Листовые рессоры | |||

| Пневматические пружины | |||

| Амортизаторы | |||

| Стабилизаторы поперечной устойчивости / противокрены | |||

| Рычаги и тяги подвески | |||

| Электронные блоки управления и датчики | |||

| Другие компоненты | |||

| По типу системы подвески | Пассивная подвеска | ||

| Полуактивная подвеска | |||

| Активная подвеска | |||

| По геометрии / архитектуре | Стойка МакФерсон | ||

| Двойной рычаг | |||

| Многорычажная | |||

| Торсионная балка / скручивающая балка | |||

| Другие геометрии | |||

| По типу транспортного средства | Легковые автомобили | ||

| Легкие коммерческие автомобили | |||

| Тяжелые коммерческие автомобили | |||

| По каналу продаж | OEM | ||

| Послепродажный рынок | |||

| По приводу | Автомобили с двигателем внутреннего сгорания | ||

| Электрические и гибридные автомобили | |||

| По географии | Северная Америка | Соединенные Штаты | |

| Канада | |||

| Мексика | |||

| Южная Америка | Бразилия | ||

| Аргентина | |||

| Остальная часть Южной Америки | |||

| Европа | Германия | ||

| Великобритания | |||

| Франция | |||

| Италия | |||

| Испания | |||

| Россия | |||

| Остальная часть Европы | |||

| Азиатско-Тихоокеанский регион | Китай | ||

| Индия | |||

| Япония | |||

| Южная Корея | |||

| Остальная часть Азиатско-Тихоокеанского региона | |||

| Ближний Восток и Африка | Ближний Восток | Саудовская Аравия | |

| Объединенные Арабские Эмираты | |||

| Южная Африка | |||

| Египет | |||

| Турция | |||

| Остальная часть Ближнего Востока и Африки | |||

Ключевые вопросы, отвеченные в отчете

Какова текущая стоимость рынка автомобильных систем подвески?

Рынок составляет 142,92 млрд долларов США в 2025 году и прогнозируется достичь 192,50 млрд долларов США к 2030 году.

Какой регион лидирует на рынке автомобильных систем подвески?

Азиатско-Тихоокеанский регион лидирует с долей 48,96% в 2024 году, движимый крупномасштабным производством автомобилей и быстрым принятием электрификации.

Какой компонентный сегмент растет быстрее всего?

Электронные блоки управления и датчики расширяются с совокупным среднегодовым темпом роста 9,82%, поскольку умные подвески интегрируют больше вычислительной мощности и подключения.

Каковы основные риски цепочки поставок для производителей подвески?

Экспортные ограничения на редкоземельные магниты и продолжающиеся недостатки полупроводников угрожают доступности критических компонентов, мотивируя редизайны, которые снижают материалоемкость.

Почему полуактивные подвески набирают популярность?

Они предлагают значительные выгоды комфорта езды при более низкой стоимости и потреблении энергии, чем полностью активные системы, поддерживая совокупный среднегодовой темп роста 12,04% до 2030 года.

Последнее обновление страницы: