Размер и доля рынка автомобильных зеленых шин

Анализ рынка автомобильных зеленых шин от Mordor Intelligence

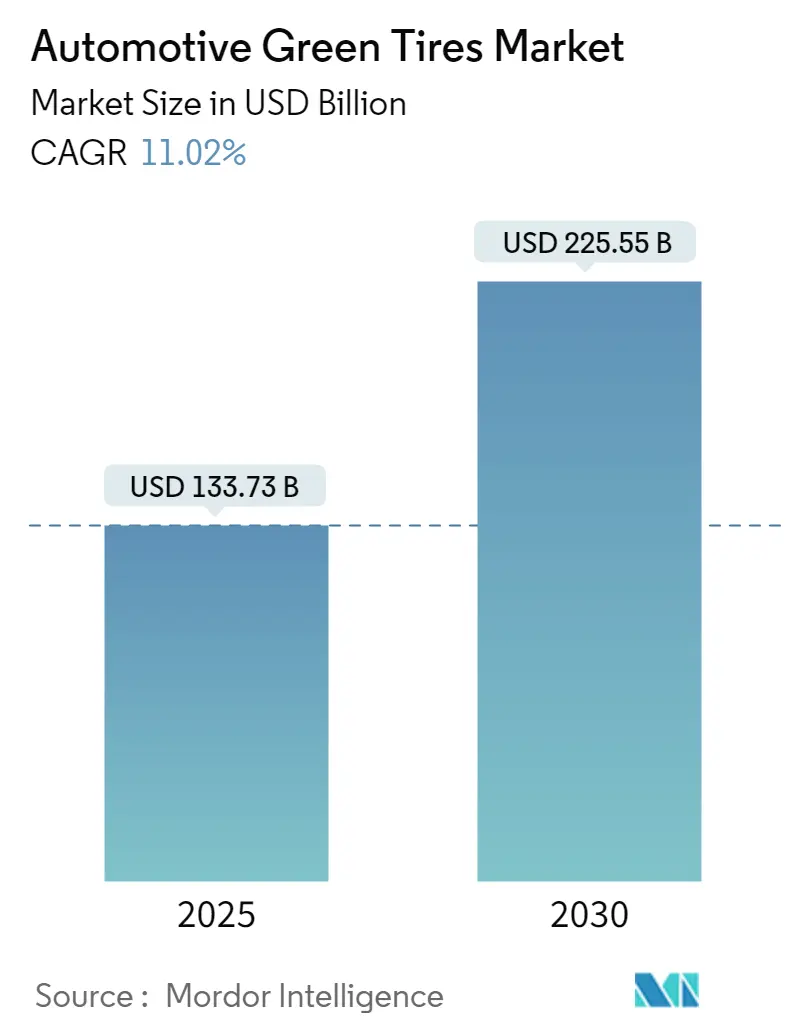

Размер рынка автомобильных зеленых шин оценивается в 133,73 млрд долларов США в 2025 году и прогнозируется к росту до 225,55 млрд долларов США к 2030 году, увеличиваясь со среднегодовым темпом роста 11,02%. Электрификация мирового автопарка, ограничения Euro 7 на выбросы частиц от шин и корпоративные цели декарбонизации Scope-3 превратили экологические показатели в основную метрику дизайна. Масштабирование диоксида кремния из рисовой шелухи в АСЕАН, быстрое внедрение умных датчиков и государственное финансирование биополимеров снижают затраты жизненного цикла и расширяют адресуемый спрос. Консолидация ускоряется, поскольку крупные производители приобретают возможности циркулярной экономики и обеспечивают поставки биокаучука. Подверженность цепочки поставок латексу Юго-Восточной Азии и ожидающая глобальная гармонизация методов испытаний на выбросы частиц шин остается основным риском реализации.

Ключевые выводы отчета

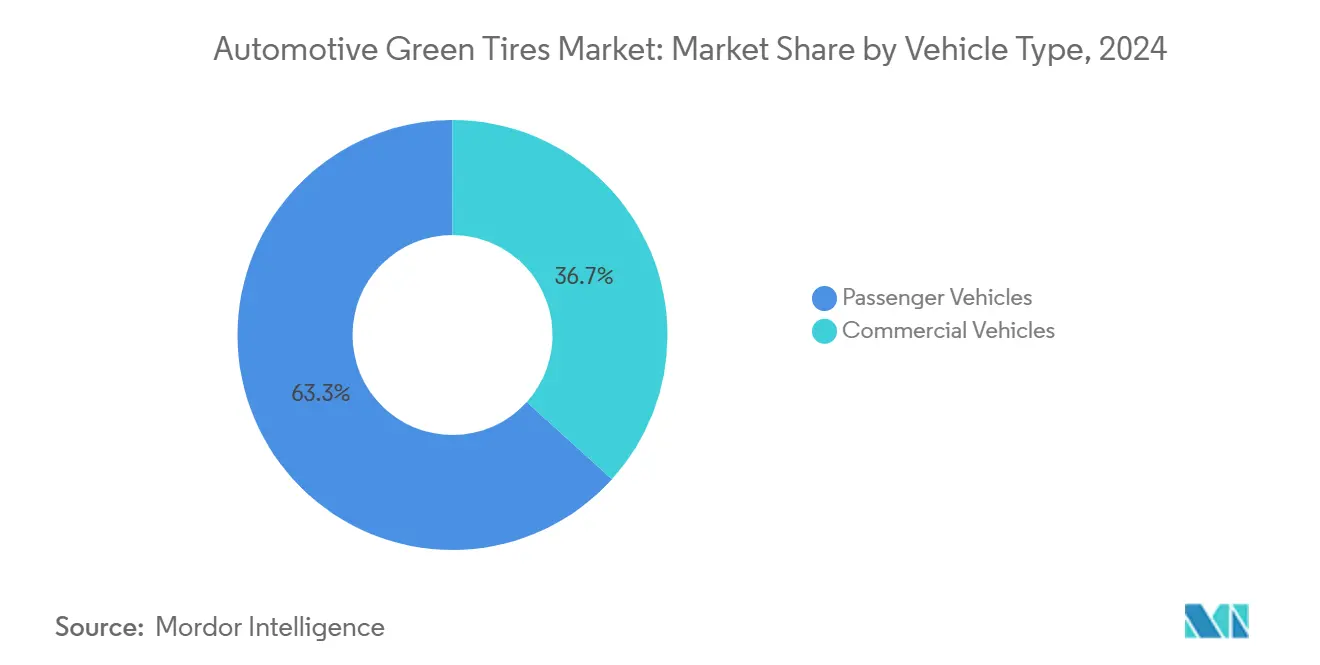

- По типу транспортных средств легковые автомобили занимали 63,31% выручки в 2024 году, в то время как коммерческие транспортные средства прогнозируются к демонстрации наивысшего среднегодового темпа роста 12,48% до 2030 года.

- По конечным пользователям OEM лидировал с долей 68,45% в 2024 году; прогнозируется, что послепродажные поставки расширятся со среднегодовым темпом роста 9,82% до 2030 года.

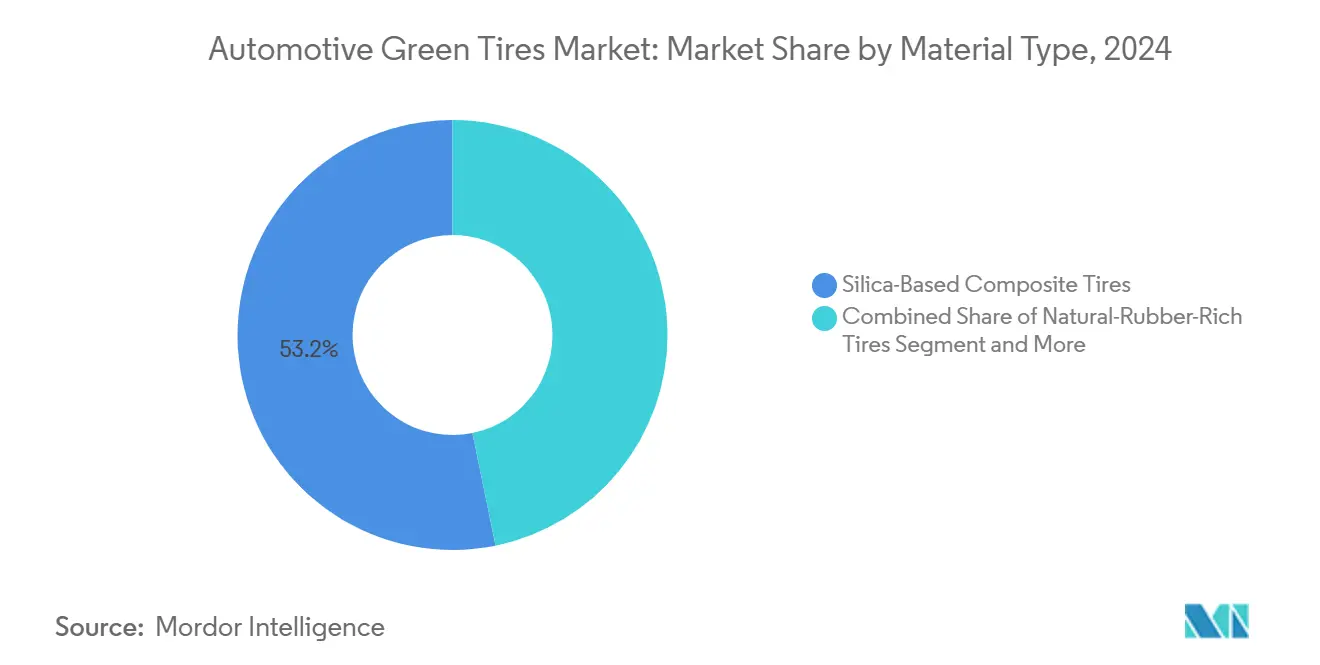

- По типу материала композитные шины на основе диоксида кремния составили 53,23% доли рынка устойчивых шин в 2024 году, а сегмент переработанных материалов установлен к наиболее быстрому росту со среднегодовым темпом роста 9,55%.

- По каналу распространения офлайн-продажи доминировали с долей 83,32% в 2024 году, в то время как онлайн-платформы ожидаются к росту со среднегодовым темпом роста 9,67% между 2025 и 2030 годами.

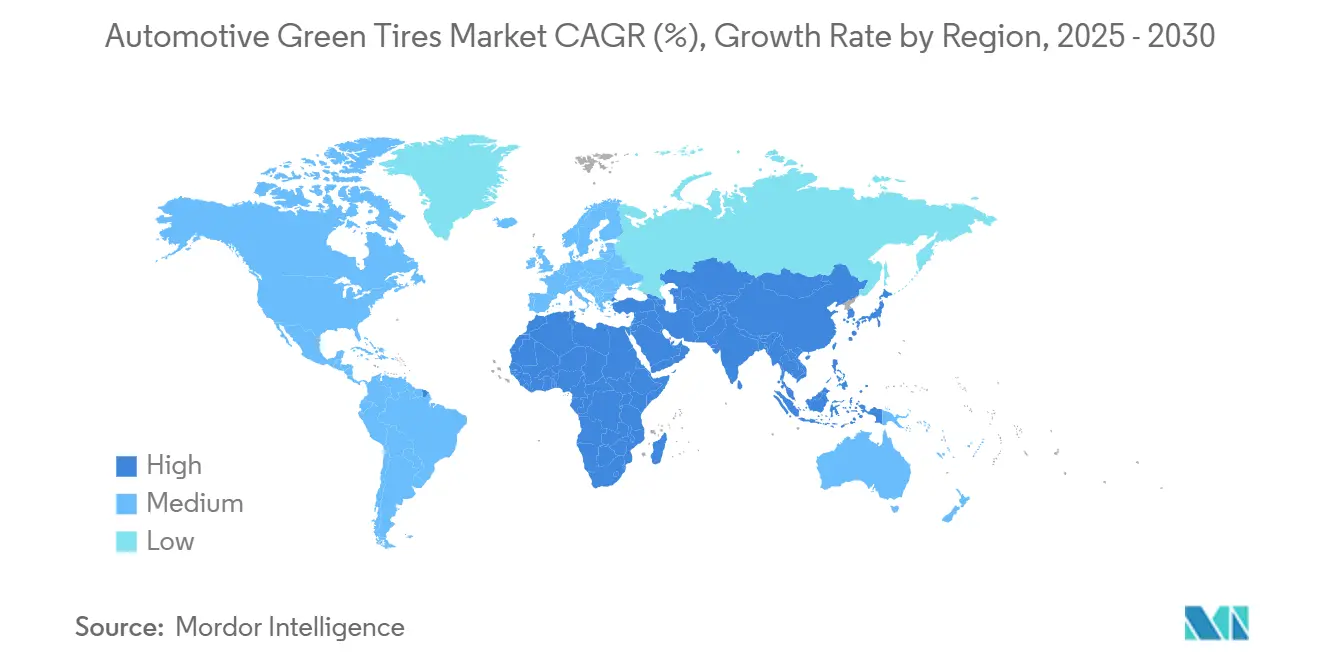

- По географии Азиатско-Тихоокеанский регион захватил 49,42% выручки 2024 года и прогнозируется к лидерству в региональном росте со среднегодовым темпом роста 9,64% до 2030 года.

Тенденции и инсайты глобального рынка автомобильных зеленых шин

Анализ влияния драйверов

| Драйвер | (~) % влияния на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Всплеск производства электромобилей | +2.1% | Глобально - Азиатско-Тихоокеанский регион и Северная Америка лидируют | Среднесрочно (2-4 года) |

| Правила по CO₂ и маркировке | +1.8% | Европа и Северная Америка, распространяется на Азиатско-Тихоокеанский регион | Краткосрочно (≤ 2 лет) |

| Бум замещающих шин | +1.4% | Глобально, преобладание послепродажного рынка в зрелых рынках | Краткосрочно (≤ 2 лет) |

| Интеграция умных датчиков | +1.2% | Северная Америка и Европа первыми, Азиатско-Тихоокеанский регион следом | Среднесрочно (2-4 года) |

| Фокус OEM на Scope-3 | +0.9% | Многонациональные OEM по всему миру | Долгосрочно (≥ 4 лет) |

| Диоксид кремния из рисовой шелухи АСЕАН | +0.7% | Ядро АСЕАН, экспорт в более широкий Азиатско-Тихоокеанский регион | Долгосрочно (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Всплеск производства электромобилей (EV)

Глобальные сборочные линии электромобилей требуют шин, которые выдерживают мгновенный крутящий момент, низкий уровень шума и минимальное сопротивление качению. Новые правила FMVSS 305a, вступающие в силу в декабре 2025 года, согласовывают безопасность шин с электрическими силовыми установками [1]"Обновления FMVSS для электромобилей", Национальное управление безопасности дорожного движения, nhtsa.gov. General Motors планирует 1 миллион единиц годовой североамериканской мощности электромобилей к 2025 году, увеличивая спрос на специализированные составы. Экологические стандарты на 2027-2032 годы, многозагрязнительные стандарты EPA нацелены на 50%-ное сокращение ПГ в легких транспортных средствах, усиливая переход. Эти регулирования встраивают производительность, ориентированную на электромобили, в каждую новую легковую и коммерческую платформу. Поскольку автопроизводители спешат расширить запас хода, шины, оптимизированные для эффективности батареи, становятся приоритетом закупок

Более строгие глобальные регулирования по CO₂ и маркировке шин меняют разработку продукции

Euro 7 вводит первые в мире обязательные ограничения на частицы износа шин, начиная с июля 2028 года [2]"Стандарты Euro 7 и план работы ESPR", Европейская комиссия, ec.europa.eu. Регулирование экодизайна для устойчивых продуктов добавит цифровые паспорта продуктов для шин к апрелю 2025 года, охватывая сквозной жизненный цикл. Китайский стандарт углеродного следа 2024 года обязывает производителей шин количественно определять выбросы на всех производственных стадиях. Ассоциация производителей шин США выявила пять потенциальных альтернатив 6PPD для соответствия калифорнийскому правилу более безопасных потребительских продуктов. Соблюдение теперь дает ощутимое брендинговое преимущество, вознаграждая фирмы, которые встраивают экологические метрики в основной дизайн, а не дополнительную маркировку.

Растущий спрос на замещающие шины создает возможности послепродажного рынка

Восстановление пост-пандемической езды и большие размеры дисков поднимают объемы замещения. Калифорнийская программа инспекции и обслуживания тяжелых грузовиков направляет автопарки к моделям с низким сопротивлением качению для прохождения проверок, связанных с OBD. Обновленные спецификации эталонных шин FMVSS сигнализируют отраслевое движение к более высоким классам нагрузки. Растущие цели CAFE в 2% ежегодно для легковых автомобилей до 2031 года давят на автопарки принимать шины, которые сокращают расход топлива. Покупатели замещающих шин все больше сравнивают пожизненную экономию с первоначальными надбавками.

Интеграция умных датчиков шин трансформирует экономику жизненного цикла

TPMS в 49 CFR 571.138, требуемый на транспортных средствах под 10 000 фунтов, закладывает основу для более богатой телеметрии. Глобальная организация сервиса данных стандартизирует каналы данных, которые питают панели управления предиктивного обслуживания [3]"Стандартизированная платформа данных шин", Глобальная организация сервиса данных, gdso.org. UNECE Reg. 141 и 142 гармонизируют глобальные слоты готовности датчиков unece.org. Исследования IoT дорожных условий выявляют колебания энергии в 3,4%, связанные с шероховатостью покрытия, показывая ценность адаптивного контроля давления. В паре с низкоуглеродными материалами насыщенные данными шины открывают новые модели стоимости владения для автопарков.

Анализ влияния ограничений

| Ограничение | (~) % влияния на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Ценовая премия против обычных | -1.6% | Глобально, чувствительные к цене развивающиеся рынки | Краткосрочно (≤ 2 лет) |

| Ограничение нагрузки в тяжелом автопарке | -0.8% | Северная Америка и Европа | Среднесрочно (2-4 года) |

| Конкуренция за сырье биокаучука | -0.6% | Глобально, поставки в Юго-Восточной Азии | Среднесрочно (2-4 года) |

| Задержка ограничений частиц ЕС | -0.4% | Европа с глобальным распространением | Долгосрочно (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Высокая первоначальная ценовая премия затрудняет проникновение на рынок

Правила EPA по опасным воздушным загрязнителям добавляют 13,3 млн долларов США ежегодных расходов на соблюдение требований заводам шин США [4]"Стандарты многозагрязнительных выбросов 2027-2032", Агентство по охране окружающей среды, epa.gov. План действий по энергосбережению Китая на 2024-2025 годы ужесточает промышленные выбросы, повышая местные производственные затраты. Гранты Министерства энергетики США в размере 88 млн долларов на технологии транспортных средств признают, что более зеленая мобильность все еще нуждается в субсидиях для устранения разрыва в затратах. Премиальное ценообразование напрягает бюджеты автопарков, которые приоритизируют горизонты окупаемости короче срока службы шин. Доступ к кредиту в развивающихся экономиках дополнительно замедляет принятие.

Ограничения грузоподъемности в тяжелых коммерческих автопарках сдерживают принятие

Правила EPA Phase 3 GHG для тяжелых грузовиков усиливают интерес к устойчивым вариантам, но переносимость полезной нагрузки остается неподлежащей обсуждению. Министерство энергетики отмечает, что полимерная наука для шин отстает от НИОКР батарей в финансировании и зрелости. Перевозчики ценят надежность выше экологических выгод, требуя смесей биокаучука, которые соответствуют выносливости стального корда. Без материальных прорывов принятие в дальнобойных грузоперевозках будет отставать от легкового и легкого коммерческого сегментов.

Сегментный анализ

По типу транспортного средства: коммерческие автопарки ускоряют принятие

Коммерческие транспортные средства добавили полосу роста со среднегодовым темпом роста 12,48%, хотя легковые автомобили сохранили наибольшую долю с 63,31% в 2024 году. Пакеты умных датчиков и более низкое сопротивление качению позволяют операторам сокращать счета за топливо, компенсируя ценовую премию. Приращения EPA CAFE и мандаты электрификации автопарков усиливают этот расчет. В отличие, потребительское принятие зависит от брендинговых сообщений и влияния дилерских центров. Поскольку коммерческие испытания подтверждают долговечность, рынок устойчивых шин продолжает диверсифицироваться, поощряя объемное масштабирование, которое выгодно всем категориям. Со временем принятие легковыми автомобилями выиграет от кривых затрат, установленных в грузоперевозках.

Коммерческие платформы также подвергают шины более высокому крутящему моменту от электрических силовых установок, ускоряя инновации составов. Менеджеры автопарков используют телематику для анализа износа, усиливая спрос на готовые к данным, низкоуглеродные модели. Политики Калифорнии и ЕС связывают выбросы коммерческих автопарков с кредитами закупок, дополнительно склоняя решения к устойчивым технологиям. Рост легкового рынка остается стабильным, но сталкивается с эластичным по доходам покупательским поведением, замедляя конверсию вне субсидируемых юрисдикций.

По конечному пользователю: интеграция OEM растет

Программы послепродажного рынка растут со среднегодовым темпом роста 9,82%, медленно размывая удержание OEM в 68,45%. Автопроизводители встраивают углеродные данные шин в карточки оценки поставщиков для достижения целей Scope-3. Обязательство GM по углеродной нейтральности к 2040 году иллюстрирует направление. Большие объемные контракты дают шинным фирмам ясность прогноза, поддерживая долгие окупаемости НИОКР. Между тем, каналы послепродажного рынка полагаются на осведомленность потребителей и рекомендации установщиков, факторы менее надежные для быстрого проникновения.

Рост OEM смещает переговорную силу, требуя от производителей согласования с циклами разработки транспортных средств и требованиями цифровых паспортов. Поставщики, которые соответствуют порогам автопроизводителей, получают повторный объем и брендовое воздействие на каждой новой модели. Спрос послепродажного рынка остается значительным, особенно для замещения в стареющих автопарках, но рост замедляется, поскольку поставки OEM закрепляют устойчивые варианты при первой продаже.

По типу материала: переработанные составы набирают почву

Учитывая их проверенные преимущества сопротивления качению, композиты на основе диоксида кремния все еще доминируют с долей 53,23%. Однако шины из переработанных составов показывают среднегодовой темп роста 11,02% на основе директив ЕС об окончании срока службы, требующих 25% переработанного пластика в новых транспортных средствах. Европейские демонстрационные заводы преобразуют текстильные волокна из отходных шин в новый асфальт и полимеры, подтверждая циркулярные потоки. Размер рынка устойчивых шин для переработанных материалов будет расширяться быстрее всего в сегменте.

Биополимеры, такие как бутадиен на основе этанола, привлекают финансирование Министерства энергетики и партнерства Bridgestone. Каучук на основе сои и нановолокна целлюлозы, поддерживаемые японскими грантами, обещают прочность, сравнимую с синтетическим каучуком. Если достигается паритет производительности, переработанные и биосмеси будут отщипывать от лидерства традиционного диоксида кремния.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По каналу распространения: онлайн-коммерция ускоряется в ландшафте, где доминирует офлайн

Офлайн-дилеры и розничные сети составили 83,32% доли рынка устойчивых шин в 2024 году. Это доминирование отражает потребность в профессиональной установке, калибровке датчиков и послепродажной поддержке, которую большинство потребителей все еще ожидают от традиционных торговых точек. Долгосрочные отношения с операторами автопарков позволяют дилерам объединять шины с контрактами на обслуживание, усиливая привязанность к каналам. Поскольку многие SKU устойчивых шин требуют специализированного обращения и консультаций по переработке в конце срока службы, физические торговые точки имеют консультационное преимущество, которое онлайн-сайты еще не сопоставили.

Тем не менее, онлайн-платформы формируют наиболее быстрорастущий сегмент распространения и настроены на расширение со среднегодовым темпом роста 9,67% между 2025 и 2030 годами. E-commerce поставщики используют стандартизированные каналы данных от Глобальной организации сервиса данных для представления оценок сопротивления качению и углеродных следов жизненного цикла в удобных для пользователей форматах, GDSO. Цифровые витрины также расширяют доступ к нишевым линиям переработанных составов, добавляя инкрементальные выгоды к размеру рынка устойчивых шин среди технически подкованных покупателей. Менеджеры автопарков все больше полагаются на веб-порталы, интегрирующие закупки с панелями телематики, дополнительно смещая спрос к онлайн-каналам. По мере созревания омниканальных стратегий производители, которые синхронизируют инвентарь через физические и цифровые полки, могут захватить рост, сохраняя качество практического обслуживания, которое подкрепляет офлайн-лояльность.

Географический анализ

Азиатско-Тихоокеанский регион занимал 49,42% доли рынка устойчивых шин в 2024 году и прогнозируется к росту со среднегодовым темпом роста 9,64% до 2030 года. 14-й пятилетний план Китая стремится к 20%-ному росту ресурсной продуктивности и определяет переработку резины шин как приоритет. Индия вводит ограничения по сцеплению на мокром покрытии, сопротивлению качению и шуму, которые согласовывают внутреннее производство с экспортными ожиданиями. Япония финансирует пилотные линии нановолокон целлюлозы, которые могут сократить выбросы жизненного цикла в составах шин. Эти скоординированные политики строят локализованные цепочки поставок, буферизуют импортные риски и удерживают Азиатско-Тихоокеанский регион в центре инноваций устойчивых шин.

Европа закрепляет рост, записывая экологические критерии непосредственно в закон, давая производителям предсказуемый спрос на низковоздействующие составы. Ограничения частиц Euro 7 и цифровой паспорт экодизайна скоро потребуют проверяемые данные по износу шин и углеродным следам. Инвестиции в восстановленную сажу и пиролизные кластеры помогают компаниям закрывать материальные циклы и обеспечивать кредиты соответствия. Фирмы, которые соответствуют этим критериям, получают экспортное преимущество, потому что многие развивающиеся рынки принимают нормы ЕС.

Северная Америка смешивает федеральные исследовательские гранты с государственными стимулами переработки, направляя рынок устойчивых шин к циркулярным моделям. Финансирование Министерства энергетики для био-бутадиена и калифорнийская программа стимулирования шин иллюстрируют смесь инноваций верхнего уровня и притяжения спроса нижнего уровня. Операторы автопарков ценят насыщенные данными шины, которые упрощают соответствие более жестким стандартам парниковых газов для тяжелых грузовиков, поднимая принятие на дальнобойных маршрутах. Южная Америка, Ближний Восток и Африка расширяются медленнее, но принимают маркировку ЕС для защиты экспортного доступа. Многонациональные руководящие принципы закупок OEM распространяют устойчивые технологии в эти чувствительные к цене регионы, постепенно поднимая размер рынка устойчивых шин за пределы его традиционных оплотов.

Конкурентный ландшафт

Глобальные производители кластеризуют НИОКР вокруг биополимеров, циркулярных партнерств и интегрированного зондирования. Goodyear нацелен на нулевые операции к 2050 году и обещает 100% шины из устойчивых материалов к 2030 году, уже продавая линию EcoReady с 70% возобновляемым содержанием. Bridgestone работает с Министерством энергетики и Тихоокеанской северо-западной национальной лабораторией по конверсии этанола в бутадиен, шаг к синтетическому каучуку с более низкой углеродной интенсивностью.

Стандартизация данных открывает доходы от услуг набирают обороты, компании выравниваются с организациями сервиса данных встраивают диагностику, которая питает панели автопарков, позволяя контракты предиктивного обслуживания. Меньшие бренды борются с соответствием этой цифровой плюс материальной инновационной смеси. Активность M&A сосредотачивается на пиролизных стартапах и производителях восстановленной сажи, поскольку действующие игроки обеспечивают сырье.

Регулятивное предвидение становится рвом, раннее соответствие метрикам частиц Euro 7 и цифровым паспортам ESPR облегчает вход на рынок после активации правил. Игроки, лишенные сертифицированных составов, рискуют исключением из тендеров OEM. Специализированные ниши остаются в сельском хозяйстве и горнодобыче, где пороги производительности отличаются, предлагая пространство для новых участников с адаптированными формулировками.

Лидеры индустрии автомобильных зеленых шин

-

Michelin Group

-

Bridgestone Corporation

-

Continental AG

-

The Goodyear Tire & Rubber Company

-

Pirelli & C. S.p.A.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние разработки в индустрии

- Октябрь 2024: Тихоокеанская северо-западная национальная лаборатория и Bridgestone запустили пилотный проект стоимостью 10 млн долларов для масштабирования бутадиена, получаемого из этанола, для синтетического каучука.

- Октябрь 2024: Bridgestone Americas получила грант от Министерства энергетики для проектирования пилотного завода био-бутадиена, нацеленного на 100% устойчивые сырые материалы в шинах к 2050 году.

- Февраль 2024: Life for Tyres Group выделила 46 млн долларов на завод в Луизиане, превращающий шины в конце срока службы в восстановленную сажу и био-масло.

Охват отчета по глобальному рынку автомобильных зеленых шин

Зеленые шины - это высокопроизводительные шины с высоким содержанием диспергируемого диоксида кремния. Эти шины имеют несколько критических свойств, включая легкий вес, низкое сопротивление качению, низкие выбросы CO2 и расход топлива, продленный срок службы и хорошую долговечность, что делает их подходящими для внедорожного использования.

Автомобильная зеленая шина сегментирована по типу транспортного средства, типу конечного пользователя и географии. На основе типа транспортного средства рынок сегментирован на легковые и коммерческие транспортные средства. На основе типа конечного пользователя рынок сегментирован на OEM и послепродажный рынок, а на основе географии рынок сегментирован на Северную Америку, Европу, Азиатско-Тихоокеанский регион и остальной мир.

Для каждого сегмента размерность и прогноз рынка были выполнены на основе стоимости (долл. США).

| Легковые автомобили |

| Коммерческие транспортные средства |

| OEM |

| Послепродажный рынок |

| Шины с высоким содержанием натурального каучука |

| Шины с высоким содержанием синтетического каучука |

| Композитные шины на основе диоксида кремния |

| Шины из биополимеров |

| Шины из переработанных материалов |

| Офлайн (дилеры и розничные сети) |

| Онлайн (платформы электронной коммерции) |

| Северная Америка | США |

| Канада | |

| Остальная Северная Америка | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная Южная Америка | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Испания | |

| Россия | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Южная Корея | |

| Остальной Азиатско-Тихоокеанский регион | |

| Ближний Восток и Африка | Саудовская Аравия |

| Объединенные Арабские Эмираты | |

| Южная Африка | |

| Египет | |

| Остальной Ближний Восток и Африка |

| По типу транспортного средства | Легковые автомобили | |

| Коммерческие транспортные средства | ||

| По конечному пользователю | OEM | |

| Послепродажный рынок | ||

| По типу материала | Шины с высоким содержанием натурального каучука | |

| Шины с высоким содержанием синтетического каучука | ||

| Композитные шины на основе диоксида кремния | ||

| Шины из биополимеров | ||

| Шины из переработанных материалов | ||

| По каналу распространения | Офлайн (дилеры и розничные сети) | |

| Онлайн (платформы электронной коммерции) | ||

| По географии | Северная Америка | США |

| Канада | ||

| Остальная Северная Америка | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Россия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Ближний Восток и Африка | Саудовская Аравия | |

| Объединенные Арабские Эмираты | ||

| Южная Африка | ||

| Египет | ||

| Остальной Ближний Восток и Африка | ||

Ключевые вопросы, отвеченные в отчете

Каков прогнозируемый размер рынка устойчивых шин в 2030 году?

Прогнозируется, что размер рынка устойчивых шин достигнет 225,55 млрд долларов США к 2030 году.

Какой регион лидирует в спросе на устойчивые шины?

Азиатско-Тихоокеанский регион занимает 49,42% выручки и демонстрирует самый быстрый среднегодовой темп роста 9,64% до 2030 года.

Почему коммерческие автопарки принимают устойчивые шины быстрее, чем владельцы легковых автомобилей?

Автопарки количественно оценивают экономию топлива и обслуживания, подтверждая окупаемость премиальных материалов и пакетов датчиков.

Как правила Euro 7 влияют на производителей шин?

Euro 7 устанавливает ограничения на износ частиц с июля 2028 года, заставляя производителей перепроектировать составы и интегрировать отслеживание жизненного цикла.

Какой технологический тренд дополняет зеленые материалы?

Интеграция умных датчиков шин снижает затраты жизненного цикла, обеспечивая предиктивное обслуживание и аналитику эффективности.

Последнее обновление страницы: